Archer-Daniels-Midland – niedrige Margen, hohes Wachstum, sichere Dividenden?

Autor: The Dividend Post (Clemens)

4 Mai 2023

Grunddaten

Investment Summary zu Archer-Daniels-Midland

- Globale Marktposition: Archer-Daniels-Midland (ADM) avancierte zu einem der weltweit größten Player im Bereich der Verarbeitung von und im Handel mit landwirtschaftlichen Rohstoffen. Als ein führender Anbieter von diversen Produkten und Dienstleistungen bildet ADM einen integralen Bestandteil in der globalen landwirtschaftlichen Lieferkette

- Wachstumsstrategie: das Management verfolgt eine Unternehmensstrategie, die auf Wachstum in allen drei Geschäftssegmenten ausgerichtet ist. Diverse strategische Kooperationen und umsichtige Akquisitionen in den letzten Jahren stärkten die Rolle von ADM in der Wertschöpfungskette innerhalb der hart umkämpften Nahrungsmittelindustrie

- Innovation: das Unternehmen gestaltet proaktiv das Geschäftsmodell durch die Produktweiterentwicklung. Die Vorreiterrolle als größter Ethanol-Produzent in den USA, das wachsende Angebot an alternativen Proteinen sowie die Herstellung von Basisstoffen für die Tiernahrung erweitern die Ertragsbasis um neue Erlösquellen für die Zukunft

- Souveräne Bilanz: dank wachsender Umsätze und stabiler Cash Flows konnte ADM in den letzten Jahren bei leicht reduzierten Nettoschulden stark in das Geschäftsmodell investieren und das Investment-Grade-Rating souverän behaupten

Das Unternehmen: Wer ist Archer-Daniels-Midland?

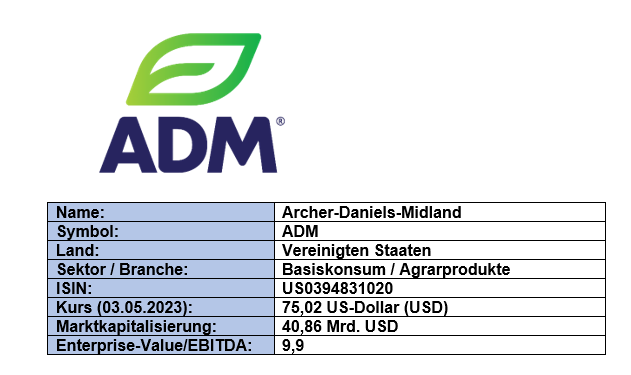

Einst im Jahr 1902 von George A. Archer und John W. Daniels gegründet, ist Archer-Daniels-Midland (ADM) heute einer der weltweit größten Anbieter von Nahrungsmitteln für Mensch und Tier, von landwirtschaftlichen Erzeugnissen und deren Verarbeitung sowie von biobasierten Alternativprodukten zur Substitution fossiler Brennstoffe. Der global aufgestellte Konzern mit Sitz in Chicago, Illinois, beschäftigt zu Jahresbeginn 2023 ca. 42.000 Personen.

Archer-Daniels-Midland im Überblick (Quelle: Investor Presentation 2022, S. 7)

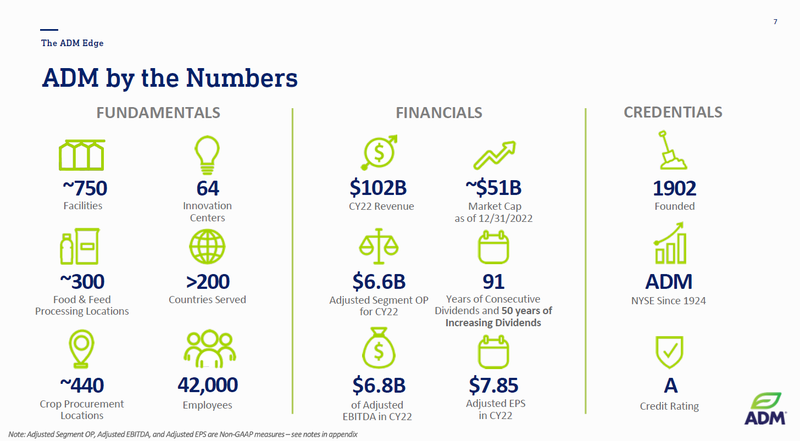

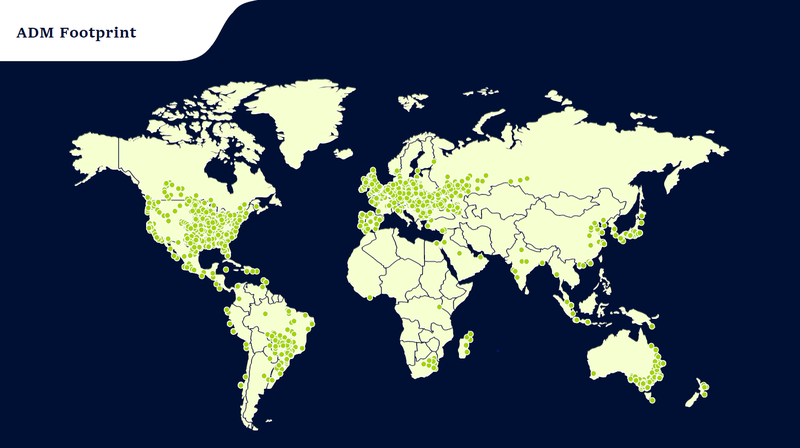

Unter Lebensmittelverarbeitung kann man generisch den Prozess der Umwandlung von landwirtschaftlichen Rohstoffen in Lebensmittel beschreiben. Im Falle von ADM liegt der Schwerpunkt der Geschäftstätigkeit auf der Herstellung von Zutaten wie Süßstoffen, Aromen, Farbstoffen, Ölen usw. Diese Stufe der Verarbeitung wird in der Branche als „primäre Lebensmittelverarbeitung" bezeichnet. Dies steht im Gegensatz zur „sekundären Lebensmittelverarbeitung", bei der die Zutaten von anderen Produzenten zu verzehrfertigen Lebensmitteln verarbeitet werden. ADM ist also Teil der gesamten Lebensmittelversorgungskette, die mit der Distribution der Endprodukte im Handel ihr Ende findet. Kurzum: der Agrarkonzern steigt im Ankauf von Agrarrohstoffen ein, verarbeitet diese weiter und verkauft sie an andere Nahrungsmittelhersteller wieder. Was ADM auszeichnet, ist die essentielle Position in der globalen landwirtschaftlichen Lieferkette. So werden über 800 Anlagen verstreut über den Globus betrieben und mehr als 200 Länder beliefert.

Geographische Präsenz von Archer-Daniels-Midland (Quelle: Global Investor Day 2021, S. 19)

Das Unternehmen bietet landwirtschaftliche Dienstleistungen wie Beschaffung und Getreidelagerung, Exporte und Marketingdienste. Das Unternehmen verarbeitet Rohstoffe wie Mais, Weizen. Ölsaaten und Sojabohnen dann durch Zerkleinern, Raffinieren, Mahlen und andere Methoden, um Produkte wie Öle, Süßstoffe, Proteine, Fasern und andere Inhaltsstoffe herzustellen, die in Lebensmitteln, Futtermitteln, Industrie- und Energieanwendungen verwendet werden. Man kann glaubhaft behaupten, dass ADM im Alltag der meisten Menschen allgegenwärtig, aber dennoch unauffällig ist.

Die Rolle von Archer-Daniels-Midland in der Wertschöpfungskette (Quelle: Investor Presentation 2022, S. 13)

Darüber hinaus betreibt ADM mehrere Ethanol-Produktionsanlagen im oder in der Nähe des Corn Belt in den Vereinigten Staaten. Über die letzten Jahre entwickelte sich ADM zu einem der größten Ethanol-Hersteller weltweit. Diese Präsenz verschafft dem Unternehmen Zugang zu den Energiemärkten und erweitert gleichzeitig seine industrielle Reichweite, da Ethanol für Chemieunternehmen eine wichtige Komponente darstellt. Darüber hinaus fallen bei der Produktion von Ethanol wichtige Nebenprodukte an, die einen hohen Proteingehalt aufweisen und als Futtermittelzutaten für die Viehzucht dienen.

Im folgenden offiziellen Firmen-Video erklärt das Unternehmen die global vernetzte Lieferkette recht anschaulich:

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Archer-Daniels-Midland eigentlich Geld?

Das Geschäftsmodell des Unternehmens konzentriert sich im Wesentlichen auf die Verarbeitung und Umwandlung von landwirtschaftlichen Rohstoffen in Produkte, die verschiedenen Branchen und Endverbrauchern dienen. Es stellt eine Verbindung zwischen Landwirten und Unternehmen her, die die Lebensmittel produzieren, welche wiederum in unseren Lebensmittelgeschäften schlussendlich landen. ADM teilt die operativen Aktivitäten in drei separate Geschäftsbereiche ein:

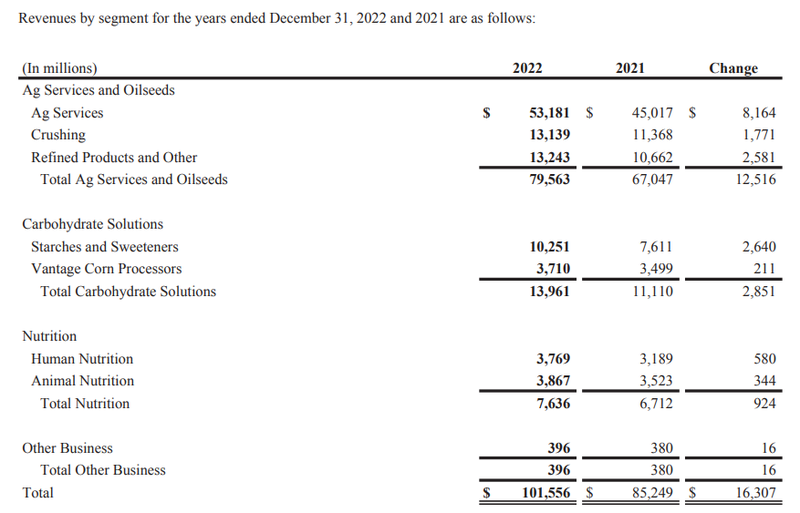

Geschäftssegmente von Archer-Daniels-Midland (Quelle: Annual Report 2022, S. 32)

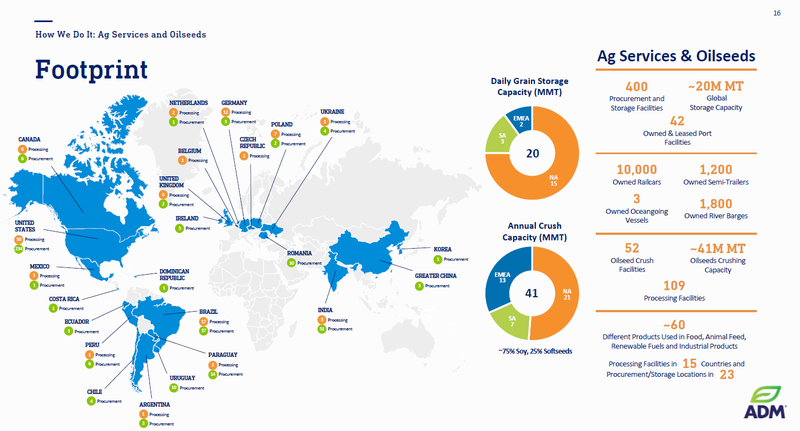

Das Kernsegment „Agricultural Services and Oilseeds" befasst sich mit dem Verkauf, dem Transport, der Lagerung und der Verarbeitung von Agrarrohstoffen und den damit verbundenen Handelsfinanzierungsaktivitäten. Es bildet das größte Segment des Unternehmens ab, auf das 66 Prozent des operativen Gewinns und 78,3 Prozent der Einnahmen entfallen. In der Verarbeitung der landwirtschaftlichen Rohstoffe finden die Prozesse der Zerkleinerung und Weiterverarbeitung von Ölsaaten (Sojabohnen, Baumwollsamen, Sonnenblumenkerne, Raps, usw.) statt. Diese Produkte werden als Lebensmittel, Futtermittel, Energie und industrielles Rohmaterial verwendet.

Geschäftssegment “Agricultural Services and Oilseeds“ im Überblick (Quelle: Investor Presentation 2022, S. 16)

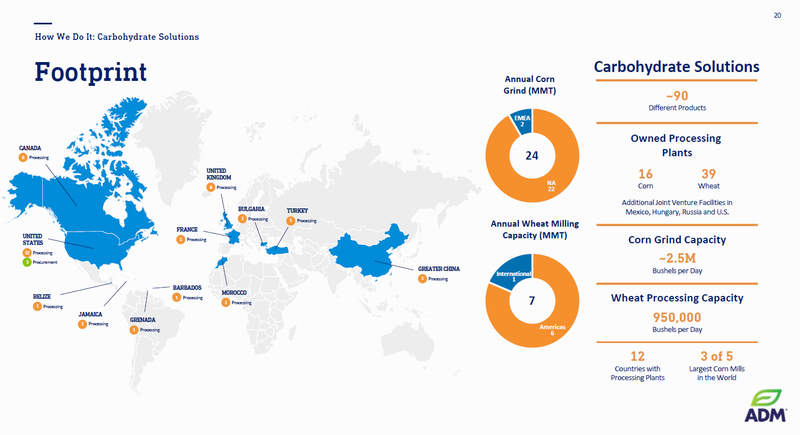

„Carbohydrate Solutions“ entwickelte sich zum zweitgrößten Segment von ADM, gemessen an einem Gewinnanteil von 20,5 Prozent und 13,7 Prozentanteil am Gesamtumsatz. Dieses Segment, zu dem auch das Ethanolgeschäft gehört, befasst sich mit der Verarbeitung von Mais und Weizen zu Zutaten wie Stärke, Sirup, Glukose, Weizenmehl, Dextrose und Süßstoffen, die in der Lebensmittel- und Getränkeindustrie verwendet werden.

Geschäftssegment “Carbohydrate Solutions“ im Überblick (Quelle: Investor Presentation 2022, S. 20)

Das dritte und kleinste Geschäftssegment „Nutrition" kommt auf einen Anteil von 7,5 Prozent beim Umsatz sowie verzeichnete für das Geschäftsjahr 2022 einen Beitrag von 11,1 Prozent am operativen Gewinn. Im Bereich von „Nutrition“ werden alle Aktivitäten rund um den Verkauf von geschmacks- und ernährungsbezogenen Inhaltsstoffen wie pflanzliche Proteine, natürliche Aromen und Farbstoffe, Emulgatoren, lösliche Ballaststoffe, Probiotika, Enzyme, Futtermittel, Tiergesundheit und Ernährungsprodukte gebündelt. Zuletzt führte das Untersegment „Tiernahrung" das Gewinnwachstum an, wobei sich der Gewinn aufgrund der starken Nachfrage nach Aminosäuren auf 48 Mio. USD fast verdoppelte.

Geschäftssegment “Nutrition“ im Überblick (Quelle: Investor Presentation 2022, S. 24)

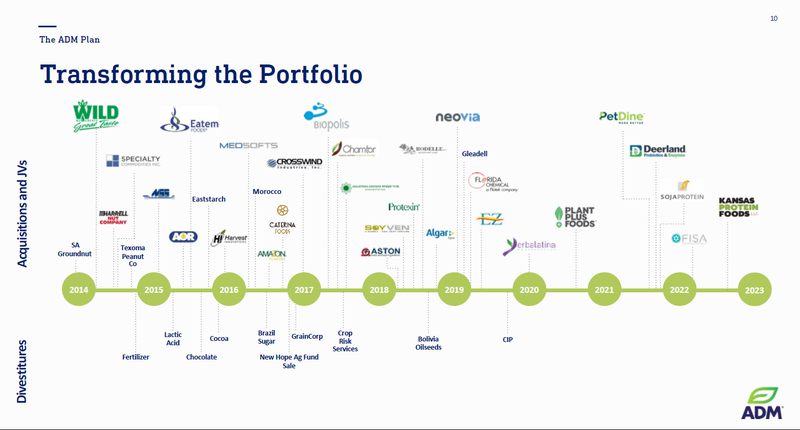

Ein Teil der Unternehmensstrategie besteht aus der Akquisition von kleineren Branchenmitbewerbern. ADM hat in letzter Zeit aktiv strategische Akquisitionen getätigt wie beispielsweise die Übernahme des südafrikanischen Aromenhändlers Comban im Februar 2022, das lateinamerikanische Aromenunternehmen FISA im Dezember 2021 oder die Unternehmen Pedigree Ovens, PetDine, The Pound Bakery und NaturaDine im September 2021 sowie Sojaprotein im Juli 2021. Das ADM-Management betont, dass Fusionen und Übernahmen neben organischen Wachstumsinitiativen eine seiner Innovationssäulen bleiben werden. Die aktive Umstrukturierung des Unternehmensportfolios, eingeleitet vor zehn Jahren, ist ein fortlaufender Prozess:

Portfoliopolitik von Archer-Daniels-Midland (Quelle: Investor Presentation 2022, S. 10)

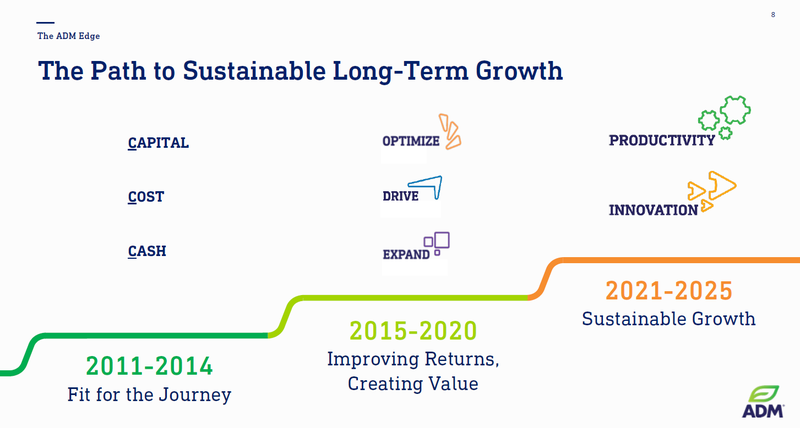

Eine der jüngsten strategischen Ambitionen, die ADM im Wettlauf mit seinen Konkurrenten verfolgt, trägt den Namen „1ADM" oder „1ADM business transformation", die in den Strategiebereich „Productivity“ fällt. Hierbei konzentriert sich ADM auf die Verbesserung der operativen Fähigkeiten und Prozesse wie u.a. im Bereich des Getreide-Merchandisings und der Beschaffung. Im Rahmen dieser Initiative forderte das Unternehmen seine Mitarbeiter auf der ganzen Welt auf, Wege zur Optimierung des Betriebskapitals und zur Monetarisierung von Vermögenswerten zu finden.

High-Level-Unternehmensstrategie von Archer-Daniels-Midland (Quelle: Investor Presentation 2022, S. 8)

Zusammengefasst bleibt das strategische Ziel von ADM zum aktuellen Zeitpunkt relativ simpel. Die Beibehaltung der führenden Geschäftsbereiche und deren Verwaltung bei gleichzeitiger Erweiterung des Portfolios um Wachstumsmöglichkeiten mit hohen Gewinnspannen, die entweder an die bestehenden Geschäftsbereiche angrenzen oder diese ergänzen wie Sojaprotein. Als das Unternehmen vor etwa zehn Jahren begann, sich bei der Umstrukturierung seines Portfolios auf diesen Bereich zu konzentrieren, wurde die Grundlage für das gelegt, was man heute als Ernährungsgeschäft bezeichnen würde. Das Unternehmen schlägt mit den laufenden Fusionen und Übernahmen im Bereich Tierernährung einen ähnlichen Weg ein.

Die Eigentümer von Archer-Daniels-Midland

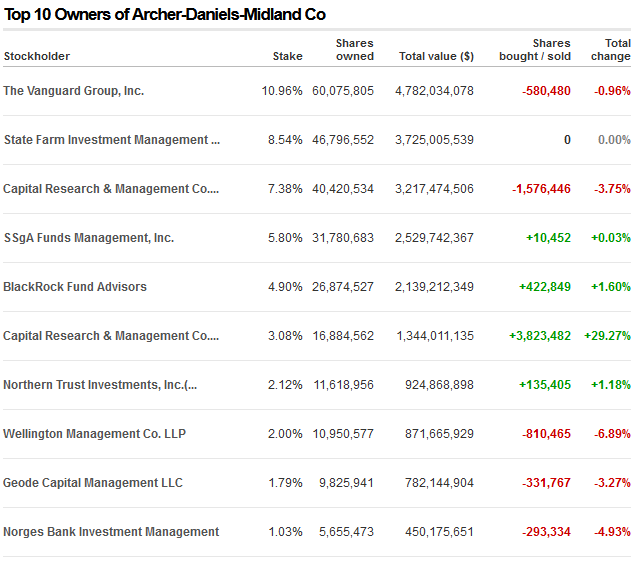

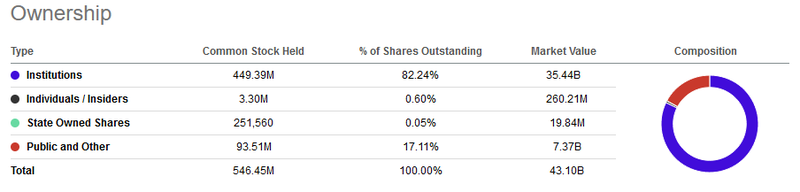

An der Eigentümerstruktur von Archer-Daniels-Midland fällt der sehr hohe Anteil an institutionellen Investoren auf. Dieser beträgt knapp über 82 Prozent und speist sich für gewöhnlich aus den „üblichen Verdächtigen“ der Vermögensverwalter. Der recht hohe Anteil an institutionellen Investoren kann legitimerweise als Wertschätzung des Unternehmens von Seiten der professionellen Kapitalmarktvertreter interpretiert werden. Ansonsten ist als einzige Anmerkung in puncto Eigentümerschaft der Aktienanteil von 0,3 Prozent, den der Chief Executive Officer und Chairman des Board of Directors Juan R. Luciano hält, festzuhalten.

Eigentümerstruktur von Archer-Daniels-Midland (Quelle: CNN Business)

Anteil Investoren-Gruppen von Archer-Daniels-Midland (Quelle: Seeking Alpha*)

Das Management von Archer-Daniels-Midland

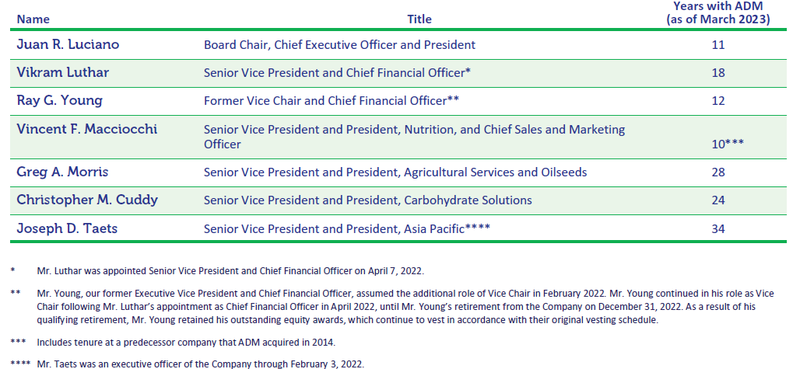

Den Vorsitz des Board of Directors übernahm im Januar 2016 der CEO Juan R. Luciano. Vor seinem Eintritt bei ADM im Jahr 2011 arbeitete der gebürtige Argentinier und graduierte Diplomingenieur 25 Jahre für den Chemiekonzern Dow Chemical. Abseits seines Vollzeitengagements bei Archer-Daniels-Midland fungiert Luciano u.a. als unabhängiges Mitglied des Verwaltungsrates von Eli Lilly. Neben dem heute 60-jährigen CEO sind weitere Personen als sogenannte „Named Executive Officers“ (NEO) angeführt:

NEOs von Archer-Daniels-Midland (Quelle: 10-K & Proxy Statement 2022. S. 37)

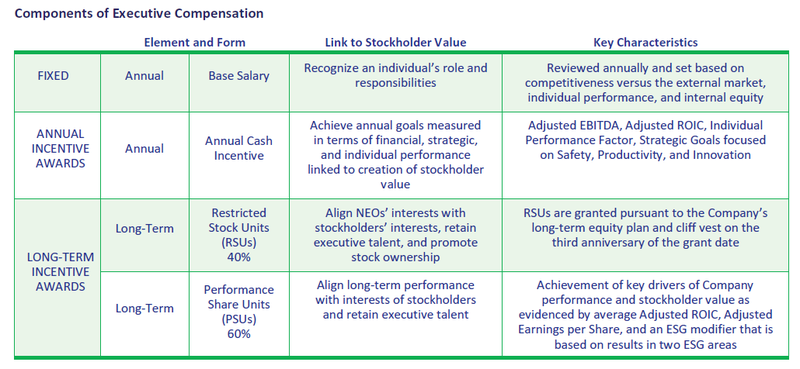

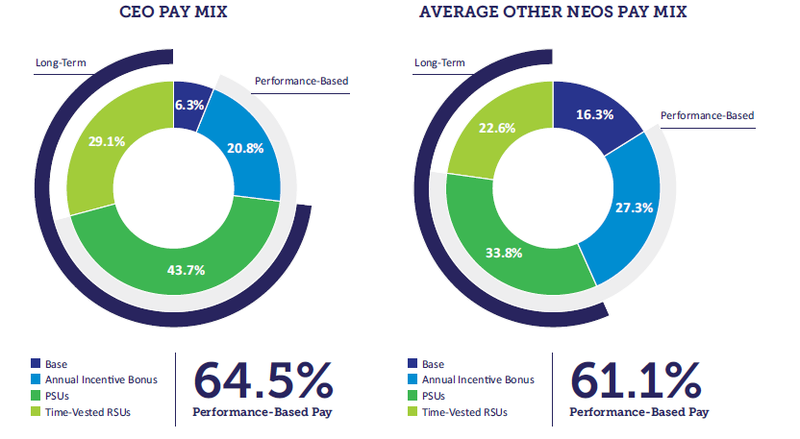

Neben der personellen Ausstattung des Vorstands spielen die Vergütungsprinzipien der verantwortlichen Top-Manager eine entscheidende Rolle, um als Außenstehender eine Ahnung davon zu bekommen, warum welche Entscheidungen auf Vorstandsebene womöglich getroffen wurden. Die persönliche Incentivierung in Form von Bonuszahlungen durch das Erreichen vordefinierter Ziele sind in der Regel im Sinne einer funktionierenden Corporate Governance öffentlich einsehbar. Archer-Daniels-Midland orientiert sich in der Gestaltung der Vorstandskompensation an einer äußerst diversen Peer Group bestehend aus Unternehmen aus dem S&P 100 Index, darunter u.a. die Kapazunder wie Amazon, Alphabet, Apple und Microsoft.

Neben dem obligatorischen Grundgehalt (base salary) gesellen sich zwei variable Komponenten, deren Auszahlungshöhe maßgeblich vom Abschneiden im Vergleich zur gewählten Peer Group determiniert wird: der jährliche Bonus (annual cash bonus) und sogenannte langfristige Incentivierungen (long-term incentives), die durch zu erhaltende Aktien (Stock-based Compensation) vergütet und über einen Mehrjahreszeitraum verteilt an die Executives ausbezahlt werden.

Vergütungsbestandteile von Archer-Daniels-Midland (Quelle: 10-K & Proxy Statement 2022. S. 43)

Vergütungsbestandteile von Archer-Daniels-Midland (Quelle: 10-K & Proxy Statement 2022. S. 39)

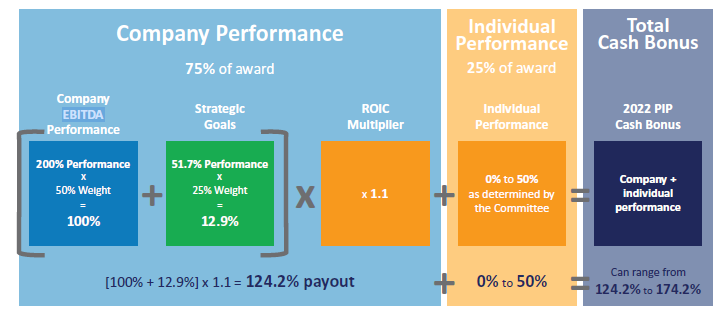

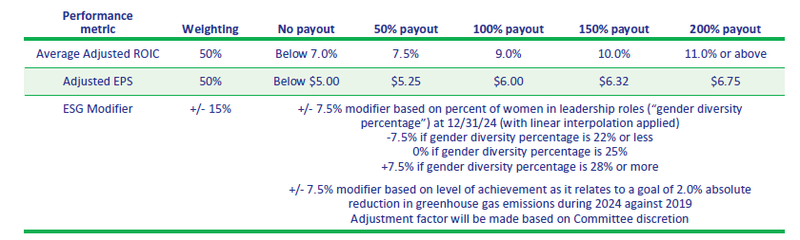

Die Analyse und Erfolgsmessung der Leistung der Entscheidungsträger unterteilt das Unternehmen in zwei Kategorien für den Jahresbonus in Cash und den langfristigen, über mehrere Jahre verteilten Aktienbonus. Im Rahmen des „Compensation Assessments“ ergibt sich auf Basis der evaluierten Performance-Metriken folgende Berechnungslogik für die variablen Gehaltsbestandteile:

Performance Assessment des Top Managements von Archer-Daniels-Midland für den Jahresbonus (Quelle: 10-K & Proxy Statement 2022. S. 50)

Performance Assessment des Top Managements von Archer-Daniels-Midland für den Mehrjahresbonus (Quelle: 10-K & Proxy Statement 2022. S. 52)

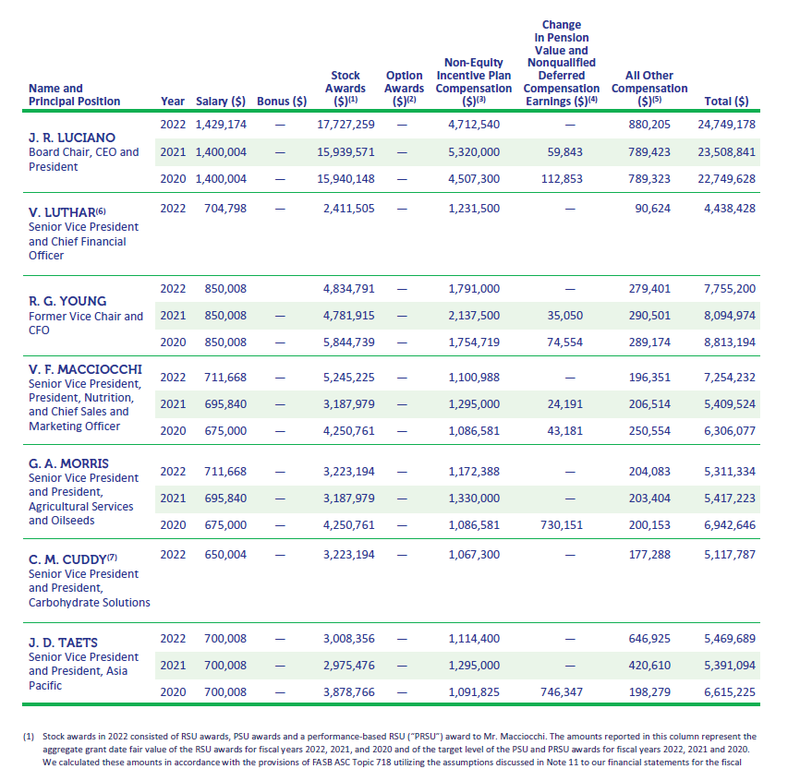

Unterfüttert mit Zahlen ergibt sich folgende Auflistung für die Entlohnung des Top Managements von Archer-Daniels-Midland für das Geschäftsjahr 2022 (und der Vergleich mit den Jahren 2021 und 2020):

Total Compensation von Archer-Daniels-Midland (Quelle: 10-K & Proxy Statement 2022. S. 62)

Die Wettbewerbssituation – Fundamentaler Vergleich

Die Charakteristik des Geschäftsmodells von Archer-Daniels-Midland macht den Vergleich mit der börsennotierten Konkurrenz möglich, wobei weitere differenzierende Faktoren wie beispielsweise der Grad der Internationalisierung, Vertriebsweg(e) oder allfällige Besonderheiten im Produktsortiment gesondert in einer Detailanalyse bewertet werden müssen.

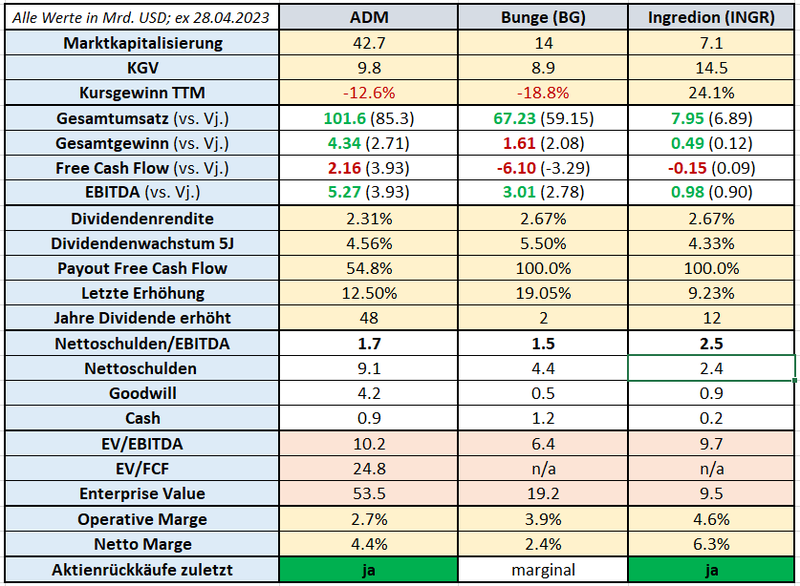

Ich entschied mich für die beiden Mitbewerber Bunge und Ingredion als erste Orientierungsgeber. Der wohl umsatzstärkste Konkurrent ist Cargill, doch handelt es sich bei dem Unternehmen aus Minnesota um eine der größten nicht börsennotierten Gesellschaften weltweit. Die von mir ausgewählte Peer Group dient zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Peer Group Vergleich von ADM mit Bunge und Ingredion (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Die Free Cash Flow-Werte sind durch die Forderungsverbriefung nicht aussagekräftig. Mehr dazu im nächsten Kapitel

Das Finanz-Lagebild von Archer-Daniels-Midland

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den Finanzkennzahlen von Archer-Daniels-Midland. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung. Zur Analyse der finanziellen Situation sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an.

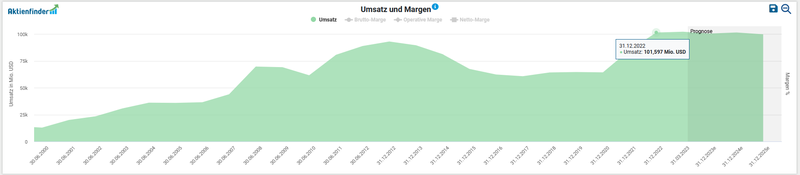

Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben kurz ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 10,6 Prozent p.a. an. Nicht außer Acht zu lassen ist die Beobachtung, dass im Zeitraum zwischen 2012 und 2017 der Umsatz sich um ein Drittel reduzierte und bis 2020 stagnierte.

Entwicklung des Umsatzes von Archer-Daniels-Midland (Quelle: Aktienfinder)

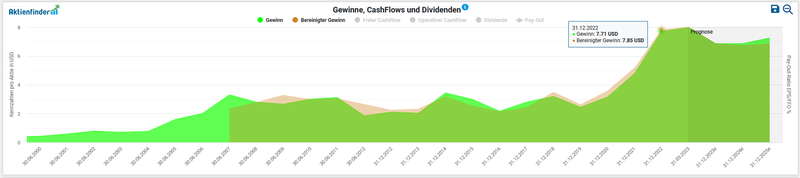

Beim Gewinn pro Aktie sehen wir seit Ende 2019 eine rapide Aufwärtsdynamik. Ziehen wir das abgelaufene Geschäftsjahr 2022 heran, so stieg der bereinigte Gewinn pro Aktie um über 51,3 Prozent (7,85 vs. 5,19 USD). Archer-Daniels-Midland erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 4,34 Mrd. USD (2021: 2,71 Mrd. USD).

Entwicklung des Gewinn pro Aktie von Archer-Daniels-Midland (Quelle: Aktienfinder)

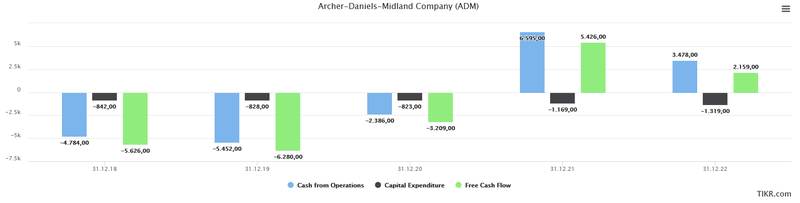

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie Kapitalinvestitionen für den Zeitraum 2018 bis 2022 folgendermaßen aus:

Entwicklung des Free Cash Flow von Archer-Daniels-Midland (Quelle: tikr.com)

Wie man gut erkennen kann, hatte ADM in jedem einzelnen Jahr bis 2020 einen negativen Operativen Cash Flow. Unter „normalen" Umständen würde dies bedeuten, dass der Agrarkonzern entweder unrentabel oder in hohem Maße von externer Finanzierung abhängig ist – oder beides. Dies ist auf die Verbriefung von Forderungen, das „Accounts Receivable Securitization Program“, zurückzuführen. Im Grunde bedeutet dies, dass das Unternehmen seine Forderungen in Cash umwandeln kann, bevor seine Kunden ihre Rechnungen bezahlen. ADM verkauft seine Forderungen als Anlageinstrument über die Tochtergesellschaft ADM Ireland Receivables. Auf diese Weise kann das Unternehmen seine Forderungen zu einem attraktiven Zinssatz in Bargeld umwandeln. Dies ist nur möglich, weil ADM aufgrund seiner Stellung in der Lebensmittelversorgungskette über äußerst sichere Forderungen verfügt. Für die Free Cash Flow Berechnung hat dies zur Folge, dass das Unternehmen zwar im operativen Teil der Kapitalflussrechnung einen Mittelabfluss verzeichnet, im Investitionsteil der Kapitalflussrechnung jedoch Mittel erhält. Aus diesem Grund sollten Anleger einen negativen Free Cash Flow in den meisten Jahren einfach ignorieren.

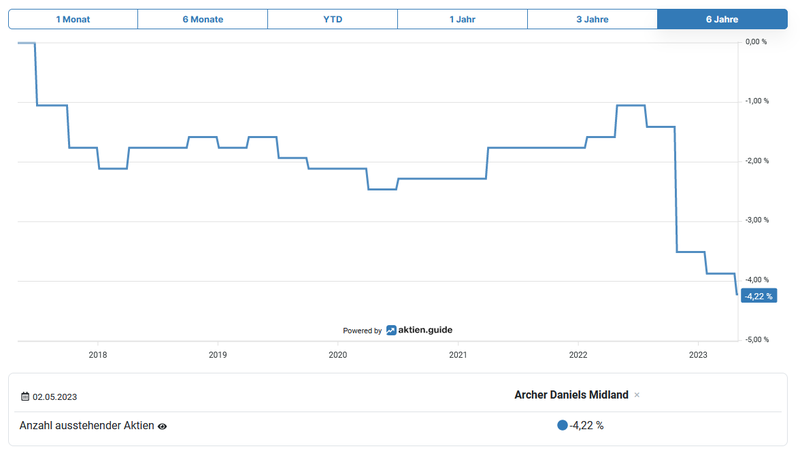

Die Anzahl an ausstehenden Aktien reduzierte sich um knapp ein Prozent pro Jahr in den vergangenen sechs Jahren. Folgende Grafik unterstreicht diese Entwicklung visuell:

Aktienrückkäufe von Archer-Daniels-Midland (Quelle: aktien.guide*)

Das aktuelle, bis Ende 2024 laufende Aktienrückkaufprogramm wurde zu ca. 12 Prozent in Anspruch genommen und dürfte über das nächste Jahr hinaus prolongiert werden:

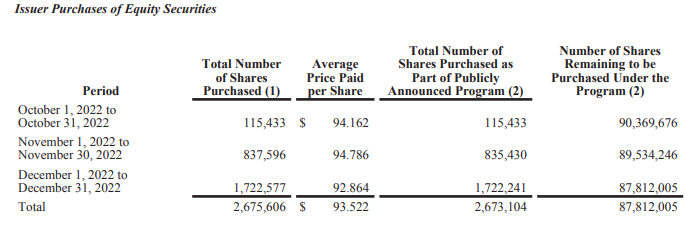

Aktienrückkaufprogramm von Archer-Daniels-Midland (Quelle: Annual Report 2022, S. 26)

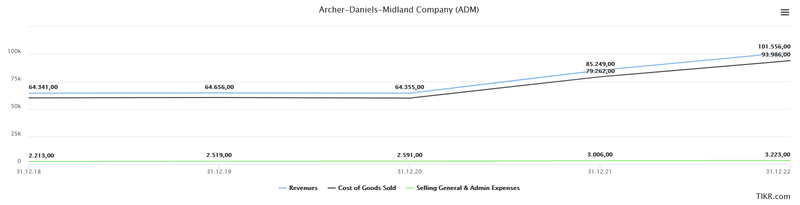

In der Kostenstruktur von Archer-Daniels-Midland sind mir keine gravierenden Punkte aufgefallen. Einhergehend mit mittelfristig steigenden Umsätzen wachsen im ähnlichen Verhältnis die damit verbundenen beiden relevanten Kostenpositionen COGs (Cost of Goods Sold) und SG&As (Selling General & Admin expenses / Operating expenses).

Aufwendungen von Archer-Daniels-Midland (Quelle: tikr.com)

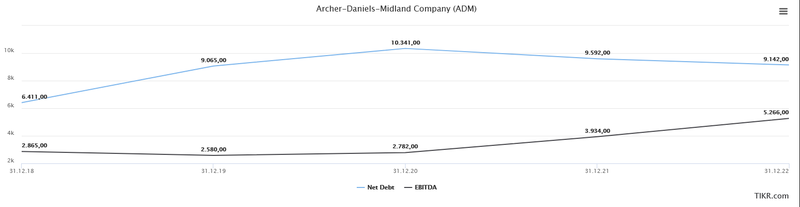

Ein Blick auf die Verschuldungssituation zeigt uns, dass Archer-Daniels-Midland einen Anteil an zinstragenden Finanzverbindlichkeiten von 10,29 Mrd. USD aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 1,15 Mrd. USD gegenüberstehen. Teilen wir nun die verbleibenden Nettoschulden von 9,14 Mrd. USD durch das zuletzt erwirtschaftete EBITDA von 5,27 Mrd. USD ergibt sich ein Ratio von 1,7. Dieser Wert liegt unter dem als kritisch erachteten Schwellenwert von 3 (allerdings branchenabhängig).

Entwicklung der Netto-Verschuldung und EBITDA von Archer-Daniels-Midland (Quelle: tikr.com)

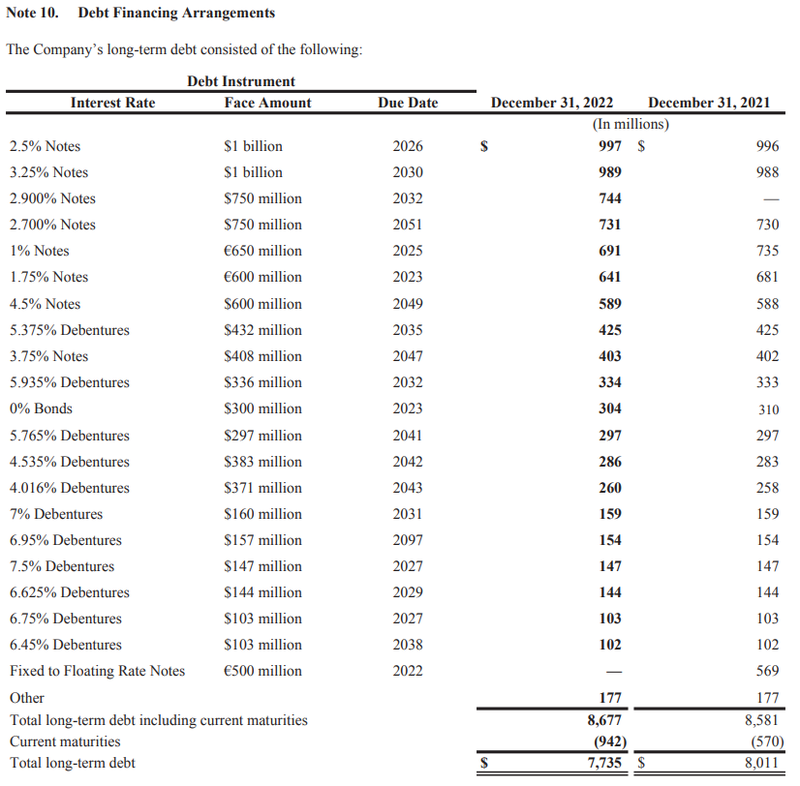

Um das Thema Verschuldung und Fremdfinanzierung vollends abzuschließen, macht es Sinn, sich das Zinsprofil und die Fälligkeitsstruktur der laufenden Verbindlichkeiten näher anzusehen. Schließlich gilt es einzuschätzen, wie stark vulnerabel das Unternehmen auf die anhaltend steigenden Leitzinsen erscheint und inwiefern Neufinanzierungen bzw. Umschuldungen der bestehenden Schulden in näherer Zukunft anstehen. Die gesamten Fälligkeiten der langfristigen Verbindlichkeiten in den drei Jahren nach dem 31. Dezember 2022 betragen 942 Mio. USD, 6 Mio. USD und 693 Mio. USD. Standard & Poor‘s bestätigte im März das Kreditrating des Unternehmens mit dem Investment Grade A.

Fremdkapitalstruktur von Archer-Daniels-Midland (Quelle: Annual Report 2022, S. 75)

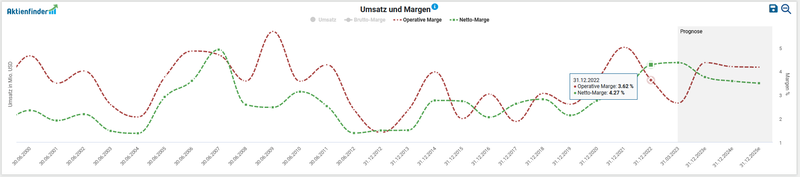

Zuletzt betrachten wir die Profitabilität von Archer-Daniels-Midland anhand der Entwicklung von Operativer- und Netto-Margen. Der sonderbare Unterschied aus einer höheren Netto-Marge und niedrigeren Operativen-Marge erklärt sich durch den positiven Effekt des Zinsertrags aus dem Bestand verbriefter Forderungen.

Entwicklung des Operative und Netto Marge von Archer-Daniels-Midland (Quelle: Aktienfinder)

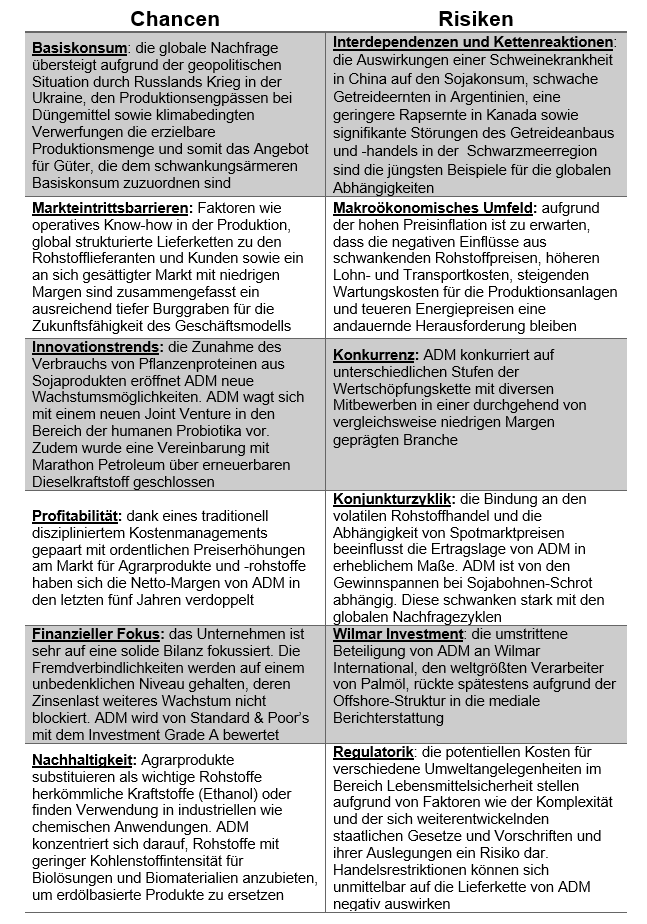

Chancen und Risiken von Archer-Daniels-Midland

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant in tabellarischer Form gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen und Risiken von Archer-Daniels-Midland (Quelle: eigene Darstellung)

Meines Erachtens bietet der 10-K Report eine gute Basis für die Abwägung allfälliger Risiken in Verbindung mit Archer-Daniels-Midland.

Aktuelle Bewertung und Performance der Archer-Daniels-Midland Aktie

Mit einem gegenwärtigen Kurs-Gewinn-Verhältnis (KGV) von 9,8 kann auf den ersten Blick eine Unterbewertung von Archer-Daniels-Midland ausfindig gemacht werden. Die dynamische Aktienbewertung im Aktienfinder ergibt ein vielversprechendes Kurspotential bis Ende 2025 – ausgehend vom gegenwärtigen Niveau – von 32 Prozent. Wohlgemerkt basieren diese Kursprognosen auf Analystenschätzungen, darauf muss sich jeder Anleger selbst einen Reim machen.

Nimmt man das um Sondereffekte bereinigte KGV zur Hand, so liegt der aktuelle Wert von 9,7 recht deutlich unter der historischen Bewertung (14,3).

Fairer Wert von Archer-Daniels-Midland (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen beeinflusst werden können, eher zu einer kritischeren Reflexion neige, verwende ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Archer-Daniels-Midland sehen wir eine bereits preiswertere Bewertung als in den letzten beiden Jahren – ausgedrückt durch ein Ergebnis von 9,9:

Enterprise Value zu EBITDA von Archer-Daniels-Midland (Quelle: Seeking Alpha*)

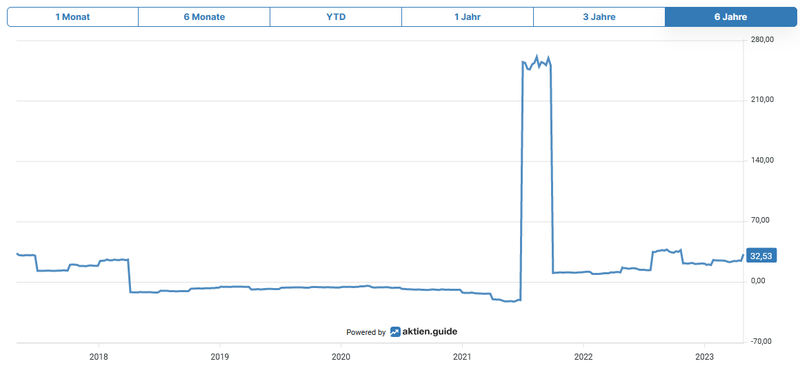

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide erkennen wir gut, dass Archer-Daniels-Midland mit einem Wert von 32,5 für das EV/FCF-Ratio um den historischen Allzeithoch herum bewertet ist. Aufgrund der in der Finanzanalyse beschriebenen Problematik mit der FCF-Zahlenbasis hat dieses Multiple keine Bedeutung.

Enterprise Value zu Free Cash Flow von Archer-Daniels-Midland (Quelle: aktien.guide*)

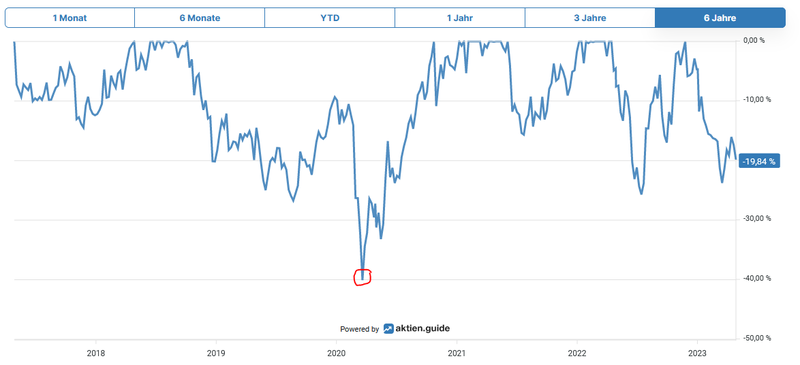

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von +72,1 Prozent im Fünfjahresüberblick bzw. +11,5 Prozent Kursgewinn (ohne Dividenden) pro Jahr:

Aktueller Aktienchart von Archer-Daniels-Midland (Quelle: aktien.guide*)

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 40,1 Prozent im März 2020.

Aktueller Unterwasser-Chart von Archer-Daniels-Midland (Quelle: aktien.guide*)

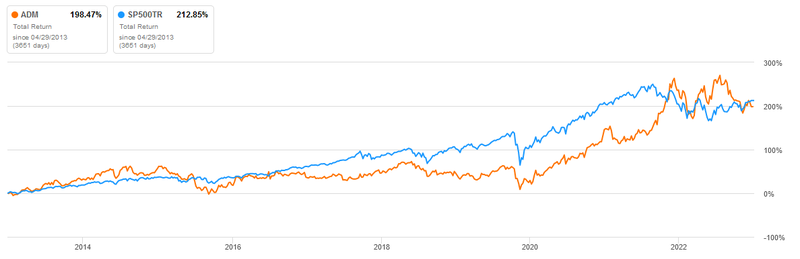

Im Zehnjahres-Vergleich mit dem S&P 500 Total Return, also inklusive erhaltener Dividenden, liegt Archer-Daniels-Midland mit einer Performance von 199 Prozent geringfügig hinter dem US-Standardindex (versus 213 Prozent):

Vergleich Archer-Daniels-Midland mit S&P 500 TR (Quelle: Seeking Alpha*)

Ausblick und Erwartungen von Archer-Daniels-Midland

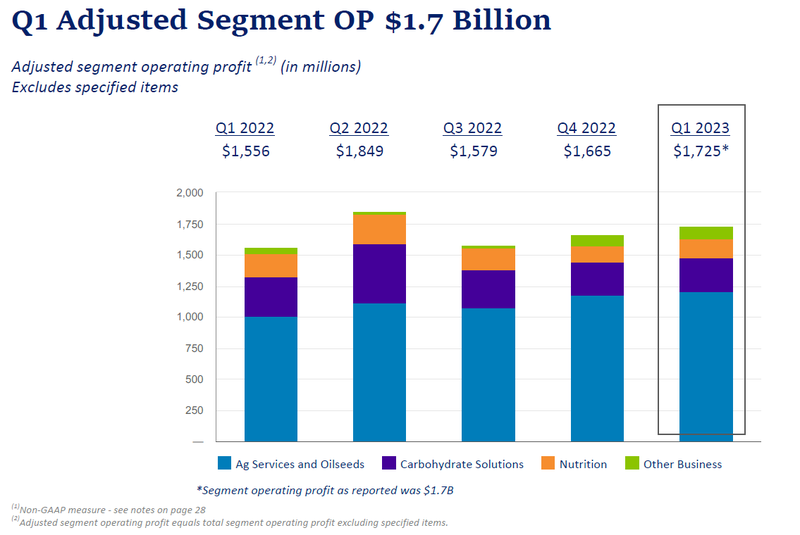

Im Rahmen der Präsentation der Geschäftszahlen für das vergangene Quartal sowie dem Gesamtjahresergebnisses gab das Management einen Ein- wie Ausblick in die operative Geschäftsentwicklung von Archer-Daniels-Midland:

- Umsatz: im Vergleich zum Q1 2022 wuchs der Umsatz um 1,8 Prozent auf 24,1 Mrd. USD im aktuellen Quartal

- Gewinn: der Nettogewinn stieg um 11 Prozent auf 1,17 Mrd. USD bzw. wuchs der operative Gewinn um 10,9 Prozent auf 1,73 Mrd. USD

Q1 2023 Ergebnis von Archer-Daniels-Midland (Quelle: Q1 2023 Earnings)

- Kostenbild: unter dem Gesichtspunkt der Produktivität setzt ADM weiterhin auf die Automatisierung in vielen ihrer wichtigsten Betriebsanlagen. Die Automatisierung beschleunigt nicht nur die Modernisierung der Produktionsanlagen, sie hilft auch, auf Unternehmensebene erhebliche Einsparungen zu erzielen. Ob nun der Einsatz von Chemikalien reduziert, der Output verbessert oder die Betriebssicherheit erhöht werden. Die Herstellkosten stiegen um 1,1 Prozent im Vergleich zum Vorjahr und somit knapp 70 Basispunkte weniger stark als der Zuwachs des Quartalsumsatzes

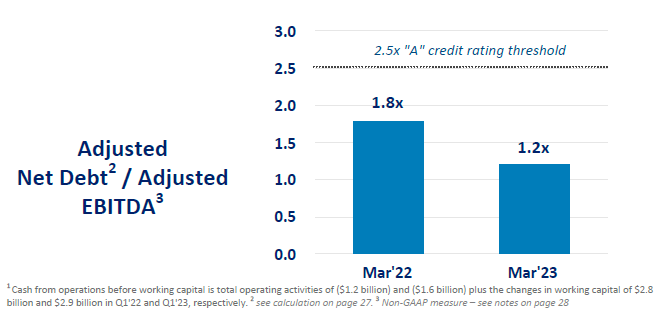

- Verschuldung: der voranschreitende Abbau der Nettoschulden drückt sich in einem deutlich verbesserten Ratio aus, wobei ADM hier auf das „Adjusted EBITDA“ zurückgreift, welches beispielsweise Restrukturierungskosten oder teilweise Wertberichtigungen nicht berücksichtigt. Welches EBITDA auch immer herangezogen wird – ADM liegt deutlich unter dem selbst definierten kritischen Schwellenwert von 2,5 (siehe oben im Kapital zum Finanz-Lagebild)

Q1 2023 Ergebnis von Archer-Daniels-Midland (Quelle: Q1 2023 Earnings)

- Dividende: Ausschüttung iHv. 248 Mio. USD bzw. 0,45 USD pro Aktie im 1. Quartal 2023

- Aktienrückkäufe: Rückkauf von eigenen Aktien im Ausmaß von 351 Mio. USD. Im Rahmen des aktuellen Aktienrückkaufprogramms sind eine Milliarde USD für opportunistische Rückkäufe vorhanden

Zur weiteren Entwicklung von Archer-Daniels-Midland für das laufende Geschäftsjahr gab sich CEO Luciano im Earnings Call sehr zuversichtlich:

"Before we wrap up today, I wanted to share some insights into how we're thinking about the remainder of 2023, and how we are positioning the company to take on the next phase of opportunities. We are confident that ADM will be able to deliver on our plans for 2023, despite some pockets of soft demand. Supply and demand shifts are allowing ADM to flex our integrated value chain in support of another strong year of results. We continue to advance partnership agreements with major players across multiple industries. From regenerative agriculture to alternative proteins, to sustainable fuels, to plant-based industrial and personal care products.

All of these partnerships are supporting ADM, as we evolve at pace with the external environment to capture new growth opportunities."

Die Dividendenqualität von Archer-Daniels-Midland

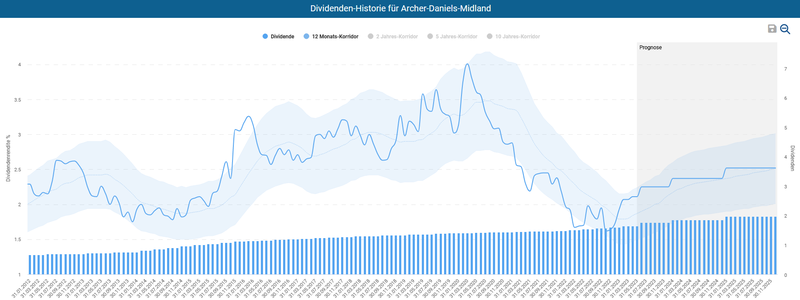

Mittlerweile hebt Archer-Daniels-Midland seit 48 Jahren kontinuierlich die Dividende an. Sollten zwei weitere Dividendenerhöhungen in den kommenden Jahren folgen, steigt der aktuelle Dividend Champion in den erlauchten Kreise der Dividendenkönige auf.

Bei einem aktuellen Kurs von 75,02 USD ergibt das eine Dividendenrendite von 2,4 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 4,6 Prozent per anno bzw. 8,6 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im Januar 2023 um 12,5 Prozent die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2023: 12,5 %

- 2022: 8,11 %

- 2021: 2,78 %

- 2020: 2,86 %

- 2019: 4,48 %

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 0,45 USD pro Aktie und wird in den Monaten zu Quartalsende ausbezahlt (März, Juni, September, Dezember). Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite über dem Mittelwert innerhalb des 12-Monats-Korridors liegt. In den letzten Jahren gab es durchaus längere Zeiträume, um zum Einstieg eine höhere Dividendenrendite zu erzielen.

Dividenden-Historie von Archer-Daniels-Midland (Quelle: Aktienfinder)

Ziehen wir den Gewinn als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir im komfortablen Bereich von 20,5 Prozent für das Payout Ratio. In den kommenden Jahren sehe ich daher ausreichend Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie dies das Unternehmen in den letzten Jahren umsetzte.

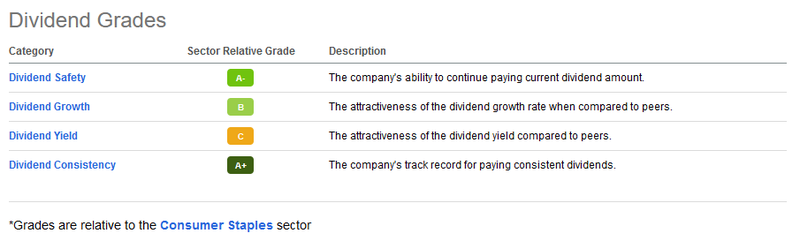

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden innerhalb des unternehmensspezifischen Sektors vier unterschiedliche Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) nach dem US-Schulnotensystem bewertet. Das per se gute Ergebnis von Archer-Daniels-Midland wird lediglich durch die im Vergleich zum Sektordurchschnitt geringe Dividendenrendite beeinträchtigt. Obgleich die Aussagekraft solcher simplifizierten Darstellungen mit Vorsicht zu genießen sind, bietet diese Scorecard einen kursorischen Überblick zur Dividendenqualität eines Unternehmens:

Dividend Scorecard von Archer-Daniels-Midland (Quelle: Seeking Alpha*)

Fazit: Überlegungen für meine Entscheidung in Archer-Daniels-Midland zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Archer-Daniels-Midland zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Globale Marktposition: Archer-Daniels-Midland (ADM) avancierte zu einem der weltweit größten Player im Bereich der Verarbeitung und des Handels von landwirtschaftlichen Rohstoffen. Als ein führender Anbieter von diversen Produkten und Dienstleistungen bildet ADM einen integralen Bestandteil in der globalen landwirtschaftlichen Lieferkette

- Wachstumsstrategie: das Management verfolgt eine Unternehmensstrategie, die auf Wachstum in allen drei Geschäftssegmenten ausgerichtet ist. Diverse strategische Kooperationen und umsichtige Akquisitionen in den letzten Jahren stärkten die Rolle von ADM in der Wertschöpfungskette innerhalb der hart umkämpften Nahrungsmittelindustrie

- Produktinnovationen: das Unternehmen gestaltet proaktiv das Geschäftsmodell durch die Produktweiterentwicklung. Die Vorreiterrolle als größter Ethanol-Produzent in den USA, das wachsende Angebot an alternativen Proteinen sowie die Herstellung von Basisstoffen für die Tiernahrung erweitern die Ertragsbasis um neue Erlösquellen für die Zukunft

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich der Konsumgüterkonzern entlang unterschiedlicher Produktsparten, vieler Abnehmer und globaler Absatzmärkte, die existenzgefährdete Abhängigkeiten oder Konzentrationsrisiken eingrenzen

- Souveräne Bilanz: dank wachsender Umsätze und stabiler Cash Flows konnte ADM in den letzten Jahren bei leicht reduzierten Nettoschulden stark in das Geschäftsmodell investieren und das Investment-Grade-Rating souverän behaupten

- Zukunftsfähigkeit: im Gegensatz zu anderen Branchen herrscht im Bereich des unzyklischen Basiskonsums, insbesondere bei Agrarprodukten, ein marginales Risiko einer Substitution durch neue Technologien oder veränderten Konsumentenverhalten

- Moderate Bewertung: auf Basis der gängigen, im Beitrag dargestellten Bewertungsmethoden ergibt sich angesichts des aktuellen Preisniveaus eine zumindest faire Bewertung

- Marktzyklus: die anhaltende geopolitische Entwicklung spielt im Zusammenhang mit einer angespannten Situation auf der Angebotsseite großen Unternehmen wie ADM in die Karten. Der Rohstoffzyklus im Agrarsektor ist durch eine per se vulnerable globale Lieferkette und Extremwetterereignisse nach wie vor intakt

- Makro-Trend: Agrarprodukte beispielsweise aus Mais gewonnen, der nicht nur als Futtermittel, sondern auch ein wichtiger Rohstoff für Kraftstoffe (Ethanol), Süßstoffe, Stärke und industrielle wie chemische Anwendungen sind, konzentrieren sich auf die Dekarbonisierung. ADM fungiert in einer Branche, die zunehmend in die Lage versetzt ist, Rohstoffe mit geringer Kohlenstoffintensität für Biolösungen und Biomaterialien, einschließlich Kraftstofflösungen, anzubieten, um erdölbasierte Produkte zu ersetzen

- Kapitalallokation: das Bestandsgeschäft liefert zuverlässige Cash Flows, die einerseits das Investieren in neue Produktinnovationen und Firmenübernahmen ermöglichen und andererseits eine eigentümerfreundliche Kapitalallokation in Form von seit beinahe 50 Jahren steigenden Dividenden, konstanten Aktienrückkaufprogrammen sowie den disziplinierten Schuldenabbau erlauben

Auf Grundlage der zusammengetragenen Fakten habe ich am 03.05.2023 in 15 Archer-Daniels-Midland Aktien zum Kurs von 75,25 USD investiert.

Weiters führte ich einen weiteren Nachkauf durch. Ich stockte den Bestand für meinen einzigen ETF im Depot, den VanEck Global Real Estate, auf: 15 Anteile für den Preis von 34,40 Euro pro Anteil wanderten in das Echtgeld-Portfolio.

Wenn Du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu Archer-Daniels-Midland? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Servus, und was machen wir jetzt mit dem Ding? :D

Hallo Benjamin,

das "Ding" bzw. die von mir präferierte Bezeichnung Unternehmen hatte ich aus meiner Sicht im Newsletter ausführlich beschrieben. Ich zitiere:

- Ein Verlust von einem Viertel an Marktwert innerhalb von fünf Handelstagen ist für einen etablierten Einzelwert wie ADM äußerst heftig.

- Die unmittelbaren Handlungen initiiert von CEO Juan Luciano waren mit der Freistellung des Finanzvorstandes konsequent.

- Ebenso positiv bewerte ich die Beauftragung von zwei unabhängigen Rechtsberatern. Dass eine „unverbindliche“ Aufforderung für Dokumente seitens der SEC den Stein ins Rollen brachte, hat ein Geschmäckle. Womöglich könnte es sich dabei um einen Whistleblower handeln, das ist aber reine Spekulation meinerseits.

- Generell ist die Gestaltung des internen Kontrollsystems, aber auch das Incentivierungs- und Bonussystem kritisch zu hinterfragen. Warum in aller Welt verschiebt man die Umsätze und Gewinnbeiträge innerhalb der Geschäftssegmente hin und her? War die Performance eines bestimmten Geschäftssegments dafür der Grund? Valide Fragen, die nun seitens des Top-Managements zu klären sind.

- Meines Erachtens schwächen diese intersegmentären Transaktionen das Argument, dass sich die Causa ausschließlich auf das Geschäftssegment „Nutrition“ eingrenzen lässt. Sollte es lediglich um die falsche Allokation von Erträgen gehen, dann müsste es auf ein Nullsummenspiel hinauslaufen. Der Teufel steckt im Detail, welche mir nicht bekannt sind.

- Die Vergleiche mit Wirecard oder gar Enron halte ich schlichtweg für irreführend. Bei ADM handelt es sich um kein neugegründetes Hyper-Growth-Unternehmen mit einem auf Schall und Rauch gebauten Blackbox Geschäftsmodell, das keiner durchblickt. Das Gegenteil ist der Fall. ADM fungiert als ein seit über einem Jahrhundert etablierter Hersteller und Händler von Nahrungsmitteln, vollends in die Wertschöpfungskette der Lebensmittelerzeugung integriert.

- Die zugegebenermaßen erfreuliche Dividendenerhöhung sehe im Zusammenhang mit der laufenden Prüfung völlig losgelöst. Die Ausschüttungsquote lag meistens bei 25 Prozent oder sogar darunter, die Verschuldung ist für einen Basiskonsumwert verhältnismäßig niedrig.

- Was wäre das schlechteste Szenario für ADM? Die ehrliche Antwort lautet: ich weiß es einfach nicht. Um eine Geldstrafe wird das Unternehmen wohl nicht umhinkommen, allerdings liegt es außerhalb meines Kompetenzkreises nur annähernd das finanzielle Ausmaß richtig einzuordnen.

Liebe Grüße,

Clemens

PS: der Kommentar ging irgendwie unter. Sorry dafür!

Danke für deine gute Fundamental-Analyse. Was hälst du von der Kerry Group aus Irland? Als Hersteller von Nahrungsergänzung und Geschmackstoffen mit einer soliden Bilanz, könnte das Unternehmen eine Alternative zu ADM sein. Bilanzskandale gehören für mich zu den harten Ausschlusskriterien und damit ist ADM leider für die nächsten Jahre für mich nicht investierbar.

Hallo Joshua,

vielen Dank für Deine Nachricht. Die Kerry Group hatte ich high-level in einem der Monats-Report einmal vorgestellt. Ein solider Wert aus Europa. Bezüglich ADM habe ich meine Ansicht im letzten Newsletter ausführlich dargestellt. Kurzum: kein Nachkauf für das Echtgeld-Portfolio, aber auch bei nüchtener Betrachtung der Fakten kein Verkauf aktuell.

Liebe Grüße

Clemens

Hallo Clemens,

danke für die Analyse.

Ich bin gerade dabei, für mich herauszufinden, ob sich ein Investment in ADM lohnt.

Im Earnings Call Transcript habe ich folgendes gelesen:

"[...] we expect that we will be able to deliver between $6 to $7 in earnings per share in 2023."

Die Gewinne scheinen sich also vom aktuell hohen Niveau bei etwa $8 pro Aktie erstmal wieder herunter zu bewegen, sodass wohl ein KGV von ca. 11-12 erreicht wird.

Eventuell greife ich bei einem Aktienkurs von $74 und $70 mal zu, wenn die Märkte mal wieder eine schlechte Phase haben.

Ich habe dir per Paypal ein kleines Trinkgeld gesendet. Bin durch deine Arbeit bereits auf Snap-On aufmerksam geworden und habe dort investiert.

Weiter so.

Wieder ein großartiger Zukauf, mit dem das Portfolio weiter bereichert wird, lieber Clemens!

Danke auch für die Arbeit an dem beeindruckenden Investmentcase.

Bezüglich des Immobiliensektors bin ich unschlüssig, ob für mich als deutschem Anleger der Van-Eck-ETF oder die darin enthaltenen einzelnen REITs (steuerlicher Unterschied zu Österreich, oder?) besser ist. Bisher habe ich nur Realty Income im Depot. Wie würdest Du es machen?

Für einen Rat wär ich sehr dankbar.

Herzliche Grüße von der Ostsee, Anke

Hallo Anke,

vielen Dank für Deinen Besuch und sehr wertschätzenden Kommentar!

Bezüglich Real Estate Investment Trusts habt es ihr in Deutschland ein weniger einfacher und unkomplizierter als wir hier in Österreich. Deshalb war das auch ein auschlaggebender Mitgrund für den ETF, um den Bereich Immobilien halbwegs passabel im Portfolio abzudecken.

Realty Income ist schon ein solider Wert. Es gibt im Spektrum noch einige andere spannende Nischen wie der Logistik-Bereich sowie Data-Center-Infrastruktur. Hier würde ich mich wohl spezifischer noch aufstellen, wenn ich in einzelne REITs investieren möchte.

Liebe Grüße aus dem Süden vor den Toren Wiens,

Clemens