Unilever: der britische Konsumgüterkonzern als Allrounder für das Echtgeld-Portfolio

Autor: The Dividend Post (Clemens)

3 Juni 2022

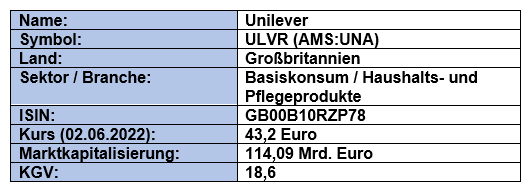

Grunddaten

Investment Summary zu Unilever

- Produkte und Marken: dank etablierter Marken und einer starken Marktposition kann Unilever die durch die Inflation ausgelösten Kostensteigerungen durch Preiserhöhungen an die Verbraucher weitergeben

- Strategische Neuausrichtung: der Fokus liegt auf strategisch wichtige Märkte mit Wachstumspotential. Gleichzeitig transformiert sich der britische Konzern von einer Matrix- zu einer produktorientierten Organisation

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich der Konsumgüterproduzent entlang unterschiedlicher Produktsparten wie Marken und globaler Absatzmärkte

- Faire Bewertung: ein historisch niedriges KGV bei zumindest konstantem Umsatz in einem defensiven Sektor mit Aufholpotential

Das Unternehmen: Wer ist Unilever und womit verdient der britische Konzern eigentlich Geld?

Die Wurzeln des niederländisch-britischen Konglomerats reichen zurück in die zweite Hälfte des 19. Jahrhunderts, ehe aus der Fusion der beiden Unternehmen Margarine Unie und Lever Brothers der heutige Firmenwortlaut entstand: Unilever. Bis zum Jahr 2020 blieb die historisch gewachsene Doppelstruktur mit Sitz in Rotterdam und London aufrecht. Nach der Zustimmung der Aktionäre wurde die niederländische Unilever N.V. auf die britische PLC verschmolzen. Sehr empfehlenswert finde ich die Dokumentation zur Unternehmensgeschichte auf der offiziellen Website, wo zu den einzelnen Epochen mit entsprechenden Details und Hintergrundinformationen abrufbar sind.

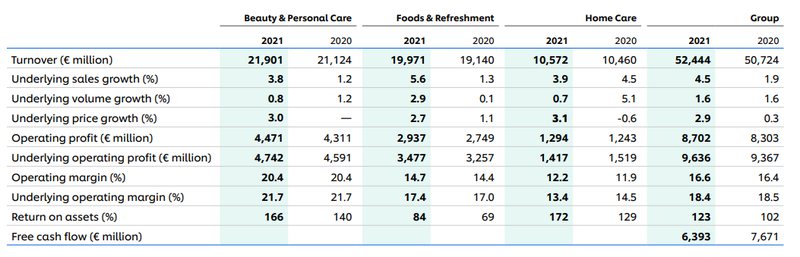

Mit knapp 150.000 Beschäftigten operiert der Konsumgüterkonzern in derzeit noch drei Divisionen, die sich in folgende Bereiche unterteilen:

- Körperpflege und Kosmetika (Beauty & Personal Care) – Umsatzanteil: 41,8%

- Nahrungsmittel (Foods & Refreshment) – Umsatzanteil: 38,1%

- Haushaltsprodukte (Home Care) – Umsatzanteil: 20,2%

Geschäftseinheiten von Unilever (Quelle: Annual Report 2021, S. 36)

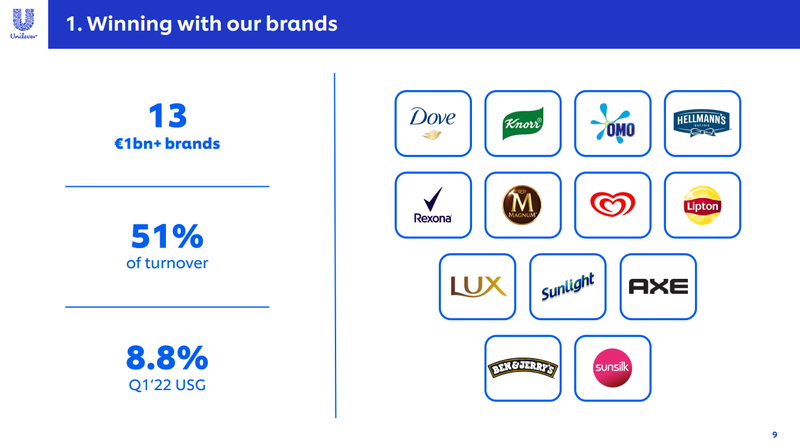

Zur besseren Illustration der Markenvielfalt, welche sich unter dem Dach des Unilever-Konglomerats bündeln, bediene ich mich der Darstellung aus dem aktuellen Jahresbericht:

Marken je Division von Unilever (Quelle: Annual Report 2021, S. 3)

Bemerkenswert ist die Markenstärke von Unilever. Allein 13 von insgesamt über 400 Marken, vereinnahmen zusammengerechnet 51% des Gesamtumsatzes. Jede dieser 13 Marken steuert jeweils mindestens eine Milliarde Euro zum Ergebnis bei. Insbesondere im 1. Quartal 2022 verantworten allein diese „Power Brands“ 8,8% am zugrundeliegenden Umsatzwachstum, welches auf das Gesamtergebnisses aller Produkte gerechnet 7,7% beträgt.

Power Brands Unilever (Quelle: Q1 Earnings 2022, S. 9)

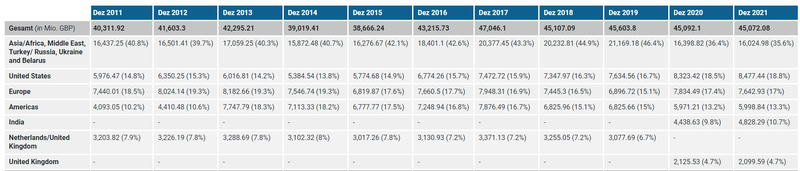

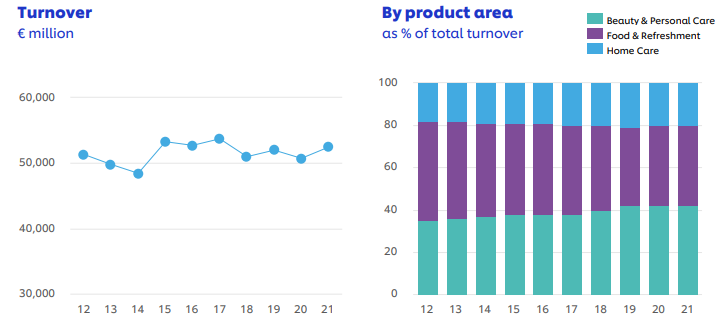

Der Umsatz stagniert in den letzten fünf Jahren bei ca. 52 Mrd. Euro. Es ist anzunehmen, dass im Basiskonsumgüterbereich tätige Unternehmen nur schwer via steigenden Konsum pro Kunde ein Wachstum erzielen, da die Grundbedürfnisse ab einer gewissen Quantität gedeckt sind. Eine Option besteht darin, dass durch die Erschließung neuer Märkte neue Umsatzquellen gewonnen werden. Geographisch erzielt Unilever über 35% in den Emerging Markets ohne Indien. Der indische Staat mit über eine Milliarde Einwohnern sorgt allein für knapp 11% der Umsatzes:

Umsatzstruktur von Unilever in GBP (Quelle: Aktienfinder)

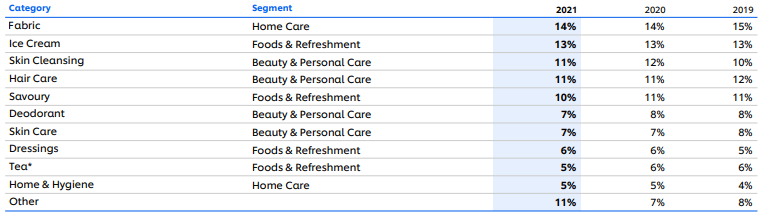

Zuletzt noch die Verteilung des Umsatzes nach den unternehmensinternen Produktkategorien, die eine Stufe höher in die drei weiter oben vorgestellten Segmente aggregiert werden:

Umsatzanteil der Produktkategorien von Unilever (Quelle: Annual Report 2021, S. 120)

Strategie & Eigentümer

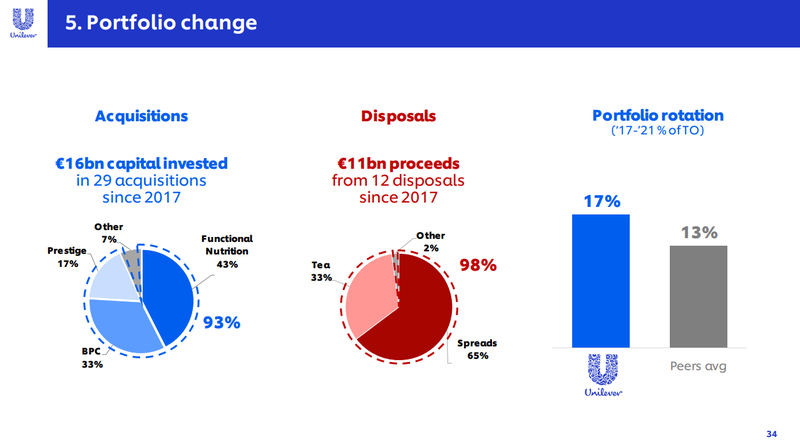

Keineswegs unüblich für Konzerne vom Kaliber Unilever ist die laufende Adjustierung des Produktportfolios. Einerseits scheut sich das Management nicht dort Geld in jene Bereiche zu investieren, in welchen mehr Wachstum prognostiziert wird. Andererseits stößt ein Unternehmen wie Unilever in unregelmäßigen Abständen Marken wie Lipton Ice Tea ab, die nicht die angestrebte Marge erzielen. Das liest sich durchaus logisch, denn organisches Wachstum in gesättigten wie etablierten Märkten im Bereich der Basiskonsumgüter ist ein langwieriges Unterfangen.

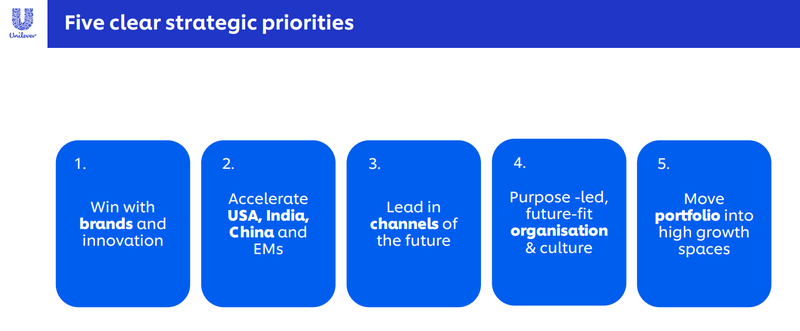

Beim Stichwort „gesättigte Märkte“ möchte ich nun näher auf die Unternehmensstrategie von Unilever eingehen, die sich aus den folgenden zentralen Elementen zusammensetzt:

Neue Unternehmensstrategie von Unilever (Quelle: Q4 Earnings 2021, S. 22)

Im Kontext der neuen Ausrichtung basierend auf fünf strategischen Prioritäten konzentriert Unilever die Wachstumsambitionen neben den USA vor allem auf China, Indien und den Emerging Markets. Während der E-Commerce (ca. 14% Umsatzanteil laufen über digitale Vertriebskanäle) ausgebaut und dank der Kernmarken die „product superiority“ im Konkurrenzvergleich behauptet werden sollen, ist eine aktiv gestaltende Portfolio-Politik ein Usus für einen Konsumgüterkonzern von der Größe Unilevers. Investments in Form von Akquisitionen in den Bereichen Körperpflege oder pflanzenbasierte Nahrungsmittel sowie konsequenterweise Desinvestitionen am Beispiel des verkauften Teegeschäfts sind an den erwarteten Wachstumsraten je Produktkategorie strategisch ausgerichtet.

Portfoliopolitik von Unilever (Quelle: Unilever Presentation, S. 26)

Insbesondere die organisatorische Umgestaltung nimmt einen prominenten Platz in der aktuellen Strategie ein. Statt der derzeitigen Matrixstruktur in den weiter oben dargestellten Geschäftssegmenten bzw. -divisionen fokussiert sich das Unternehmen fortan auf fünf verschiedene Geschäftsgruppen: Beauty & Wellbeing, Personal Care, Home Care, Nutrition und Ice Cream. Diese Business Groups sind – zumindest am Papier laut Unternehmenspräsentation – als Profit Center autonom aufgestellt und für die Ergebniserbringung selbstverantwortlich.

Neues Operating Model von Unilever (Quelle: Unilever Presentation, S. 23)

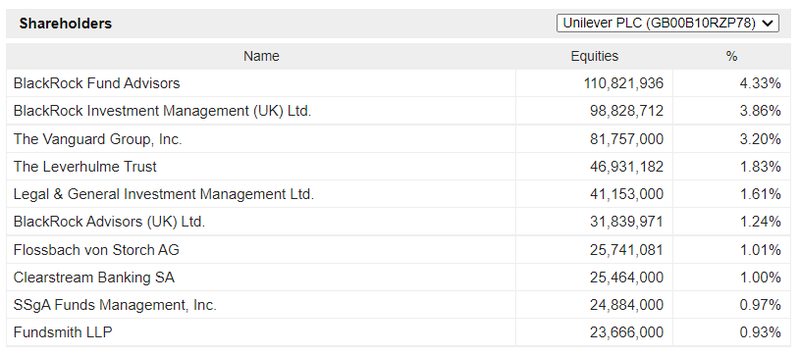

Bis vor kurzem gäbe es zur Eigentümerstruktur von Unilever wenig Berichtenswertes. Allerdings vermeldete Anfang des Jahres der aktivistische Investor Nelson Peltz, dass der von ihm geführte Hedgefonds Trian Partners eine Beteiligung von mittlerweile rund 1,5% an Unilever aufbaute. Peltz ist manchen aus seinem Engagement bei Procter & Gamble bekannt, wo er als Verwaltungsrat eine mehr oder minder einflussreiche Rolle in der Reorganisation des US-Konzerns einnahm. Ob der 79-jährige Investor nun sein „P&G-Playbook“ auch als nicht-geschäftsführendes Mitglied des Unilever-Verwaltungsrates ausspielt, wird sich weisen.

Eigentümerstruktur von Unilever Q1 2022 (Quelle: marketscreener.com)

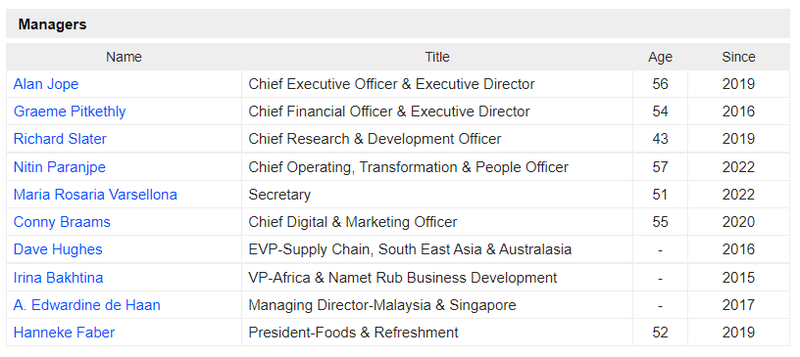

Das Management von Unilever

Seit Anfang des Jahres 2019 übernahm mit Alan Jope ein Urgestein den Konzern. Seine gesamte Karriere verbringt der Havard-Absolvent nun bei Unilever, um dessen Alter auch auf Wikipedia keine präzise Datierung existiert. Der Globetrotter besetzte unterschiedliche Führungspositionen auf zahlreichen Kontinenten. Vor seiner Ernennung zum CEO leitete der gebürtige Schotte die umsatzstärkste Körperpflege-Division.

Management von Unilever (Quelle: marketscreener.com)

Wenn man sich die Mühe macht und sich auf der Firmen-Website durch die einzelnen Karrierebiographien des Vorstands durchklickt, fällt vor allem eine Sache ins Auge, die fast alle Top-Manager verbindet: sie arbeiten seit Jahrzehnten für Unilever. Immerhin holte Jope mit Maria Varsellona eine firmenexterne Person in den Vorstand. Ihre Aufgaben umfassen als Group Secretary vor allem die juristischen Belange und Datenschutz. Davor war sie u.a. beim Schweizer Konzern ABB engagiert.

Gerade diese in sich abgeschottete „Silo-Kultur“ innerhalb der Organisation, in welcher der Großteil der Entscheidungsträger von Unilever über Jahrzehnte sozialisiert und herangewachsen sind, ist ein oftmals ins Treffen geführter Kritikpunkt. Die Vertreter des Fundsmith Equity Fund haben die wesentlichen Schwachpunkte herausgearbeitet. Große Unzufriedenheit erweckt die blamable Investor Relations Arbeit. Ich gebe ein Zitat wieder, das den Kern ihrer Kritik an das Unilever Management unmissverständlich auf den Punkt bringt:

“The Unilever management seems to be playing what Warren Buffett lampoons as ‘gin rummy’ management - like a player in the eponymous card game, throwing away their least promising card(s) each round in the hope they will turn over better ones. They should maybe consider whether the problem may not be with the hand/business but with the player/management.” (Quelle: Fundsmith, Unilever + GSK Consumer: A post mortem, S. 4)

Ich empfehle selbst einen Blick in das „post mortem“-Dokument zum gescheiterten Deal mit GlaxoSmithKline (GSK) zu werfen.

Am Ende Trivia aus der Kategorie „unnützes Wissen“: Skurril aber wahr – Donald Trump und Alan Jope haben eine gemeinsame Vergangenheit im Fernsehen. Als Gast-Juror fungierte Jope in der legendären Realty-Show „The Apprentice“ Seite an Seite mit dem späteren 45. Präsidenten der Vereinigten Staaten.

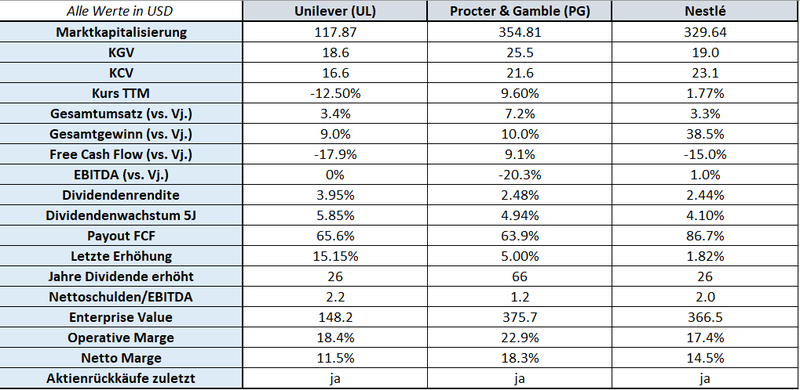

Wettbewerbssituation – Fundamentaler Vergleich

Aufgrund der Geschäftssegmentierung bietet sich bei Unilever ein Äpfel-mit-Äpfel-Vergleich nur sehr mühsam an, denn – wie bei der Münchener Rück – können die unternehmensspezifischen Akzente in der Fokussierung einzelner Geschäftssegmente unterschiedlich stark ausfallen. Für einen „astreinen“ Vergleich mit einem zugedrückten Auge reicht es allemal. Als Peers von Unilever steigen die US-amerikanische Konsumgüterikone Procter & Gamble und das Schweizer Pendant im Bereich Nahrungsmittel Nestlé in den „Ring“. Da alle in unterschiedlichen Währungen ihre Bilanzzahlen präsentieren, verwende ich vorwiegend relative Zahlen. Der gemeinsame Nenner ist der Sektor Basiskonsum, die Differenzierung im Geschäftsmodell wird zur Kenntnis genommen. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Peer-Vergleich von Unilever mit Procter & Gamble und Nestlé (Quelle: eigene Darstellung)

Finanz-Lagebild

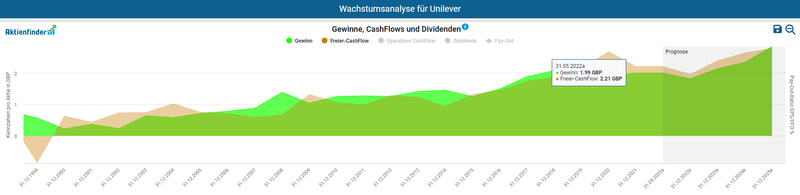

Zur Analyse der finanziellen Situation werde ich weitestgehend auf die Visualisierungen aus dem Aktienfinder und der von Unilevers Investor Relations zur Verfügung gestellten Quellen zurückgreifen. Zunächst sehen wir uns die Entwicklung von Umsatz, Gewinn und Free Cash Flow an. Zur Umsatzentwicklung wie zur unternehmensinternen Verteilung ging ich bereits weiter oben ein:

Entwicklung und Verteilung des Umsatzes von Unilever (Quelle: Offizielle Website)

Eine positive Korrelation zwischen steigendem Free Cash Flow und Gewinnen pro Aktie sehen wir bis Ende 2020. Im Geschäftsjahr 2021 stieg der Gewinn pro Aktie um 5,3% (1,99 vs. 1,89 GBP), während der Free Cash Flow pro Aktie sank: dieser ging um knapp 21% zurück (2,21 vs. 2,68). Unilever erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 6,6 Mrd. Euro (2020: 6,1 Mrd. Euro).

Entwicklung des Free Cash Flow und Gewinn pro Aktie von Unilever (Quelle: Aktienfinder)

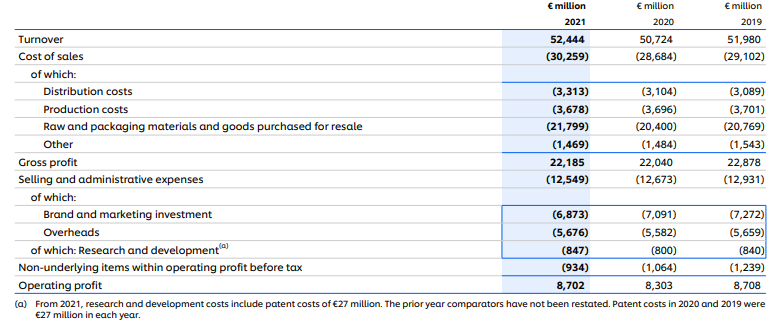

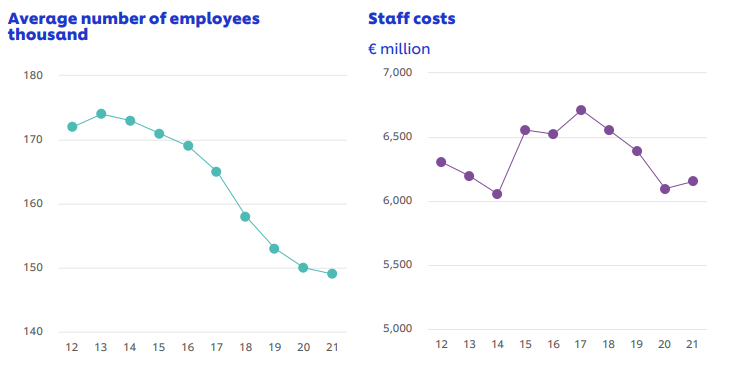

Die Kostenstruktur in den sogenannten „Cost of Sales“ setzt sich zum überwiegenden Teil aus den Sachkosten für die Verteilung, Herstellung und Lagerung der Konsumgüter zusammen. Löhne und Gehälter stiegen 2021 marginal um 1% (von 6,09 auf 6,15 Mrd. Euro). Interessant erscheint der kontinuierliche Abbau des Personals: von 2012 bis 2021 reduzierte sich die Anzahl der Beschäftigten von 172k auf 149k, d.h. eine Reduktion um 13% innerhalb eines Jahrzehnts.

Aufwendungen Unilever (Quelle: Annual Report 2021, S. 123)

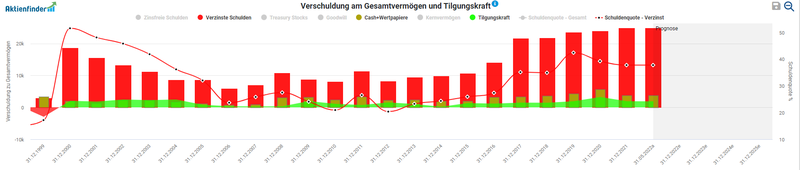

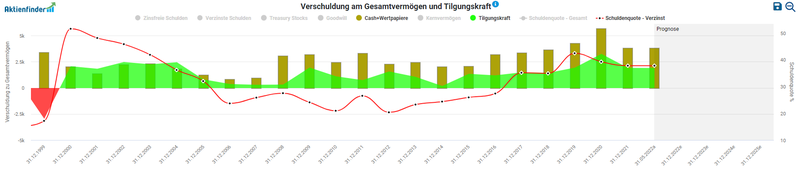

Ein Blick auf die Verschuldungssituation zeigt uns, dass Unilever einen Anteil an zinstragenden Finanzverbindlichkeiten von 30,1 Mrd. Euro aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 4,6 Mrd. Euro gegenüberstehen. Teilen wir nun die Nettoschulden von 25,5 Mrd. Euro durch das zuletzt erwirtschaftete EBITDA von 11,4 Mrd. Euro ergibt sich ein Ratio von 2,2. Dieser Wert liegt unter dem als kritisch erachteten Schwellenwert von 3 (allerdings branchenabhängig).

Entwicklung der Verschuldung von Unilever (Quelle: Aktienfinder)

Entwicklung des Cashbestandes inklusive Tilgungskraft von Unilever (Quelle: Aktienfinder)

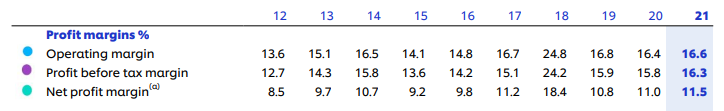

Zuletzt betrachten wir die Profitabilität von Unilever anhand der Entwicklung der Operativen und Netto-Margen. Hier zeigt sich, dass diese in allen drei Segmenten im Steigen begriffen sind.

Entwicklung des Operative und Netto-Marge von Unilever (Quelle: Offizielle Website)

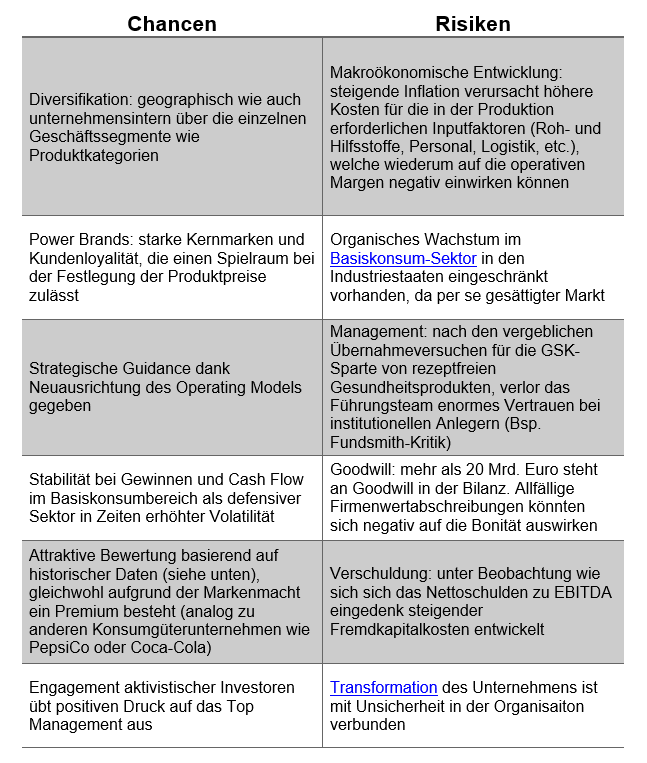

Chancen und Risiken

Die Chancen-Risiken-Matrix stelle ich kurz und prägnant in tabellarischer Form gegenüber. Die einzelnen Punkte obliegen meiner subjektiven Wahrnehmung (sowie – selbstredend – der ganze Text) und verlangen auf das Deutlichste einer eigenen Prüfung:

Chancen und Risiken von Unilever (Quelle: eigene Darstellung)

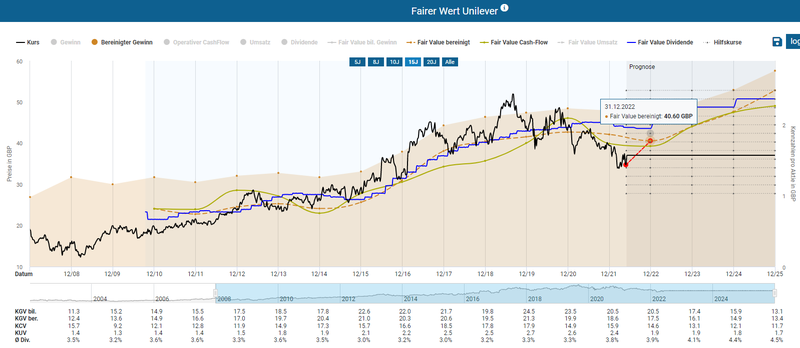

Aktuelle Bewertung

Mit einem gegenwärtigen KGV von 18,6 liegt das Unternehmen deutlich unter dem historisch fairen Wert der Aktie. Die Dynamische Aktienbewertung im Aktienfinder untermauert visuell das Kurspotential bis Ende 2022 im Verhältnis zum gegenwärtigen Niveau bei beachtlichen ca. 19%. In der historischen Bewertung liegt das bereinigte KGV mit 16,6 deutlich über dem aktuellen Wert.

Fairer Wert von Unilever (Quelle: Aktienfinder)

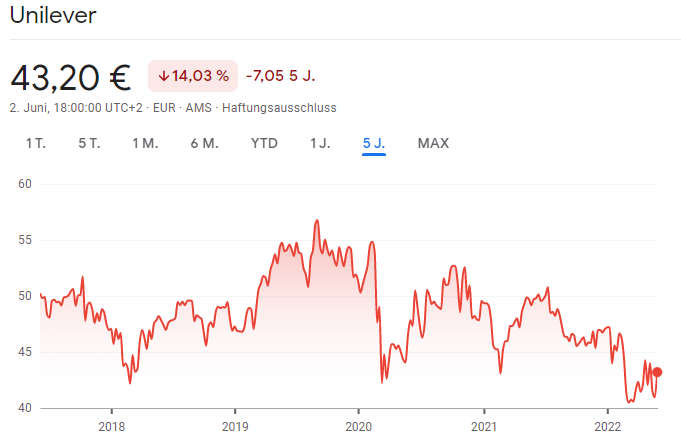

Im Hinblick auf den aktuellen Chart sehen wir eine Negativ-Performance von -14% im Fünfjahresüberblick:

Aktueller Aktienchart von Unilever (Quelle: Google Finance)

Der maximale Rückgang in den letzten drei Jahren betrug ca. 23% im März 2020 im Zuge des weltweiten Ausbruchs der Corona-Pandemie.

Ausblick & Erwartungen

Im Rahmen der Präsentation der letzten Quartalszahlen bekräftigte das Management seine Meinung, nachdem gefühltem Fiasko um der Nichtübernahme der Sparte von GlaxoSmithKline nun Abstand von etwaigen Zukäufen auf breiter Basis zu nehmen. CEO Jope zeichnete das sich verdunkelnde „Big Picture“ mit den gestiegenen Inputkosten und die Auswirkungen auf die Herstellungskosten, den Russland-Ukraine-Krieg sowie die mittlerweile gelockerten Lockdowns in China auf.

- Umsatzwachstum: im Vergleich zu Q1 2021 stieg der Umsatz um 11,8% auf 13,8 Mrd. Euro

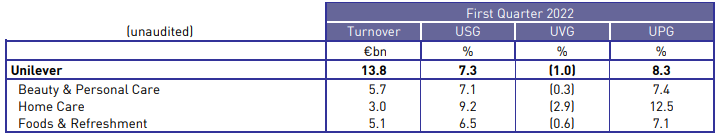

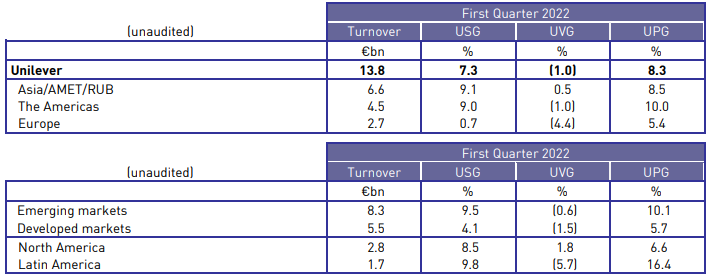

- Steigende Preise (Underlying price growth / UPG) bei gleichzeitig sinkenden Volumen (Underlying volume growth / UVG) an verkauften Produkten querbeet durch alle Segmente:

Umsatz und andere Kennzahlen im Q1 2022 (Quelle: Q1 Earnings 2022)

- Wachstum in den strategischen Kernmärkten USA, Indien, China und Emerging Markets:

Umsatz nach geographischer Verteilung im Q1 2022 (Quelle: Q1 Earnings 2022)

- Aktienrückkäufe: erste Tranche von 750 Mio. Euro des insgesamt mit 3 Mrd. Euro geschnürten Aktienrückkaufprogramms

Guidance 2022 von Unilever (Quelle: Q1 Earnings 2022, S. 29)

Des Weiteren hält das Management den Kurs in puncto Änderung des Organisationsmodells, welches mit 1. Juli implementiert sein soll. Besagtes „Operating Model“ trägt zu einer Verringerung der Führungspositionen im oberen Management um etwa 15 Prozent und im unteren Management um fünf Prozent bei, was global in etwa 1.500 Positionen entspricht.

Die Auswirkungen der eingangs erwähnten Inflation werden für das zweite Halbjahr 2022 mit 2,7 Mrd. Euro an steigenden Inputkosten veranschlagt. Unilever geht davon aus, dass sich dies zum einen auf das Verkaufsvolumen aufgrund höherer Preise auswirken wird. Weiters drücken die steigenden Kosten auf die operativen Margen, welche für 2022 am unteren Ende des Zielkorridors von 16-17% landen sollten.

Am 30. Mai gab Unilever bekannt, die Beteiligung von 13,2% an dem US-amerikanischen Haarpflegeprodukt-Hersteller Nutrafol auf einen Mehrheitsanteil auszubauen. Die behördliche Zustimmung muss noch abgewartet werden. Finanzielle Details zum Deal mit dem auf Haarwuchsmittel spezialisierten Unternehmen wurden nicht veröffentlicht.

Dividendenqualität

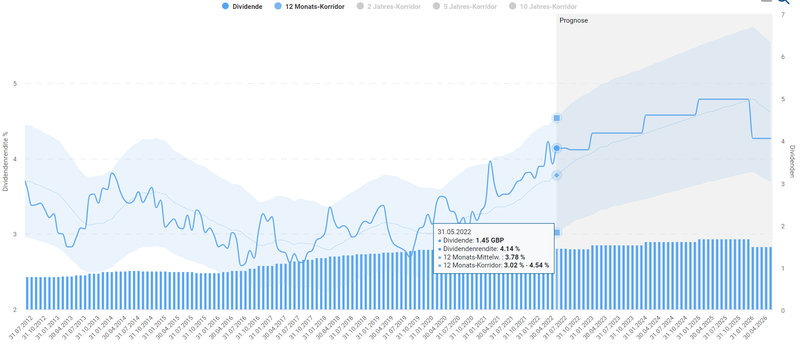

Bei Betrachtung der Dividendenqualität von Unilever irritieren mancherorts widersprüchliche Angaben, die so auf dem ersten Blick wenig gemein haben. Ziehen wir die Dividendenausschüttung im Britischen Pfund heran, zeigt sich ein unruhiger Verlauf in der Dividendenhistorie. Dabei handelt es sich bei Unilever um einen der raren Dividend Champions aus Europa. Die in Euro bezahlten Dividenden (Ticker: UNA!) werden mittlerweile seit 26 Jahren kontinuierlich angehoben. Wobei die Auslegung von „kontinuierlich“ sich nicht auf den Standard „alle vier Quartale = eine Dividendenerhöhung“ einschränken lässt. Die Shareholder inklusive des Autoren sind es aus der Vergangenheit gewohnt, mal sechs oder sieben Quartale auf die angehobene Dividende zu warten. Der Dividend Growth Streak bleibt auf Jahresbasis dennoch erhalten.

Bei einem aktuellen Kurs von 43,20 Euro ergibt das eine Dividendenrendite von 3,95%. Die Fünfjahres-Dividendenwachstumsrate (5J DGR) beträgt 5,85%. Das Unternehmen erhöhte zuletzt im Februar 2021 um 4% die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2021: 4%

- 2020: konstant

- 2019: 5,99%

- 2018: 8,01%

- 2017: 12%

Die quartalsweise ausgeschüttete Dividende beträgt 0,4268 Euro pro Aktie und wird in den Monaten zu Quartalsende ausbezahlt. Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass sich die aktuelle Dividendenrendite fast außerhalb des 12-Monats-Korridors bewegt und wir in den letzten zehn Jahren keinen Punkt ausmachen können, an welchem eine derart hohe Dividendenrendite erzielbar war.

Dividenden-Historie von Unilever (Quelle: Aktienfinder)

Ziehen wir den Free Cash Flow für die Ermittlung der Ausschüttungsquote heran, landen wir bei einer im komfortablen Bereich von 65,6% liegenden Payout Ratio. In den kommenden Jahren sehe ich daher ausreichend Spielraum für Dividendenerhöhungen.

Fazit: Überlegungen für die Investment-Entscheidung pro Unilever

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Unilever zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Produkte und Marken: dank etablierter, weltweit bekannter Marken und einer ohnehin starken Marktstellung operiert Unilever in mehreren nicht-zyklischen Geschäftssegmenten

- Strategische Neuausrichtung: der strategische Fokus liegt auf große Märkte mit Wachstumspotential. Gleichzeitig transformiert der britische Konzern das Unternehmen von einer Matrix- zu einer produktorientierten Organisation

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich der Konsumgüterproduzent entlang unterschiedlicher Produktsparten wie Marken und globaler Absatzmärkte

- Faire Bewertung: ein historisch niedriges KGV bei zumindest konstantem Umsatz in einem defensiven Sektor mit Aufholpotential (Marken-Premium inklusive)

- Kostenmanagement: Unilever steht als Big Player im Wettbewerb mit unterschiedlichen Konkurrenten entlang der breiten Produktpalette. Auf dieser Skalengröße sollte der Konzern in der Lage sein, unterschiedliche Synergien durch eine effizientere Organisationsstruktur und Portfolio-Optimierungen zu heben. Dies könnte angesichts der steigenden Kosten für die Herstellung, Lagerung und Vertrieb der Produkte ein entscheidender Wettbewerbsvorteil sein

- Preissetzungsmacht: Unilever besitzt u.a. aufgrund der Markenbindung die Möglichkeiten, die durch die Inflation ausgelösten Kostensteigerungen wie Rückgang der Volumina im Zuge von Preiserhöhungen an den Verbraucher weiterzugeben

Auf Grundlage der zusammengetragenen Fakten überwiegen für mich die Chancen die Risiken. Am 20.05.2022 kaufte ich 25 Unilever-Aktien zum Kurs von 41,23 Euro.

Der zweite Schritt in der Umsetzungsphase ist getan. Auch für den Juni drängen sich einige Unternehmen aus verschiedenen Branchen zu deutlich attraktiveren Einstiegskursen auf, ihren Weg in das Dividendenwachstums-Portfolio zu finden. Ich werde euch in wenigen Wochen über das nächste Investment informieren. Stay tuned!

Bleibt mir nur noch zu sagen: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine Email.

Wie ist eure Meinung zu Unilever? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze Aktien von Unilever und Nestlé. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Hallo Clemens, wirklich wieder toll geworden dein Artikel. Du hast dir wieder viel Arbeit gemacht und richtig fundiert beschrieben. Ich gehe den Weg deiner beiden Investments vom Echtgeld Depot mit und bin richtig gespannt.

Danke! Finde gut, dass du die Contra Faktoren und die Risiken gut behandelst.

Hallo Jens,

vielen Dank für Dein Feedback! Am nächsten Investment Case wird bereits gearbeitet - wohl im VErlauf der nächsten Woche online. Vor allem bei diesem Einzelunternehmen wird es wichtig sein, sowohl die Arithmetik zwischen Chancen und Risiken im Blick zu behalten.

Liebe Grüße,

Clemens