Dividendenwachstum Jahresrückblick 2024 und Blog-Ausblick 2025

Autor: The Dividend Post (Clemens)

6 Januar 2025

Abgeschlossen wird die Rückblick-Serie mit dem ersten Newsletter im neuen Jahr, in dem ich über mein Investorenjahr 2024 reflektiere. Darin berichte ich aus dem Blickwinkel des Privatinvestors über allfällige Besonderheiten beim Aufbau unseres Familiendeckungsstocks, wer die Kursgewinner bzw. -verlierer im Jahr 2024 waren und wie es sich mit der Sektorenaufteilung verhielt. Hier kannst du dich für den kostenlosen Newsletter anmelden.

Beginnen möchte ich zunächst mit dem statistischen Teil, ehe ich im zweiten Part über die Zukunft des Blogs einige Neuigkeiten für zu berichten habe.

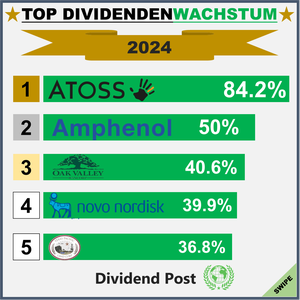

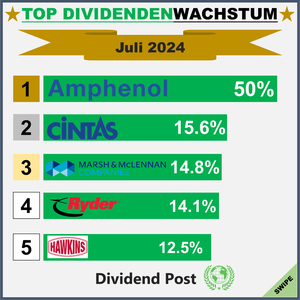

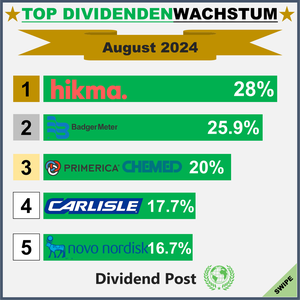

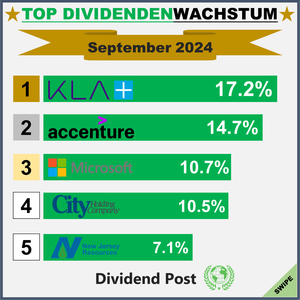

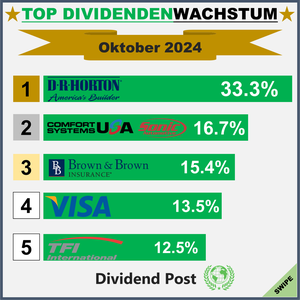

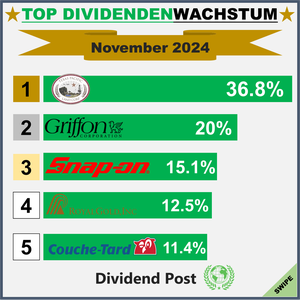

Top-Dividendenwachstum 2024

Der dem Dividendenwachstum zugeneigten Investorenschaft blieben neben der Kursperformance und den regelmäßigen Dividendenausschüttungen doch einige erfreuliche Höhepunkte in Erinnerung. In der folgenden Grafik sind jene Unternehmen mit den stärksten Dividendensteigerungen im Jahr 2024 angeführt:

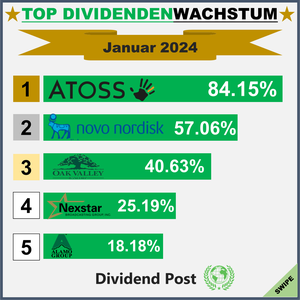

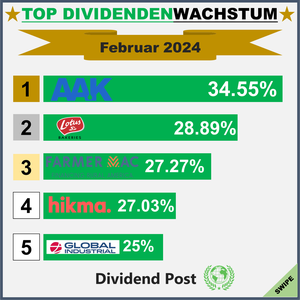

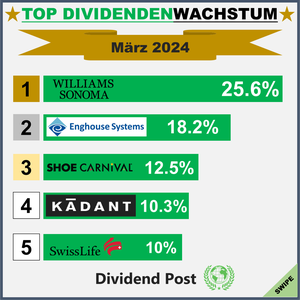

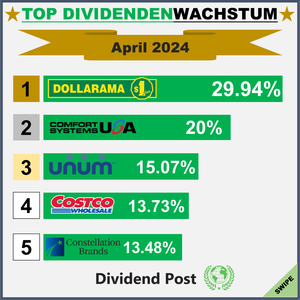

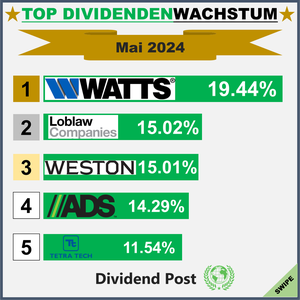

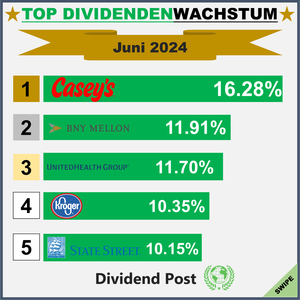

Weiter geht’s mit den Rankings aufgeschlüsselt auf die zwölf Monate des vergangenen Kalenderjahres.

Erstes Quartal

Zweites Quartal

Drittes Quartal

Viertes Quartal

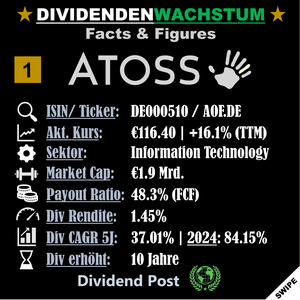

Top-Wert des Jahres: ATOSS Software

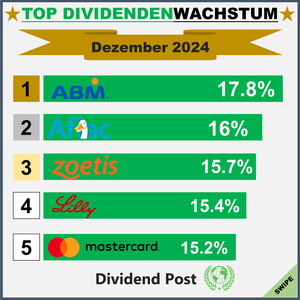

Was war das für ein imposanter Auftakt für das noch junge Jahr 2024! Der altehrwürdige, aber in die Jahre gekommene Dividendenaristokrat Walgreens Boots Alliance kürzte die Ausschüttung drastisch, während ein deutscher Software-Hersteller sich anschickte, die Dividende beinahe zu verdoppeln. Mit dieser beeindruckenden Dividendenerhöhung steht ATOSS Software ganz oben auf dem Podium im Jahresranking 2024.

ATOSS Software hat sich auf die Bereitstellung von Produktlösungen und Beratungsdienstleistungen für professionelles Workforce-Management spezialisiert. Darunter sind typische Prozesse im Personalwesen zu verstehen: Personal(einsatz)planung, Kapazitäts- und Bedarfsplanungen oder Zeiterfassung.

Überblick zu ATOSS Software (Quelle: Investor Presentation, S. 2)

Im Kern des Geschäftsmodells erzielt ATOSS Software seine Umsatzerlöse aus der Lizenzierung von Softwareprodukten, aus Cloud-Abonnements, Wartungsverträgen oder fachkundiger Beratungsleistungen. Das Unternehmen, welches im Jahr 1987 vom aktuellen CEO Andreas Obereder und noch heute größtem Aktionär gegründet wurde, wagte in der Boom-Phase des Neuen Marktes anno 2000 den Börsengang. Heute beschäftigt das IT-Unternehmen ca. 770 Mitarbeiter an verschiedenen Standorten in Europa.

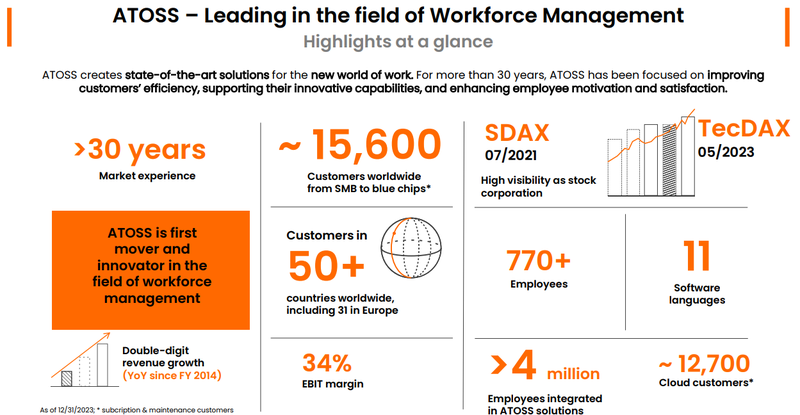

In der geographischen Verteilung der Umsätze von ATOSS Software fällt der extrem hohe Anteil der D-A-CH-Region ins Auge. Zurzeit wird der Löwenanteil mit 95 Prozent des Umsatzes in diesen vorwiegend deutschsprachigen Ländern erzielt.

Die geographische Verteilung des Umsatzes von ATOSS Software (Quelle: Aktienfinder)

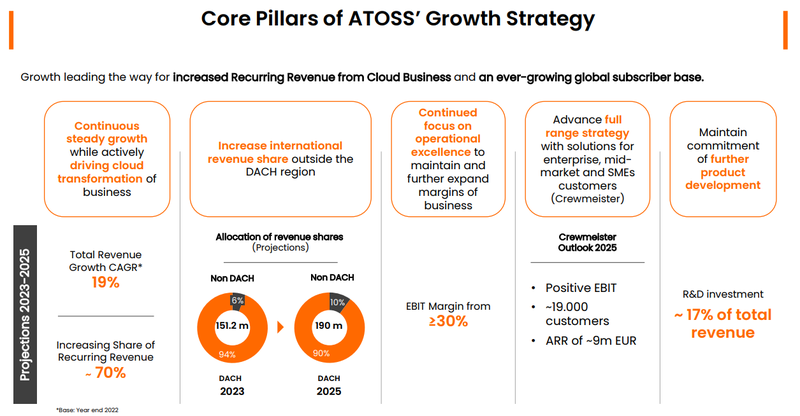

Im Rahmen der aktuellen Unternehmensstrategie wird der Ausbau des internationalen Geschäfts auf zehn Prozent Umsatzanteil als ein Ziel bis zum Jahr 2025 ausgewiesen. Zudem sollen 17 Prozent des Gesamterlöses in die Entwicklung neuer Innovationen und Produkte fließen.

Unternehmensstrategie von ATOSS Software (Quelle: Investor Presentation, S. 15)

Bei einem aktuellen Aktienpreis von 116,40 Euro errechnet sich eine Dividendenrendite von 1,5 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 25,4 Prozent per anno. ATOSS Software hebt seit 10 Jahren ununterbrochen die Dividende an und hat diese seit dem Jahr 2007 niemals gesenkt.

Zum Abrunden noch die letzten fünf Dividendenerhöhungen von ATOSS Software im Überblick:

- 2023: +0,6 %

- 2022: +9 %

- 2021: +30,5 %

- 2020: +82,9 %

- 2019: +18,6 %

Auf Basis des Free Cash Flow landen wir bei der Ermittlung des Payout-Ratio bei als moderat zu bewertenden 48,3 Prozent, auf den Gewinn bezogen beträgt die Ausschüttungsquote 65,8 Prozent. Ob die zukünftigen Dividendenerhöhungen im ähnlichen Ausmaß wie 2024 ausfallen könnten, bezweifle ich stark. Die Schwankungsbreite zwischen den einzelnen Jahren ist enorm.

Ein Blick auf die Passiva in der Bilanz sagt uns, dass der Software-Dienstleister bei einem zinstragenden Schuldenstand von ca. 7,4 Mio. Euro liegt, denen liquide Mittel und Wertpapiere von in Summe 82,3 Mio. Euro gegenüberstehen. Ohne großartige Kenntnisse der Mathematik ist eindeutig erkennbar, dass ATOSS Software frei von Nettoschulden ist.

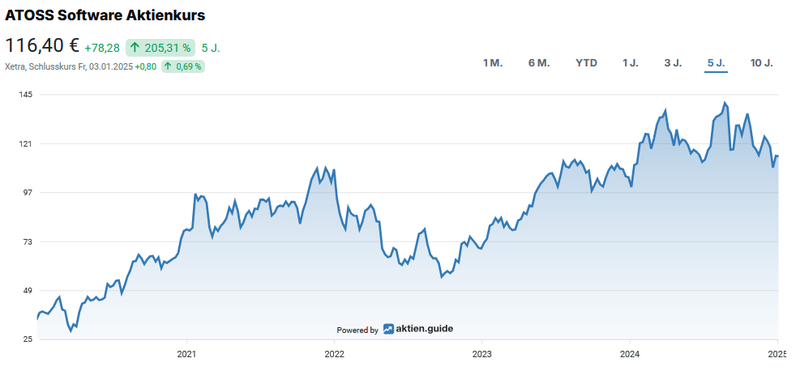

Der Blick auf den aktuellen Chart zeigt uns eine beeindruckende Kursperformance von +205 Prozent im Fünfjahresrückblick bzw. +25 Prozent Kursgewinn pro Jahr:

Aktienchart von ATOSS Software (Quelle: aktien.guide*)

Zuletzt noch ein kurzer Blick auf die aktuelle Bewertung von ATOSS Software. Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 44 ist eine leichte Unterbewertung im Vergleich mit dem historischen Durchschnittswert von 50,7 für die letzten fünf Jahren festzuhalten.

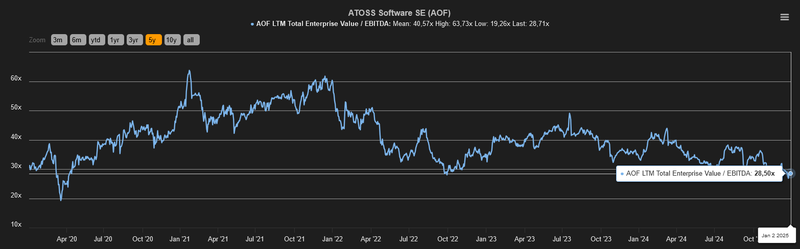

Bevorzugt verwende ich bei der Bewertung von Unternehmen gleicher Branchen das Multiple aus Enterprise Value (EV) zu EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von ATOSS Software müssen wir für eine günstigere Bewertung als das aktuelle Ergebnis von 28,7 bis in das Jahr 2022 zurückblicken.

Enterprise Value zu EBITDA von ATOSS Software (Quelle: tikr.com)

Neuzugänge & Exits

Setzen wir auf der Sonnenseite des Investierens fort: im Jahr 2024 schlossen in Summe 29 neue Unternehmen zum Feld jener Unternehmen auf, die zumindest seit zehn Jahren die Dividende kontinuierlich anhoben. Dabei handelt es sich um die folgenden Einzelwerte:

- Basiskonsum (1):

- Constellation Brands (STZ)

- Finanzen (10):

- Enterprise Financial Services (EFSC)

- Eagle Bancorp Montana (EBMT)

- First National Corporation (FXNC)

- Great-West Lifeco (GWO.TO)

- Houlihan Lokey (HLI)

- National Bank Holdings (NBHC)

- Popular Inc (BPOP)

- Power Corporation of Canada (POW.TO)

- Sun Life Financial (SLF.TO)

- Value Line (VALU)

- Gesundheitsbereich (1):

- Gilead Sciences (GILD)

- Immobilien (5):

- Community Healthcare Trust (CHCT)

- Four Corners Property Trust (FCPT)

- Gladstone Land (LAND)

- National Storage Affiliates Trust (NSA)

- NexPoint Residential Trust (NXRT)

- Industrie (4):

- Alamo Group (ALG)

- Mueller Water Products (MWA)

- Enpro (NPO)

- Schneider Electric (SU.PA)

- Information Technology (2):

- ATOSS Software (AOF.DE)

- Cognex (CGNX)

- Nicht-Basiskonsum (3):

- DICK’S Sporting Goods (DKS)

- Restaurant Brands International (QSR)

- Sonic Automotive (SAH)

- Versorger (3):

- Capital Power Corporation (CPX.TO)

- Entergy (ETR)

- Unitil (UTL)

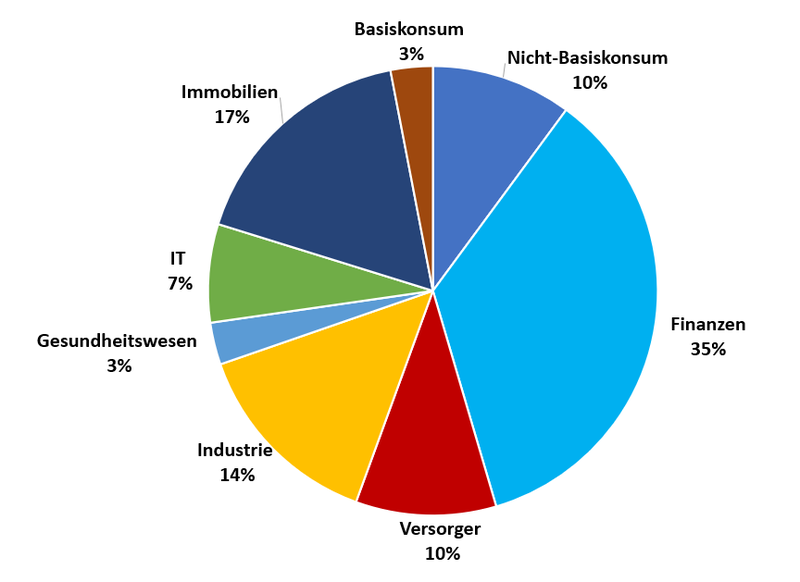

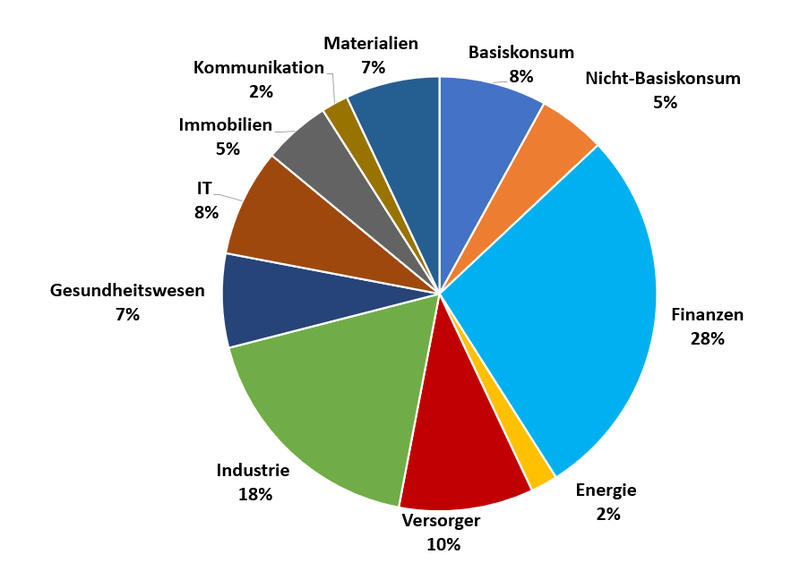

Aus welchen Sektoren die Neuzugänge im Jahr 2024 stammen (Quelle: eigene Darstellung)

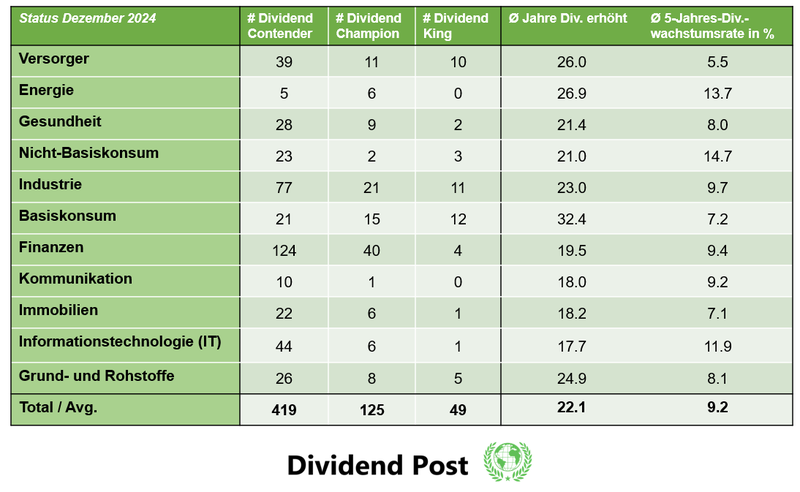

Weiter geht es mit einer Übersichtsgrafik zu jedem Sektor, in der ich wesentliche Informationen aus dem DGI Screener in einer kompakten Tabelle zusammentrage. In der unteren Grafik ist die aktuelle Verteilung je Sektor dargestellt. Knapp über ein Viertel stammt aus dem Finanzsektor, gefolgt von den Sektoren Industrie (18 Prozent) und Versorger (10 Prozent).

(Quelle: eigene Darstellung)

Sektorenverteilung alle Unternehmen im DGI-Screener (Quelle: eigene Darstellung)

Wo Licht ist, fällt bekanntermaßen auch Schatten. Insgesamt erhöhten 580 Unternehmen, die ich im DGI-Screener tracke, ihre Dividende im Jahr 2024. Dennoch muss ich für insgesamt 53 Unternehmen den Exit aus dem erlauchten Kreis vermelden. Dieser Wert übertrifft doch sehr deutlich die Anzahl an Neuzugängen. Hier die vollständige Liste der Abgänge mit der in Klammer angemerkten Begründung:

- Basiskonsum (2):

- Walgreens Boots Alliance (Dividende gekürzt)

- Nu Skin Enterprises (Dividende gekürzt)

- Finanzen (25):

- Ames National (Dividende gekürzt)

- Auburn National (Dividende unverändert)

- AXIS Capital Holdings (Dividende unverändert)

- Bank of Marin (Dividende unverändert)

- Cambridge Bancorp (Übernahme)

- C&F Financial Corp. (Dividende unverändert)

- Evans Bancorp (Dividende unverändert)

- Financial Institutions (Dividende unverändert)

- First Interstate Bancsystem (Dividende unverändert)

- Gladstone Investment (Dividende unverändert)

- Heartland Bancorp (Dividende unverändert)

- Hingham Institution for Savings (Dividende unverändert)

- Horizon Bancorp (Dividende unverändert)

- KeyCorp (Dividende unverändert)

- Lakeland Bancorp (Übernahme)

- MidWestOne Financial Group (Dividende unverändert)

- Peoples Bancorp of North Carolina (Dividende unverändert)

- Premier Financial (Dividende unverändert)

- QNB Corp. (Dividende unverändert)

- Rathbones Group (Dividende gekürzt)

- Synovus Financial (Dividende unverändert)

- The First of Long Island Corporation (Dividende unverändert)

- Truist Financial (Dividende unverändert)

- Union Bankshares (Dividende unverändert)

- Washington Trust Bancorp (Dividende unverändert)

- Gesundheitsbereich (3):

- Atrion Corporation (Übernahme)

- Humana (Dividende unverändert)

- Stratec (Dividende gekürzt)

- Materialien (3):

- Celanese (Dividende gekürzt)

- International Flavors & Fragrances (Dividende gekürzt)

- Packaging Corporation of America (Dividende unverändert)

- Immobilien (6):

- Allied Properties (Dividende unverändert)

- American Tower (Annualisierte Dividende gekürzt)

- Big Yellow Group (Dividende unverändert)

- Canadian Net REIT (Dividende unverändert)

- Extra Space Storage (Dividende unverändert)

- Safestore Holdings (Annualisierte Dividende gekürzt)

- Industrie (6):

- 3M (Dividende gekürzt)

- Douglas Dynamics (Dividende unverändert)

- Hurco Companies (Dividende gekürzt)

- Interroll Holding (Dividende unverändert)

- Logistec Corporation (Übernahme)

- Regal Rexnord (Dividende unverändert)

- Informations-Technologie (3):

- Adesso (Dividende unverändert)

- Corning (Dividende unverändert)

- Reply (Dividende unverändert)

- Kommunikation (1):

- Telephone & Data Systems (Dividende gekürzt)

- Nicht-Basiskonsum (3):

- Leggett & Platt (Dividende gekürzt)

- Monro (Dividende unverändert)

- Worthington Enterprises (Annualisierte Dividende gekürzt)

- Versorger (1):

- Southwest Gas Holdings (Dividende unverändert)

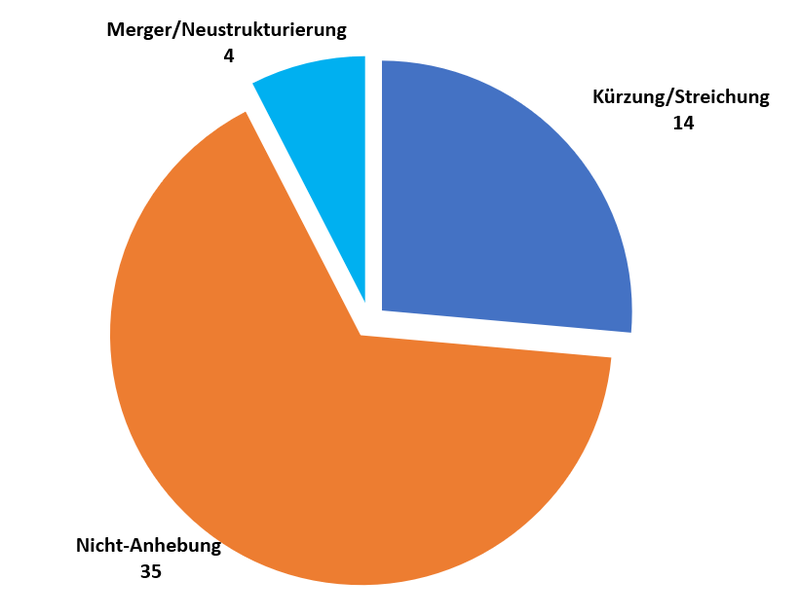

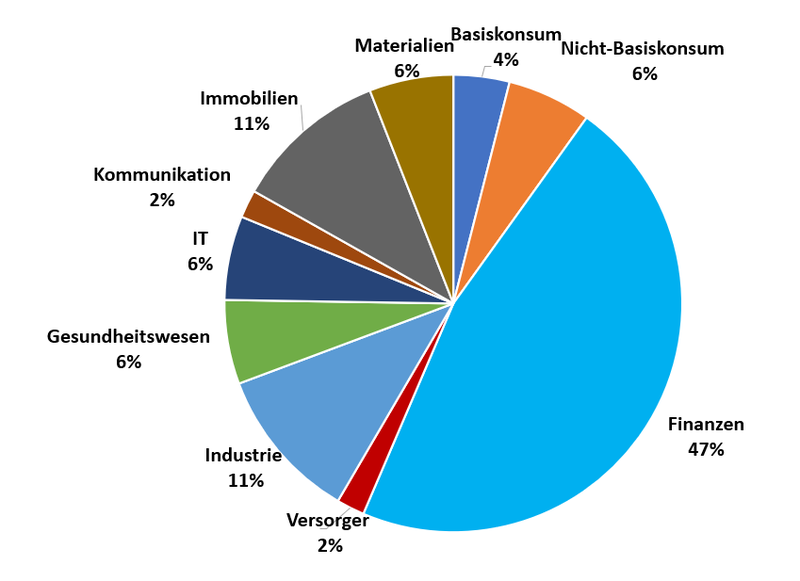

Die Abgänge habe ich nochmals gesondert nach ihrem Grund und ihrer Sektorenzuteilung grafisch dargestellt. Was auffällt und wenig überrascht ist der hohe Anteil an klassisch zyklischen Sektoren wie Finanzen und den eng damit verbundenen Immobilienbereich sowie Materialien (Grund- und Rohstoffe) und Nicht-Basiskonsum.

Gründe für den Exit im Jahr 2024 (Quelle: eigene Darstellung)

Aus welchen Sektoren die Abgänge im Jahr 2024 stammen (Quelle: eigene Darstellung)

Ein Rückblick nach vier Jahren Dividend Post

War 2023 von einer beruflichen Veränderung geprägt, so stand das letzte Jahr im Zeichen der Stabilisierung – insofern sich das in diesem abwechslungsreichen und äußerst dynamischen Umfeld bewerkstelligen lässt. Wer mehr darüber erfahren möchte, kann gerne in das Interview bei Christian Drastil reinhören.

Das „Dividend Post Engagement“ lässt sich heute in fünf Bestandteile unterteilen. Im Zentrum stand und steht der Blog, der mich operativ mit dem Datenmanagement für den Screener, das Verfassen von Blogbeiträgen und dem Echtgeld-Portfolio auf Trab hält. Neben dem monatlich erscheinenden Newsletter versuche ich regelmäßig meine Präsenz in den Sozialen Medien mit Fokus auf Instagram durch Beiträge über neue Dividendenerhöhungen aufrechtzuerhalten.

„Wenn ich diesen modus operandi so aufrechterhalten kann, bin ich damit ehrlich zufrieden“ hatte ich im letzten Jahr im Blog-Ausblick für 2024 festgehalten. Zu diesem Zeitpunkt war keineswegs auf dem Radar, dass mir einerseits eine Umstellung des Newsletter-Anbieters bevorstünde sowie andererseits ich ein neues Projekt mit CapTrader starten würde. Der im Endeffekt technisch weniger herausfordernde Umstieg auf Substack ging schad- und klaglos über die Bühne.

Ziemlich genau drei Jahre nach meinem ehrlicherweise äußerst naiven Debüt auf Instagram, war es so weit: der tausendste Beitrag war veröffentlicht. Wohlgemerkt auf einem Medium („Plattform“), welches ich bis dahin nur von meiner Schwester und so manchen, dem Voyeurismus anheimgefallenen Arbeitskollegen kannte.

Zugegebenermaßen ist die Quantität keineswegs ein geeigneter Gradmesser für Qualität. Das kennen wir ja von der Börse und so manch berühmt-berüchtigten Premium-Fonds mit ihren erstaunlichen Assets under Management. Sei’s drum. Der Beginn auf Instagram war in Anbetracht des noch fehlenden Blogs eine Notlösung, um einfach mal loszulegen. Rückblickend auf die letzten Jahre entwickelte sich das gesamte Setup ungeplant in eine Richtung, wo ich im Jahr 2025 den passenden Zeitpunkt gekommen sehe, an den Stellschrauben in puncto Zeitmanagement zu drehen.

Ausblick: Wie es 2025 weitergeht

Was mir wichtig ist: mit dem Bloggen verbinde ich eine nützliche Sache, wenn ich die Gedanken meines beschaulichen Daseins als Privatinvestor virtuell zu Papier bringe und diese Inhalte öffentlich zur Diskussion stelle. Sei es in Form von Investment Cases, im Newsletter, ab 2025 in einem neuen Online-Seminar mit der Wiener Börse oder in sonstigen Formaten, zu denen ich als Gast eingeladen werde. Ich empfinde den Austausch sowie das Kennenlernen anderer Betrachtungspunkte und Meinungen nicht nur als sehr befruchtend, sondern absolut hilfreich für die Erweiterung des eigenen Horizonts.

Der Dreiklang aus Echtgeld-Portfolio, Newsletter und Aktien-Screener bildeten bisher zweifellos das „Herzstück“ meines Engagements. Daher genossen sie die erste Priorität (neben dem Geldgeschichten-Podcast, aber der steht unmittelbar in keiner Beziehung mit dem Blog, auch wenn ich wohl so Luis Pazos nie kennengelernt hätte). Abseits davon betrachte ich die vor allem im Jahr 2024 rar geführten Interviews bewusst als eine Art „Bonus-Content“, den ich sehr gerne veröffentliche und wieder stärker fokussieren möchte. Da wären wir wieder beim Punkt des persönlichen Austausches.

Unverhofft kommt oft könnte es wohl auch im Jahr 2025 spielen. Doch ich bleibe bei einem meiner wenigen Grundsätze, mich nicht zu weit aus dem Fenster zu lehnen, was Vorhersagen in die Zukunft betrifft. Was jedoch fix ist, kann ich mit dem heutigen Wissen teilen. Aufgrund der oben geschilderten Gemengelage aus Lebenssituation, den Zielen und vollziehe ich eine andere Art des Rebalancing meiner verfügbaren Zeitressourcen.

Ich möchte unbedingt an der Entwicklung des Blogs festhalten bzw. den inhalts-getriebenen Bereich weiterverbessern. Das Echtgeld-Portfolio betrachte ich als Anker für die weitere Entwicklung, um sich in der qualitativen Tiefe mit den Unternehmen zu beschäftigen. An den Investment-Cases kann man sich reiben, man kann über die identifizierten Chancen und Risiken eifrig diskutieren, inhaltlich ergänzen und alternative Investments vorschlagen. In erster Linie gilt der Dank euch als Community! Anhand der Abrufzahlen geht klar hervor, dass diese individuelle Note den Reiz für einen Blog-Besuch ausmacht.

Nun sind diese Inhalte auch kaum zeitkritisch. Durch die berufliche Veränderung zu Beginn des letzten Jahres und der damit verbundenen Intensität, die mit dieser Verantwortung einhergeht, ist mir das auch ein sehr wichtiger Aspekt, um weiterhin diese qualitative Arbeit leisten zu können. Daher verlagere ich den Fokus noch stärker in Richtung des Bloggens als zentrale Kerninitiative von Dividend Post. Das Einordnen und Beschreiben von Vorgängen bei den eigenen Investments bevorzuge ich im Vergleich zum schlichten Verarbeiten von Sekundärinformationen. Zumal Letzteres eine zeitkonsumierende Aktivität gepaart mit einem gewissen Zeitdruck darstellt. Dies ist natürlich der Aktualität von Unternehmens-News geschuldet. Dasselbe gilt für die Datenhaltung im Screener. Vor allem in der Zeit des Jahreswechsels frisst das sorgfältige Nachziehen der einzelnen Daten von über 600 Einzelwerten viel an verfügbaren Zeitressourcen weg.

Im Sinne des Vorrangs für mehr Qualität wird es konkret zwei Veränderungen bei den „Zeit(kritischen)-Fressern“ geben:

- Meine Posts auf Instagram werde ich vorwiegend am Wochenende teilen und daher in Sammelbeiträgen über die relevanten Dividendenerhöhungen informieren.

- Den Aktien-Screener werde ich noch bis Ende 2025 fortführen.

Für beide Themen existieren heute ausreichend Informationsquellen. Um laufend über die eigenen Investments informiert zu bleiben – die stichtagsbezogene Dividendenbekanntmachung ist ja nur ein Aspekt unter vielen – erlaube ich mir die Empfehlung, sich einfach mittels kostenloser Registrierung eine E-Mail-Benachrichtigung auf der Investor-Relations-Seite des jeweiligen Unternehmens einzurichten. Die in der Screener-Datenbank geführten Informationen sind bei diversen Tools abrufbar, wobei ich hier keine spezifische Produktempfehlung aussprechen werde. Die von mir genutzten Werkzeuge finden jedenfalls in allen Investment Cases eine Erwähnung.

Die Ausrichtung des zeitlichen Engagements für 2025 ist ein Resultat aus den beiden Faktoren, nämlich dem großen Interesse eurerseits für die Bloginhalte und meiner verfügbaren Lebenszeit nebst Familie und Beruf. Mein Credo für das Engagement auf diesem Blog & Co. liegt in der sinnvollen Verwendung der mir zur Verfügung stehenden Lebenszeit.

Wie immer gilt ein besonderer Dank denjenigen Personen auszusprechen, die mit ihrem reichhaltigen Erfahrungsschatz, außerordentlicher Branchenkompetenz und grundsätzlicher Bereitschaft, dieses Wissen mit mir und euch zu teilen, mich seit einigen Jahren begleiten. Im Kern ging es bei all den Projekten und Unternehmen, für die ich mich engagierte, um die Menschen. Sei es im beruflichen Kontext, im Freundeskreis, bei den freizeitlichen Engagements. Somit bleiben die wahren Highlights für mich jene Gelegenheiten, die der persönlichen Interaktion dienen.

Nach einem zufriedenen Börsen-Jahr 2024 möchte ich mich bei dir für deine Treue und Unterstützung bedanken. Die wertvollste Ressource namens Lebenszeit ist ein rares Gut! Vielen Dank dafür, dass du mich weiterhin begleitest.

Wie lief es für dich im Jahr 2024? Möchtest du mir ein Feedback zum Blog geben? Ich freue mich auf deinen Kommentar.

Willst du künftig keinen Beitrag mehr verpassen? Dann sichere dir jetzt meinen kostenlosen Newsletter!

Disclaimer, Haftungsausschluss & Transparenzhinweis:

Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr noch Haftung für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.