Applied Materials – wachstumsstarker Profiteur vom „Halbleiter-Goldrausch“?

Autor: The Dividend Post (Clemens)

22 April 2025

In der Welt der Technologie und Innovation erinnert die Geschichte von Applied Materials stark an die besagte Metapher. Während viele Unternehmen im digitalen Zeitalter nach dem nächsten großen Durchbruch streben, stellt Applied Materials die entscheidenden Werkzeuge und Technologien bereit, die diese Innovationen erst ermöglichen. Als führender Anbieter von Ausrüstungen für die Halbleiterindustrie beliefert das Unternehmen jene, die im technologischen Goldrausch nach neuen Möglichkeiten suchen und sichert sich so eine Schlüsselrolle in der Wertschöpfungskette der modernen Elektronik.

Warum mir ein Investment in Applied Materials gerade jetzt attraktiv erscheint und welche Argumente für den Kauf in der Entscheidungsfindung schlussendlich ausschlaggebend waren, liest du im folgenden Investment Case.

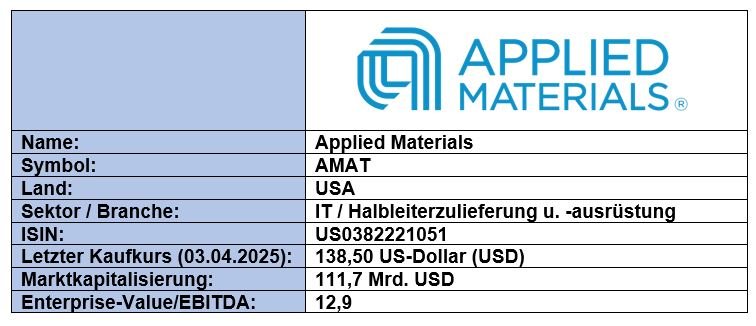

Grunddaten

Investment Summary Applied Materials

- Profitabilität: durch eine kontinuierliche Optimierung der Produktionsprozesse, eigener Innovationsforschung und einem disziplinierten Kostenmanagement schaffte es das Management die Operative- sowie die Netto-Marge in den letzten zehn Jahren zu verdoppeln

- Globale Marktposition: Applied Materials etablierte seine Stellung als einer der weltweit größten Player in der Produktion von prozesskritischem Equipment für die Halbleiter-Herstellung. Die Produkte des Unternehmens finden in sämtlichen Fertigungsketten der Halbleiterindustrie Verwendung und bildet daher einen integralen Bestandteil der global strukturierten Halbleiter-Wertschöpfungskette ab

- Souveräne Bilanz: dank langfristig steigender Umsätze und Cash-Flows bei gleichzeitig hohen Investitionen in den Forschungsbereich überzeugt das Unternehmen durch eine nettoschuldenfreie Bilanz, niedrigem Goodwill und besitzt zudem eine milliardenschwere Liquiditätsreserve

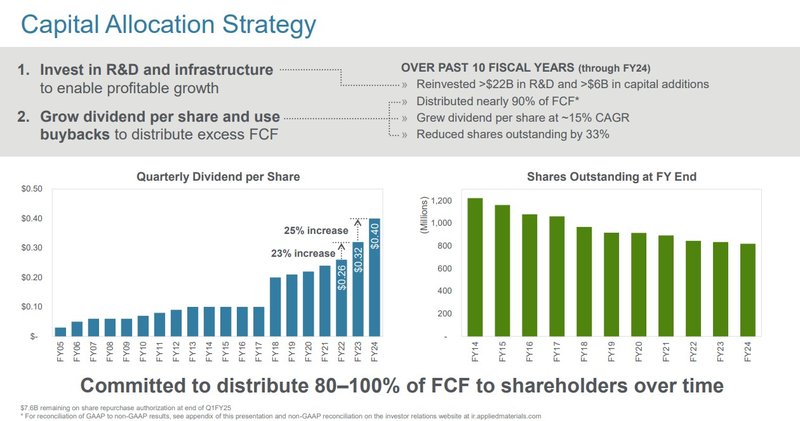

- Aktionärsfreundliche Kapitalallokation: Applied Materials legt hohen Wert auf den Shareholder Return. Was die Teilhabe der Eigentümer am langfristigen Unternehmenserfolg betrifft, können stellvertretend zwei bemerkenswerte Anschauungsbeispiele herangezogen werden: in den letzten zehn Jahren reduzierte das Unternehmen die ausstehenden Aktien um ein Drittel und erhöhte im selben Zeitraum die Dividende um den Faktor 4,6

Das Unternehmen: Wer ist Applied Materials?

Als im Jahr 1967 die erste Boeing 737 ihren Jungfernflug unternahm, gründete im Herzen des Silicon Valley der Ingenieur Michael A. McNeilly zusammen mit vier anderen Wissenschaftern das Unternehmen Applied Materials. Ursprünglich als Chemieversorgungsunternehmen gestartet, entwickelte es sich zu einem führenden Anbieter von Anbieter von Ausrüstungen, Dienstleistungen und Software für die weltweite Halbleiter-, Flachbildschirm- und Solarindustrie.

Bereits fünf Jahr nach der Unternehmensgründung wagte das Management den Börsengang an der damals gerade ins Leben gerufenen NASDAQ. Am 5. Oktober 1972 emittierte das Technologieunternehmen 300.000 Aktien zu einem Preis von 10 US-Dollar je Stück.

Ein Wendepunkt kam in den 1980er Jahren, als der damalige CEO James C. Morgan das Unternehmen vor der Insolvenz rettete. Daraufhin wurden die geschäftlichen Aktivitäten auf neue Märkte außerhalb den Vereinigten Staaten ausgerichtet. Im Zuge dieser Internationalisierung etablierte Applied Materials als das erste US-Halbleiterausrüstungsunternehmen ein Technologiezentrum in Japan und einem Servicezentrum in China. In weiterer Folge diversifizierte das Unternehmen sein Geschäftsmodell, indem es in den Display-Markt (u.a. OLEDs) eintrat und diesen mit Produktionsanlagen belieferte.

Applied Materials hat im Laufe der Jahre mehrere wesentliche Akquisitionen getätigt, um seine Marktposition zu stärken und sein Portfolio zu erweitern:

- Opal Inc. & Orbot Instruments (1997): Diese Akquisitionen erweiterten das Angebot von Applied Materials im Bereich der Dünnschichtsolartechnologie

- Etec Systems (2000): Diese Übernahme half Applied Materials, seine Fähigkeiten im Bereich der Halbleiterlithographie zu erweitern

- Varian Semiconductor Equipment (2011): Mit dieser 4,9 Mrd. USD teuren Übernahme stärkte Applied Materials seine Position im Bereich der Ion-Implantationstechnologie

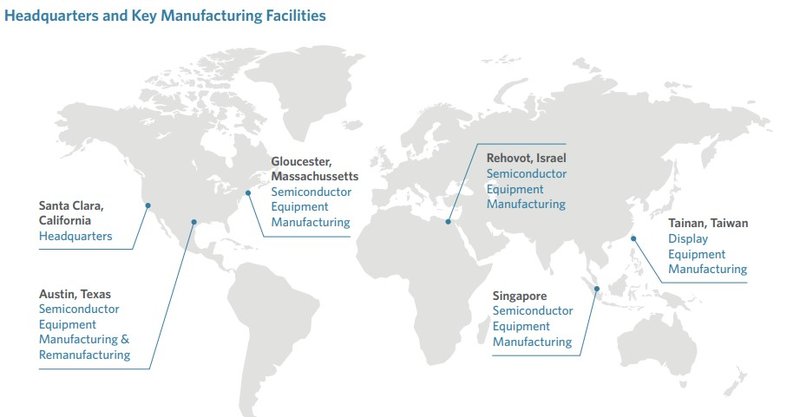

Die globale Präsenz von Applied Materials (Quelle: Sustainability Report 2023, S. 10)

Eine im Jahr 2013 angekündigte Fusion mit Tokyo Electron scheiterte letztlich 2015 aufgrund regulatorischer Bedenken. Zum damaligen Zeitpunkt hätte das unter den neuen Namen Eteris firmierende Unternehmen einer der größten Konzerne in der Halbleiterausrüstungsindustrie geschaffen. Im selben Jahr trennte sich Applied Materials vom Zuschneiden von Solarwafern (wafer sawing / dicing) sowie dem Geschäft mit der Ionenimplantation.

Heute ist Applied Materials ein global aufgestellter und führender Anbieter von Wafer-Fabrikationssystemen und -dienstleistungen, die für die Herstellung von praktisch allen Halbleitern und modernen Displays weltweit verwendet werden. Die Kompetenzen umfassen die Bereiche Konstruktion, Entwicklung, Produktion und Wartung der kritischen Wafer- und Display-Fertigungswerkzeuge, welche die Kunden für die Herstellung von Halbleitern und Displays benötigen. In 24 Ländern beschäftigt Applied Materials rund 36.000 Mitarbeiter.

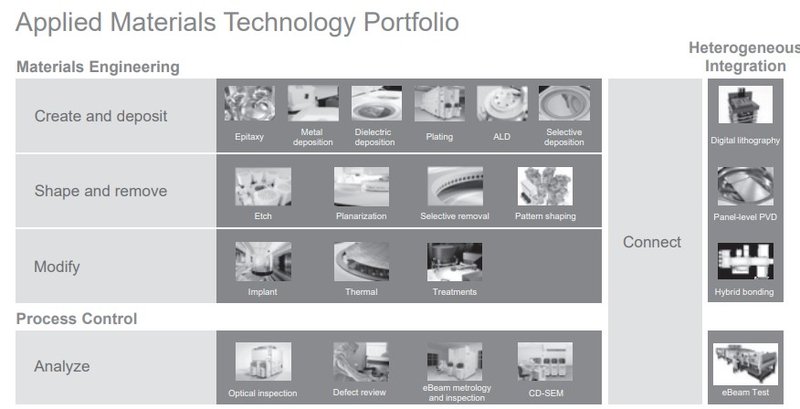

Überblick Applied Materials (Quelle: Corporate Fact Sheet)

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Applied Materials eigentlich Geld?

Im Zentrum des Geschäftsmodells von Applied Materials stehen die Entwicklung, Produktion und der Vertrieb von prozesskritischem Equipment sowie damit verknüpften Dienstleistungen und Software-Lösungen für die Halbleiter- und Display-Herstellung. Das Unternehmen bietet ein vielfältiges Angebot an Technologien, darunter Wafer-Fabrikationssysteme, Dünnschichtbeschichtungs-technologien und Prozesskontrolllösungen, die in verschiedenen Industrien Anwendung finden. Somit etablierte sich Applied Materials eine Stellung als einer der weltweit größten Player in seiner Geschäftsdomäne und bildet daher einen integralen Bestandteil der global strukturierten Halbleiter-Wertschöpfungskette ab.

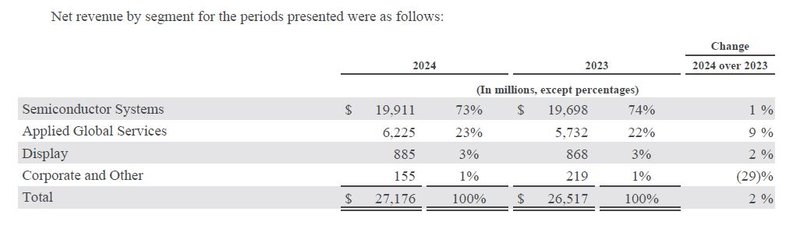

Dabei gliedert der IT-Konzern sein Geschäft in drei Hauptsegmente (das Corporate-Segment fällt nicht ins Gewicht):

- Semiconductor Systems – Umsatzanteil 73 Prozent: Das größte Segment umfasst die Entwicklung und Herstellung von Ausrüstungen und Technologien für die Halbleiterproduktion, einschließlich Wafer-Fabrikationssystemen und Prozesskontrolllösungen. Die Halbleiterkunden fertigen Produkte wie Smartphones, mobile Geräte, PCs, Server für künstliche Intelligenz (KI) und sind in diversen Geschäftsbereichen wie beispielsweise Rechenzentren, Automotive oder Erneuerbare Energien engagiert

- Applied Global Services (AGS) – Umsatzanteil 23 Prozent: Das Segment Applied Global Services (AGS) bietet Dienstleistungen zur Optimierung und Wartung von Produktionsanlagen, einschließlich Upgrades, Ersatzteilen und technischer Unterstützung bei der Installation von Geräten und erweiterte Garantie sowie Wartungsunterstützung. AGS beinhaltet auch Erweiterungen für installierte Basisgeräte an. Dieser Bereich umfasst zudem Automatisierungssoftware für Produktionsumgebungen

- Display – Umsatzanteil 3 Prozent: In diesem Segment werden Technologien für die Herstellung von Flachbildschirmen und anderen Displayanwendungen entwickelt, einschließlich Dünnschicht- und Beschichtungstechnologien

Die Produkte, Dienstleistungen und Softwareanwendungen des Unternehmen finden in sämtlichen Fertigungsketten der Halbleiter- und Displayindustrie Verwendung.

Das Portfolio von Applied Materials (Quelle: Annual Report 2024, S. 5)

Die Umsatzanteile der Geschäftssegmente von Applied Materials (Quelle: Annual Report 2024, S. 34)

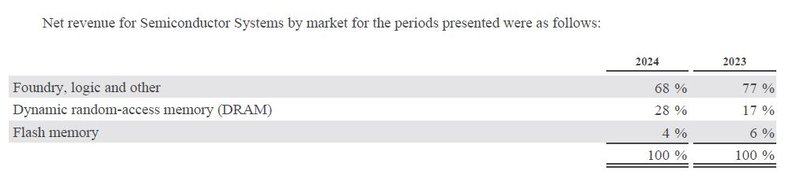

Weiters gibt Applied Materials einen Einblick zur Umsatzverteilung auf die relevanten Märkte geordnet nach Speichertechnologie im Segment Semiconductor Systems.

Die Umsatzanteile der Endmärkte im Geschäftssegment Semiconductor Systems (Quelle: Annual Report 2024, S. 34)

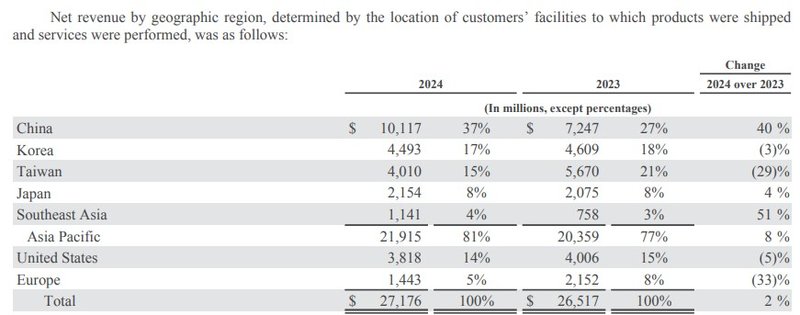

Den Löwenanteil des Umsatzes erzielt Applied Materials mit über 80 Prozent in Asien mit Schwerpunkt auf China (37), Südkorea (17) und Taiwan (15). Danach folgen die Absatzmärkte Vereinigten Staaten und Europa.

Die geographische Verteilung des Gesamtumsatzes von Applied Materials (Quelle: Annual Report 2024, S. 35)

Was sind also die potenziellen Katalysatoren für ein weiteres Wachstum von Applied Materials in der Zukunft? Die Haupttreiber für die Halbleiterindustrie sind mit der Verbreitung von KI- und High-Performance-Computing-Technologien zu benennen. Weiters sind der Ausbau von 5G-Netzen, die breitere Anwendung des Internet-der-Dinge, die Kommerzialisierung von Virtual-/Augmented-Reality-Lösungen und die zunehmende Verwendung von Halbleitern im Zuge des Autonomes Fahrens sowie zur Leistungssteigerung in den Erneuerbaren Energien bzw. Energiespeichersysteme als Wachstumstreiber festzuhalten.

Die Einsatzgebiete von KI auf Basis performanter Halbleiter (Quelle: Q4 2024 Earnings Presentation, S. 6)

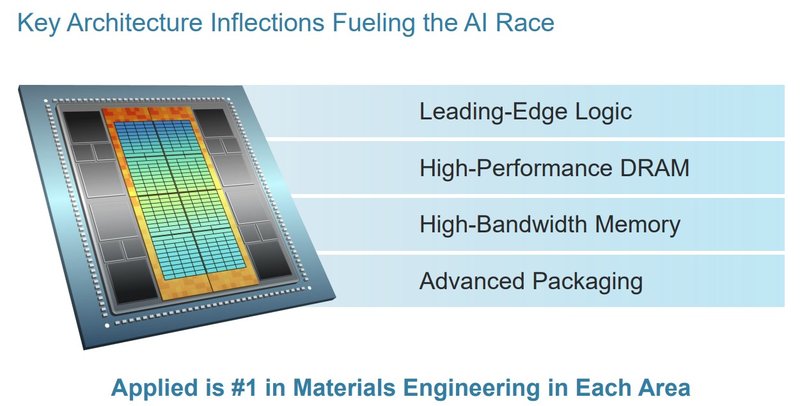

Die weltweit steigende Nachfrage nach Halbleiterprodukten speist sich aus dem Megatrend KI. Das Halbleiterspeicher-Geschäft basierend auf DRAM (Dynamic Random Access Memory) verzeichnet Rekordumsätze, angetrieben durch den Anstieg der Produktion der Speichertechnologie High-Bandwidth Memory („HBM"). Letzterer ist ein entscheidender Bestandteil für High-Performance-Computing, das zur Bewältigung der wachsenden KI-Arbeitslast und der Verarbeitung großer Datenmengen erforderlich ist. Obwohl HBM nur einen sehr kleinen Teil des DRAM-Marktes ausmacht, soll dieser in den kommenden Jahren erheblich wachsen. Applied Materials könnte von diesem Technologiewandel aufgrund der starken fortschrittlichen Advanced-Packing-Technologien für die Verbindung fertiger Integrierter Schaltkreise (Mikroprozessoren) stark profitieren. Wenn Modelle eine höhere DRAM-Nutzung aufweisen, steigt konsequenterweise die weltweite DRAM-Produktion. Davon profitiert direkt Applied Materials als einer der weltweit größten Hersteller von DRAM-Produktionswerkzeugen.

Die aussichtsreiche Ausgangslage von Applied Materials im KI-Rennen (Quelle: Q4 2024 Earnings Presentation, S. 8)

Wann immer all diese Projekte ausgerollt werden – der Punkt ist, dass Applied Materials ebenso eine führende Position innehat, um von der Umstellung auf sogenannte GAAFET-Transistoren (Gate-all-around) zu profitieren. Dieser technologische Weiterentwicklung gilt als Schlüsselpunkt für die Verkleinerung der Abmessungen in den Prozessknoten, die für die Leistungsverbesserung in KI-Rechenzentren durch weniger Leckströme und höherer Schaltgeschwindigkeiten erforderlich ist. Das Management von Applied Materials geht davon aus, dass es mehr als 50 Prozent der Ausgaben für die in diesem neuen Transistormodul verwendeten Prozessanlagen auf sich vereinen kann.

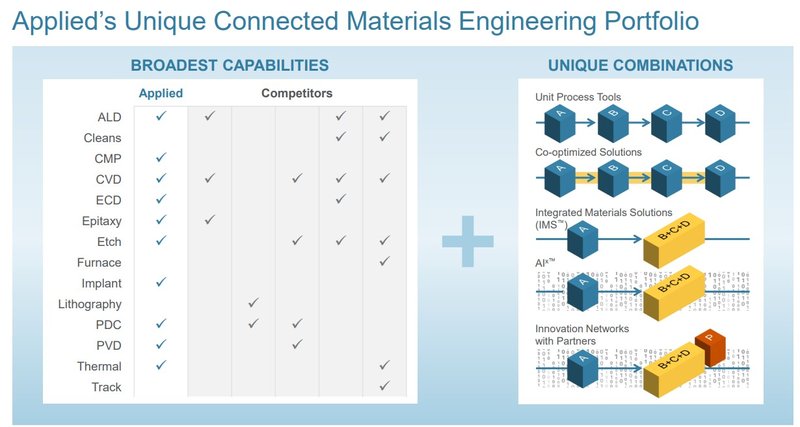

Applied Materials besitzt branchenweit ein hochgradiges und in sich konsistentes Portfolio von befähigenden Technologie-Lösungen, die für alle relevanten Anwendungsgebiete in der Halbleiter-Produktion nachgefragt werden. Dieses umfasst kontinuierlich optimierte Prozessanlagen sowie integrierte Service-Dienstleistungen. In Zukunft werden die Chiphersteller immer stärker auf die im Geschäftssegment AGS beschriebenen Kompetenzen angewiesen sein, da der Übergang zu niedrigeren Nodes zusehends komplexere Wafer-Fab-Equipment als Fertigungslösungen erfordert.

Das Portfolio von Applied Material im Wettbewerbsvergleich (Quelle: Q1 2025 Earnings Presentation, S. 22)

Während in den 2000er und frühen 2010er Jahren die Übernahmen von anderen Halbleiter-Zulieferer hoch im Kurs standen, spielt das anorganische Wachstum heute eine untergeordnete Rolle in der Kapitalallokation. Beträchtliche Investitionen fließen in Forschung, Entwicklung und Technik (RD&E). Diese sollen den Konzern in die Lage versetzen, Nachfrage-Trends zu antizipieren, um frühzeitig neue Produkte und Technologien auszuliefern. Dadurch können die Kunden diese Produkte von Applied Materials bereits in der Evaluierungsphase der Technologieauswahl in ihre Produktionspläne einbeziehen. Priorität haben bei RD&E-Investitionen in technische Fähigkeiten die Entwicklung neuer Prozesssysteme und integrierter Materiallösungen. Zu den Investitionsbereichen im Bereich Halbleitersysteme gehören Ätzen (Etching), Abscheidung (Deposition), Messtechnik und Inspektion, Verpackung und andere Technologien zur Verbesserung von Chip-Performance, Energieverbrauch, Fläche, Stückkosten und Markteinführung/Time-to-Market.

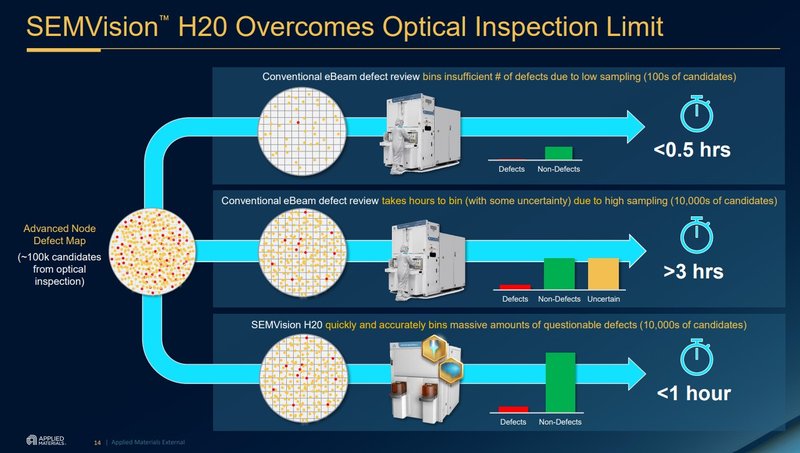

Um eine ungefähre Vorstellung von der Innovationskraft von Applied Materials zu haben, werfen wir einen Blick in einer vor kurzem veröffentlichten Produktpräsentation des Unternehmens. Das Inspektionssystem SEMVision H20 sortiert schnell und präzise große Mengen fragwürdiger Defekte aus. Es handelt sich um ein Elektronenmikroskop-basiertes Werkzeug, welches entwickelt wurde, um die Qualität und Zuverlässigkeit von Halbleiterwafern während der Produktion zu überwachen. Durch die Nutzung der KI beschleunigen Deep-Learning-Modelle die Fehlererkennung und Klassifizierung (Binning) während des Produktionsvorgangs.

Die neue Innovation: SEMVision H20 Defektprüfungs- & Analysesystem (Quelle: Product Presentation, S. 14)

Im abgelaufenen Geschäftsjahr investierte der Halbleiter-Ausstatter rund zwölf Prozent vom Umsatz in den Forschungsbereich. Der Schutz der technologischen Vermögenswerte durch die Durchsetzung der Rechte an geistigem Eigentum, einschließlich Patenten, ist wichtig für die Erhaltung der starken Wettbewerbsposition von Applied Materials. Aktuell sind mehr als 22.000 aktive Patente in den Vereinigten Staaten und anderen Ländern angemeldet. Der verbleibende Anteil an Free Cash-Flow wird überwiegend an die Anteilseigner durch Dividenden und Aktienrückkäufe ausgekehrt.

Die Kapitalallokationsstrategie von Applied Materials (Quelle: Q1 2025 Earnings Presentation, S. 22)

Die Eigentümer von Applied Materials

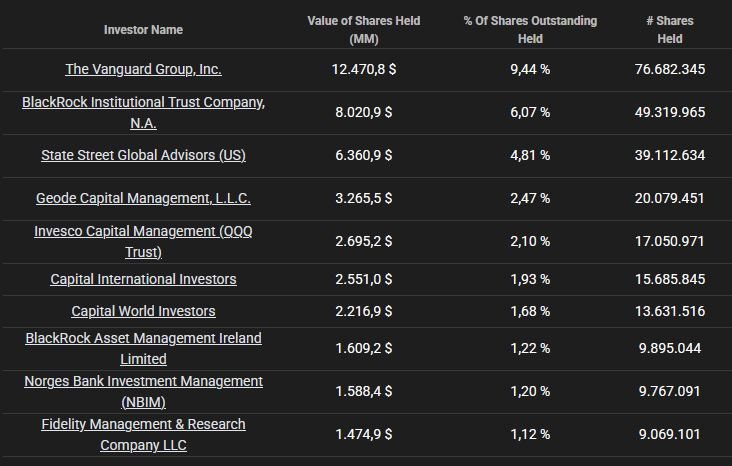

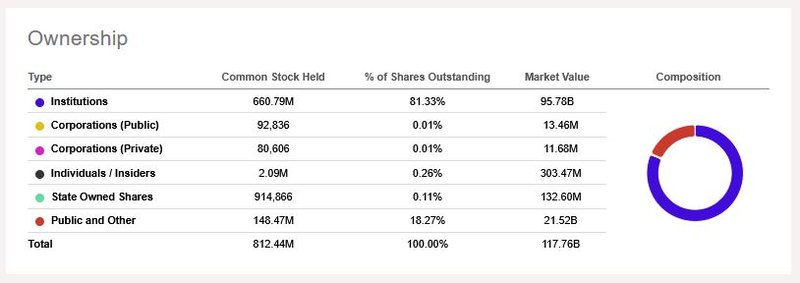

Beim Blick auf die Eigentümerstruktur von Applied Materials fällt zunächst der hohe Anteil an Institutionellen Investoren auf. Dieser beträgt über 81 Prozent der ausstehenden Aktien und speist sich für gewöhnlich aus den „üblichen Verdächtigen“ der Vermögensverwalter.

Eigentümerstruktur von Applied Materials (Quelle: tikr.com)

Anteil von Investoren-Gruppen von Applied Materials (Quelle: Seeking Alpha*)

Die Wettbewerbssituation – fundamentaler Vergleich

Der spezielle Charakter des Geschäftsmodells von Applied Materials in Verbindung mit meinen auserwählten Parametern ergibt ein überschaubares Spektrum an infrage kommenden Kandidaten für den Wettbewerbsvergleich. Inhaltliche Unterscheidungsmerkmale in der Bedeutung der einzelnen Geschäftssegmente, der Internationalisierungsgrad, die angesprochenen Kundengruppen (Privatverbraucher, Geschäftskunden) oder das Produktportfolio sind allesamt Bestandteile, die gesondert im Rahmen einer qualitativen Unternehmensanalyse pro Unternehmen zu analysieren und bewerten sind.

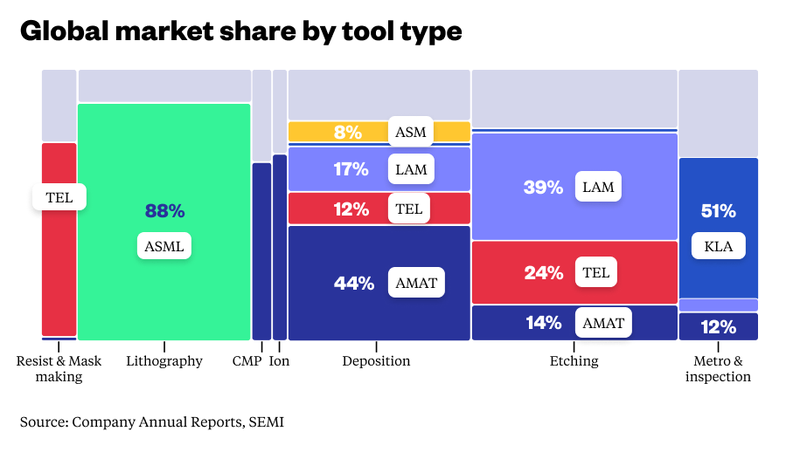

Für eine treffsichere Selektion werfe ich zuerst einen Blick auf die Wertschöpfungskette der Halbleiter-Zulieferer und den darin vertretenen Playern.

Player der Halbleiter-Zulieferer entlang der Wertschöpfungskette (Quelle: Seeking Alpha*)

Wenn ich mir die relevanten Stufen anschaue, in denen Applied Materials eine (tragende) Rolle spielt, scheiden die beiden niederländischen Unternehmen ASML und ASM (neben Philips der einstige Co-Mutterkonzern von ASML) als Vergleichswerte aus. Da ich keine Einzelinvestments in Unternehmen aus Asien tätige, habe ich mich entschieden, Lam Research und KLA in den Vergleich aufzunehmen. Mir ist durchaus bewusst, dass Tokyo Electron (TEL) die passendere Alternative als KLA für das Peer-Review wäre. Schlussendlich dient die von mir ausgewählte Peer Group zur allgemeinen Einordnung mit eher „illustrativem Charakter“. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

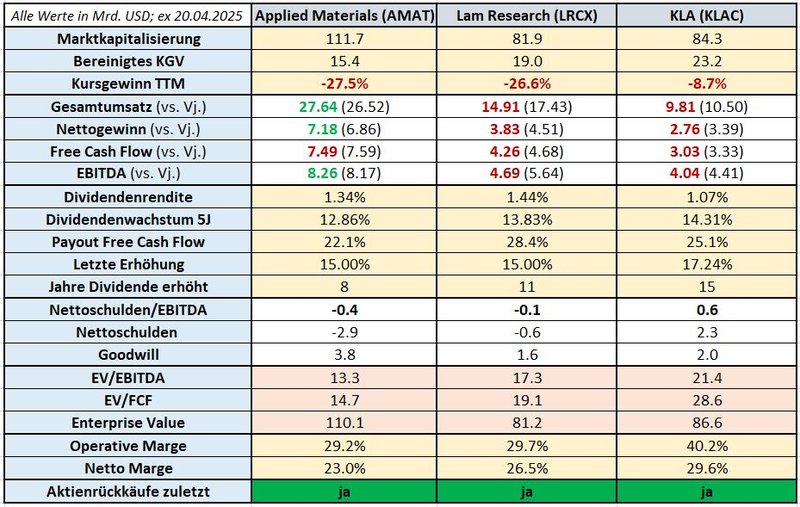

Wettbewerbsvergleich von Applied Materials mit Lam Research und KLA (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Alle Werte sind in US-Dollar angeführt

Das Finanz-Lagebild von Applied Materials

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von Applied Materials. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

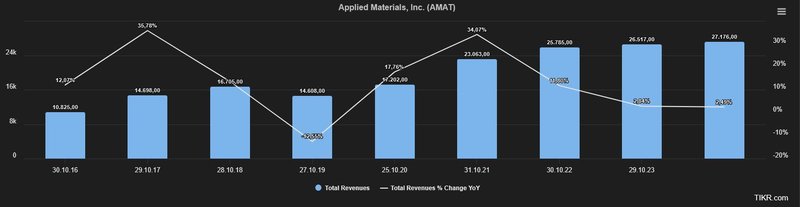

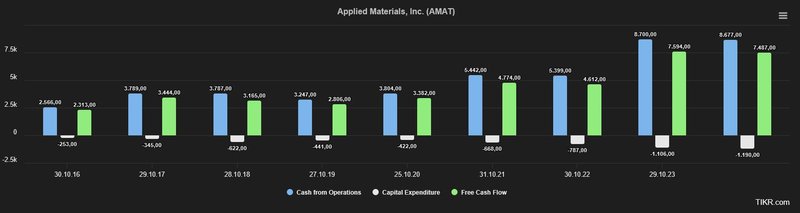

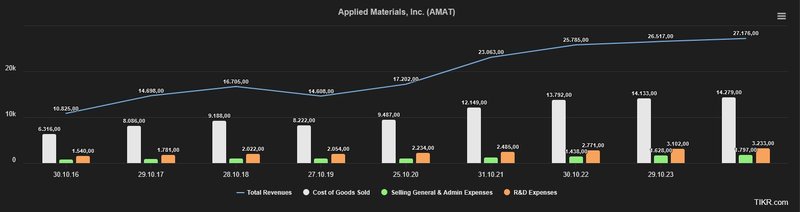

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash-Flow an. Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 12,9 Prozent p.a. an.

Entwicklung des Umsatzes von Applied Materials (Quelle: tikr.com)

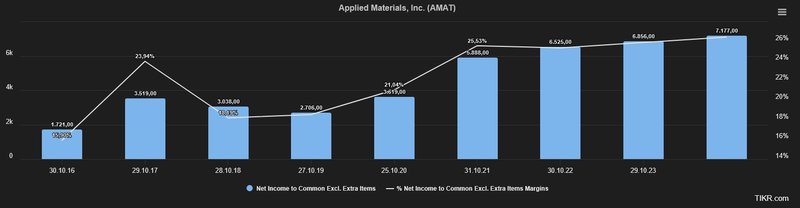

Beim von Sondereffekten bereinigten Gewinn sehen wir seit zehn Jahren eine kontinuierlich nach oben gerichtete Entwicklung. Ziehen wir das abgelaufene Geschäftsjahr 2024 heran, so stieg der bereinigte Gewinn um 4,7 Prozent. Applied Materials erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 7,18 Mrd. USD (2023: 6,86 Mrd. USD).

Entwicklung des Gewinns von Applied Materials (Quelle: tikr.com)

Der dem Unternehmen zur Verfügung stehende Free Cash-Flow kann für Kapitalinvestitionen in organisches Wachstum, Forschung und Entwicklung, Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie Kapitalinvestitionen (CapEx) für den Zeitraum 2016 bis 2024 folgendermaßen aus:

Entwicklung des Free Cash-Flow von Applied Materials (Quelle: tikr.com)

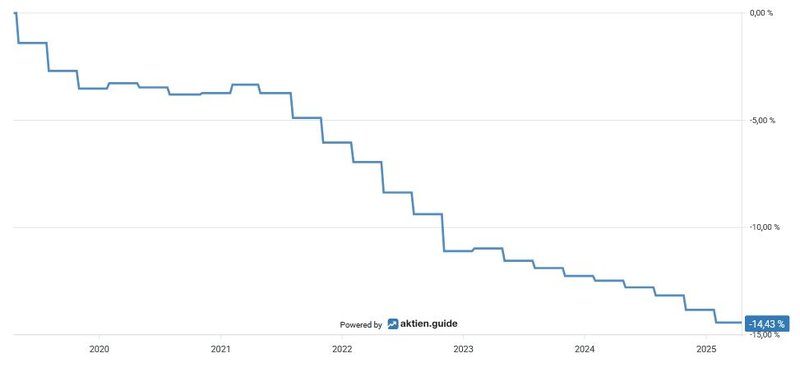

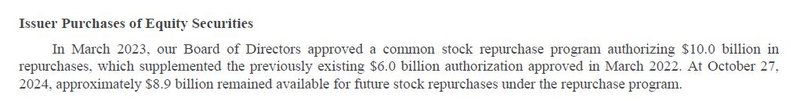

In den vergangenen sechs Jahren reduzierte das Management durch Aktienrückkäufe die Anzahl an ausstehenden Aktien um insgesamt 14,4 Prozent.

Aktienrückkäufe von Applied Materials (Quelle: aktien.guide*)

Das im März 2023 genehmigte Aktienrückkaufprogramm erteilt dem Management das Pouvoir unternehmenseigene Aktien in Höhe von 10 Mrd. USD zurückzukaufen.

Aktuelles Aktienrückkaufprogramm von Applied Materials (Quelle: Annual Report 2024, S. 31)

In der Kostenstruktur von Applied Materials fällt auf, dass einhergehend mit langfristig steigenden Gesamtumsätzen in den letzten Jahren im geringeren Ausmaß die damit verbundenen Kostenpositionen COGs (Cost of Goods Sold), SG&As (Selling General & Admin Expenses) und R&D (Rearch & Development Expenses) mitwachsen.

Aufwendungen von Applied Materials (Quelle: tikr.com)

Ein Blick auf die Verschuldenssituation zeigt uns, dass auf die zinstragenden Finanzverbindlichkeiten 2,02 Mrd. USD entfallen, denen liquide Mittel und Wertpapiere von 0,75 Mrd. USD gegenüberstehen. Kurzum: das Unternehmen überzeugt seit Jahrzehnten mit einer nettoschuldenfreien Bilanz. Daher erspare ich mir eine vertiefende Prüfung der Fälligkeitsstruktur der langfristigen Verbindlichkeiten und deren Zinskonditionen. Standard & Poor‘s bestätigte im März 2025 das Kreditrating des Unternehmens mit dem Investment Grade A.

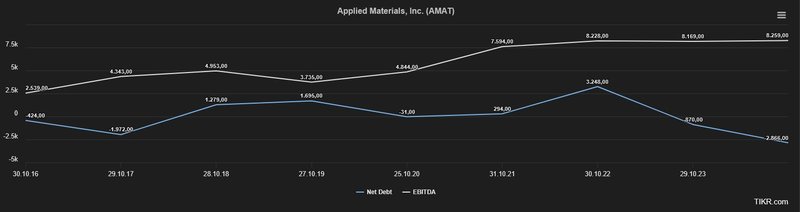

Entwicklung der Netto-Verschuldung und EBITDA von Applied Materials (Quelle: tikr.com)

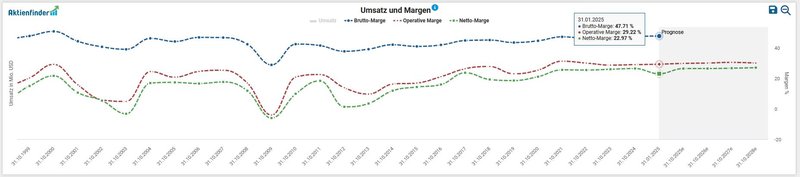

Zuletzt betrachten wir die Profitabilität von Applied Materials anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Der positive Verlauf in der Rentabilität des Geschäftsmodells zieht sich erkennbar von der Brutto-Marge bis zur Betriebsmarge durch. Generell hat Applied Materials eine starke Erfolgsbilanz bei der Steigerung seiner Margen. Durch eine kontinuierliche Optimierung der Produktionsprozesse und einem disziplinierten Kostenmanagement schaffte es das Management die Operative- sowie die Netto-Marge in den letzten zehn Jahren zu verdoppeln.

Entwicklung der Margen von Applied Materials (Quelle: Aktienfinder)

Chancen & Risiken von Applied Materials

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Wachstumsstrategie: die Strategie von Applied Materials besteht darin, die Roadmap der Halbleiterindustrie im Technologiewandel zu beschleunigen und energieeffizienteres Computing zu ermöglichen. Die Ausweitung der bedienten Märkte in der Halbleiter- und Displayindustrie sowie der Ausbau des Dienstleistungsgeschäfts haben Priorität. Langfristig soll das Service- und Ersatzteilgeschäft von AGS-Segment weiterhin auf ein Abonnementmodell umgestellt werden, um die Leistung der Kundenwerke zu verbessern, die Betriebskosten zu optimieren und den Anteil des wiederkehrenden Umsatz zu steigern. Im letzten Geschäftsjahr wurde eine Verlängerungsquote von über 90 Prozent berichtet. Zuletzt machte der Halbleiter-Zulieferer durch ein strategisches Investment in BE Semiconductors (Besi) auf sich aufmerksam. Neun Prozent der Aktien des niederländischen Unternehmens sind nun im Besitz von Applied Materials

- Cash Flow Generierung: das Bestandsgeschäft liefert zuverlässige Cash-Flows, die basierend auf der soliden Finanzierungsstruktur ohne großen substantiellen Goodwill und keinen Nettoschulden eine aktionärsfreundliche Kapitalallokation ermöglichen. Allein das Betriebsergebnis aus dem kleineren AGS-Segment reicht zur Deckung der Dividende

- Zukunftsaussichten: die global steigende Nachfrage nach Halbleiterprodukten speist sich aus dem Megatrend KI. Das Halbleiterspeicher-Geschäft basierend auf DRAM (Dynamic Random Access Memory) verzeichnet Rekordumsätze, angetrieben durch den Anstieg der Produktion der Speichertechnologie High-Bandwidth Memory („HBM"). Letzterer ist ein entscheidender Bestandteil für High-Performance-Computing, das zur Bewältigung der wachsenden KI-Arbeitslast erforderlich ist. Obwohl HBM nur einen sehr kleinen Teil des DRAM-Marktes ausmacht, soll dieser in den kommenden Jahren erheblich wachsen. Applied Materials könnte von diesem Umschwung aufgrund der starken fortschrittlichen Advanced-Packing-Technologien für die Verbindung fertiger Integrierter Schaltkreise (Mikroprozessoren) stark profitieren. Wenn Modelle eine höhere DRAM-Nutzung aufweisen, steigt die weltweite DRAM-Produktion. Davon profitiert mit Applied Materials einer der weltweit größten Hersteller von DRAM-Produktionswerkzeugen

- Portfolio-Diversifikation: Applied Materials besitzt branchenweit ein hochgradiges und in sich konsistentes Portfolio von befähigenden Technologie-Lösungen, die für alle relevanten Anwendungsgebiete in der Halbleiter-Produktion nachgefragt werden. Dieses umfasst kontinuierlich optimierte Prozessanlagen sowie integrierte Service-Dienstleistungen. Insgesamt bleiben die Haupttreiber für die Halbleiterindustrie die fortgesetzte Verbreitung von KI- und High-Performance-Computing-Technologien, maschinelles Lernen, der Einsatz von 5G-Netzen, Internet-der-Dinge, Virtual-/Augmented-Reality und die zunehmende Verwendung von Halbleitern im Zuge des Autonomes Fahrens. Applied Material ist in der Lage, seine globale Marktpräsenz dank seines breiten Portfolios an Halbleiteranlagen weiter auszubauen

- Forschung & Entwicklung: beträchtliche Investitionen fließen in Forschung, Entwicklung und Technik (RD&E). Diese sollen den Konzern in die Lage versetzen, Nachfrage-Trends zu antizipieren, um frühzeitig neue Produkte und Technologien dem Markt zur Verfügung zu stellen. Dadurch können die Kunden diese Produkte von Applied Materials bereits in der Evaluierungsphase der Technologieauswahl in ihre Produktionspläne einbeziehen. Zu den Investitionsbereichen im Bereich Halbleitersysteme gehören Ätzen (Etching), Abscheidung (Deposition), Messtechnik und Inspektion, Verpackung und andere Technologien zur Verbesserung von Chip-Performance, Energieverbrauch, Fläche, Stückkosten und Markteinführung/Time-to-Market. Im abgelaufenen Geschäftsjahr investierte der Halbleiter-Ausstatter rund zwölf Prozent vom Umsatz in den Forschungsbereich. Aktuell sind mehr als 22.000 aktive Patente in den Vereinigten Staaten und anderen Ländern angemeldet

- Finanzielle Stabilität: die Bilanz erweist sich bei Betrachtung der nicht vorhandenen Nettoverschuldung als kerngesund. Der geringe Anteil des Goodwills an den Vermögenswerten birgt kaum Gefahr von außerordentlichen Firmenwertabschreibungen. Dank langfristig steigender Umsätze und Cash-Flows sowie eines hohen Cash-Bestands hält sich das Unternehmen alle strategischen Optionen für zukünftige Akquisitionen offen. Momentan bewertet die Ratingagentur Standard & Poor‘s die Bonität von Applied Materials mit dem Investment Grade A bei stabilem Ausblick

- Immobilien & Treasury Stocks: knapp zwei Drittel der global verstreuten Standorte (Büro, Fabriken, Forschungszentren, Lager, etc.) stehen im Eigentum von Applied Materials. Zudem beläuft sich der Anteil an eigenen Aktien (treasury stocks) auf mittlerweile 40,2 Mrd. USD

Risiken:

- Marktzyklik: die Halbleiterindustrie ist der Inbegriff für die Charakterisierung eines „Schweinezyklus“. In bestimmten Zeitphasen ist der Markt durch ein knappes Angebots bei gleichzeitig starker Nachfrage und/oder unzureichend ausgebauten Produktionskapazitäten gekennzeichnet. Darauf folgen Perioden mit enormen Überkapazitäten, die durch den Nachfragerückgang zu überschüssigen Produktionskapazitäten führen, da die Abnehmer ihren Bestand langsamer ab und sich mit Neuaufträgen zurückhalten

- Geographischer Footprint: die geographische Streuung der Absatzmärkte und Ertragsströme, aber insbesondere die externe Produktion außerhalb der Vereinigten Staaten sorgen für ein höheres Risiko-Exposure und macht ein aktives Management dieser Risiken notwendig (z.B. Währungsrisiken, geopolitische Risiken für die Lieferketten, Handelskonflikte, Gestionierung und Verwaltung der dezentralen Lagerbestände bzw. Warenvorräte)

- Lieferketten: die Implementierung vion Präventivmaßnahmen zur Minimierung von Schäden, die durch eine potentielle Zerrüttung der global ausgerichteten, feingliedrigen Lieferkette aufgrund von beispielsweise Lieferausfällen von Drittparteien oder regionaler Zulieferer ausgelöst werden kann, kostet Geld. Ein kritischer Anteil der Zulieferer von Applied Materials weisen monopolartige Charakteristika auf. Dadurch sind deutlich erhöhte Lagerbestände für die in der Produktion erforderlichen Inputfaktoren vonnöten, um zumindest die unternehmenseigene Fertigungskette aufrechtzuerhalten. Generell stellt die Gefahr von Zeitverzug bei Projekten einen Belastungsfaktor für die Ertragskraft dar

- Geopolitische Risiken (China): die Struktur der Absatzmärkte mit dem geographischen Schwerpunkt auf China, Korea und Taiwan beinhaltet Risiken wie die Einführung von neuen Zöllen, Import- oder Exportbeschränkungen, Handels- und Technologieembargos und damit verbundene Sanktionen, Beschränkungen für grenzüberschreitende Investitionen, und andere Handelshemmnisse. Die aktuelle US-Administration unter Präsident Trump hat bereits unter Beweis gestellt, dieses Instrumentarium als Druckmittel in der Auseinandersetzung mit China zu verwenden

- Rechtliche Risiken: Im November 2023 wurde berichtet, dass das US-Justizministerium gegen Applied Materials strafrechtlich ermittelt. Die Untersuchung läuft wegen des Verdachts, Exportbeschränkungen umgangen zu haben. Die Ermittlungen betreffen mögliche Verstöße bei der Lieferung von Halbleiterherstellungsgeräten an den chinesischen Chiphersteller Semiconductor Manufacturing International Corporation (SMIC), möglicherweise über eine südkoreanische Tochtergesellschaft. Dies könnte gegen US-Sanktionen verstoßen, die den Export solcher Technologien nach China einschränken bzw. verbieten

- Konzentrationsrisiko: Ein erheblicher Teil des Umsatzes von Applied Materials stammt von wenigen großen Kunden in der Halbleiterindustrie. Änderungen in der Geschäftsbeziehung oder der Nachfrage dieser Kunden können schwerwiegende Auswirkungen auf den Umsatz haben. Das Unternehmen ist stark von bestimmten geografischen Märkten abhängig, insbesondere Asien, wo ein Großteil der Halbleiterproduktion stattfindet. Im Geschäftsjahr 2024 vereinnahmten die beiden größten Kunden, Samsung Electronics und Taiwan Semiconductor Manufacturing Company (TSMC), zusammengerechnet rund ein Viertel der konsolidierten Einnahmen des Unternehmens

- Wettbewerb: Applied Materials ist in den Märkten querbeet durch alle drei Geschäftssegmente einem intensiven technologischen und preis-sensitiven Wettbewerb ausgesetzt. Diese Konkurrenz ist geprägt von großen und kleineren Wettbewerber, die entlang der Wertschöpfungskette in unterschiedlichen Domänen ihre Produkte und Dienstleistungen anbieten. Zudem nimmt der Wettbewerbsdruck durch aufstrebende, lokale Unternehmen, insbesondere in China staatlich gefördert, zu. Strengere Exportkontrollen und Technologiebeschränkungen seitens der Vereinigten Staaten schränken den Zugang zu chinesischen Märkten und Kunden ein

Meines Erachtens bietet der 10-K Report eine erste Anlaufstelle für die Eigenanalyse und Ableitung allfälliger Risiken daraus, welche in Verbindung mit einem Investment in Applied Materials stehen.

Die aktuelle Bewertung der Applied Materials Aktie

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 15,4 ist auf den ersten Blick eine marginale Überbewertung von Applied Materials im Vergleich mit dem historischen Durchschnittswert von 14,9 für die letzten zehn Jahre festzuhalten.

Fairer Wert von Applied Materials (Quelle: Aktienfinder)

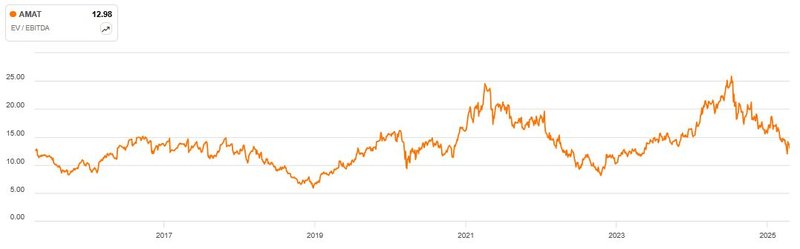

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, bevorzuge ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Applied Materials sehen wir, dass ein Bewertungsergebnis von 13 im Zeitraum der letzten drei Jahre eine gute Gelegenheit darstellt, wenngleich man das Unternehmen im Jahr 2022 zu einem Multiple von unter 10 erwerben konnte.

Enterprise Value zu EBITDA von Applied Materials (Quelle: Seeking Alpha*)

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash-Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide* erkennen wir gut, dass sich die Aktie von Applied Materials mit einem Wert von 18,5 für das EV/FCF-Ratio deutlich unterhalb des Durchschnittwertes der letzten sechs Jahre befindet.

Enterprise Value zu Free Cash-Flow von Applied Materials (Quelle: aktien.guide*)

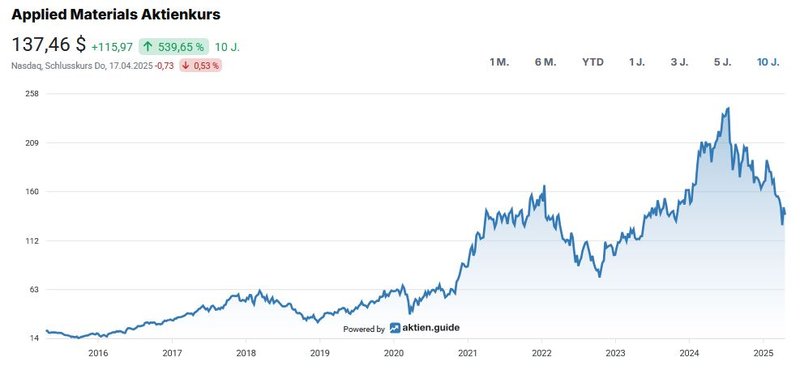

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 539,7 Prozent im Zehnjahresüberblick bzw. 20,4 Prozent Kursgewinn (ohne Dividenden) pro Jahr:

Aktienchart von Applied Materials (Quelle: aktien.guide*)

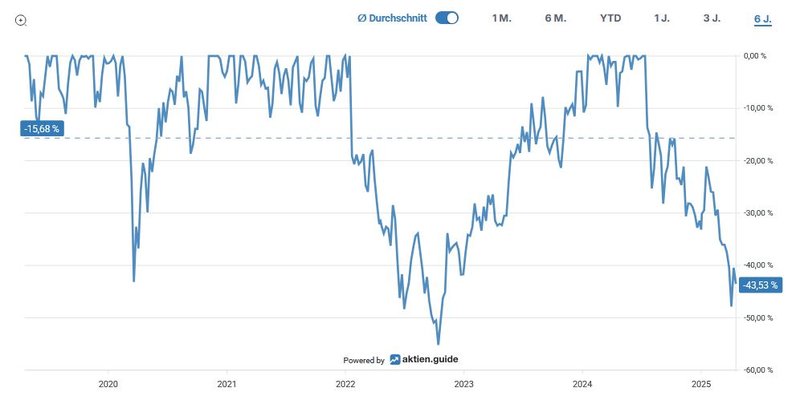

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 55 Prozent im Bärenmarkt des Jahres 2022:

Unterwasser-Chart von Applied Materials (Quelle: aktien.guide*)

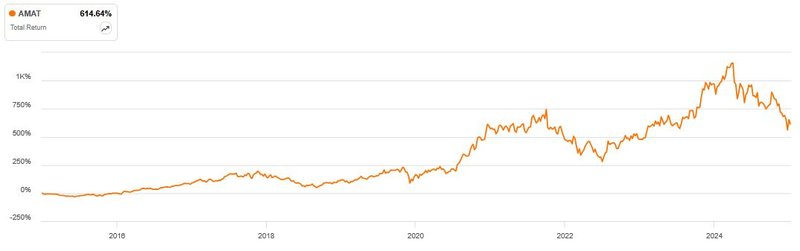

Im Zehnjahres-Zeitraum brachte ein Investment in Applied Materials gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von rund 615 Prozent für den Anleger:

Total Return von Applied Materials (Quelle: Seeking Alpha*)

Die Dividendenqualität von Applied Materials

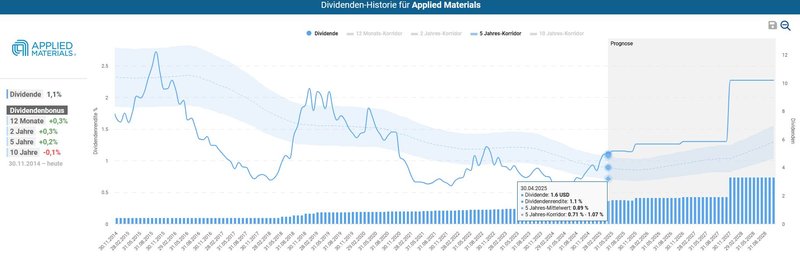

Bei der Betrachtung der Dividendenhistorie fällt auf, dass Applied Materials einen Track Record von acht Jahren wachsender Dividenden ausweist. Seit Aufnahme der Gewinnausschüttungen im Jahr 2005 wurde diese niemals gesenkt.

Auf Basis des Dividenden-Alarms im Aktienfinder erkennen wir, dass die aktuelle Dividendenrendite oberhalb des Fünfjahre-Korridors liegt. In der Phase von 2018 bis Mitte 2020 gab es den einen oder anderen Zeitpunkt, an welchem durch den Kauf der Aktie eine höhere Dividendenrendite zu erzielen gewesen wäre.

Dividendenhistorie von Applied Materials (Quelle: Aktienfinder)

Bei einem aktuellen Kurs von 335,91 USD errechnet sich eine Dividendenrendite von 1,2 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 12,9 Prozent p.a. bzw. 14,3 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im März des heurigen Jahres um 15 Prozent die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2024: +25 %

- 2023: +23,1 %

- 2022: +8,3 %

- 2021: +9,1 %

- 2020: +4,8 %

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 0,46 USD pro Aktie und wird in den Monaten zu Quartalsende ausbezahlt (März, Juni, September, Dezember).

Ziehen wir den Durchschnittswert des Free Cash-Flow der letzten drei Jahre als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir bei einem komfortablen Ergebnis von 15,8 Prozent für das Payout Ratio von Applied Materials. In den kommenden Jahren sehe ich daher ausreichend Spielraum für Dividendenerhöhungen in der Bandbreite zwischen 10 und 20 Prozent.

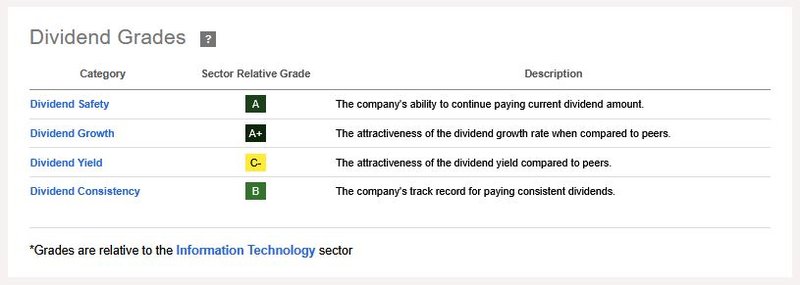

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden innerhalb des unternehmensrelevanten Sektors die vier unterschiedlichen Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) verglichen und nach dem US-Schulnotensystem bewertet. Das Ergebnis von Applied Materials schaut abseits des Score für die niedrige Dividendenrendite in Relation zu anderen IT-Unternehmen vorzüglich aus:

Dividend Scorecard von Applied Materials (Quelle: Seeking Alpha*)

Fazit: Überlegungen für meine Entscheidung in Applied Materials zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Applied Materials zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Unternehmensstrategie: die Strategie von Applied Materials besteht darin, die Roadmap der Halbleiterindustrie im Technologiewandel zu beschleunigen. Die Ausweitung der bedienten Märkte in der Halbleiter- und Displayindustrie sowie der Ausbau des Dienstleistungsgeschäfts haben Priorität. Langfristig soll das Service- und Ersatzteilgeschäft von AGS-Segment weiterhin auf ein Abonnementmodell umgestellt werden, um die Leistung der Kundenwerke zu verbessern, die Betriebskosten zu optimieren und den Anteil des wiederkehrenden Umsatz zu steigern. Im letzten Geschäftsjahr wurde eine Verlängerungsquote von über 90 Prozent berichtet. Zuletzt machte der Halbleiter-Zulieferer durch ein strategisches Investment in BE Semiconductors (Besi) auf sich aufmerksam. Neun Prozent der Aktien des niederländischen Unternehmens sind nun im Besitz von Applied Materials

- Profitabilität: durch eine kontinuierliche Optimierung der Produktionsprozesse, der eigenen Innovationsforschung und einem disziplinierten Kostenmanagement schaffte es das Management die Operative- sowie die Netto-Marge in den letzten zehn Jahren zu verdoppeln

- Marktposition: Applied Materials etablierte seine Stellung als einer der weltweit größten Player in der Produktion von prozesskritischem Equipment für die Halbleiter-Herstellung. Die Produkte des Unternehmens finden in sämtlichen Fertigungsketten der Halbleiterindustrie Verwendung. Daher bildet Applied Materials einen integralen Bestandteil der global strukturierten Halbleiter-Wertschöpfungskette ab. Das Portfolio umfasst kontinuierlich optimierte Prozessanlagen sowie integrierte Service-Dienstleistungen. Insgesamt bleiben die Haupttreiber für die Halbleiterindustrie die fortgesetzte Verbreitung von KI- und High-Performance-Computing-Technologien, maschinelles Lernen, der Einsatz von 5G-Netzen, Internet-der-Dinge, Virtual-/Augmented-Reality und die zunehmende Verwendung von Halbleitern im Zuge des Autonomes Fahrens. Applied Material ist in der Lage, seine globale Marktpräsenz dank seines breiten Portfolios an Halbleiteranlagen weiter auszubauen

- Cash-Flow Generierung: das Bestandsgeschäft liefert zuverlässige Cash-Flows, die basierend auf der soliden Finanzierungsstruktur ohne großen substantiellen Goodwill und keinen Nettoschulden eine aktionärsfreundliche Kapitalallokation ermöglichen. Allein das Betriebsergebnis aus dem kleineren AGS-Segment reicht zur Deckung der Dividende

- Zukunftsaussichten: die global steigende Nachfrage nach Halbleiterprodukten speist sich aus dem Megatrend KI. Das Halbleiterspeicher-Geschäft basierend auf DRAM (Dynamic Random Access Memory) verzeichnet Rekordumsätze, angetrieben durch den Anstieg der Produktion der Speichertechnologie High-Bandwidth Memory („HBM"). Letzterer ist ein entscheidender Bestandteil für High-Performance-Computing, das zur Bewältigung der wachsenden KI-Arbeitslast erforderlich ist. Obwohl HBM nur einen sehr kleinen Teil des DRAM-Marktes ausmacht, soll dieser in den kommenden Jahren erheblich wachsen. Applied Materials könnte von diesem Umschwung aufgrund der starken fortschrittlichen Advanced-Packing-Technologien für die Verbindung fertiger Integrierter Schaltkreise (Mikroprozessoren) stark profitieren. Wenn Modelle eine höhere DRAM-Nutzung aufweisen, steigt die weltweite DRAM-Produktion. Davon profitiert mit Applied Materials einer der weltweit größten Hersteller von DRAM-Produktionswerkzeugen

- Innovationskraft: beträchtliche Investitionen fließen in Forschung, Entwicklung und Technik (RD&E). Diese sollen den Konzern in die Lage versetzen, Nachfrage-Trends zu antizipieren, um frühzeitig neue Produkte und Technologien dem Markt zur Verfügung zu stellen. Dadurch können die Kunden diese Produkte von Applied Materials bereits in der Evaluierungsphase der Technologieauswahl in ihre Produktionspläne einbeziehen. Im abgelaufenen Geschäftsjahr investierte der Halbleiter-Ausstatter rund zwölf Prozent vom Umsatz in den Forschungsbereich. Aktuell sind weltweit mehr als 22.000 aktive Patente angemeldet

- Bilanz: die Bilanz erweist sich bei Betrachtung der nicht vorhandenen Nettoverschuldung als kerngesund. Der geringe Anteil des Goodwills an den Vermögenswerten birgt kaum Gefahr von außerordentlichen Firmenwertabschreibungen. Dank langfristig steigender Umsätze und Cash-Flows sowie eines hohen Cash-Bestands hält sich das Unternehmen alle strategischen Optionen für zukünftige Akquisitionen offen. Momentan bewertet die Ratingagentur Standard & Poor‘s die Bonität von Applied Materials mit dem Investment Grade A bei stabilem Ausblick

- Kapitalallokation: Applied Materials legt hohen Wert auf den Shareholder Return. Was die Teilhabe der Eigentümer am langfristigen Unternehmenserfolg betrifft, können stellvertretend zwei bemerkenswerte Anschauungsbeispiele herangezogen werden: in den letzten zehn Jahren reduzierte das Unternehmen die ausstehenden Aktien um ein Drittel und erhöhte im selben Zeitraum die Dividende um den Faktor 4,6

- Bewertung: Applied Materials ist ein fair bewerteter Compounder mit einem beeindruckenden Track-Record und robustem Geschäftsmodell in einer zyklischen Branche. Ob ich nun das (bereinigte) KGV oder das Enterprise-Value-EBITDA-Multiple heranziehe: auf dem aktuellen Preisniveau weist der Halbleiter-Zulieferer im Vergleich zu den zurückliegenden Jahren eine preisfaire Bewertung auf

Auf Grundlage der zusammengetragenen Fakten habe ich in zwei Tranchen in 10 Applied Materials Aktien zum Kurs von 146,- (7 Aktien) bzw. 138,50 USD (3 Aktien) investiert.

Wenn du über die nächsten Investments informiert werden möchtest, dann melde dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu Applied Materials? Ich freue mich auf eure Kommentare.

Willst du künftig keinen Beitrag mehr verpassen? Dann sichere dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung. Sämtliche von mir geäußerten Meinungen und Ansichten repräsentieren niemals die Meinungen oder Ansichten der Unternehmen, mit denen ich beruflich oder in sonstiger Verbindung stehe.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Sehr guter Artikel Clemens. Danke dafuer. Ich arbeitete selbst seit ueber 20 Jahren in der Halbleiterei (zuerst IDM und nun OEM) und teile die meisten deiner Schluesse. Ich habe einige Freunde bei Applied und kenne und nutzte ihre Produkte, die in vielen Bereichen Best in Class sind. Ich finde es immer noch schade, dass der Merger mit TEL nicht geklappt hat, wobei das kartellrechtlich wirklich bedenklich war. Ausserdem ist es erstaunlich, dass Applied und ganz Amerika den Lithographie Zug verpasst hat (aber gut fuer Europa und ASML). Wuerd mich freuen, wenn wieder mal was ueber Halbleiterei bei dir vorkommt. Lg Martin