CME Group – von unsicheren Märkten und Volatilität an der Börse profitieren?

Autor: The Dividend Post (Clemens)

30 Juli 2024

Warum mir ein Investment in die CME Group attraktiv erscheint und welche Argumente für den Kauf in der Entscheidungsfindung schlussendlich ausschlaggebend waren, liest du im Investment Case.

Grunddaten

Investment Summary CME Group

- Globale Marktposition: die CME Group nimmt eine weltweit dominante Position als wohl vielfältigster Handelsplatz von Futures, Optionen und anderen Derivatprodukten ein

- Wachstumstreiber: Unsicherheit und damit einhergehend höhere Volatilität an den Börsen sind für CME ein Treiber für stärkeres Ertragswachstum, da das Unternehmen seinen Kunden adäquate Lösungen für das Risikomanagement anbieten

- Burggraben: dank der hohen Skalierbarkeit des Geschäftsmodells überzeugt der Börsenbetreiber mit imposanten Margen, die es mit bekannten Tech-Unternehmen auf sich nehmen können

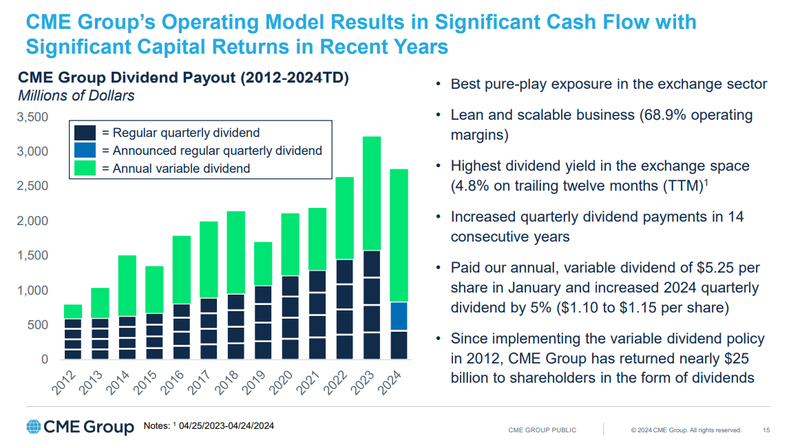

- Kapitalallokation: die CME Group verdient sich die Bezeichnung „Cash Machine Enterprise“ redlich. Sie lukriert konstant hohe Free Cashflows, welche nebst einer seit 14 Jahren gesteigerten regulären Quartalsdividende als Sonderdividenden an die Aktionäre ausgeschüttet werden

Das Unternehmen: Wer ist CME Group?

Die US-amerikanische CME Group, deren Wurzeln bis zur Gründung im Jahr 1898 zurückreichen, ist eine der weltgrößten Optionsbörsen und die größte Terminbörse der Welt. In ursprünglichen Form unter dem Namen Chicago Butter and Egg Board gegründet, lag ihr Zweck darin als eine Börse für landwirtschaftliche Erzeugnisse zu fungieren.

Die meiste Zeit ihrer Geschichte war die Börse in der damals üblichen Form einer Non-Profit-Organisation organisiert, die den Mitgliedern der Börse gehörte. „The Merc“ wurde im November 2000 demutualisiert. Dies beschreibt den Vorgang, wenn die Rechtsform einer Organisation in Kundenbesitz in eine Aktiengesellschaft geändert wird. Im Jahr 2002 erfolgte schließlich der Börsengang. Bei einer Demutualisierung mit Börsengang erhalten Mitglieder Anteile an der Aktiengesellschaft als Entschädigung für die Mitgliedschaft. Daher existieren die verschiedenen, nicht börsengelisteten Class-B-Aktien für die vormaligen Eigentümer bzw. CME-Mitglieder.

Das Unternehmen mit Hauptsitz in Chicago entstand in der heutigen Form 2007 durch die Fusion der Chicago Mercantile Exchange (woher der Name stammt) und der Chicago Board of Trade („CBOT"). Seitdem ist die CME Group durch weitere Fusionen und Übernahmen gewachsen, darunter die Übernahme der New York Mercantile Exchange („NYMEX") im Jahr 2008 und die Übernahme des Kansas City Board of Trade im Jahr 2012. Zudem ist der Börsenbetreiber auch Eigentümer der Commodity Exchange („COMEX“) Gold-, Silber- und Kupfer-Futures, der meistgehandelten Metall-Futures weltweit und besitzt durch ein Joint Venture einen 27-prozentigen Anteil an den altehrwürdigen S&P Dow Jones Indices.

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient die CME Group eigentlich Geld?

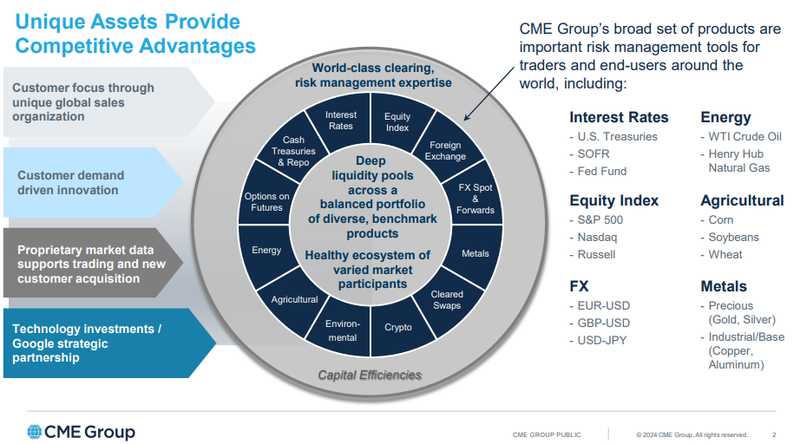

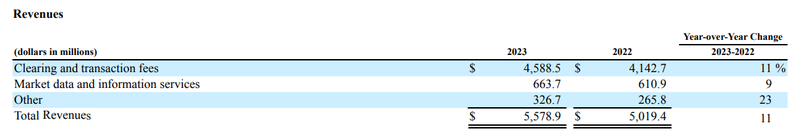

Im Zentrum des Geschäftsmodells stehen die zwei Segmente „Clearing & Transaction Fees“ sowie „Market Data & Information Services“. Ersteres bildet das Herzstück des Unternehmens. Hierbei bietet die CME Group Handelsmöglichkeiten für eine Vielzahl von Derivatprodukten an, darunter Futures und Optionen auf Zinsen, Aktienindizes, Devisen, Energie, Agrarprodukte und Metalle. Der Subbereich Clearing Services umfasst die Abwicklung und das Clearing von Transaktionen. Als zentrale Gegenpartei für 20 Millionen tägliche Transaktionen fungiert die Sparte CME Clearing als Käufer für jeden Verkäufer und als Verkäufer für jeden Käufer.

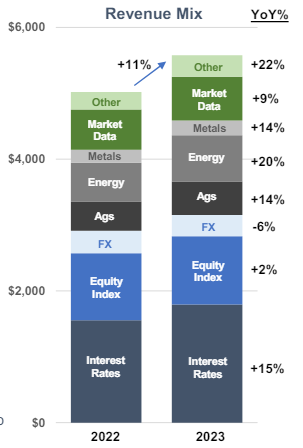

Umsatzverteilung nach Produktgruppen von CME (Quelle: Q4 2023 Earnings Commentary)

Finanzdienstleister wie CME helfen anderen Unternehmen bei der Absicherung (Hedging) von Zinsrisiken, den Landwirten bei der Absicherung von Preisrisiken, Lebensmittelherstellern bei der Absicherung von Inflationsrisiken oder Bergbaukonzernen bei der Absicherung gegen fallende Rohstoffpreise.

Produktlandschaft der CME Group (Quelle: Investor Presentation June 2024, S. 2)

Die Unsicherheit und damit einhergehend höhere Volatilität an den Börsen ist für CME ein Treiber für stärkeres Ertragswachstum. Zumindest auf den ersten Blick scheint es logisch, da sich in ungewissen Zeiten mehr Unternehmen gegen potentielle Verluste absichern bzw. danach trachten, das Verlustpotential durch den Einsatz von Derivat-Instrumenten in Grenzen zu halten. Jedoch ist es wichtig zu wissen, dass diesem höheren Trading-Volumen im Falle einer wirtschaftlichen Rezession die Abnahme des gesamten Volumens gegenübersteht (De-risking).

Kontraktvolumen der einzelnen Produkte von CME (Quelle: Q1 2024 Earnings Commentary)

Weiters beinhaltet das zweite Segment „Market Data & Information Services“ die Bereitstellung von Echtzeit- und historischen Handelsdaten sowie branchenspezifischen Marktberichten. Diese Daten sind für Marktteilnehmer von entscheidender Bedeutung, um informierte Handelsentscheidungen zu treffen und die Markttiefe und -liquidität zu analysieren.

Umsatzverteilung nach neuen Geschäftssegmenten von CME (Quelle: Annual Report 2023)

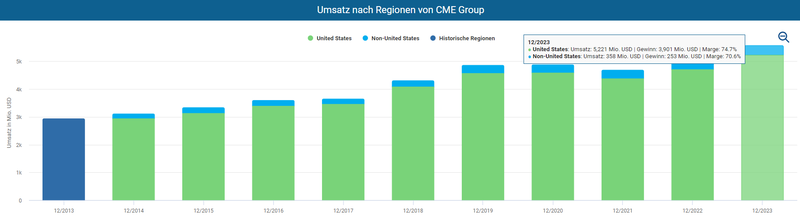

Die geographische Verteilung der Umsätze ist im Falle der CME Group ein nicht unwesentlicher, weil weltweit über die Plattformen des US-Finanzdienstleisters gehandelt werden kann und das Unternehmen bei Kunden außerhalb der Vereinigten Staaten durchaus noch Wachstumspotential sieht.

Geographische Umsatzverteilung der CME Group (Quelle: Aktienfinder)

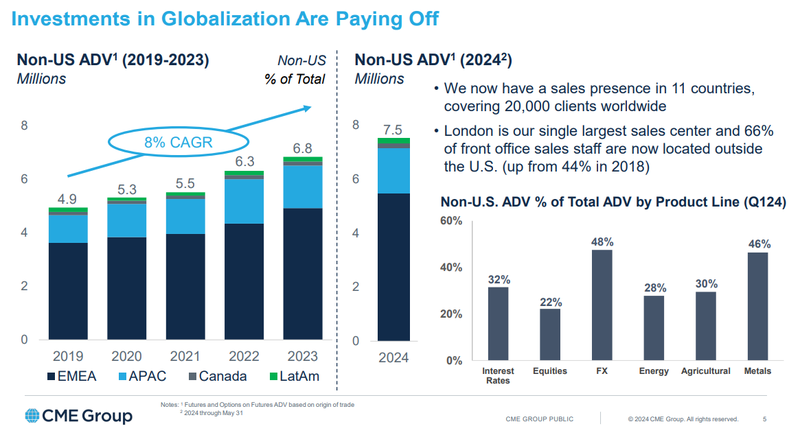

Im Jahr 2023 stammten ca. 30 Prozent des elektronischen Futures- und Optionsvolumens aus Transaktionen, die außerhalb der USA gemeldet wurden. Zudem sind rund 54 Prozent der Marktdateneinnahmen von außerhalb der USA berichtet worden.

Entwicklung des Geschäfts außerhalb der USA (Quelle: Investor Presentation June 2024, S 5)

Während manche ihr Geld im Casino aufs Spiel setzen, wäre es doch eine lohnende Überlegung direkt in die Bank zu investieren, die letztlich immer gewinnt. Denn Betreiber von Börsen sind als zentraler Ort, an dem die Marktteilnehmer ihre Transaktionen durchführen, stets am Geld verdienen – zumindest so lange an ihnen gehandelt wird. Diese Skalierbarkeit des Geschäftsmodells macht CME zu einem „asset-light“ Unternehmen. Die Infrastruktur für die vielfältigen Produktlandschaft an Finanzinstrumenten ist bereits vorhanden. Daher braucht es keine großen Kapitalinvestitionen, um neues Wachstum zu generieren.

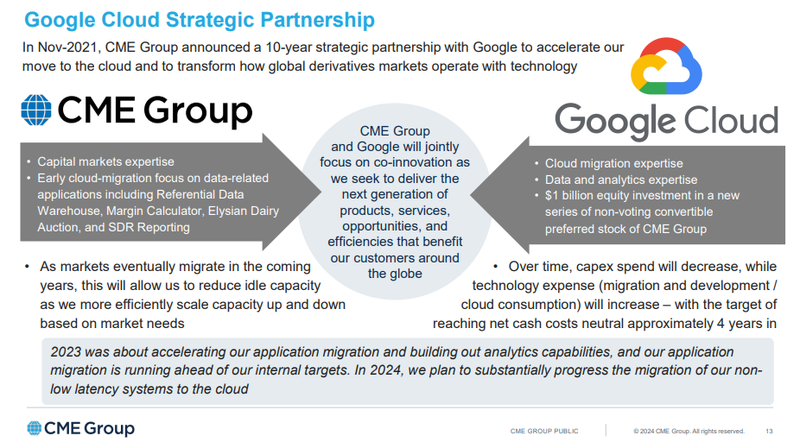

Dennoch macht der technologische Wandel nicht halt vor der Branche. Im November 2021 kündigte die CME Group eine strategische Partnerschaft mit Google Cloud an. Die zunächst auf zehn Jahre ausgelegte Partnerschaft hat in erster Linie die Transformation der IT-Infrastruktur in eine moderne Cloud-Umgebung als Ziel. Neben der Hebung von Kostenoptimierungen der operativen Kosten (OpEx) geht es um Performancesteigerung bei gleichzeitiger Sicherstellung einer Hochverfügbarkeit der elektronischen Handelsplattformen. hat außerdem eine Kapitalbeteiligung im Ausmaß von einer Mrd. USD an einer neuen Serie von Preferred-Shares der CME Group getätigt.

Strategische Kooperation zwischen der CME Group und Google Cloud (Quelle: Investor Presentation June 2024, S. 13)

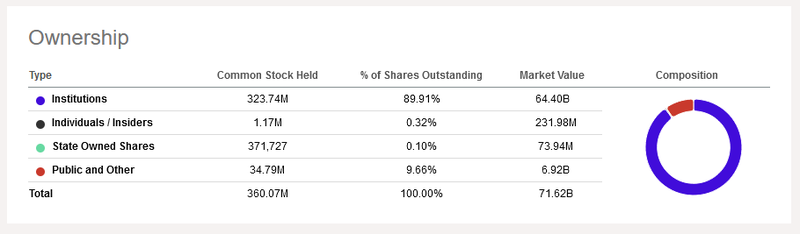

Die Eigentümer der CME Group

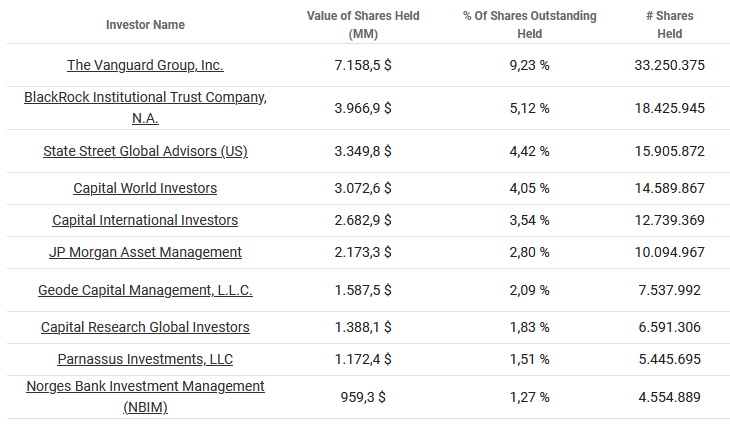

Beim Blick auf die Eigentümerstruktur von CME fällt zunächst der für einen Blue-Chip nicht untypische hohe Anteil an Institutionellen Investoren auf. Dieser macht ca. zwei Drittel der Gattung Common Stock (Class A) aus und speist sich für gewöhnlich aus den „üblichen Verdächtigen“ der Vermögensverwalter. Wenn von einer Class A die Rede ist, fragt man sich wohl, wie es um die Class B bestellt ist. Diese zweite Gattung von Aktien, die nicht im geregelten Börsenhandel erworben werden können, verbriefen den Inhabern bestimmte Privilegien wie spezielle Handelsrechte an der Börse und Vetorechte bei Abstimmungen. Der wesentliche Unterschied besteht darin, dass ausschließlich die Inhaber von Class-B-Aktien sechs der 23 Vorstandsmitglieder von CME wählen.

Eigentümerstruktur von CME Group (Quelle: tikr.com)

Anteil von Investoren-Gruppen von CME Group (Quelle: Seeking Alpha*)

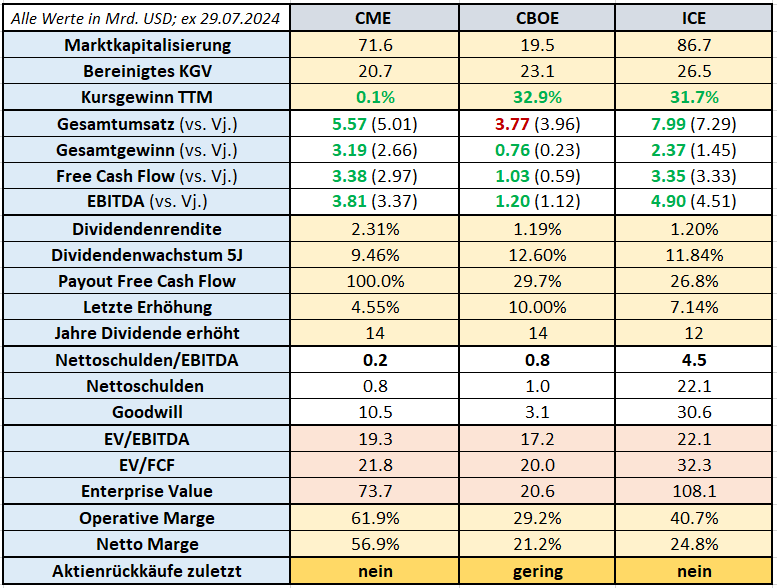

Die Wettbewerbssituation – Fundamentaler Vergleich

Die Charakteristik des Geschäftsmodells von CME Group in Verbindung mit meinen auserwählten Parametern macht den Vergleich mit der börsennotierten Konkurrenz weniger schwierig als bei meinem letzten Investment.

Verschaffen wir uns dank der folgenden Gegenüberstellung einen Überblick, wie die CME Group im Vergleich zum Mitbewerb anhand gewählter Fundamentaldaten steht. In die Auswahl genommen wurden die Chicago Board Options Exchange (CBOE) und die Intercontinental Exchange (ICE), Inhaberin der legendären New Yorker Börse („NYSE“) an der Wall Street.

Diese Selektion könnte um andere Finanzdienstleister, die ihren Fokus auf beispielsweise auf die Bereitstellung von Marktdaten oder Clearing-Services, erweitert werden – das entscheidet am besten jeder Anleger für sich selbst.

Wettbewerbsvergleich von CME mit CBOE und ICE (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Alle Werte sind in US-Dollar angeführt

Das Finanz-Lagebild von CME Group

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von CME Group. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

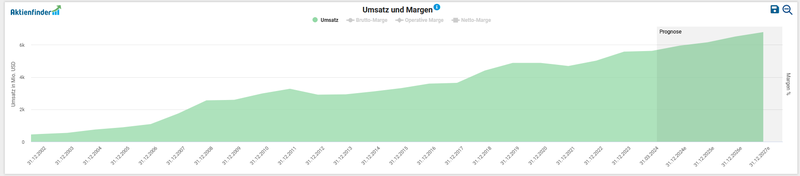

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an. Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 5,1 Prozent p.a. an.

Entwicklung des Umsatzes der CME Group (Quelle: Aktienfinder)

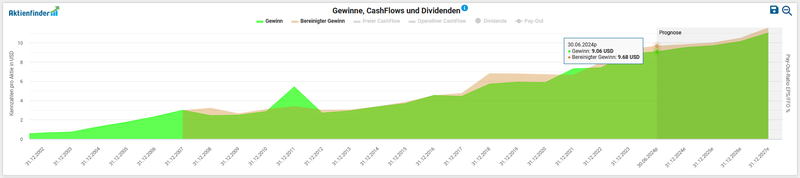

Beim Gewinn pro Aktie sehen wir seit zehn Jahren eine stufenweise Entwicklung nach oben. Ziehen wir das abgelaufene Geschäftsjahr 2023 heran, so ist der bereinigte Gewinn pro Aktie um 17,2 Prozent gestiegen (9,34 vs. 7,97 USD). CME erwirtschaftete im vergangenen Geschäftsjahr einen Nettogewinn von 3,2 Mrd. USD (2022: 2,7 Mrd. USD).

Entwicklung des Gewinn pro Aktie der CME Group (Quelle: Aktienfinder)

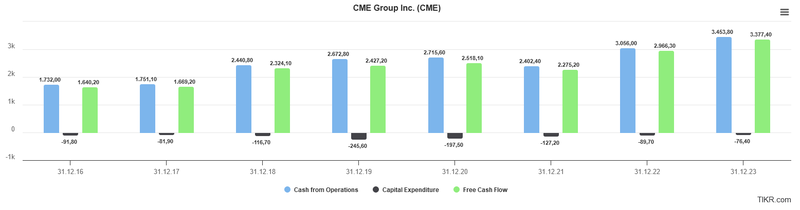

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann im Rahmen der Kapitalallokationspolitik für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie den äußerst geringen Kapitalinvestitionen (CapEx) für den Zeitraum 2016 bis 2023 folgendermaßen aus:

Entwicklung des Free Cash Flow der CME Group (Quelle: tikr.com)

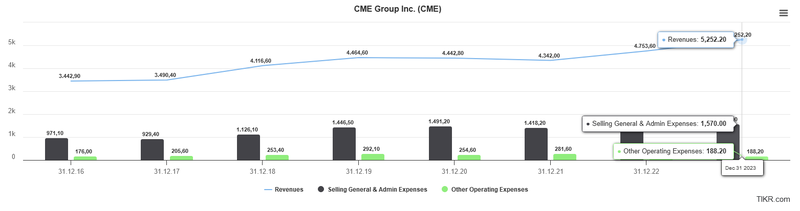

In der Kostenstruktur von CME Group sind mir keine gravierenden Punkte aufgefallen. Einhergehend mit langfristig steigenden Umsätzen wuchsen in den letzten beiden Jahren im verhältnismäßig stärkerem Ausmaß die damit verbundenen relevanten Kostenpositionen SG&As (Selling General & Admin expenses) und Other Operating Expenses. Was ins Auge sticht sind die nicht-existenten Herstellungskosten (Cost of Goods Sold).

Aufwendungen der CME Group (Quelle: tikr.com)

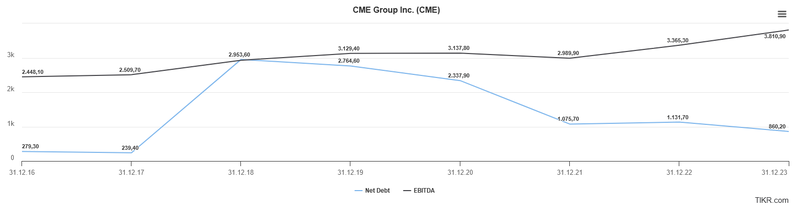

Ein Blick auf die Verschuldungssituation zeigt uns, dass auf Basis des letzten Geschäftsjahres die CME Group einen Anteil an zinstragenden Finanzverbindlichkeiten von 3,9 Mrd. USD aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 3 Mrd. USD gegenüberstehen. Teilen wir nun die verbleibenden Nettoschulden von 0,8 Mrd. USD durch das zuletzt erwirtschaftete EBITDA von 3,8 Mrd. USD ergibt das ein Ergebnis von 0,2. Dieses Resultat liegt meilenweit unter dem als kritisch erachteten Schwellenwert von 3. Daher kann von einer vertiefenden Prüfung der Fälligkeitsstruktur der langfristigen Verbindlichkeiten und deren Zinskonditionen abgesehen werden.

Entwicklung der Netto-Verschuldung und EBITDA von CME (Quelle: tikr.com)

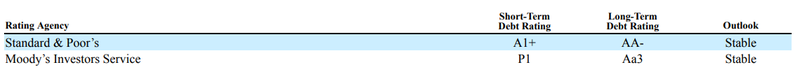

Daraus erklärt sich auch die Investment Grade Einstufung der Bonität von CME Group seitens der bekannten Ratingagenturen Standard & Poor’s und Moody’s:

Bonitätsrating der CME Group (Quelle: Annual Report 2023, S. 45)

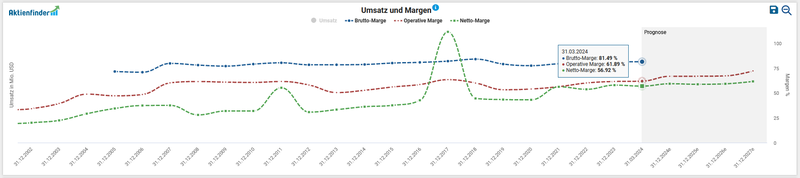

Zuletzt betrachten wir die Profitabilität von CME anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Eine Brutto-Marge von über 80 Prozent assoziiert man mit Tech-Unternehmen wie Microsoft oder Adobe. Ebenso überzeugt eine konstante Netto-Marge von beeindruckenden 56 Prozent.

Entwicklung der Margen von CME (Quelle: Aktienfinder)

Chancen & Risiken der CME Group

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Marktposition: das breit angelegte Geschäftsmodell des Unternehmens mit einem Portfolio von Futures, Optionen und OTC-Produkten verschafft der CME Group einen Wettbewerbsvorteil im Finanzsektor. Die hohen Markteintrittsbarrieren dieses Teils der Finanzmarkt-Wertschöpfungskette zeichnen einen tiefen Burggraben aus

- Innovationskraft: die Adaptivität des Unternehmens in puncto Produktinnovationen zeichnet eine tiefe Kenntnisse der Kundenbedürfnisse aus. Futures auf Crypto-Assets wie Bitcoin und Ethereum bietet CME schon länger an. Nun plant der im US-Bundesstaat Illinois beheimatete Finanzdienstleister den Aufbau einer Trading-Plattform für Bitcoin

- Management: die CME Group hat mit CEO Terrence Duffy, der sich ein in der Domäne seit Jahrzehnten agierendes Team baute, einen langjährigen Branchenkenner an Bord. Die Unternehmensstrategie fokussiert ein organisches Wachstum getrieben von Innovation auf der Produktseite. Daher besteht kein Druck für das Management durch waghalsige Übernahmen eine risikobehaftete Wachstumsstrategie zu forcieren

- Geschäftsmodell: die Besonderheit des Geschäftsmodells der CME Group hängt mit der Skalierbarkeit dessen zusammen. Die Abwicklung zusätzlicher Geschäftstransaktionen an der Börse verursachen aufgrund der bestehenden Infrastruktur lediglich geringe bzw. gar keine Kosten für das Unternehmen

- Solide Bilanz: die mit einem AA- Bonitätsrating versehene Bilanz erweist sich bei Betrachtung der sehr niedrigen Nettoverschuldung als kerngesund. Der geringe Anteil des Goodwills an den Vermögenswerten reduziert die Wahrscheinlichkeit von außerordentlichen Firmenwertabschreibungen (Impairments) signifikant

- Profitabilität: das Management konnte sowohl die Operative- als auch die Gewinnmarge in den letzten fünf Jahren steigern. Durch die Optimierung und Standardisierung der Abwicklungsprozesse, einem sorgfältigem Kostenmanagement und einer konservativen M&A-Strategie bleibt unterm Strich mehr an Gewinn und Free Cash-Flow übrig

Risiken:

- Wettbewerb: neue Anbieter wie FMX trachten danach im Future-Handel auf Zinsen und US-Anleihen unter Nutzung einer technologisch auf der grünen Wiese gebauten Infrastruktur-Plattform die Preismacht von CME zu gefährden

- Regulatorik: die dominante Marktposition von CME macht das Unternehmen angreifbar. Der Finanzkonzern unterliegt dem Einfluss des Regulators, der im Sinne eines stärkeren Wettbewerbs durch eine Veränderung der Gesetzeslage oder ein – wenig wahrscheinliches – Anti-Trust-Verfahren die Marktstellung von CME verschlechtern könnte

- Governance: aufgrund der nicht-börsengehandelten B-Aktien übt eine Gruppe von Miteigentümer einen hohen Einfluss auf das Unternehmen aus, da sie insgesamt sechs Mitglieder in das Board of Directors wählen können. Dieses Privileg beim Wahlrecht hängt mit der Unternehmenshistorie vor dem Börsengang zusammen, als die CME ausschließlich eine mitglieder-geführte Privatorganisation war

- Rezession: die Verschlechterung der Wirtschaftsaussichten führen meistens zu einem Anstieg der Volatilität, wovon die CME eigentlich profitiert. Das größte Risiko ist eine langanhaltende Rezession, die dazu führt, dass sich die Marktteilnehmer vom Markt zurückziehen, ihre Portfolios reduzieren und die gehandelten Volumina an Absicherungsgeschäften längerfristig sinken

- Clearing-Geschäft: als Clearing-Stelle stellt CME sicher, dass alle an ihren Börsen gehandelten Kontrakte erfüllt werden, was mit der Übernahme des Kontrahentenrisikos einhergeht. Dies beschreibt das Risiko, dass ein Kontrahent („Counter-party“), also ein Vertragspartner, seinen vertraglichen Verpflichtungen nicht oder nur zum Teil nachkommt

Meines Erachtens bietet der 10-K Report die erste Anlaufstelle für eine Eigenanalyse und Ableitung allfälliger Risiken daraus in Verbindung mit einem Investment in die CME Group.

Die aktuelle Bewertung der CME Group Aktie

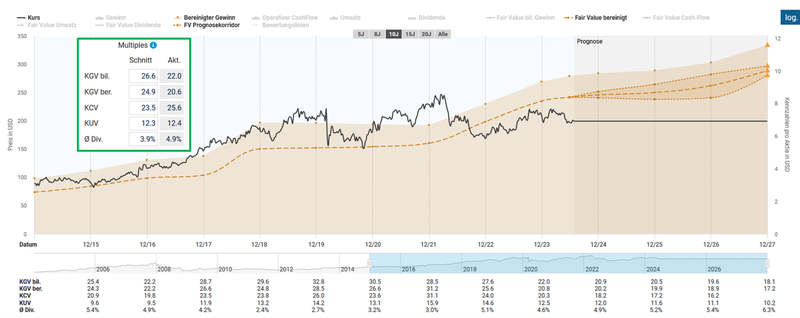

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 20,6 ist auf den ersten Blick eine Unterbewertung von CME Group im Vergleich mit dem historischen Durchschnittswert von 24,9 für die letzten zehn Jahre festzuhalten.

Fairer Wert von CME Group (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, bevorzuge ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von CME Group müssen wir für ein Bewertungsergebnis von 18,4 gar nicht weit zurückblicken, denn günstiger gab es die Aktie zuletzt nach dem Ausbruch der Coronapandemie Anfang 2020.

Enterprise Value zu EBITDA von CME Group (Quelle: Seeking Alpha*)

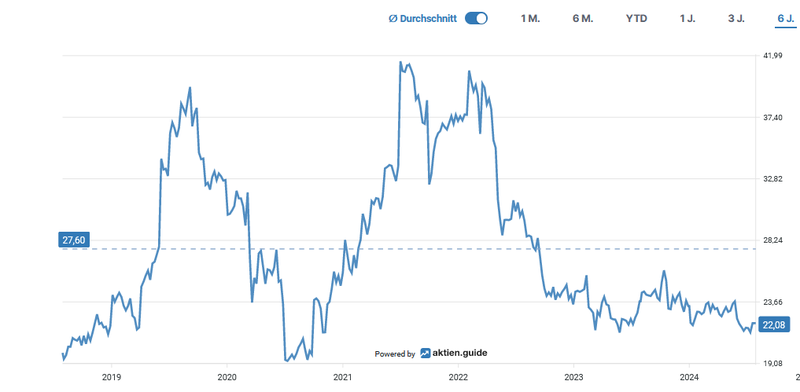

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide* erkennen wir gut, dass die Aktie von CME Group mit einem Wert von 22,1 für das EV/FCF-Ratio sich in Schlagdistanz zum Tiefpunkt der letzten sechs Jahre befindet.

Enterprise Value zu Free Cash Flow von CME Group (Quelle: aktien.guide*)

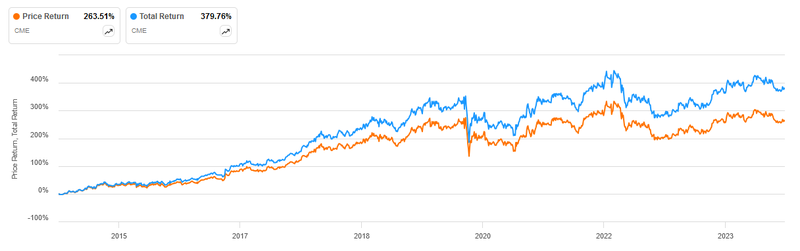

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 263,5 Prozent im Zehnjahresüberblick:

Aktienchart von CME Group (Quelle: aktien.guide*)

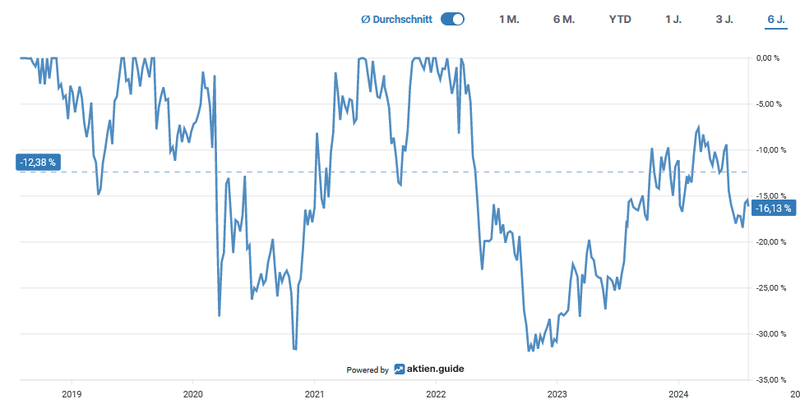

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 33 Prozent im zurückliegenden Oktober 2022:

Unterwasser-Chart von CME Group (Quelle: aktien.guide*)

Im Zehnjahres-Zeitraum brachte ein Investment in CME Group gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von 379,8 Prozent für den Anleger:

Total Return von CME Group (Quelle: Seeking Alpha*)

Die Dividendenqualität von CME Group

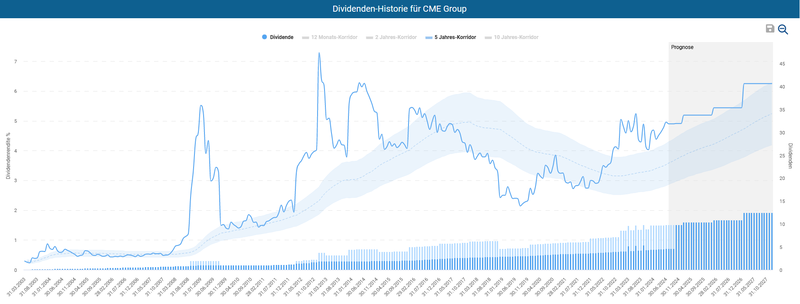

Bei der Betrachtung der Dividendenhistorie von CME Group fällt auf, dass der Börsenbetreiber seit 14 Jahren eine jährlich wachsende Dividende ausschüttet.

Auf Basis des Dividenden-Alarms im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite deutlich über dem Fünfjahres-Korridor liegt. In den letzten zehn Jahren gab es wenige Zeitpunkte, an welchem durch den Kauf der Aktie eine signifikant höhere Dividendenrendite zu erzielen gewesen wäre.

Dividendenhistorie von CME Group (Quelle: Aktienfinder)

Bei einem aktuellen Kurs von 198,92 USD errechnet sich eine Dividendenrendite von 2,3 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 9,5 Prozent p.a. bzw. 9,4 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im Februar um 4,55 Prozent die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2023: +10 %

- 2022: +11,1 %

- 2021: +5,9 %

- 2020: +13,3 %

- 2019: +7,1%

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 1,15 USD pro Aktie und wird in den Monaten zu Quartalsmitte ausbezahlt (Februar, Mai, August, November).

Bemerkenswert sind die Sonderdividenden, die CME an die Aktionäre ausschüttet. Dies entspricht dem gesamten zur Verfügung stehenden Free Cash Flow. Deshalb sollte es nicht verwundern, wenn bei der Ausschüttungsquote von CME ein Wert von 100 Prozent steht, der allerdings diese Sonderdividenden beinhaltet. Im Jahr 2023 betrug die Sonderdividende alleine 5,25 USD je Aktie, während für die reguläre Dividende insgesamt 4,40 USD je Aktie ausgezahlt wurde. Da es sich bei der Sonderdividende um einen variablen Bestandteil der Kapitalallokation handelt, kann diese von Jahr zu Jahr unterschiedlich in ihrer Höhe ausfallen. Zwar fiel diese in den letzten fünf Jahren immer höher als im Vorjahr aus, allerdings wurde die Sonderdividende beispielsweise im Jahr 2018 halbiert.

Dividendenpolitik der CME Group (Quelle: Investor Presentation June 2024, S 15)

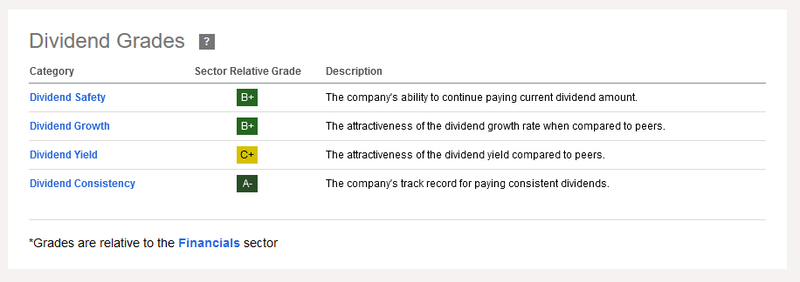

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden eigentlich innerhalb des unternehmensspezifischen Sektors die vier unterschiedlichen Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) nach dem US-Schulnotensystem bewertet. Das Ergebnis der CME Group weist Abzüge für die in Relation zu anderen Finanzunternehmen geringere Dividendenrendite auf (die die Sonderdividende nicht berücksichtigt):

Dividend Scorecard von CME Group (Quelle: Seeking Alpha*)

Fazit: Überlegungen für meine Entscheidung in die CME Group zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in die CME Group zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Produktdiversifikation: die CME Group ist der weltweit führende und vielfältigste Marktplatz für Derivate und bietet das wohl breiteste Angebot an Futures- und Optionsprodukten für das Risiko-Hedging in unterschiedlichen Branchen

- Geschäftsmodell: die Besonderheit des Geschäftsmodells der CME Group hängt mit der Skalierbarkeit dessen zusammen. Die Abwicklung zusätzlicher Geschäftstransaktionen an der Börse verursachen aufgrund der bestehenden Infrastruktur kaum Kosten für das Unternehmen

- Cash-Flow Akkumulation: der umgangssprachlich in „Cash Machine Enterprise“ umfirmierte Finanzdienstleister verfolgt ein solides Bestandsgeschäft, welches zuverlässige Cash-Flows liefert. Diese ermöglichen parallel das Investieren in die Cloud-Transformation und eine eigentümerfreundliche Kapitalallokation

- Kritische Infrastruktur-Assets: die elektronischen Handelsplattformen von CME werden weltweit genutzt und sind tief in die Wertschöpfungskette des Finanzwesens integriert. Dies unterstreicht den Wert kritischer Infrastruktur sowie den Schutz dieser

- Profitabilität: das Management konnte sowohl die Operative- als auch die Gewinnmarge in den letzten fünf Jahren steigern. Durch die Optimierung und Standardisierung der Abwicklungsprozesse, einem sorgfältigem Kostenmanagement und einer konservativen M&A-Strategie bleibt unterm Strich mehr an Gewinn und Free Cash-Flow übrig

- Aktionärsfreundliche Kapitalallokation: seit der Finanzkrise werden die Dividendenzahlungen von Jahr zu Jahr gesteigert und niemals in der Unternehmenshistorie gesenkt. Bemerkenswert sind die hohen Sonderdividenden, die als variabler Bestandteil der Kapitalallokationsstrategie seitens CME an die Aktionäre ausgeschüttet werden

- Finanzielle Stabilität: die Bilanz erweist sich bei Betrachtung der sehr niedrigen Nettoverschuldung als kerngesund. Der geringe Anteil des Goodwills an den Vermögenswerten birgt kaum die Gefahr von außerordentlichen Firmenwertabschreibungen. Momentan bewertet Standard & Poor‘s die Bonität der CME Group mit dem Investment Grade AA- bei stabilem Ausblick

Auf Grundlage der zusammengetragenen Fakten habe ich am 3.7.2024 in fünf CME Group Aktien zum Kurs von 195,90 USD investiert.

Nachkäufe von Snap-On und Nike

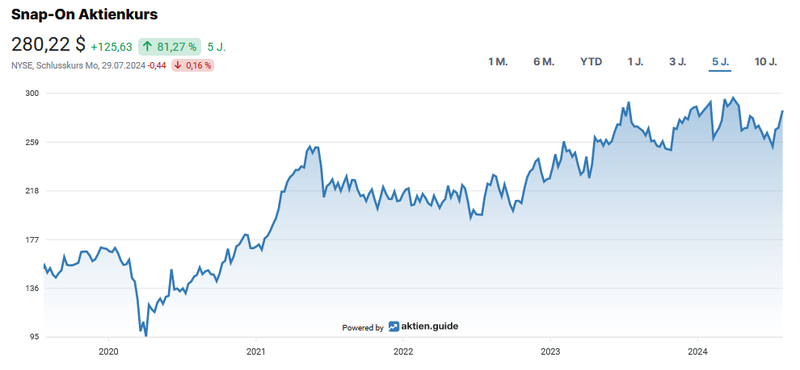

Meine Soll-Ist-Abweichung im Industriesektor schaut auf den ersten Blick nicht so gravierend desaströs aus wie im Vergleich zu anderen Sektoren. Neben dem Eisenbahnbetreiber Union Pacific und der zuletzt ausgebauten Position von Deere befindet sich mit Snap-On ein Produzent von Spezialwerkzeugen im Portfolio. Am 5. Juli kaufte ich zwei Aktien von Snap-On für 253,- USD je Stück.

Aktueller Kurschart von Snap-On (Quelle: aktien.guide*)

Zu guter Letzt zu einem Nachkauf, über den aufgrund der jüngsten Quartalszahlen äußerst kontroversiell in den Medien und Finfluencer-Blase berichterstattet wurde (insofern man dies so bezeichnen möchte). Das Ergebnis von Nike und das Kappen der Guidance durch das Management lösten einen historischen Kurssturz von sage und schreibe 20 Prozent aus. An meiner grundsätzlichen Meinung zum Sportschuhhersteller und den niedergeschriebenen Investmentthesen sehe ich keinen Korrekturbedarf. Die im Beitrag analysierten Risiken sind zum Teil schlagend geworden, was mich aber auch nicht glücklicher macht...

Nun habe ich keine Ahnung, ob der Kurs die Grenze von 70 USD in den nächsten Monaten noch unterschreiten wird oder ausgerechnet jetzt der richtige Zeitpunkt für ein Aufstocken der Position gekommen ist. Im Nachhinein ist man immer schlauer. Was für mich zählt, ist die eigene Meinungsbildung zu einem Investment (die selbstverständlich sich als falsch erweisen kann).

Mit vermeintlichen Argumenten wie „langfristig eh ein No-Brainer“ kann ich nichts anfangen, denn der schärfste Kritiker seines Investment Cases sollte der Verfasser selbst sein. Schließlich steckt im Unternehmen das eigene, hart erarbeitete Geld. Die operative Entwicklung von Nike gilt es mit nötiger Sorgfalt zu beobachten. Näheres zur strategischen Ausrichtung des Konzerns erwarten sich die Aktionäre und Analysten in November beim ersten Investor Day seit 2017. Trotz des Übergewichts im Sektor Nichtbasiskonsum stockte ich den Bestand um fünf Aktien zum Preis von 76,90 USD auf.

Aktueller Kurschart von Nike (Quelle: aktien.guide*)

Wenn du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback, Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Nun interessiert mich deine Meinung zu CME. Ich freue mich auf Kommentare.

Willst du künftig keinen Beitrag mehr verpassen? Dann melde dich jetzt bei meinem kostenlosen Newsletter an!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Sehr interessante Analyse.