Diageo – hält der globale Hersteller von Premium-Spirituosen den Wachstumskurs?

Autor: The Dividend Post (Clemens)

31 August 2023

Grunddaten

Investment Summary zu Diageo

- Marktposition: Diageo ist weltweit einer der größten Player im Bereich der Herstellung von Spirituosen. Das Angebot an starken Kernmarken und die Positionierung im Premium-Segment sorgen für eine hohe Kundenloyalität, die in einem Umfeld hoher Inflation einen gewissen Spielraum bei der Festlegung der Produktpreise zulässt

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich der Getränkeproduzent entlang unterschiedlicher Produktsparten wie Marken und globaler Absatzmärkte. Diageo ist in allen relevanten Wachstumsmärkten präsent, in denen der Konsum von hochpreisigen Spirituosenmarken ein Zeichen des Wohlstandsgewinns symbolisiert

- Markteintrittsbarrieren: aufgrund herkunftstypischer Bezeichnungen sind manche Produkte vor neuer Konkurrenz durch eine gesetzlich verordnete Limitierung auf bestimmte Regionen geschützt. Scotch ist eine rechtlich geschützte Bezeichnung für jenen bekannten Whisky, der in Schottland gewisse Voraussetzungen wie Mindestalter erfüllen muss

- Faire Bewertung: auf dem aktuellen Preisniveau überzeugt Diageo durch eine faire Bewertung im Vergleich zu den zurückliegenden Jahren. Von einem Schnäppchen zu reden, wäre jedoch aufgrund der Markenmacht und dem dafür zu bezahlenden Premium für die Aktie übertrieben

Das Unternehmen: Wer ist Diageo?

Den Markstein genau zu definieren, in welchem Jahr die Geschichte von Diageo beginnt, ist wohl eine persönliche Auslegungssache. Die Wurzeln des heutigen Unternehmens, dass sich im Jahr 1997 aus den beiden Unternehmen Grand Metropolitan und Guinness bildete, reichen laut der Firmenwebsite bis in das Jahr 1627 zurück. Zumindest soll ein Mitglied des einflussreichen, aus Schottland stammenden Haig-Clans als Whisky-Brenner sein Geschick probiert haben. Gesichert ist die Eröffnung der ersten kommerziell betriebenen Whisky-Destillerie John Haig & Co Ltd. in den frühen 1720er Jahren. Die familiäre Bande reichte über die Irische See nach Dublin, wo sich mit der Jameson Destillerie eine spätere Branchengröße etablieren sollte. Jameson steht heute im Besitz von Pernod Ricard, einer der Hauptwettbewerber von Diageo im Spirituosengeschäft.

Abseits davon begann im 18. Jahrhundert, genau genommen im Jahr 1759, Arthur Guinness mit dem Bierbrauen in der legendären Arbeitsstätte St. James’s Gate in Dublin. Das nach ihm benannte Unternehmen Guinness schloss in dieser Zeit den über 9.000 Jahre (!) laufenden Pachtvertrag zu einem Preis von 45 GBP pro Jahr mit der Rainsford-Familie ab. Seitdem befindet sich auf dem Gelände die Guinness-Brauerei. Guinness ist weit über das ursprünglich vier Hektar große Grundstück hinausgewachsen und hat daher das Grundstück aufgekauft, wodurch der 9.000-jährige Pachtvertrag von damals hinfällig wurde.

St. James’s Gate in Dublin (Quelle: Offizielle Website)

Im Jahr 1986 schließt sich auch der Kreis zwischen der prominenten Bierbrauerei und des weltweit geschätzten Whisky-Produzenten. Die Assets der Haig Destillerien wurden schließlich als Teil der Muttergesellschaft The Distillers Company vom kleineren Unternehmen Guinness gekauft. Begleitet war diese Transaktion vom sogenannten „Guinness share-trading fraud“, dessen gerichtliche Aufarbeitung in letzter Konsequenz zu Haftstrafen für die involvierten Personen führte. Unter den Verurteilten befand sich auch der ehemalige CEO von Guinness.

Wie erwähnt schloss sich die Guinness plc mit dem Unternehmen Grand Metropolitan im Jahr 1997 zusammen. Zum damaligen Zeitpunkt agierte Grand Met als Konglomerat aus unterschiedlichsten Beteiligungen in diversen Branchen. Aus dem Getränkebereich wohl am bekanntesten sind die Marken Smirnoff Vodka und Baileys. Ferner dürfte wohl den meisten auch die Fastfood-Kette Burger King ein Begriff sein, die jedoch nach der Formierung von Diageo und der damit einhergehenden strategischen Fokussierung auf den Getränkemarkt im Jahr 2000 abgestoßen wurde.

Einige Marken von Diageo (Quelle: Offizielle Website)

Mit über 200 Marken und einer Marktpräsenz in mehr als 180 Ländern hat sich Diageo als einer der größten Markenhersteller der Welt etabliert, bei dem mehr als 30.000 Angestellte beschäftigt sind. Diageo besitzt zudem ein Drittel des Premium-Champagner- und Cognac-Herstellers Moet Hennessy, einer Tochtergesellschaft des französischen Luxusgüterherstellers LVMH, sowie einen Mehrheitsanteil an dem indischen Unternehmen United Spirits.

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Diageo eigentlich Geld?

Nach einer Konsolidierungsphase im Anschluss an den Merger und manchen Deinvestments, die nicht mehr als Bestandteil des Produktportfolios von Diageo betrachtet wurden, steht im Zentrum des Geschäftsmodells die Herstellung und der Vertrieb von alkoholischen Getränken.

Als führendes Unternehmen baut Diageo das Geschäft um sechs globale Marken auf. Bei diesen handelt es sich um Johnnie Walker, Baileys, Smirnoff, Captain Morgan, Tanqueray und Guinness. Diese Marken bezeichnet Diageo als ihre „Global Giants“ in Abgrenzung zu den „Local Stars“ und „Reserve“. Zusammengerechnet machen laut dem aktuellen Geschäftsbericht die Global Giants satte 39 Prozent des Nettoumsatzes aus und überzeugten im letzten Geschäftsjahr mit einem durchschnittlichen Wachstum von 10 Prozent.

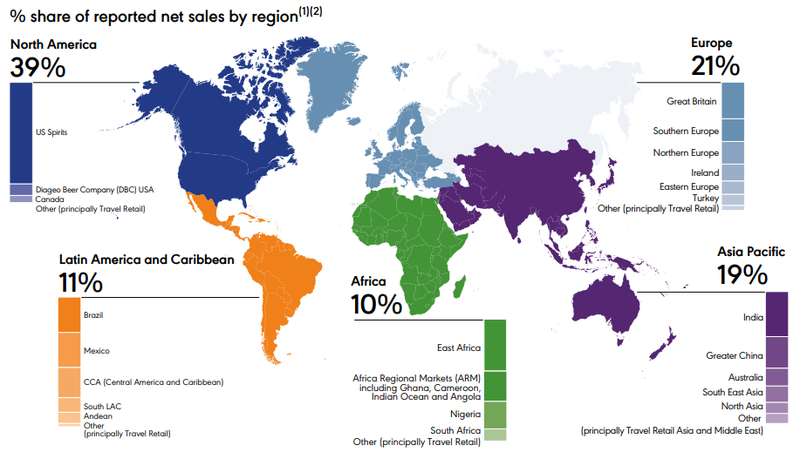

Die geographische Diversifikation von Diageo illustriert die nachfolgende Darstellung. Der größte Absatzmarkt ist Nordamerika, gefolgt von Europa und der Asien-Pazifik-Region. Während in allen Märkten der Anteil an verkauften Spirituosen dominiert, sticht in Europa und insbesondere in Afrika der überproportionale Anteil des Bier-Segments hervor und nimmt in diesen Regionen eine bedeutende Rolle im Vertrieb ein.

Geographische Diversifikation gemessen am Umsatz von Diageo (Quelle: Annual Report 2023, S. 40)

Analog zur Verkaufsseite spiegelt ebenso das Netzwerk an Produktionsstätten die breite Diversifikation des geographischen Fußabdrucks von Diageo wider. Das Unternehmen besitzt Produktionsanlagen auf der ganzen Welt, darunter Brennereien, Brauereien, Verpackungsanlagen, Reifungslager, Küfereien und Vertriebslager. Die Marken von Diageo werden auch in Anlagen produziert, die sich im Besitz Dritter befinden und von diesen betrieben werden, sowie in Joint Ventures an mehreren Standorten auf der ganzen Welt.

Die geographische Verteilung der größten Produktionsanlagen von Diageo (Quelle: Annual Report 2023, S. 41)

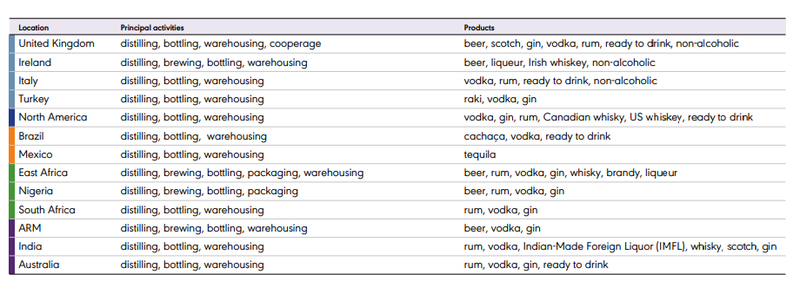

Die Diversifikation setzt sich im Produktportfolio fort. Ein Beispiel ist die Scotch-Produktgruppe, Diageos größte Spirituosen-Kategorie, welche etwa ein Viertel des Gesamtumsatzes generiert. Diageos Marktanteil an den weltweiten Scotch Verkäufen beträgt laut dieser Präsentation 37 Prozent.

Durch die Diversifikation entlang aller Produktsegmente kann Diageo auf temporäre Änderungen bzw. neue Trends im Konsumentenverhalten gut reagieren bzw. gegensteuern.

Produktmix von Diageo (Quelle: Annual Report 2023, S. 52)

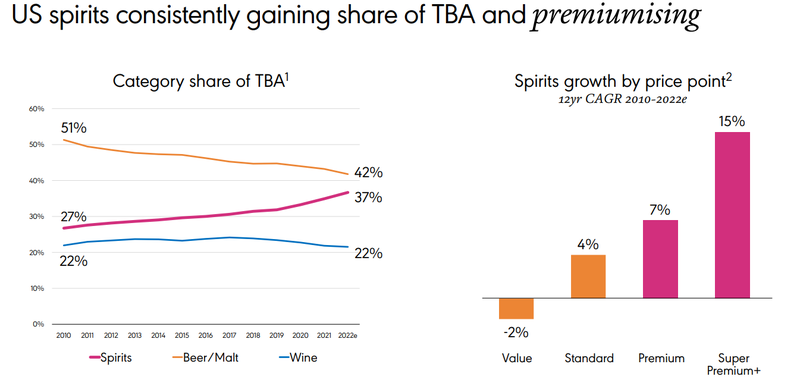

Apropos Trends: Diageo geht von einem nachhaltigen Wachstumstrend im Bereich der Spirituosen aus, während der Absatz von Bier und Wein zurückgeht bzw. stagniert. Insbesondere die Premiummarken sollten von dieser Entwicklung stärker profitieren als das günstiger bepreiste Produktsortiment. Die untenstehende Grafik unterstreicht diesen Faktor gemessen am Parameter „Total Beverage Alcohol Market“ (TBA) in der US-Region, in der die unterschiedlichen Entwicklungen der drei Kategorien dargestellt ist:

Die Entwicklung von Spirituosen, Bier und Wein am US-Markt (Quelle: Cagny Presentation 2023, S. 8)

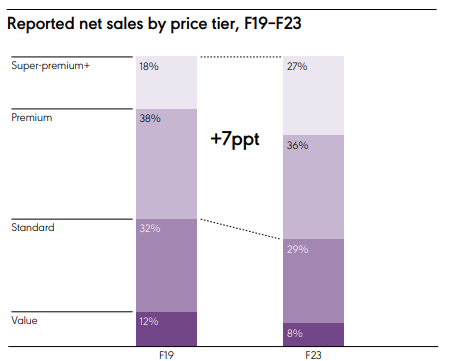

Daher erscheint es auch wenig verwunderlich, warum der Anteil des Premiumsegmentes von Diageo im Zeitraum 2019 bis 2023 auf Kosten der Segmente "Standard" und "Value" um 7 Prozentpunkte anwuchs.

Entwicklung der Produktsegmente von Diageo (Quelle: Annual Report 2023, S. 6)

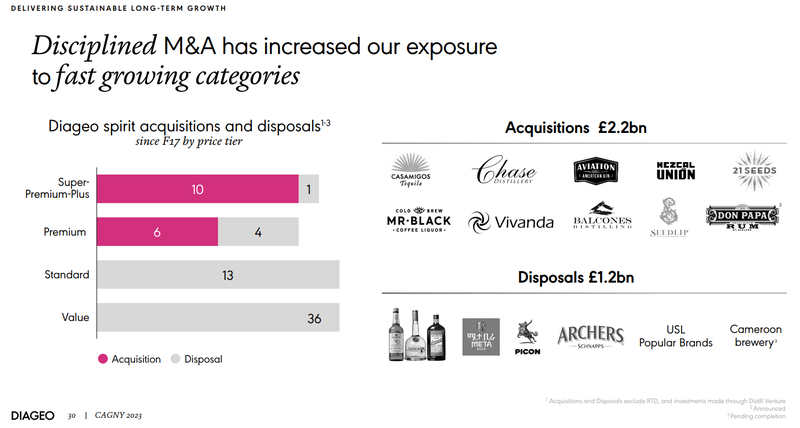

Eine weitere Konsequenz dieser strategischen Fokussierung auf den Premiummarkt ist die zielgerichtete Akquisitionspolitik des britischen Konzerns. Die Unternehmensstrategie von Diageo richtet sich beim anorganischen Wachstum auf kontinuierliche Zukäufe von Premiumherstellern aus, während einzelne Marken aus den preisgünstigeren Segmenten „Standard“ und „Value“ wieder verkauft werden.

Die Merger-&-Acquisition-Bilanz von Diageo (Quelle: Cagny Presentation 2023, S. 30)

Die Eigentümer von Diageo

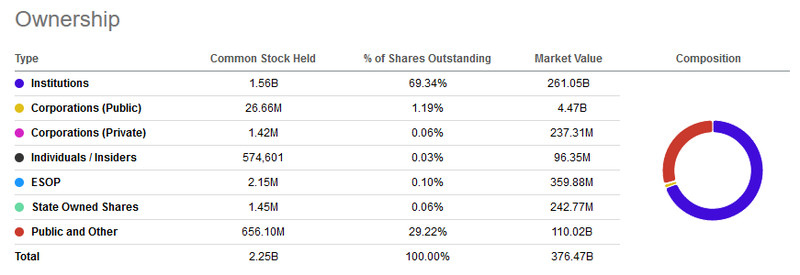

An der Eigentümerstruktur von Diageo gibt es keine Besonderheiten festzustellen. Der Anteil der Institutionellen Investoren dominiert und beträgt knapp 70 Prozent. Dieser Investorenkreis speist sich für gewöhnlich aus den „üblichen Verdächtigen“ der Vermögensverwalterbranche. Ein hoher Anteil an Institutionellen Investoren kann legitimerweise als Wertschätzung des Unternehmens von Seiten der professionellen Kapitalmarktvertreter interpretiert werden.

Eigentümerstruktur von Diageo (Quelle: tikr.com)

Anteil von Investoren-Gruppen von Diageo (Quelle: Seeking Alpha*)

Das Management von Diageo

Im März 2023 wurde seitens des Unternehmens angekündigt, dass Sir Ivan Menezes nach zehn Jahren als Chief Executive Officer in den Ruhestand treten und aus dem Verwaltungsrat ausscheiden würde. Am 7. Juni verstarb der langjährige Top-Manager nach einer Notoperation im Alter von 63 Jahren. Debra Crew, damals Chief Operating Officer und die designierte Nachfolgerin Menezes‘, übernahm mit Wirkung vom 1. Juli 2023 die Geschäftsführung. Davor war die gebürtige US-Amerikanerin in der Branche bei PepsiCo. Kraft Foods, Nestlé, Reynolds Tobacco und Mondelez International in führenden Positionen tätig.

Debra Crew verfügt nicht nur über umfassende Erfahrungen in verschiedenen Konsumgütersektoren auf Vorstands- und Geschäftsführungsebene. Von 1993 bis 1997 diente die auf Hawaii geborene heute 53-Jährige in der US-Armee im Bereich des militärischen Nachrichtendienstes und erreichte den Rang eines Captains. Zusammen mit der Chief Financial Officer Lavanya Chandrashekar, selbst US-Amerikanerin, bildet sie das neue Führungsduo von Diageo. Vor ihrem Engagement bei Diageo sammelte Chandrashekar ebenso Erfahrung bei Mondelez International sowie beim Konsumgüterriesen Procter & Gamble.

Das Top-Management von Diageo (Quelle: Offizielle Website)

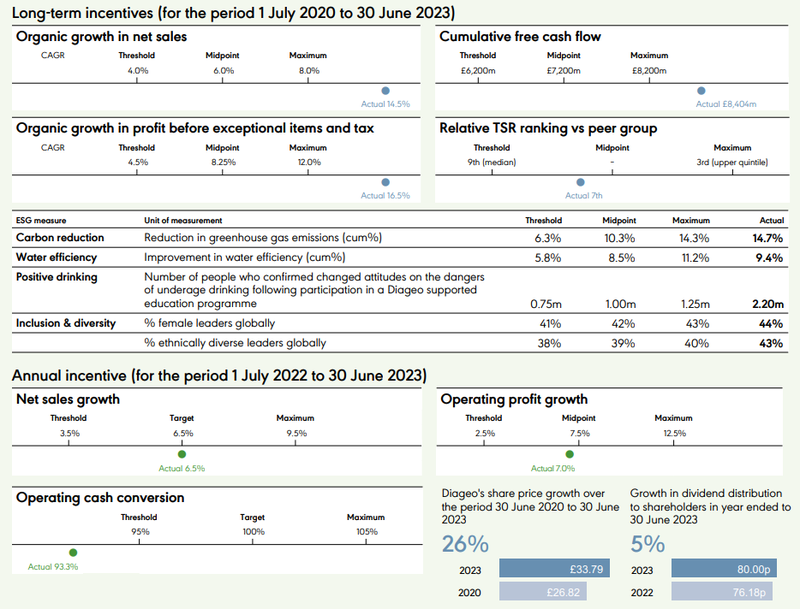

Neben der personellen Ausstattung des Vorstands spielen die Vergütungsprinzipien der verantwortlichen Top-Manager eine entscheidende Rolle, um als Außenstehender eine Ahnung davon zu bekommen, warum welche Entscheidungen auf Vorstandsebene womöglich getroffen wurden. Die persönliche Incentivierung in Form von Bonuszahlungen durch das Erreichen vordefinierter Ziele sind in der Regel im Sinne einer funktionierenden Corporate Governance öffentlich einsehbar.

Performance-Metriken von Diageo (Quelle: Annual Report 2023, S. 130)

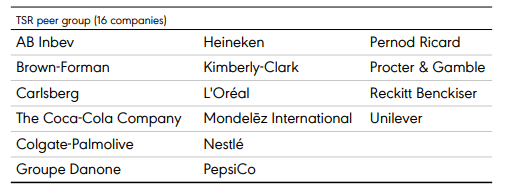

Diageo orientiert sich in der Gestaltung der Vorstandskompensation an einer brancheneinschlägigen Peer Group aus der Konsumgüterindustrie bestehend aus den folgenden 16 Unternehmen:

Peer Group von Diageo (Quelle: Annual Report 2023, S. 141)

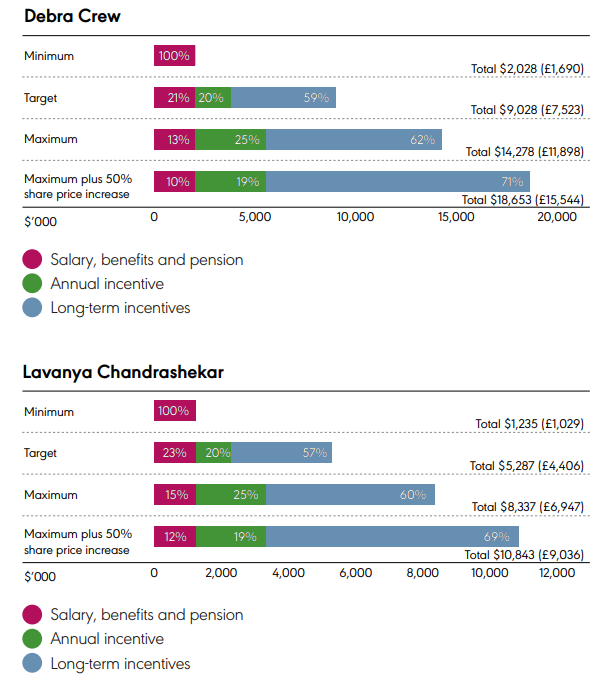

Neben dem obligatorischen Grundgehalt (base salary) gesellen sich zwei variable Komponenten, deren Auszahlungshöhe maßgeblich von der mittel- bis langfristigen Performance des Unternehmens determiniert wird: der jährlichen Bonus (annual incentive plan (AIP)) und sogenannte langfristige Incentivierungen (long-term incentive plan (LTIP)). Letzterer wird ausschließlich durch zu erhaltene Aktien (stock-based compensation) vergütet und über einen Mehrjahreszeitraum verteilt an die Executives ausbezahlt, während der AIP in Cash vergütet wird.

Vergütungsverteilung 2022 von Diageo (Quelle: Annual Report 2022, S. 136)

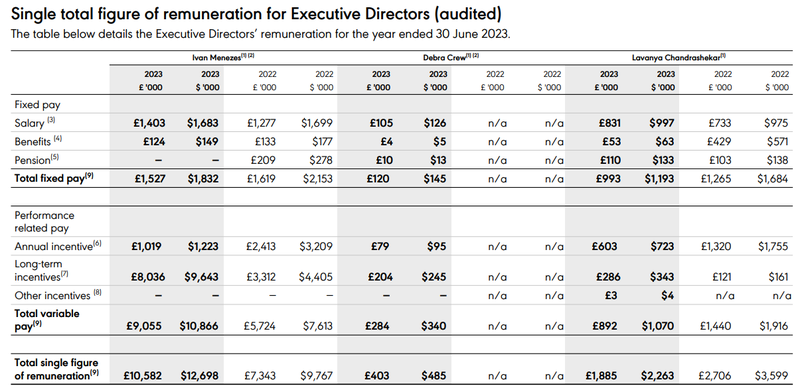

Unterfüttert mit Zahlen ergibt sich folgende Auflistung für die Entlohnung des Top Managements von Diageo für das Geschäftsjahr 2023 und der Vergleich mit vorhergehenden Jahr 2022:

Total Compensation von Diageo (Quelle: Annual Report 2022, S. 139)

Wettbewerbssituation – Fundamentaler Vergleich

Die Charakteristik des Geschäftsmodells von Diageo macht den Vergleich mit der börsennotierten Konkurrenz möglich, wobei weitere differenzierende Faktoren wie beispielsweise der Grad der Internationalisierung, die Gewichtung der einzelnen Absatzsegmente oder allfällige Besonderheiten im Produktangebot gesondert in einer Detailanalyse bewertet werden müssen.

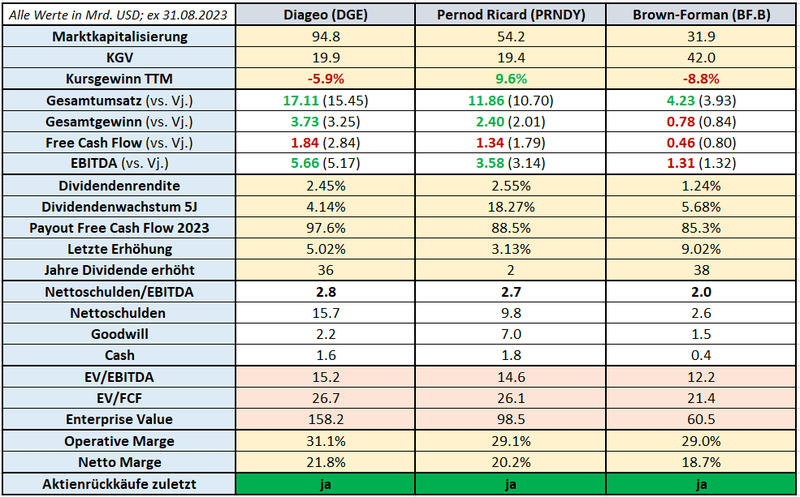

Ich entschied mich für die beiden Mitbewerber Pernod Ricard und Brown-Forman als adäquate Orientierungsgeber in einem ersten Vergleich. Auf die Miteinbeziehung von chinesischen Spirituosenhersteller habe ich bewusst verzichtet, da ich mich ausschließlich auf Unternehmen aus Nordamerika und Europa fokussiere. Die von mir ausgewählte Peer Group dient zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Wettbewerbsvergleich von Diageo mit Pernod Ricard und Brown-Forman (Quelle: Eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Alle Werte sind in US-Dollar angeführt, wobei das dargestellte Zahlenwerk zum Stichtag dieser Gegenüberstellung gemäß der Heimatwährungen von Diageo (GBP) und Pernod Ricard (Euro) entsprechend zum aktuellen Wechselkurs am jeweiligen Betrachtungszeitpunkt abweichen kann

Das Finanz-Lagebild von Diageo

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von Diageo. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

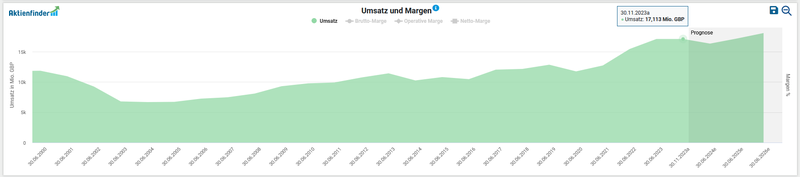

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an. Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 6,3 Prozent p.a. an.

Entwicklung des Umsatzes von Diageo (Quelle: Aktienfinder)

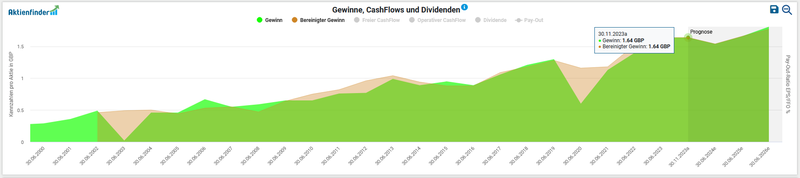

Beim Gewinn pro Aktie sehen wir seit Jahren eine positive Entwicklung nach oben. Ziehen wir das abgelaufene Geschäftsjahr 2023 heran, so stieg der bereinigte Gewinn pro Aktie um über 7,9 Prozent (1,64 vs. 1,52 GBP). Diageo erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 3,7 Mrd. GBP (2022: 3,3 Mrd. GBP).

Entwicklung des Gewinn pro Aktie von Diageo (Quelle: Aktienfinder)

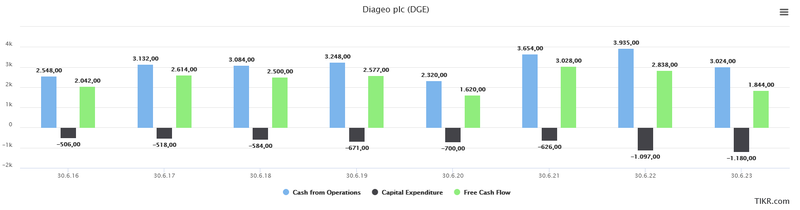

Der dem Unternehmen zur Verfügung stehende Free Cash Flow (FCF) kann für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie Kapitalinvestitionen für den Zeitraum 2016 bis 2022 folgendermaßen aus, wobei der Anstieg des CAPEX-Anteils und damit einhergehenden Effekte auf den FCF ins Auge fallen:

Entwicklung des Free Cash Flow von Diageo (Quelle: tikr.com)

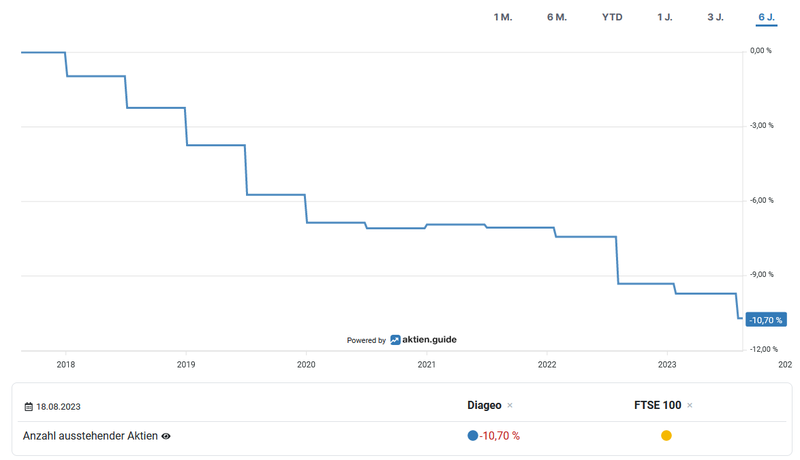

Die Anzahl an ausstehenden Aktien reduzierte sich um 1,8 Prozent pro Jahr bzw. 10,7 Prozent akkumuliert in den vergangenen sechs Jahren.

Aktienrückkäufe von Diageo (Quelle: aktien.guide*)

Da das letzte Aktienrückkaufprogramm mit dem Abschluss des Geschäftsjahres 2023 (1.7.2022 bis 30.6.2023) abgeschlossen und alle zurückgekauften Aktien vernichtet wurden, gab Diageo am 12.10.2023 den Beginn eines neuen Aktienrückkaufprogramms bekannt. Dieses wird bis zu einer Milliarde USD an Kapital betragen und soll vor Ende des Geschäftsjahres 2024 (sprich Ende Juni nächsten Jahres) abgeschlossen werden.

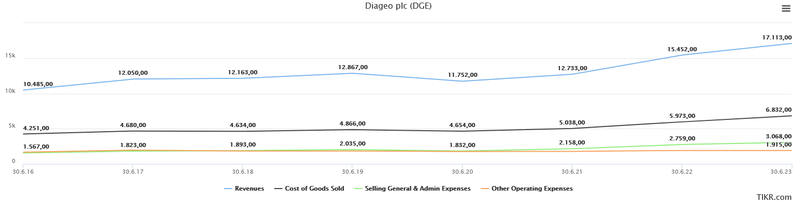

In der Kostenstruktur von Diageo sind mir keine gravierenden Punkte aufgefallen. Einhergehend mit langfristig steigenden Umsätzen wachsen im verhältnismäßig geringeren Ausmaß die damit verbundenen relevanten Kostenpositionen COGs (Cost of Goods Sold), SG&As (Selling General & Admin expenses) und Operating expenses (u.a. Restrukturierungskosten) mit.

Aufwendungen von Diageo (Quelle: tikr.com)

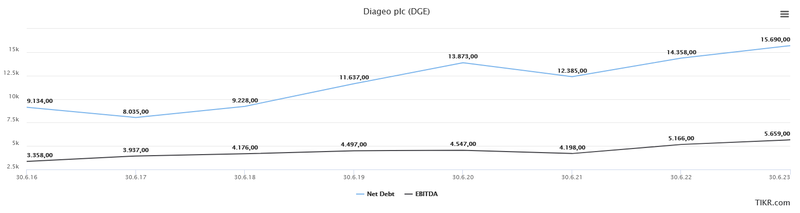

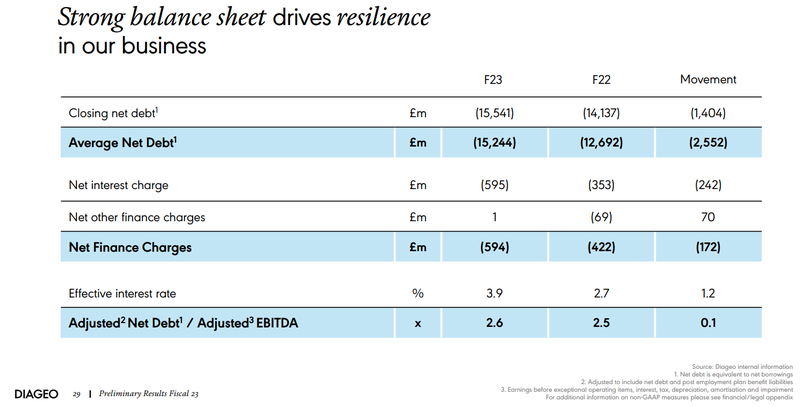

Ein Blick auf die Verschuldungssituation zeigt uns, dass auf Basis des letzten Geschäftsjahres Diageo einen Anteil an zinstragenden Finanzverbindlichkeiten von 16,95 Mrd. GBP aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 1,79 Mrd. GBP gegenüberstehen. Teilen wir nun die verbleibenden Nettoschulden von 15,16 Mrd. GBP durch das zuletzt erwirtschaftete EBITDA von 5,66 Mrd. GBP ergibt sich ein Ratio von 2,7. Dieser Wert liegt (noch) unter dem als kritisch erachteten Schwellenwert von 3 (allerdings branchenabhängig).

Entwicklung der Netto-Verschuldung und EBITDA von Diageo (Quelle: tikr.com)

Berechnung der Verschuldung von Diageo (Quelle: Presentation Results Fiscal 2023, S. 29)

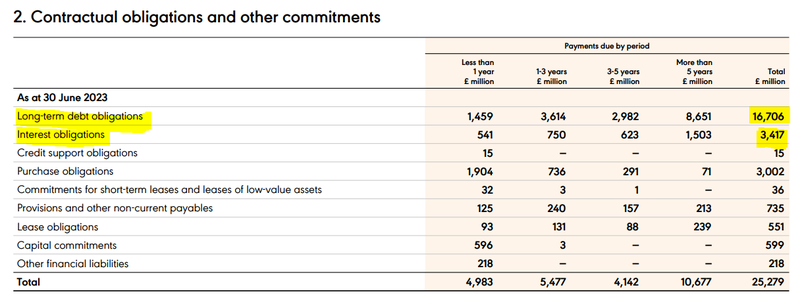

Um das Thema Verschuldung und Fremdfinanzierung dennoch vollends abzuschließen, macht es Sinn, sich das Zinsprofil und die Fälligkeitsstruktur der laufenden Verbindlichkeiten kurz anzusehen. Schließlich gilt es einzuschätzen, wie stark vulnerabel das Unternehmen auf die anhaltend steigenden Leitzinsen erscheint und inwiefern Neufinanzierungen bzw. Umschuldungen der bestehenden Schulden in näherer Zukunft anstehen. Die gesamten Fälligkeiten der langfristigen Verbindlichkeiten innerhalb der nächsten drei Jahre betragen 3,6 Mrd. GBP. Standard & Poor‘s bewertet die Bonität von Diageo mit einem Kreditrating im Rang eines Investment Grade A- bei stabilem Ausblick.

Zukünftige zahlungswirksame Verpflichtungen von Diageo (Quelle: Annual Report 2023, S. 240)

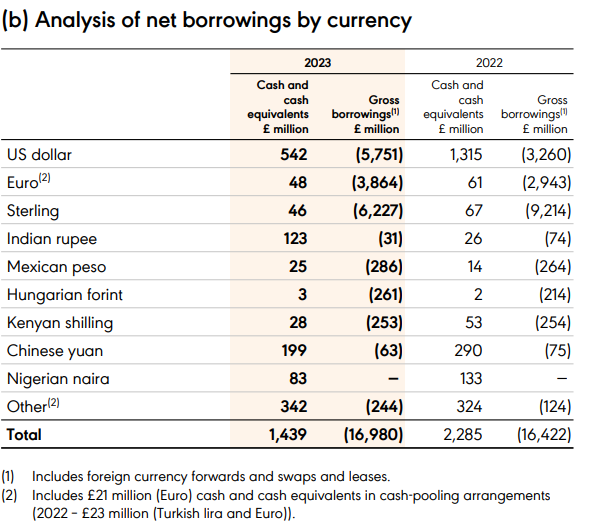

Im Zusammenhang mit der Verschuldung von Diageo sei erwähnt, dass der Getränkekonzern die Verbindlichkeiten hauptsächlich in drei unterschiedlichen Währungen aufnimmt. Die Zusammensetzung der jeweils in GBP, Euro sowie USD denominierten Schuldverschreibungen geht aus der untenstehenden Grafik hervor:

Cashbestand und Fremdkapital je Währung (Quelle: Annual Report 2023, S. 211)

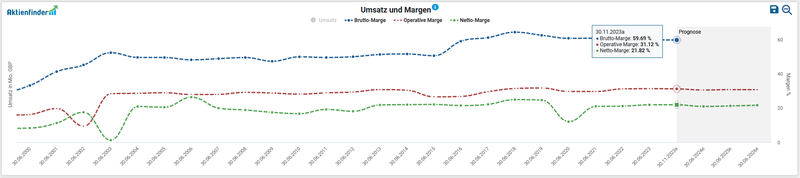

Zuletzt betrachten wir die Profitabilität von Diageo anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Die Konstanz von Brutto- und Operativer-Marge auf hohem Niveau von ca. 60 bzw. 30 Prozent ist positives Merkmal hervorzuheben.

Entwicklung der Margen von Diageo (Quelle: Aktienfinder)

Chancen und Risiken von Diageo

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Diversifikation: Diageo ist weltweit mit unterschiedlichen (Premium-)Marken in verschieden Produktsegmenten im Spirituosenbereich vertreten und hat ein etabliertes Vertriebs- wie Produktionsnetzwerk rund um den Globus geschaffen

- Basiskonsum: dank des nicht-zyklischen Geschäftsmodells herrscht eine gewisse Stabilität bei Gewinnen und Cash Flow im Basiskonsumbereich, der gemeinhin als defensiver Sektor von mir geschätzt wird

- Wachstumsmärkte: die Positionierung der Produkte von Diageo als Lifestyle-Marken ist in Schwellenländern wie China und Indien von großer Bedeutung. Diageo setzt langfristig auf eine weltweite Verbesserung der ökonomischen Lage und einer höheren Anzahl von Personen mit frei zur Verfügung stehendem Einkommen

- Markteintrittsbarrieren: die Produkte selbst sind aufgrund von rechtlichen und natürlichen Beschränkungen vor Konkurrenz geschützt. So ist Scotch z.B. eine geschützte Bezeichnung für einen Whisky, der in Schottland destilliert und gereift hat. Auch der erforderliche Reifeprozess schützt Diageo vor Konkurrenz und gestaltet den Einstieg in die Industrie unattraktiv

- Premiumsegment: die konsistente Exekution der Strategie „drinking better, not more“ macht Diageo krisenresistenter als andere Unternehmen, die sich auf die Herstellung von preisgünstigeren Alkohol. Weiters zeichnet die Diageo-Produkte eine hohe Kundenloyalität aus

- M&A Erfolgsbilanz: im Zukauf und der nachfolgenden Integration der akquirierten Unternehmen in das übergeordnete Geschäftsmodell sammelte Diageo in den letzten Jahrzehnten unter der Führung von CEO Menezes hinreichend Erfahrung und ist praxiserprobt in unterschiedlichen Segmenten, ohne sich dabei finanziell übernommen zu haben

Risiken:

- Konsumverhalten: der quantitativ reduzierte Konsum von Alkohol wirkt sich weniger stark auf das hochpreisige Premiumsegment aus, dennoch ist Diageo im geringen Ausmaß mit der Biersparte rund um Guinness von dieser Entwicklung betroffen

- Wettbewerb: der Trend im Premium-Segment ist erkennbar, dass prominente Persönlichkeiten („Celebrities“) ihre eigene Marke für die Kreation neuer Spirituosen-Labels (erfolgreich) nutzen und damit Diageo im Kampf um Marktanteile unter Druck setzen

- Verschuldung: der Zinsdienst liegt aktuell bereits höher als in den Jahren zuvor. Die Fälligkeitsstruktur des Fremdkapital bis 2025 kann in Zeiten höherer Refinanzierungskosten die an sich solide Finanzlage negativ beeinflussen

- Gesellschaftspolitische Entwicklung: regulatorische Bestimmungen zur Suchtprävention und das gesellschaftspolitische Framing von „Sündenaktien“ wie Alkohol, Tabak, Glücksspiel etc. sind nicht von der Hand zu weisen. Die in Deutschland eingeführte Sondersteuer auf Alcopop-Getränke ist ein markantes Beispiel für anlassbezogene Gesetzgebung auf Seiten des staatlichen Regulators

- Pandemie & Co: die abrupte Schließung der „on-trade channels“, sprich dem stationären Verkauf von Diageos Produkten, nach Ausbruch der Coronapandemie zeigte den negativen Effekt von nur schwer kalkulierbaren Risiken drastisch auf. Solche Ereignisse treffen insbesondere Unternehmen mit Abhängigkeiten zu globalen Lieferketten drastisch

- Management-Transition: der durch den frühzeitigen Tod von Ivan Menezes ausgelöste Übergang mit der neuen CEO Debra Crew wird als geringes Risiko eingestuft. Die Transitionsphase wurde vorbereitet und Crew war bereits in der Vergangenheit als Chief Operating Officer Teil des Top-Managements von Diageo

Aktuelle Bewertung und Performance der Diageo Aktie

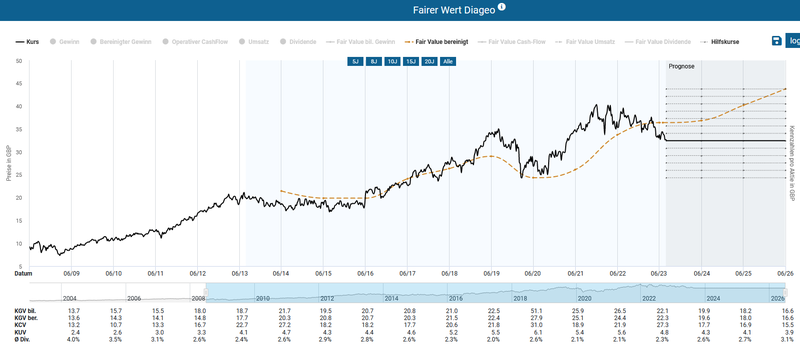

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 19,9 kann eine Unterbewertung von Diageo im Vergleich mit dem historischen Durchschnittswert von 22,5 für die letzten zehn Jahre ausfindig gemacht werden.

Fairer Wert von Diageo (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, eher zu einer skeptischen Haltung neige, verwende ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Diageo müssen wir für eine günstigere Bewertung von Ergebnis von 16,2 bis in das Jahr 2020 zurückblicken:

Enterprise Value zu EBITDA von Diageo (Quelle: Seeking Alpha*)

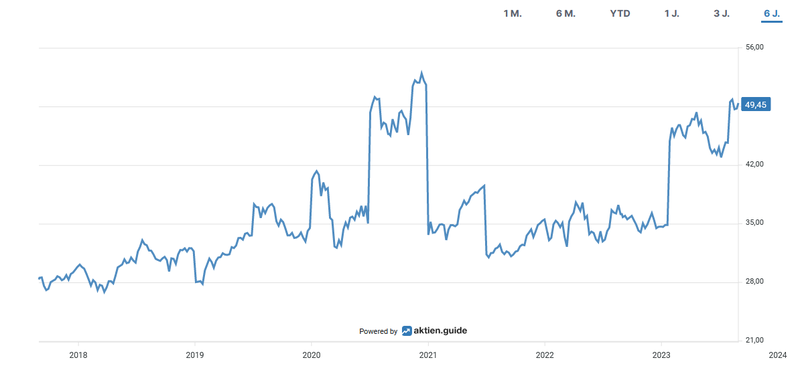

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide erkennen wir gut, dass die Aktie von Diageo mit einem Wert von 49,5 für das EV/FCF-Ratio deutlich über dem Niveau der letzten sechs Jahre bewertet ist, was hauptsächlich am deutlichen Rückgang des Free Cash Flow im aktuellen Geschäftsjahr liegt.

Enterprise Value zu Free Cash Flow von Diageo (Quelle: aktien.guide*)

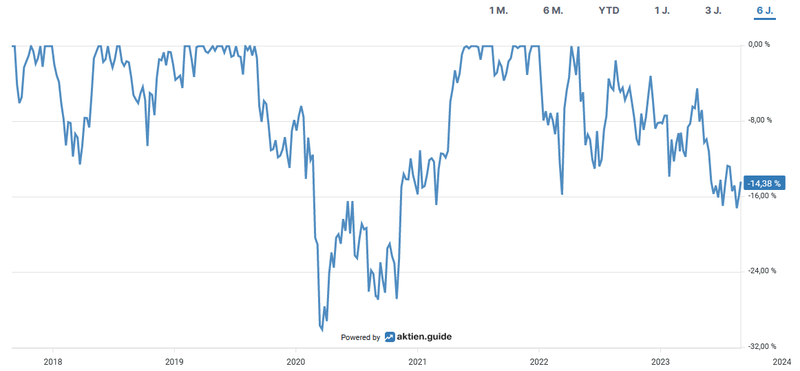

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 34,8 Prozent im Fünfjahresüberblick:

Aktueller Aktienchart von Diageo (Quelle: aktien.guide*)

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 30,1 Prozent im März 2020.

Unterwasser-Chart von Diageo (Quelle: aktien.guide*)

Im Zehnjahres-Zeitraum brachte ein Investment in Diageo gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von 72,1 Prozent:

Total Return von Diageo (Quelle: Seeking Alpha*)

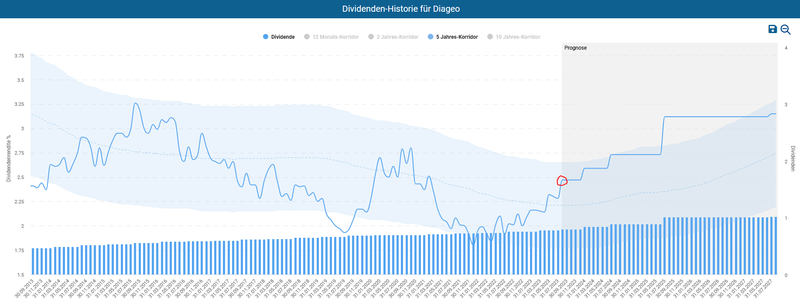

Die Dividendenqualität von Diageo

Seit mittlerweile 36 Jahren zahlt Diageo eine jährlich höhere Dividende an seine Aktionäre. Damit darf sich Diageo zum erlauchten Kreis der in ihrer Anzahl überschaubaren Dividendenaristokraten aus Europa zählen, die ihre Ausschüttungen an die Aktionäre jedes Jahr für mindestens 25 Jahre erhöht haben. Zählt man die Dividendenhistorie der Vorgängerunternehmen hinzu, lassen sich die 36 Jahre errechnen, gleichwohl Diageo erst im Jahr 1997 offiziell gegründet wurde.

Bei einem aktuellen Kurs von 32,61 errechnet sich eine Dividendenrendite von 2,45 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 4,1 Prozent p.a. bzw. 5,8 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt Anfang August um fünf Prozent die Dividende. Zum Abrunden noch die letzten fünf Jahre an Dividendenerhöhungen im Überblick:

- 2023: 5,01 %

- 2022: 5 %

- 2021: 3,82 %

- 2020: 1,91 %

- 2019: 5,01 %

Die Dividendenzahlungen erfolgen als Zwischen- und Schlussdividende halbjährlich im April und Oktober. Das Verhältnis der Ausschüttungen beträgt in der Regel 40:60.

Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite über dem Mittelwert des Fünfjahre-Korridors liegt. In den letzten Jahren gab es vereinzelt Zeitpunkte, durch den Kauf der Aktie eine in etwa gleich hohe Dividendenrendite zu erzielen.

Dividenden-Historie von Diageo (Quelle: Aktienfinder)

Ziehen wir den Durchschnittswert des Free Cash Flow der letzten drei Jahre als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir bei einem komfortablen Ergebnis von 66,5 Prozent für das Payout Ratio von Diageo. Auf das Jahresergebnis des Geschäftsjahres 2023 bezogen ergibt sich ein kritischer Wert von 95,5 Prozent. Dies ist auf den außerordentlich hohen Aufbau der Vorratsbestände (working capital) zurückzuführen. Dennoch sehe ich in den kommenden Jahren den Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie in den letzten beiden Jahren, d.h. im mittleren einstelligen Prozentbereich.

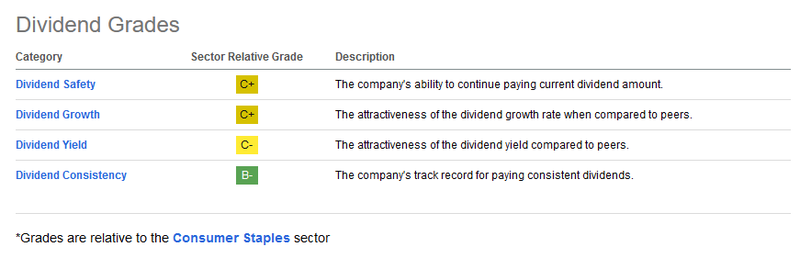

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden innerhalb des unternehmensspezifischen Sektors vier unterschiedliche Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) nach dem US-Schulnotensystem bewertet. Diageo schneidet bei dieser Bewertung durchschnittlich ab. Obgleich die Aussagekraft solcher simplifizierten Darstellungen mit Vorsicht zu genießen sind, bietet diese Scorecard einen kursorischen Überblick zur Dividendenqualität eines Unternehmens:

Dividend Scorecard von Diageo (Quelle: Seeking Alpha*)

Fazit: Überlegungen für meine Entscheidung in Diageo zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Diageo zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Produktqualität und Markenstärke: Diageo genießt im adressierten Endkundenmarkt eine hervorragende Reputation als qualitätsbewusster Hersteller von alkoholischen Getränken. Die starken Kernmarken sorgen für eine hohe Kundenloyalität, die im gegenwärtigen Umfeld hoher Inflation einen gewissen Spielraum bei der Festlegung der Produktpreise zulässt

- Globale Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich der britische Konsumgüterkonzern entlang unterschiedlicher Produktsparten, vieler verschiedener Abnehmer und globaler Absatzmärkte, die existenzgefährdete Abhängigkeiten oder Konzentrationsrisiken eingrenzen

- Markteintrittsbarrieren: das weit verzweigte Netzwerk an Produktionsstandorten sowie eine auf den internationalen Markt ausgerichtete, funktionierende Logistik sind das Fundament für ein profitables Geschäftsmodell mit nachhaltiger Ertragsstruktur. Zum Teil sind manche Produktsegmente aufgrund herkunftstypischer Bezeichnungen vor neuer Konkurrenz durch eine gesetzlich verordnete Limitierung auf bestimmte Regionen geschützt

- Strategischer Fokus: die Fokussierung auf kontinuierlich wachsende Absatzmärkte in Schwellenländern, ein reichhaltiges Portfolio an unterschiedlichen Premium-Marken sowie ein klar definiertes Zielgruppenspektrum charakterisieren die Geschäftsstrategie von Diageo

- Basiskonsum: Diageo operiert in einem – gemeinhin als defensiver Sektor eingestuften – nicht-zyklischen Geschäftsmodell, dadurch herrscht eine gewisse Stabilität bei Gewinnen und Cash-Flows

- M&A Erfolgsbilanz: im Zukauf und der nachfolgenden Integration der akquirierten Unternehmen in das übergeordnete Geschäftsmodell sammelte Diageo in den letzten Jahrzehnten hinreichend Erfahrung. Diese Konzentration auf anorganisches Wachstum ist Teil der Geschäftsstrategie

- Shareholder (Total) Return: die Firmenpolitik ist durch stets gesteigerten Dividenden und opportunistischen Aktienrückkäufen auf den Aktionär ausgerichtet. Die Kursperformance mit durchschnittlich 6,5 Prozent p.a. war moderat in den letzten zehn Jahren

- Faire Bewertung: auf dem aktuellen Preisniveau überzeugt Diageo durch eine faire Bewertung im Vergleich zu den Multiples in den zurückliegenden Jahren. Von einem Schnäppchen zu reden, wäre jedoch aufgrund der Markenmacht und dem dafür zu bezahlenden Premium für die Aktie übertrieben

Auf Grundlage der zusammengetragenen Fakten habe ich am 17.08.2023 in 25 Aktien von Diageo zum Kurs von 32,85 GBP investiert.

Wenn Du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

Ein komplett anderes Thema: die Universität Mannheim führt gerade eine anonyme Umfrage durch. Gerne unterstütze ich diese Forschungsstudie. Unter diesem Link kann man teilnehmen.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu Diageo? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Hallo Clemens,

danke für Deine ausführliche Analyse.

Hat sich Deine Meinung nach dem jüngsten Kursrutsch verändert? Würdest Du jetzt nochmals nachkaufen?

Vielen Dank und Beste Grüße

Andre

Hallo Andre,

ich habe gerade bemerkt, dass meine Antwort scheinbar nicht online ging.... Vielen Dank für Dein Feedback!

Erst heute ging das Update zu Diageo (und Coca-Cola) mit Daniel live:

https://youtu.be/jlMhMNVEWTY?si=8IT1ZGaX9wisCWQR

Darin habe ich meine Gedanken zur aktuellen Situation dargestellt. Kurzum: den Kursrutsch im November nutzte ich für einen Nachkauf im privaten Depot.

Liebe Grüße,

Clemens