Dividend Post Interview: Luis Pazos (Nur Bares ist Wahres)

Autor: The Dividend Post (Clemens)

20 Juli 2022

Lieber Luis, herzlich willkommen zum Dividend Post Interview! Wie immer zum Auftakt meine Bitte, dass Du Dich am besten mit Deinen eigenen Worten den Lesern vorstellst.

Gerne doch! Ich bin Jahrgang 1974 und gebürtiger Rheinländer. Daher wohl mit dem Österreicher gut kompatibel 😊. Mittlerweile lebe ich seit einiger Zeit im Südniedersachsen mit meiner Familie. Wie es so ist, wenn man der Liebe hinterherzieht.

Manchen Deiner Leser bin wohl durch meine Bücher bzw. den Blog „Nur Bares ist Wahres“ bekannt. Hier dokumentiere ich die Essenz meiner letzten zwanzig Jahre des Income Investings, zu Deutsch die einkommensorientierte Geldanlage. Während die Art des Investierens in der angelsächsischen Welt durchaus einer breiteren Masse bekannt ist, war – und ist – dem in Kontinentaleuropa nicht der Fall. Meine Bücher setzen hier an, um im Interessensfall einen tieferen Einblick in die Materie zu gewinnen. Neben dem Blog und Newsletter biete ich kostenpflichtige Schulungen bzw. Seminare an, die auf meiner Website gebucht werden können.

Kurz zu meinem beruflichen Hintergrund: Im Rahmen meiner 13-jährigen Dienstzeit bei der Bundeswehr absolvierte ich das Studium Betriebswirtschaftslehre nebst meiner Offizierslaufbahn. Nachdem ich beim Militär im Bereich der IT zuletzt arbeitete, wechselte ich vor gut 15 Jahren in die Privatwirtschaft, wo ich heute immer noch tätig bin.

Erzähl uns von Deinem Weg an die Börse?

Die Wurzeln liegen hier doch ein wenig im Dunkeln. Tatsächlich hatte niemand aus meiner Familie zuvor Kontakt zur Börse bzw. dem Kapitalmarkt. Die spektakulärsten Anlageprodukte waren Bausparvertrag und Lebensversicherung. Als Jugendlicher interessierte mich das Thema Geld sehr früh.

Einen nicht unwesentlichen Einfluss spielte sicherlich meine Großmutter, die mir damals ein Buch „Wer den Pfennig nicht ehrt“ schenkte. Womöglich dachte sie an ihre eigenen, doch recht einprägsamen Erfahrungen mit dem Geld bzw. dem Nicht-Vorhandensein dessen. Hyperinflation in der Zwischenkriegszeit, der Zweite Weltkrieg, danach die Entwertung aller Guthaben und die Flucht aus der DDR mit damit verbundenem Neustart von Null weg mit zwei kleinen Kindern an der Hand, waren große Herausforderungen. Ich denke, dass mein Interesse für finanzielle Bildung und dem Streben nach innerer Freiheit stark in diesen geschilderten Erlebnissen meiner Großmutter verwurzelt sind.

Als junger Erwachsener und Zeitsoldat beim Militär verdiente ich vergleichsweise ganz passabel und sparte mir davon einiges weg. Damit investierte ich in meine erste Aktie, welche ich bei der örtlichen Sparkasse kaufte. Ohne tiefergehende Analyse und dem entscheidenden Kaufkriterium, dass die von mir sehr geschätzte Cousine meiner Mutter dort arbeitete, fiel meine Wahl auf die Bayer AG. Dies korreliert bis heute mit der damaligen Wahl meines Fußball-Lieblingsvereins, dem ich noch heute die Treue halte. Später folgten einige Fondsprodukte. Meine Eltern standen dem Ganzen sehr wohlwollend gegenüber.

Einige Zeit später bekam ich die volle Breitseite der damaligen Marktturbulenzen ab: Asien-Krise, Zahlungsunfähigkeit des russischen Staates, LTCM-Pleite… und der Abgesang des Neuen Marktes ergo das Platzen der Dotcom-Blase. Zumindest die letztere Krise macht ich nicht mehr mit. Kurz davor – im Herbst 1999 – liquidierte ich fast alle meine Aktienpositionen, als meine Kameraden gebannt vor dem Teletext die Kurse im Börsenticker verfolgten. Da fühlte ich mich unweigerlich an das Zitat von Joseph Kennedy erinnert: „Wenn schon Schuhputzer Dir Aktientipps geben, ist es Zeit, Aktien zu verkaufen“. Das kam mir in den Sinn und ich handelte auch demnach.

Retrospektiv war dies wohl der Grund, warum ich an der Börse blieb, schließlich hielten sich meine Verluste sehr in Grenzen. Die mehr oder minder experimentelle Phase endete und ich begann mir eine für mich adäquate Strategie, das Income Investing, zu finden. Möglicherweise finden sich einige Leser hier wieder, denn dieser Prozess der persönlichen Weiterentwicklung dürfte bekannt sein. Dieses Hin und Her in der Anlagestrategie kostet am Ende auch Rendite. Seit 2001 fand ich dann meine Strategie, mit der die persönliche Seelenruhe einherging – unabhängig davon, was in der reinen Lehre in puncto Renditemaximierung geschrieben steht. Wohlfühlen ist meines Erachtens ein entscheidender Faktor beim Investieren.

Seit 2001 widmest Du Dich dem Income Investing. Erzähle uns über Deine Motivation und Beweggründe, warum Du so viele Jahre später (anno 2017) mit dem Blog „Nur Bares ist Wahres“ begonnen hast?

Da ich selbst nicht der kreativste Mensch auf Erden bin, war auch „Nur Bares ist Wahres“ einem externen Impuls geschuldet. Als ich 2001 damit begann, diesen Ansatz des Investierens in Hochdividendenwerte zu verfolgen, erschloss ich zunächst die verfügbaren Quellen im englischsprachigen Raum. Mit der Zeit sammelte sich einiges an Dokumentation, Fachartikeln und ich begann meine Wertpapierdatenbank aufzubauen.

Den ersten Gedanken, dieses Konvolut an Informationen der Öffentlichkeit auf digitalem Wege bereitzustellen, hatte ich Ende der 2000er, verwarf ihn aber wieder. Knapp zehn Jahre später war es dann aber so weit. Mein Freund Michael Vaupel, Betreiber des sehr lesenswerten Blogs „Ethische Rendite“, motivierte mich das angesammelte Wissen auf Papier zu bringen. Das Buch „Bargeld statt Buchgewinn“ kam im März 2017 heraus.

All die nicht im Buch niedergeschriebenen Erkenntnisse aus meiner Recherche fanden dann im Blog den Raum, welchen ich nun im sechsten Jahr betreibe. Danach folgten das Podcast-Format, weitere Leistungen (Seminare, Schulungen, Vorträge) und ein wachsendes Netzwerk an Kontakten, mit denen man sich zu Geldthemen austauschen kann.

Und wie zufrieden bist Du mit der Entwicklung Deines Engagements?

Als Zwischenfazit muss ich festhalten, dass ich mit dieser Entwicklung nicht im Entferntesten gerechnet habe. Zu Beginn schreibt man ja für sich selbst und ein paar Freunde, die aus Mitleid auf die Blogbeiträge klicken. Wie bei den meisten Sachen im Leben muss man nur lange genug dabeibleiben, bis ab einem gewissen Zeitpunkt der aus der Volkswirtschaft bekannte S-Kurveneffekt eintritt. Mit der Zeit kommt die erhöhte Aufmerksamkeit und es steigen die Zugriffszahlen. Solange kein finanzieller Zwang dahintersteht, leidet auch nicht die Qualität darunter.

Diese wirtschaftliche Freiheit nehme ich mir beim Bloggen. Gleichwohl ich froh über eine Sponsorschaft beispielsweise beim Podcast bin, würde ich diesen auch ohne diesen fortführen. Es ist zugleich Fluch und Segen, in so einer Nische vertreten zu sein. Die Zielgruppe ist deutlich spezifischer und meine Inhalte sind passgenau auf diese zugeschnitten. Auf der anderen Seite sind die Grenzen – wohl ähnlich wie bei Dir mit dem Thema Dividendenwachstum – enger gesetzt als zum Beispiel bei „Wie investiere ich mit ETFs“, welches massenkompatibel aber eben auch bereits sehr gut besetzt ist.

Mittlerweile beteiligst Du Dich an vielen unterschiedlichen Formaten – Chapeau zu Deinem Zeitmanagement und der offensichtlich funktionierenden Struktur dahinter. Der zweifache Familienvater fragt den zweifachen Familienvater: wie geht sich das alles mit einem intakten Privatleben und Hauptjob aus?

Ein Kernerfolgsrezept bestand für mich in der gnadenlosen Umsetzung des Medienverzichts. Ich kann hier auf Rolf Dobellis „Vergessen Sie die News“ referenzieren, in dem er die Unsinnigkeit unseres Nachrichtenkonsums gut auf den Punkt gebracht hat. Ohne zu sehr ins Detail zu gehen, schlägt Dobelli vor, sich gezielt auf ein Thema in Form von Fachbeiträgen oder entsprechender Literatur einzulassen. Die permanente Konsumation von schlagzeilengetriebenen News sind ein Ballast für die eigene Zeitautonomie.

Wenn die zwei, drei Stunden pro Tag, die der Deutsche durchschnittlich vor dem Fernseher verbringen, weggelassen werden, wäre das ein enormer Zeitgewinn für konzentrierte Projektarbeit. Ich widme dem Schreiben dediziert Zeit, in der ich versuche, mich störungsfrei auf die Kreation von Texten zu fokussieren. Dieses Prinzip der Eliminierung von Zeitfressern kann 1:1 auf andere Bereiche wie das Haushaltsbudget angewandt werden.

Was mich ebenso unterstützt ist die Zielplanung und die darunterliegenden Prioritäten, nach denen ich mich in der Wochen- und Tagesplanung ausrichte. Disziplin, Ordnung und planvolles Vorgehen sind sicherlich ein Stück weit durch meine Erfahrung beim Militär positive Einflussfaktoren für meine Arbeit. Somit lässt sich das mit der nötigen Flexibilität innerhalb der Struktur gut vereinen.

Irgendwo las oder hörte ich, dass Du dem klassischen Performance-Tracking wenig abgewinnen kannst (notabene: wie der Charttechnik), sondern Dein Fokus auf die vereinnahmten Cashflows liegt? Kannst Du das näher erläutern?

Die Idee beim Income Investing ist es, nicht in der Standardkategorie – wie ich sie auch kennenlernte – zu denken: Nämlich eine Aktie zum niedrigen Kurs zu kaufen und sie wieder zu einem höheren Preis zu verkaufen. Vielmehr geht es darum, die Kapitalmärkte als Einkommensquelle anzuzapfen. Dies als konstanten, unterjährigen – bevorzugt monatlichen – Cashflow, um sich ein – im Gegensatz zum aktiven Einkommen – passives Kapitaleinkommen aufzubauen. Der Kapitalstock wird nicht aufgezehrt, die vereinnahmten Erträge basieren auf einem funktionierenden Geschäftsmodell und können als Eigentümerlohn betrachtet werden. Über börsennotierte Wertpapiere bieten die internationalen Kapitalmärkte im angelsächsischen Raum hervorragende Möglichkeiten dazu.

Die Kursentwicklung ist sekundär, auch wenn dieser wie beispielsweise bei der Anlageklasse der Business Development Companies [regulierte Private-Equity-Gesellschaften] um 80 Prozent im Zuge der Finanzkrise fällt. Selbstredend war das zu dieser Zeit keine angenehme Sache, dennoch schöpfte ich damals meine Zuversicht aus der Verlässlichkeit der unterjährigen Cashflows. Das Ziel besteht darin, in risikogewichtete, breit diversifizierte und konstante laufende Einkommensgeneratoren zu investieren. Kurse schwanken deutlich heftiger als Dividenden, da die betriebswirtschaftliche Entwicklung eines Unternehmens in der Regel deutlich konstanter verläuft als massenpsychologisch getriebene Preise. Das operative Geschäft zahlreicher Unternehmen funktioniert meist auch in der Baisse sehr zuverlässig.

Zudem kann das schnöde Reinvestieren von Dividenden zu Zeiten fallender Kurse den Dividendenstrom ordentlich aufbessern. Ich verstärke diesen Aspekt durch mein halbjährliches Rebalancieren, indem ich in weniger gut laufende Titel umschichte bzw. die in den letzten sechs Monaten angesammelten Dividenden reinvestiere. Die Antizyklik läuft auf die simple mathematische Rechnung hinaus, die höchsten erzielbaren Erträge pro investierte Geldeinheit zu generieren.

Es fällt mir auf, dass immer wieder in Finanzmedien und auch in einem Teil der bloggenden Kollegenschaft das Ausspielen unterschiedlicher Anlagestrategien inszeniert wird? Was bedeutet für Dich „Strategie“ und wie siehst Du diesen – ich nenne es salopp – Strategiefundamentalismus?

Ein strategisches Vorgehen erfordert, sich zunächst Gedanken über die eigene Risikoneigung zu machen, weniger an die Renditeerwartung des jeweiligen Investments. Gerade in diesen Zeiten beobachte ich, wie es um die Risikotragfähigkeit bestellt ist, wenn die Kurse mal deutlicher gen Süden wandern. Historisch betrachtet sind 50 Prozent Kursminus in einem Bärenmarkt ein gute Orientierungsmarke, zumindest sagt uns das die Statistik aus früheren Abschwüngen an den Börsen. Daher lautet die erste Frage, die ich mir als Investor stellen sollte, ob ich bereit bin, diese 50 Prozent Kursrückgang emotional zu ertragen.

Der nächste Schritt in der Strategie betrifft die konkrete Umsetzung: Mit welchen Instrumenten möchte ich investieren. Hier gibt es eine Fülle an Möglichkeiten. Schlussendlich spielt der persönliche Wohlfühlfaktor die entscheidende Rolle. Flankiert wird die Umsetzungsphase von einem auf die eigenen Bedürfnisse angepasstes Regelwerk, auf welches ich stets zurückgreifen kann, wenn eine Entscheidung zu treffen ist.

Ich habe solch eines Anfang der 2000er für mich definiert. Wesentliche Punkte darin sind die grundsätzliche Portfoliostruktur, wann werden Titel gekauft und verkauft, wann und wie findet das Rebalancieren statt. Das passt auf zwei DIN-A4-Seiten. Im Laufe der Zeit ändern sich aller Wahrscheinlichkeit nach einzelne Parameter entgegen der ursprünglichen Fassung. Das ist vollkommen normal und zeugt von einem Lernprozess über die Dauer des Investoren-Daseins.

Von solchen Grabenkämpfen, welche Strategie nun die beste sei, halte ich rein gar nichts. Als gebürtiger Rheinländer wuchs ich mit dem Spruch „Jede Jeck is anders“ auf. Die Leute sollen machen was sie für richtig halten. Im Hinterkopf sollte man behalten, dass die Börse als soziales Phänomen von der Theorie- und Handlungsvielfalt lebt. Würden alle Anleger demselben Ansatz folgen, käme gar kein Handel zustande. Da beißt sich die Katze in den Schwanz. Seien wir froh um die liquiden Märkte und unterschiedlichen Herangehensweisen, die diese Liquidität fundamental unterstützen.

Das Investieren in Dividendenwachstumswerte (Dividend Growth Investing) fristet in der öffentlichen Wahrnehmung ein Nischendasein, so zumindest mein bescheidener Befund. Siehst Du hier Parallelen zum Investieren in Hochdividendenwerte bzw. dem Income-Investing?

In der strategischen Herangehensweise verorte ich große Schnittmengen sowie bei der Auswahl von den infrage kommenden Einzelwerten für das Portfolio. Als Beispiele fallen mir ad-hoc die Tabak-, Energie- und Versorger-Branche ein. Beide Ansätze verbindet meines Erachtens auch die langfristige, bestenfalls generationsübergreifende Ausrichtung eines einkommensorientierten Depots.

An dieser Stelle verwende ich in meinen Seminaren gerne die Metapher vom Obstgarten. Während für die nachfolgende Generation ein wohl gepflegter Obstgarten in Form von funktionierenden Geschäftsmodellen übergeben werden kann, labe ich mich im Hier und Jetzt an den geernteten Erträgen. Was den Leuten in Deutschland und wohl auch in Österreich eventuell an einer ausschüttungsorientierten Strategie suspekt erscheint, ist die Fixierung auf die Höhe der Dividendenrendite. Überschreitet diese einen bestimmten Wert – sagen wir sechs oder sieben Prozent bei einem Versorger-Unternehmen – mag das oberflächlich betrachtet auf einen Sparbuch-Investor mit 0,1 Prozent Zinsertrag unseriös wirken.

Im aktuellen Marktgeschehen stelle ich eine relative Stärke von sogenannten Value- gegenüber Growth-Werten fest. Dieses Phänomen hast Du mehrmals thematisiert. Was sind die Gründe dafür?

Wenn wir in die Geschichte von Wertpapiermärkten und -renditen blicken, stellen zahlreiche akademische Untersuchungen fest, dass es nicht nur zu Sektor-Rotationen kommt, sondern auch zwischen sogenannten Value- und Growth-Werten ein Wechsel in der Gunst der Marktteilnehmer stattfindet.

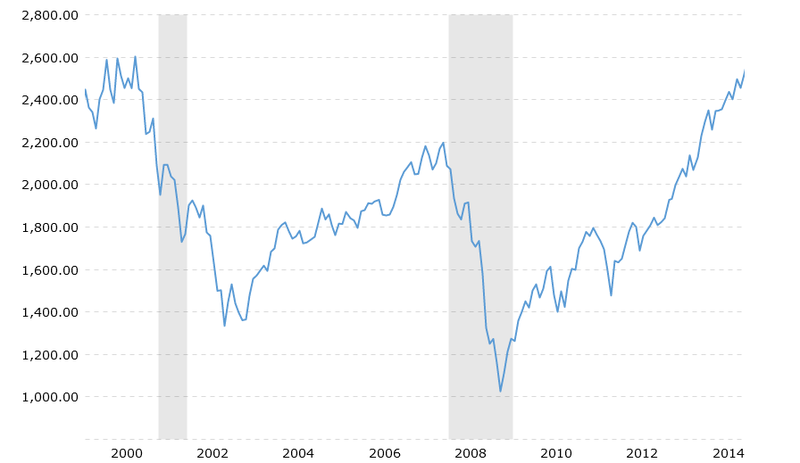

In den 2000er Jahren hatten die Dividendenwerte eine Hochphase, die NASDAQ lief günstigenfalls seitwärts. Wer zum Hoch 2001 in den S&P 500 einstieg, musste bis 2012 warten, um kursmäßig wieder auf dasselbe Niveau wie vor elf Jahren zu kommen. Immerhin trösteten die erhaltenen Dividenden über diesen Zeitraum hinweg. Wer ausschließlich in Unternehmen ohne Ausschüttungen investiert war, hatte diesen mentalen Vorteil nicht.

S&P 500 zwischen 2000 und 2014 (Quelle: macrotrends.net)

Andersrum lief es ab 2013 bis Mitte letzten Jahres, als die Tech-Werte im Kurs ordentlich Fahrt aufnahmen. Womöglich kehrt sich dies geradeeben wieder um. Ich sehe bei den Dividendenwerten den gemeinsamen Nenner in einem etablierten Geschäftsmodell, welches oftmals in einer saturierten Branche funktioniert. Währenddessen speisen sich Growth-Titeln zum Teil aus Hoffnung, die periodenweise zu massiven Überwertungen neigen. Linda Pelzmann schrieb eine interessante wissenschaftliche Arbeit zu diesem Phänomen vom Ursprung und Ablauf von Manie und Wahn, die so eine Rotation abermals in Gange bringt.

Achtung, eine Suggestivfrage: Welche Rolle spielt das Thema Diversifikation für Dich als Investor? Da ich die Antwort als langjähriger Blog-Leser antizipiere, schicke ich gleich vorweg: Warum?

Als einkommensorientierter Investor geht es letztendlich bei der Optimierung des Rendite-Risiko-Profils darum, möglichst viele unterschiedliche Einkommensquellen zu erschließen. Im Gegensatz zu einem auf Kursgewinne fokussierten Investor, der für seine Outperformance gegenüber einem bestimmten Index ein konzentriertes Portfolio führen muss, spürt der Einkommensinvestor diesen Druck nicht.

Eine Anekdote dazu aus der Zeit kurz bevor die Corona-Pandemie ausgerufen wurde: Ein Leser schrieb mich an, dass ihm der Aufbau eines diversifizierten Depots zu viel Aufwand sei. Daher legte er all sein investiertes Vermögen in einen einzigen Wert an: Shell mit damals noch 6,5 Prozent Dividendenrendite. Ich fragte ihn, wie hoch sein Risiko sei, wenn Shell bankrottgehen würde. Theoretisch 100 Prozent, gleichwohl das keine realistische Annahme sei. Ich schlug ihm vor, ein ausdifferenziertes Weltportfolio bestehend aus tausend Einzelwerten mit derselben Dividendenrendite in Erwägung zu ziehen – Transaktionskosten bewusst außen vorgelassen. Nun die Preisfrage: Welches Portfolio bei exakt derselben Ausschüttungsrendite hat wohl das höhere Risiko?

Genau aus diesem Grund ist die maximale Diversifikation in meinen Augen besonders wichtig. Dennoch lege ich Wert darauf, jene Länder so gut es geht zu meiden, wo es mit den Eigentumsrechten nicht immer so ernst genommen wird wie zum Beispiel in China und Russland.

In Anbetracht des aktuellen „Bärenmarktes“: Deine Einschätzung der Lage und allfällige Handlungsempfehlungen für das eigene Portfolio, die Du weitergeben möchtest?

Was den Blick in die Zukunft angeht, halte ich es mit Sir Isaac Newton: „Man kann die Bahn der Gestirne messen, jedoch nicht die Verrücktheit der Menschen“. Nachdem er selber im Südseeschwindel ein enormes Vermögen verzockte, wusste er wohl wovon er sprach.

In der Erkenntnistheorie unterscheiden wir einerseits zwischen Objekten und andererseits Subjekten. Während bei Ersteren die Mathematik eine Berechenbarkeit von künftigen Ereignissen ermöglicht, bleibt es in der Sphäre der Subjekte stets äußerst vage. Sie können eine derart starke innere Wirkung entfalten, um zuvor getroffene Hypothesen entweder zu verifizieren oder zu falsifizieren. Eben die berühmte selbsterfüllende Prophezeiung versus die widerlegende Prophezeiung.

Daher scheinen mir auch sämtliche Hypothesen zur weiteren geschichtlichen Entwicklung nicht valide, da der menschliche Einfluss auf die einzutretende Realität schlichtweg nicht berechenbar ist, siehe hierzu auch Karl Poppers Buch „Das Elend des Historizismus“.

Umgelegt auf die Börse ist es müßig, zukünftige Kursentwicklungen zu prognostizieren, da diese auf künftigem Wissen, Informationen und Reaktionen beruhen, die wir zwangsläufig nicht kennen können. In der aktuellen Phase unterstützt mich das vorhin angesprochene Regelwerk. Wer keines hat oder sich mit dem vorhandenen nicht wohlfühlt, für den wäre jetzt wahrscheinlich der richtige Zeitpunkt, ein solches zu erstellen bzw. anzupassen.

An der Börse bilden wir uns als Investoren eine bestimmte Meinung, bevor wir in ein Unternehmen, Fonds, o.ä. unser Geld investieren. Wann hat sich Deine Meinung das letzte Mal geändert?

Im Zuge meines halbjährlichen Rebalancierens erfolgt die Änderung nach dem Regelwerk. Manche Titel fliegen regelbasiert aus dem Portfolio, neue kommen hinzu. Wo sich tatsächlich meine innere Einstellung gewandelt hat, betrifft den sich über Jahre entwickelten Schwenk von Einzelunternehmen mehr hin zu Sammelanlagen wie Closed-End Funds, ETFs, Investment Trusts oder Holdinggesellschaften. Vielleicht liegt es am zunehmenden Alter, da mir das Einzelwertrisiko zu hoch erscheint. Diesen Umstand beschreibt ein Zitat von Warren Buffett treffend: „Kaufe ein Unternehmen, das auch ein Idiot führen kann“. Dieses Management-Risiko bewerte ich als sehr hoch, daher versuche ich es gleich zu umgehen, indem ich Einzelwerte zunehmend meide.

Gemeinsam mit Anton Gneupel hast Du ein Buch über Closed-End Funds geschrieben. Wie ist die Resonanz zum Buch?

Bis dato kam das Buch durch die Bank hervorragend an. Die erste Auflage war nach zwei Monaten ausverkauft. Ich bin mit dem Ergebnis sehr glücklich, es passt von vorne bis hinten: Gliederung, Aufteilung, Sprache. Das ist bei Gemeinschaftsprojekten nicht unbedingt zu erwarten, da die wechselseitigen Erwartungen unterschiedlich ausfallen können. Glücklicherweise haben Anton und ich auch als Autoren sehr gut harmoniert. Zudem traf das Werk auf einen guten Nährboden. Wir schrieben ein rundes Sachbuch zu einem Thema, dass in dieser Art und Weise im deutsch- als auch im englischsprachigen Raum nicht existiert. Eventuell gelingt uns bzw. dem Verlag auch noch eine Übersetzung ins Englische.

Das neue Buch zu CEFs (Quelle: Nur Bares ist Wahres)

Welche Medienempfehlungen möchtest Du den Lesern mitgeben?

Für all diejenigen, die sich für das Income Investing interessieren, empfehle ich meinen Blog bzw. wer die Inhalte lieber hören möchte den dazugehörigen Podcast. Mit Anton Gneupel betreibe ich den Einkommensinvestoren-Podcast, wo wir uns ein Thema aus dem Spektrum herausgreifen und gemeinsam erläutern. Wer tiefer in die Materie einsteigen möchte, hat die Möglichkeit meine Bücher zu den einzelnen Gebieten zu erwerben.

Von den Klassikern empfehle ich das Werk „Der Crash der Theorien“ von Bernd Niquet, dessen Inhalt mich selbst prägte. Er beschreibt die Börse aus erkenntnistheoretischer Sicht in zwar sehr anspruchsvoller Art, den Inhalt empfinde ich auf alle Fälle horizonterweiternd. Im Bereich Geldsystem empfehle ich die zugegebenermaßen akademisch-wissenschaftlichen Bücher von Gunnar Heinsohn und Otto Steiger. Wenn es mehr populärwissenschaftlicher sein soll, verweise ich auf den unvergesslichen Paul C. Martin, der im Jahr 2020 verstarb.

Die Bücher über Closed-End-Funds, Business Development Companies, Preferred Shares, REITs sind geschrieben. Zahlreiche Formate auf Youtube, als Podcasts etc. etabliert. Was hast Du für die Zukunft geplant?

Zumindest kein Buch für 2022 😊 Ein Finanzblogger meinte mal, dass man sich auch kein „goldenes Hamsterrad“ schaffen sollte. Ich habe ein paar Ideen im Hinterkopf, ohne konkrete Umsetzungsplanung darunterliegend. „Nur Bares ist Wahres“ wird eine Luis-Pazos-Veranstaltung mit punktueller und temporärer externer bzw. freiberuflicher Unterstützung bleiben und keinem Business-Development-Optimierungsprozess inklusive Ausbau einer Holdingstruktur unterworfen.

Zum Schluss: worum geht’s im Leben?

Als Familienvater und Ehemann in erster Linie um die Menschen die man liebt, die selbstredend ganz oben steht. Für mich spielt ferner der Wert der persönlichen Freiheit eine große Rolle. Um einen bestimmten Freiheitsgrad zu erreichen, braucht es die erforderlichen Ressourcen. In der Lebenspraxis gibt es keinen Standardweg dafür.

Luis, vielen Dank für Deine Zeit und das Interview!

Feedback zum Interview => Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze Aktien von Shell. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.