Dividend Post Monats-Report Oktober 2023 (#22) & Visa

Autor: The Dividend Post (Clemens)

4 November 2023

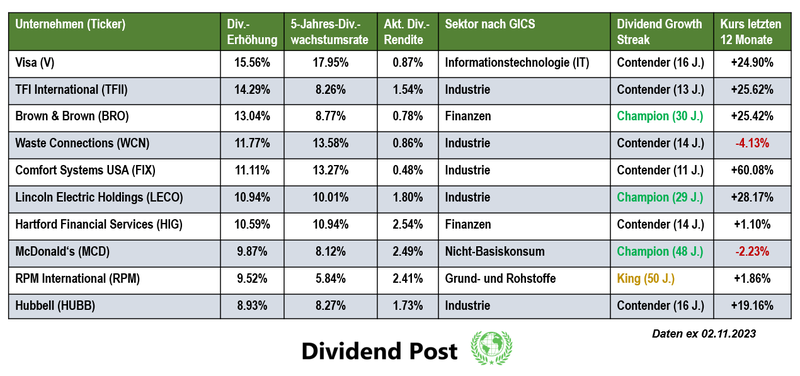

Top-Dividendenwachstum im Oktober

Den Auftakt bildet routinemäßig der Monats-Überblick zu jenen Unternehmen, die ihre Anteilseigner in den letzten Wochen am stärksten durch erhöhte Dividenden am wirtschaftlichen Erfolg teilhaben ließen. In Verbindung mit meinem persönlichen Regelwerk strukturiere ich mir eine adäquate Auswahl investitionswürdiger Einzeltitel, indem ich u.a. die aktuellen (in Eigenregie verifizierten) Informationen, die im DGI Screener einpflegt und im Dividend Post Monats-Report veröffentlicht werden, mitberücksichtige. Dies ist ein wichtiger Bestandteil meines Investment-Prozesses. Nun aber zum besagten Monats-Ranking:

(Quelle: eigene Darstellung)

Dies ist eine Liste von Unternehmen gereiht nach ihrer jüngsten Dividendenerhöhung. Auch wenn das eine oder andere Unternehmen attraktiv erscheint, bedeutet das keineswegs, dass man um jeden Preis in sie investieren sollte – ungeachtet der individuellen Bewertungsfrage der Aktien.

Zunächst nähern wir uns dem Monats-Resümee puristisch quantitativ mit der Anzahl an bekanntgegebenen Dividendenerhöhungen an. Im Oktober waren es insgesamt 47 Unternehmen, die seit mindestens zehn Jahren ihre Dividende erhöhen und dies nun 2023 zum wiederholten Male sehr zur Freude ihrer Aktionäre ebenso leisteten.

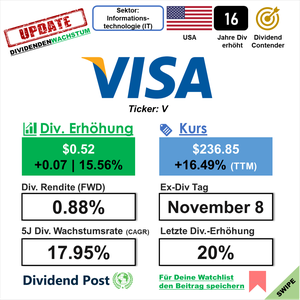

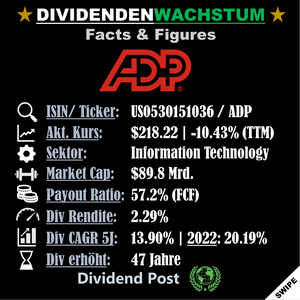

Top-Wert des Monats: Visa

Warum führst du Visa nach wie vor als IT-Unternehmen an? Diese auf die Branchezugehörigkeit des als Kreditkartenanbieter bekannten Unternehmens abzielende Frage wurde mir des Öfteren gestellt. Meiner bescheidenen Meinung nach handelt es sich bei Visa um einen klassischen Hybrid, der mit den angebotenen Dienstleistungen für den globalen Zahlungsverkehr und durch den Einsatz von Technologie-Plattform(en) ein hochskalierbares Geschäftsmodell betreibt.

Der Intermediär partizipiert an unterschiedlichen Stellen im Transaktionsgeschäft dank diverser Gebührenmodelle. Charakteristisch stehen dafür die erzielten Gebühreneinnahmen, die gekoppelt am Transaktionsvolumen der Issuer (Finanzinstitute wie Banken, die Debit- oder Kreditkarten an ihre Kunden ausgeben) abzüglich der Rückvergütungen an die Zahlungsnetzwerk-Betreiber an Visa zu entrichten sind. Zusammen mit dem zweiten Platzhirsch Mastercard dominiert Visa die Wettbewerbslandschaft.

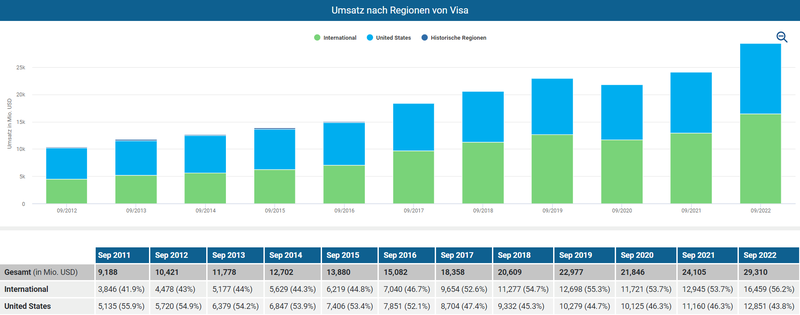

In der geographischen Verteilung der Umsätze von Visa fällt der relative Verlust – bei gleichzeitig steigenden Erlösen in absoluten Zahlen – des USA-Segments ins Auge. Zurzeit werden mit 44 Prozent der Löwenanteil in den Vereinigten Staaten erzielt, während das internationale Geschäft die restlichen 56 Prozent beisteuert. Laut dem Unternehmen machen außer den USA kein anderes Land mehr als zehn Prozent an Umsatzanteil aus.

Umsatzverteilung nach Regionen von Visa (Quelle: Aktienfinder)

Bei einem aktuellen Kurs von 243,25 USD ergibt das eine Dividendenrendite von 0,86 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 17,9 Prozent per anno. Visa hebt seit 16 Jahren ununterbrochen die Dividende an.

Zum Abrunden noch die letzten fünf Dividendenerhöhungen von Visa im Überblick:

- 2023: +15,5 %

- 2022: +20 %

- 2021: +17,2 %

- 2020: +6,7 %

- 2019: +20 %

Auf Basis des Free Cash Flow landen wir bei der Ermittlung des Payout-Ratios bei als äußerst niedrig zu bewertenden 22,8 Prozent, auf den Gewinn bezogen beträgt die Ausschüttungsquote ebenso bemerkenswert niedrige 20,5 Prozent. Daher sehe ich genügend Spielraum für Dividendenerhöhungen in den kommenden Jahren, die im ähnlichen Ausmaß wie zuletzt ausfallen könnten.

Ein Blick auf die Passiva der Bilanz sagt uns, dass Visa bei einem Schuldenstand von ca. 51,8 Mrd. USD liegt. Dabei entfallen auf die zinstragenden Finanzverbindlichkeiten 20,4 Mrd. USD, denen liquide Mittel und Wertpapiere von in Summe 21,9 Mrd. USD gegenüberstehen. Wir brauchen nicht großartig weiterrechnen, denn Visa könnte die bestehenden Schulden mit dem vorhandenen Cash-Bestand vollends ausgleichen.

Der Blick auf den aktuellen Chart zeigt uns eine zugegebenermaßen berauschende Kursperformance von +74,3 Prozent im Fünfjahresüberblick bzw. +11,8 Prozent Kursgewinn pro Jahr:

Aktueller Aktienchart von Visa (Quelle: aktien.guide*)

Zuletzt noch ein kurzer Blick auf die aktuelle Bewertung des Payment-Giganten. Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 27,7 ist eine – zugegebenermaßen marginale – Unterbewertung von Visa im Vergleich mit dem historischen Durchschnittswert von 28,6 für die letzten zehn Jahre festzuhalten.

Bevorzugt verwende ich bei der Bewertung von Unternehmen gleicher Branchen das Multiple aus Enterprise Value (EV) zu EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Visa müssen wir für eine ähnliche Bewertung von Ergebnis von 21,2 gar nicht so weit zurückblicken. Im Herbst des letzten Jahres stand der Wert knapp unter 20. Fazit: Visa war in der Vergangenheit und ist in der Gegenwart kein Schnäppchen. Immerhin präsentiert sich die Visa Aktie preiswerter als noch vor 24 Monaten. Damals wurde Visa mit einem Multiple von 35 gehandelt.

Enterprise Value zu EBITDA von Visa (Quelle: Seeking Alpha*)

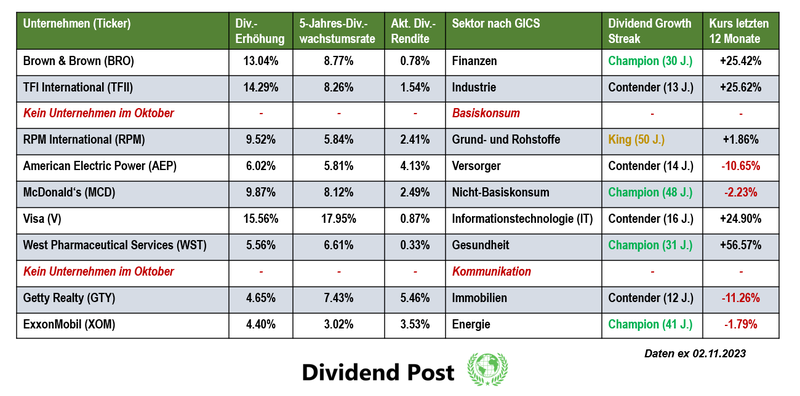

Top-Sektoren mit Dividendenwachstum

Kommen wir zum nächsten Abschnitt. Zusätzlich erstelle ich für jedes Monat eine Auflistung bestehend aus jenen Unternehmen, die durch ihr dynamisches Dividendenwachstum innerhalb ihres zugeordneten GICS-Sektors jeweils am kräftigsten die Dividende anhoben:

(Quelle: eigene Darstellung)

Im Vergleich zum September Monats-Report gab es auf Ebene der Einzelwerte eine ganze Reihe von Veränderungen innerhalb der elf Sektoren zu vermelde, nämlich insgesamt 16 Stück. Dies hängt mit meiner Entscheidung zusammen, jene Unternehmen aus dem DGI-Screener herauszunehmen, die bereits die Dividende für das letzte Quartal 2023 bekanntgaben.

- Finanzen:

- Central Pacific Financial (Dividende seit zwei Jahren unverändert)

- Glacier Bancorp (Dividende seit zwei Jahren unverändert)

- Huntington Bancshares (Dividende seit zwei Jahren unverändert)

- Lincoln National (Dividende seit zwei Jahren unverändert)

- Northwest Bancshares (Dividende seit zwei Jahren unverändert)

- Sandy Spring Bancorp (Dividende seit zwei Jahren unverändert)

- Sierra Bancorp (Dividende seit zwei Jahren unverändert)

- West Bancorporation (Dividende seit zwei Jahren unverändert)

- Grund- und Rohstoffe:

- Kaiser Aluminium (Dividende seit zwei Jahren unverändert)

- The Scotts Miracle-Gro (Dividende seit zwei Jahren unverändert)

- Sensient Technologies (Dividende seit zwei Jahren unverändert)

- Immobilien:

- Apartment Income REIT (Dividende seit zwei Jahren unverändert)

- Firm Capital Property Trust (Dividende seit zwei Jahren unverändert)

- Kennedy-Wilson Holdings (Dividende seit zwei Jahren unverändert)

- Nicht-Basiskonsum:

- PetMed Express (Dividende gestrichen)

- Whirlpool (Dividende seit zwei Jahren unverändert)

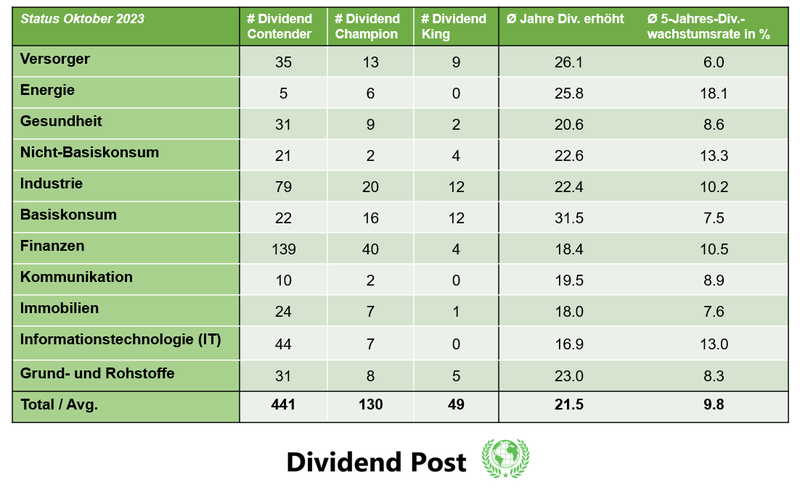

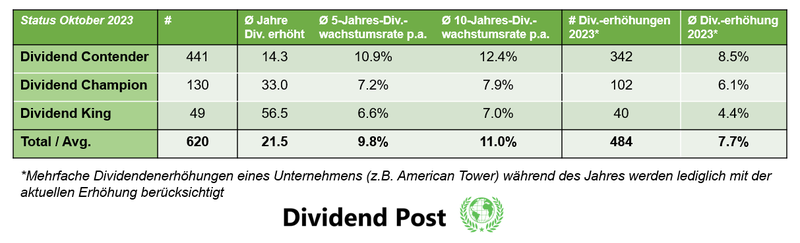

Weiter geht es mit diesen beiden Übersichtsgrafiken, in der ich zu jedem Sektor bzw. jeder Dividend Growth Streak Kategorie wesentliche Informationen aus dem DGI Screener in einer kompakten Tabelle zusammentrage:

(Quelle: eigene Darstellung)

(Quelle: eigene Darstellung)

Aufsteiger & Wackelkandidaten

Insgesamt führe ich im DGI Screener über 600 Einzelwerte, die einen Track Record von mindestens zehn Jahren gestiegener Dividenden aufweisen können. Unterteilt wird in drei Kategorien:

👑 Dividend King: mindestens 50 Jahre die Dividende erhöht

🏆 Dividend Champion: zwischen 25 und 49 Jahre die Dividende erhöht

🎯 Dividend Contender: zwischen 10 und 24 Jahre die Dividende erhöht

Von den erwähnten 47 Dividendenerhöhungen im Oktober konnten sich folgende Unternehmen mit der Promotion in die nächste Dividend Growth Streak Kategorie auszeichnen:

(Quelle: eigene Darstellung)

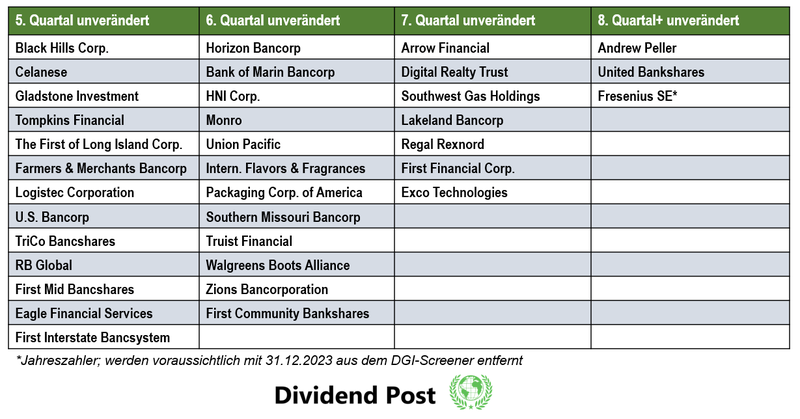

Abrunden möchte ich den Beitrag mit folgenden Unternehmen, die entgegen ihrem normalen Rhythmus bisher (noch) nicht ihre Dividende anhoben und somit die Dividende seit mindestens vier Quartalen unverändert blieb. Mit diesem Monatsende haben 35 Unternehmen aus dem DGI-Screener seit über einem Jahr ihre Dividende nicht erhöht. Aktuell entspricht dies ca. sechs Prozent der im DGI-Screener gelisteten Unternehmen.

(Quelle: eigene Darstellung)

Ausblick November

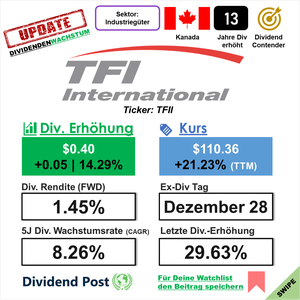

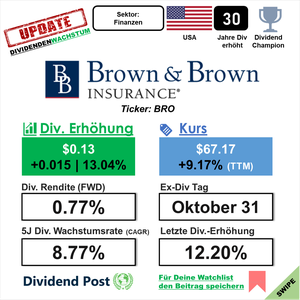

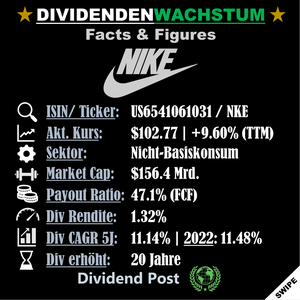

Neues Monat, neue Dividendenerhöhungen. Diesem Muster folgend habe ich fünf Werte für den Monat November auf meinem Instagram-Kanal kurz und bündig präsentiert (der Beitrag zu meinem Profil ist verlinkt):

Bleibt mir nur noch zu sagen: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

Wie lief es für euch im Oktober? Wer waren eure Top-Dividendenwachstumswerte? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer, Haftungsausschluss & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr noch Haftung für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.