Dividendenwachstumsstrategie: Von Regelwerken und Prinzipien

Autor: The Dividend Post (Clemens)

28 September 2022

„Google halt mal danach“… umgelegt auf die Themen Finanzen, Geldanlage und Investieren stößt man dank Recherche durch den Suchmaschinen-Monopolisten rasch auf die sogenannten „Goldenen Regeln“ – gerne in der beliebig gewählten Anzahl davon: drei, sieben, zwölf. Wie viele dürfen es denn gerne sein? Garniert werden diese „Goldenen Regeln“ – auch im Finanzboulevard in der schlichten Variante namens „Grundregeln“ erhältlich – mit dem zielgruppenspezifischen Zusatz „für den (nachhaltigen) Vermögensaufbau“ oder „für Börseneinsteiger“. Bei nüchterner Betrachtung handelt es sich bei all diesen Regeln meistens um Versatzstücke, die kontextbefreit ohne einem übergeordneten Regelwerk „preisgegeben“ werden.

Die eigentliche Bedeutung des Wortes „Regelwerk“, wo ich den Begriff schon ins Feld werfe, führt dem nach einer greifbaren Definition Suchenden zunächst in den Bereich der Technik. Die anerkannte Instanz Duden bezeichnet das Regelwerk „als Sammlung von Regeln“. Und bei Regeln der schnelle Blick in Wikipedia verrät uns: „aus bestimmten Regelmäßigkeiten abgeleitete, aus Erfahrungen und Erkenntnissen gewonnene, in Übereinkunft festgelegte, für einen bestimmten Bereich als verbindlich geltende Richtlinie“. Eigentlich alles klar?

Denn mit Regelwerken treffen wir deutlich öfter im Leben zusammen als im ersten Moment vermutet. Als prominenteres Beispiel der jüngeren Vergangenheit sei an die leidliche Debatte um die EU-Taxonomie zur Klassifikation von nachhaltigen Investments erinnert. Als Börsianer ist uns vielleicht die doch ziemlich aus der Zeit gefallenen Indexberechnung des Dow Jones Industrial Average erinnerlich. Selbstverständlich kann nicht jeder „Würstelstand“ von heute auf morgen an die Börse gehen. Die Börsenplätze sind erpicht auf die Erfüllung eines standardisierten Regelwerkes wie das Beispiel der Wiener Börse zeigt.

Ein Regelwerk mit festgehaltenen Prinzipien dient mir als Anker in hektischen Zeiten. Setzen wir die Bereitschaft beim Anleger voraus, sich mit notwendiger Disziplin den eigenen Regeln im Handeln auch zu verpflichten, möchte ich im nächsten Teil inhaltlich den Orientierungsrahmen für ein mögliches Regelwerk kurz umschreiben und darin enthaltene Bedingungen, die eventuell eine Handlungsnotwendigkeit im Portfolio auslösen, genauer darauf eingehen. Das systematische Festlegen von solchen Bestimmungen erhält durch die subjektive Gewichtung eine individuelle Bedeutung, die eben auf die eigene Lebenssituation abgestimmt wird. Vergleichen wir es im Fußball mit dem international verbindlichen Regelwerk, dem sich der Schiedsrichter mit der Zielsetzung eines regelkonformen Spielablaufs bedient – gleichwohl da sowas die Auslegungssache eine Rolle spielen kann. Mehr dazu an späterer Stelle.

Von der Theorie…

Theoretisch ist es eine einfache Sache: notiere die Regeln, an die Du Dich binden möchtest. Vergiss diese nicht, wenn Du investierst. Letztendlich passe sie an, wenn sich fundamental an ihrer Sinnhaftigkeit was ändert. Die Vorteile einer Verschriftlichung liegen auf der Hand, denn sie drückt in gewisser Art und Weise die eigene Investmentstrategie, das Risikomanagement und den Selektionsprozess bei der Aktienwahl durch darin festgeschriebene „harte“ Kriterien aus. Der Investment-Fokus wird konstant aufrechterhalten und die Gefahr eines (oder gar mehrerer) Strategieschwenks zu meist teuren Kosten könnte vermieden werden.

Halten wir kurz fest: ein Regelwerk bildet die Basis meines Handeln bzw. übt eine Kontrollfunktion aus, um die Emotion und womöglich auch Intuition besser im Griff zu behalten. Den Verlockungen gegen die eigentliche Strategie zu handeln, könnte so leichter widerstanden werden. Stichworte: FOMO und Panik-getriebenen Aktionen.

Ich betrachte zumindest zwei generische Fragen für die Entwicklung eines eigenen Regelwerks auf der grünen Wiese als zentral: Warum (Zweck und Ziele) und Wie (Weg). Während bei der Warum-Frage die Rückkopplung mit den grundlegenden Zielen des Investierens im Vordergrund stehen (z.B. generationsübergreifender Vermögensaufbau), befasse ich mich beim Wie mit den stärker taktischen Aspekten wie beispielsweise die Portfolio-Allokation und Risikogewichtung, der Modus für die Rebalancierung, allfällige Einstiegsmarken wie Verkaufsauslöser. Da ich mich mit dem „Warum“ in einem separaten Beitrag bereits beschäftigte, habe ich die folgenden Fragen zur Beantwortung des eigenen „Wie“ kursorisch zusammengesammelt, wobei aus der Reihenfolge kein Rückschluss auf die Wichtigkeit der einzelnen Punkte zu schließen ist:

- Wie sieht mein Ziel-Portfolio mit welcher Maximalgewichtung aus? Welche Allokation bzw. Investitionshöhe sollen die einzelnen Positionen darin einnehmen?

- Möchte ich spezielle Sektoren, Währungen, Ländern, Unternehmenstypen höher gewichtigen bzw. explizit als Investments ausschließen? Warum?

- Welche Rolle spielt das Rebalancing? Erfolgt es via unterjährige Zukäufe, ohne aber durch Verkäufe einen Ausgleich herzustellen?

- Wie reagiere ich, wenn das Unternehmen von einer Shareholder-orientierten Kapitalallokation abweicht?

- Im welchen Rhythmus wird das Portfolio beobachtet bzw. wie eng möchte ich überhaupt am Markt sein?

- Was plane ich zu tun, wenn ein Unternehmen die Dividende kürzt/konstant hält/reduziert? Wird es durch ein anderes ersetzt?

- Generell: unter welchen Umständen trennt man sich von den Aktien eines Unternehmens? Sind Kursgewinne ab einem gewissen Punkt zu realisieren?

- Gibt es feste Kriterien, wann bei Investments eine Aufstockung der Ist-Position geplant ist? Gibt es einen Halte- oder Beobachtungszeitraum, bevor ein Unternehmen deinvestiert wird?

- Welche Regeln setze ich mir für einen antizyklisch agierenden Investmentstil?

- Spielen einzelne Parameter wie z.B. die (Free) Cash Flow Generierung, Verschuldung oder Profitabilität eine höher gewichtete Rolle? Wie lange gebe ich mir und meinen Investments Zeit, wenn sich diese Parameter sukzessive verschlechtern?

- Kann ein Punkte- oder Ratingsystem auf Basis vordefinierter Kriterien meinen Prozess unterstützen bzw. effizienter machen?

- Auf welche Informationsquellen stütze ich meine Recherche? Welche exkludiere ich von vornhinein?

- Welche Bedeutung messe ich dem unternehmensseitig kommunizierten Ausblick zu?

- Wie gehe im Allgemeinen mit Prognosen, Trends und Aussichten um?

- Möchte ich eine Liquiditätsreserve abseits des jederzeit zur Verfügung stehenden Notgroschens aufbauen? Bin ich jederzeit „voll investiert“, weil ich aus anderen Quellen laufende Einnahmen erziele bzw. zusätzliches Kapital für neue Investments allokieren kann?

- Wie gehe ich mit Fremdkapital für die eigenen Aktienkäufe um? Wie hoch darf der Hebel in Verbindung mit dem Risikoappetit sein?

- Wie gut halte ich mich an die eigenen Regeln? Was tun, wenn ich davon abweiche?

Die Beantwortung dieser Fragestellungen mündet konsequenterweise in ein übersichtliches Regelwerk, das notwendigenfalls durch einfache Prinzipien eine direkte Handlungsempfehlung beinhaltet. Ähnlich wie andere Kernpunkte sorgt eine sauber ausformulierte Sammlung der relevantesten Regeln für Stringenz im Entscheidungsmuster. Dennoch gestalten sich von Zeit zu Zeit allfällige Nachschärfungen oder Präzisierungen aus neu gewonnen Erkenntnissen als ein dauerhafter Begleiter im Alltag eines Investors.

Für mich entscheidend ist der Wohlfühlcharakter mit meinen exekutierten Investments für den guten Schlaf während der Zeit an der Börse. In jeder Facette eines ganzheitlichen Grundkonzepts, welches ich nach meinem Verständnis hier beschrieben habe, fallen der persönliche Kontext sowie die individuellen Lebensumstände ins Gewicht. Darauf werde ich in einem eigenen Beitrag genauer zu sprechen kommen.

…zur gelebten Praxis im Echtgeld-Portfolio

Wenn wir nun Willen, Bereitschaft und Eigenaufwand für das Erstellen eines Regelwerks beim Anleger voraussetzen, denn die Zeit könnte durch das Investieren in einen weltweit differenzierten ETF auch anderswertig verwendet werden, möchte ich anhand des Dividendenwachstums-Portfolios den Prozess mit Bezug zur Praxis greifbarer machen. Schauen wir uns das nun genauer an:

Regelwerk

- Investment-Horizont: unablässig von Sonderereignissen mindestens zehn Jahre (bevorzugt: Portfolio „vererbbar“ machen und halten)

- Diversifikation: globale Grundausrichtung dank geographischer Streuung mit Fokus auf Nordamerika und Europa, unterschiedlicher Währungsräume und Unternehmensgrößen (von Small bis Mega Caps)

- Positionsgröße: kein Einzelwert über 5% des investierten Kapitals, wobei die erste Position ausnahmslos auf 1.000 Euro festgelegt ist. Diversifikation stellt einen integralen Teil des Risikomanagements dar

- Sektoren: basierend auf den „Global Industry Classification Standard“ wird in den elf Sektoren entlang der Wertschöpfungsketten investiert

- Depot-Größe: an sich keine Limitierung bzw. Obergrenze für die mögliche Anzahl von investierten Unternehmen

- Investment-Scope: beinhaltet primär Einzelwerte mit einer Marktkapitalisierung von mindestens 500 Millionen Euro

- Investment-Rhythmus: jedes Monat wird zumindest eine Summe von 1.000 Euro in mindestens ein Unternehmen investiert

- Aufstocken des Bestands: eine Grundmenge von 10 bis 15 Unternehmen aufbauen, bevor eine Aufstockung von Bestandspositionen in Erwägung gezogen wird

- Im Falle von Dividendenkürzungen bzw. -reduzierungen bleibt das betroffene Unternehmen für zwölf Monate im Portfolio, um nach diesem Beobachtungszeitraum eine Entscheidung über den weiteren Verbleib der Aktie zu treffen oder gegebenenfalls durch ein alternatives Unternehmen aus derselben Branche einen Wechsel durchzuführen

- Messgrößen für die Investmentstrategie:

- Positiver Total Return (Gesamtrendite) nach zumindest fünf Jahren (Inflations-bereinigt)

- Durchschnittliches Dividendenwachstum wird im Zielkorridor von 5 bis 10% pro Jahr für das Portfolio angestrebt

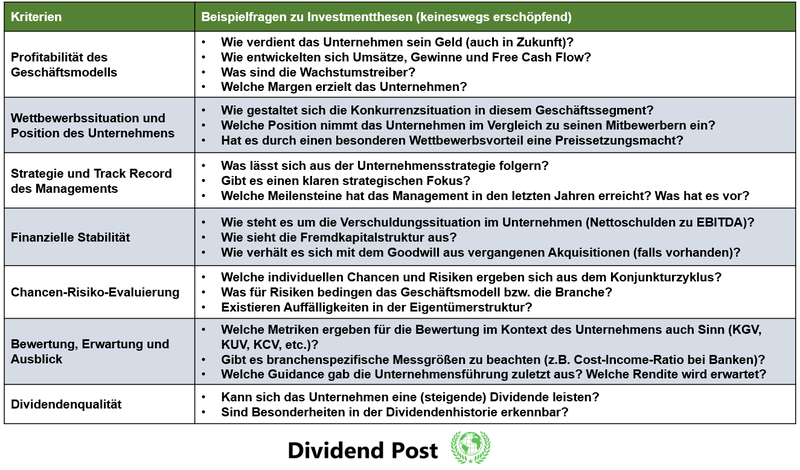

Zu jedem Unternehmen sollen auf Basis der in der unteren Grafik aufgelisteten Kriterien die „Pro-Investment“-Argumente in Form von Investmentthesen gesammelt und transparent gemacht werden. Exemplarisch einen Teil davon zusammengefasst:

Prinzipien

- Fokus: ein Dividendenwachstums-Portfolio besteht im Kern aus Dividendenwachstumswerten. Neben der Auswahl von Qualitätsunternehmen liegt der Fokus auf ein konsequentes Umsetzen der Strategie.

- Integrität: Alle Transaktionen werden mit eigenem Geld in einem eigenen Depot durchgeführt. Reales Geld für reale Investments. Kein Musterdepot.

- Transparenz: in einem Investment Case wird transparent und nachvollziehbar das Warum der Aktienauswahl anhand verschiedener Faktoren beleuchtet.

Weitere Punkte, die im ursprünglichen Regelwerk keine explizite Berücksichtigung fanden, aber hier im Sinne der Vervollständigung angesprochen werden:

- Auf ein Punkte- oder Ratingsystem auf Basis vordefinierte Kriterien, die zur Ermittlung eines Gesamtscores beitragen, verzichte ich

- Die Höhe der Dividendenausschüttungen sollen keinen Substanzverzehr über mehrere Jahre bedingen (Leistbarkeit)

- Ich achte darauf, ob das Dividendenwachstum dem zugrunde liegenden Ertragswachstum des Unternehmens entspricht

- Die Rebalancierung erfolgt nicht durch Verkäufe der gut gelaufenen Werte, sondern durch das Aufstocken anderer Bestandspositionen

- Antizyklisches Rebalancieren wird als Chance für antizyklisch agierende Investor unter der Voraussetzung einer bestimmten Mindestgröße von 10 bis 15 Einzelwerte im Depot wahrgenommen

- Shareholder Capital Allocation: Aktienrückkäufe werden als Teil einer aktionärsfreundlichen Kapitalallokation mitberücksichtigt

- Der Ausblick (Guidance) wird im Zuge der aktuellen Quartalsberichterstattung im Investment Case kurz beleuchtet. In einem möglichst prognosefreien Ansatz lege ich den Schwerpunkt auf Ist-Daten

- Pro Aktie-Kennzahlen spielen eine untergeordnete Rolle

- Fremdkapital wird für dieses Portfolio nicht in Anspruch genommen

Die Ausnahme(n) bestätigt das Regelwerk?!

„Plans are nothing, planning is everything.” Frei nach Dwight D. Eisenhower möchte ich auf einen berechtigten Einwand eines mehr oder minder rigiden Regelwerks eingehen. Die vermeintlich universelle Gültigkeit von Regeln bedingt meines Erachtens genauso die situative Abweichung davon. Hier sind wir wieder beim Schiedsrichter im Fußball und der eigenen Auslegung der – auf dem ersten Blick – klaren Regeln. Doch wie sich der Stand der Technik beispielsweise im Straßenbau ändert, sollten wir das adaptive Element auch beim Regelwerk für das Investieren würdigen und nicht verdrängen.

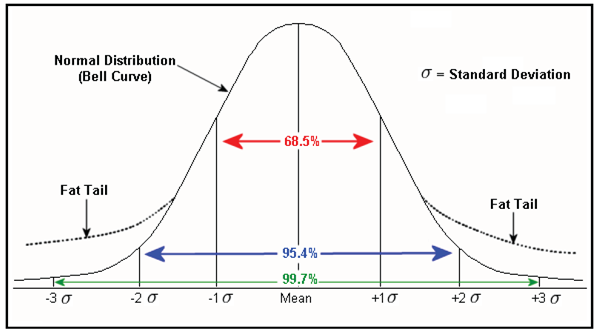

Die einzelnen Bestandteile des Regelwerks stehen im Konnex zur Dynamik und Komplexität eines sozialen Systems, welches die Börse(n) durch die zahllosen Interaktionen der Teilnehmer am Kapitalmarkt prägt. Wenn sich die Fakten ändern und wenn neue Informationen zu einer ursprünglich getroffenen Einschätzung zu neuen Erkenntnissen führen, dann sollten wir in der Lage sein, unsere ursprüngliche Einschätzung adäquat anzupassen und neu auszugestalten. In wirtschaftlich turbulenten Zeiten („Krisenzeiten“) können der Umgang mit den sogenannten „Fat Tails“, die erheblich von der Normalverteilung abweichen, den ursprünglichen Generalplan bzw. das Regelwerk signifikant durcheinander bringen. In Referenz zu Charles Darwin bedeutet die Anpassungsfähigkeit an die vorherrschenden Umweltbedingungen eine außerordentlich wichtige Anforderung an uns Börsianer, sich gegebenenfalls einer neuen Situation mit adaptiertem Regelwerk zu stellen. Dies meist trotz der inneren Überzeugung, eigentlich alle denkmöglichen Szenarien vorab im Regelwerk durchdekliniert zu haben (was – Hand aufs Herz – schlichtweg einer Illusion gleicht).

Modell der Fat-Tail Verteilungen (Quelle: Fat Tail Distributions – What Are They and Why Do They Matter?)

An diesem Punkt komme ich auf die Prinzipien und ihre Bedeutung für das Regelwerk zu sprechen. Im oben dargestellten Praxisbeispiel erwähne ich drei elementare Prinzipien: Fokus, Integrität und Transparenz. Persönlich verbinde ich mit Prinzipien immer eine oder mehrere daraus abgeleitete(n) Handlungsempfehlung(en). Dies macht den zentralen Unterschied zwischen Prinzipien und Werten aus, da letztere nicht unmittelbar mit einer konkreten Handlung in Verbindung stehen, sondern eine wünschenswerte Vorstellung von einem selbst oder einer bestimmten Sache kommuniziert. Handlungsleitende Prinzipien sind widerspruchsfrei, können als Gesetzmäßigkeit in einem individuell gehaltenen Postulat – in unserem Fall ein Regelwerk für unsere Investmentstrategie – definiert werden.

Dies führt mich zum Ende der Beachtung von grundsätzlichen Regeln und der Abweichung davon. Denn diese adaptive, auf den Kontext der Situation ausgerichtete Handhabung ist ausschließlich mit sich selbst zu vereinbaren. Weder werden beim selbstbestimmten Investieren Entscheidungen an andere Personen delegiert, noch ist vor jemand anderen als sich selbst gegenüber Rechenschaft abzulegen. Selbstbestimmt bedeutet auch dem freien Willen zum Ausdruck zu bringen.

Fazit

Unter den vielen zu beachtenden Aspekten bei der Kreation des eigenen Investment-Grundkonzept gehört die Erstellung, Befolgung und situative Anpassung eines Regelwerks zu einer der wichtigsten Aufgabenstellungen im Rahmen des Investierens. Die eigene Parametrisierung ist unerlässlich in der Phase der Erstellung dieser. In Verbindung mit handlungsleitenden Prinzipien sind die wesentlichen Fragenstellungen mit konkreten Antworten im Rahmen eines Regelwerkes ausformuliert.

Am Beispiel des Echtgeld-Portfolios stelle ich ein in der Praxis angewandtes Regelwerk für meine Investmentstrategie mit dem Fokus auf Dividend Growth Investing dar, welches grundsätzlich jenem meiner seit dem Jahr 2015 verfolgten Ansatzes entspricht.

In den nächsten Wochen werde ich zu den acht genannten Kernpunkten jeweils einen eigenen Beitrag veröffentlichen. Stay tuned!

Wie gefällt euch dieser Beitrag zum Regelwerk und Prinzipien? Wie ist eure Meinung zu diesem Thema? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze keine Aktien der genannten Unternehmen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.