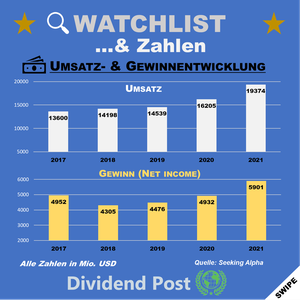

Dividend Post Watchlist: BlackRock (BLK)

Autor: The Dividend Post (Clemens)

17 Mai 2022

Grunddaten

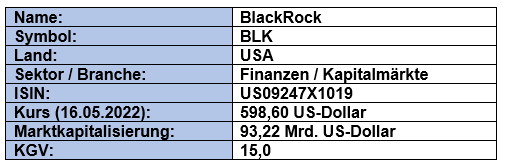

Im Finanzsektor herrscht eine breite Vielfalt in Anbetracht der diversen Unterkategorien. Zieht man den „Global Industry Classification Standard“ (GICS) als Orientierungshilfe und Ausgangspunkt heran, gewinnt die Lage an Übersichtlichkeit:

Quelle: dividend.com

Dem Kapitalmarkt-Segment lassen sich die Vermögensverwalter (Asset Manager) zuordnen. Ohne große Kreativität ist aus dem Titel abzuleiten, dass sich diese Investment-Gesellschaften mit angelegtem Vermögen beschäftigen. Ein Teil dieser Finanzdienstleistung umfasst nicht nur die Beratungsleistung sondern die Umsetzung dieser als auch das Anbieten entsprechender Produkte – von aktiv gemanagten Fonds bis hin zu passivem Produkten wie Exchange Traded Funds (ETFs).

Von zentraler Bedeutung für die Vermögenswaltung sind die sogenannten Assets under Management (AUM). Sie drücken das Volumen der verwalteten Kundengelder aus und dies wird als essentieller Bewertungsmaßstab für die Größe von Asset Managern herangezogen. Demnach ist BlackRock mit 9,6 Billionen US-Dollar (USD) per 31.03.2022 der größte Vermögenswalter weltweit.

Quelle: Wikipedia

Doch sollten wir uns bei isolierter Betrachtung der AUM als Erfolgsfaktor nicht täuschen lassen. Das investierte Fondsvolumen ist eine Determinante für die Berechung der anfallenden Gebühren (Fees). Je nach Preispolitik für die angebotenen Produkte und zu berücksichtigten Aufwenden (u.a. Personalkosten, IT) ermittelt sich der wirtschaftliche Erfolg. Nicht zu vergessen sind die Marktschwankungen, welchen die AUM unterliegen. Gehen die Marktindices nach unten, sinken konsequenterweise die Volumina an verwaltenden Kundengeldern. In dieser Hinsicht ist dem Geschäftsfeld eine gewisse Zyklik inhärent. Deshalb achtet die aufmerksame Analystenschar bei der Bekanntgabe neuer Unternehmenszahlen stets auch auf den Netto-Zufluss (bzw. -abfluss). Dazu kommen wir an anderer Stelle nochmals.

Was macht BlackRock (BLK) eigentlich?

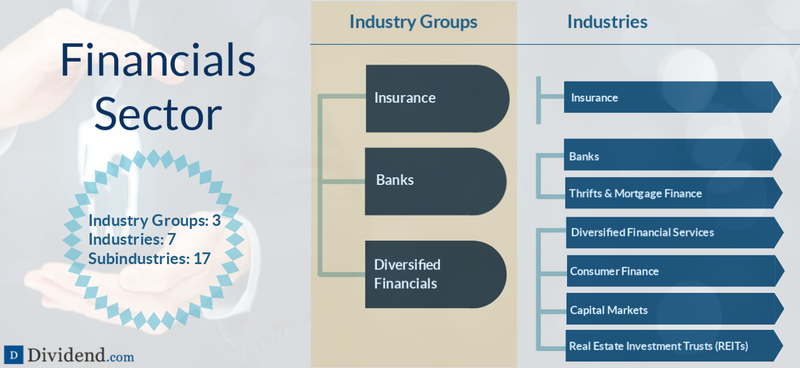

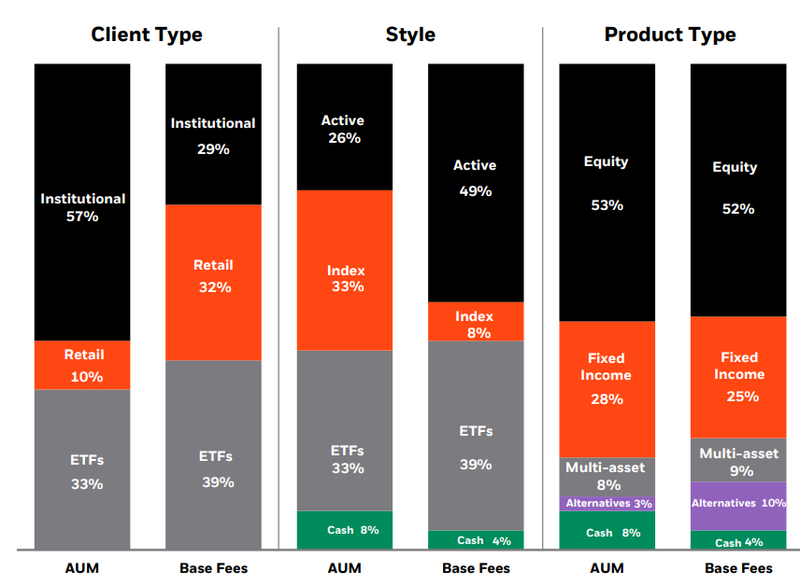

Wenn wir uns nun indukativ von der allgemeinen Metaebene auf die unternehmesspezifische Ebene anhand von BlackRock begeben, kann ein Blick auf die Segmentstruktur wie BLK die Zahlen berichtet weiterhelfen:

Quelle: Earnings Q1 2022

Die Darstellung wirkt ziemlich überfrachtet. Deshalb fokussieren wir uns auf die drei gelb markierten Kategorien, in denen die AUM je nach Betrachtungswinkel berichtet bzw. unterteilt werden.

- Client Type: Privatanleger, institutionelle Investoren (Banken, Pensionskassen, Stiftungen, Versicherer, Staatsfonds, etc.) und iShares ETF

- Investment Style: Aktiv gemanagte Fonds-Strategien, ETFs und Indexstrategie abseits von ETFs

- Product Type: Unternehmensbeteiligungen“ (Equity), „Fixed-Income“ (Anleihen, Schuldverschreibungen), „Multi-asset“ (Mischfonds aus unterschiedlichen Anlageklassen), „Alternatives“ (u.a. Immobilien)

Hier möchte ich auf den lesenswerten Beitrag von The European View verweisen, der dem ganzen rund um BlackRocks Produkten und Dienstleistungen gründlich auf die Spur geht. Zum Abschluss eine gesamthafte Darstellung über die AUM und erzielten Gebühren (inkl. Wertpapieranleihe) je nach Kategorie basierend auf den Zahlen für das 1. Quartal 2022:

Quelle: Earnings Q1 2022

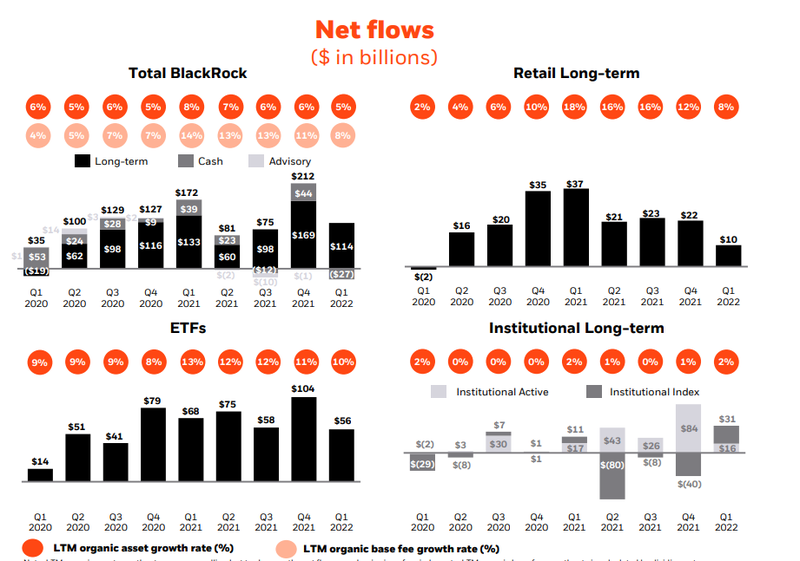

Neben dem verwaltenden Kundengeldern schenkt man bei der Analyse von Vermögensverwaltern der Entwicklung des Nettozuflusses (net flow) als geeigneten Gradmesser für den Vertriebserfolg große Beachtung. Steigen die Zuflüsse an Kundengeldern, kann davon ausgegangen werden, dass die angebotenen Produkte des Asset Managers zu den bestehenden Konditionen vom Kunden angenommen werden. Weiters liefern sie Erkenntnisse dazu, in welche Asset-Kategorien (Aktien, Anleihen, Mischfonds, etc.) die Kapitalströme zu einem bestimmten Zeitpunkt fließen und wie es das Sentiment bei den Investoren steht. Das Netto ergibt sich aus der (positiven oder negativen) Differenz zwischen „Inflows“ und „Outflows“. Die vermögensverwaltendenden Unternehmen berichten regelmäßig über die Entwicklung des „Fund Flows“, d.h. monatlich oder zumindest quartalsweise. Hier exemplarisch der aktuelle Status im Falle von BlackRock. Man erkennt gut, dass die Net flows tendenziell abnahmen jedoch positiv blieben:

Quelle: Earnings Q1 2022

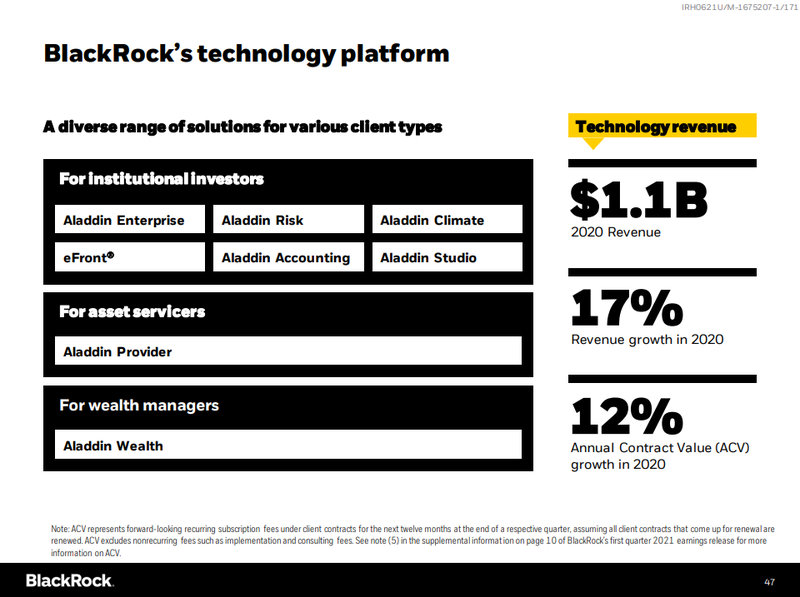

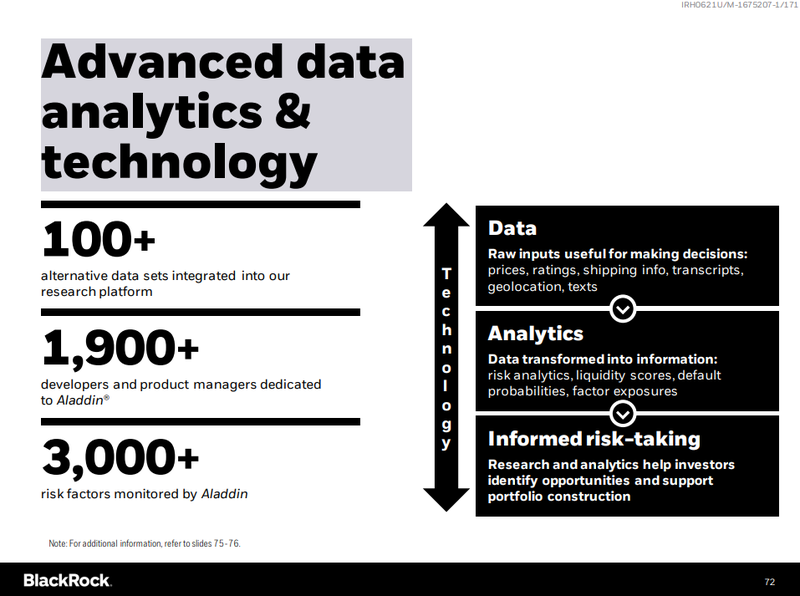

Wenn man sich im Rahmen des eigenen Investment Cases mit BlackRock näher beschäftigt, stößt man an einer bestimmten Stelle des Research-Prozesses auf Aladdin. Dabei handelt es sich um ein Akronym für Asset, Liability and Debt and Derivative Investment Network. Als zentrale Technologie-Plattform für das Risikomanagement können Portfolioanalysen angereichert durch eigene wie externe Daten analysiert werden und Investmententscheidungen daraus abgeleitet werden. Neben der unternehmensinternen Verwendung, bietet BlackRock die gebündelten Analyseninstrumente und Services zur Risikobewertung als lizenziertes Produkt auch Drittfirmen am Finanzmarkt an.

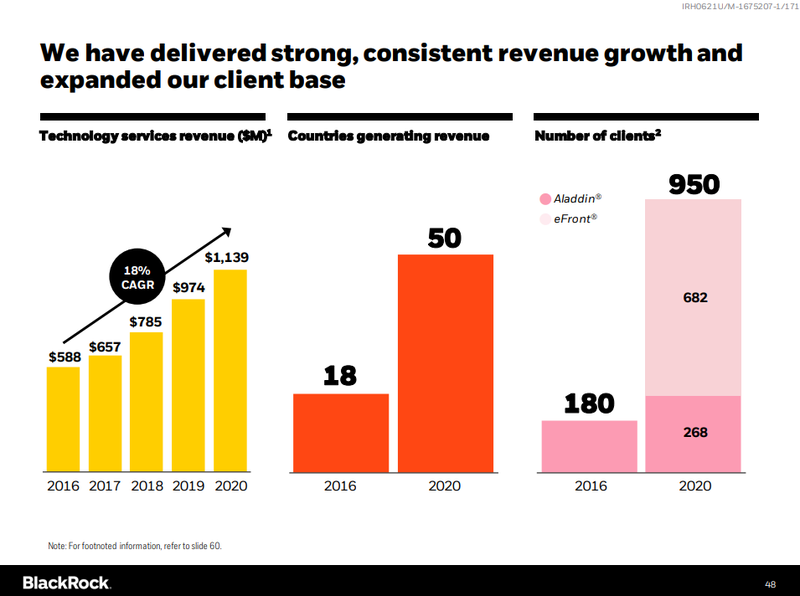

Quelle: BlackRock Investors Day Presentation 2021

Durch diese Pionierrolle im Anbieten von Software-Lösungen für ein datengestütztes Risikomanagement im Bereich Vermögensverwaltung bildete sich „Technology Services“ als ein um 18% p.a. wachsendes Segment aus. Zur besseren Einordnung: am Gesamtumsatz von 19,3 Mrd. USD trug der auf Technologie-Dienstleistungen spezialisierte Bereich knapp 7% bei.

Quelle: BlackRock Investors Day Presentation 2021

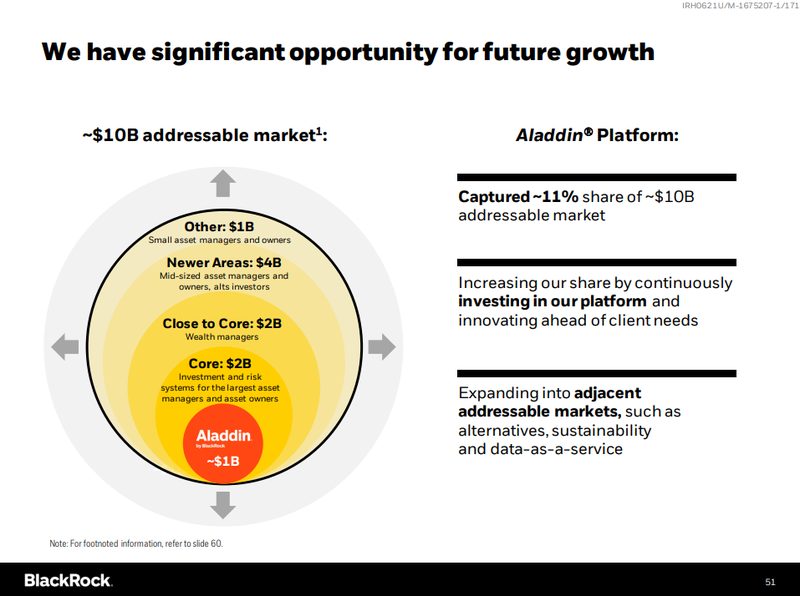

Nach einer Studie des Beratungshauses McKinsey wird der potentielle Markt für den Einsatz von Aladdin Systems auf zehn Mrd. USD geschätzt. Das BlackRock-Management sieht – ausgehend von einem Marktanteil von ca. 11% – noch genügend Wachstumspotential für die eigenen Technologie-Dienstleistungen. Daher verwundert es kaum, dass der Investitionsschwerpunkt auf Aladdin gelegt wird. Als Beispiele werden im Jahresbericht die Migration vom eigenbetriebenen Datenzentrum in Richtung Cloud sowie der Ausbau von Aladdin Climate angeführt.

Quelle: BlackRock Investors Day Presentation 2021

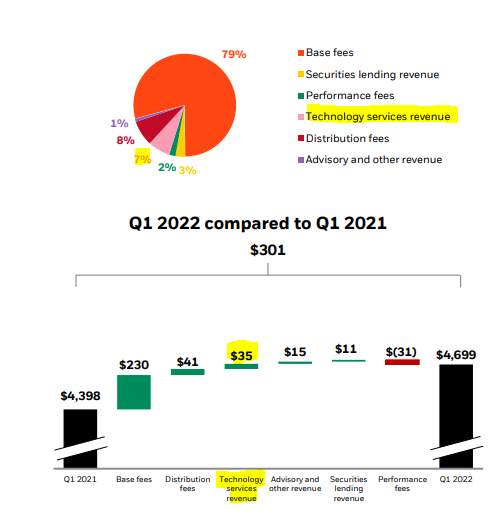

Aus den aktuellen Quartalszahlen geht hervor, dass der Aufwärtstrend im Technologie-Dienstleistungssegment intakt bleibt. Im Vergleich zum Vorjahresquartal konnte immerhin der Umsatz um 35 Mio. USD gesteigert werden. CEO Larry Fink kommentierte das Ergebnis: „Aladdin’s comprehensive value proposition is resonating more than ever and becoming a key component of the whole portfolio solutions we deliver for clients – technology services saw 13% ACV growth.” ACV steht für “annual contract value”, sprich den wiederkehrenden Lizenzeinnahmen aus dem zugrundeliegenden Vertragsbestand, welcher zuletzt um 13% anstieg.

Was auch klar aus der untenstehenden Grafik herauszulesen ist: der Löwenanteil entfällt nach wie vor auf die wachsenden Grundgebühren (base fees) mit fast 80% des vereinnahmten Gesamtumsatzes.

Quelle: Earnings Q1 2022

Kunden und Wettbewerb

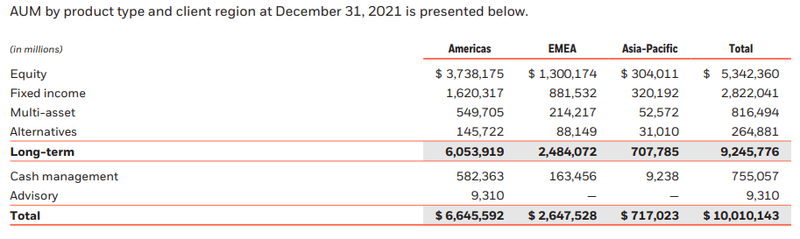

Die Kunden von BlackRock streuen sich geographisch ganz im Sinne einer erstrebenswerten Diversifikation weltweit, jedoch nicht in einem ausgeglichenen Verhältnis. Ein Schwerpunkt bildet sich mit knapp zwei Drittel der AUM in Nord- und Südamerika heraus, worauf auch 12,4 Mrd. USD des Gesamtumsatzes entfallen. Der EMEA- (AUM: 27%; Umsatz: 6,1 Mrd.) und der Asien-Pazifik-Raum (AUM: 8%; Umsatz: 0,9 Mrd.) runden das Bild ab.

Quelle: Jahresbericht 2021

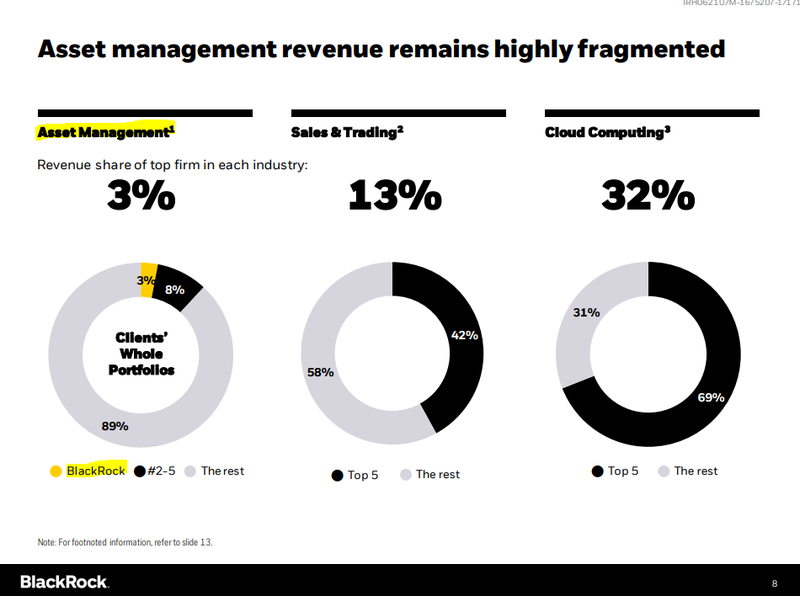

Erinnern wir uns kurz an die Liste der größten Vermögensverwalter und setzen wir BlackRocks Marktanteil ins Verhältnis zum Gesamtmarkt, lässt sich konstatieren, dass es sich um einen sehr fragmentierten Markt handelt. Dieser Umstand erhärtet sich, wenn andere Industrien wie Cloud Computing in den Vergleich miteinfließen:

Quelle: BlackRock Investors Day Presentation 2021

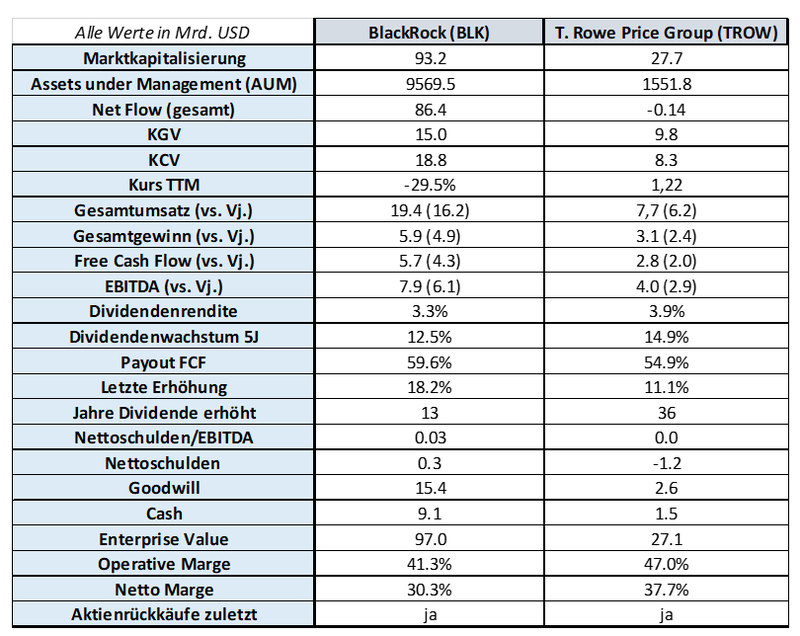

Vielmals ist von „Aktienduellen“ in den Sozialen Medien zu lesen. Ein oft bemühter Vergleich in der Branche Asset Management lautet demnach: BlackRock versus T. Rowe Price Group (TROW). Dabei bietet sich TROW als eine komplementäre Alternative – und ausdrücklich nicht als Ersatzkandidat – an, die sich auf aktiv gemanagte Investmentfonds spezialisiert. Nimmt man die „nackten Zahlen“ her, ergibt sich folgende Gegenüberstellung. Obwohl sich auf den ersten Blick solch ein Vergleich unterschiedlicher Vermögensverwalter förmlich aufdrängt, sollte im Detail die nötige Differenzierung entlang der branchentypischen Wertschöpfungskette nicht fehlen.

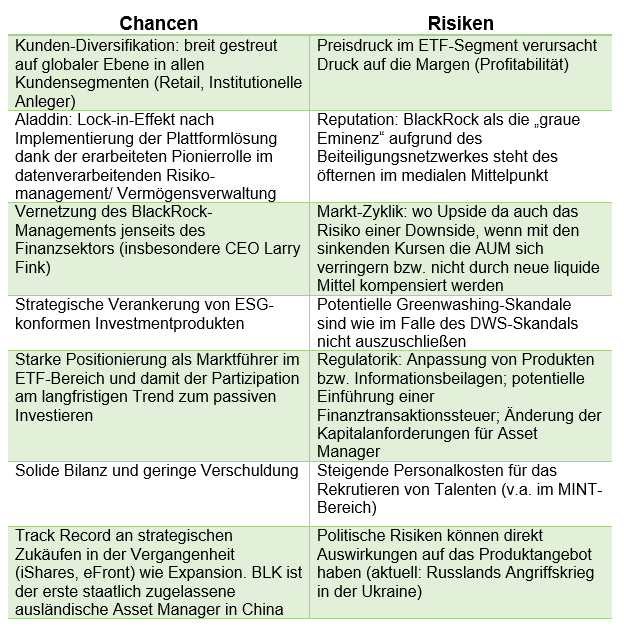

Chancen und Risiken

Auf Basis der folgenden Tabelle möchte ich kurz und prägnant die Chancen-Risiken darbieten. Die einzelnen, exemplarischen Punkte obliegen meiner subjektiven Wahrnehmung (nota bene: wie immer eigentlich) und verlangen auf das Deutlichste einer eigenen Due Diligence:

Dividend Post Tipp: einfach Mal einen Blick in den sogenannten 10-K-Report werfen.

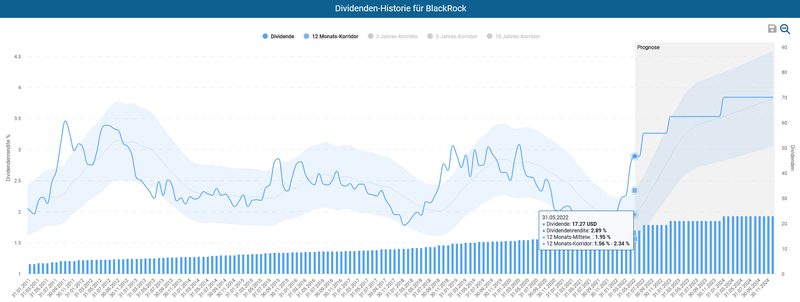

Dividendenqualität

Im Hinblick auf die Dividendenqualität gibt es bei BlackRock nichts auszusetzen. Bei einem aktuellen Kurs von USD 598,60 ergibt das eine Dividendenrendite von 3,26%. Die Fünfjahres-Dividendenwachstumsrate (5J DGR) beträgt 12,52%. Das Unternehmen erhöht seit mittlerweile 13 Jahren die Dividende, zuletzt um 18,16% Anfang des Jahres. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2022: 18,16%

- 2021: 13,77%

- 2020: 10%

- 2019: 14,58%

- 2018: 12%

Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite deutlich von der Obergrenze des 12-Monats-Korridors ausgebrochen ist.

Dividenden-Historie von BlackRock (Quelle: Aktienfinder)

Verschuldungssituation

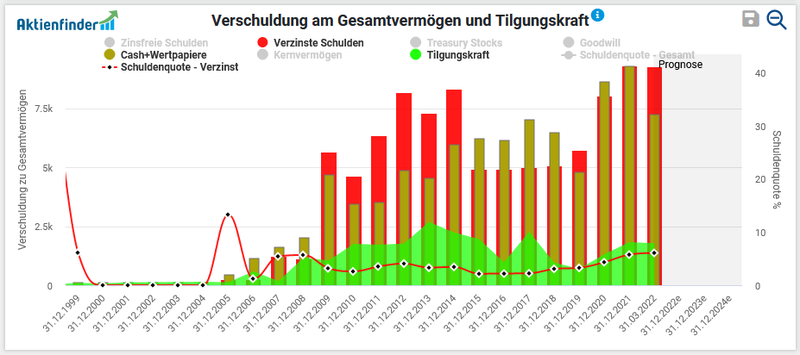

Ein Blick auf die Verschuldenssituation zeigt uns, dass DLR auf den zinstragenden Anteil ca. 9,3 Mrd. USD liegt. Dem stehen wiederum liquide Mittel und Wertpapiere von in Summe 9,1 Mrd. USD gegenüber. Setzen wir nun die Nettoschulden in Verhältnis zum EBITDA von 7.9 Mrd. USD ergibt sich ein hervorragender Wert von 0,03, der (meilen-)weit unter dem als allgemein definierten kritischen Schwellenwert für die Ermittlung finanzieller Stabilität liegt (nämlich Faktor 3). Zudem wurden in den letzten zehn Jahren knapp 11% der ausstehenden Aktien zu einem Durchschnittskurs von 379 USD pro Aktie zurückgekauft.

Entwicklung der Verschuldung von BlackRock (Quelle: Aktienfinder)

Aktuelle Bewertung

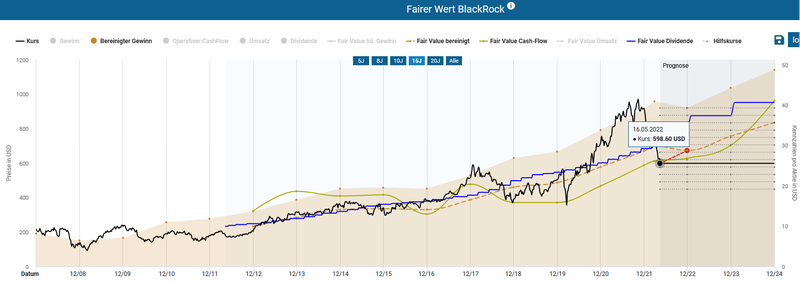

Mit einem gegenwärtigen KGV von 15 liegt das Unternehmen unter dem historischen KGV-Wert der Aktie. Die Dynamische Aktienbewertung im Aktienfinder untermauert visuell das Kurspotential bis Ende 2022 im Verhältnis zum aktuellem Niveau mit 14,3% gemessen am bereinigten Fair Value.

Fairer Wert von BlackRock (Quelle: Aktienfinder)

Kursentwicklung

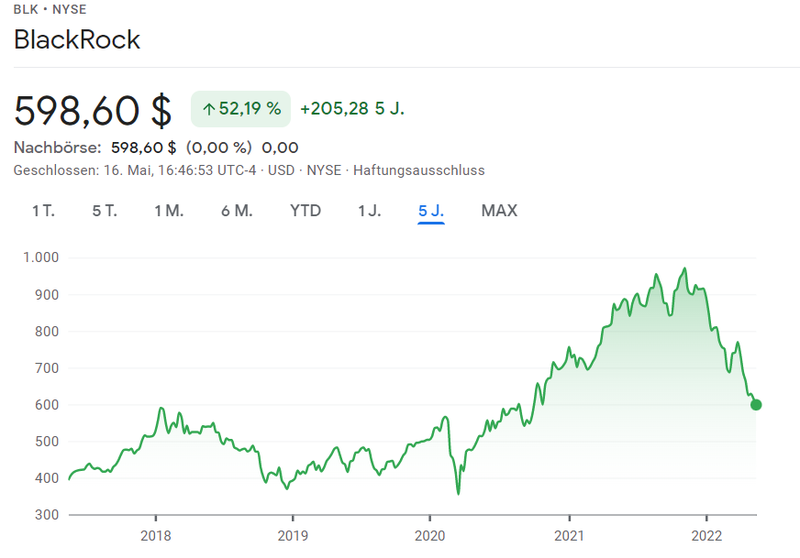

Im aktuellen Kurschart sehen wir eine Performance von 52,2 % Kurswachstum in den letzten fünf Jahren bzw. 8,8 % pro Jahr (exklusive erhaltener Ausschüttungen):

Quelle: Google Finance

Wir befinden uns derzeit im größten Rückgang in den letzten drei Jahren: seit dem Allzeithoch im November 2021 bei 973 USD ging es ca. 39% gen Süden.

Nachspielzeit

Zum Abschluss sei abermals kurz darauf hingewiesen, dass ich diesen Beitrag als keine Aktienanalyse betrachte. In erster Linie geht es mir darum, das Geschäftsmodell zu portraitieren. Ein paar Zahlen habe ich in meinem Instagram-Beitrag zusammengefasst:

Weiters können Dich folgende Fragestellungen und Daten für einen Deep-Dive für Deinen Befund zur finanziellen Gesundheit sowie individuellen Investment Case unterstützen:

- Anlage- und Fremdkapitalstruktur sowie Bonitätsratings

- Goodwill & Cash-Reserven

- Operative & Netto-Marge

- Entwicklung von Umsatz, Gewinn und Free Cash Flow

- Guidance bzw. Ausblick

- Aktienrückkäufe

Wenn Du Dich tiefer in das Unternehmen einarbeiten möchtest, empfehle ich die Investor Relations Website als geeignete erste Anlaufstelle. Im Geschäftsbericht gezielt nach Informationen zu suchen, kostet Dir zwar ein wenig Zeit, doch sind die Daten meist gut strukturiert aufbereitet. Weiters findest Du kostenlose Aktienanalysen auf aktienfinder.net aufgelistet, wo ich selbst regelmäßig Analysen veröffentliche.

Auf eine prosperierende Investmentkultur und vielen Dank für Deinen Besuch auf Dividend Post!

Wie ist eure Meinung zu BlackRock? Bist Du bereits investiert bzw. hast Du das Unternehmen auf Deiner Watchlist? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze Aktien von BlackRock und T. Rowe Price Group. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.