Dividend Post Watchlist: Digital Realty Trust (DLR)

Autor: The Dividend Post (Clemens)

1 April 2022

All die schönen Buzzwords aus den pickefeinen Power-Point-Slidedecks der Berater Schmiede sind nun platziert. Nüchtern betrachtet: summa summarum bildet sich ein klarer Trend der zunehmenden Datenmenge aus. Dieser Nachfrage-stärkende Faktor sorgt für einen wachsenden Bedarf von hoher Rechenkapazität, um diese Daten adäquat zu verarbeiten. An diesem Punkt landen wir bei den optisch unscheinbaren Rechenzentren. Selbstredend sind im digitalen Zeitalter eher Innovation und Development anstatt der schnöde Infrastruktur-Betrieb die Liebkinder in der öffentlichen Wahrnehmung. Ach, IT-Operations ist doch prädestiniert für ein weiträumiges Outsourcing.

Alle, die sich so einen Betrieb eines Rechenzentrums mit den eigenen Augen angesehen haben, wissen, mit welchem Aufwand die erstmalige Entwicklung der Immobilie und nachfolgende Betreuung einer solchen verbunden ist. Die Anforderungen an die Gebäudeinfrastruktur (Kühlung!, Stromversorgung!), die zu verwendene Hardware als auch die Erfüllung der Sicherheitsanforderungen nach qualitätsversprechenden Leitstandards sind enorm. Dazu kommen die Aufwände für Wartung und Instandhaltung des Ganzen.

Was macht Digital Realty Trust (DLR) eigentlich?

Wie in beinahe jeden Feld unserer Wirtschaft gibt es einen Haufen spezialisierter Unternehmen, die sich einen bestimmten Teil der Wertschöpfungskette als ihre Domäne zu eigen machen. Heute widmen wir uns den Betreibern von Rechenzentren. In den Vereinigten Staaten befinden sich keineswegs nur die Firmenzentralen der Big Tech Unternehmen, sondern auch eine Vielzahl der benötigten Infrastruktur-Provider im Bereich Daten. Der CLOUD Act lässt rufen.

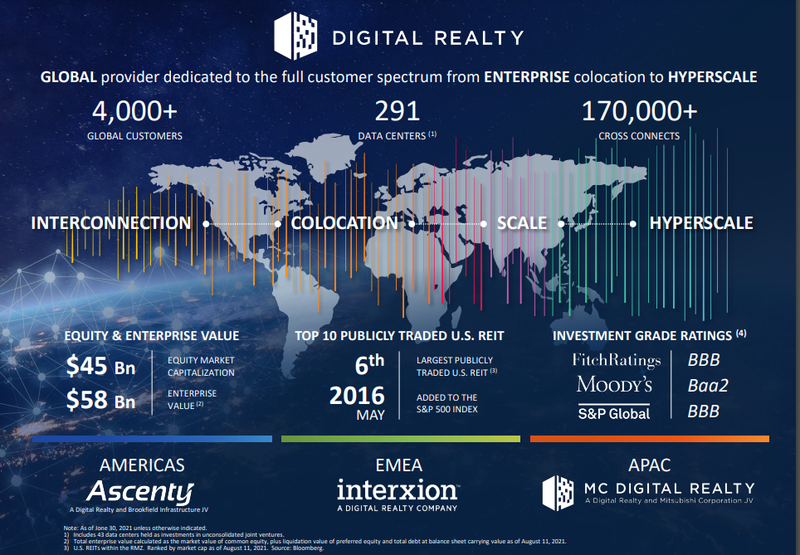

Digital Realty Trust (kurz: DLR) ist als „Real Estate Investment Trust“ (REIT) einer der Platzhirschen in diesem Feld. REITs, die für eine Steuerbefreiung der Auflage folgen müssen, in etwa 90% der Gewinne auszuschütten, sind eine etablierte Unternehmensrechtsform, die vor allem im Immobilienbereich zu tragen kommt (und uns Privatanleger in Österreich steuerlich ziemliche Kopfzerbrechen bereiten, aber das steht auf einem anderen Blatt Papier).

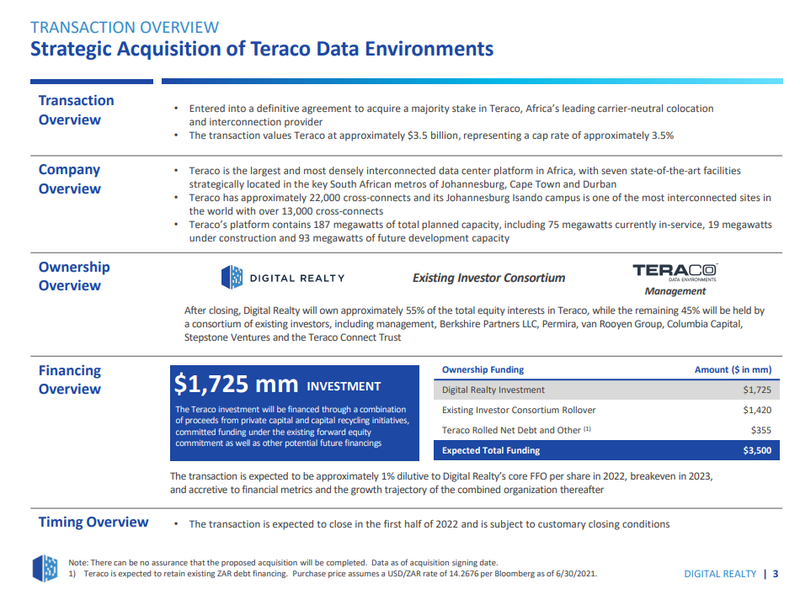

Quelle: Investor Relations Präsentation

Zurück zur Unternehmensgeschichte von DLR: das Unternehmen wurde im Jahr 2004 durch die Private-Equity-Firma GI Partners gegründet. Detail am Rande: ein Gutteil der ersten Rechenzentren steuerte GI Partners aus einer Konkursmasse in das neuformierte Unternehmen bei. Die Jahre expansiven anorganischen Wachstums begannen, wobei GI Partners bereits 2007 alle Aktien verkaufte und von dannen zog. Grob über den Daumen geschätzt dürfte DLR nicht weniger als 20 Mrd. US-Dollar in den letzten Jahren für strategische Akquisition locker gemacht haben. Die in der Unternehmens-DNA tief verankerte und seitens des Management präferierte Vorgehensweise eines forcierten Wachstums durch Merger & Acqusition-Aktivitäten dient dem übergeordneten Ziel zur Behauptung der guten Markstellung, die sich Digital Realty im Wettbewerb erarbeitet hat. Erst kürzlich wurde die Transaktion von Teraco mit sieben Rechenzentren in Südafrika um nicht weniger als 1,7 Mrd. USD bekanntgegeben.

Quelle: Teraco Transaktion Präsentation

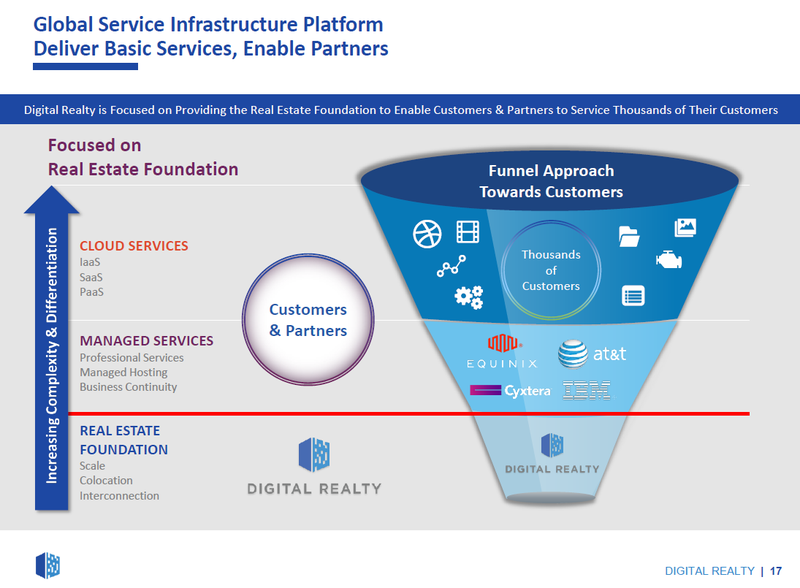

Nun betreibt und entwickelt DLR seine auf den gesamten Globus verteilten Rechenzentren, agiert komplementär dazu ebenfalls als Anbieter von Cloud Services im Business-to-Business-Segment. Die Musik spielt im Einsatzbereich der hybriden Cloud: die Infrastruktur für die Speicherung von sensitiven Informationen stammt von Digital Realty, die entwickelten Applikationen vom Kunden selbst. In einem der letzten Berichte geht das auf Marktforschung im IT-Bereich spezialisierte Beraterhaus Gartner von global steigenden Investitionen um die 6% im Daten-Infrastrukturbereich aus.

Der bewusste Aufbau und Betrieb von Redundanzen mit dem Ziel von Business Resilience bzw. Business Continuity bei geschäftskritischen Prozessen sowie der Lastenausgleich zur Aufrechterhaltung der Anwendungsleistung sind zusätzliche positive Treiber für die Geschäftsentwicklung von Rechenzentren-Betreiber wie Digital Realty.

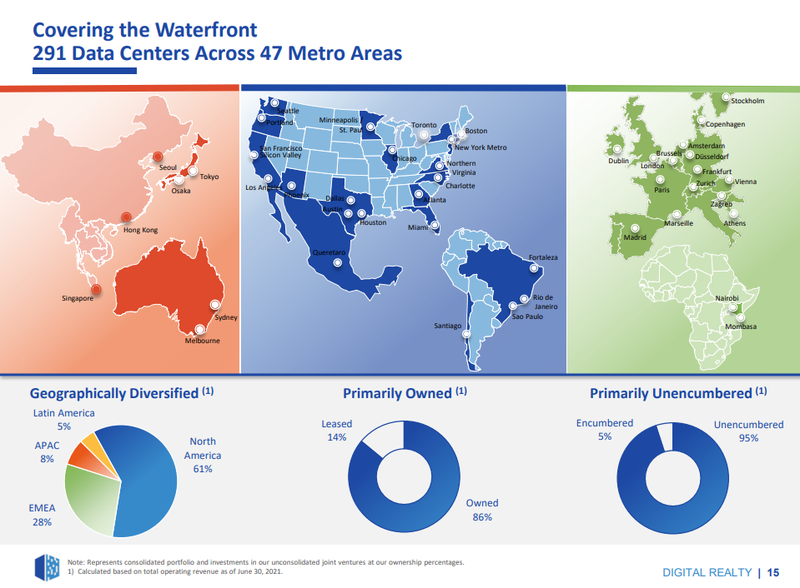

Quelle: Investor Relations Präsentation

Kunden und Wettbewerb

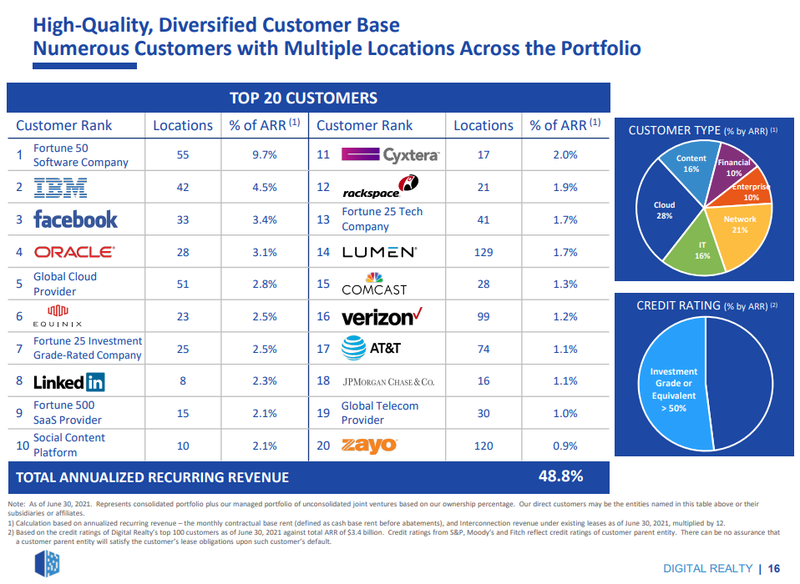

Die Kunden von DLR streuen sich geographisch ganz im Sinne einer erstrebenswerten Diversifikation analog zur Verteilung ihrer insgesamt 291 Rechenzentren: weltweite Präsenz. Gleichwohl kristallisiert sich ein Schwerpunkt in den Vereinigten Staaten heraus, worauf von den 4,5 Mrd. USD Gesamtumsatz knapp zwei Drittel entfallen. Die naheliegende Erkenntnis, dass dies mit den rechtlichen Standorten der Headquarters von den international agierenden IT-Corporates korreliert, hält wohl einer tiefergehenden Analyse stand. So sind Oracle, Meta (ex-Facebook) und IBM unter den Top-10 Kunden prominent vertreten.

Quelle: Investor Relations Präsentation

In puncto Konkurrenzsituation hat sich Digital Realty eine komfortable Position innerhalb der Branche verschafft. Dennoch sind sich die Mieter und damit Kunden durchaus der Skalierungseffekte von Data-Center-Providern bewusst. Ein Druck auf die Margen durch ein aggresiveres Pricing im Rennen um Neukunden hatte vor einiger Zeit der CEO von Konkurrent CyrusOne thematisiert. Neben Letzterem, die übrigens von den neuen Eigentümern KKR und Global Infrastructure Partners (GIP) kürzlich von der Börse genommen wurden, sowie Equinix, QTS Realty Trust und CoreSite (von American Tower übernommen) spielen die großen Player in Asien: KDDI/Telehouse, GDS, China Telecom, China Mobile, NTT.

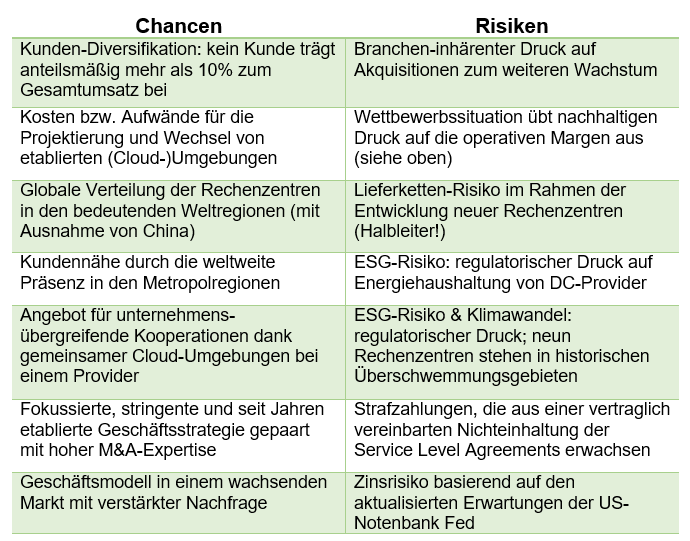

Chancen und Risiken

Neuerdings möchte ich auf Basis der folgenden Chancen-Risiken-Matrix kurz und prägnant diese in tabellarischer Form darbieten. Die einzelnen, exemplarischen Punkte obliegen meiner subjektiven Wahrnehmung (ähm, wie der ganze Text eigentlich) und verlangen auf das Deutlichste einer eigenen sorgfältigen Prüfung:

Quelle: eigene Darstellung

Freundlicher Dividend Post Tipp: einfach Mal einen Blick in den sogenannten 10-K-Report werfen.

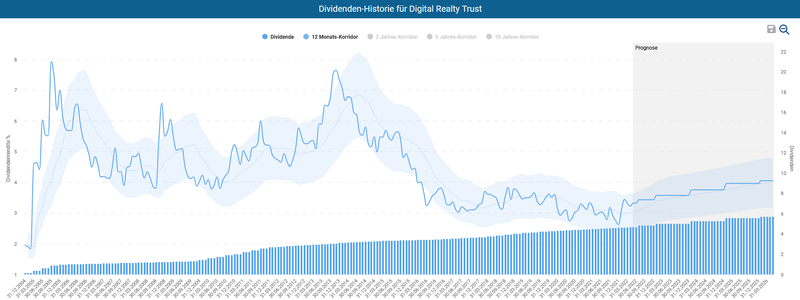

Dividendenqualität

Insbesondere beim Blick auf die Dividendenqualität überzeugt der Track Record von DLR. Bei einem aktuellen Kurs von USD 141,80 ergibt sich eine Dividendenrendite von 3,44%. Die Fünfjahres-Dividendenwachstumsrate (5J DGR) beträgt bei diesem REIT moderate 5,68%. Das Unternehmen erhöht seit mittlerweile 18 Jahren die Dividende, zuletzt 5,17% Anfang März. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2022: 5,17%

- 2021: 3,57%

- 2020: 3,70%

- 2019: 6,93%

- 2018: 8,60%

Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass sich die aktuelle Dividendenrendite an der Obergrenze des 12-Monats-Korridors bewegt.

Dividenden-Historie von Digital Realty Trust (Quelle: Aktienfinder)

Verschuldungssituation

Ein Blick auf die Verschuldenssituation zeigt uns, dass DLR bei einem Schuldenstand von 17,8 Mrd. USD liegt. Dabei entfallen auf die zinstragenden Finanzverbindlichkeiten ca. 15 Mrd. USD, dem wiederum liquide Mittel und Wertpapiere von in Summe 0,15 Mrd. USD gegenüberstehen. Setzen wir nun die Nettoschulden in Verhältnis zum EBITDA von 2,3 Mrd. USD ergibt sich ein Wert von 6,5, der knapp unter dem als allgemein definierten kritischen Schwellenwert bei REITs für die Ermittlung finanzieller Stabilität liegt (nämlich Faktor 7). Zu beachten ist die steigende Anzahl ausgegebener Aktien, die sich von 2015 bis Ende 2021 mehr als verdoppelte.

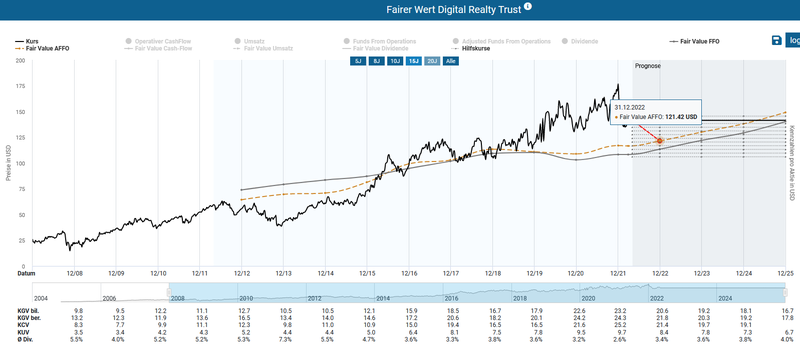

Aktuelle Bewertung

Mit einem gegenwärtigen KGV von 21,7 liegt das Unternehmen deutlich über dem historisch fairen Wert der Aktie. Die Dynamische Aktienbewertung im Aktienfinder untermauert visuell das "Kurspotential" bis Ende 2022 im Verhältnis zum aktuellem Niveau bei -12% gemessen am Fair Value AFFO (Adjusted Funds From Operations).

Fairer Wert nach AFFO von Digital Realty Trust (Quelle: Aktienfinder)

Kursentwicklung

Im Hinblick auf den aktuellen Chart sehen wir eine Performance von 30,5 % Kurswachstum in den letzten fünf Jahren bzw. 5,5 % pro Jahr (exklusive erhaltener Ausschüttungen):

Quelle: Google Finance

Der maximale Rückgang in den letzten drei Jahren betrug ca. 25% Ende Februar 2022.

Nachspielzeit

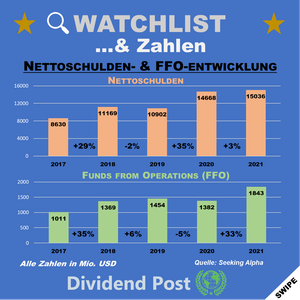

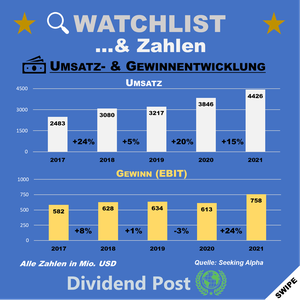

Zum Abschluss sei wieder kurz darauf hingewiesen, dass ich diesen Beitrag als keine Aktienanalyse betrachte. In erster Linie geht es mir darum, das Geschäftsmodell zu portraitieren. Ein paar Zahlen habe ich in meinem Instagram-Beitrag zusammengefasst:

Weiters können Dich folgende Fragestellungen und Daten für einen Deep-Dive für Deinen Befund zur finanziellen Gesundheit sowie individuellen Investment Case unterstützen:

- Net Asset Value (NAV) im Verhältnis zu den Nettoschulden

- Anlage- und Fremdkapitalstruktur sowie Bonitätsratings

- Goodwill & Cash-Reserven

- Operative & Netto-Marge

- Entwicklung von Umsatz, Gewinn und Funds-From-Operations

- Fundamentale Bewertungskriterien: AFFO! (A steht für adjusted)

- Guidance bzw. Ausblick: hier als Startpunkt (S. 11)

- Aktienrückkäufe: Hinweis => aktuell kein Thema. Das Gegenteil ist der Fall

Wenn Du Dich tiefer in das Unternehmen einarbeiten möchtest, empfehle ich die Investor Relations Website als geeignete erste Anlaufstelle. Im Geschäftsbericht gezielt nach Informationen zu suchen, kostet Dir zwar ein wenig Zeit, doch sind die Daten meist gut strukturiert aufbereitet. Weiters findest Du kostenlose Aktienanalysen auf aktienfinder.net aufgelistet, wo ich selbst regelmäßig Analysen veröffentliche.

Auf eine prosperierende Investmentkultur und vielen Dank für Deinen Besuch auf Dividend Post!

Was hältst Du von Digital Realty Trust? Bist Du bereits investiert bzw. hast Du das Unternehmen auf Deiner Watchlist?

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze keine Aktien von Digital Realty Trust (DLR). Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.