Packaging Corporation of America – Verpackungen und Papier outperformen den S&P 500?

Autor: The Dividend Post (Clemens)

9 März 2023

Grunddaten

Investment Summary zu Packaging Corporation of America

- Profitables Geschäftsmodell: ausgehend von einer stabilen Brutto-Marge konnte das Management durch Optimierung der Prozesse und umsichtigem Kostenmanagement die Netto-Marge in den letzten zehn Jahren verdoppeln.

- Marktstellung und Eintrittsbarrieren: die tiefe Verankerung in die Wertschöpfungsketten ihrer Kunden ist ein wesentlicher Wettbewerbsvorteil. PCA etablierte sich eine hervorragende Position in einem gesättigten Markt, der vor allem von der Nachfrage nach konstant benötigten Produkten des Basiskonsums profitiert.

- Solide Finanzen: PCA verfolgt eine auf Expansion ausgelegte Investitionspolitik, wobei stets die moderate Verschuldung zu günstigen Finanzierungskonditionen im Auge behalten wird. Das Investment-Grade BBB bescheinigt dem Unternehmen eine gute Bonität.

- Attraktive Bewertung: ein historisch niedriges KGV bei gleichzeitig wachsenden Umsätzen in einem zyklischen Sektor und stattlicher Dividende als Erfolgsbeteiligung bieten aktuell ein attraktives Terrain zum Einstieg.

Das Unternehmen: Wer ist Packaging Corporation of America?

Die Gründungsgeschichte von Packaging Corporation of America (PCA) reicht bis Ende der 1950er Jahre, als sich drei bisher eigenständige Unternehmen namens Central Fibre Products, American Boxboard and Ohio Boxboard zu PCA zusammenschlossen. Die ursprünglichen Wurzeln von PCA gehen mit der Gründung der North Star Mill in Quincy, Illinois, wohl auf das Jahr 1867 zurück. Schon damals lag der Hauptzweck der Organisation in der Produktion von Verpackungsmaterialien aus Wellpappe und Karton. Bereits im Jahr 1965 übernahm die Beteiligungsgesellschaft Tenneco, heute im Besitz der Private-Equity-Gesellschaft Apollo Global Management, die PCA-Gesellschaft und führte sie zusammen mit einem Blumenstrauß an anderen Unternehmen. Unter dem Dach von Tenneco sammelten sich Erdöl/-gas-Ausstatter, Agrarmaschinen-Hersteller, Tankstellenbetreiber, Autozulieferer, Schiffsbauer und eben das später in Tenneco Packaging umbenannte Verpackungswesen.

Infolgedessen erweiterte sich das Produktportfolio der Verpackungssparte um die in der Produktion verwendeten Komponenten wie Aluminium, Kunststoffe, Schaumstoffprodukte, geformte Fasern und Pressprodukte. Ab den 1990er Jahren begann das Management von Tenneco die einzelnen Geschäftsfelder aus dem Konglomerat abzuspalten. Im Verpackungsmaterial-assoziierten Geschäft wurden aus einer zwei Gesellschaften: das Spin-off Pactiv Evergreen verkaufte das Wellpappe-Segment an eine neugegründete Firma, die sich wenig später in den altbekannten Namen Packaging Corporation of America umfirmierte. Im Jahr 2003 erfolgte der Börsengang unter dem Ticker PKG an der New York Stock Exchange.

Im Verlauf der letzten beiden Jahrzehnte erwarb Packaging Corporation of America eine Reihe neuer Unternehmen wie Boise Inc., Crockett Packaging, TimBar oder Advance Packaging querverstreut über die diversen Bundesstaaten in den Vereinigten Staaten und integrierte deren Aktivitäten in den sukzessive wachsenden Konzern. Der Geschäftszweck blieb im Kern unangetastet, denn PCA befasst sich auch heute im Wesentlichen mit der Herstellung von Behälterprodukten als integraler Teil der US-Verpackungsindustrie. Heute wie damals dienen die Verpackungen zum sicheren Transport von Fleisch, frischem Obst, Gemüse, verarbeiteten Lebensmitteln und Getränke.

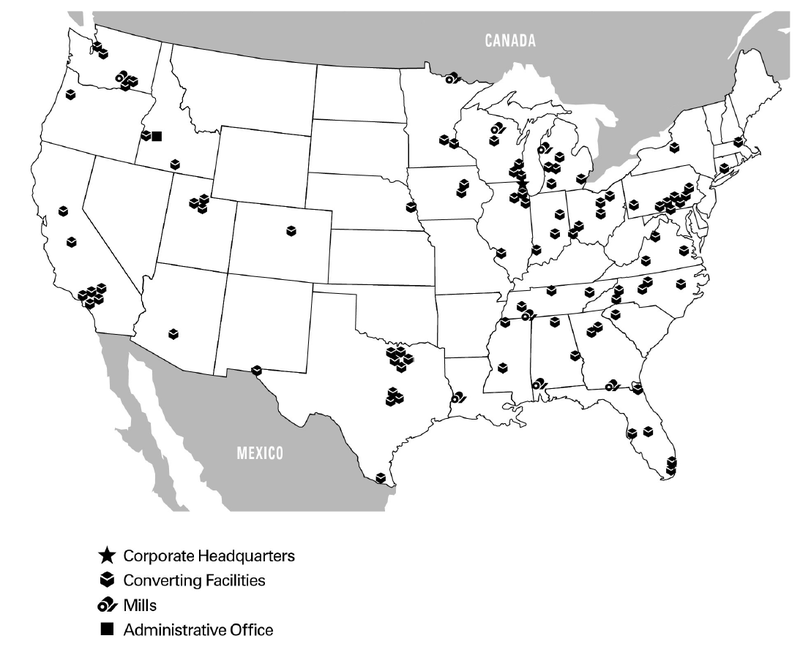

Standorte von Packaging Corporation of America in den USA (Quelle: Annual Report 2022 (10-K), S. 4)

Das Unternehmen hat seinen Hauptsitz in Lake Forest, Illinois, und zählt aktuell ca. 15.200 Beschäftigte. Das Verpackungssegment von PCA umfasst sieben Wellpappenfabriken mit einer Produktionskapazität von ca. fünf Mio. Tonnen, eine Papierfabrik in Jackson, Alabama, und 89 Verarbeitungsbetriebe, wovon wiederum 58 für die Herstellung der gesamten Produktpalette des Unternehmens im Einsatz sind. Das untenstehende Video illustriert ein Projekt für den Standort in Marshfield, Wisconsin.

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Packaging Corporation of America eigentlich Geld?

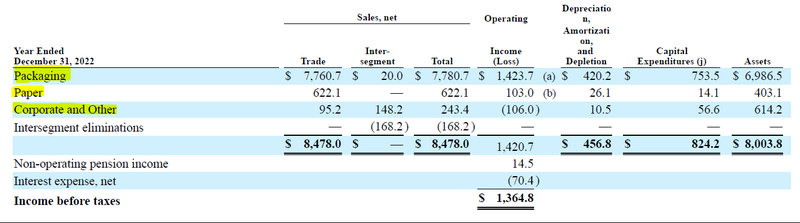

Das Geschäftsmodell von PCA besteht aus den folgenden drei Segmenten: „Packaging“, „Paper“ und „Corporate and Other“. Das Segment Packaging bietet eine Vielzahl von Verpackungsprodukten aus Wellpappe an, wie beispielsweise herkömmliche Versandbehälter, die zum Schutz und Transport von Industriegütern verwendet werden. Das Segment Paper produziert und vertreibt eine Reihe von hochwertigen Papieren, die insbesondere für das Druckgeschäft essentiell sind. Der letzte Bereich namens „Corporate and Other“ umfasst alle aus der Unternehmenszentrale zur Verfügung gestellten Dienstleistungen sowie die hauseigenen Transportmittel (Eisenbahnwaggons und LKWs). Zudem wird die 50-Prozent-Beteiligung an Louisiana Timber Procurement Company (LTP) hier verbucht.

Geschäftssegmente von Packaging Corporation of America nach Umsatz und Bruttoeinkommen (Quelle: Annual Report 2022 (10-K), S. 68)

Der Schwerpunkt des operativen Betriebs liegt klar ersichtlich auf den Geschäftsbereich Packaging, der über 91 Prozent zum Gesamtumsatz beisteuert. Über die letzten Jahrzehnte erfolgte eine vertikale Integration entlang der Wertschöpfungskette durch die zahlreichen Akquisitionen, die das Unternehmen tätigte. Das bedeutet im Anwendungsfall von PKG den vollen Produktionsprozess ab Zustellung der Rohmaterialien in eigener Hand abzubilden, wobei auch Rohholz und Papierbrei selbst verarbeitet bzw. hergestellt werden. Aktuell besitzt PCA die Nutzungsrechte für über 235 km² an Waldland. Im Bereich der Holzfasern ist der Verpackungsspezialist auf externe Lieferanten angewiesen, deren Versorgung einerseits über langfristige Lieferverträge gesichert sind und andererseits kurzfristig zum Marktpreis erworben werden.

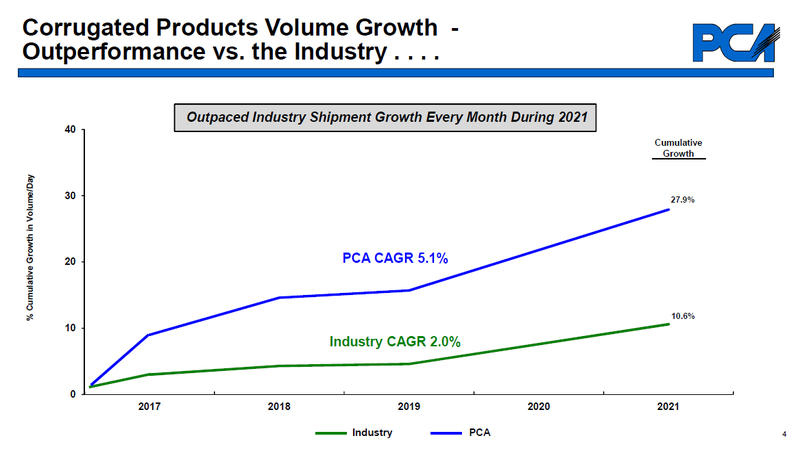

Im Geschäft zur Produktion von Wellpappe erwächst PCA die stärkste Konkurrenz durch International Paper und WestRock, auf welche ich genauer noch im Wettbewerbsvergleich eingehen werde. Grosso modo glänzt PCA seit fünf Jahren durch Outperformance gemessen am Branchenschnitt für umgesetzte Volumina.

Packaging Corporation of America im Vergleich zur Industrie-Benchmark (Quelle: Investor Presentation 2022, S. 4)

Zu den Distributionsaktivitäten des Unternehmens gehören der Direktverkauf, unabhängige Maklervertrieb und Vertriebspartner. Zudem beschäftigt das Unternehmen eigene Vertriebsmitarbeiter in jedem seiner Werke sowie Kundenbetreuer für überregional operierende Corporate-Kunden. In den zehn Design-Zentren von PCA gibt es auch eigene Verkaufsteams für die kundenspezifische Gestaltung der Verpackungen. Folgendes Video beschäftigte sich mit dem unbekannten Markt im Schatten des E-Commerce:

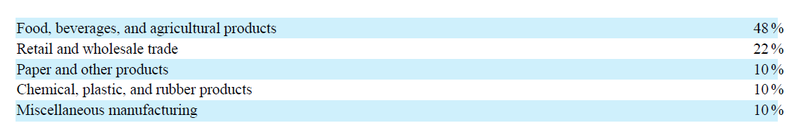

Die Logistikinfrastruktur wird per Bahn oder Lkw abgewickelt, wobei Wellpappenerzeugnisse aufgrund des Zeitbedarfs und der großen Anzahl von Kunden per Lkw transportiert werden. Die Endverbrauchermärkte für Wellpappenprodukte in den USA sind unten dargestellt. In Summe zählt PCA ca. 15.000 Kunden, wobei kein Einzelkunde mehr als zehn Prozent des Umsatzes im Segment Packaging vereinnahmt.

Endkunden nach Industriezweigen von Packaging Corporation of America (Quelle: Annual Report 2022 (10-K), S. 6)

Im Gegensatz zu den meisten Mitbewerbern in der Verpackungsindustrie unterhält PCA ein ansehnliches Papiersegment, das unter dem Markennamen "Boise Paper" geführt wird und noch immer weißes Altpapier aus zwei derzeit verbleibenden Fabriken verkauft. Eine Konsequenz aus der Tatsache, dass immer weniger Unternehmen Papier herstellen, ist gleichzeitig die Opportunität für jene in dieser Marktnische aktiven Produzenten, die Preise effektiver durchzusetzen.

Ein Teil der Unternehmensstrategie besteht in der Akquisition von kleineren, meist regional operierenden Branchenmitbewerbern. Die letzte Übernahme war der Erwerb von Advance Packaging im Dezember 2021. Der Kauf des Full-Service-Produzenten aus Michigan im Bereich der Wellpappenware belief sich auf 193 Mio. USD, wovon ein Anteil von 60 Mio. USD an Goodwill bilanziert wurde.

Die Eigentümer von Packaging Corporation of America

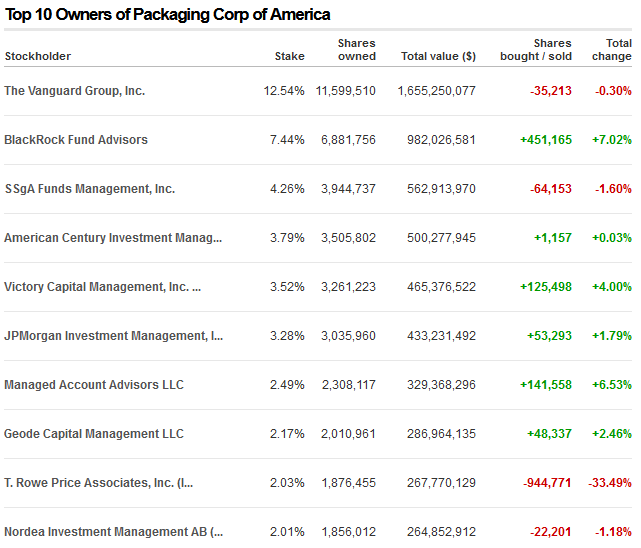

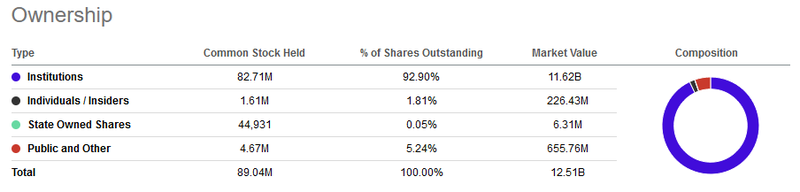

An der Eigentümerstruktur von Packaging Corporation of America fällt der sehr hohe Anteil an Institutionellen Investoren auf. Dieser beträgt knapp 93 Prozent und speist sich aus den „üblichen Verdächtigen“ der Vermögensverwalter. Der recht hohe Anteil an Institutionellen Investoren wird legitimerweise als Wertschätzung des Unternehmens seitens professioneller Anleger interpretiert. Ansonsten ist als einzige Anmerkung der Aktienanteil von 0,6 Prozent, den der Chief Executive Officer und Chairman des Board of Directors Mark Kowlzan hält, in der Eigentümerschaft festzuhalten.

Eigentümerstruktur von Packaging Corporation of America (Quelle: CNN Business)

Anteil Investoren-Gruppen von Packaging Corporation of America (Quelle: Seeking Alpha*)

Das Management von Packaging Corporation of America

Den Vorsitz des Board of Directors übernahm im Jahr 2016 der CEO Mark W. Kowlzan. Vor seinem Eintritt in PCA im Jahr 1996 arbeitete Kowlzan 15 Jahre für den Mitbewerber International Paper. Zudem fungiert er als Vorstandsmitglied der Branchenvereinigung American Forest & Paper Association. Neben dem heute 67-jährigen CEO sind vier weitere Personen als sogenannte „Executive Officers“ angeführt:

- Robert P. Mundy, Chief Financial Officer (CFO)

- Thomas A. Hassfurther, Executive Vice President Corrugated Products

- Charles J. Carter, Executive Vice President Mill Operations

- Donald R. Shirley, Executive Vice President Corporate Engineering & Process Technology

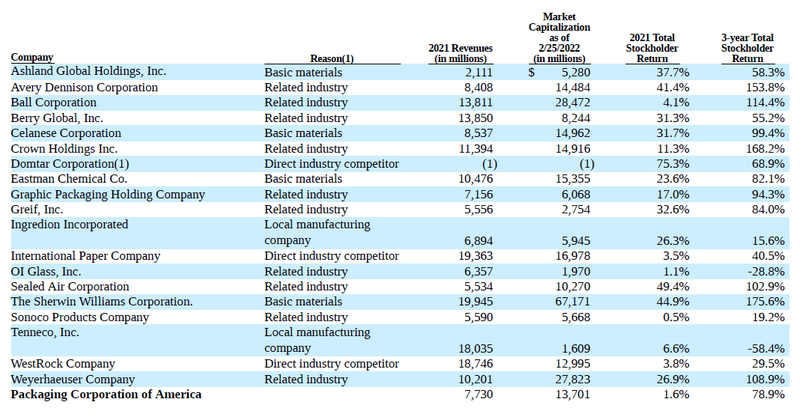

Neben der personellen Ausstattung des Vorstands spielen die Vergütungsprinzipien der verantwortlichen Top-Manager eine entscheidende Rolle, um als Außenstehender eine Ahnung davon zu bekommen, warum welche Entscheidungen auf Vorstandsebene womöglich getroffen wurden. Die persönliche Incentivierung in Form von Bonuszahlungen durch das Erreichen vordefinierter Ziele sind in der Regel im Sinne einer funktionierenden Corporate Governance öffentlich einsehbar. Packaging Corporation of America orientiert sich in der Gestaltung der Vorstandskompensation an einer breit gefächerten Peer Group bestehend aus 19 unterschiedlichen Unternehmen, darunter u.a. International Paper, Sherwin-Williams oder Weyerhaeuser, die entweder direkte Konkurrenten, Zulieferer oder lokale Produzenten von vergleichbarer Größe sind:

Peer Group von Packaging Corporation of America (Quelle: Proxy Statement 2022, S. 19)

Neben dem obligatorischen Grundgehalt (base salary) gesellen sich zwei variable Komponenten, deren Auszahlungshöhe maßgeblich vom Abschneiden im Vergleich zur gewählten Peer Group determiniert wird: der jährliche Bonus (annual cash bonus) und sogenannte langfristige Incentivierungen (long-term equity awards), die durch zu erhaltene Aktien vergütet und über einen Vierjahreszeitraum verteilt an die Executives ausbezahlt werden.

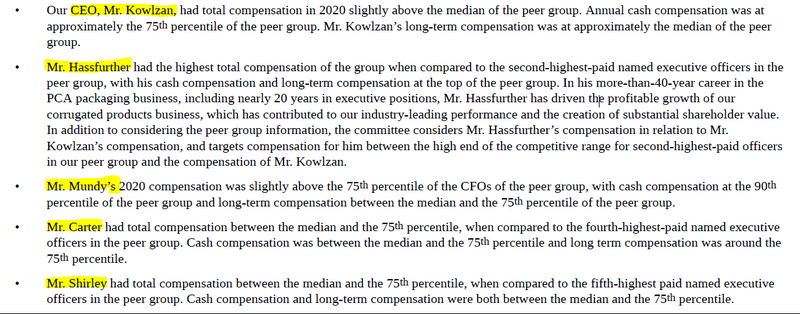

Die Analyse und Erfolgsmessung legt das Unternehmen in die Hände des externen Beraters namens Meridian Compensation Partners, der sich auf die Domäne Vorstands- und Managementvergütung spezialisiert. Im Rahmen des „Compensation Assessment“ ergibt sich auf Basis der evaluierten Performance-Metriken folgendes Ergebnis für die fünf Vorstandsmitglieder:

Performance Assessment des Top Managements von Packaging Corporation of America (Quelle: Proxy Statement 2022, S. 20)

Unterfüttert mit Zahlen ergibt sich folgende Auflistung für die Entlohnung des Top Managements von Packaging Corporation of America für das Geschäftsjahr 2021 (und der Vergleich mit den Jahren 2020 und 2019):

Total Compensation von Packaging Corporation of America (Quelle: Proxy Statement 2022, S. 28)

Die Wettbewerbssituation – Fundamentaler Vergleich

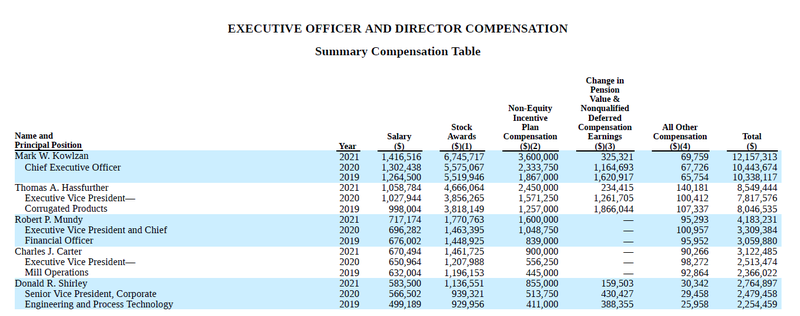

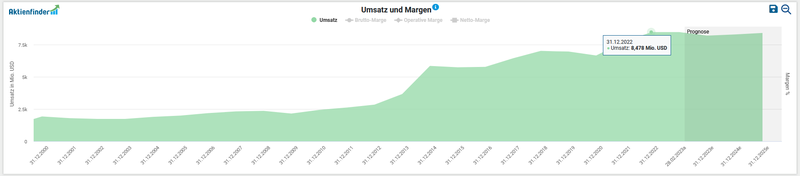

Die Charakteristik des Geschäftsmodells von Packaging Corporation of America macht den Vergleich mit der börsennotierten Konkurrenz einfacher als dies der Fall in den letzten Investment Cases war. Ich entschied mich für die beiden Mitbewerber International Paper und WestRock als erste Orientierungslinie. Gegebenenfalls können beispielsweise Amcor oder Avery Dennison einer eigenen Vergleichsmessung hinzugefügt werden. Die von mir ausgewählte Peer Group dient zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Peer Group Vergleich von PCA mit International Paper und WestRock (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Die Dividendenreduktion bei International Paper geht u.a. auf den Spin-off des Geschäftssegmentes Druck- und Schreibepapier zurück, welches im Jahr 2021 abgespalten wurde

- Die Dividendenreduktion von WestRock im Jahr 2020 erfolgte kurz nach Ausbruch der Coronapandemie und betrug zum damaligen Zeitpunkt 57 Prozent (von 0,465 auf 0,20 USD). Heute beläuft sich die Quartalsdividende von WRK auf 0,275 USD.

Das Finanz-Lagebild von Packaging Corporation of America

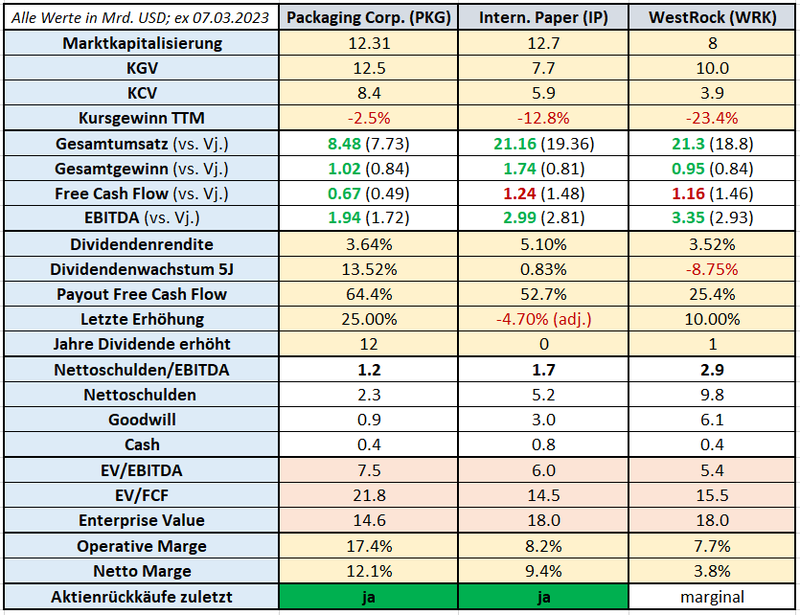

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den Finanzkennzahlen von Packaging Corporation of America. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung. Zur Analyse der finanziellen Situation sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an.

Zur Umsatzentwicklung wie zur unternehmensinternen Verteilung je Segment ging ich bereits weiter oben kurz ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 5,6 Prozent p.a. konstant an.

Entwicklung des Umsatzes von Packaging Corporation of America (Quelle: Aktienfinder)

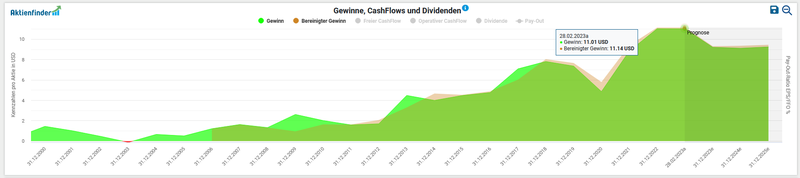

Beim Gewinn pro Aktie sehen wir seit dem Ende der Finanzkrise eine stete Aufwärtsentwicklung – unterbrochen von einem Ergebnisrückgang im Zuge der Coronapandemie. Ziehen wir das abgelaufene Geschäftsjahr 2022 heran, so stieg der bereinigte Gewinn pro Aktie um über 18,6 Prozent (11,14 vs. 9,39 USD). Packaging Corporation of America erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 1,03 Mrd. USD (2021: 0,84 Mrd. USD).

Entwicklung des Gewinn pro Aktie von Packaging Corporation of America (Quelle: Aktienfinder)

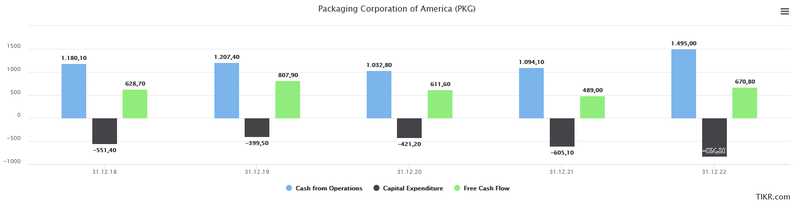

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow für den Zeitraum 2018 bis 2022 folgendermaßen aus:

Entwicklung des Free Cash Flow von Packaging Corporation of America (Quelle: tikr.com)

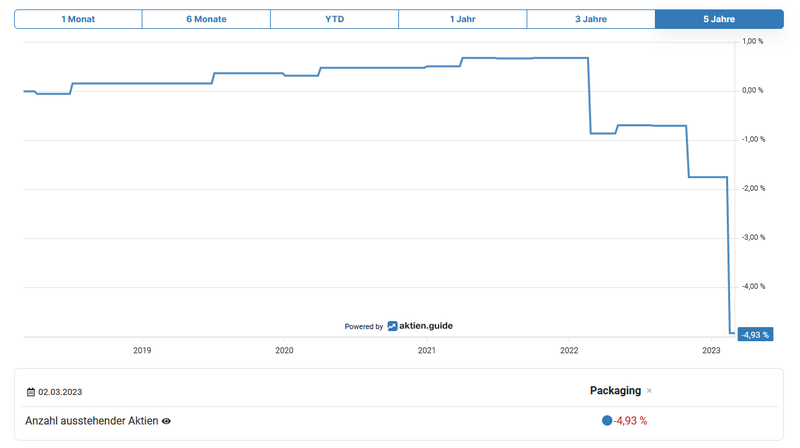

Die Anzahl an ausstehenden Aktien reduzierte sich um knapp ein Prozent pro Jahr in den vergangenen fünf Jahren. Folgende Grafik unterstreicht diese Entwicklung visuell:

Aktienrückkäufe von Packaging Corporation of America (Quelle: aktien.guide*)

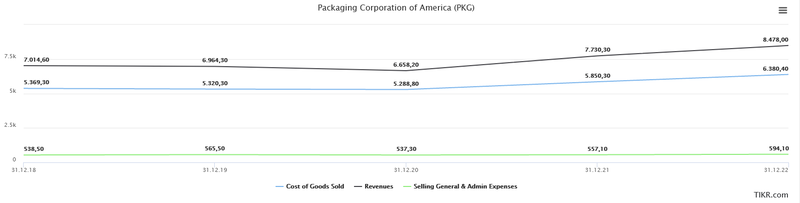

In der Kostenstruktur von Packaging Corporation of America sind mir keine gravierenden Punkte aufgefallen. Einhergehend mit langfristig steigenden Umsätzen wachsen im ähnlichen Verhältnis, wenngleich ein kleinwenig schwächer, die damit verbundenen beiden relevanten Kostenpositionen COGs (Cost of Goods Sold) und SG&As (Selling General & Admin expenses / Operating expenses).

Aufwendungen von Packaging Corporation of America (Quelle: tikr.com)

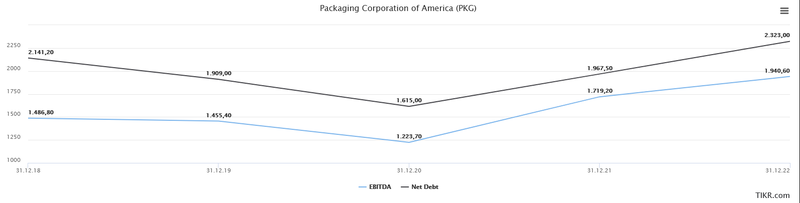

Ein Blick auf die Verschuldungssituation zeigt uns, dass Packaging Corporation of America einen Anteil an zinstragenden Finanzverbindlichkeiten von 2,79 Mrd. USD aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 0,41 Mrd. USD gegenüberstehen. Teilen wir nun die verbleibenden Nettoschulden von 2,38 Mrd. USD durch das zuletzt erwirtschaftete EBITDA von 1,94 Mrd. USD ergibt sich ein Ratio von 1,2. Dieser Wert liegt unter dem als kritisch erachteten Schwellenwert von 3 (allerdings branchenabhängig).

Entwicklung der Netto-Verschuldung und EBITDA von Packaging Corporation of America (Quelle: tikr.com)

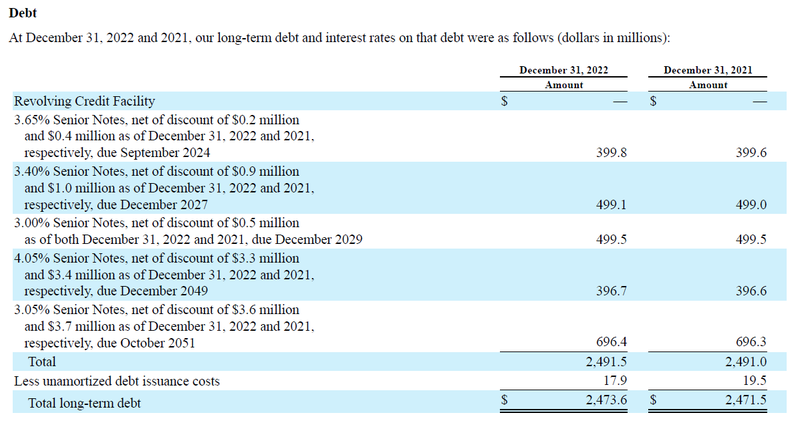

Um das Thema Verschuldung und Fremdfinanzierung vollends abzuschließen, macht es Sinn, sich das Zinsprofil und die Fälligkeitsstruktur der laufenden Verbindlichkeiten näher anzusehen. Schließlich gilt es einzuschätzen, wie stark vulnerabel das Unternehmen auf die anhaltend steigenden Leitzinsen erscheint und inwiefern Neufinanzierungen bzw. Umschuldungen der bestehenden Schulden in näherer Zukunft anstehen. Frühestens im September 2024 läuft eine Unternehmensanleihe iHv. 400 Mio. USD bei einem aktuellen Zinskupon von 3,65 Prozent aus. Im Herbst 2021 emittierte PCA eine für 30 Jahre laufende Anleihe iHv. 700 Mio. USD bei einem moderaten Zinskupon von 3,05 Prozent, die eine ältere Anleihe, die spätestens im November 2023 ausgelaufen wäre, mit damaligen Zinssatz von 4,65 Prozent ersetzte. Standard & Poor‘s bestätigte im April das Kreditrating des Unternehmens mit dem Investment Grade BBB bei stabilem Ausblick.

Fremdkapitalstruktur von Packaging Corporation of America (Quelle: Annual Report 2022 (10-K), S. 55)

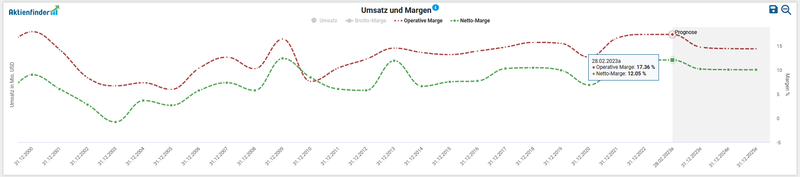

Zuletzt betrachten wir die Profitabilität von Packaging Corporation of America anhand der Entwicklung von Operativer- und Netto-Margen. Auch hier zeigt sich in der historischen Entwicklung eine grundlegend positive bzw. stabile Tendenz mit geringen Schwankungen.

Entwicklung des Operative und Netto Marge von Packaging Corporation of America (Quelle: Aktienfinder)

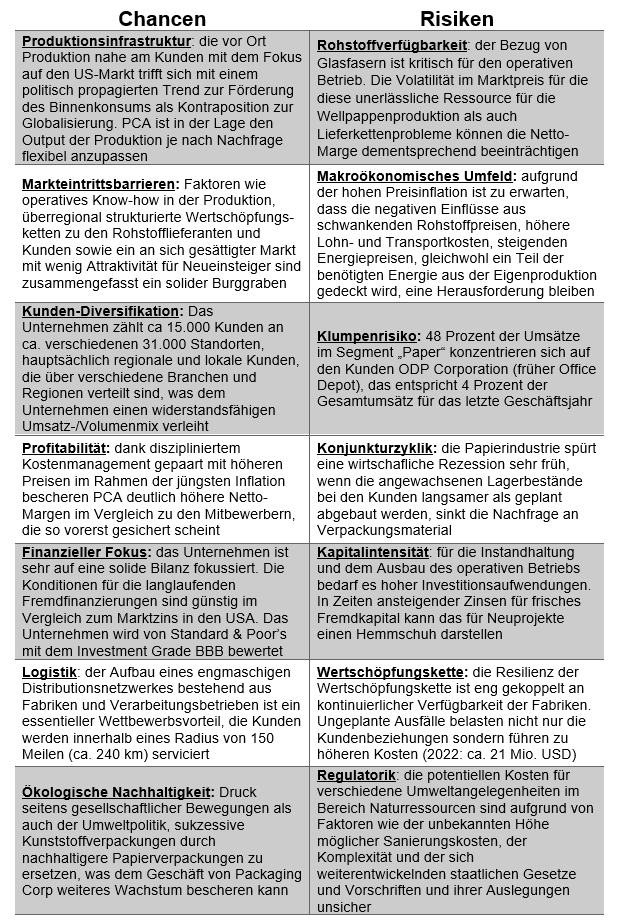

Chancen und Risiken von Packaging Corporation of America

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant in tabellarischer Form gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie der ganze Text eigentlich) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen und Risiken von PCA (Quelle: eigene Darstellung)

Eine gute Basis für die Abwägung allfälliger Risiken in Verbindung mit Packaging Corporation of America bietet der 10-K Report

Aktuelle Bewertung und Performance der Packaging Corporation of America Aktie

Mit einem gegenwärtigen Kurs-Gewinn-Verhältnis (KGV) von 12,5 kann auf den ersten Blick bei Packaging Corporation of America eine Unterbewertung ausfindig gemacht werden. Die Dynamische Aktienbewertung im Aktienfinder ergibt ein moderates Kurspotential bis Ende 2023 – ausgehend vom gegenwärtigen Niveau – von 5 Prozent, allerdings ist kaum eine Performance bis 2025 zu erwarten. Wohlgemerkt basieren diese Kursprognosen auf Analystenschätzungen, darauf muss sich jeder Anleger selbst einen Reim machen.

Nimmt man das um Sondereffekte bereinigte KGV zur Hand, so liegt der aktuelle Wert von 12,3 recht deutlich unter der historischen Bewertung (14,8).

Fairer Wert von Packaging Corporation of America (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen beeinflusst werden können, eher zu einer kritischeren Reflexion neige, verwende ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Packaging Corporation of America sehen wir eine bereits preiswertere Bewertung als in den letzten zehn Jahren – ausgedrückt durch ein Ergebnis von 7,5:

Enterprise Value zu EBITDA von Packaging Corporation of America (Quelle: Seeking Alpha*)

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide erkennen wir gut, dass Packaging Corporation of America mit einem Wert von 22,5 für das EV/FCF-Ratio deutlich unter dem historischen Allzeithoch bewertet ist:

Enterprise Value zu Free Cash Flow von Packaging Corporation of America (Quelle: aktien.guide*)

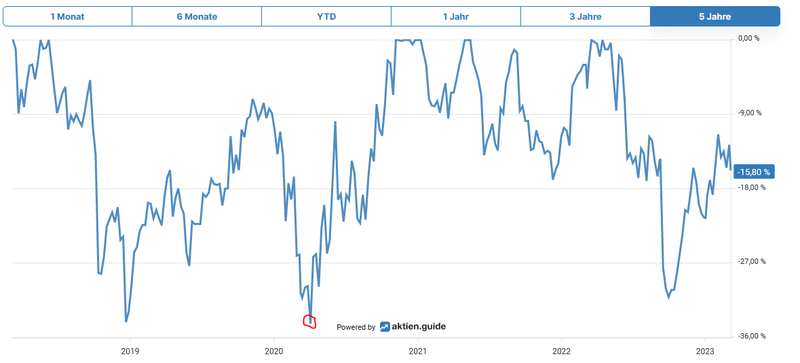

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 16,3 Prozent im Fünfjahresüberblick bzw. 3,3 Prozent Kursgewinn (ohne Dividenden) pro Jahr:

Aktueller Aktienchart von Packaging Corporation of America (Quelle: aktien.guide*)

Der maximale Rückgang in den letzten fünf Jahren betrug ca. 34,4 Prozent im März 2020.

Aktueller Unterwasser-Chart von Packaging Corporation of America (Quelle: aktien.guide*)

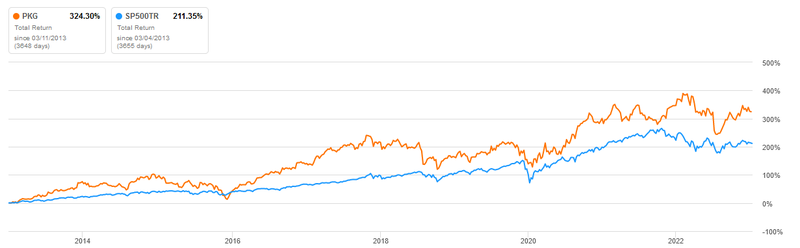

Im Zehnjahres-Vergleich mit dem S&P 500 Total Return, also inklusive erhaltener Dividenden, schlägt Packaging Corporation of America den US-Standardindex mit einer Performance von 324 Prozent (versus 211 Prozent):

Vergleich Packaging Corporation of America mit S&P 500 TR (Quelle: Seeking Alpha*)

Ausblick und Erwartungen von Packaging Corporation of America

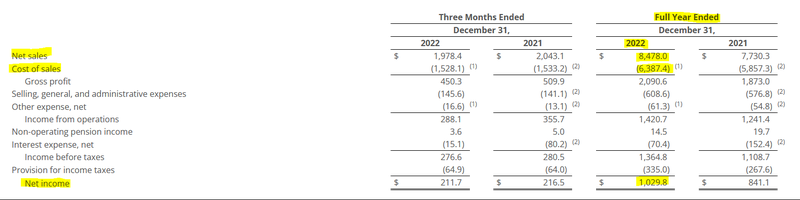

Im Rahmen der Präsentation der Geschäftszahlen für das vergangene Quartal sowie dem Gesamtjahresergebnisses gab das Management einen Ein- wie Ausblick in die operative Geschäftsentwicklung von Packaging Corporation of America:

- Umsatz: im Vergleich zum Q4 2021 reduzierte sich der Umsatz um 3,2 Prozent auf 1,98 Mrd. USD, da die höheren Preise das geringere Verkaufsvolumen in den Segmenten Verpackung und Papier nicht zur Gänze ausgeglichen

- Nettogewinn: der leichte Gewinnrückgang von 216,5 Mio. auf 211,7 Mio. USD erklärt sich aus den höheren Kosten für den operativen Betrieb (Löhne), größere als ursprünglich geplante Abschreibungen, höhere Logistikkosten und längeren Ausfällen aufgrund von Wartungen bzw. Instandhaltungen im vierten Quartal 2022

- Profitabilität: folgerichtig ging die EBITDA-Marge von 22,6 auf 20,7 Prozent zurück

Q4 2022 Ergebnis von Packaging Corporation of America (Quelle: Q4 Earnings 2022)

- Kostenbild: höhere Betriebskosten in Höhe von 0,48 USD pro Aktie gliedern sich in erster Linie in die Aspekte von Inflationsauswirkungen auf benötigte Energie, für die Produktion erforderliche Chemikalien, Arbeitskräfte und Sozialleistungen, Betriebsmittel, Reparaturmaterial und Dienstleistungen. Weiters entwickelten sich die Fracht- und Logistikkosten mit 0,13 USD pro Aktie ungünstig, zusammen mit höheren Abschreibungskosten von 0,09 USD pro Aktie, höheren Umstellungskosten von 0,06 USD pro Aktie und höheren Kosten für geplante Wartungsausfälle von 0,01 USD pro Aktie.

- Dividende: Ausschüttung iHv. 116 Mio. USD bzw. 1,25 USD pro Aktie im 4. Quartal 2022

- Aktienrückkäufe: Rückkauf von eigenen Aktien im Ausmaß von 380 Mio. USD bzw. drei Millionen Aktien zum durchschnittlichen Aktienpreis von 126,70 USD

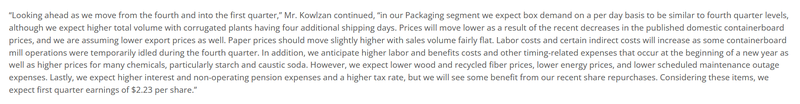

Zur Ausgangsposition von Packaging Corporation of America für das neue Geschäftsjahr bemühte CEO Kowlzan insbesondere die Kostenentwicklung im Blickfeld zu behalten:

Kommentar von CEO Mark Kowzlan (Quelle: Q4 2022 Earnings)

Die Dividendenqualität von Packaging Corporation of America

Mittlerweile hebt Packaging Corporation of America seit zwölf Jahren kontinuierlich die Dividende an. Obwohl die Kontinuität großzügig ausgelegt werden muss, denn im Jahr 2020 erfolgte die Dividendensteigerung zum letztmöglichen Zeitpunkt nach zuvor zehn Quartalen konstanter Ausschüttungen. Auf Jahresbasis war die Dividende 2021 dennoch höher als im Vergleich zum Vorjahr 2020. Nichtsdestotrotz handet es sich beim Verpackungshersteller um einen sogenannten Dividend Contender, welche zwischen 10 und 24 Jahren die Dividende erhöhen.

Bei einem aktuellen Kurs von 137,40 USD ergibt das eine Dividendenrendite von 3,64 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 13,5 Prozent per anno bzw. 16,9 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im Juni 2022 um exakt 25 Prozent die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2022: 25 %

- 2021: keine Erhöhung (annualisiert: 18,69 %)

- 2020: 26.58 %

- 2019: keine Erhöhung (annualisiert: 5,33 %)

- 2018: 25,40 %

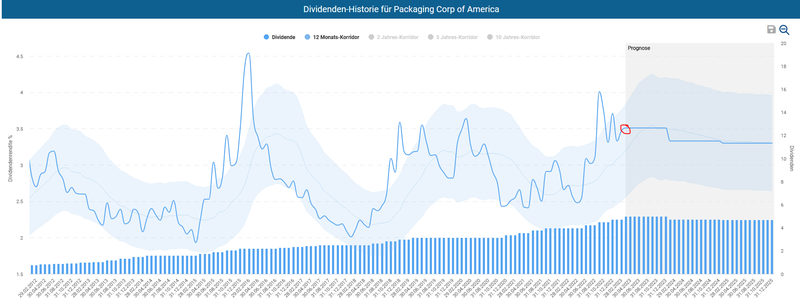

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 1,25 USD pro Aktie und wird in den Monaten zu Quartalsbeginn ausbezahlt (Januar, April, Juli, Oktober). Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite über dem Mittelwert innerhalb des 12-Monats-Korridors liegt. In den letzten Jahren gab es vereinzelt Zeitpunkte, eine höhere Dividendenrendite zu erzielen.

Dividenden-Historie von Packaging Corporation of America (Quelle: Aktienfinder)

Ziehen wir den Free Cash Flow als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir im komfortablen Bereich von 67,8 Prozent für das Payout Ratio. In den kommenden Jahren sehe ich daher ausreichend Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie in den letzten Jahren.

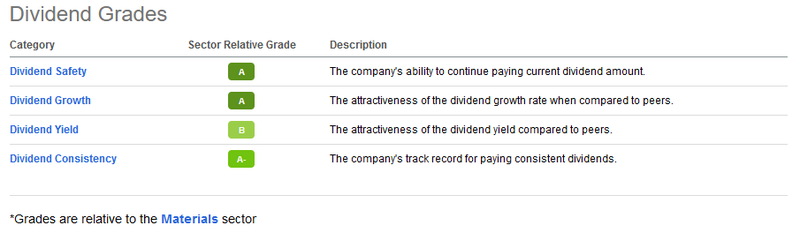

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden innerhalb des unternehmensspezifischen Sektors vier unterschiedliche Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) nach dem US-Schulnotensystem bewertet. Das anstandslose Ergebnis von Packaging Corporation of America kann sich meines Erachtens sehen lassen. Obgleich die Aussagekraft solcher simplifizierten Darstellungen mit Vorsicht zu genießen sind, bietet diese Scorecard einen kursorischen Überblick zur Dividendenqualität eines Unternehmens:

Dividend Scorecard von Packaging Corporation of America (Quelle: Seeking Alpha*)

Fazit: Überlegungen für die Investment-Entscheidung für Packaging Corporation of America

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Packaging Corporation of America zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Marktstellung und Eintrittsbarrieren: Faktoren wie operatives Know-how in der Produktion, überregional strukturierte Wertschöpfungsketten zu den Rohstofflieferanten und Kunden sowie ein an sich gesättigter Markt mit wenig Attraktivität für Neueinsteiger sind zusammengefasst ein solider Burggraben.

- Produktionsinfrastruktur und operative Umsetzung: die vor Ort Produktion und das engmaschige Distributionsnetzwerk nahe am Kunden mit dem Fokus auf den US-Markt versetzt PCA in die günstige Lage den Output der Produktion je nach Nachfrage flexibel anzupassen.

- Kunden-Diversifikation: Das Unternehmen zählt ca. 15.000 Kunden an 31.000 verschiedenen Standorten in den USA, hauptsächlich regionale und lokale Kunden, die über verschiedene Branchen und Regionen verteilt sind, was dem Unternehmen einen widerstandsfähigen Umsatz-/Volumenmix verleiht.

- Profitabilität: dank diszipliniertem Kostenmanagement gepaart mit vorgenommenen Preiserhöhungen im Rahmen der jüngsten Inflation beschert PCA eine deutlich höhere Netto-Marge im Vergleich zu den Mitbewerbern, die in dieser Höhe vorerst gesichert scheint.

- Solide Finanzen: das Unternehmen ist sehr auf eine solide Bilanz fokussiert. Die Konditionen für die langlaufenden Fremdfinanzierungen sind günstig im Vergleich zum Marktzins in den USA. Das Unternehmen wird von Standard & Poor’s mit dem Investment Grade BBB bewertet.

- Faire Bewertung: ob nun das KGV oder das von mir bevorzugte Enterprise-Value-Multiple herangezogen wird, steht der Befund, dass PCA auf dem aktuellen Preisniveau mit einer fairen Bewertung überzeugt.

- Makro-Trends: der Druck seitens gesellschaftlicher Bewegungen als auch der Umweltpolitik, sukzessive Kunststoffverpackungen durch nachhaltigere Papierverpackungen zu ersetzen, als auch die politische Agenda mit der Fokussierung des Heimatmarktes sowie Förderung von US-Unternehmen können sich grundsätzlich positiv auf die Geschäftsentwicklung von PCA auswirken. Im Jahr 2022 machte der Einsatz von Recyclingfasern, abzüglich der internen Erzeugung, 17 Prozent der Wellpappen-Produktion aus.

- Aktionärsfreundliche Kapitalallokation: seit der Finanzkrise werden die Dividendenzahlungen auf annualisierter Basis gesteigert. Zudem kauft das Management opportunistisch eigene Aktien zurück.

- M&A Erfolgsbilanz: im Zukauf und der nachfolgenden Integration der akquirierten Unternehmen in das bestehende Geschäftsmodell erwarb sich Packaging Corporation of America in den letzten Jahrzehnten einen souveränen Track Record.

Auf Grundlage der zusammengetragenen Fakten habe ich am 8.3.2023 in acht Packaging Corporation of America Aktien zum Kurs von 137,50 USD investiert.

Wenn Du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu Packaging Corporation of America? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze Aktien von Packaging Corporation of America. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Hallo,

ich finde deine Ausführungen zu PCA sehr ausführlich und informativ. Gefällt mir sehr gut.

Vielen Dank

Hallo Joachim,

vielen Dank für Deinen Besuch und netten Kommentar! Das freut mich sehr und ich werde mir weiter Mühe geben.

Liebe Grüße,

Clemens