BCE – Oligopol, günstige Bewertung, hohe Cash Flows oder doch Value-Trap?

Autor: The Dividend Post (Clemens)

15 Oktober 2023

Grunddaten

Investment Summary zu BCE

- Diversifiziertes Geschäftsmodell: BCE ist ein breit gefächertes und vertikal integriertes Unternehmen, das in verschiedenen Segmenten innerhalb der Telekommunikationsbranche seine Umsätze und Cash Flows erzielt

- Risiko-Ertrags-Profil: auf einem historisch tiefen Preisniveau weist der Telko-Konzern im Jahr 2023 eine äußerst attraktive Bewertung auf

- Markteintrittsbarrieren: operatives Know-how für den Betrieb der Infrastruktur, hohe Forschung- und Entwicklungsinvestitionen sowie eine tiefe Kenntnisse der regulatorischen Bestimmungen zeichnen einen Burggraben in einem oligopolen Wettbewerb in Kanada aus

- Innovation und Infrastruktur-Assets: BCE überzeugt seine Kunden dank des schnellsten Internets bei geringer Latenz. Diese hervorragende Wettbewerbsposition wird durch den kostenintensiven Ausbau der 5G+ Netz- sowie der Glasfaser-Infrastruktur strategisch vorangetrieben

Das Unternehmen: Wer ist BCE?

Die Geschichte von Bell Canada Enterprises, kurz BCE oder einfach Bell, erstreckt sich über beinahe 150 Jahre. Die Episode vor der eigentlichen Gründung von "The Bell Company of Canada" im Jahr 1880 handelt vom berühmten Miterfinder des massentauglichen Telefons, Alexander Graham Bell. Er übertrug das für Kanada gültige Patent für das Bell-Telefon an seinen Vater Melville, der bis 1880 als Dozent für Philologie am Queen’s College in Kingston, Ontario, lehrte. Später verkaufte er seine Rechte an die Firma "The National Bell Telephone Company of Boston", welche fortan die Geschicke des kanadischen Ablegers lenkte.

Das Unternehmen erhielt durch seine Satzung das Recht, Telefonleitungen entlang aller öffentlichen Verkehrswege in Kanada zu verlegen. Dieses Privileg wurde rechtlich durch einen sogenannten Act of Parliament seitens der Legislative bestätigt. Im Rahmen einer Lizenzvereinbarung mit der amerikanischen Muttergesellschaft Bell Telephone Company, die Vorläuferorganisation von AT&T, stellte Bell Canada auch Telefone und Telefonanlagen her. Diese Tätigkeit, die in ein separates Unternehmen namens Northern Electric Manufacturing Company ausgegliedert wurde, hieß später Northern Telecom bzw. Nortel Networks.

Bereits sehr früh machte sich der Einfluss des Regulators bemerkbar, der die Telekommunikationsbranche seither stark prägt. Denn eine Änderung der Bell-Satzung vom 9. Juli 1882 sah vor, dass künftige Erhöhungen der Telefontarife zunächst vom Gouverneur im Rat genehmigt werden müssen, womit das Unternehmen zum ersten Mal einer Regulierung unterlag.

Als sich in der zweiten Hälfte des 20. Jahrhunderts die kartellrechtlichen Untersuchungen und Anklagen gegen den De-facto-Monopolisten AT&T und seinem engmaschigen Netzwerk aus Tochtergesellschaften nachhaltig verschärften, entschied sich das Management im Jahr 1956 von Northern Electric komplett zu trennen. Nachdem das Produktionsgeschäft von Telefonapparaten abgespalten wurde, setzte die Deregulierung beim Kerngeschäft an. Noch bevor das nordamerikanische Bell System ab den frühen 1980er Jahren auf Geheiß der US-Regierung zerschlagen wurde, endete das geschäftliche Engagement in Kanada.

Im Oktober 1973 unterzeichneten AT&T und Bell Canada eine Vereinbarung, in der festgelegt wurde, dass AT&T von nun an Bell Canada nicht mehr mit Kommunikations- und Forschungsleistungen des Bell Systems versorgen würde. Bell Canada hatte bereits sein eigenes Forschungs- und Entwicklungslabor (Bell-Northern Research) aufgebaut und war damit in der Lage, seine kanadischen Festnetzkunden eigenständig zu bedienen. Infolgedessen trennte sich AT&T am 30. Juni 1975 von Bell Canada.

Im Jahr 1983 wurde im Zuge der Deregulierung Bell Canada Enterprises als Holdinggesellschaft von Bell Canada und Northern Telecom gegründet. Letztere wurde zuvor abermals von Bell Canada in den 1960er Jahren erworben, nachdem sie ja AT&T noch abspalten musste. Diese Unternehmensumstrukturierung hatte zur Folge, dass Bell Canada, seine Tochtergesellschaften und über 80 weitere Firmen zu Tochtergesellschaften der neuen Organisation BCE wurden. Unter der neuen Muttergesellschaft befand sich jedes Unternehmen direkt im Besitz von BCE. Dadurch waren das Produktionsunternehmen und andere Beteiligungen von der stark regulierten Telefongesellschaft Bell Canada getrennt. Im Jahr 1988 wurde Bell Canada Enterprises offiziell zu BCE Inc. verkürzt.

Unter verschiedenen Führungspersönlichkeiten schwankte BCE in seiner Unternehmensstrategie durch eine Reihe von Diversifizierungen und darauffolgenden Konsolidierungen und Abspaltungen. In den beiden Jahrzehnten von 1980 bis 2000 erfolgte – veranlasst auf Drängen der kanadischen Politik – die vollständige Deregulierung der Telekommunikationsbranche. Das einstige Monopol von Bell Canada war weitgehend beendet. Bell Canada bietet gegenwärtig nur in den größeren Stadtzentren von Ontario und Quebec ihre kabelgebundenen Telefondienste an.

Eine Übernahmeschlacht durch zwei Konsortien bestehend aus verschiedenen Finanzakteuren, darunter der Ontario Teacher’s Pension Plan einerseits und die Private-Equity-Gesellschaft Cerberus Capital Management andererseits, scheiterte trotz Zustimmung der BCE-Aktionäre an der zusehends schlechteren wirtschaftlichen Großwetterlage. Die harten Finanzierungskonditionen für den Deal und die geplante Übertragung der Schulden auf das Zielobjekt, sprich BCE, wurden von KPMG als Gefahr für das Fortbestehen von BCE bewertet. Somit war die Übernahme gescheitert. Die jüngste bedeutende Transaktion schloss BCE im März 2017 durch die Akquisition von Manitoba Telecom Services (MTS) ab. Der Zukauf kostete dem Unternehmen ca. 3,9 Mrd. CAD. Die operativen Geschäftsaktivitäten sind aktuell im Segment Bell MTS eingegliedert.

Heute bietet BCE Mobilfunk-, Breitband-, Fernseh- und Festnetztelefondienste in Kanada an und beschäftigt ca. 44.500 Mitarbeiter. Zudem trägt der nach Marktkapitalisierung größte Telekommunikationsanbieter Kanadas als letzter Vertreter des Bell-Systems den Namen des Gründervaters im Firmennamen. Wer sich tiefer in die Geschichte von BCE einlesen möchte, empfehle ich als erste Anlaufstelle die detaillierte Aufarbeitung der vielfältigen Unternehmenshistorie auf der offiziellen Website. Außerdem hatten wir in der zehnten Folge der Geldgeschichte(en) die Zerschlagung des Bell-Systems ausführlich thematisiert.

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient BCE eigentlich Geld?

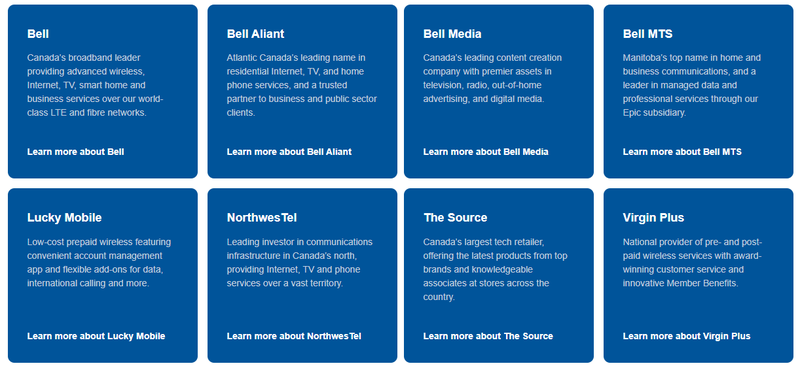

Im Zentrum des Geschäftsmodells von BCE stehen die Dienstleistungen in den Bereichen Mobilfunk, Breitband, Fernsehen und Festnetztelefon in Kanada. Die einzelnen Geschäftssegmente werden operativ in diversen Tochtergesellschaften geführt, die allesamt der Holdinggesellschaft BCE Inc. untergeordnet sind.

Überblick Geschäftseinheiten von BCE (Quelle: Offizielle Website)

Zu den Geschäftsbereichen von BCE gehörten bis vor kurzem Bell Wireless, Bell Wireline und Bell Media. Bell Wireless bietet drahtlose Dienste an, die praktisch der gesamten kanadischen Bevölkerung zur Verfügung stehen. Das Segment Bell Wireline umfasst Sprach- und Datennetzwerke, Hochgeschwindigkeits-Glasfaserlösungen und den Satellitenfernsehdienst Bell Direct-to-Home. Das Glasfasernetz des Unternehmens hat eine Länge von 240.000 Kilometern – das größte in Kanada – und versorgt aktuell mehr als 9,2 Millionen Standorte in sieben Provinzen mit Internet, Telefon und Fernsehen.

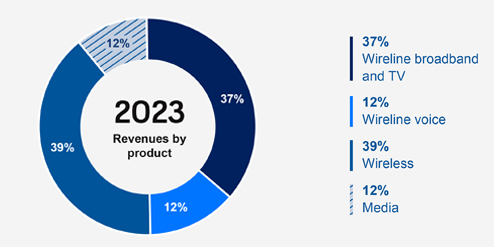

Umsatzverteilung je Geschäftsbereich von BCE (Quelle: Offizielle Website)

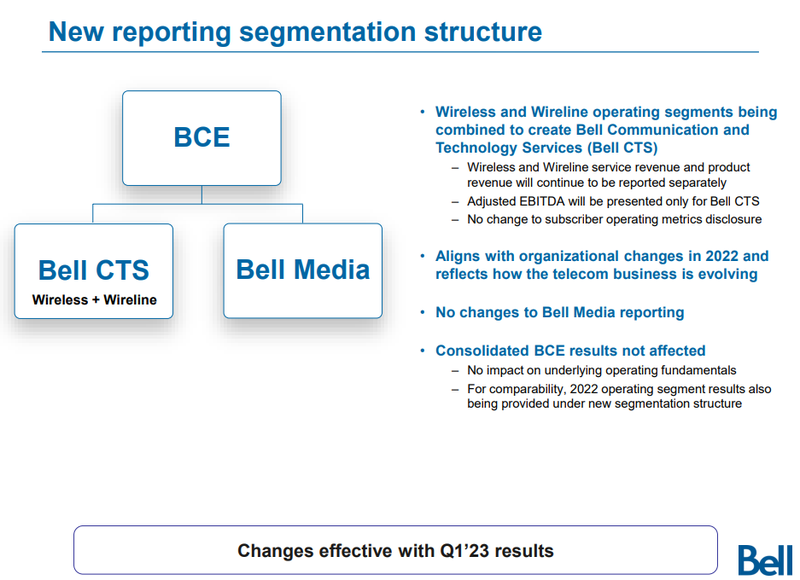

Seit diesem Jahr bündelt BCE die Geschäftssegmente Wireless und Wireline gemeinsam unter dem Namen „Bell Communication & Technology Services“. Weiterhin weist BCE die relevanten Business-Kennzahlen für die ehemals getrennten Segmente separat aus, lediglich das EBITDA wird nicht mehr je Segment berichtet.

Neue Segmentstruktur von BCE (Quelle: Q4 2022 Presentation, S. 15)

Das Unternehmen ist einer der drei großen nationalen Mobilfunkanbieter, dessen rund zehn Millionen Kunden etwa 30 Prozent des Marktes ausmachen. Darüber hinaus ist das Unternehmen in weiten Teilen der östlichen Hälfte Kanadas, darunter auch in den beiden bevölkerungsreichsten kanadischen Provinzen Ontario und Quebec, als etablierter Ortsnetzbetreiber (sogenannte ILEC für Incumbent Local Exchange Carrier) tätig.

Über die Marke Bell bietet BCE in sieben von zehn Provinzen Kommunikationsdienste für Privat- und Geschäftskunden an. Im Jahr 2020 verkaufte BCE in Summe 25 seiner Datenzentren an Equinix für ca. eine Milliarde CAD, wobei eine langfristige Kooperationsvereinbarung abgeschlossen wurde. Seitdem ist BCE Platinum-Partner von Equinix.

Bell verfügt über Kanadas größtes Mobilfunknetz mit der besten Netzabdeckung des Landes, wobei praktisch 100 Prozent der Kanadier von seinem 4G-LTE-Netz abgedeckt werden. Die Geschäftseinheit Bell Mobility Inc. und seine Tochtergesellschaften vereinnahmen zum Ende des zweiten Quartals 2023 knapp über zehn Millionen Abonnenten. Das Netz ist außerdem eines der schnellsten und zuverlässigsten im ganzen Land. BCE profitiert zudem von einer Vereinbarung mit dem Wettbewerber Telus über die gemeinsame Nutzung des Netzes, bei der sich die beiden Unternehmen die Aufrüstung und Wartung ihres gemeinsamen landesweiten Netzes teilen. Ferner betreibt BCE das umfangreichste Netz von Kommunikations-Einzelhandelsgeschäften im Land, u.a. für Unterhaltungselektronik unter der Marke The Source.

Als zweiten Geschäftsbereich verfügt BCE über ein Mediensegment, das die Vermögenswerte aus dem Fernsehen, Radio und anderen digitalen Medien umfasst. So lizensiert BCE die kanadischen Rechte an Filmkanäle wie HBO, Showtime und Starz. Bell Media gilt als Kanadas führendes Multimedia-Unternehmen, darunter den landesweit meistgesehenen Fernsehsender CTV, den populären Sportsender TSN (wenn man so möchte die kanadische Version von ESPN) sowie Kanadas Premium-Streaming-Dienst Crave.

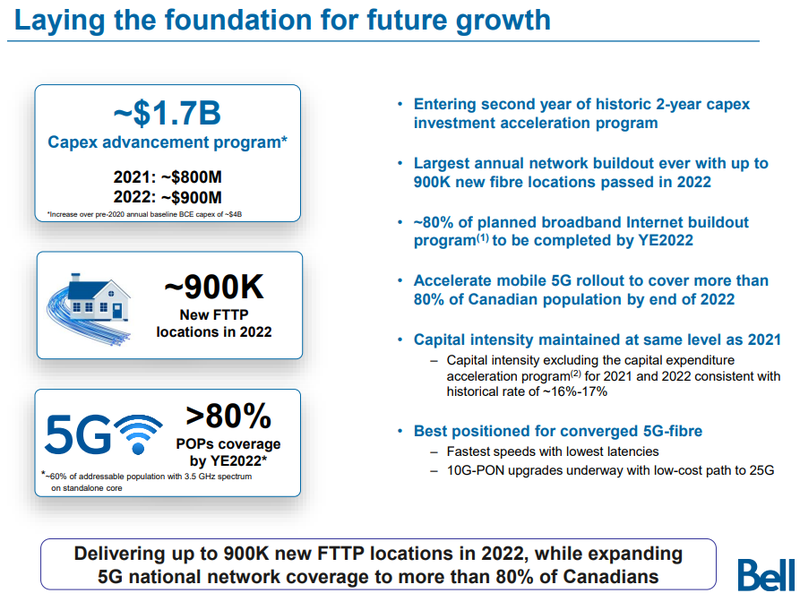

Der zentrale Punkt in der Unternehmensstrategie von BCE fokussiert sich auf den Ausbau des Vorsprungs im Wettlauf um die Befriedigung der Kundennachfrage nach ständiger Konnektivität, schnelleren Downloadgeschwindigkeiten und größerer Zuverlässigkeit. Das Unternehmen beschloss 2021 den Ausbau seines Glasfasernetzes, das neue Breitbanddienste ermöglicht. Dieses kostenintensive Investitionsprogramm in die 5G+Netz- sowie Glasfaser-Infrastruktur beläuft sich auf mehr als 1,7 Mrd. CAD. 5G+ ist die schnellste Mobilfunktechnologie in Kanada und fokussiert sich auf die Leistungsverbesserung der heutigen anspruchsvollen Apps und Dienste, die für Gaming, Streaming, Videokonferenzen und IoT-Lösungen benutzt werden. Das 5G+Netz von Bell war Ende 2022 für 38 Prozent der Bevölkerung des Landes verfügbar. Bis Ende 2023 ist es das Ziel, die Abdeckung auf 46 Prozent zu erweitern.

Strategische Ziele von BCE (Quelle: Q4 2021 Presentation, S. 7)

BCE besitzt die nötigen Größenvorteile, da es seine nicht unbeträchtlichen Fixkosten auf einen größeren Kundenstamm verteilen kann. Dieser Kostenvorteil von BCE dürfte sich durch den kürzlich erfolgten FTTH-Ausbau (Fiber-to-the-Home), der das alte, in der Wartung teurere Kupfernetz ersetzt, noch verstärken. Die Kostenvorteile spiegeln sich in den branchenführenden Gewinnmargen wider (siehe Wettbewerbsvergleich weiter unten).

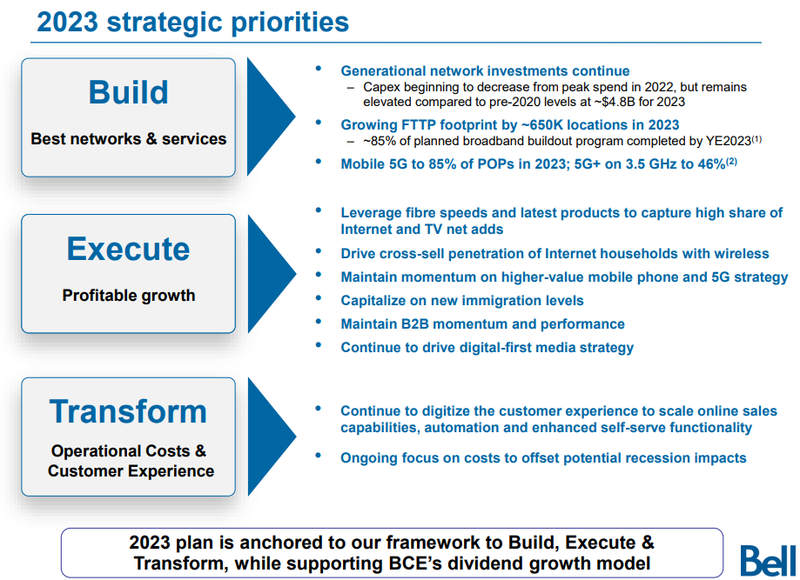

Strategische Prioritäten für 2023 von BCE (Quelle: Q4 2022 Presentation, S. 7)

Die Eigentümer von BCE

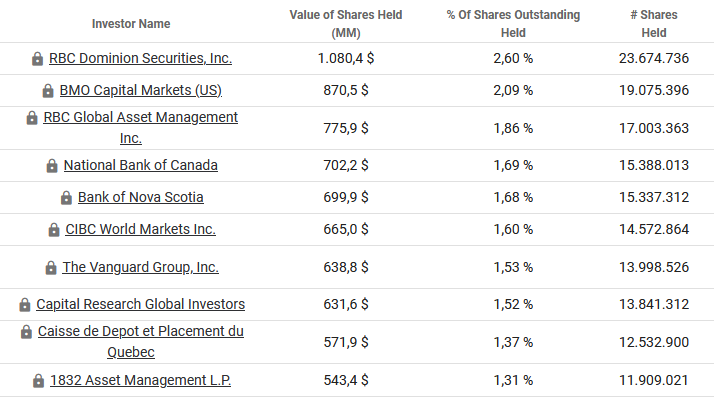

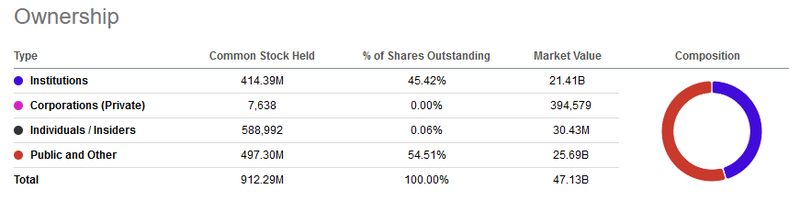

An der Eigentümerstruktur von BCE fällt mir nichts Außergewöhnliches ins Auge. Der Anteil an Institutionellen Investoren beträgt 45 Prozent und speist sich für gewöhnlich aus den „üblichen Verdächtigen“ der Vermögensverwalter. Ein hoher Anteil an Institutionellen Investoren kann legitimerweise als Wertschätzung des Unternehmens von Seiten der professionellen Kapitalmarktvertreter interpretiert werden.

Eigentümerstruktur von BCE (Quelle: tikr.com)

Anteil von Investoren-Gruppen von BCE (Quelle: Seeking Alpha*)

Das Management von BCE

Die Geschäfte von BCE führt seit 2020 als Chief Executive Officer und Präsident des Board of Directors Mirko Bibic. Der in Montreal aufgewachsene studierte Jurist, dessen Vater als Tischler aus Serbien nach Kanada kam und Mutter aus Frankreich stammt, war vor seiner Ernennung zum CEO als Chief Operationg Officer (COO) bereits Teil des Top-Managements.

Mirko Bibic, CEO von BCE (Quelle: Management Proxy Circular 2023, S. 10)

Neben ihm sind weitere Personen als sogenannte „Named Executive Officers“ (NEO) angeführt:

- Glen LeBlanc, Chief Executive Officer

- Wade Oosterman, President Bell Media

- John Watson, Group President Business Markets, Customer Experience & AI

- Blaik Kirby, Group President Consumer and Small & Medium Business

Neben der personellen Ausstattung des Vorstands spielen die Vergütungsprinzipien der verantwortlichen Top-Manager eine entscheidende Rolle, um als Außenstehender eine Ahnung davon zu bekommen, warum welche Entscheidungen auf Vorstandsebene womöglich getroffen wurden. Die persönliche Incentivierung in Form von Bonuszahlungen durch das Erreichen vordefinierter Ziele sind in der Regel im Sinne einer funktionierenden Corporate Governance öffentlich einsehbar.

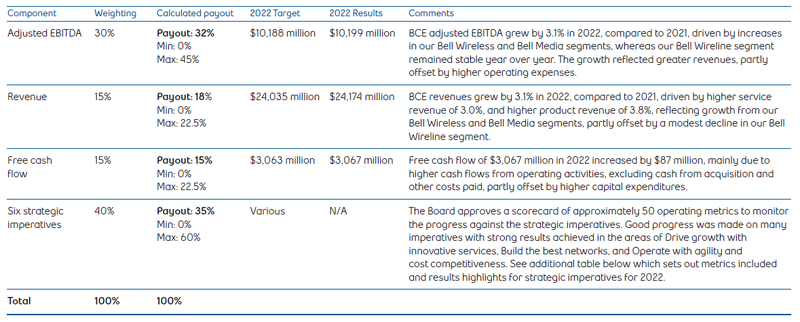

Performance-Metriken von BCE (Quelle: Management Proxy Circular 2023, S. 53)

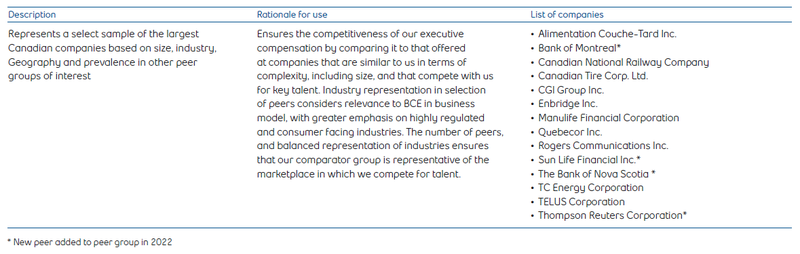

BCE orientiert sich in der Gestaltung der Vorstandskompensation an einer brancheneinschlägigen Peer Group bestehend aus den folgenden 14 Unternehmen aus Kanada:

Peer Group von BCE (Quelle: Management Proxy Circular 2023, S. 47)

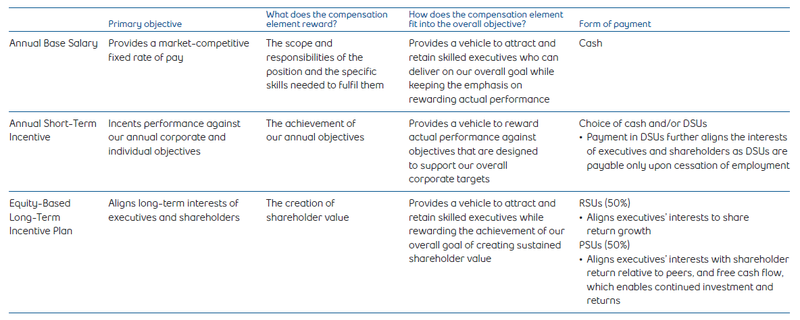

Neben dem obligatorischen Grundgehalt (base salary) gesellen sich zwei variable Vergütungskomponenten, deren Auszahlungshöhe maßgeblich vom Abschneiden im Vergleich zur gewählten Peer Group determiniert wird: der jährliche Bonus (short-term incentive) und sogenannte langfristige Incentivierungen (equity-based long-term incentive plan), die wie der Name schon verrät durch zu erhaltene Aktien (stock-based compensation) vergütet und über einen Mehrjahreszeitraum verteilt an die Executives ausbezahlt werden.

Vergütungsschema von BCE (Quelle: Management Proxy Circular 2023, S. 50)

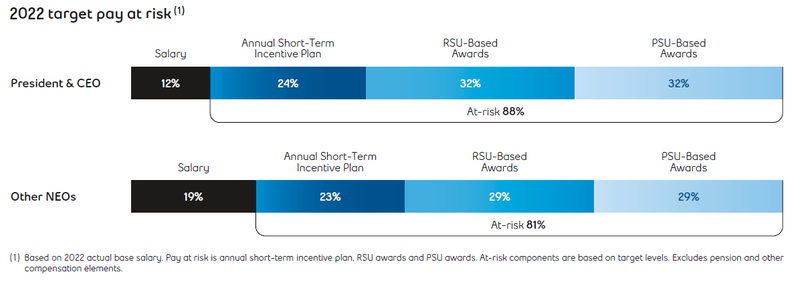

Der Großteil der jährlichen Gesamtvergütung des Top-Managements erfolgt in Form von variabler Bar- und Aktienvergütung. Die variable Barvergütung ist an die kurzfristige Leistung des Unternehmens gebunden, der Wert des Aktienpakets ist an die langfristige Performance des Unternehmens gekoppelt.

Vergütungsverteilung 2022 von BCE (Quelle: Management Proxy Circular 2023, S. 50)

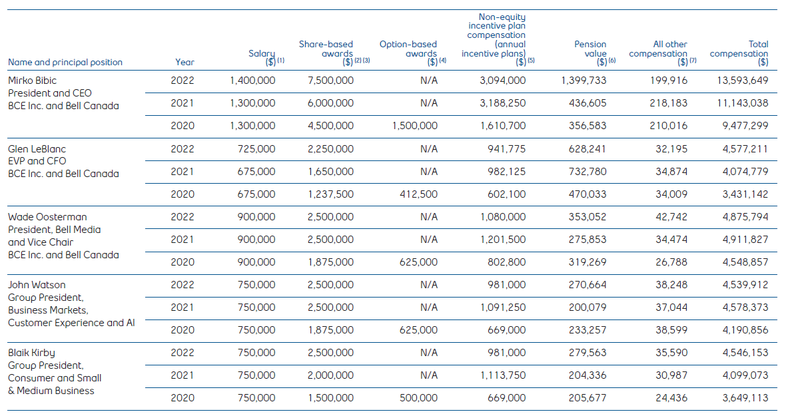

Unterfüttert mit Zahlen ergibt sich folgende Auflistung für die Entlohnung des Top Managements von BCE für das Geschäftsjahr 2022 (und der Vergleich mit den Jahren 2021 und 2020):

Total Compensation von BCE (Quelle: Management Proxy Circular 2023, S. 67)

Wettbewerbssituation – Fundamentaler Vergleich

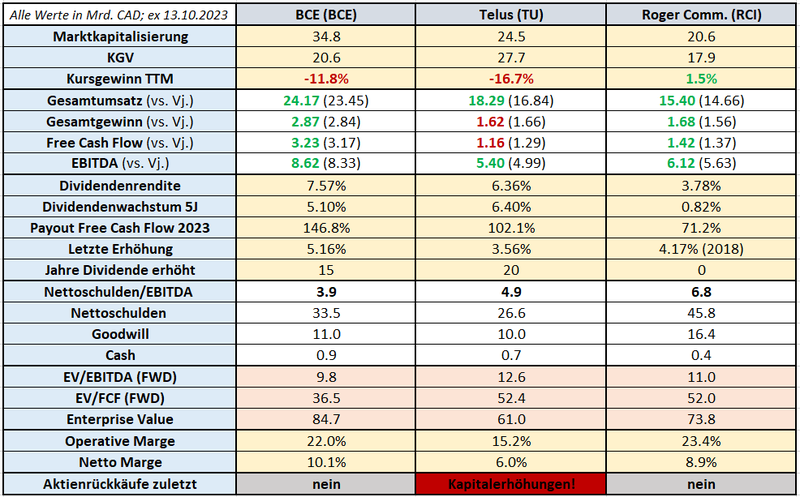

Die Charakteristik des Geschäftsmodells von BCE macht den Vergleich mit der börsennotierten Konkurrenz möglich, wobei weitere differenzierende Faktoren wie beispielsweise die Wichtigkeit einzelner Segmente oder allfällige Besonderheiten im Dienstleistungsangebot gesondert in einer Detailanalyse bewertet werden müssen.

Ich entschied mich für die beiden Mitbewerber Telus und Roger Communications als adäquate Orientierungsgeber in einem ersten Vergleich. Während Telus beabsichtigt mit der Übernahme von LifeWorks lateral sein Geschäftsmodell auf neue Bereiche auszudehnen, ist Roger Communications durch das eigenständige Mediensegment, Anteil von ca. 15 Prozent am Gesamtumsatz, am ehesten mit BCE vergleichbar.

Ob diese Liste nun um andere Branchengrößen wie AT&T, Verizon oder Comcast aus den Vereinigten Staaten erweitert wird, kann jeder Anleger für sich selbst entscheiden. Ich beschränkte meine Selektion ausschließlich auf den kanadischen Markt. Denn die ausgewählte Peer Group dient zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Wettbewerbsvergleich von BCE mit Telus und Roger Communications (Quelle: Eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Die mit dem Free Cash Flow verknüpften Multiples und Kennzahlen sind aufgrund der hohen CAPEX in den Geschäftsjahren 2022 und 2023 schwer mit den vorhergehenden Perioden vergleichbar

Das Finanz-Lagebild von BCE

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von BCE. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

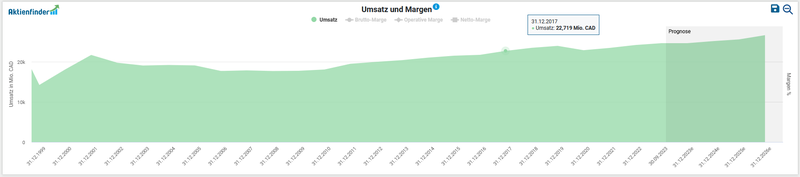

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an. Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um beschauliche 1,2 Prozent p.a. an.

Entwicklung des Umsatzes von BCE (Quelle: Aktienfinder)

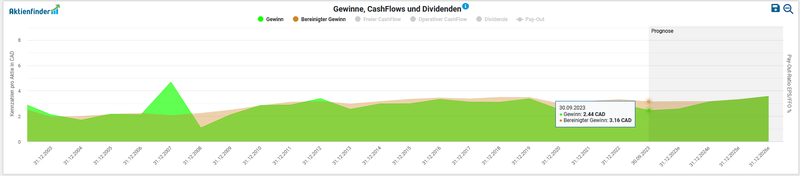

Beim Gewinn pro Aktie sehen wir seit zehn Jahren eine dynamische Entwicklung nach oben. Ziehen wir das abgelaufene Geschäftsjahr 2022 heran, so stieg der bereinigte Gewinn pro Aktie um über fünf Prozent (3,35 vs. 3,19 CAD). BCE erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 2,72 Mrd. CAD (2021: 2,71 Mrd. CAD).

Entwicklung des Gewinn pro Aktie von BCE (Quelle: Aktienfinder)

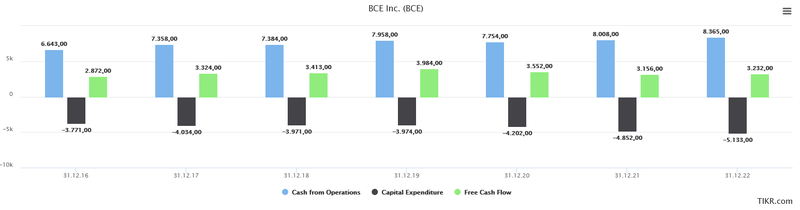

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie Kapitalinvestitionen für den Zeitraum 2016 bis 2022 folgendermaßen aus:

Entwicklung des Free Cash Flow von BCE (Quelle: tikr.com)

Die Anzahl an ausstehenden Aktien stieg um insgesamt 1,3 Prozent in den vergangenen sechs Jahren. Ein Aktienrückkaufprogramm seitens des Unternehmens ist aktuell nicht geplant.

Aktienrückkäufe von BCE (Quelle: aktien.guide*)

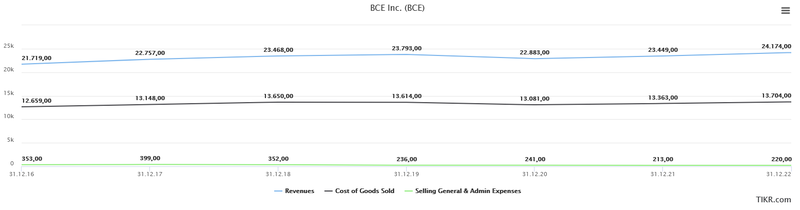

In der Kostenstruktur von BCE sind mir keine gravierenden Punkte aufgefallen. Einhergehend mit langfristig steigenden Umsätzen wachsen im verhältnismäßig ähnlichem Ausmaß die damit verbundenen relevanten Kostenpositionen COGs (Cost of Goods Sold) und SG&As (Selling General & Admin expenses / Operating expenses) mit.

Aufwendungen von BCE (Quelle: tikr.com)

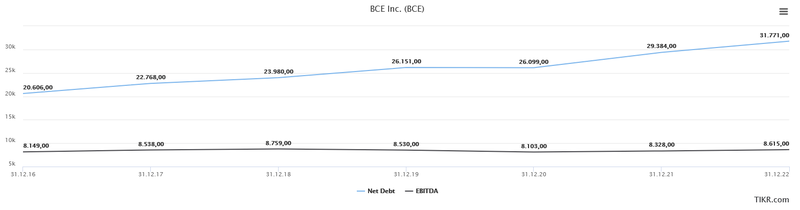

Der Blick auf die Verschuldungssituation zeigt uns, dass auf Basis des letzten Geschäftsjahres BCE einen Anteil an zinstragenden Finanzverbindlichkeiten von 31,9 Mrd. CAD aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 0,1 Mrd. CAD gegenüberstehen. Teilen wir nun die verbleibenden Nettoschulden von 31,8 Mrd. CAD durch das zuletzt erwirtschaftete EBITDA von 8,6 Mrd. CAD ergibt sich ein Ratio von 3,7. Dieser Wert liegt über dem als kritisch erachteten Schwellenwert von 3, allerdings ist ein höherer Verschuldungsgrad bei Telekommunikationsunternehmen aufgrund des kapitalintensiven Geschäftsmodells keine Seltenheit.

Entwicklung der Netto-Verschuldung und EBITDA von BCE (Quelle: tikr.com)

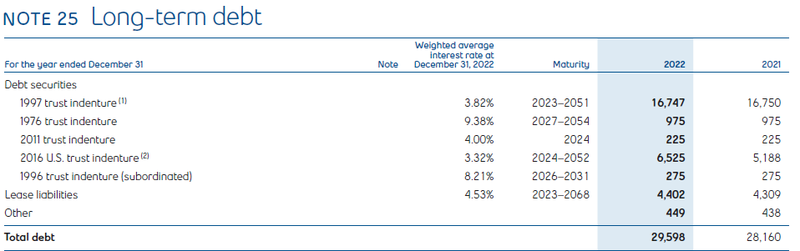

Um das Thema Verschuldung und Fremdfinanzierung dennoch vollends abzuschließen, macht es Sinn, sich das Zinsprofil und die Fälligkeitsstruktur der laufenden Verbindlichkeiten kurz anzusehen. Schließlich gilt es einzuschätzen, wie stark vulnerabel das Unternehmen auf die anhaltend steigenden Leitzinsen erscheint und inwiefern Neufinanzierungen bzw. Umschuldungen der bestehenden Schulden in näherer Zukunft anstehen. Die gesamten Fälligkeiten der langfristigen Verbindlichkeiten bis Ende 2025 betragen 5 Mrd. CAD. Sowohl die letzten Emissionen in kanadischen und US-amerikanischen Dollar trugen dazu bei, dass die Kosten der ausstehenden Schuldverschreibungen nach Steuern relativ stabil bei etwa 2,9 Prozent (4 Prozent vor Steuern) und die durchschnittliche Laufzeit von etwa 13 Jahren zu halten.

Standard & Poor‘s bewertet das Kreditrating des Unternehmens mit dem Investment Grade BBB+.

Fremdkapitalstruktur von BCE (Quelle: BCE Integrated Annual Report 2022, S. 217)

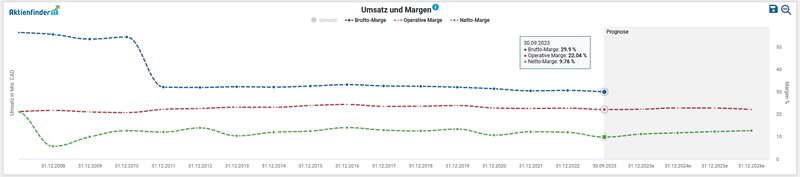

Zuletzt betrachten wir die Profitabilität von BCE anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Bei den Margen zeichnet sich der kanadische Kommunikationskonzern durch eine hohe Konstanz aus.

Entwicklung der Margen von BCE (Quelle: Aktienfinder)

Chancen und Risiken von BCE

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Free Cash Flow Generierung: das Bestandsgeschäft liefert zuverlässige Cash Flows, die gleichzeitig das Investieren in neue Produktinnovationen und Medien-Content, eine eigentümerfreundliche Kapitalallokation sowie den disziplinierten Schuldenabbau ermöglichen

- Dominante Marktposition: BCE weist in manchen Regionen Kanadas quasi monopolistische Tendenzen auf, deckt mit seiner Reichweite ca. 99 Prozent des Landes ab und profitiert von Größenvorteilen und Netzeffekten durch die unterschiedlichen Service-Dienstleistungen

- Diversifiziertes Geschäftsmodell: die Kombination aus Medien-Content (Fernsehen, Radio, Sport), Streaming (Crave), Breitband, Wireless, Kabel, E-Commerce-Plattform (The Source) und sonstigen Beteiligungen zeichnet einen im Geschäftsmodell vertikal-integrierten Kommunikationskonzern aus, der seine Dienste an Privat- und Geschäftskunden wie staatlichen Einrichtungen vertreibt

- Kritische Infrastruktur-Assets: das weit verzweigte Kommunikationsnetzwerk an Funkzellen bzw. 5G-Frequenzbänder, auf welches die diversen Endkunden vertrauen, unterstreicht den Wert kritischer Infrastruktur sowie den Schutz dieser vor externen Angriffen

- Markteintrittsbarrieren: die Faktoren wie operatives Know-how, hohe Forschung- und Entwicklungsinvestitionen sowie eine tiefe Kenntnisse der regulatorischen Bestimmungen sprechen für einen resistenten Burggraben in einem oligopolen Wettbewerb

- Innovationsführerschaft: BCE fährt einen offensiven Kurs in puncto Ausbau der 5G+Netz- sowie der Glasfaser-Infrastruktur (Fiber-To-The-Home-Programm). Dabei hat sich das Unternehmen mit dem schnellsten Internet bei geringer Latenz eine hervorragende Wettbewerbsposition als Marktführer erarbeitet

- Profitabilität: das Management konnte sowohl die Brutto- als auch die Operative-Marge in den letzten fünf Jahren steigern. Die Rentabilität hängt von der Größenordnung ab, da das Akquirieren zusätzlicher Kunden mit geringen bzw. gar keinen zusätzlichen Kosten für das bestehende Netzwerk verbunden ist. Dank regulatorischer Bestimmungen haben die etablierten Unternehmen den größten Teil des Marktes für sich

Risiken:

- Regulatorik: für Telkos stellen regulatorisch begründete Eingriffe in den Markt durch die föderalen oder nationalen Institutionen ein permanentes Risiko dar, um den Wettbewerb innerhalb des Oligopols im Interesse der zahlenden Kundschaft zu intensivieren und von öffentlicher Seite initiierten Preisdruck zu erzeugen

- Wettbewerb: das Mediensegment kennzeichnet ein permanentes Ringen um Konsumzeit im Wettstreit zahlreicher Anbieter („Streaming Wars“). Das Upside-Potential im Gebührenmodell ist durch eine relativ hohe Preissensitivität und Wechselbereitschaft auf der Kundenseite beschränkt. Technologische Innovationen wie das von SpaceX betriebene Satellitennetzwerk Starlink erhöhen den Wettbewerbsdruck für die Internet- und Mobilfunk-Dienstleistungen

- Pay-TV: allfällige (teure) Exklusivverträge für den Sport-Content wie beispielsweise im nordamerikanischen Eishockey mit der National Hockey League oder Probleme bei der Content-Erstellung (siehe den Streik in Hollywood) verursachen geringere Einnahmen durch einerseits gekürzte Werbebudgets der Geschäftskunden und andererseits verringerte Reichweite (Kündigung von Abonnements) und einer erhöhten Kostenbasis für die Content-Produktion

- Kapitalintensität: für die Instandhaltung und den Ausbau des operativen Betriebs, vor allem im ländlichen Teil Kanadas, bedarf es hoher Investitionsaufwendungen. In Zeiten ansteigender Zinsen für frisches Fremdkapital kann dies für Neuprojekte einen Hemmschuh darstellen

- Makroökonomisches Umfeld: aufgrund der hohen Preisinflation ist zu erwarten, dass die Verbraucher bei knappem Budget ihre Ermessensausgaben für Unterhaltung einschränken. Die Telekommunikation-Dienstleistungen sollten im geringeren Ausmaß von den Teuerungseffekten als die Medien-Services betroffen sein

- Rechtsrisiken: die in den Vereinigten Staaten jüngst geführte Debatte um vor Jahrzehnten vergrabene bleiummantelte Kabel, die möglicherweise den Boden und das Trinkwasser in der Umgebung verseuchen, sowie der daraus resultierenden Haftungsfragen für die Telekommunikationsunternehmen, stellen ein Beispiel für einen erheblichen, jedoch schwer einschätzbaren Kostenfaktor dar

- Cyber Risiken: das breite Angebot an vorrangig digitalen Produkten in der kritischen Infrastruktur bietet großflächig Angriffspunkte für zielgerichtete Cyber-Attacken durch kriminelle, professionelle aber auch staatlich motivierte Gruppierungen

Aktuelle Bewertung und Performance der BCE Aktie

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 16 ist eine Unterbewertung von BCE im Vergleich mit dem historischen Durchschnittswert von 17,1 für die letzten zehn Jahre festzuhalten.

Fairer Wert von BCE (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, eher zu einer skeptischen Haltung neige, verwende ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von BCE müssen wir für eine ähnliche Bewertung von Ergebnis von 9,5 bis in das Jahr 2020 während des Ausbruchs der Coronapandemie zurückblicken:

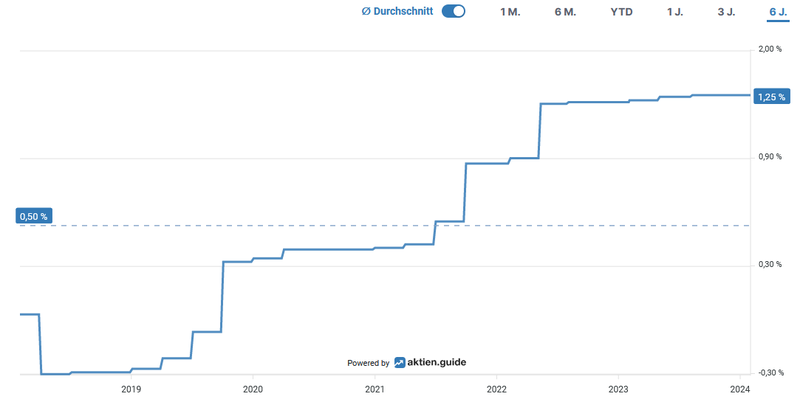

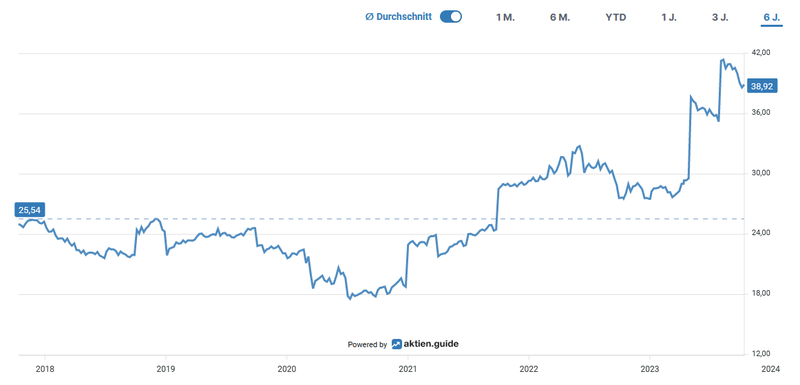

Enterprise Value zu EBITDA von BCE (Quelle: Seeking Alpha*)

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum nur schwer manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide erkennen wir gut, dass die Aktie von BCE mit einem Wert von 38,9 für das EV/FCF-Ratio deutlich über dem Niveau der letzten sechs Jahre bewertet ist. Dies hängt mit den hohen Investitionsausgaben in die 5G-Technologie und den Glasfaserausbau zusammen. In den Geschäftsjahren 2021 bis 2023 liegen die CAPEX auf einen zwischen 25 bis 35 Prozent höheren Niveau als in den drei vorhergehenden Perioden.

Enterprise Value zu Free Cash Flow von BCE (Quelle: aktien.guide*)

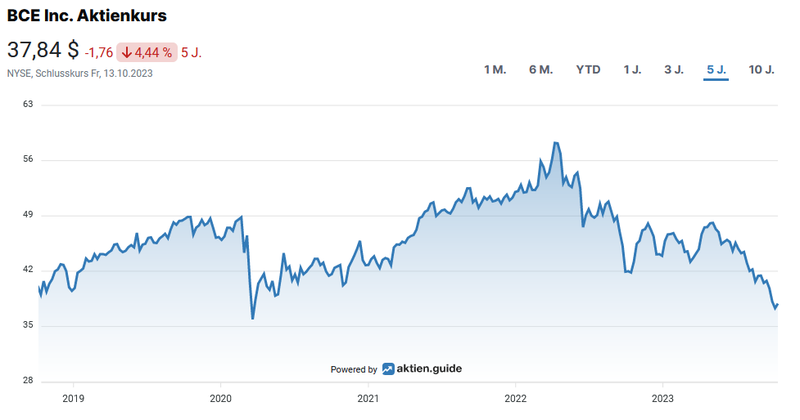

Der Blick auf den aktuellen Chart zeigt uns eine negative Kursperformance von -4,4 Prozent im Fünfjahresüberblick:

Aktueller Aktienchart von BCE (Quelle: aktien.guide*)

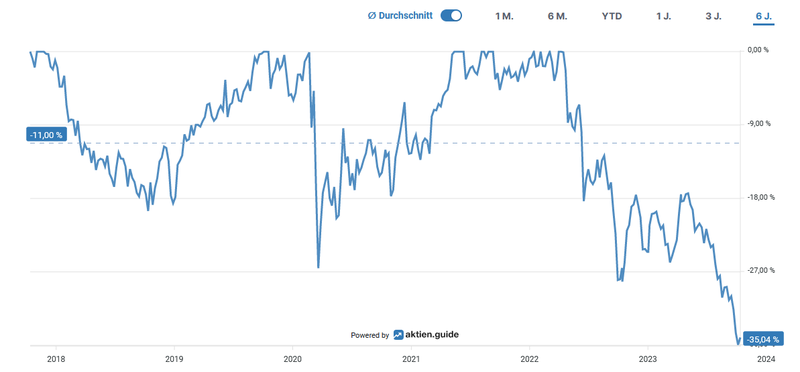

Der maximale Rückgang (Drawdown) in den letzten sechs Jahren betrug ca. 35,8 Prozent just zum aktuellen Zeitpunkt.

Unterwasser-Chart von BCE (Quelle: aktien.guide*)

Im Zehnjahres-Zeitraum brachte ein Investment in BCE gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von ca. 50 Prozent. Am Höhepunkt waren es ca. 115 Prozent im Jahr 2021.

Total Return von BCE (Quelle: Seeking Alpha*)

Die Dividendenqualität von BCE

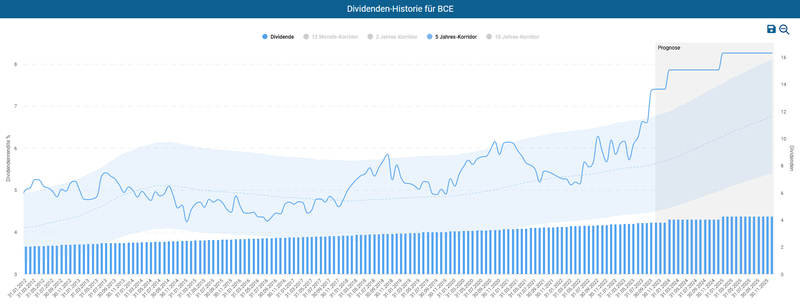

Seit mittlerweile 15 Jahren schüttet BCE eine jährlich höhere Dividende an seine Aktionäre aus. Somit fällt dieser kanadische Telekommunikationskonzern in die Kategorie der sogenannten Dividend Contender, welche zwischen 10 und 24 Jahren die Dividende anheben.

Bei einem aktuellen Kurs von 51,66 CAD errechnet sich eine üppige Dividendenrendite von 7,49 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 5,1 Prozent p.a. bzw. 5,2 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im Februar 2023 um 5,2 Prozent die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick, aus welchem die Konstanz in der Höhe der Dividendenanhebungen hervorgeht:

- 2023: 5,2 %

- 2022: 5,1 %

- 2021: 5,1 %

- 2020: 5,1 %

- 2019: 5 %

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 0,9675 CAD pro Aktie und wird in den Monaten zu Quartalsbeginn ausbezahlt (Januar, April, Juli, Oktober). Auf Basis des Dividenden-Alarms im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite sehr deutlich über dem Mittelwert des Fünfjahre-Korridors liegt. In den letzten Jahren gab es keinen Zeitpunkt, an dem durch den Kauf der Aktie eine ähnlich hohe Dividendenrendite zu erzielen gewesen wäre.

Dividenden-Historie von BCE (Quelle: Aktienfinder)

Ziehen wir den Durchschnittswert des Free Cash Flow der letzten drei Jahre als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir bei einem grenzwertigen Ergebnis von 94,8 Prozent für das Payout Ratio von BCE. Wie bereits mehrfach erwähnt sind diese Jahre von den massiven Kapitalinvestitionen in die 5G-Technologie und durch das „Fiber-To-The-Home“-Programm beeinflusst. Im Zeitraum 2018 bis 2020 lag das Payout-Ratio bei rund 80 Prozent. In den kommenden Jahren würde ich daher dennoch ausreichend Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie in den letzten Jahren sehen, d.h. im mittleren einstelligen Prozentbereich.

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden innerhalb des unternehmensspezifischen Sektors vier unterschiedliche Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) nach dem US-Schulnotensystem bewertet. Das Ergebnis von BCE kann sich in den Kategorien Dividendenwachstum und Dividendenrendite meines Erachtens sehen lassen. Obgleich die Aussagekraft solcher simplifizierten Darstellungen mit Vorsicht zu genießen sind, bietet diese Scorecard einen kursorischen Überblick zur Dividendenqualität eines Unternehmens:

Dividend Scorecard von BCE (Quelle: Seeking Alpha*)

Fazit: Überlegungen für meine Entscheidung in BCE zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in BCE zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Diversifikation in großem Maßstab: BCE ist ein breit gefächertes und vertikal-integriertes Unternehmen, das innerhalb der Telekommunikationsbranche mit Kabelfernsehen, Pay-TV, Radio, Film, Streaming, Breitband, Wireless, Kabel und E-Commerce seine Umsätze erzielt

- Wettbewerbsposition und Markteintrittsbarrieren: BCE weist in manchen Regionen Kanadas quasi monopolistische Tendenzen auf und profitiert von Größenvorteilen und Netzeffekten durch die unterschiedlichen Dienstleistungen (Quadruple Play). Zudem sind enorme Investitionen und eine tiefe Kenntnis der regulatorischen Bestimmungen erforderlich, um ernsthaft in den Wettbewerb mit den etablierten Telkos zu treten. Aktuell zeichnet sich der Branchenwettbewerb durch ein seit Jahren bestehendes Oligopol aus

- Value Play: auf einem historisch tiefen Preisniveau hat der kanadische Telekommunikationskonzern eine äußerst attraktive Bewertung erreicht. Bei langfristigem Umsatzwachstum, vergrößerter Kundenbasis und der erarbeiteten Technologieführerschaft weist BCE ein Aufholpotential aufweist

- Cash Flow Akkumulation: das Bestandsgeschäft liefert zuverlässige Cash Flows, die gleichzeitig das Investieren in neue Produktinnovationen und einen größeren Medien-Content, eine eigentümerfreundliche Kapitalallokation sowie einen disziplinierten Schuldenabbau ermöglichen

- Kritische Infrastruktur-Assets: das weit verzweigte Kommunikationsnetzwerk an Funkzellen bzw. 5G-Frequenzbänder, auf welches die diversen Endkunden vertrauen, unterstreicht den Wert kritischer Infrastruktur sowie den Schutz dieser vor externen Angriffen

- Profitabilität: das Management konnte sowohl die Brutto- als auch die Operative-Marge in den letzten fünf Jahren steigern. Die Rentabilität hängt mit der Skalengröße zusammen, da das Akquirieren zusätzlicher Kunden mit geringen bzw. gar keinen zusätzlichen Kosten für das bestehende Netzwerk verbunden ist. Dank regulatorischer Bestimmungen haben die etablierten Unternehmen den größten Teil des Marktes für sich

- Aktionärsfreundliche Kapitalallokation: seit der Finanzkrise werden die Dividendenzahlungen von Jahr zu Jahr gesteigert. Bis jetzt verzichtet die Unternehmensführung auf neue Kapitalerhöhungen zur Finanzierung des kapitalintensiven Infrastrukturausbaus

- Innovationsführerschaft: BCE fährt einen klaren Kurs in puncto Ausbau der 5G+Netz- sowie der Glasfaser-Infrastruktur (Fiber-To-The-Home-Programm). Dabei hat sich das Unternehmen mit dem schnellsten Internet bei geringer Latenz eine hervorragende Wettbewerbsposition als Marktführer erarbeitet

- Finanzielle Stabilität: das Unternehmen geht diszipliniert beim Schuldenmanagement voran. Trotz der erheblichen Kapitalinvestitionen (CAPEX) in den Netzausbau und neue Technologien liegt die Nettoverschuldung für einen Telekommunikationskonzern auf einem akzeptablen Niveau. Momentan bewertet Standard & Poor‘s die Bonität von BCE mit dem Investment Grade BBB+ bei stabilem Ausblick

Auf Grundlage der zusammengetragenen Fakten habe ich am 13.09.2023 in 25 Aktien von BCE zum Kurs von 41,30 USD investiert.

Wenn Du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu BCE? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

ich habe BCE vor ein paar Monaten rausgeschmissen. Dividende weder durch Gewinn noch durch freien Cashflow gedeckt. Das bedeutet, die müssen für die Dividende Schulden aufnehmen. Das geht bei niedrigen Zinsen gut, aber im jetzigen Umfeld ist das nix.

Hallo Tom,

vielen Dank für Deinen Besuch und Kommentar zu BCE.

Das nenne ich konsequent. Wie im Beitrag erwähnt sind die letzten beiden Jahre in puncto Free Cash Flow von den massiven Investitionen in die 5G-Technologie und durch das „Fiber-To-The-Home“-Programm beeinflusst. Im Zeitraum 2018 bis 2020 lag das Payout-Ratio bei rund 80 Prozent. Ich werde die Entwicklung beobachten, ob dies sich spätestens ab 2025 wieder in diese Richtung entwickelt und zuletzt in der Unternehmenskommunikation wiederholt wurde.

Beste Grüße,

Clemens