Deere – dank starker Margen, Cash-Flows und Innovationskraft zum Weltmarktführer

Autor: The Dividend Post (Clemens)

17 Februar 2024

Warum mir ein Investment in Deere attraktiv erscheint und welche Argumente für den Kauf in der Entscheidungsfindung schlussendlich ausschlaggebend waren, liest Du im Investment Case.

Grunddaten Deere & Company

Investment Summary zu Deere

- Unangefochtene Markführerschaft: trotz einer beträchtlichen Preisinflation bei den für die Produktion relevanten Inputfaktoren, konnte Deere seine Preissetzungsmacht zuletzt vollends ausspielen. Der Marktanteil in Nordamerika erreicht bei landwirtschaftlichen Maschinen eine Bandbreite zwischen 50 und 60 Prozent. Im Vergleich mit dem Mitbewerb überzeugt Deere durch seine hohen Margen und langjährige Innovationskraft

- Aktionärsfreundliche Kapitalallokation: Deere legt einen hohen Wert auf den Shareholder Return, denn die Firmenpolitik in Sachen Kapitalallokation ist durch einen attraktiven Dividenden-Track-Record und großzügigen Aktienrückkäufen klar auf den Aktionär ausgerichtet. Zwei Anschauungsbeispiele gemessen an den letzten zehn Jahren machen diesen Umstand evident: Reduzierung der ausstehenden Aktien um 23 Prozent bei gleichzeitiger Verdreifachung der Dividende. Der Total Return betrug in dieser Zeit über 400 Prozent

- Megatrend: eine wachsende Weltbevölkerung muss ernährt werden. Aktuell hinkt die Versorgung mit landwirtschaftlichen Produkten der globalen Nachfrage hinterher. Die Kultivierung landwirtschaftlicher Flächen braucht eine effiziente Maschinerie, da der Welt die Ackerflächen ausgehen, während der Fokus auf Nachhaltigkeit die Nachfrage nach Präzisionslandwirtschaft antreibt

- Cash-Flow Akkumulation: die diversifizierten Ertragsströme liefern zuverlässige Cash-Flows, die das Investieren in neue Wachstumschancen (insbesondere in Forschung-&-Entwicklung sowie Akquisitionen) sowie eine aktionärsfreundliche Kapitalallokation in Form von Dividendenzahlungen und üppigen Aktienrückkaufprogrammen ermöglichen

Das Unternehmen: Wer ist Deere?

Im Zuge der Industrialisierung und des wirtschaftlichen Aufschwungs nahm der Bedarf an materiellen Betriebsmittel enorm zu. Die Mechanisierung brachte den Einsatz von Maschinen zur Unterstützung der menschlichen Arbeitskraft im Produktionsprozess. Darunter fiel als praktikables Anwendungsgebiet auch der Primärsektor Landwirtschaft.

Der aus einem kleinen Dorf in Vermont stammende John Deere (1804-1886), er selbst ein gelernter Hufschmied, eröffnete 1837 im westlich gelegenen Bundesstaat Illinois eine kleine Werkstatt. Dank eines innovativen Fertigungsverfahrens entwickelte Deere den ersten selbstreinigenden Stahlpflug. Der emsige Tüftler dürfte neben dem hohen Qualitätsanspruch an die eigenen Produkte („I will never put my name on a product that does not have in it the best that is in me“) auch einen gewissen Sinn für effektives Marketing besessen haben. Denn die herkömmliche Praxis der Geschäftstätigkeit bestand darin, das Produkt so herzustellen, wie und wann es bestellt wurde. Deere steigerte das Produktionstempo, indem er Pflüge herstellte, bevor er sie zum Verkauf anbot. Auf diese Weise konnten die Kunden nicht nur vorher sehen, was sie kauften, sondern sie besaßen praktischerweise die Möglichkeit, die Produkte am selben Tag der Besichtigung gleich zu erstehen.

Der Pflug als Ausgangsprodukt von Deere's Erfolgsgeschichte (Quelle: Offizielle Website)

Zunächst in Partnerschaft mit Leonard Andrus erweiterte John Deere die Produktionskapazitäten. Nachdem er Andrus im Jahr 1848 auszahlte und den Standort von Rock Island ins benachbarte Moline verlagerte, nahm die industrielle Fertigung rasant an Tempo zu. Während 1843 noch ca. 400 Pflüge pro Jahr produziert wurden, schaffte es die Deere, Tate & Gould Company bereits 200 Pflüge im Monat herzustellen. Die günstige Lage von Moline am Mississippi-River und die Anbindung an das stark sich ausdehnende Eisenbahnnetz förderten sowohl die Produktion durch die Nutzung der Wasserkraft als auch den Absatz der produzierten Waren.

Bis zum Kauf der Waterloo Gasoline Engine Company (WGEC) im Jahr 1918, blieb der Produktionsfokus auf die Bereitstellung von qualitativen Landwirtschaftsgeräten. In den 1890er Jahren experimentierte Deere sogar mit der Herstellung von Fahrrädern. Ebenso versuchte sich das Unternehmen mit wenig Erfolg in der Produktion von eigenen Traktoren. Der große Wurf kam aber erst durch die Übernahme der auf diesem Gebiet innovativen WGEC, welche einst den ersten benzinbetriebenen Traktor herstellte.

In der Zeit der Weltwirtschaftskrise („Große Depression“) von 1931 bis 1933 verzichtete Deere auf die Rückforderung bereits erbrachter Lieferungen von zahlungsunfähigen Landwirten bzw. verlängerte freiwillig die Zahlungsziele der Kundschaft. Diese wohlwollenden Maßnahmen trugen sehr zur Popularität des Landmaschinenherstellers bei seiner genuinen Zielgruppe bei. Auf diesen Umstand ist Deere noch heute sichtlich stolz.

Nach dem Ende des Zweiten Weltkrieges, in jener Zeit war Deere ein Teil der US-amerikanischen Rüstungsindustrie, reihten sich bis in die Gegenwart verschiedene Übernahmen in die Unternehmenshistorie ein. Diese Akquisitionen sind Ausdruck einer stärkeren Internationalisierungswelle von Deere, da auch neue Produktionsstandorte weltweit eröffnet wurden (u.a. in Argentinien). Erwähnenswert sind u.a. der Zukauf des deutschen, traditionsreichen Landmaschinenherstellers Heinrich Lanz AG (1956), Cameco Industries (1998) und Wirtgen Group (2017). Im Jahr 2021 erwarb der US-amerikanische Konzern eine Mehrheitsbeteiligung an Kreisel Electric. Das oberösterreichische Unternehmen ist auf Batteriesysteme und Ladeinfrastruktur im Bereich E-Mobilität spezialisiert.

Im Lichte dieser Wachstumskampagne zur Verbreiterung der geographischen Präsenz Deere‘s ist auch das mittlerweile wieder aufgelöste Joint Venture mit dem japanischen Konglomerat Hitachi Transportation Systems zu verstehen, welches für die Zeit von 1988 bis 2022 Bestand hatte.

Die frühen 1960er Jahre standen ganz im Zeichen der technologischen Evolution. Bis dahin waren vorwiegend Traktoren mit Zwei-Zylinder-Maschinen produziert. Deere stellte der Welt die "New Generation of Power" vor, die ersten modernen Vier- und Sechszylinder-Traktoren des Unternehmens.

Zwischendurch operierte der Konzern auch außerhalb des Stammgeschäfts. Die John Deere Renewables LLC, ein Segment für Windenergieanlagen, markierte den Einstieg in die Erneuerbaren Energien. In dessen Rahmen entwickelte das Unternehmen 36 Projekte in acht US-Bundesstaaten und verkaufte diese anschließend im August 2010 an Exelon Energy.

Heute beschäftigt der größte Landmaschinenhersteller der Welt ca. 83.000 Mitarbeiter und betreibt seine Produktion an 68 Standorten – hievon 23 in den Vereinigten Staaten und Kanada. Der Vertrieb in Nordamerika wird durch ein Netzwerk von über 2.050 weitestgehend unabhängigen Händlern gemanagt. Davon verkaufen etwa 1.600 landwirtschaftliche Geräte, während etwa 450 Händler Geräte für den (Straßen-)Bau, die Erdbewegung, und/oder Forstwirtschaft vertreiben.

Überblick Deere (Quelle: Fact Book 2023, S. 3)

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Deere eigentlich Geld?

Seit dem Jahr 1837 steht im Zentrum des Geschäftsmodells von Deere die Herstellung von Landmaschinen, schweren Geräten, Forstmaschinen und Rasenpflegegeräte.

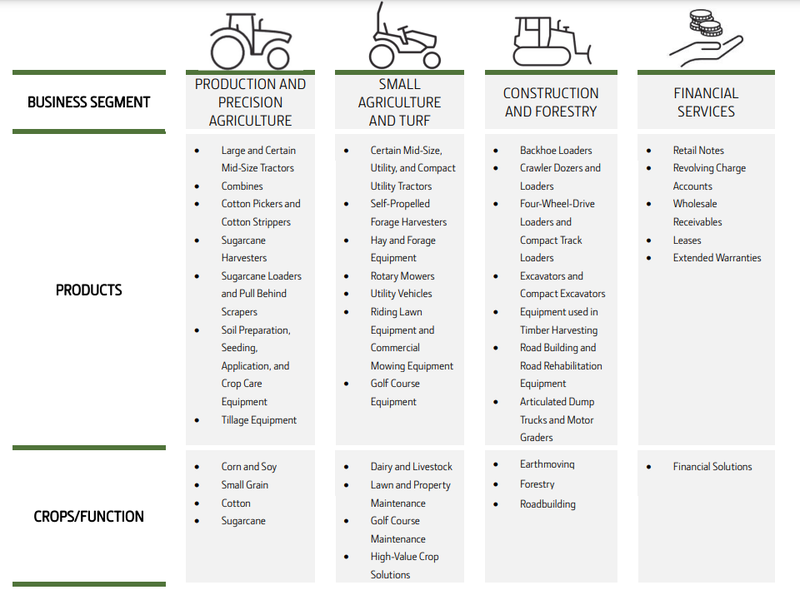

Zu den drei Geschäftssegmenten von John Deere gehören:

- Production & Precision Agriculture (PPA), in dem Landwirtschaftsmaschinen (Großtraktoren, Sprüh- und Erntegeräte, Mähdreschern, etc.) hergestellt werden

- Construction & Forestry (CF), welches Baumaschinen und Forstwirtschaftsequipment produziert

- Small Agriculture and Turf (SAT), in dem John Deere eine breite Palette von Produkten anbietet wie Kleintraktoren, Sä- und Pflanzmaschinen sowie Geräten zur Bodenbearbeitung und -pflege

Produktportfolio und Anwendungsgebiete von Deere (Quelle: Annual Report 2023, S. 2)

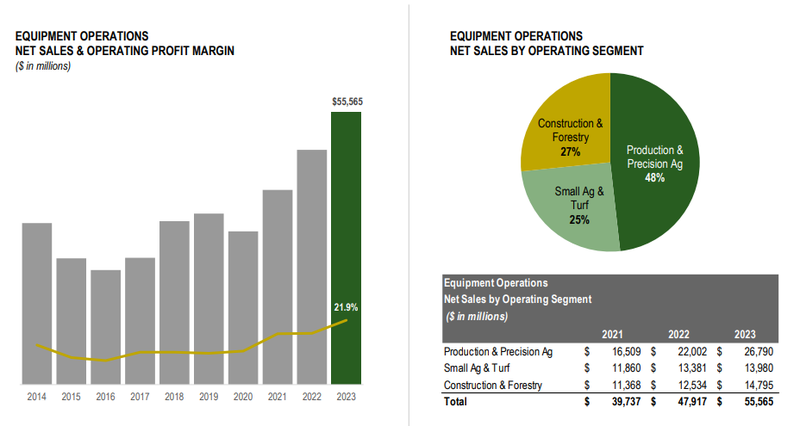

Geschäftssegmente von Deere (Quelle: Fact Book 2023, S. 4)

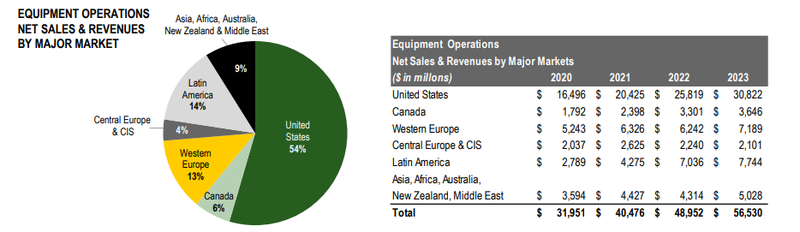

Die Mehrheit der Umsatzerlöse entfällt auf den US-amerikanischen Markt (54 Prozent). Die verbleibenden 46 Prozent teilen sich auf Lateinamerika, Westeuropa, Kanada, Zentraleuropa sowie den restlichen Kontinenten auf. In den letzten Jahren nahm die Bedeutung der Vereinigten Staaten als Heimatmarkt wieder stärker zu, was mitunter durch die bereits materialisierten positiven Effekte des Inflation Reduction Act für die nationale Landwirtschaft zu erklären ist.

Geographische Verteilung des Umsatzes von Deere (Quelle: Fact Book 2023, S. 5)

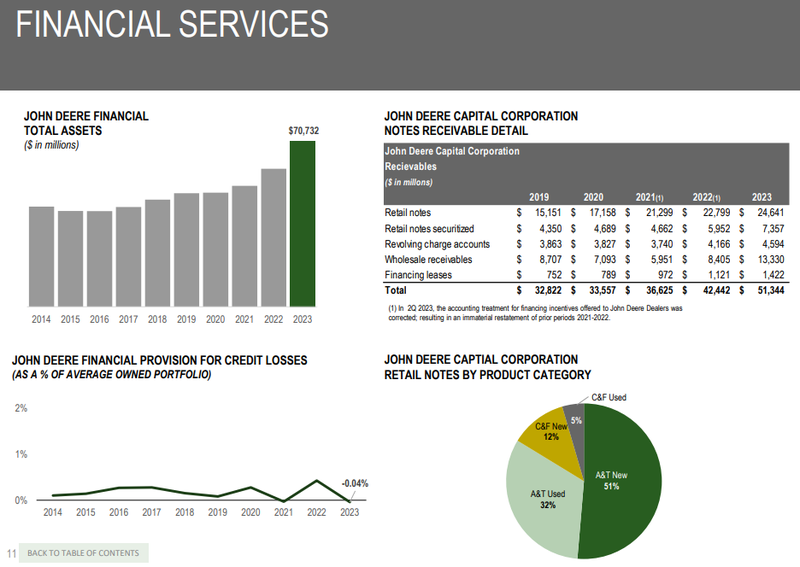

Zudem betreibt das Unternehmen das John Deere Financial Services Segment, welches im Rahmen einer eigenen Gesellschaft namens John Deere Capital Corp. Dienstleistungen wie Finanzierung, Leasing und Kreditvergabe für Kunden und Händler anbietet. Diese Finanzprodukte sind darauf ausgerichtet, den Verkauf von firmeneigenen Maschinen und Ausrüstungen zu unterstützen und die Kunden dank der Finanzierungassistenz langfristig zu binden.

Das Segment Financial Services von Deere (Quelle: Fact Book 2023, S. 11)

Über das Geschäftsmodell, die Innovationskraft von Deere, die strategischen Ambitionen des Managements und die damit verbundenen Chancen und Risiken (die Unternehmenssicht ist im 10-K-Report zu finden) sowie den Vergleich mit Caterpillar sprachen Daniel Korth und ich im letzten Jahr im Rahmen unserer YouTube-Serie:

Strategischen Ziele und Ambitionen von Deere (Quelle: Investor Presentation 2024, S. 12)

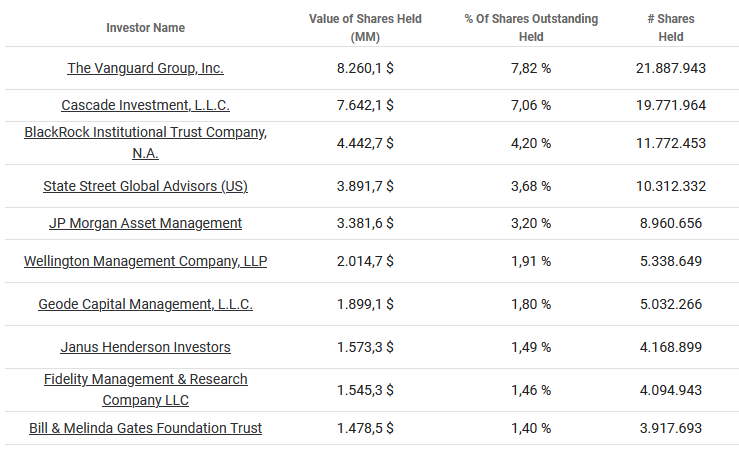

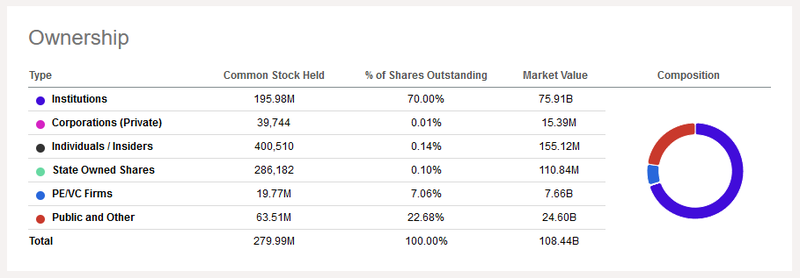

Die Eigentümer von Deere

An der Eigentümerstruktur von Deere fällt der ausgesprochen hohe Anteil an Institutionellen Investoren auf. Dieser beträgt über 70 Prozent und speist sich für gewöhnlich aus den „üblichen Verdächtigen“ der Vermögensverwalter. Der recht hohe Anteil an Institutionellen Investoren kann legitimerweise als Wertschätzung des Unternehmens von Seiten der professionellen Kapitalmarktvertreter interpretiert werden. Darunter auch zu finden ist die prominente Bill & Melinda Gates Stiftung, welche einst sogar mit ca. fünf Prozent an Deere beteiligt war.

Eigentümerstruktur von Deere (Quelle: tikr.com)

Anteil von Investoren-Gruppen von Deere (Quelle: Seeking Alpha*)

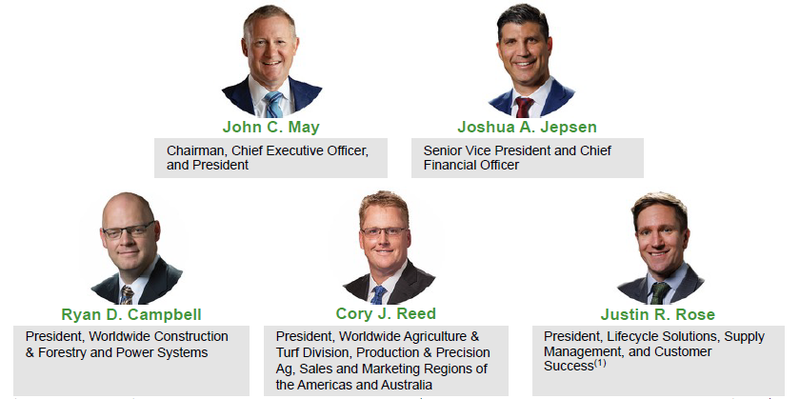

Das Management von Deere

Seit 2020 führt John C. May als Chief Executive Officer (CEO) und Präsident des Board of Directors die Geschäfte von Deere. Der 55-jährige US-amerikanische Staatsbürger begann seine Karriere bei Deere vor mehr als 25 Jahren und leitete u.a. die chinesische Dependance. Der im Bundesstaat Maine geborene und studierte Betriebswirt war vor seinem Engagement bei Deere als Consultant bei KPMG Peat Marwick tätig. Aktuell hält der CEO insgesamt Aktien bzw. Aktienoptionen von über 200.000 Stück.

Neben May saßen folgende „Named Executive Officers“ (NEOs) im Vorstand bis zum Ende des letzten Geschäftsjahres:

- Joshua A. Jepsen, Chief Financial Officer (CFO)

- Ryan D. Campbell

- Cory J. Reed

- Justin R. Rose

NEOs von Deere (Quelle: Proxy Statement 2023, S. 40)

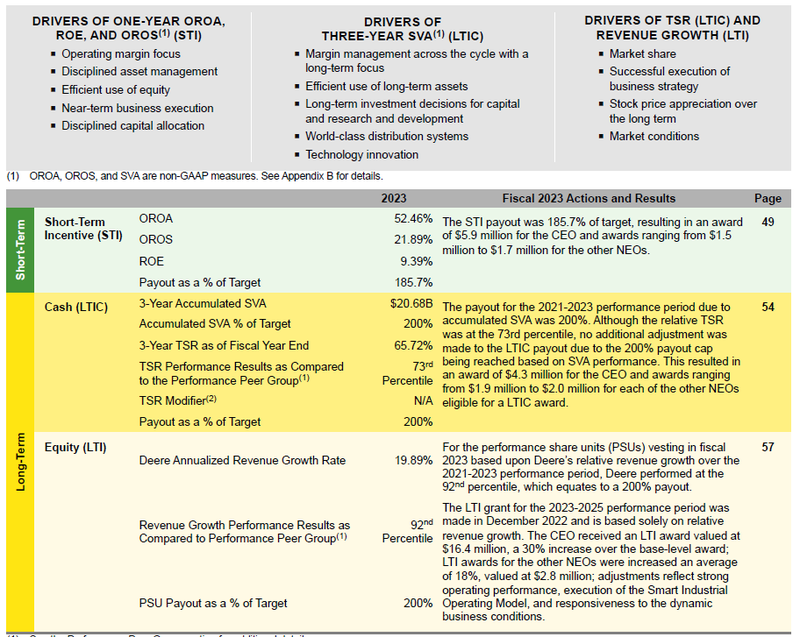

Neben der personellen Ausstattung des Vorstands spielen die Vergütungsprinzipien der verantwortlichen Top-Manager eine entscheidende Rolle, um als Außenstehender eine Ahnung davon zu bekommen, warum welche Entscheidungen auf Vorstandsebene womöglich getroffen wurden. Die persönliche Incentivierung in Form von Bonuszahlungen durch das Erreichen vordefinierter Ziele ist in der Regel im Sinne einer funktionierenden Corporate Governance öffentlich einsehbar.

Performance-Metriken von Deere (Quelle: Proxy Statement 2023, S. 42)

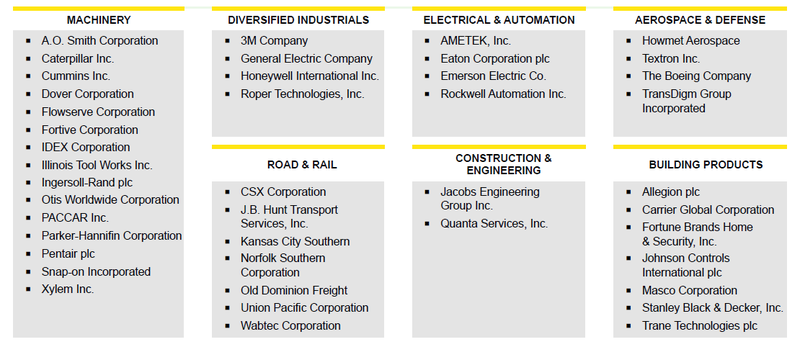

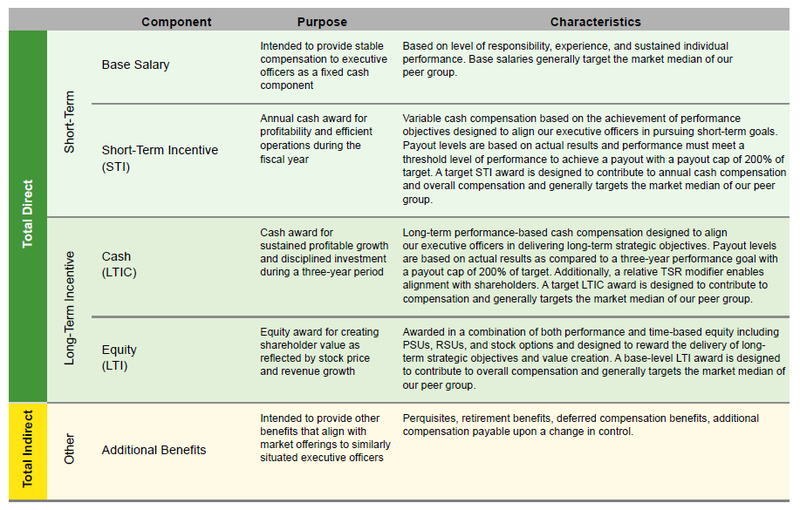

Deere orientiert sich in der Gestaltung der Vorstandskompensation an einer diversen, nicht ausschließlich brancheneinschlägigen Peer Group bestehend aus den folgenden 16 Unternehmen:

Peer Group für die Vorstandsvergütung von Deere (Quelle: Proxy Statement 2023, S. 65)

Weiters definiert Deere eine aus verschiedenen Industrieunternehmen, die dem Segment „S&P500 Industrials“ angehören, bestehende Vergleichsgruppe. In Relation zu den Leistungskennzahlen Total Shareholder Return (TSR) und Umsatz werden die Ergebnisse von Deere mit jenen der Peer Group verglichen. Unternehmen aus dieser Untergruppe, die nicht dem verarbeitenden Gewerbe und/oder der Landwirtschaft oder dem Baugewerbe zuzuordnen sind, werden herausgefiltert.

Peer Group für die Performance-Messung von Deere (Quelle: Proxy Statement 2023, S. 66)

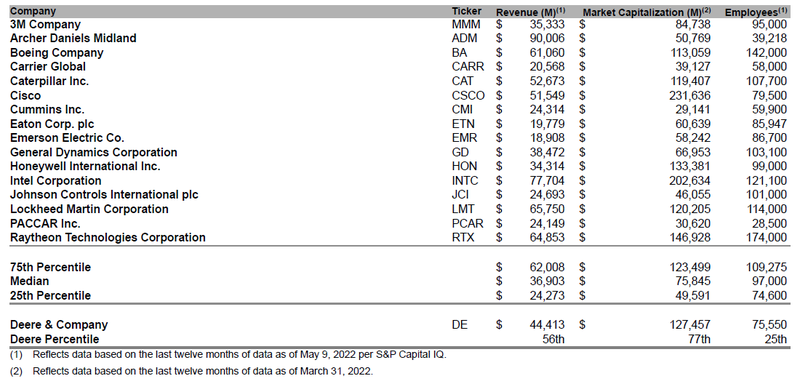

Neben dem obligatorischen Grundgehalt (base salary) gesellen sich zwei variable Komponenten, deren Auszahlungshöhe maßgeblich vom Abschneiden im Vergleich zur gewählten Peer Group determiniert wird: der jährliche Bonus und sogenannte langfristige Incentivierungen (long-term incentives). Beide variablen Gehaltsbestandteile werden durch zu erhaltene Aktien (stock-based compensation) und Cash vergütet. Bei letzteren erfolgt die Auszahlung an die Executives über einen Mehrjahreszeitraum.

Vergütungsschema von Deere (Quelle: Proxy Statement 2023, S. 47)

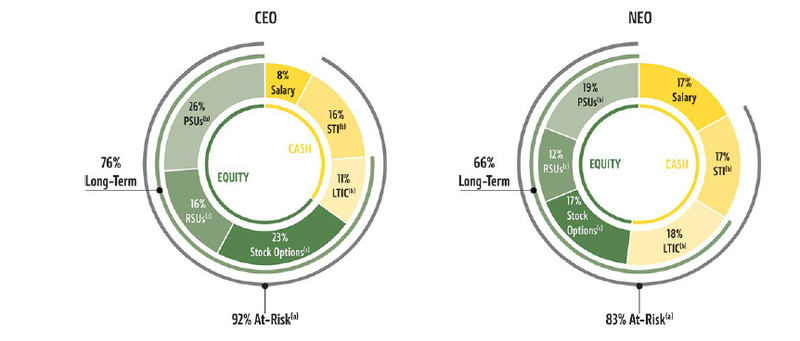

Der Großteil der jährlichen Gesamtvergütung des Top-Managements erfolgt in Form von einer variablen Bar- und Aktienvergütung. Das Grundgehalt beträgt bei den NEOs maximal 17 Prozent, beim CEO acht Prozent.

Vergütungsverteilung 2023 von Deere (Quelle: Proxy Statement 2023, S. 48)

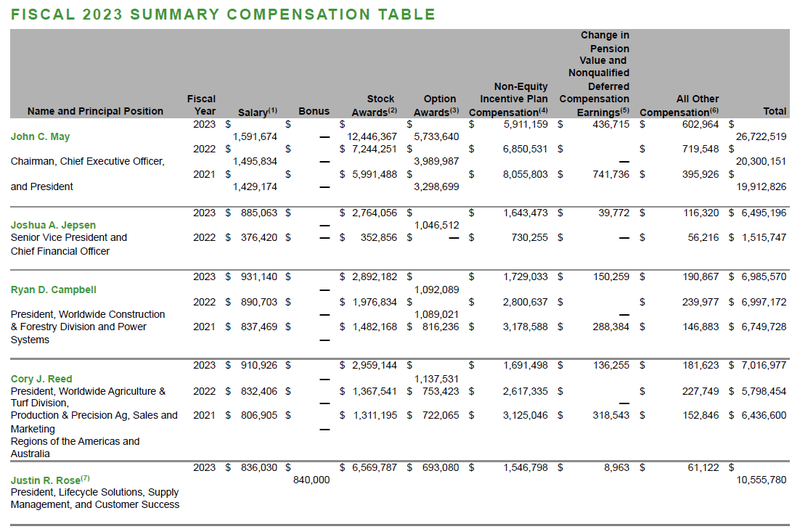

Unterfüttert mit Zahlen ergibt sich folgende Auflistung für die Entlohnung des Top Managements von Deere für das Geschäftsjahr 2023 (und der Vergleich mit den Jahren 2022 und 2021):

Total Compensation von Deere (Quelle: Proxy Statement 2023, S. 69)

Die Wettbewerbssituation – Fundamentaler Vergleich

Die Charakteristik des Geschäftsmodells von Deere macht den Vergleich mit der börsennotierten Konkurrenz nicht ganz so einfach, da die Kombination aus Agrar-, Landwirtschafts- und Baumaschinen sowie Fahrzeuge für die Forstwirtschaft in Verbindung mit den Finanzdienstleistungen in dieser Skalierung kaum ein anderes Unternehmen darstellt.

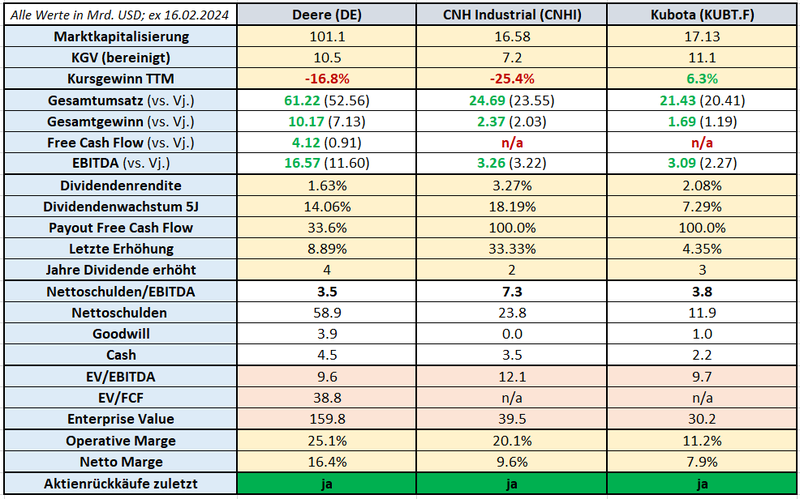

Als adäquate Orientierungsgeber in einem ersten Vergleich entschied ich mich für die beiden Mitbewerber CNH Industrial und Kubota. Die Branchengröße Claas KGaA GmbH ist nicht börsengelistet. Ob diese Liste nun beispielsweise um andere Konkurrenten wie AGCO oder der deutlich anders spezialisierten Caterpillar erweitert werden sollte, kann jeder Anleger für sich selbst entscheiden.

Die von mir ausgewählte Peer Group dient zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Wettbewerbsvergleich von Deere mit CNH Industrial und Kubota (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Alle Werte sind in US-Dollar angeführt

- Die Free Cash Flow-Werte sind durch das jeweilige Finanzierungsgeschäft nur zum Teil aussagekräftig

Das Finanz-Lagebild von Deere

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von Deere. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

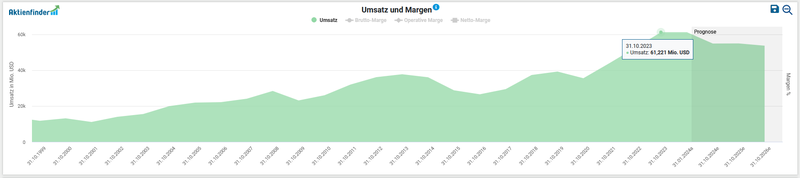

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an. Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 12,1 Prozent p.a. an.

Entwicklung des Umsatzes von Deere (Quelle: Aktienfinder)

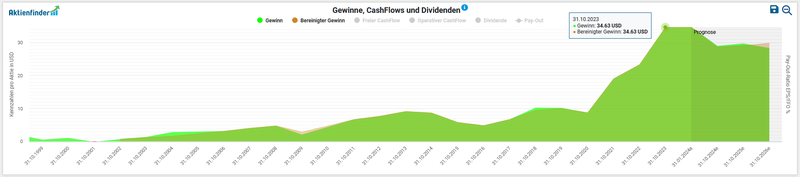

Beim Gewinn pro Aktie sehen wir seit zehn Jahren eine dynamische Entwicklung nach oben. Ziehen wir das abgelaufene Geschäftsjahr 2023 heran, so stieg der bereinigte Gewinn pro Aktie um beeindruckende 48,8 Prozent (34,63 vs. 23,28 USD). Deere erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 10,2 Mrd. USD (2022: 7,1 Mrd. USD).

Entwicklung des Gewinn pro Aktie von Deere (Quelle: Aktienfinder)

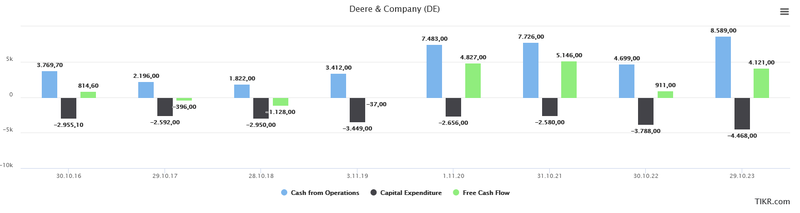

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie Kapitalinvestitionen für den Zeitraum 2016 bis 2023 folgendermaßen aus:

Entwicklung des Free Cash Flow von Deere (Quelle: tikr.com)

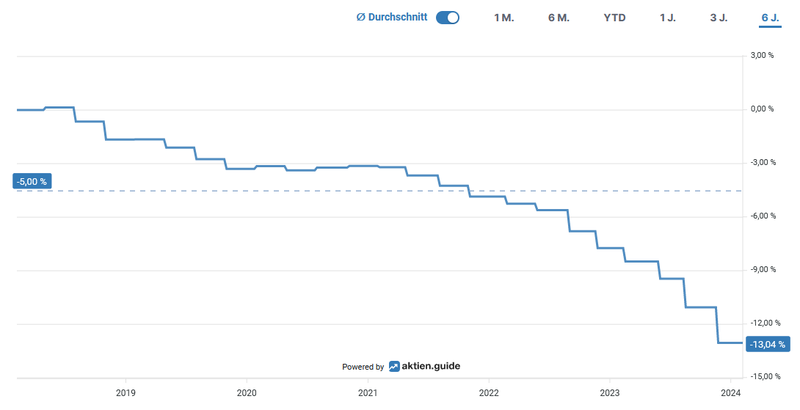

Die Anzahl an ausstehenden Aktien reduzierte sich um 2,2 Prozent pro Jahr bzw. 13 Prozent akkumuliert in den vergangenen sechs Jahren.

Aktienrückkäufe von Deere (Quelle: aktien.guide*)

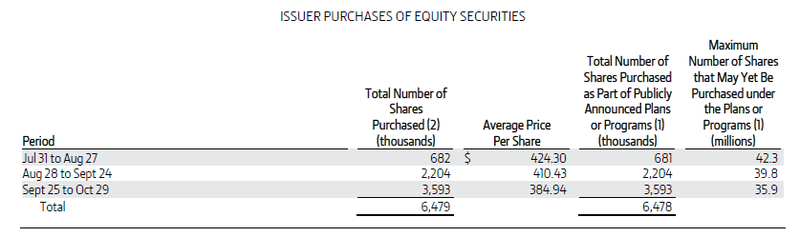

Das aktuelle Aktienrückkaufprogramm beinhaltet das dem Management eingeräumte Pouvoir von 18 Mrd. USD für Aktienrückkäufe, welches bis Ende des vierten Quartals 2023 in etwa zu einem Drittel abgerufen wurde:

Aktienrückkaufprogramm von Deere (Quelle: 10-K Report 2023, S. 25)

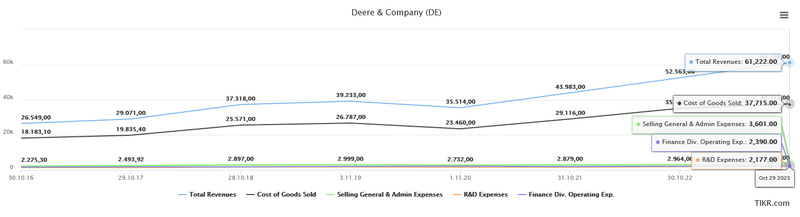

In der Kostenstruktur von Deere sind mir keine gravierenden Punkte aufgefallen. Einhergehend mit langfristig steigenden Umsätzen wachsen im verhältnismäßig geringeren Ausmaß die damit verbundenen relevanten Kostenpositionen COGs (Cost of Goods Sold), R&D (Research & Development) und SG&As (Selling General & Admin expenses / Operating expenses für das Finanzsegment) mit.

Aufwendungen von Deere (Quelle: tikr.com)

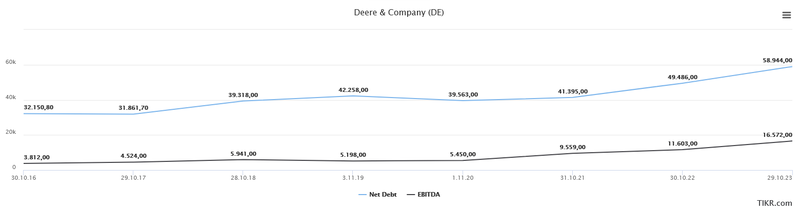

Ein Blick auf die Verschuldungssituation sagt uns, dass auf Basis des letzten Geschäftsjahres Deere einen Anteil an zinstragenden Finanzverbindlichkeiten von 63,7 Mrd. USD aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 5,8 Mrd. USD gegenüberstehen. Teilen wir nun die verbleibenden Nettoschulden von 58,9 Mrd. USD durch das zuletzt erwirtschaftete EBITDA von 16,6 Mrd. USD ergibt sich ein Wert von 3,5. Prinzipiell liegt dieses Ergebnis über den als kritisch erachteten Schwellenwert von 3, allerdings ist der Schuldenstand von Deere auf Konzernebene durch die im Finanzsegment angelaufenen Verbindlichkeiten, die ähnlich wie bei einer Bank überproportional hoch anfallen, stark verwässert.

Betrachten wir das Industriegeschäft isoliert, betragen die darauf bezogenen Verbindlichkeiten brutto 30,9 Mrd. USD. Daher kann die Verschuldungssituation von Deere als unbedenklich eingestuft werden.

Entwicklung der Netto-Verschuldung und EBITDA von Deere (Quelle: tikr.com)

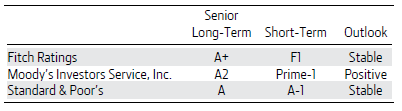

Daraus erklärt sich auch die Investment Grade Einstufung der Bonität von Deere seitens der bekannten Ratingagenturen.

Bonitätsbewertung der Ratingagenturen (Quelle: 10-K Report 2023, S. 34)

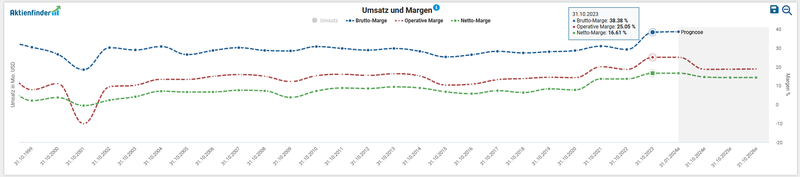

Zuletzt betrachten wir die Profitabilität von Deere anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Der Aufwärtstrend in den letzten Jahren untermauert die Margenstärke von Deere im Vergleich zum Mitbewerb eindrucksvoll.

Entwicklung der Margen von Deere (Quelle: Aktienfinder)

Die aktuelle Bewertung der Deere Aktie

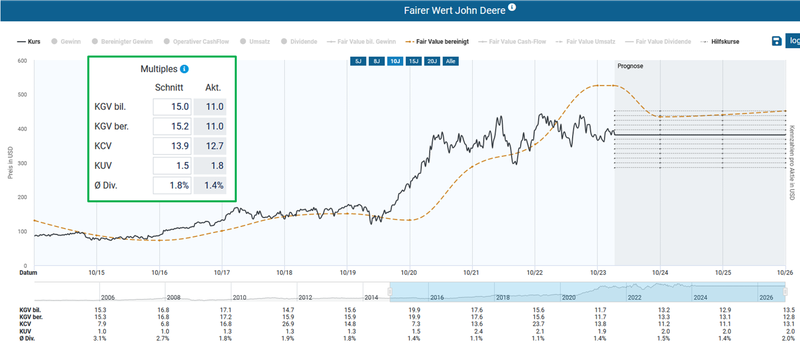

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 11 ist auf den ersten Blick eine Unterbewertung von Deere im Vergleich mit dem historischen Durchschnittswert von 15,2 für die letzten zehn Jahre festzuhalten.

Fairer Wert von Deere (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, bevorzuge ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Deere müssen wir für ähnliches Bewertungergebnis von 10 bis in das Jahr 2015 zurückblicken:

Enterprise Value zu EBITDA von Deere (Quelle: Seeking Alpha*)

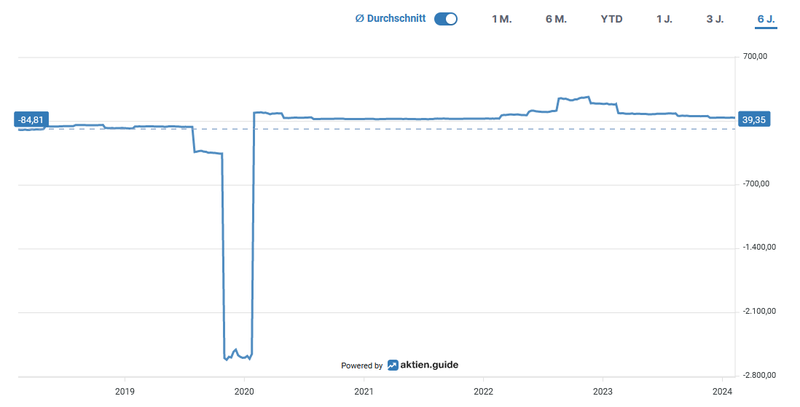

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz diesmal nicht. Aus der Darstellung im aktien.guide* erkennen wir gut, dass die Aktie von Deere mit einem Wert von 39,4 für das EV/FCF-Ratio aufgrund der Verzerrungen durch das Finanzierungssegment wenig Aussagekraft besitzt.

Enterprise Value zu Free Cash Flow von Deere (Quelle: aktien.guide*)

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 135,5 Prozent im Fünfjahresüberblick:

Aktueller Aktienchart von Deere (Quelle: aktien.guide*)

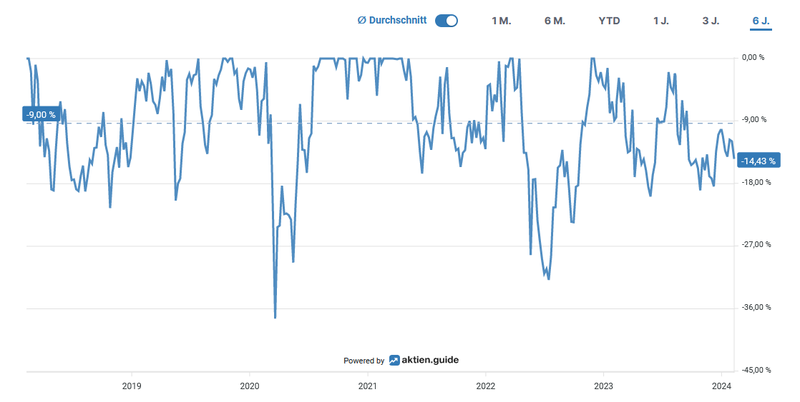

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 38 Prozent im März 2020:

Unterwasser-Chart von Deere (Quelle: aktien.guide*)

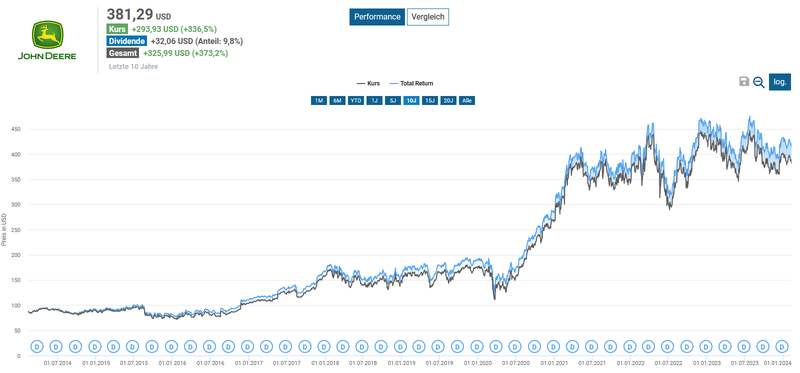

Im Zehnjahres-Zeitraum brachte ein Investment in Deere gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von 373 Prozent für den Anleger:

Total Return von Deere (Quelle: Aktienfinder)

Die Dividendenqualität von Deere

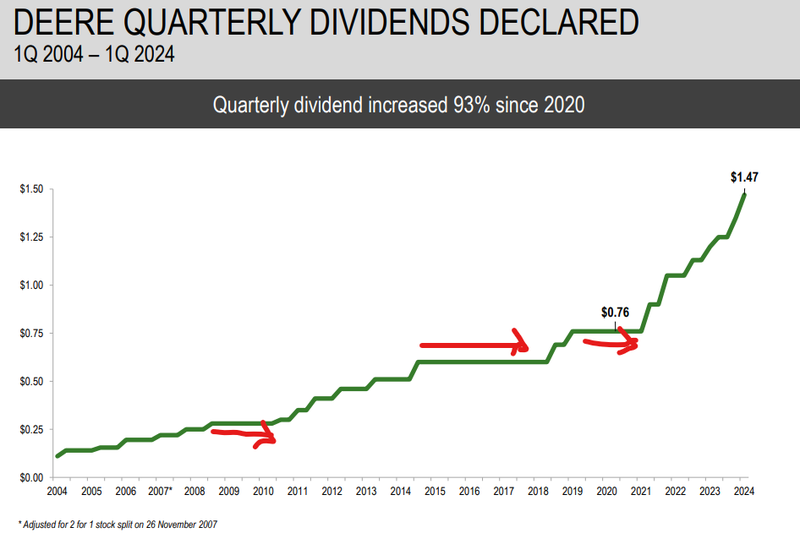

Bei der Betrachtung der Dividendenhistorie fällt einem wahrscheinlich auf, dass Deere über längere Jahre die Dividende konstant hielt und in darauffolgenden Phasen die Ausschüttungen stark anhob. Dies geschah vor allem in den letzten drei Jahren. Deere verfolgt dabei einen konservativeren Ansatz, denn das Niveau für die Ausschüttungsquote gemessen am Gewinn bewegt sich in der Bandbreite von 25 bis 35 Prozent eines Mehrjahresdurchschnitts.

Dividendenhistorie von Deere (Quelle: Investor Presentation January 2024, S. 23)

Bei einem aktuellen Kurs von 381,29 USD errechnet sich eine Dividendenrendite von 1,54 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 14,1 Prozent p.a. bzw. 9,9 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im Dezember 2023 um 8,9 Prozent die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2023: +22,50 % (annualisiert)

- 2022: +14,29 % (annualisiert)

- 2021: +38,16% (annualisiert)

- 2020: unverändert

- 2019: unverändert

- 2018: +26,67 % (annualisiert)

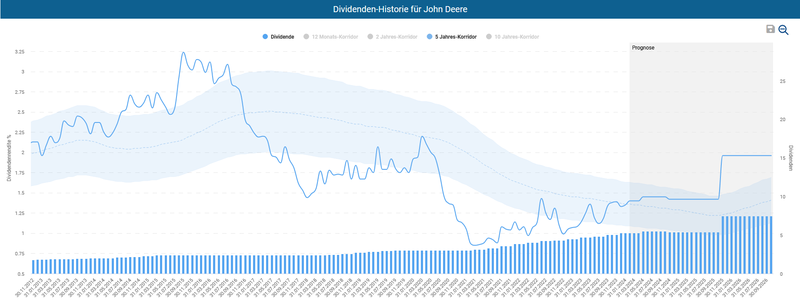

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 1,47 USD pro Aktie und wird in den Monaten zur Quartalsmitte ausbezahlt (Februar, Mai, August, November). Auf Basis des Dividenden-Alarms im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite über dem Mittelwert des Fünfjahre-Korridors liegt. In den letzten drei Jahren gab es kaum einen Zeitpunkt, an welchem durch den Kauf der Aktie eine signifikant höhere Dividendenrendite zu erzielen gewesen wäre.

Dividenden-Alarm von Deere (Quelle: Aktienfinder)

Ziehen wir den Durchschnittswert des Free Cash Flow der letzten drei Jahre als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir bei einem komfortablen Ergebnis von 31,6 Prozent für das Payout Ratio von Deere. In den kommenden Jahren würde ich daher ausreichend Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie in den letzten Jahren sehen, d.h. zumindest im oberen einstelligen Prozentbereich.

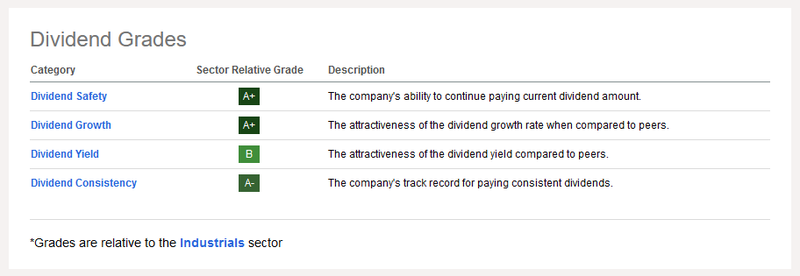

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden eigentlich innerhalb des unternehmensspezifischen Sektors die vier unterschiedlichen Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) nach dem US-Schulnotensystem bewertet. Das Ergebnis von Deere kann als nahezu makellos bezeichnet werden, indes gibt es leichte Abzüge für die in Relation zu anderen Industrieunternehmen geringere Dividendenrendite:

Dividend Scorecard von Deere (Quelle: Seeking Alpha*)

Fazit: Überlegungen für meine Entscheidung in Deere zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Deere zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Weltmarktführer: trotz einer Preisinflation bei den für die Produktion notwendigen Inputfaktoren konnte Deere die Preissetzungsmacht zuletzt vollends ausspielen. Der Marktanteil in Nordamerika erreicht bei landwirtschaftlichen Maschinen eine Bandbreite zwischen 50 und 60 Prozent. Im Vergleich mit dem Mitbewerb überzeugt Deere durch seine hohen Margen

- Lock-in-Effekt: der Finanzierungs-Service sorgt für eine langfristige Kundenbindung, aber auch technologie-bedingte Software-Upgrades sowie Wartungs- und Ersatzinvestitionszyklen lassen allmählich den Anteil wiederkehrender Erträge steigen

- Kapitalallokation: Deere legt hohen Wert auf den Shareholder Return, denn die Firmenpolitik in Sachen Kapitalallokation ist durch einen attraktiven Dividenden-Track-Record und großzügigen Aktienrückkäufen eindeutig auf den Aktionär ausgerichtet. Zwei Anschauungsbeispiele gemessen an den letzten zehn Jahren machen diesen Umstand evident: Reduzierung der ausstehenden Aktien um 23 Prozent bei gleichzeitiger Verdreifachung der Dividende. Der Total Return betrug in dieser Zeit über 400 Prozent

- Megatrend: eine wachsende Weltbevölkerung muss ernährt werden. Aktuell hinkt die Versorgung mit landwirtschaftlichen Produkten der globalen Nachfrage hinterher. Die Kultivierung landwirtschaftlicher Flächen braucht eine effiziente Maschinerie, da der Welt die Ackerflächen ausgehen, während der Fokus auf Nachhaltigkeit bei der Bodenbewirtschaftung die Nachfrage nach Präzisionslandwirtschaft antreibt

- Innovationsführerschaft: bis 2030 will Deere vollständig autonome Produktionssysteme anbieten. Dem Bedarf an Hightech-Präzisionslandwirtschaftswerkzeugen (tolles Wort!) wird neben der eigenen Leistung im Bereich Forschung-&-Entwicklung durch die Integration von neuen Tech-Startups wie Smart Apply begegnet

- Horizontale & vertikale Geschäftsmodell-Diversifikation: in der Vergangenheit hat Deere durch Akquisitionen wie die deutsche Wirtgen Group (Marktführer bei Maschinen im Straßenbau) die Expansion vorangetrieben, die nicht nur die Präsenz außerhalb des traditionellen Segments Landwirtschaft, sondern auch den geografischen Schwerpunkt erheblich erweiterten

- Faire Bewertung: auf dem aktuellen Preisniveau überzeugt Deere durch eine faire Bewertung im Vergleich zu den Bewertungen in den zurückliegenden Jahren. Von einem Schnäppchen zu reden, wäre noch zu früh. Die zyklische Natur des Geschäftsmodells ist im Auge zu behalten

- Portfolio-Betrachtung: der Maschinenbereich fügt sich bestens als komplementärer Bestandteil in das Echtgeld-Portfolio. Aktuell existiert mit Archer Daniels Midland und Rio Tinto ein akzeptables Exposure gegenüber den Bereichen Landwirtschaft bzw. Bergbau

- Cash-Flow Akkumulation: die diversifizierten Ertragsströme liefern zuverlässige Cash-Flows, die das Investieren in neue Wachstumschancen (insbesondere in die Forschung-&-Entwicklung sowie Akquisitionen) sowie eine aktionärsfreundliche Kapitalallokation in Form von Dividendenzahlungen und üppigen Aktienrückkaufprogrammen ermöglichen

Auf Grundlage der zusammengetragenen Fakten habe ich am 9.2.2024 in zwei Deere Aktien zum Kurs von 385,- USD investiert. Kurzfristig kann ich mir vorstellen, diese Position auf einen Bestand von insgesamt fünf Stück monatsweise auszubauen, solange die Aktien des Einzelwerts zu unter 400 USD zu erwerben sind.

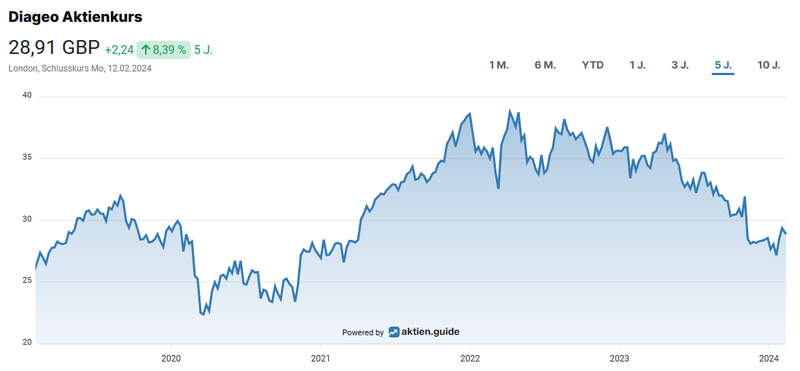

Für den Nachkauf hatte ich das Ziel der dafür freigehaltenen Reserve im letzten Investment Case von Richemont mitgeteilt. So ist es dann auch gekommen. Auf Basis meiner Einschätzung, festgehalten im Video mit Daniel, ließ ich den Worten letztlich entsprechende Taten folgen. Am Veröffentlichungstag der Halbjahreszahlen, die keine große Überraschung mehr in sich bargen, verdoppelte ich den Bestand von Diageo zu einem Preis von 27,40 GBP pro Aktie.

Aktueller Kurschart von Diageo (Quelle: aktien.guide*)

Wenn Du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu Deere? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Hallo Clemens, danke für den umfassenden Beitrag. Der letzte Absatz mit dem Aktienkurs und Deinem Kauf enthält noch Informationen zu Diageo und bezieht sich nicht auf Deere. LG Linda