#40 Dividend Post Report April 2025 & Dollarama

Autor: The Dividend Post (Clemens)

1 Mai 2025

Erleben wir im Jahr 2025 mit dem zunehmenden Vertrauensverlust in US-Staatspapiere ein Déjà-vu wie inmitten der Bankenkrise 2023? Damals war es um die Zukunft der arg strauchelnden Crédit Suisse äußerst schlecht bestellt, ehe die UBS – durchaus von der eidgenössischen Politik „erwünscht“ – ihrer notleidenden Konkurrentin zur Seite sprang. Die weitreichenden Folgen der Marktverwerfungen im US-Bankensystem waren ohnehin eine „Black Box“. Der nun offen zur Schau getragene Konflikt zwischen Präsident Donald Trump und US-Notenbankchef Jerome Powell ist nicht bloß nur ein Kampf der Souveränität auf (finanz-)politischer Ebene, sondern auch eine tiefgreifendere Auseinandersetzung, um den bereits erlittenen Reputationsschaden der größten Volkswirtschaft der Welt noch halbwegs in Grenzen zu halten. In den nächsten Monaten werden wir schlauer sein, ob dieses Unterfangen gelingen möge.

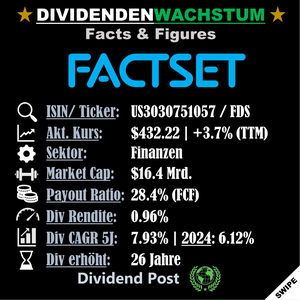

Zum letzten Mal für den April lasse ich den vergangenen Monat aus der nüchternen Perspektive eines Investors mit dem Fokus auf Dividendenqualität nochmals Revue passieren. Bei der Aktie des Monats handelt es sich wieder mal um einen Serientäter, der uns aus dem Vorjahr bestens bekannt ist. Schließlich gebe ich einen Ausblick zu kommenden Dividendenerhöhungen im Mai.

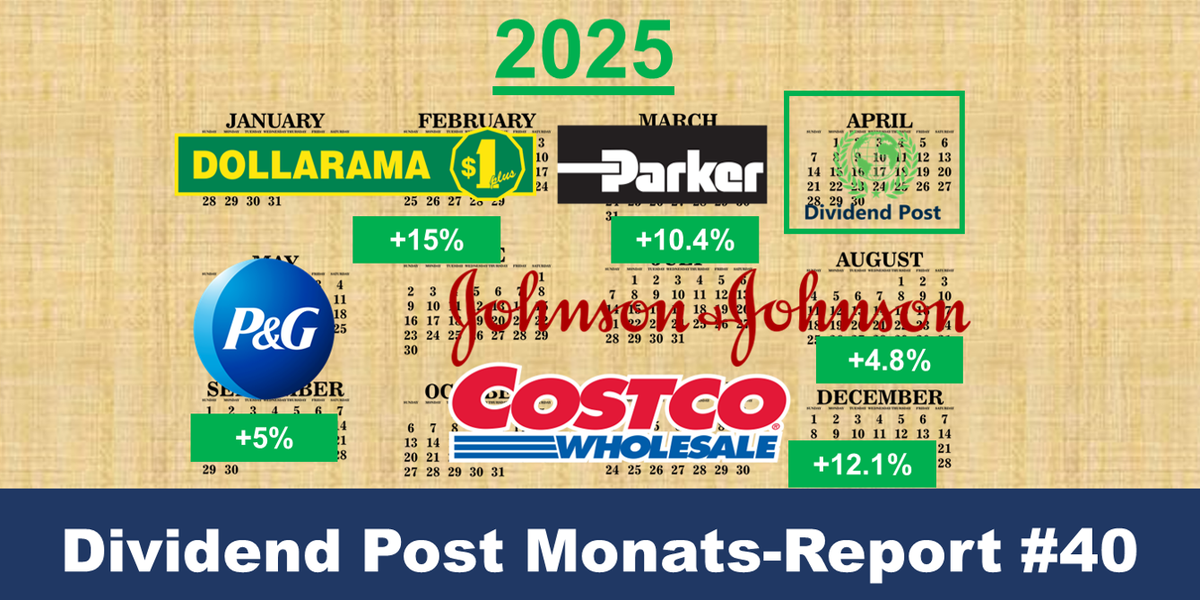

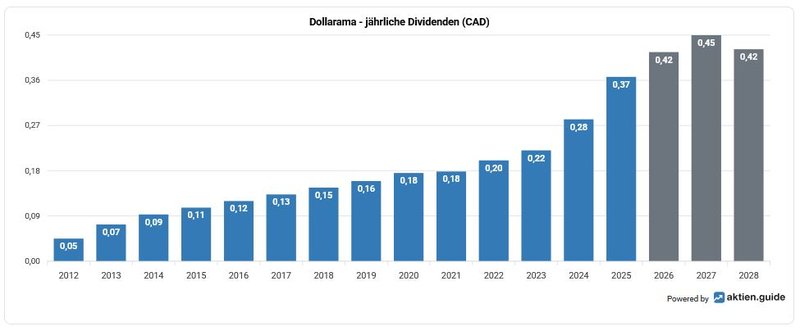

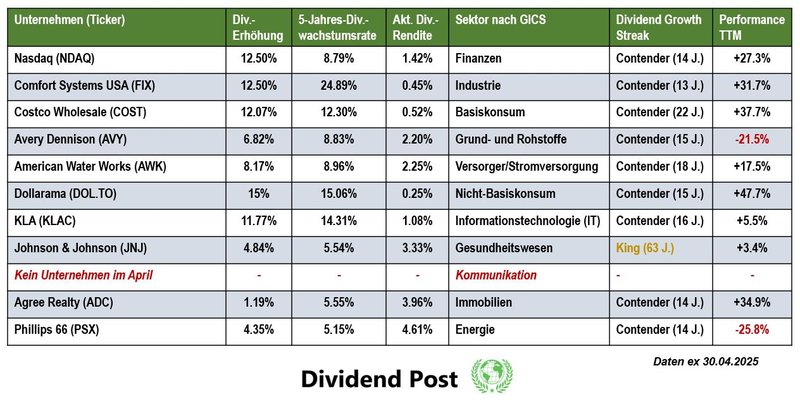

Top-Dividendenwachstum im April

Den Auftakt bildet routinemäßig der Monats-Überblick zu jenen Unternehmen, die ihre Anteilseigner in den letzten Wochen am stärksten durch erhöhte Dividenden am wirtschaftlichen Erfolg teilhaben ließen. In Verbindung mit meinem persönlichen Regelwerk strukturiere ich mir eine adäquate Auswahl investitionswürdiger Einzeltitel, indem ich u.a. die aktuellen (in Eigenregie verifizierten) Informationen, die im DGI Screener einpflegt und im Dividend Post Monats-Report veröffentlicht werden, mitberücksichtige. Dies ist ein wichtiger Bestandteil meines Investment-Prozesses. Nun aber zum besagten Monats-Ranking:

(Quelle: eigene Darstellung)

Dies ist eine Liste von Unternehmen gereiht nach ihrer jüngsten Dividendenerhöhung. Auch wenn das eine oder andere Unternehmen attraktiv erscheint, bedeutet das keineswegs, dass man ohne seine eigene Recherche um jeden Preis in sie investieren sollte – ungeachtet der individuellen Bewertungsfrage der Aktien.

Zunächst nähern wir uns dem Monats-Resümee puristisch quantitativ mit der Anzahl an bekanntgegebenen Dividendenerhöhungen an. Im April waren es insgesamt 46 Unternehmen, die seit mindestens zehn Jahren ihre Dividende erhöhen und dies nun 2025 zum wiederholten Male sehr zur Freude ihrer Aktionäre ebenso leisteten.

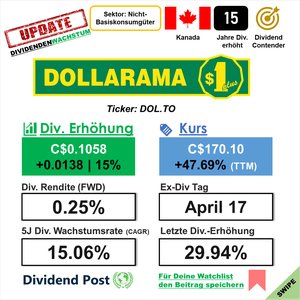

Top-Wert des Monats: Dollarama

Im letzten Jahr war es eine bemerkenswerte Dividendenerhöhung von fast 30 Prozent. Mit dieser satten Steigerung reichte es fast zwangsläufig für das oberste Stockerl bei der Kür der Aktie des Monats. Ebenso im Jahr 2025 konnte Dollarama die Spitze behaupten: eine um 15 Prozent erhöhte Ausschüttung reichte für die erfolgreiche Titelverteidigung.

Doch wenn man als Kunde nicht schon einmal die Läden von Dollarama in Kanada besucht hat, dürfte der Betreiber einer großen Kette von Discountläden kaum bekannt sein. Das vielfältige, vor allem mit günstigen Preisen versehene Sortiment von Dollarama umfasst Produkte aus den Bereichen Haushaltswaren, Bürobedarf, Spielwaren, Gesundheit bzw. Körperpflege, Lebensmittel und Saisonartikel. Dollarama legt Wert darauf, diese Artikel zu einem festen Preisbereich anzubieten, der typischerweise unterhalb des Marktpreises ähnlicher Waren liegt.

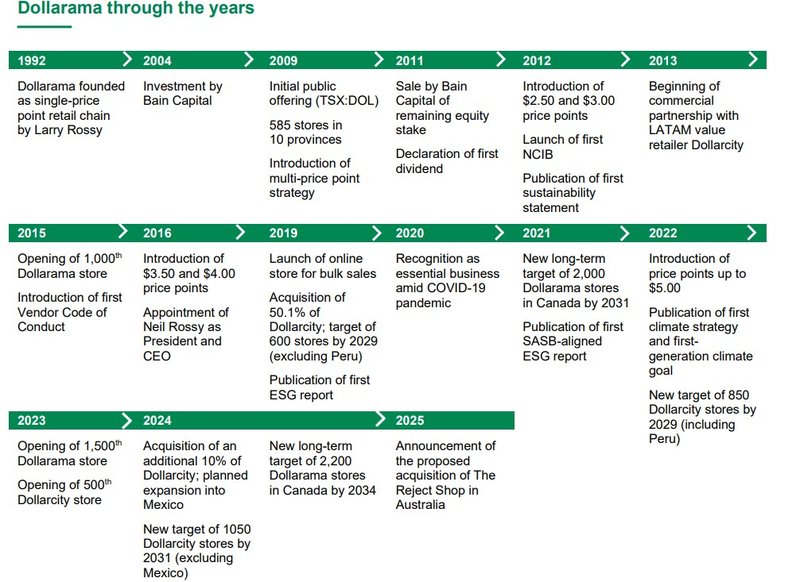

In Montreal im Jahr 1910 von Salim Rassy (später Rossy), einem libanesischen Einwanderer, gegründet, blieb das Unternehmen bis Anfang der 1990er Jahre ein lokal verwurzelter Einzelhändler. Als der Enkel des Gründervaters Larry Rossy den Vorsitz übernahm, expandierte man erstmals unter dem neu eingeführten Dollarama-Label, welches sich in den darauffolgenden Jahren zur Hauptmarke entwickelte. Im Jahr 2004 übernahm die Investmentgesellschaft Bain Capital die kontrollierende Mehrheit am Unternehmen, Larry Rossy blieb als Mastermind der aggressiven Expansionsstrategie an Bord. Schließlich erfolgte der Börsengang im Oktober 2009 und bis 2011 veräußerte Bain Capital die restlichen Anteile vollständig. Die Gründerfamilie Rossy spricht auch heute noch ein gewichtiges Wörtchen in der Ausgestaltung der Konzernentwicklung mit bzw. gibt diese schlichtweg vor. So hält aktuell die vierte Generation aus der Familiendynastie, Neil Rossy, als Vorstandsvorsitzender (CEO) das Steuer in der Hand.

Die wesentlichen Meilensteine in der Unternehmensgeschichte von Dollarama (Quelle: Annual Report 2025, S. 4)

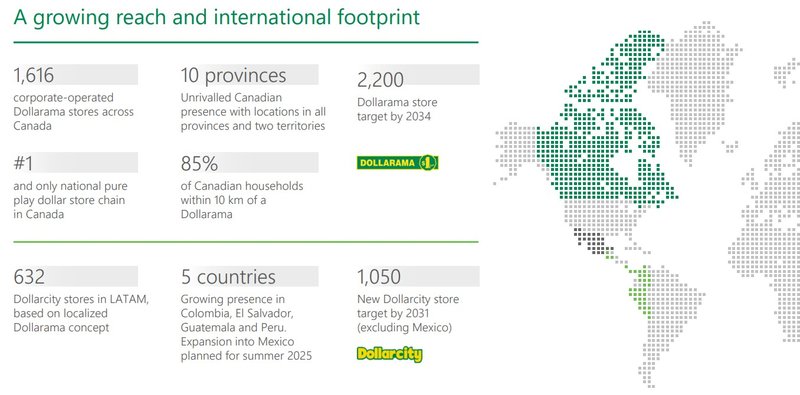

Die Geschäftsstrategie von Dollarama dreht sich im Kern um den Einkauf von Produkten in großen Mengen direkt bei den Herstellern, um die Kosten niedrig zu halten und die Preise für Endverbraucher attraktiv zu gestalten. Zu Beginn des Jahres 2025 beschäftigte das Unternehmen rund 28.000 Mitarbeiter und ist neben Kanada auch in Lateinamerika unter dem Brand Dollarcity geschäftlich präsent.

Überblick Dollarama (Quelle: Investor Presentation 2025, S. 5)

Bei der Betrachtung der geographischen Verteilung der Umsätze von Dollarama im Geschäftsbericht könnte man den Eindruck gewinnen, dass sich das Unternehmen ausschließlich auf den kanadischen Heimatmarkt konzentriert. Weil das internationale Geschäft in einer kanadischen Tochtergesellschaft verbucht wird, sind die gesamten Umsätze ausschließlich dem Geschäftsdomizil Kanada zugeordnet, was aber keineswegs die reale länderspezifische Verteilung abbildet.

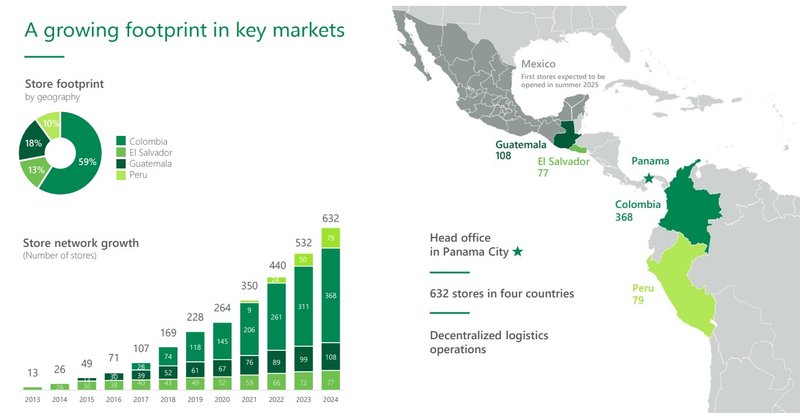

Die lateinamerikanische Marktpräsenz von Dollarama (Quelle: Investor Presentation 2025, S. 22)

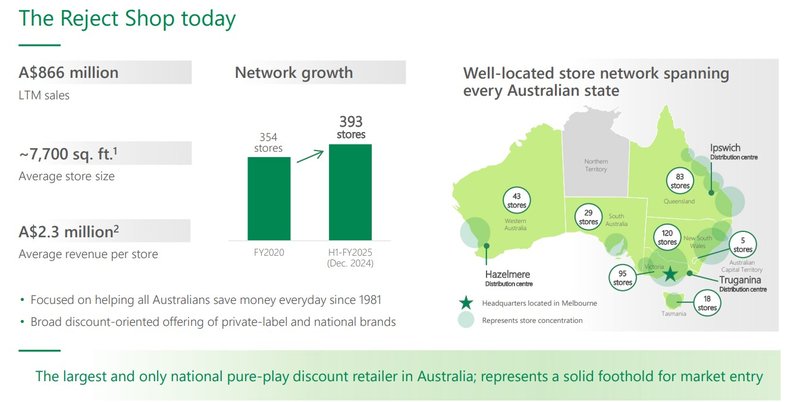

Im März 2025 kündigte Dollarama die Übernahme des australischen Discounters The Reject Shop für 233 Millionen CAD an. In der Investorenpräsentation heißt es, dass das Unternehmen ein „Dollarama-Einkaufserlebnis“ mit einem neuen Ladenlayout, Design und Merchandising bieten wird. Infolgedessen werden alle Läden unter dem Banner von The Reject Shop nach und nach in Dollarama-Läden umgewandelt.

Die Übernahme von The Reject Shop in Australien (Quelle: Investor Presentation, S. 6)

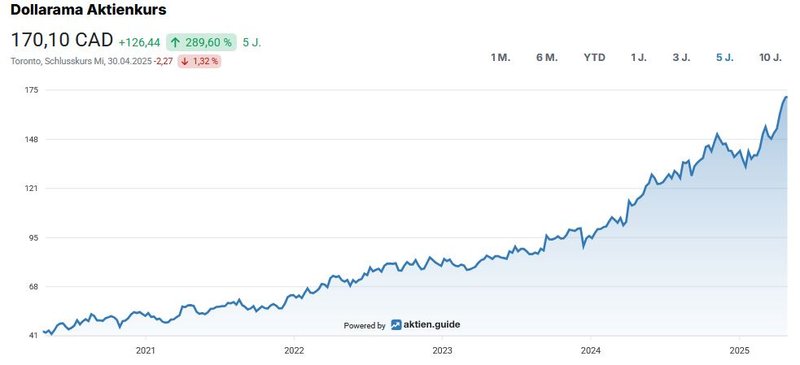

Bei einem aktuellen Aktienpreis von 170,10 CAD errechnet sich eine Dividendenrendite von 0,3 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 15,1 Prozent per annum. Dollarama hebt seit 15 Jahren ununterbrochen die Dividende an und hat diese seitdem niemals gesenkt.

Zum Abrunden noch die letzten fünf Dividendenerhöhungen von Dollarama im Überblick:

- 2024: +29,9 %

- 2023: +28,0 %

- 2022: +9,9 %

- 2021: +7,0 %

- 2020: +6,8 %

Dividendenhistorie von Dollarama (Quelle: aktien.guide*)

Auf Basis des Free Cash Flow landen wir bei der Ermittlung des Payout-Ratio bei 8,1 Prozent, auf den Gewinn bezogen beträgt die Ausschüttungsquote ebenso niedrige 9,1 Prozent.

Ein kritischer Blick auf die Passivseite in der Bilanz sagt uns, dass der Einzelhändler bei einem zinstragenden Schuldenstand von ca. 4,7 Mrd. CAD liegt, denen liquide Mittel und Wertpapiere von in Summe 0,1 Mrd. CAD gegenüberstehen. Wenn die verbleibende Nettoschuldlast iHv. 4,6 Mrd. CAD ins Verhältnis zur Ertragskraft gemessen am zuletzt erwirtschafteten EBITDA von 1,7 Mrd. CAD gesetzt wird, errechnet sich ein Wert von 2,7. Dieses Ergebnis liegt noch unter dem als kritisch wahrgenommenen Schwellenwert von 3, jedoch ist die weitere Entwicklung der Verschuldung im Auge zu behalten.

Der Blick auf den aktuellen Chart zeigt uns eine beeindruckende Kursperformance von +289,6 Prozent im Fünfjahresrückblick bzw. +31,3 Prozent Kursgewinn pro Jahr:

Die Fünfjahres-Kursperformance der Dollarama Aktie (Quelle: aktien.guide*)

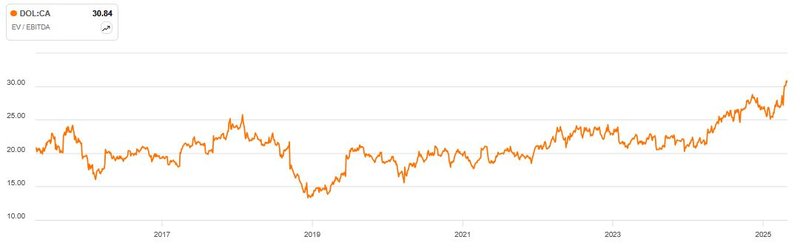

Zuletzt noch ein kurzer Blick auf die aktuelle Bewertung von Dollarama. Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 40,7 ist eine deutliche Überbewertung im Vergleich mit dem historischen Durchschnittswert von 29,3 für die letzten fünf Jahren festzuhalten.

Bevorzugt verwende ich bei der Bewertung von Unternehmen gleicher Branchen das Multiple aus Enterprise Value (EV) zu EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Dollarama müssen wir für eine günstigere Bewertung als das aktuelle Ergebnis von 30,8 gar nicht weit zurückblicken, denn das Unternehmen befindet sich bewertungstechnisch auf einem Allzeithoch bezogen auf die letzten zehn Jahre.

Enterprise Value zu EBITDA von Dollarama (Quelle: Seeking Alpha*)

Im Zehnjahres-Zeitraum brachte ein Investment in Dollarama gemessen am Total Return, also inklusive ausgeschüttener Dividenden, eine Gesamt-Performance von rund 636 Prozent für den Anleger:

Der Total Return von Dollarama (Quelle: Seeking Alpha*)

Top-Sektoren mit Dividendenwachstum

Kommen wir zum nächsten Abschnitt. Zusätzlich erstelle ich für jedes Monat eine Auflistung bestehend aus jenen Unternehmen, die durch ihr dynamisches Dividendenwachstum innerhalb ihres zugeordneten GICS-Sektors jeweils am kräftigsten die Dividende anhoben:

(Quelle: eigene Darstellung)

Im Vergleich zum März Monats-Report gab es erfreulicherweise auf Ebene der Einzelwerte keinen Abgang innerhalb der elf Sektoren zu vermelden.

Wackelkandidaten

Abrunden möchte ich den Beitrag mit folgenden Unternehmen, die entgegen ihrem normalen Rhythmus bisher (noch) nicht ihre Dividende anhoben und somit die Dividende seit mindestens vier Quartalen unverändert blieb. Mit diesem Monatsende haben 17 Unternehmen aus dem DGI-Screener seit über einem Jahr ihre Dividende nicht erhöht. Aktuell entspricht dies rund drei Prozent der im DGI-Screener gelisteten Unternehmen.

Die drei Jahreszahler DSV, Brenntag und Bechtle werden mit Ende des Jahres nicht mehr im Screener geführt werden, weil sie 2025 eine konstant bleibende Dividende im Vergleich zum Vorjahr bereits bekanntgaben.

| 5. Quartal unverändert | 6. Quartal unverändert | 7. Quartal unverändert | 8. Quartal+ unverändert |

|---|---|---|---|

| The Interpublic Group of Companies | United Bankshares | Johnson Outdoors | AGCO |

| BCE Inc | Hershey Company | Arbor Realty Trust | Discover Financial Servics |

| Dentsply Sirona | Bechtle | Dillard's | TowneBank |

| Southside Bancshares | Brenntag | UGI Corporation | |

| TriCo Bancshares | DSV A/S |

Ausblick Mai

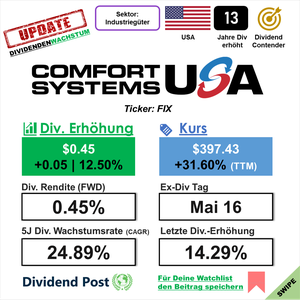

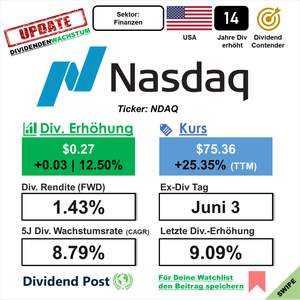

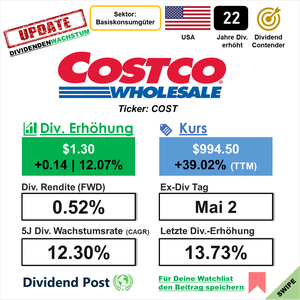

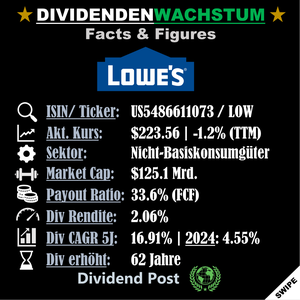

Neues Monat, neue Dividendenerhöhungen. Diesem Muster folgend habe ich fünf Werte für den Monat Mai auf meinem Instagram-Kanal kurz und bündig präsentiert (der Beitrag auf meinem Profil ist verlinkt):

Bleibt mir nur noch zu sagen: Auf eine prosperierende Investmentkultur und vielen Dank für deinen Besuch auf Dividend Post!

Wie lief es bei dir im April? Was waren deine Top-Werte? Ich freue mich auf deinen Kommentar.

Willst du künftig keinen Beitrag mehr verpassen? Dann sichere dir jetzt meinen kostenlosen Newsletter!

Disclaimer, Haftungsausschluss & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr noch Haftung für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn du dich für ein Produkt/Angebot entscheiden solltest, zahlst du denselben Preis wie sonst auch.