Home Depot: das Basisinvestment aus dem Nicht-Basiskonsumbereich?

Autor: The Dividend Post (Clemens)

12 September 2022

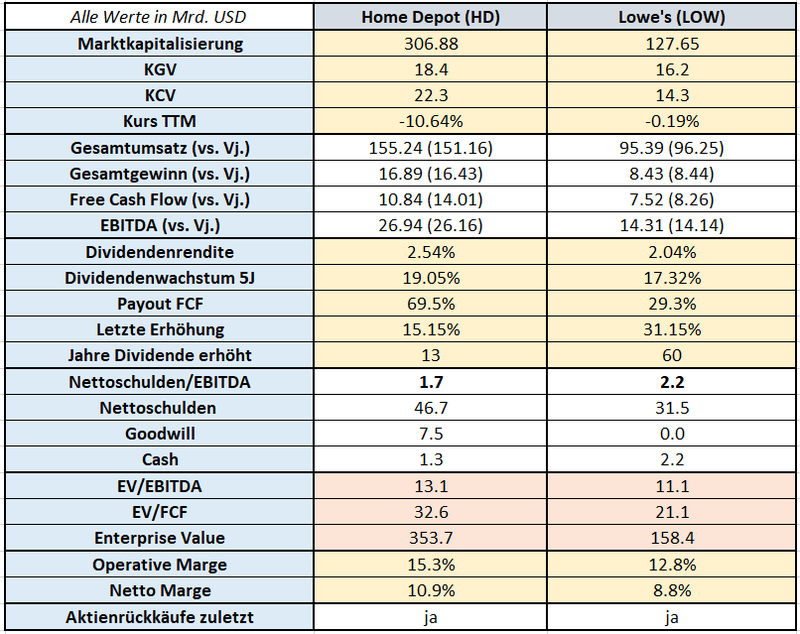

Grunddaten

Investment Summary zu Home Depot

- Marktposition: Home Depot behauptet seit über 30 Jahren in einer stark fragmentieren Branche die Marktführerschaft. Die auch zuletzt intensivierten Investitionen in den Ausbau des E-Commerce-Segments brachten das Unternehmen frühzeitig in eine hervorragende Ausgansposition für langfristigen Geschäftserfolg

- Wachstumsstrategie: das Management von Home Depot verfolgt eine stringente Unternehmensstrategie, die seit Jahrzehnten auf Wachstum ausgerichtet ist. Es scheut vor Akquisitionen, die komplementär das Geschäftsmodell erweitern, nicht zurück wie unlängst die Übernahme von HD Supply bezeugt.

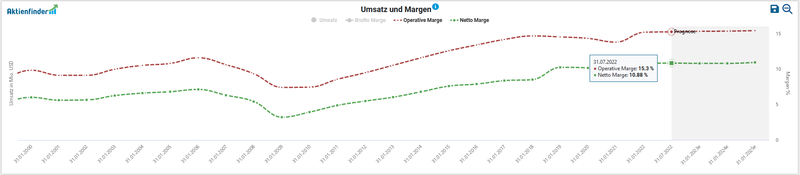

- Profitabilität: bei einer konstanten Brutto-Marge konnte das Management durch eine Optimierung der Prozesse und umsichtigem Kostenmanagement sowohl die Operative- als auch die Netto-Marge in den letzten zehn Jahren verdoppeln.

- Kapitalallokation: Home Depot fährt einen explizit aktionärsfreundlichen Kurs. Zwei Anschauungsbeispiele stellvertretend für die praktizierte Unternehmenspolitik in den letzten zehn Jahren: Reduzierung der ausstehenden Aktien um 32 % bei gleichzeitiger Erhöhung der Dividende um den Faktor 6,5.

Das Unternehmen: Wer ist Home Depot?

Der Beginn der Unternehmensgeschichte von Home Depot reicht nicht ganz 45 Jahre zurück, als eine Personengruppe um Bernard Marcus und Arthur Blank unter reichhaltiger Unterstützung des Risikokapitalgebers Ken Langone im Jahr 1978 Home Depot gründeten. Marcus und Blank kannten sich beide bereits bei ihrem vormaligen Arbeitgeber Handy Dan Home Improvement, welcher sich der Dienste beider nach einem internen Machtkampf entledigte. Während Handy Dan nach einer Übernahme in den 1980er Jahren in dieser Form nicht mehr existiert, absolvierte Home Depot nur zwei Jahre nach der Gründung an der NASDAQ das Börsendebut.

Die Unternehmensgeschichte von Home Depot (Quelle: Offizielle Firmen-Website)

Seit 1989 übernahm Home Depot den ersten Rang als größte Baumarktkette der Vereinigten Staaten, welchen zuvor der Rivale Lowe’s für sich reklamierte. Nach erfolgreicher Expansion in Kanada (1994) und Mexico (2002), traf die Unternehmensführung 2007 eine richtungsweisende Entscheidung. HD Supply, ein Lieferant für Werkzeuge und Reparaturdienste für die Gewerbekunden (B-2-B) von Home Depot, wurde an ein Konsortium von Private-Equity-Firmen (u.a. Bain Capital) verkauft und als eigene Firma unter dem Ticker „HDS“ an die Börse gebracht. Mit dem Verkaufserlös und eines scharfen Restrukturierungskurses manövrierte sich Home Depot durch die Phase des implodierten Immobilienmarktes im Zuge der Finanzkrise (The Great Recession). Zu dieser Zeit zog sich das Unternehmen aus dem chinesischen Markt zurück. Dreizehn Jahre später, also 2020, kaufte die mittlerweile weltgrößte Baumarktkette HD Supply um ca. 8 Milliarden US-Dollar (USD) zurück.

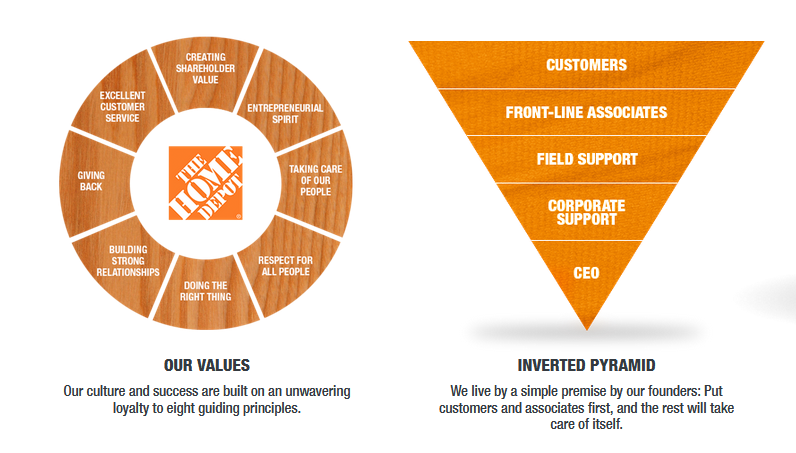

Die Werte und proklamierte Kundenzentrierung (Quelle: Offizielle Firmen-Website)

Heute betreibt das Unternehmen insgesamt 2.316 Einzelhandelsgeschäfte in allen 50 Bundesstaaten der USA, Puerto Rico, den Amerikanischen Jungferninseln, Guam, in zehn kanadischen Provinzen sowie in Mexiko. Das Unternehmen beschäftigt rund 500.000 Mitarbeiter. Zumindest behauptet das Unternehmen ca. 1 % der jährlich anfallenden Körperschaftssteuer an den US-Fiskus zu entrichten.

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Home Depot eigentlich Geld?

Den Kern des Geschäftsmodells von Home Depot habe ich in der kurzen Abhandlung zur Unternehmensgeschichte im Wesentlichen beschrieben. Als weltweit führende Baumarktkette konzentriert sich Home Depot auf zwei Kundengruppen: den klassischen Retail-Kunden mit oder ohne Hang zum „Do-it-Yourself“ (DIY) auf der einen Seite. Andererseits generiert der Heimwerker-Branchenprimus durch die professionellen Handwerker (kurzum „Pros“), also die Gewerbekunden aus den unterschiedlichen Gewerken wie Bauunternehmen, Sanitär, Elektroinstallation, Tischlerei, etc., beinahe die Hälfte des Gesamtumsatzes.

Die beiden Kundengruppen im Kontext Unternehmensziele von Home Depot (Quelle: Investor Overview 2021)

Home Depot (18%) teilt sich mit der zweitgrößten Baumarktkette Lowe’s (12%) knapp ein Drittel des fragmentierten Baumarktgeschäfts in den Vereinigten Staaten. Im E-Commerce herrschen eindeutig klarere Verhältnisse vor: Home Depot (59%) und Lowe’s (25%) bilden quasi ein Duopol in diesem Segment.

In der Unternehmensstrategie von Home Depot sind die Prioritäten der Investments, welche seit 2019 im Durchschnitt ca. 2,5 Mrd. USD p.a. umfassten, klar definiert: neben dem Ausbau der Baumärkte sind dies die Digitalisierungsinitiativen (Kunden-App, Webshop bzw. Online-Plattform, etc.), das Service-Angebot an die „Pros“ und der weitreichende Ausbau des hauseigenen Logistik..

Investitionen mit strategischer Priorität von Home Depot (Quelle: Investor Presentation 2019)

Ausbau des „Pro Ecosystem“ von Home Depot (Quelle: Investor Presentation 2019)

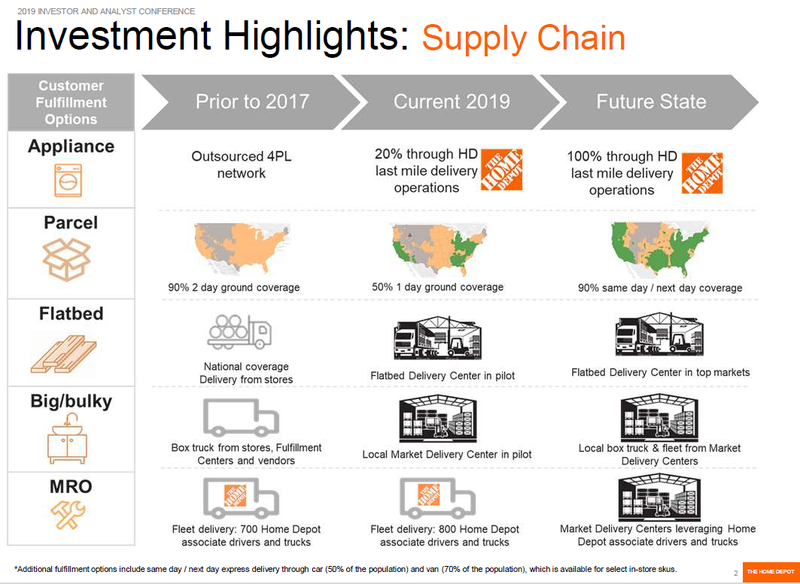

Die Optimierung der eigenen Lieferkette dient unterschiedlichen Zielsetzungen je nach Typ der Auslieferung bzw. Abwicklung (Fulfillment). Von der Ambition, sämtliche (Haushalts-)Gerätschaften (Appliances) über die eigenen Strukturen zu beliefern, bis hin zum „Same Day Delivery“ sind die strategische Kernpunkte des milliardenschweren Investitionsprogrammes abgesteckt. Im Zentrum der Anstrengungen stehen die professionellen Bauunternehmen, die bestenfalls unkompliziert am Bauort beliefert werden anstatt sich die benötigten Waren in den einzelnen Baumärkten selbst zusammensuchen zu müssen.

Supply Chain Optimierung von Home Depot (Quelle: Investor Presentation 2019)

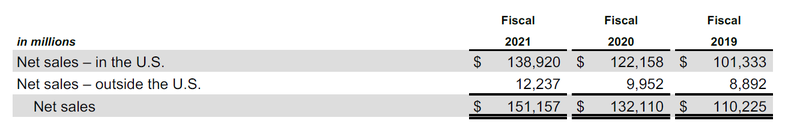

Gleichwohl Home Depot die Internationalität seines Geschäftsmodells gekonnt vermarket, muss bei nüchterner Betrachtung der bloßen Zahlen festgehalten werden, dass nach Addition lediglich 8 % der Umsätze in Kanada und Mexiko erzielt werden. Der Hauptanteil von knapp 92 % entfällt auf die Vereinigten Staaten – Tendenz zudem leicht steigend.

Umsatzanteil nach geographischer Segmentierung von Home Depot (Quelle: Annual Report 2021, S. 49)

Die Eigentümer von Home-Depot

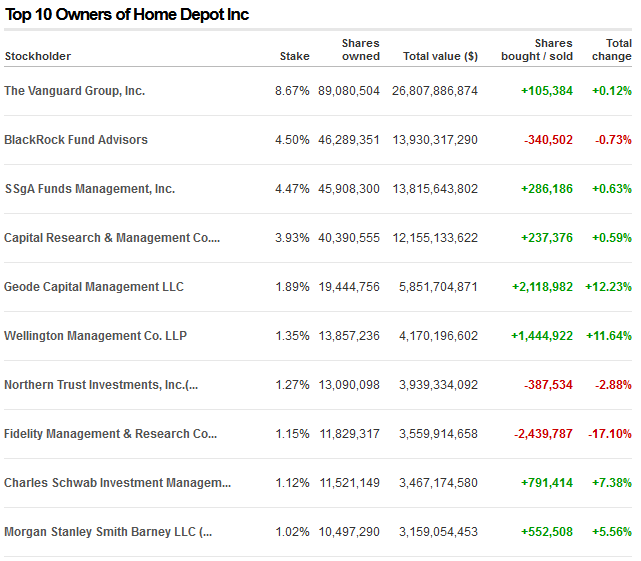

An der Eigentümerstruktur von Home Depot fallen zwei Punkte ins Auge. Einerseits weist das Unternehmen im Vergleich zu anderen Baumärkten einen sehr hohen Anteil an Institutionellen Investoren aus. Dieser Anteil beträgt über 70 %. Andererseits umfasst der Bestand an eigenen Aktien, die Home Depot im Zuge von umfangreichen Aktienrückkäufen in der Vergangenheit erwarb, 30 %. Somit beläuft sich der marginale Anteil an ausstehenden Aktien, die sich in den Händen von Privatanlegern (Individual Investor) bzw. Insidern befinden, auf nicht einmal 0,1% oder in anderen Worten lediglich ca. 220 Mio. USD an insgesamt über 300 Mrd. USD Marktkapitalisierung.

Eigentümerstruktur von Home Depot (Quelle: CNN Business)

Anteil Investoren-Gruppen von Home Depot (Quelle: Seeking Alpha*)

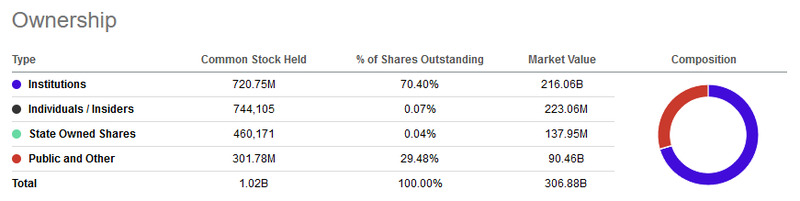

Das Management von Home Depot

Im heurigen Januar gab das Unternehmen den Führungswechsel an der Spitze von Home Depot bekannt. Edward „Ted“ Decker folgte auf Craig Menear, der seit 2014 als Chief Executive Officer (CEO) agierte. Decker, der zuvor als Chief Operating Officer (COO) das operative Geschäft steuerte, steht seit 22 Jahren im Sold von Home Depot. Im Oktober wird der 59-Jährige auch den Vorsitz des Board of Directors von Menear übernehmen, eine für den angelsächsischen Raum typische Vorgehensweise.

Top Management von Home Depot (Quelle: Proxy Statement 2022, S. 50)

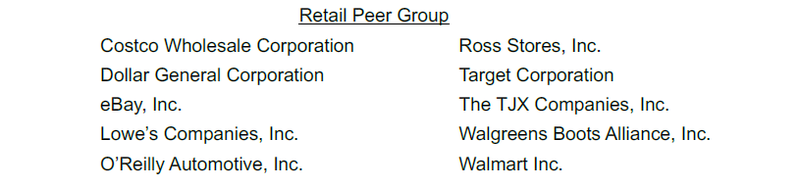

Neben der personellen Ausstattung des Vorstands spielen die Vergütungsprinzipien der verantwortlichen Top-Manager eine entscheidende Rolle, um als Außenstehender eine Ahnung davon zu bekommen, warum welche Entscheidungen auf Vorstandsebene womöglich getroffen wurden. Die persönliche Incentivierung in Form von Bonuszahlungen durch das Erreichen vordefinierter Ziele sind in der Regel im Sinne einer funktionierenden Corporate Governance öffentlich einsehbar. Home Depot orientiert sich in der Gestaltung der Vorstandskompensation an einer Peer Group bestehend aus zehn unterschiedlichen Unternehmen, darunter u.a. Costco Wholesale, Target oder Walmart:

Peer Group von Home Depot (Quelle: : Proxy Statement 2022, S. 56)

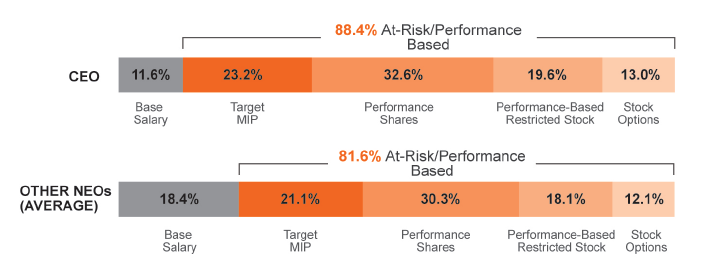

Neben dem obligatorischen Grundgehalt (base salary) gesellen sich zwei variable Komponenten: der jährliche Bonus (Management Incentive Plan MIP) von maximal 200 bzw. 100 % des Gehalts und sogenannte Long-Term Equity Incentives, die durch zu erhaltenen Aktien in drei unterschiedlichen Gattungen vergütet werden. Als Anschauungsbeispiel für das auf dem ersten Blick komplexe Regelwerk liefert das Unternehmen wie folgt die Formel für das letzte Geschäftsjahr:

Vergütungsprinzipien von Home Depot (Quelle: Proxy Statement 2022, S. 56)

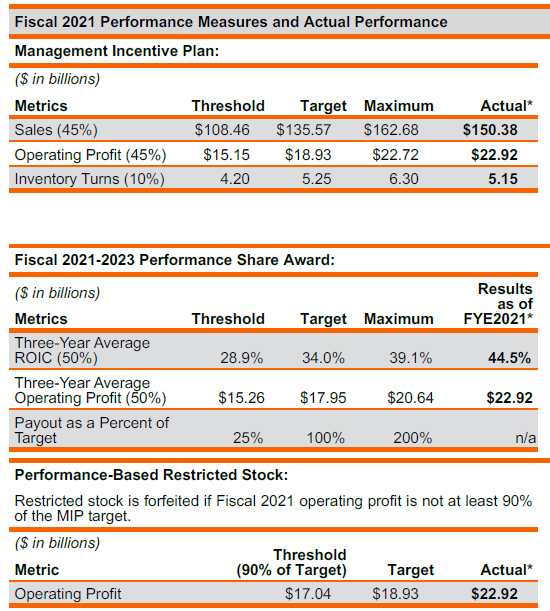

In der Erfolgsmessung ergibt sich auf Basis der definierten Performance-Metriken folgendes, wenngleich ein wenig überfrachtetes Bild:

Performance Metriken des Top Managements von Home Depot (Quelle: Proxy Statement 2022, S. 52)

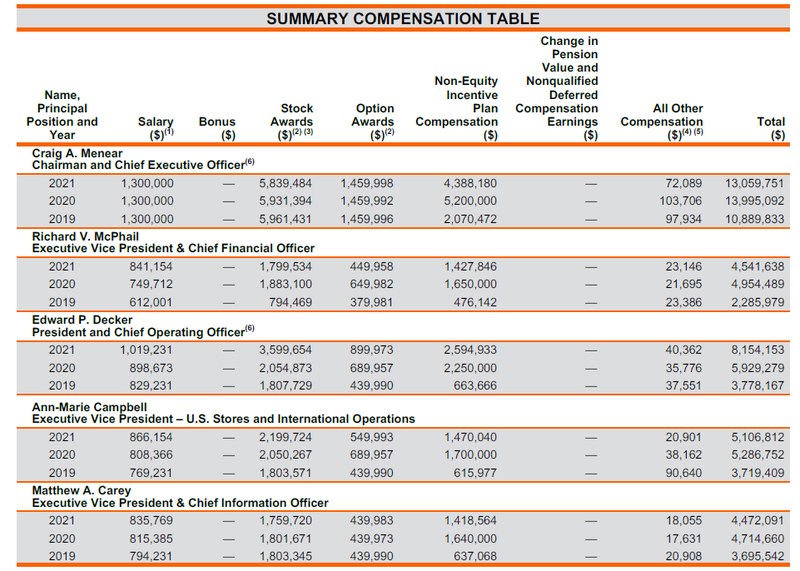

Unterfüttert mit Zahlen ergibt sich folgende Auflistung für die Entlohnung des Top Managements von Home Depot für das Geschäftsjahr 2021 (und der Vergleich mit den Jahren 2020 und 2019 obendrein):

Total Compensation von Home Depot (Quelle: Proxy Statement 2022, S. 65)

Die Wettbewerbssituation – Fundamentaler Vergleich

Die Charakteristik des Geschäftsmodells von Home Depot macht zur Abwechslung den Vergleich mit der börsennotierten Konkurrenz einfacher als dies der Fall in den letzten Investment Cases war. Die Peer Group dient zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten von Home Depot im Vergleich mit der Nummer Zwei im US-Baumarktsegment Lowe’s Companies:

Peer-Vergleich von Home Depot mit Lowe's Companies (Quelle: eigene Darstellung)

Das Finanz-Lagebild von Home Depot

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den Finanzkennzahlen von Home Depot. Der Fokus liegt hierbei auf das Wachstum, Profitabilität und der Finanzierung. Zur Analyse der finanziellen Situation sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an.

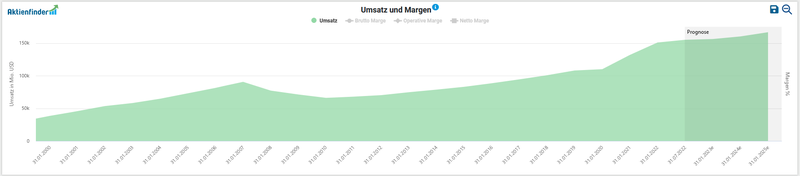

Zur Umsatzentwicklung wie zur unternehmensinternen Verteilung je Segment ging ich bereits weiter oben kurz ein. Im Durchschnitt wuchs die Top Line in den letzten zehn Jahren um 8,3 % p.a. konstant auf ein Niveau von 151,2 Mrd. USD Jahresumsatz an.

Entwicklung des Umsatzes von Home Depot (Quelle: Aktienfinder)

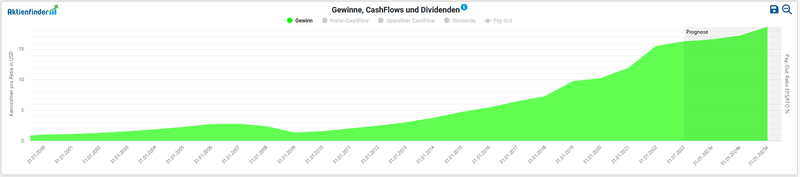

Beim Gewinn pro Aktie sehen wir seit dem Ende der Finanzkrise eine stete Aufwärtsentwicklung. Im Geschäftsjahr 2021 stieg der Gewinn pro Aktie um über 30 % (15,53 vs. 11,94 USD), was im Wesentlichen auf die „Sonderkonjunktur“ im Zuge der vom Staat ausgegebenen Stimulus-Schecks zur Bekämpfung der wirtschaftlichen Folgen, verursacht durch die Covid-Pandemie, zurückzuführen ist. Home Depot erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 16,4 Mrd. USD (2020: 12,9 Mrd. USD).

Entwicklung des Gewinn pro Aktie von Home Depot (Quelle: Aktienfinder)

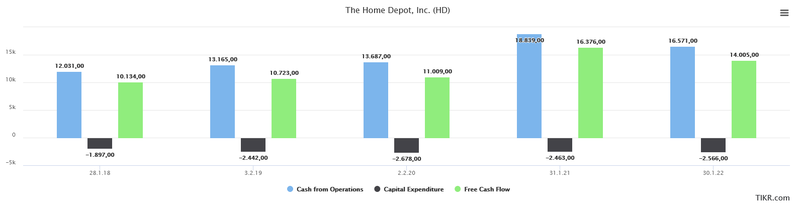

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow für den Zeitraum 2017 bis 2021 folgendermaßen aus:

Entwicklung des Free Cash Flow von Home Depot (Quelle: tikr.com)

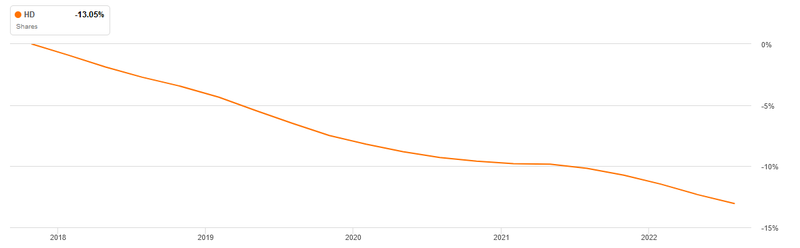

Die Anzahl an ausstehenden Aktien reduzierte sich um 2,6 % pro Jahr in den vergangenen fünf Jahren. Folgende Grafik unterstreicht diese Entwicklung visuell:

Aktienrückkäufe von Home Depot (Quelle: Seeking Alpha*)

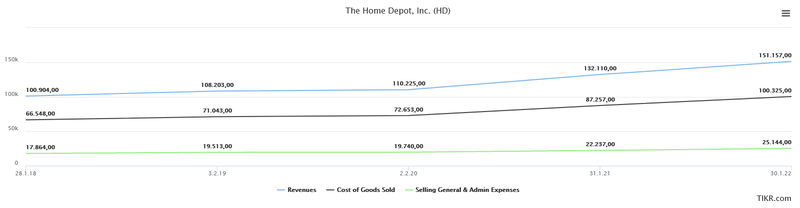

In der Kostenstruktur von Home Depot sind mir keine wesentlichen Punkte aufgefallen. Einhergehend mit steigenden Umsätzen wachsen in ähnlicher Proportion die damit verbundenen beiden relevanten Kostenpositionen COGs (Cost of Goods Sold) und SG&As (Selling General & Admin expenses / Operating expenses), welche beide die Sachkosten für die Verteilung, Herstellung und Lagerung der Produkte, Forschung und Entwicklung, Marketing sowie den Personalkosten (Löhne und Gehälter) umfassen..

Aufwendungen von Home Depot (Quelle: tikr.com)

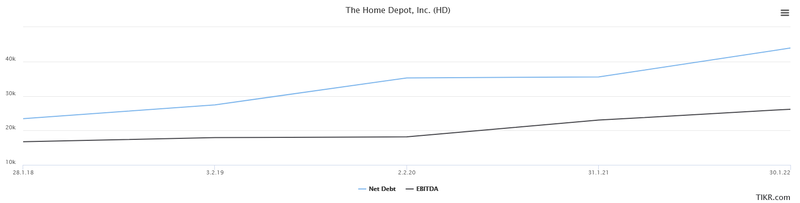

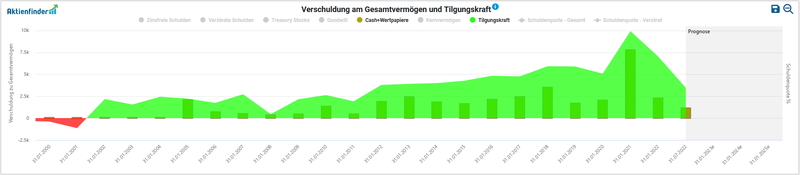

Ein Blick auf die Verschuldenssituation zeigt uns, dass Home Depot einen Anteil an zinstragenden Finanzverbindlichkeiten von 47,9 Mrd. USD aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 1,25 Mrd. USD gegenüberstehen. Teilen wir nun die verbleibenden Nettoschulden von 46,65 Mrd. USD durch das zuletzt erwirtschaftete EBITDA von 26,94 Mrd. USD ergibt sich ein Ratio von 1,73. Dieser Wert liegt deutlich unter dem als kritisch erachteten Schwellenwert von 3 (allerdings branchenabhängig).

Entwicklung der Netto-Verschuldung und EBITDA von Home Depot (Quelle: tikr.com)

Entwicklung des Cashbestandes inklusive Tilgungskraft von Home Depot (Quelle: Aktienfinder)

Zuletzt betrachten wir die Profitabilität von Home Depot anhand der Entwicklung von Operativer- und Netto-Margen. Auch hier zeigt sich eine grundlegend positive bzw. stabile Tendenz in der historischen Entwicklung:

Entwicklung des Operative und Netto Marge von Home Depot (Quelle: Aktienfinder)

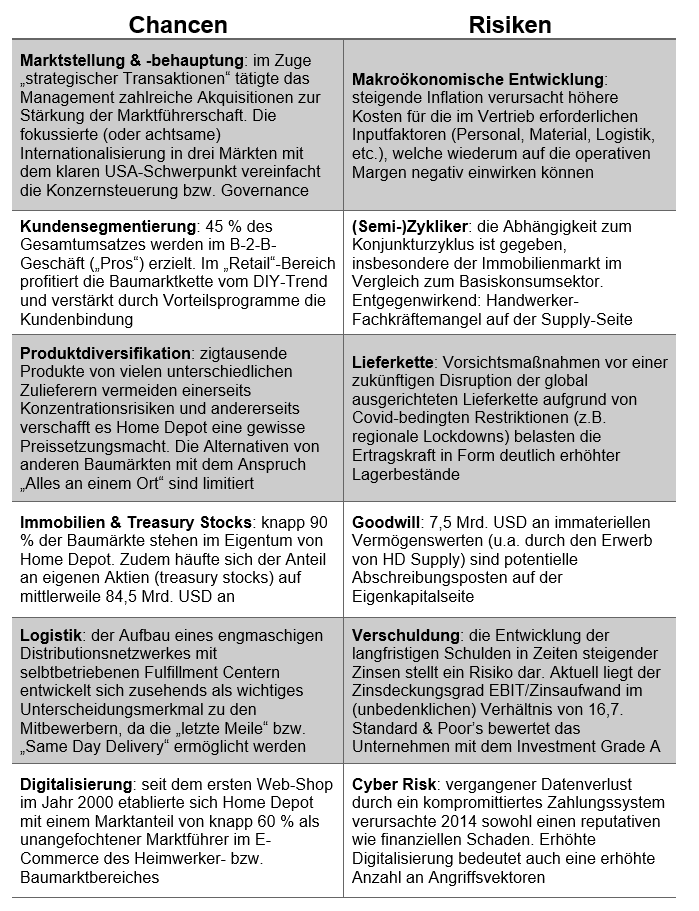

Chancen und Risiken von Home Depot

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant in tabellarischer Form gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie der ganze Text eigentlich) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen und Risiken von Home Depot (Quelle: eigene Darstellung)

Eine gute Basis für die Abwägung allfälliger Risiken in Verbindung mit Home Depot bietet für gewöhnlich der 10-K Report.

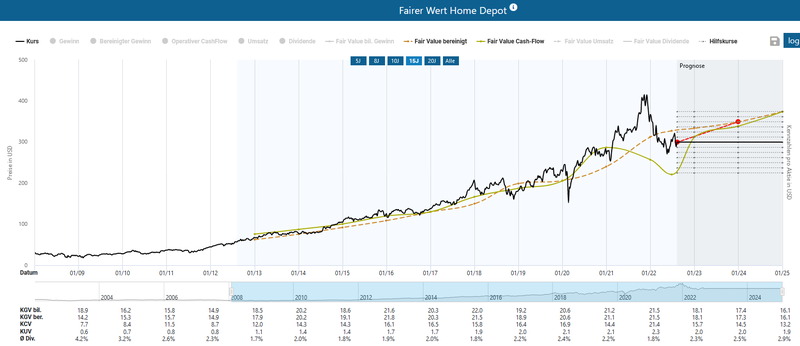

Aktuelle Bewertung und Performance der Home Depot Aktie

Mit einem gegenwärtigen Kurs-Gewinn-Verhältnis (KGV) von 18,4 liegt das Unternehmen merklich unter dem historisch fairen Wert der Aktie. Die Dynamische Aktienbewertung im Aktienfinder untermauert visuell das Kurspotential bis Ende 2023 – ausgehend vom gegenwärtigen Niveau – bei interessanten 20 %. Wohlgemerkt basierend auf Kursprognosen von Analysten, darauf muss sich jeder Anleger selbst einen Reim machen. In der historischen Bewertung liegt das bereinigte KGV mit 20,1 ebenso über dem aktuellen Wert.

Fairer Wert von Home Depot (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen beeinflusst werden können, eher zu einer kritischeren Reflexion neige, verwende ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden.

Im Anwendungsfall von Home Depot sehen wir eine über den 10er-Schwellenwert liegende Bewertung. Jedoch setzt man das aktuelle Ergebnis von 13,1 in Relation zur historischen Bewertung der Aktie, erkennt man ein recht attraktives Niveau seit 2015, das für einen Kauf spricht

Enterprise Value zu EBITDA von Home Depot (Quelle: Seeking Alpha*)

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von +89,3 % im Fünfjahresüberblick bzw. +13,6 % Kursgewinn pro Jahr:

Aktueller Aktienchart von Home Depot (Quelle: Google Finance)

Der maximale Rückgang in den letzten drei Jahren betrug ca. 38 % im März 2020 im Zuge des weltweiten Ausbruchs der Corona-Pandemie.

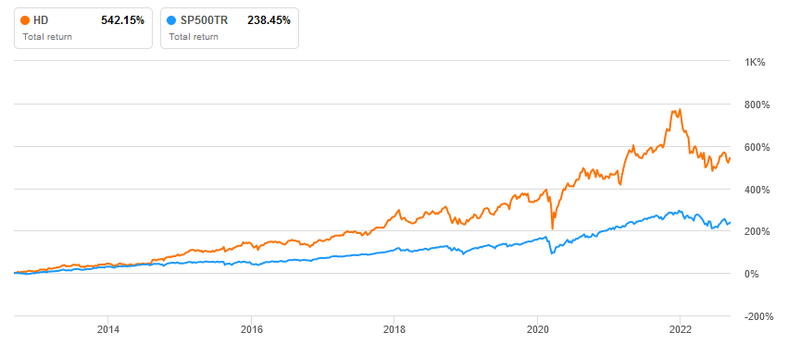

Im Zehnjahres-Vergleich mit dem S&P 500 Total Return, also inklusive erhaltener Dividenden, überzeugt Home Depot mit einer Outperformance von 303 % (542 % versus 239 %), wobei sich in den letzten fünf Jahren diese Überrendite merkbar abschwächte (113 % versus 79 %).

Vergleich Home Depot mit S&P 500 TR (Quelle: Seeking Alpha*)

Ausblick und Erwartungen von Home Depot

Im Rahmen der Präsentation der Geschäftszahlen für das vergangene Quartal gab das Management einen realistisch gehaltenen Ein- wie Ausblick in die operative Geschäftsentwicklung:

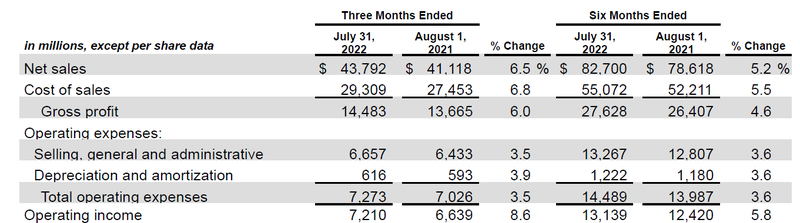

- Umsatz: im Vergleich zu Q2 2021 stieg der Umsatz um 6,5 % auf 43,8 Mrd. bzw. betrug das organische Umsatzwachstum über 5 % (gemessen an den Same-Store Sales)

- Profitabilität: marginale Verbesserung der Operativen-Marge auf 16,5 % dank höherem Umsatz sowie verbesserter Kosteneffizienz

- Nettogewinn: Anstieg des Nettoeinkommens um 7,6 % auf 5,2 Mrd. USD im Vergleich mit dem Vorjahresquartal (4,8 Mrd. USD)

Umsatz, Kosten und operativer Gewinn im Q2 2022 von Home Depot (Quelle: Q2 Earnings 2022)

- Free Cash Flow: die Reduktion des Cash-Bestandes vom erzielten Cash Flow nach Dividenden und Aktienrückkäufen im 2. Quartal auf 1,3 Mrd. USD (Vorjahr: 4,6 Mrd. USD) findet plausible Gründe: Zum einen wurde der Lagerbestand (Inventories) im Kontext drohender Störungen der globalen Lieferketten und steigender Inputkosten durch die Inflation massiv aufgebaut (4 Mrd. USD). Andererseits investierte Home Depot knapp 1,5 Mrd. USD in die eigene Infrastruktur (u.a. Logistikzentren). Im Vergleich zum 1. Halbjahr 2021 wuchs der Operative Cash Flow um 5 % auf 9,4 Mrd.

- Kostenbild: höhere Kosten für den Verkauf der Produkte (Cost of Sales) mit einem Zuwachs von 6,8 % und nicht direkt zuordenbaren Gemeinkosten (Selling, General and Adminstrative (SG&A)) um +3,5 %

- Verschuldung: der Aufbau von langfristigen Verbindlichkeiten um 4 Mrd. USD sowie die gleichzeitige Reduktion von Schulden iHv. 2,4 Mrd. USD resultiert in eine Nettoverschuldung von 46,7 Mrd. USD

- Dividende: Ausschüttung iHv. 3,9 Mrd. USD bzw. akkumuliert 3,80 USD pro Aktie im 1. Halbjahr 2022

- Aktienrückkäufe: Rückkauf von eigenen Aktien im Ausmaß von 4 Mrd. USD im 1. Halbjahr 2022

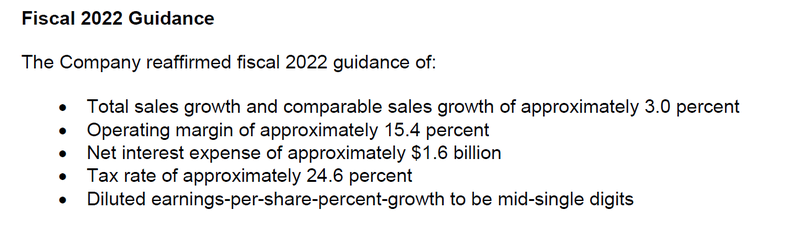

- Ausblick 2022: bestätigt ohne wesentlichen Änderungen:

Guidance im Q2 2022 (Quelle: Q2 Earnings 2022)

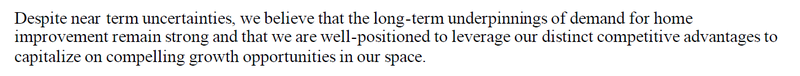

Zwar wurde das aktuell schwierige Marktumfeld und die aus einer von Unsicherheiten geprägten makroökonomischen Lage resultierenden Herausforderungen thematisiert, dennoch drückte der neue CEO Ted Decker recht klar die gute Ausgangsposition von Home Depot in den Vordergrund (wiewohl ich solchen Aussagen des Managements prinzipiell eine Grundportion Skepsis entgegenbringe):

Kommentar von CEO Ted Decker (Quelle: Q2 2022 Earnings Call)

Die Dividendenqualität von Home Depot

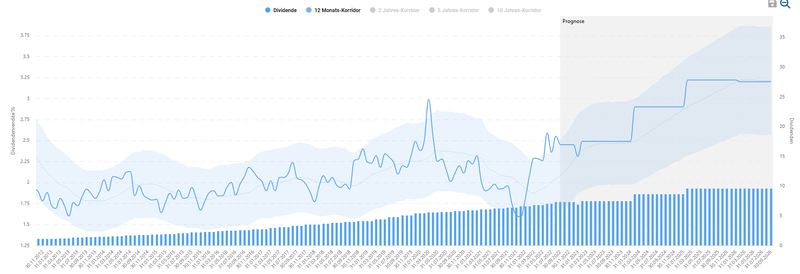

Mittlerweile hebt Home Depot seit 13 Jahren kontinuierlich die Dividende an. Somit handelt es sich beim Werkzeughersteller um einen sogenannten Dividend Contender, welche zwischen 10 und 24 Jahren die Dividende erhöhen. Zudem hielt das Unternehmen seit über 30 Jahren zumindest konstant.

Bei einem aktuellen Kurs von 299,77 USD ergibt das eine Dividendenrendite von 2,54 %. Die Fünfjahres-Dividendenwachstumsrate beträgt 19,1 % per anno bzw. 20,3 % p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im Februar 2022 um 15,15 % die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2022: 15,15 %

- 2021: 10 %

- 2020: 10,29 %

- 2019: 32,04 %

- 2018: 15,73 %

Die quartalsweise ausgeschüttete Dividende beträgt 1,90 USD pro Aktie und wird in den Monaten zu Quartalsende ausbezahlt (März, Juni, September, Dezember). Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite am oberen Ende des 12-Monats-Korridors liegt. In den letzten Jahren gab es selten Zeitpunkte, an welchen eine höhere Dividendenrendite erzielbar waren – einmal abgesehen von den Kursturbulenzen im Zuge des Ausbruchs der Corona-Pandemie im Frühjahr 2020.

Dividenden-Historie von Home Depot (Quelle: Aktienfinder)

Ziehen wir den Free Cash Flow als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir im moderaten Bereich von 69,5 % für das Payout Ratio. In den kommenden Jahren sehe ich daher ausreichend Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie in den letzten Jahren. Im Transkript zu den letzten Quartalszahlen bestätigte das Management den Vorrang von Schuldendienst und Dividendenzahlungen für die unternehmenseigene Kapitalallokation an die Anteilseigner.

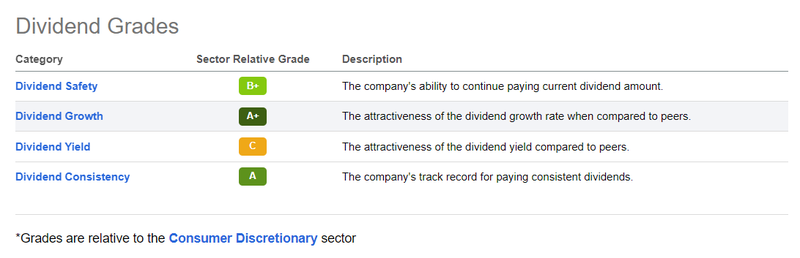

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden innerhalb des unternehmensspezifischen Sektors vier unterschiedliche Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) nach dem US-Schulnotensystem bewertet. Das Ergebnis von Home Depot kann sich sehen lassen. Lediglich bei der Dividendenrendite gibt es ein eher durchschnittliches Ranking von „C“. Obgleich die Aussagekraft solcher simplifizierten Darstellungen mit Vorsicht zu genießen sind, bietet diese Scorecard einen kursorischen Überblick zur Dividendenqualität eines Unternehmens:

Dividend Scorecard von Home Depot (Quelle: Seeking Alpha*)

Fazit: Überlegungen für die Investment-Entscheidung für Home Depot

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Home Depot zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Marktposition: Home Depot behauptet seit über 30 Jahren in einer stark fragmentieren Branche die Marktführerschaft. Die auch zuletzt intensivierten Investitionen in den Ausbau des E-Commerce-Segments brachten das Unternehmen im Vergleich zur Konkurrenz bereits frühzeitig in eine hervorragende Ausgansposition für langfristiges Wachstum.

- Strategie: das Management von Home Depot verfolgt eine stringente Unternehmensstrategie, die seit Jahrzehnten auf Wachstum des Geschäfts ausgerichtet ist. Als relevante Märkte sind die Vereinigten Staaten, Kanada und Mexiko klar umrissen und alle operativen Aktivitäten in diesen drei Ländern gebündelt. Weiters scheut das Unternehmen vor Akquisitionen, die komplementär das Geschäftsmodell erweitern, nicht zurück wie unlängst die Übernahme von HD Supply unter Beweis stellt.

- Firmenkultur: gleichwohl viele Organisationen ihre über die Jahre erarbeitete Reputation einer gelebten Kundenzentrierung als einen Bestandteil ihrer „intangible assets“ reklamieren, überzeugt Home Depot als Branchenprimus durch ein hohes Niveau an Kundenloyalität. Die ausgeprägte Mitarbeiterorientierung durch entsprechende Beteiligungsprogramme genießt nahezu Kultstatus und fördert als einer der größten Arbeitgeber in den Vereinigten Staaten das Employer Branding.

- Zielgruppe: im Zentrum des Geschäftsmodells serviciert Home Depot mit seinem Angebot einerseits den „klassischen“ Do-it-Yourself-Heimwerker und privaten Immobilieneigentümer. Weiters konzentriert sich die Baumarktkette sehr gezielt auf die professionellen Handwerkerbetriebe bzw. Bauunternehmen (den „Pros“), denen kontinuierlich erweiterte Dienstleistungen in der Logistik, Finanzierung oder Wartungs- und Reparaturdienstleistungen angeboten werden.

- Profitabilität: bei einer konstanten Brutto-Marge konnte das Management durch die Optimierung der operativen Prozesse und ein umsichtiges Kostenmanagement sowohl die Operative- als auch die Netto-Marge in den letzten zehn Jahren verdoppeln.

- Shareholder-orientierte Kapitalallokation: Home Depot fährt einen explizit aktionärsfreundlichen Kurs. Als Außenstehender bekommt man den Eindruck, dass das Management dies bei jeder sich bietenden Möglichkeiten genüsslich hervorstreicht. Zwei Anschauungsbeispiele stellvertretend für diese Unternehmenspolitik der letzten zehn Jahre: die Reduzierung der ausstehenden Aktien um 32 % bei gleichzeitiger Erhöhung der Dividende um den Faktor 6,5 sprechen für sich.

- Faire Bewertung: ob nun das KGV oder das von mir bevorzugte Enterprise-Value-Multiple herangezogen wird: in einer historischen Betrachtung bietet Home Depot auf dem aktuellen Preisniveau eine faire Bewertung.

Auf Grundlage der zusammengetragenen Fakten habe ich am 06.09.2022 in vier Home Depot-Aktien zum Kurs von 289,70 USD investiert.

Nachdem Neuzugang Nummer 5 den Weg in das Dividendenwachstums-Portfolio fand, bewegen wir uns in der Umsetzungsphase Monat für Monat nach vorne. Wenn Du als Erste(r) davon informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

So long: auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine Email.

Wie ist eure Meinung zu Home Depot? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze Aktien von Home Depot. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.