Münchener Rück: ist der weltweit größte Rückversicherer ein Basisinvestment im Finanzsektor?

Autor: The Dividend Post (Clemens)

5 Mai 2022

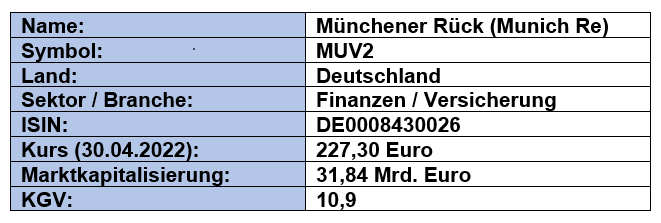

Grunddaten

Investment Summary zur Münchener Rück

- Branchenprimus: durch eine relative Preissetzungsmacht ist der DAX-Konzern aus München in einer durchaus komfortablen Wettbewerbsposition

- Diversifikation: im Kern des Geschäftsmodells engagiert sich die Münchener Rück entlang der gesamten Wertschöpfungskette im Versicherungswesen und bündelt zudem eine unternehmensinterne Vermögensverwaltung im Konzern

- Attraktive Bewertung: ein historisch niedriges KGV bei gleichzeitig wachsenden Erträgen

- Fokussiertes Wachstum: in allen relevanten Geschäftsfeldern erzielte die Münchener Rück teilweise zweistellige Wachstumsraten und folgt dabei einer klaren strategischen Ausrichtung

Das Unternehmen: Wer ist die Münchener Rück?

Das Unternehmen wurde 1880 in München von Carl von Thieme als Münchener Rückversicherungs-Gesellschaft gegründet – zehn Jahre vor dem zweiten städtischen Versicherungsprimus namens Allianz. Einen gewissen Mythos erwarb sich der Rückversicherer im Zuge des San-Francisco-Erdbebens im Jahr 1906, da das deutsche Unternehmen als einziger Versicherer nach Regulierung aller Schäden solvent blieb. Die damalige Schadenshöhe von 11 Millionen Mark entsprach in etwa 7% der jährlichen Bruttoprämieneinnahmen.

Seit 2009 firmiert das Unternehmen unter dem internationalen Etikett der Munich Re, wobei das „Re“ für „reinsurance“ steht. Durch diverse Firmenzusammenschlüsse, an denen die Münchener Rück die Mehrheiten hielt, fungiert der Rückversicherer als Muttergesellschaft der Ergo Versicherungsgruppe. Letztere bestand vormals aus D.A.S., Hamburg-Mannheimer, DKV und Victoria. Sowohl das Atomunglück in Fukushima als Folge des Tohoku-Erdbebens in Japan 2011 als auch die wirtschaftlichen Schäden durch die Corona-Pandemie schlagen sich in Milliarden-Schäden in der Bilanz nieder. Seit April 2017 leitet Joachim Wenning als CEO das Unternehmen.

Geschäftsmodell: Womit verdient Münchener Rück ihr Geld?

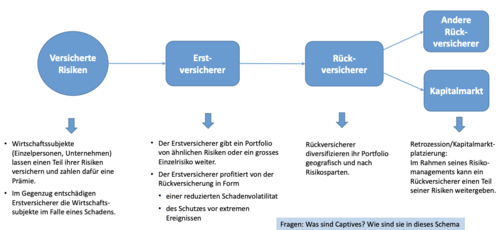

Bevor wir uns das Geschäftsmodell der Münchener Rück genauer ansehen, bewegen wir uns einen großen Schritt von der Unternehmensebene weg und schauen uns die Funktionsweisen im Versicherungswesen einmal ganz allgemein an.

Darstellung zum Versicherungswesen (Quelle: Website)

Wir konzentrieren uns auf die in dem Schaubild dargestellten Hauptbereiche Erst- und Rückversicherer. Während der Erstversicherer eine Versicherungsgesellschaft verkörpert, die direkt oder durch Makler mit dem Kunden einen Versicherungsvertrag abschließt, handelt es sich beim Rückversicherer um den Versicherer des Erstversicherers. Letzterer macht das keineswegs zum Sozialpreis. Gegen Zahlung einer Rückversicherungsprämie kann der Erstversicherer somit Risiken aus seinem Bestand an die Rückversicherungsgesellschaft abgeben.

Ferner macht es Sinn die unterschiedlichen Sparten im Versicherungswesen zu betrachten. Die Spartentrennung ist ein Grundsatz des Versicherungswesens, was nichts anderes bedeutet als das Lebens-, Kranken- sowie Schaden- und Unfallversicherungen in separaten, rechtlich eigenständigen Unternehmen betrieben werden. Dieses Prinzip gilt sowohl im Erst- als auch im Rückversicherungsgeschäft.

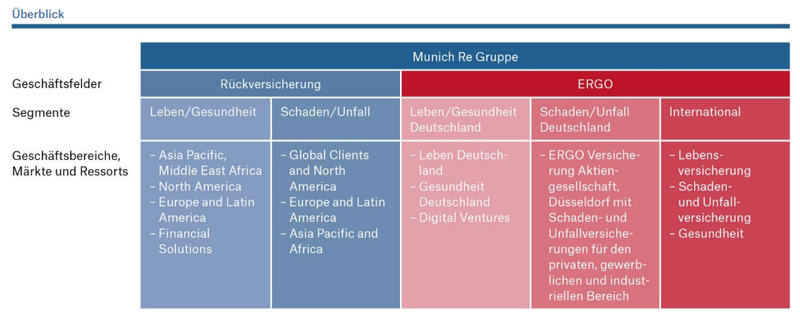

Konkret in den beiden skizzierten Geschäftsfeldern ist die Münchener Rück seit vielen Jahrzehnten tätig. In der Rückversicherung, die ca. zwei Drittel der erzielten Bruttobeiträge vereinnahmt, werden Risiken aus dem Erstversicherungsgeschäft übernommen. In der ERGO Versicherungsgruppe bündelt der Konzern alle Geschäfte, die mit einem Endverbraucher abgeschlossen werden.

Struktur der Münchener Rück (Quelle: Konzerngeschäftsbericht 2021, S. 19)

Weiters umfasst die MUNICH ERGO Asset Management GmbH (MEAG) das Management der weltweiten Kapitalanlagen im Unternehmen. Die MEAG verwaltet alle wesentlichen Assetklassen wie verzinsliche Wertpapiere, Aktien und Immobilien sowie Infrastrukturanlagen (u.a. Erneuerbare Energien).

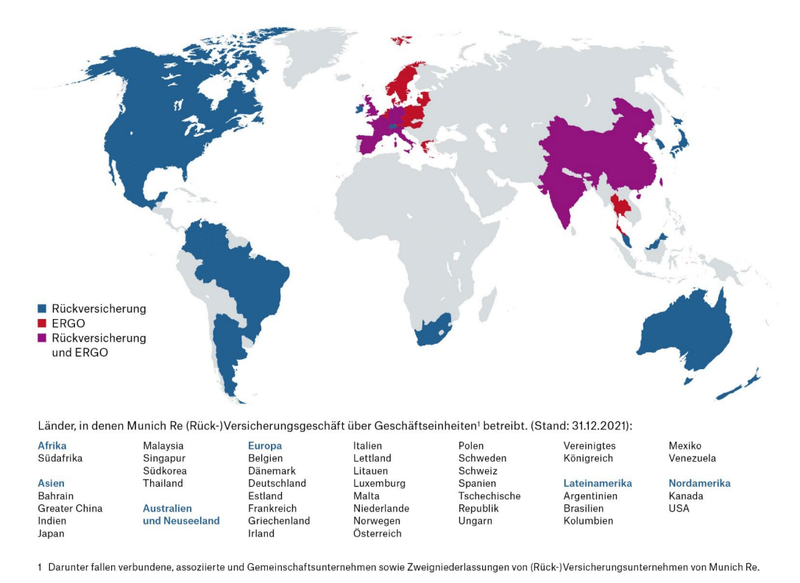

Die geographische Präsenz der Münchener Rück als „Global Player“ unterstreicht die untenstehende Visualisierung aus dem aktuellen Geschäftsbericht:

Geschäftseinheiten der Münchener Rück (Quelle: Konzerngeschäftsbericht 2021, S. 20)

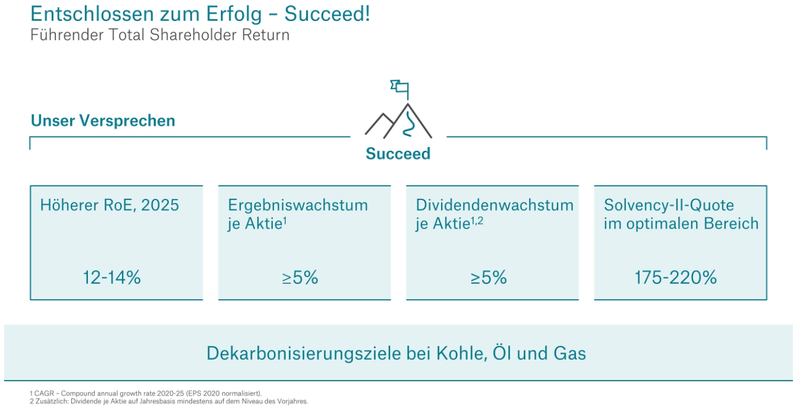

Strategie & Eigentümer

Im Rahmen der Ambition 2025 verfolgt der Rückversicherer seine strategischen Ziele. Die Unternehmensstrategie gliedert sich in drei unterschiedliche Dimensionen: Scale, Shape und Succeed. Während Scale und Shape auf die Entwicklung und Wachstum des Geschäftsmodells abzielen, umfasst Succeed die relevanten Stakeholder-Gruppen:

Strategie Ambition 2025 der Münchener Rück (Quelle: Firmen-Website)

Die jeweiligen Teilbereiche in Succeed sind mit entsprechenden Key Performance Indicators (KPIs) hinterlegt. Insbesondere der Fokus auf ein stetes Dividendenwachstum erfreut den geneigten Dividend Growth Investor, hält doch das Management explizit fest: „Die Dividende je Aktie soll in „normalen“ Jahren in Anlehnung an den Gewinn je Aktie durchschnittlich um ≥5 % steigen, in Jahren mit besonderer Schadenbelastung soll sie zumindest nicht gesenkt werden.“ Nicht minder ambitioniert gestalten sich die auf der Website formulierten ESG-Ziele – vor allem in Anbetracht der aufgelisteten Beispiele, mit welchen die Münchener Rück in Zukunft kein Geschäft machen möchte.

Messgrößen für Strategie Ambition 2025 der Münchener Rück (Quelle: Firmen-Website)

Bevor wir uns der Konkurrenz widmen, ein kurzer Blick auf die Eigentümerschaft. Drei Viertel der ausgegebenen Aktien sind im Besitz von Institutionellen Investoren, das letzte Viertel an Anteile liegt in den Händen von Privatinvestoren. Interessante Randbemerkung: die Anzahl der registrierten Aktionäre steigerte sich von 288.000 auf 311.000 im letzten Jahr.

Eigentümerstruktur der Münchener Rück (Quelle: marketscreener.com)

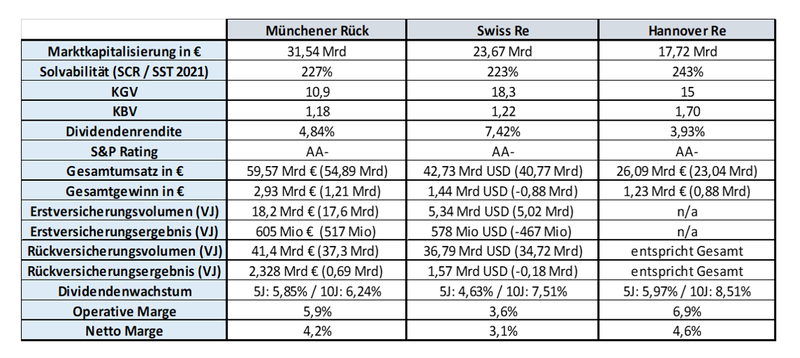

Wettbewerbssituation – Fundamentaler Vergleich

Was für andere Branchen gilt, ist auch im Finanzsektor nicht anders: ein Äpfel-mit-Äpfel-Vergleich gestaltet sich als ein kompliziertes Unterfangen, denn zu unterschiedlich können die unternehmensspezifischen Akzente in der Fokussierung einzelner Geschäftssegmente ausfallen. Für einen „astreinen“ Vergleich mit einem zugedrückten Auge reicht es allemal. Als Peers der Münchener Rück agieren der deutsche Mitbewerber Hannover Rück und das Schweizer Pendant Swiss Re. Macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Peer-Vergleich von Münchener Rück mit Swiss Re und Hannover Rück (Quelle: eigene Darstellung)

Bei Interesse kann man sich auf dem Blog von AIR Worldwide in die Materie Risiken einlesen.

Finanz-Lagebild

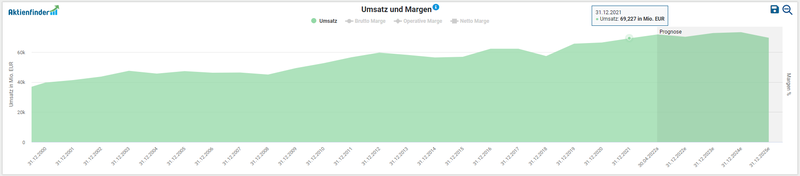

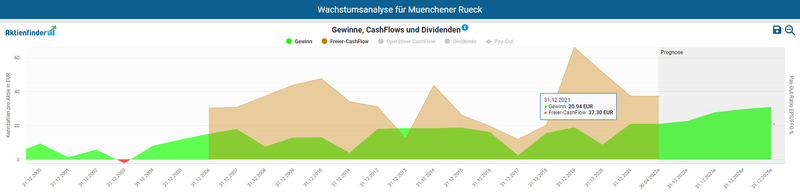

Zur Analyse der finanziellen Situation möchte ich weitestgehend auf die Visualisierungen aus dem Aktienfinder zurückgreifen. Zunächst sehen wir uns die Entwicklung von Umsatz, Gewinn und Free Cash Flow an:

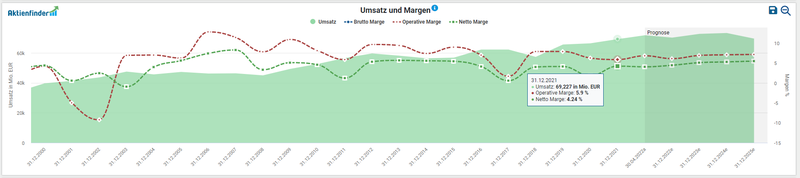

Entwicklung des Umsatzes von Münchener Rück (Quelle: Aktienfinder)

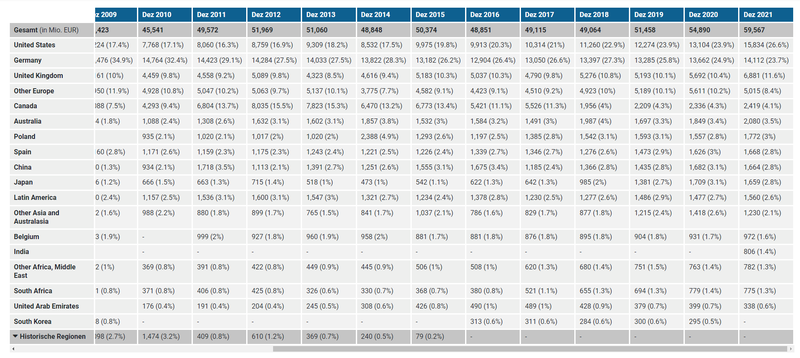

Der Umsatz der Münchener Rück steigt mit steter Kontinuität. In den letzten fünf Jahren stieg dieser 4,3% pro Jahr. Das Plus im abgelaufenen Geschäftsjahr beläuft sich auf 8,6% konzernweit. Geographisch erzielt die Münchener Rück über 50% in den Vereinigten Staaten und Deutschland:

Umsatzstruktur von Münchener Rück (Quelle: Aktienfinder)

Diese positive Entwicklung korreliert nicht 1:1 zwischen Umsatz und Gewinnen pro Aktie. Von 2020 auf das Geschäftsjahr 2021 stieg der Gewinn pro Aktie um schwindelerregende 143% (20,94 vs. 8,63 Euro). Weniger optimistisch sieht die Situation beim Free-Cash-Flow pro Aktie aus: dieser ging um knapp über 27% zurück (37,39 vs. 51,46). Die Münchener Rück erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 2,9 Mrd. Euro, was mehr als einer Verdoppelung im Vergleich zu 2020 entspricht (1,2 Mrd. Euro).

Entwicklung des Free Cash Flow und Gewinn pro Aktie von Münchener Rück (Quelle: Aktienfinder)

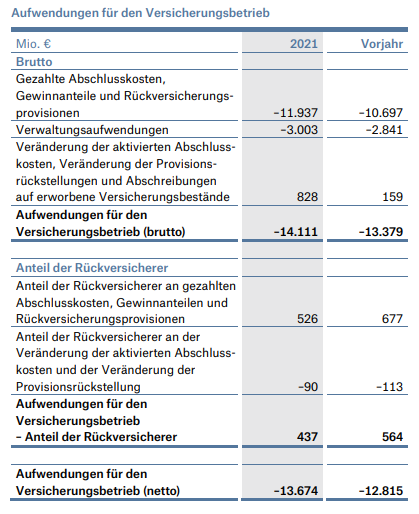

Die Kostenstruktur in den sogenannten Verwaltungsaufwendungen speist sich überwiegend aus den Personalkosten. Löhne und Gehälter stiegen 2021 um knapp 7,5% (von 2,74 auf 2,95 Mrd. Euro).

Aufwendungen für Versicherungsbetrieb der Münchener Rück (Quelle: Konzerngeschäftsbericht 2021, S. 189)

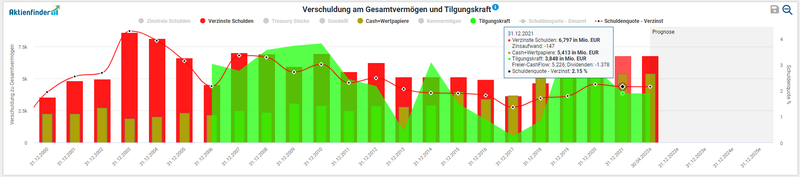

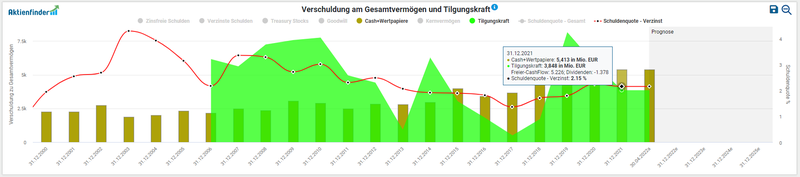

Ein Blick auf die Verschuldungssituation zeigt uns, dass die Münchener Rück bei einem Schuldenstand von 284,7 Mrd. Euro liegt. Aber Achtung, analog wie bei Banken müssen wir den zinsfreien Teil komplett ausblenden. Danach entfallen auf die zinstragenden Finanzverbindlichkeiten lediglich 6,8 Mrd. Euro, dem wiederum liquide Mittel und Wertpapiere von in Summe 5,4 Mrd. Euro gegenüberstehen.

Entwicklung der Verschuldung von Münchener Rück (Quelle: Aktienfinder)

Entwicklung des Cashbestandes inklusive Tilgungskraft von Münchener Rück (Quelle: Aktienfinder)

Zuletzt betrachten wir die Profitabilität der Münchener Rück anhand der Entwicklung der Operativer und Nettomargen. Hier zeigt sich ein sehr stabiles Bild in den letzten Jahren, abgesehen von einer Delle im Jahr 2017 als die Margen deutlich nachgaben. Grund dafür waren die verheerenden Katastrophen in Mexiko (Erdbeben) und Hurricanes in den USA, woraus Schadensleistungen von knapp drei Milliarden Euro durch die Münchener Rück zu regulieren waren.

Entwicklung des Operative und Netto Marge von Münchener Rück (Quelle: Aktienfinder)

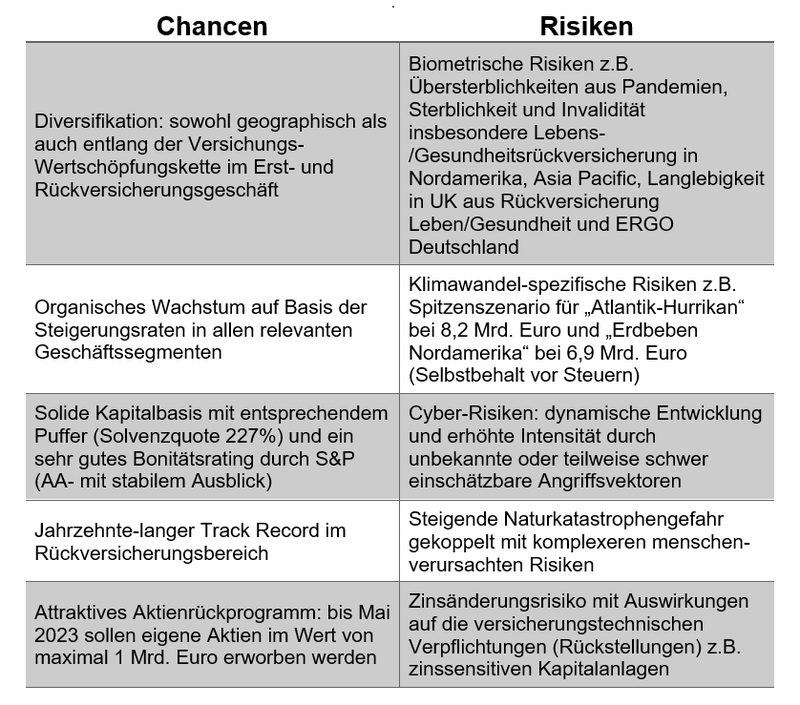

Chancen & Risiken

Wie in der Watchlist-Beitragsserie möchte ich die Chancen-Risiken-Matrix kurz und prägnant in tabellarischer Form darbieten. Die einzelnen Punkte obliegen einer subjektiven Wahrnehmung (wie der ganze Text eigentlich) und verlangen auf das Deutlichste einer eigenen Prüfung:

Chancen und Risiken von Münchener Rück (Quelle: eigene Darstellung)

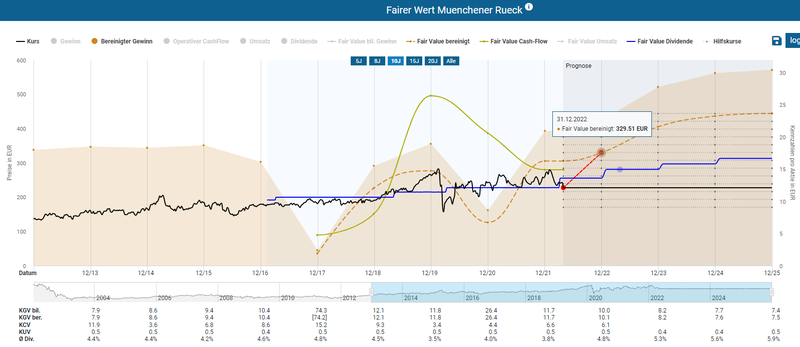

Aktuelle Bewertung

Mit einem gegenwärtigen KGV von 10,9 liegt das Unternehmen deutlich unter dem historisch fairen Wert der Aktie. Die Dynamische Aktienbewertung im Aktienfinder untermauert visuell das Kurspotential bis Ende 2022 im Verhältnis zum gegenwärtigen Niveau bei bemerkenswerten 48%. In der historischen Bewertung liegt das bereinigte KGV mit 18,4 deutlich über dem aktuellen Wert.

Fairer Wert von Münchener Rück (Quelle: Aktienfinder)

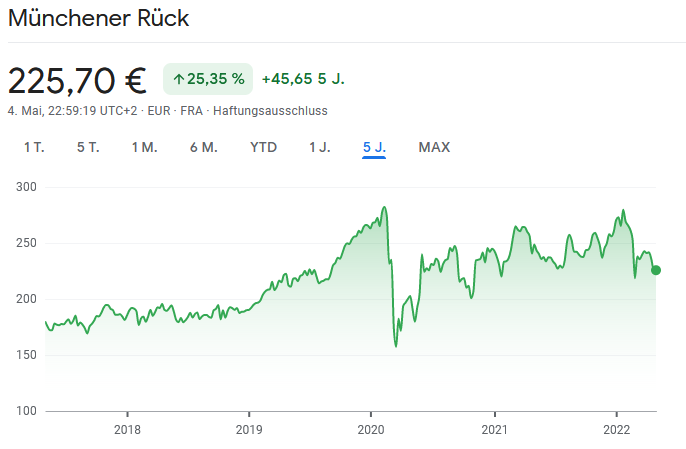

Im Hinblick auf den aktuellen Chart sehen wir eine KursPerformance von über 25 Prozent Kurswachstum in den letzten fünf Jahren (ohne erhaltene Dividenden):

Aktueller Aktienchart von Münchener Rück (Quelle: Google Finance)

Der maximale Rückgang in den letzten drei Jahren betrug ca. 40% Ende März 2020 im Zuge des weltweiten Ausbruchs der Corona-Pandemie.

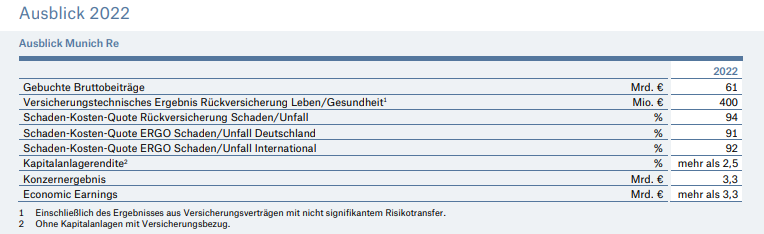

Ausblick & Erwartungen

Im Rahmen der Präsentation des Jahresberichts 2021 gab das Management einige markante Meilensteine für die Geschäftsperiode 2022 und darüber hinaus bekannt:

- Aktienrückkäufe: bis zur Hauptversammlung Anfang Mai 2023 sollen eigene Aktien im Wert von einer Milliarde Euro zurückgekauft werden.

- Bruttobeiträge: geplant wird mit einer Steigerung auf 61 Mrd. Euro (2021: 59,6 Mrd. Euro), die sich wie folgt aufgliedert:

- Rückversicherung: 42,5 Mrd. Euro (2021: 37,2 Mrd. Euro)

- ERGO: 18,5 Mrd. Euro (2021: 18,2 Mrd. Euro)

- Konzernergebnis: Plan für 2022 sind 3,3 Mrd. Euro (2021: 2,9 Mrd. Euro)

- Gewinn je Aktie: bis 2025 um 5% p.a. steigern

- Kapitalverzinsung: von 12-14% (2021: 12,6%)

- Solvabilität auf Basis Solvency-II-Regelwerk zur Ermittlung der Bedeckungsquote: Niveau im Rahmen der kommunizierten optimalen Bandbreite von 175% bis 220% halten (2021: 227%)

Ausblick Geschäftsjahr 2022 der Münchener Rück (Quelle: Konzerngeschäftsbericht 2021, S. 82)

Die Prognosen verstehen sich vorbehaltlich des Großschadenverlaufs und der Veränderung von Schadenrückstellungen. Außergewöhnliche Effekte und Ereignisse bergen im Management von Risiken einen entsprechenden Unsicherheitsfaktor. So verursachten die größten Schäden, für die die Münchener Rück im abgelaufenen Jahr aufkommen musste, der Hurrikan Ida und die Flutkatastrophe in Europa. Die Belastungen summierten sich auf 1,7 Mrd. Euro. Die coronabedingten Sterbefälle in den USA und anderen Ländern kosteten den DAX-Konzern 785 Millionen Euro.

Weiters lohnt ein Blick auf die Werttreiber für das Geschäft 2021, die wie folgt pro Sparte angegeben werden:

- Schaden / Unfall: erfolgreiche Erneuerungsrunden insbesondere im KFZ-Geschäft

- Gewerbe / Industrie: Geschäftsausbau in einem nach wie vor attraktivem Umfeld

- Leben/Gesundheit: neue kapitaleffiziente, biometrische Produkte, Wachstum in Ergänzungsversicherungen, Erholung Reiseversicherung

- International: Steigerung Bruttobeitragseinnahmen, vor allem Schaden/Unfall in Österreich, Polen und Gesundheit in Spanien und Belgien.

- Rückversicherung: Steigende Raten in Schaden/Unfall Rückversicherung (Beitragswachstum +11,7%, Preissteigerung +2,3%) sowie Wachstum in Risk Solutions (+18%)

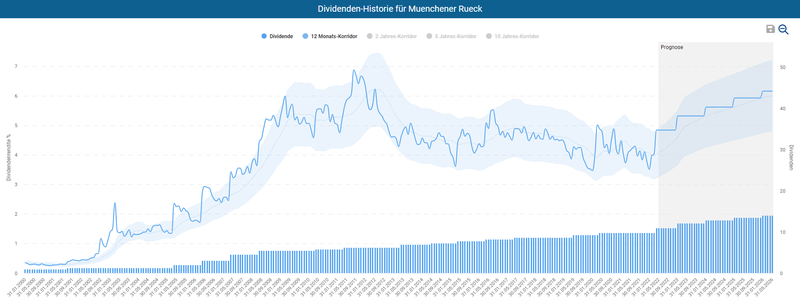

Dividendenqualität

Bei Betrachtung der Dividendenqualität gleicht der Track Record der Münchener Rück einer Treppe, die stetig nach oben führt. Manchmal ist die Stufenbreite etwas länger, wenn die Dividende wie zuletzt 2021 konstant gehalten wird. Die Grundrichtung bleibt seit 28 Jahren ohne Dividendenkürzung intakt.

Bei einem aktuellen Kurs von 227 Euro ergibt das eine Dividendenrendite von 4,84%. Die Fünfjahres-Dividendenwachstumsrate (5J DGR) beträgt immerhin 5,85%. Das Unternehmen erhöhte zuletzt Ende Februar um 12,24% die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2022: 12,28%

- 2021: konstant

- 2020: 5,95%

- 2019: 7,56%

- 2018: konstant

Die jährlich ausgeschüttete Dividende beträgt 11 Euro pro Aktie und wird Anfang Mai an die Shareholder ausgezahlt (Ex-Dividende-Tag war 29. April). Auf Basis des Dividenden-Turbos im Aktienfinder sehen wir, dass sich die aktuelle Dividendenrendite fast außerhalb des 12-Monats-Korridors bewegt.

Dividenden-Historie von Münchener Rück (Quelle: Aktienfinder)

Ziehen wir – wie bei Unternehmen aus dem Finanzsektor nicht unüblich – den Gewinn für die Ermittlung der Ausschüttungsquote (Payout Ratio) heran, landen wir bei äußerst komfortablen 52,5%. In den kommenden Jahren sehe ich daher ausreichend Spielraum für Dividendenerhöhungen.

Fazit: Überlegungen für die Investment-Entscheidung

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in die Münchener Rück zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Peer-Vergleich: im Vergleich mit den Mitbewerbern geht die Münchener Rück als größter Player am Rückversicherungs-Markt hervor. Zwar bietet die Hannover Rück eine investitionswürdige Alternative und „pure play“ an, doch im Zweifel entscheide ich mich für den Marktführer

- Bilanz: Solide Kapitalbasis und eine formidable Solvabilitätsquote von 227% sind substanzielle Argumente für ein souverän geführtes Unternehmen, das auch in krisenreicheren Episoden in der Lage ist, weiterhin Erträge zu erzielen. Ein S&P Rating von AA- mit stabilem Ausblick unterstreicht die hervorragende Bonität des DAX-Unternehmens

- Unternehmensinterne Diversifikation durch Erst- und Rückversicherungsgeschäft sowie Vermögensverwaltung in einem Konzern

- Kostendisziplin: eine Verbesserung der Schaden-Kosten-Quote, welche das prozentuale Verhältnis der Summe aus Versicherungsleistungen an den Kunden sowie Aufwände für den Versicherungsbetrieb zu den vereinnahmten Prämien und Erträgen ausdrückt, konnte im zu Ende gegangenen Geschäftsjahr erreicht werden

- Fokussierter Geschäftsausbau: steigende Beitragseinnahmen in fast allen Sparten und Regionen zeugen von einer erfolgreichen Umsetzung der Unternehmensstrategie (Scale). Vor allem konnte die ERGO Versicherungsgruppe den Gewinn um knapp 20% erhöhen

- Relative Preissetzungsmacht: In den sogenannten Erneuerungsrunden sieht sich die Münchener Rück in der Position, die zuletzt gesehenen Preissteigerungen auch im Jahr 2022 fortzusetzen. Allein das neu zu verhandelnde Prämienvolumen zum 1. April und 1. Juli beträgt im Rückversicherungsgeschäft 6,2 Mrd. Euro. Dennoch sind auch dem Weltmarktführer gewisse Grenzen gesetzt, denn Kunden können im Bedarfsfall auf andere verfügbare Rückversicherungskapazitäten umschwenken

Auf Grundlage der zusammengetragenen Fakten überwiegen für mich die Chancen die Risiken und somit entschied ich mich für den ersten Kauf im neuen Dividendenwachstums-Portfolio für den weltweit größten Rückversicherer. Am 21.04.2022 kaufte ich fünf Aktien zum Kurs von 244,40 Euro. Der erste Schritt in der Umsetzungsphase ist getan, bereits im Mai wird der zweite Wert seinen Weg in das Depot finden. Aktuell drängen sich einige Unternehmen aus verschiedenen Branchen zu deutlich attraktiveren Einstiegskursen auf. Ich werde euch in wenigen Wochen über den Zweitkauf informieren. Stay tuned!

Bleibt mir nur noch zu sagen: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zum neuen Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen.

Wie ist eure Meinung zur Münchener Rück? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze Aktien von Münchener Rück und Swiss Re. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Hallo Clemens, danke für den tollen Beitrag. Kannst du schon abschätzen wann du den weiteren Post zu deibem zweiten Investment veröffentlichst? Vielleicht kannst du schon verraten welcher Wert es geworden ist? Danke nochmals und schöne Grüße aus Köln

Hallo!

Ja, in der letzten vollen Mai-Woche habe ich ihn eingeplant, seid gespannt :-)

Schöne Grüße in die wieder Europacup-spielende Domstadt am Rhein,

Clemens

Hallo Clemens, vielen Dank für deinen Post und dein Engagement bez Echtgelddepot. Ich habe auch bereits Münchener Rück im Depot und werde sobald wieder etwas Cash kommt aufstocken. Deine Analyse dazu war sehr hilfreich. Deine Formulierungen und generell das Format ist klasse, weiter so!

Was hälst du derzeit von BASF und Fortum. Ich habe beides mit sehr kleiner Postition im Depot und Kursverluste, die mich aber anregen nachzukaufen. Generell scheinen mir da die Energiesektoren interssant, so wie Red Electrica, Shell und so weiter. Bei BASF bin ich mir nicht so sicher auf sehr lange Sicht.

Ich wünsche dir ein schönes Wochenende aus dem Schwabenland

Hallo Jens,

vielen Dank für den Besuch und Dein Feedback zum Dividendenwachstums-Portfolio! Es macht mir einen Riesenfreude und die positive Resonanz bis jetzt motiviert enorm.

Ad BASF: da geht es uns beiden wohl ähnlich. Die Kursverluste und erhaltenen Dividenden halten sich leider nicht ganz die Waage, sprich aus Gesamtrendite-Sicht ein aktuell verlustreiches Investment. Ich lasse den Wert liegen und würde es wieder nachkaufen, wenn die Gesamtperspektive und der Ausblick positivere Vorzeichen stehen hat. Momentan überwiegen für mich die Unsicherheit und Risiken.

Ad Fortum: ein Wert, den ich eigentlich nur aus der Uniper-Übernahme namentlich kenne und ich mich nicht näher damit beschäftigt habe. Haben die ein Russland-Exposure bzw. eine Abhängigkeit? Bin mir nicht ganz sicher, denke da schlägt aus österreichischer Perspektive das Thema Quellensteuer wieder zu und ich müsste mich mit dem Procedere der meist mühsamen Rückholung auseinandersetzen. Hast Du Erfahrungen damit?

Ad Energie-/Versorger-Sektoren: sind gut gelaufen und ich harre einer für mich attraktiveren Bewertung.

Genieße den restlichen Sonn- und Muttertag! Liebe Grüße in das Schwabenland aus einem kleinen Örtchen südlich von Wien,

Clemens