McDonald’s – der Dividendenaristokrat mit Appetit auf Wachstum mit System?

Autor: The Dividend Post (Clemens)

29 Juli 2025

Eine Vorstellung von McDonald’s als eines der weltweit größten Fast Food-Unternehmen, erscheint mir aufgrund des Bekanntheitsgrades beinahe überflüssig. Der US-amerikanische Konzern ist zwar bekannt für seine ikonischen Produkte wie den Big Mac, die Chicken McNuggets und die Pommes Frites. Der wirtschaftliche Erfolg beruht jedoch neben einem ausgeklügelten Franchise-System und der Anpassungsfähigkeit des Unternehmens auf der Entwicklung eines lukrativen Immobilienvermarktungskonzeptes, das einen elementaren Beitrag zur hohen Cashgenerierung des Konzerns leistet.

Warum mir ein Investment in McDonald’s gerade jetzt attraktiv erscheint und welche Argumente für den Kauf in der Entscheidungsfindung schlussendlich ausschlaggebend waren, liest du im folgenden Investment Case.

Grunddaten

Investment Summary McDonald’s

- Globaler Marktführer: dank einer weltweit etablierten Kernmarke („Golden Arches“), strategisch günstiger Standorte an hochfrequentierten Orten und starken Partnerschaften (z.B. mit Disney) etablierte McDonald’s über Jahrzehnte seine Stellung als unangefochtener Marktführer und "Goldstandard" in der Systemgastronomie

- Robustes Geschäftsmodell: ein skalierbares Geschäftsmodell mit dem Fokus auf das margenstarke Franchise-System in Verbindung mit einem geringeren Kapitalbedarf für die internationale Expansion zeichnen den Branchenprimus aus

- Hohe Profitabilität: durch kontinuierliche Optimierung und zunehmender Digitalisierung der Betriebsprozesse sowie der in der Unternehmensstrategie verankerten Transformation in Richtung Ausbau des Franchise-Systems steigerte das Management die Nettomarge auf über 30 Prozent innerhalb der letzten zehn Geschäftsjahre

- Aktionärsfreundliche Kapitalallokation: McDonald’s legt hohen Wert auf den Shareholder Return. Was die Teilhabe der Eigentümer am langfristigen Unternehmenserfolg betrifft, können stellvertretend zwei imposante Anschauungsbeispiele herangezogen werden: in den letzten zehn Jahren kaufte das Unternehmen eigene Aktien um ein Viertel zurück und verdoppelte im selben Zeitraum die Dividende

Das Unternehmen: Wer ist McDonald’s?

Die Unternehmensgeschichte von McDonald's beginnt am 15. Mai 1940, als die Brüder Richard („Dick“) und Maurice („Mac“) McDonald ihr erstes Restaurant in San Bernardino, Kalifornien, unter dem Namen „McDonald’s Bar-B-Q“ eröffneten. Das Brüderpaar hatte sich zum Ziel gesetzt, vor dem 50. Geburtstag die erste Million US-Dollar zu verdienen (heute entspricht das knapp 23 Mio. USD). Ursprünglich boten sie ein umfangreiches Menü an, doch 1948 führten sie eine für die Zeit bahnbrechende Umstellung auf Selbstbedienung ein, verzichteten auf das betreuungsintensive Drive-In-System und konzentrierten sich auf eine reduzierte Speisekarte mit Hamburgern, Pommes Frites und Milchshakes. Dieses neue, rationelle System mit dem vielsagenden Namen „Speedee Service System“ zur Zubereitung von Speisen legte den Grundstein für das, was wir heute als Fast Food kennen. Zudem konnte durch die effizienzmaximierende Gestaltung der einzelnen Arbeitsschritte die Wartezeit für einen Hamburger auf 30 Sekunden reduziert werden. Noch Jahrzehnte bevor der etwas skurril wirkende Clown Ronald McDonald zum bekanntesten Maskottchen aufstieg, zierte „Speedee“ als eine Art Chefkoch mit Hamburger-Kopf die Werbung von McDonald’s. “Our whole concept was based on speed, lower prices, and volume,” soll Richard McDonald’s später einmal auf die Frage geantwortet haben, was die Erfolgsformel für ihr Geschäftsmodell war.

Im Jahr 1954 kam Ray Kroc, ein bis dahin mäßig erfolgreicher Geschäftsmann aus Chicago und Verkäufer von Milchshake-Mixern, in Kontakt mit den McDonald-Brüdern, weil diese eine größere Bestellung von Mixgeräten bei ihm in Auftrag gaben. Das weckte die Neugierde von Kroc. Schließlich war er von ihrem effizienzgetriebenen Filialkonzept begeistert und sah das Potenzial für eine größere Expansion außerhalb der Grenzen von Kalifornien. Nach anfänglicher Skepsis der McDonald-Brüder bot Kroc an, die Hauptverantwortung für den Aufbau der neuen Franchises anderswo zu übernehmen. Er erhielt das Recht, im ganzen Land McDonald's-Restaurants zu eröffnen, mit Ausnahme einiger weniger Gebiete in Kalifornien und Arizona, die bereits von den McDonald-Brüdern lizenziert worden waren. Die beiden sollten einen halben Prozent des Bruttoumsatzes erhalten.

McDonald's Restaurant in San Bernardino, Kalifornien (Quelle: Offizielle Website)

1955 eröffnete Kroc das erste Franchise-Restaurant östlich des Mississippi-Flusses in Des Plaines, Illinois. Eine Eröffnung im Disneyland scheiterte schlussendlich. Ferner gründete er die McDonald's System Inc., der rechtliche Vorgänger der heutigen McDonald’s Corporation. Er übernahm die Rechte an der Marke und begann mit einer aggressiven Expansion des Franchise-Systems, das sich schnell in den USA verbreitete. Diese Wachstumsphase verlief allerdings aufgrund der fehlenden Eignung und betriebswirtschaftlicher Kompetenz mancher Franchisenehmer, die Kroc aus seinem Freundes- und Bekanntenkreis rekrutierte, nicht friktionsfrei.

McDonald's ist zwar bekannt für seine ikonischen Produkte wie den Big Mac, die Chicken McNuggets und die Pommes Frites. Der eigentliche Erfolg von Kroc beruhte auf der Entwicklung eines lukrativen Immobilienvermarktungskonzeptes. So wurde für die Immobilienerschließung das Restaurant- und Immobiliengeschäft untrennbar miteinander gekoppelt, indem Kroc zunächst versuchte, den Grund und Boden zu erwerben, auf dem künftige Franchise-Filialen entstehen sollten. Dieses Konzept fußte auf der Idee des Finanzexperten und späteren CEO Harry Sonneborn. Kroc stellte Sonneborn ein und sein Plan wurde in die Tat umgesetzt, indem ein separates Unternehmen, die Franchise Realty Corp, gegründet wurde, um die McDonald's-Immobilien zu halten. Das neue Unternehmen unterzeichnete Mietverträge und besorgte Hypotheken für Grundstücke und Gebäude und gab diese Kosten mit einem Aufschlag zwischen 20 und 40 Prozent an die Franchisenehmer weiter. Das sogenannte „Sonneborn-Modell“ des Immobilieneigentums innerhalb des Franchise-Systems besteht bis heute fort und ist möglicherweise die wichtigste finanzielle Entscheidung in der Geschichte von McDonald‘s. Denn die neuen Franchisenehmer mussten außer der eigentlichen Lizenzgebühr auch umsatzabhängige Pachten zahlen. Weiters profitiert der Konzern an der langfristigen Wertsteigerung der Immobilien. Durch diese smarte Entscheidung wurde McDonald’s – wenig beachtet – zugleich eines der weltweit größten Immobilienunternehmen.

Im Jahr 1961 war Krocs Konflikt mit den Gründerbrüdern über die Vision des Unternehmens eskaliert. Er fragte die beiden, für wieviel Geld sie ihm das Unternehmen überlassen wollten. Die Brüder verlangten 2,7 Mio. USD, die Kroc mit Hilfe von Sonneborn und anderen Investoren aufbringen konnte und den Kauf der Anteile der Gründerbrüder ermöglichte. Dieser Kauf legte den Grundstein für die Positionierung des Unternehmens für einen Börsengang, der am 21. April 1965 erfolgte. Die Entstehung des Fast Food-Imperiums, aber auch den folgenschweren Clinch zwischen Kroc und den McDonald-Brüdern werden im sehenswerten Film „The Founder“, bei dem John Lee Hancock Regie führte, sehr gut nacherzählt.

Ray Krocs Vision war, dass es allein in den Vereinigten Staaten 1.000 McDonald's-Restaurants geben würde. In den folgenden Jahren expandierte das Unternehmen international und eröffnete 1967 seine ersten Filialen außerhalb der USA in Kanada und Puerto Rico. Dies war der Beginn einer globalen Präsenz, die McDonald's zu einer der bekanntesten Marken der Welt machte. Apropos Marke: Die „Golden Arches“ („Goldenen Bögen“) als das Symbol von McDonald's wurden 1962 in das Logo der Kette aufgenommen. Sie gelten weithin als eines der bekanntesten Logos der Welt. Das erste Europa-Restaurant wurde im August 1971 in den Niederlanden im Vermiljoenweg in Zaandam, in Kooperation mit der Supermarktkette Albert Heijn eröffnet (heute Teil von Ahold Delhaize).

Überblick zu McDonald‘s (Quelle: Investor Presentation, S. 7)

Ein zumindest aus der Konsumentenperspektive entscheidender Moment in der Geschichte von McDonald's war die Einführung des Big Mac im Jahr 1968, der rasch zu einem der bekanntesten Produkte der Kette wurde. In den 1970er Jahren diversifizierte McDonald's sein Menü weiter und führte innovative Produkte wie das Happy Meal ein, das speziell für Kinder konzipiert ist. In den 1980er Jahren setzte McDonald's seine internationale Expansion fort und eröffnete Tausende von Restaurants weltweit. Das Unternehmen wurde zum Inbegriff der Fast Food-Kultur und prägte die Essgewohnheiten in vielen Ländern. Zum Zeitpunkt von Krocs Tod im Jahr 1984 zählte McDonald's 7.500 Filialen in den Vereinigten Staaten und in 31 anderen Ländern und Gebieten.

Ab der Jahrtausendwende konzentrierte McDonald's sich auf seine Kernmarke und begann, sich von anderen Ketten zu trennen, die es in den 1990er Jahren erworben hatte. Einst besaß das Unternehmen eine Mehrheitsbeteiligung an Chipotle Mexican Grill. Im Oktober 2006 trennte sich McDonald's durch einen Aktientausch vollständig von Chipotle. Bis Dezember 2003 war der Konzern zudem Eigentümer von Donatos Pizza und von 1999 bis 2001 besaß es einen kleinen Anteil an Aroma Café.

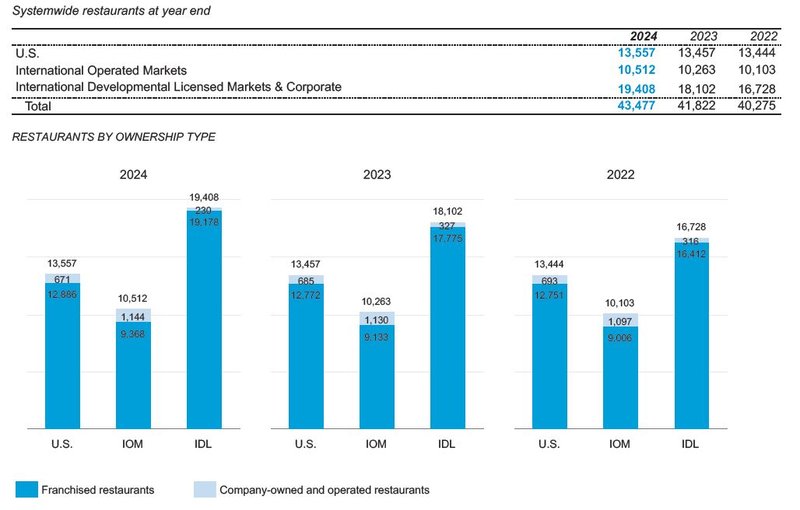

Heute ist McDonald's mit rund 43.500 Filialen in über 100 Ländern anhand der Marke wertvollste und umsatzstärkste Fast Food-Kette der Welt.

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient McDonald’s eigentlich Geld?

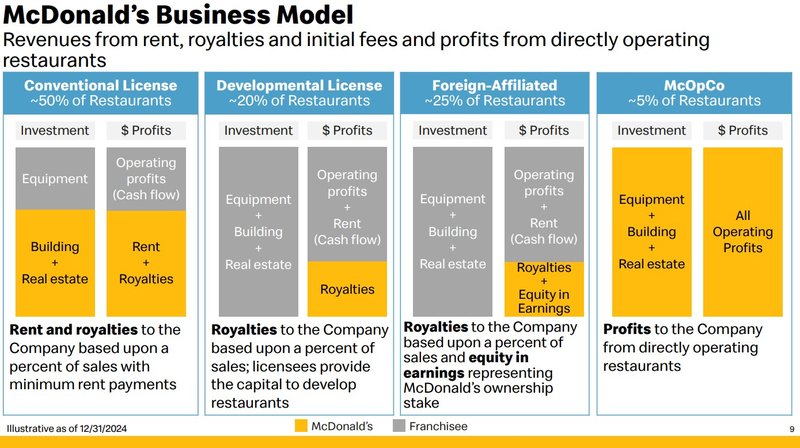

Zentrale Bedeutung im Geschäftsmodell, das im Wesentlichen auf dem Franchising-Prinzip basiert, wird dem standardisierten Schnellrestaurantsystem beigemessen, um den Kunden weltweit ein in der Qualität konsistentes Angebot von Fast Food und Getränken anzubieten. Auf wirtschaftlicher Ebene verfolgt McDonald’s den Zweck, durch den eigenen Betrieb und die Lizenzvergabe (Franchising) von Restaurants sowie durch die Nutzung und Vermietung von Immobilien Gewinne zu erwirtschaften. Das Unternehmen agiert dabei nicht nur als Anbieter von Fast Food, sondern auch als Systemgeber, Markeninhaber und insbesondere als Immobilienunternehmen.

Zu 95 Prozent werden die McDonald’s-Restaurants von unabhängigen Franchisenehmern geführt, die für die Nutzung der Marke sowie des bewährten Geschäfts- und Betriebssystems Gebühren ("Royalities") entrichten. Diese setzen sich in der Regel aus einer einmaligen Einstiegsgebühr, regelmäßigen Lizenzgebühren in Form eines prozentualen Anteils am Umsatz sowie Mietzahlungen für die genutzten Immobilien zusammen.

Ein zentraler Bestandteil des Geschäftsmodells ist die Immobilienstrategie des Unternehmens. McDonald’s erwirbt oder least bevorzugt Grundstücke in strategisch günstigen Lagen und vermietet diese an Franchisenehmer weiter. In Zahlen ausgedrückt: McDonald’s besitzt 57 Prozent der Grundstücke bzw. 80 Prozent der Gebäude befinden sich im Eigentum des Konzerns. Damit generiert das Unternehmen kontinuierliche Mieteinnahmen (im Geschäftsjahr 2024 betrugen diese insgesamt über zehn Mrd. USD), die eine stabile Einkommensquelle darstellen und weitgehend unabhängig vom operativen Geschäftserfolg einzelner Restaurants sind.

Zusätzlich zu den Einnahmen aus Franchising und Vermietung betreibt McDonald’s auch eigene Restaurants, jedoch liegt der Anteil ledilgich bei knapp fünf Prozent (ca. 2.050 Filialen). Früher erzielte McDonald's höhere Umsätze durch den Eigenbetrieb. Heute erwirtschaftet das Unternehmen stattdessen seine Umsätze mit den Lizenzgebühren, die die Franchisenehmer an McDonald's zahlen. Dadurch fallen auch die Kosten für das Betreiben der Restaurants weg. Weitere Umsatzquellen ergeben sich aus Partnerschaften mit Lieferdiensten, dem Einsatz digitaler Plattformen sowie dem Ausbau von Drive-Thru- und Takeaway-Angeboten.

Das Unternehmen setzt auf ein hohes Maß an Standardisierung hinsichtlich Produktqualität, Betriebsabläufen und Kundenerlebnis, was die Skalierbarkeit und Effizienz des Geschäftsmodells unterstützt. Gleichzeitig erfolgt eine regionale Anpassung des Angebots an lokale Marktbedürfnisse.

Das Geschäftsmodell von McDonald‘s (Quelle: Investor Presentation, S. 9)

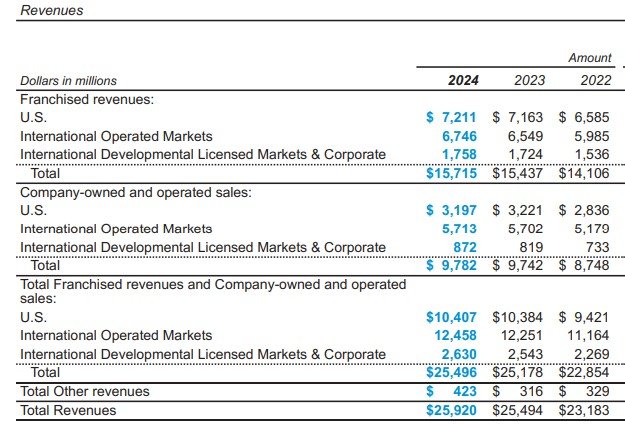

McDonald's unterteilt seine Geschäftssegmente nach geographischen Schwerpunkten wie folgt:

- United States / USA (Umsatzanteil: 41 Prozent): Dies ist der größte Markt von McDonald's und umfasst alle Aktivitäten in den Vereinigten Staaten.

- International Operated Markets / IOM (Umsatzanteil: 49 Prozent): Dieses Segment umfasst Märkte mit direkter Unternehmensführung außerhalb der USA, darunter große Länder wie Kanada, Australien, Frankreich, Deutschland und das Vereinigte Königreich.

- International Developmental Licensed Markets / IDL (Umsatzanteil: 10 Prozent): Dieses Segment umfasst Märkte, in denen McDonald's durch Lizenzvereinbarungen operiert. Es beinhaltet eine Vielzahl von Ländern, insbesondere in Asien, Afrika und Lateinamerika.

Die drei Geschäftssegmente von McDonald’s (Quelle: Investor Presentation, S. 10)

Bei der Betrachtung der geographischen Umsatzverteilung von McDonald’s, sehen wir ein ausgewogenes Verhältnis zwischen dem Geschäft auf dem US-Heimatmarkt und dem internationalen Absatzmarkt.

Die geographische Präsenz von McDonald’s (Quelle: Annual Report 2024, S. 14)

Die unter CEO Chris Kempczinski initiierte Geschäftsstrategie von McDonald's konzentriert sich auf das zentrale Ziel, die Position als führendes globales Fast Food-Unternehmen durch mehrere Kernbereiche zu stärken. Die „Accelerating the Arches“ genannte Strategie lässt sich in drei elementare Säulen („Growth Pillars“) untergliedern, die passend zum Börsenticker unter dem M-C-D-Ansatz zusammengefasst sind. Diese Analogie symbolisiert die Aspekte Markenführung, die Stärkung des Kernangebots sowie die konsequente Digitalisierung des Geschäftsmodells.

Die Wachstumstreiber von McDonald’s (Quelle: Investor Presentation, S. 37)

Der erste Bestandteil, Marketing, zielt auf eine klarere, emotionalere und konsistentere Markenkommunikation ab. McDonald’s führt ein Marketingbudget im Ausmaß eines niedrigen Milliardenbetrages pro Jahr, der u.a. in globale Werbekampagnen, die eine starke Markenbindung erzeugen und den Wiedererkennungswert weltweit steigern sollen, investiert werden. Ziel ist es, durch ein einheitliches Markenbild Vertrauen und Loyalität bei Kunden aufzubauen – etwa der Betonung ikonischer Produkte wie dem Big Mac.

Der zweite Schwerpunkt, Core Products, bezieht sich auf die konsequente Fokussierung auf das bestehende Kernsortiment. Produkte wie Burger, Pommes Frites und Chicken-Angebote stehen dabei im Mittelpunkt. McDonald’s strebt an, diese Kernprodukte durch höhere Qualitätsstandards, neue Rezepturen oder effizientere Produktionsprozesse zu verbessern. Gleichzeitig wird das Angebot lokal angepasst, um regionale Geschmäcker besser zu bedienen. Eine weitere Dimension ist die kontinuierliche Innovation, um den sich wandelnden Verbraucherpräferenzen gerecht zu werden. Dies umfasst die Einführung gesünderer Optionen und regionaler Spezialitäten.

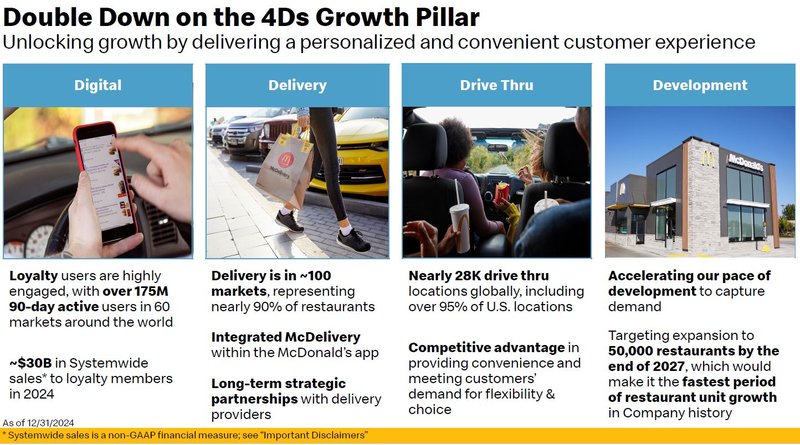

Der dritte Bestandteil, 4D‘s (Digital, Delivery, Drive-Thru, Restaurant Development), umfasst zunächst alle Initiativen rund um das Thema Digitalisierung und technologische Weiterentwicklung der Infrastruktur. Hierzu gehören der Ausbau mobiler Bestell- und Bezahlmöglichkeiten, Self-Service-Terminals, Treueprogramme und datenbasierte Personalisierung von Angeboten. Durch digitale Lösungen wie die Mobile-App soll nicht nur die Kundenloyalität erhöht, sondern auch operative Abläufe im Betrieb optimiert und somit die Effizienz gesteigert werden. Besonders wichtig ist in diesem Bereich auch die Integration von Delivery-Services und die enge Verzahnung von Online- und Offline-Kanälen von der Bestellung bis zur Lieferung. McDonald’s besitzt über 28.000 Restaurants, die mit dem Drive-Thru-Service ausgestattet sind. Bei Neueröffnungen soll dieser in den Vereinigten Staaten als Standard fest etablierte Komfort implementiert werden, sodass das Essen abgeholt werden kann, ohne dabei aus dem Auto aussteigen zu müssen. Weiters geht es auch um die Optimierung des Drive-Thru-Service wie beispielsweise die Einführung einer automatischen Ordererfassung bei der Essensbestellung am Autoschalter.

Die 4D's in der Wachstumsstrategie von McDonald’s (Quelle: Investor Presentation, S. 23)

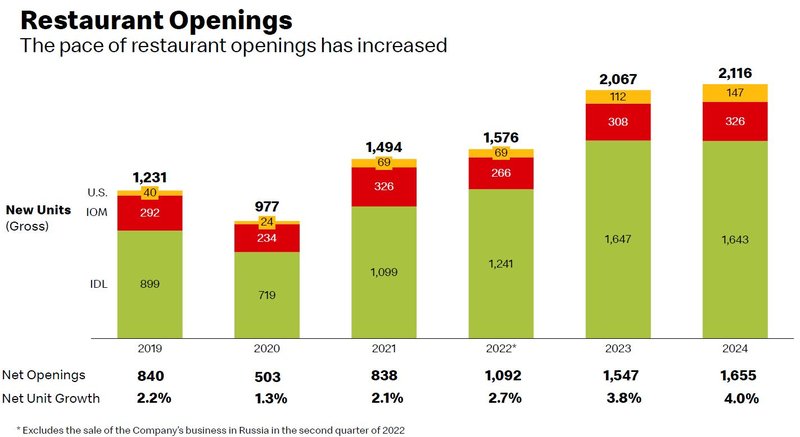

Unter dem letzten D, Restaurant Development, werden alle Wachstumsinitiativen im Rahmen der internationalen Expansion zusammengefasst. In der „Accelerating the Arches“-Strategie verfolgt McDonald’s globales Wachstum, insbesondere die gezielte Erweiterung des Geschäfts durch Eröffnung neuer Restaurants in aufstrebenden Märkten außerhalb Nordamerikas und Europas. Hierbei wird das bewährte Franchise-Modell weiter skaliert, wobei McDonald’s strategisch wichtige Standorte oft selbst besitzt oder langfristig sichert, um die Kontrolle über die Marktdurchdringung und die wirtschaftliche Stabilität zu gewährleisten. Das Ziel lautet bis 2027 weltweit 50.000 Restaurants zu betreiben.

Die Verteilung nach Restaurant-Typ von McDonald’s (Quelle: Annual Report 2024, S. 21)

Die Deckungsbeiträge nach Restaurant-Typ von McDonald’s (Quelle: Annual Report 2024, S. 16)

McDonald’s folgt einer klar strukturierten Kapitalallokationsstrategie, die darauf abzielt, das organische Wachstum in Abstimmung mit der Unternehmensstrategie durch gezielte Investitionen zu fördern und gleichzeitig solide Kapitalrenditen an Aktionäre auszuschütten. Die wichtigste Zielsetzung besteht darin, die verfügbaren liquiden Mittel in drei prioritäre Bereiche zu steuern: organisches Wachstum, Dividenden und Aktienrückkäufe.

Ein wesentlicher Teil des Investitionskapitals (CapEx) fließt in die Expansion des Restaurantnetzes. Für das Jahr 2025 plant McDonald’s Investitionen in Höhe von 3 bis 3,2 Mrd. USD, wobei der Großteil auf die Expansion neuer Restaurants in den USA und den internationalen Märkten ausgerichtet ist. Insgesamt sollen rund 2.200 neue Standorte eröffnet werden, um ein organisches Wachstum von vier bis fünf Prozent pro Jahr zu erzielen – womit das bereits weiter oben erwähnte Ziel von 50.000 Restaurants bis Ende 2027 im Zentrum steht.

Die Neueröffnungen von McDonald‘s-Restaurants seit 2019 (Quelle: Investor Presentation, S. 31)

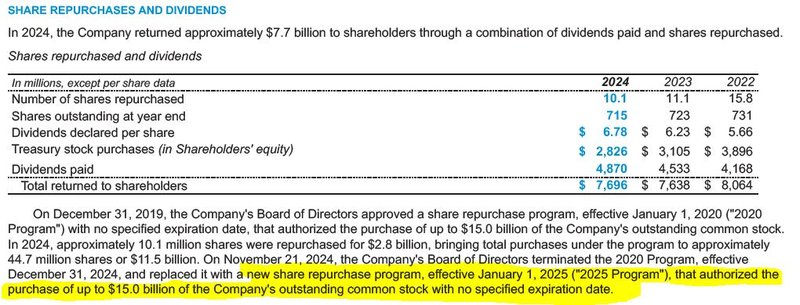

Der zweite Schwerpunkt der Kapitalallokation besteht in der Ausschüttung an die Aktionäre. McDonald’s hat für 2024 rund 4,9 Mrd. USD an Dividenden ausgeschüttet und etwa 2,8 Mrd. USD für Aktienrückkäufe verwendet. Dazu mehr Details im weiteren Verlauf dieses Beitrags.

Die Kapitalallokation von McDonald’s (Quelle: Investor Presentation, S. 32)

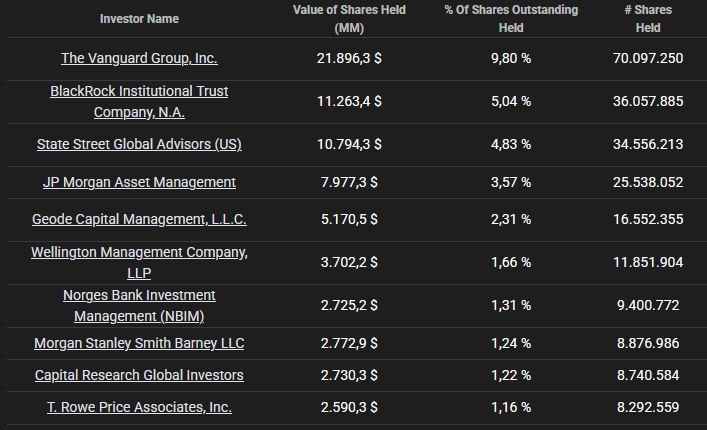

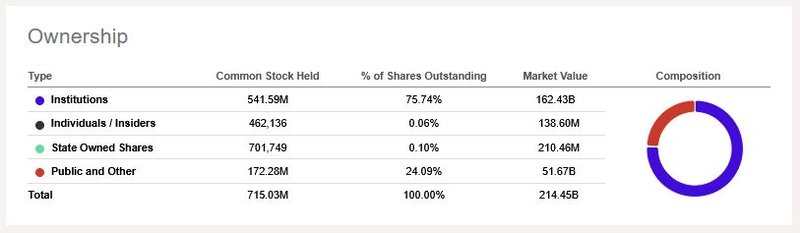

Die Eigentümer von McDonald’s

Beim Blick auf die Eigentümerstruktur von McDonald’s fällt zunächst der hohe Anteil an Institutionellen Investoren auf. Dieser beträgt über 75 Prozent der ausstehenden Aktien und speist sich für gewöhnlich aus den „üblichen Verdächtigen“ der Vermögensverwalter.

Eigentümerstruktur von McDonald’s (Quelle: tikr.com)

Anteil von Investoren-Gruppen von McDonald’s (Quelle: Seeking Alpha*)

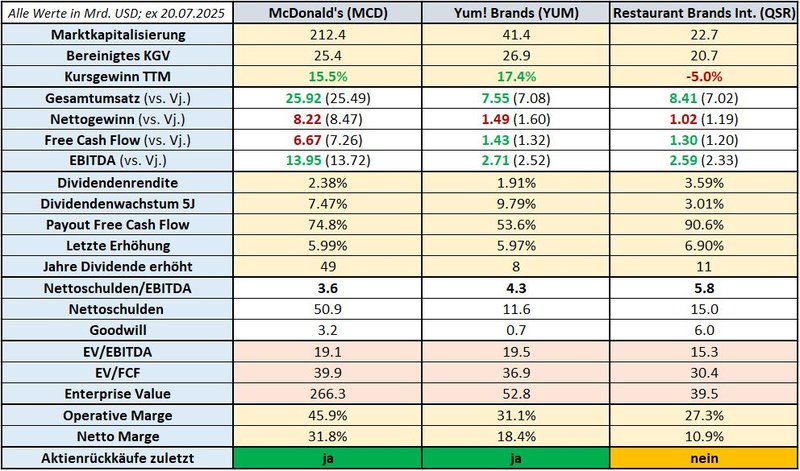

Die Wettbewerbssituation – fundamentaler Vergleich

Der Charakter des Geschäftsmodells von McDonald’s in Verbindung mit meinen ausgewählten Parametern ergibt ein überschaubares Spektrum an infrage kommenden Kandidaten für den Wettbewerbsvergleich. Inhaltliche Unterscheidungsmerkmale in der Bedeutung der einzelnen Produktsegmente und der Internationalisierungsgrad sind allesamt Bestandteile, die gesondert im Rahmen einer qualitativen Unternehmensanalyse der im Vergleich herangezogenen Unternehmen zu bewerten sind.

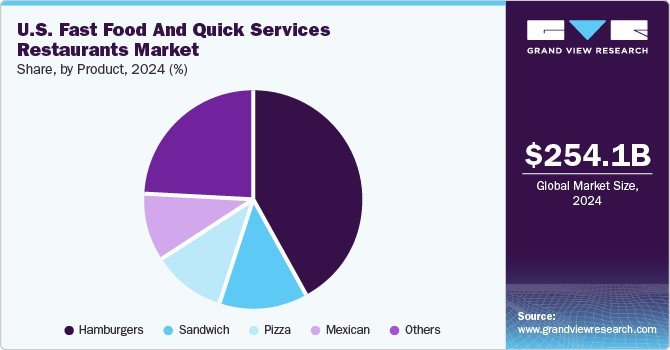

Der Markt für Fast Food und Schnellrestaurants in den USA wurde im Jahr 2024 auf über 250 Mrd. USD geschätzt und wird von 2025 bis 2030 mit einer jährlichen Wachstumsrate von 3,4 Prozent prognostiziert. Aufgrund des Produktfokus von McDonald’s auf „klassisches“ Fast Food habe ich mich dazu entschieden, die Unternehmen Yum! Brands (mit den Marken KFC, Pizza Hut und Taco Bell) und den in Kanada ansässigen Systemgastronomie-Franchiser Restaurant Brands International für den Wettbewerbsvergleich herauszupicken. Zu letzteren Unternehmensholding zählen die Marken Burger King und Tim Hortons.

Marktgröße von Fast Food in den Vereinigten Staaten (Quelle: Grand View Research*)

Schlussendlich dient die von mir ausgewählte Peer Group zur allgemeinen Einordnung mit eher „illustrativem Charakter“. Die Vergleichsgruppe könnte um andere Schwergewichte aus der Schnellrestaurantbranche wie Chipotle Mexican Grill oder Domino’s Pizza erweitert werden. Ob auch die Kaffeehauskette Starbucks in diese Kategorie fällt? Man kann gewiss geteilter Meinung darüber sein, ob bei McDonald’s das Kaffeegeschäft sowie Snack-Sortiment dermaßen hoch gewichtet sind und dadurch eine signifikante Überschneidung der Zielgruppen mit Starbucks entsteht. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Wettbewerbsvergleich von McDonald’s mit Yum! Brands und Restaurant Brands International (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Alle Werte sind in US-Dollar angeführt

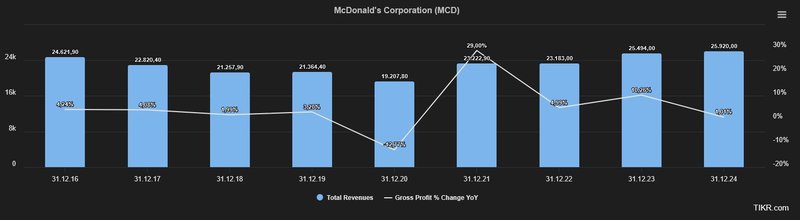

Das Finanz-Lagebild von McDonald’s

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von McDonald’s. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash-Flow an. Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 4,1 Prozent p.a. an.

Entwicklung des Umsatzes von McDonald’s (Quelle: tikr.com)

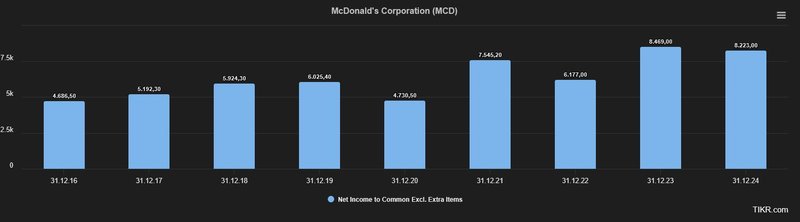

Beim von Sondereffekten bereinigten Gewinn sehen wir seit zehn Jahren eine kontinuierlich nach oben gerichtete Entwicklung. Auszunehmen von dieser Aufwärtsentwicklung sind die Phasen der weltweiten Coronapandemie im Jahr 2020 sowie der Rückzug aus dem russischen Markt im Jahr 2022 (mit vormaligem Beitrag von knapp drei Prozent zum Gesamtgewinn). Im Durchschnitt wuchs der Nettogewinn in den letzten fünf Jahren um 7,1 Prozent p.a. an Ziehen wir das abgelaufene Geschäftsjahr 2024 heran, so ging der bereinigte Gewinn um drei Prozent zurück. McDonald’s erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 8,22 Mrd. USD (2023: 8,47 Mrd. USD).

Entwicklung des Gewinns von McDonald’s (Quelle: tikr.com)

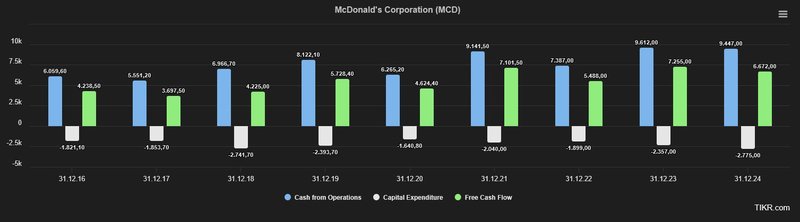

Der dem Unternehmen zur Verfügung stehende Free Cash-Flow kann für Kapitalinvestitionen in organisches Wachstum, Forschung und Entwicklung, Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie Kapitalinvestitionen (CapEx) für den Zeitraum 2016 bis 2024 folgendermaßen aus:

Entwicklung des Free Cash-Flow von McDonald’s (Quelle: tikr.com)

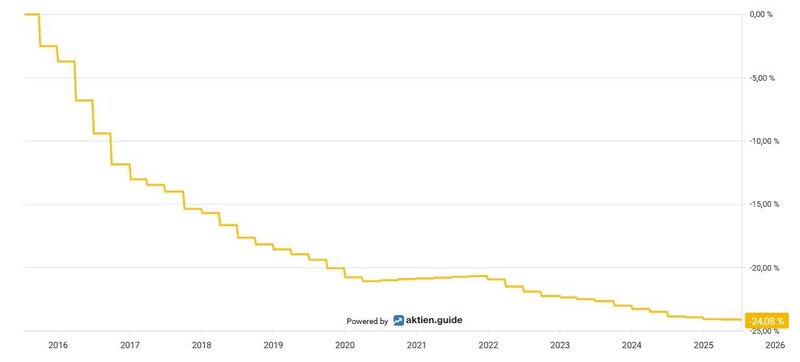

In den vergangenen zehn Jahren reduzierte das Management durch Aktienrückkäufe die Anzahl an ausstehenden Aktien um insgesamt 24,1 Prozent.

Aktienrückkäufe von McDonald’s (Quelle: aktien.guide*)

Das im November 2024 genehmigte Aktienrückkaufprogramm erteilt dem Management das Pouvoir unternehmenseigene Aktien in Höhe von 15 Mrd. USD zurückzukaufen, ohne einen verbindlichen Zeitraum für die Aktienrückkäufe vorzugeben.

Aktuelles Aktienrückkaufprogramm von McDonald’s (Quelle: Annual Report 2024, S. 22)

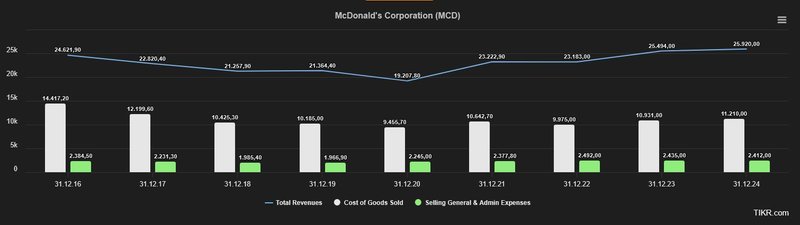

In der Kostenstruktur von McDonald’s fällt auf, dass einhergehend mit langfristig steigenden Gesamtumsätzen in den letzten vier Geschäftsjahren im geringeren Ausmaß die damit verbundenen Kostenpositionen COGs (Cost of Goods Sold) und SG&As (Selling General & Admin Expenses) mitwachsen. Dies hängt mit dem Ausbau des Franchise-Systems zusammen.

Aufwendungen von McDonald’s (Quelle: tikr.com)

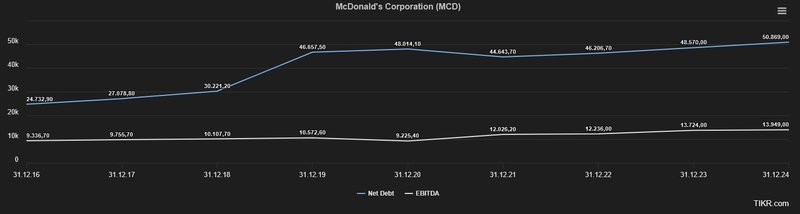

Ein kritischer Blick auf die Verschuldungssituation zeigt uns, dass auf die zinstragenden Finanzverbindlichkeiten 52 Mrd. USD entfallen, denen liquide Mittel und Wertpapiere von 1,1 Mrd. USD gegenüberstehen. Daraus ergibt sich eine Nettoverschuldung von 50,9 Mrd. USD. Im Verhältnis zum aktuellen EBITDA der letzten zwölf Monate mit 13,9 Mrd. USD errechnet sich eine Ratio von 3,6. Dieser Wert liegt über der als kritisch angesehenen Schwelle von 3.

Entwicklung der Netto-Verschuldung und EBITDA von McDonald’s (Quelle: tikr.com)

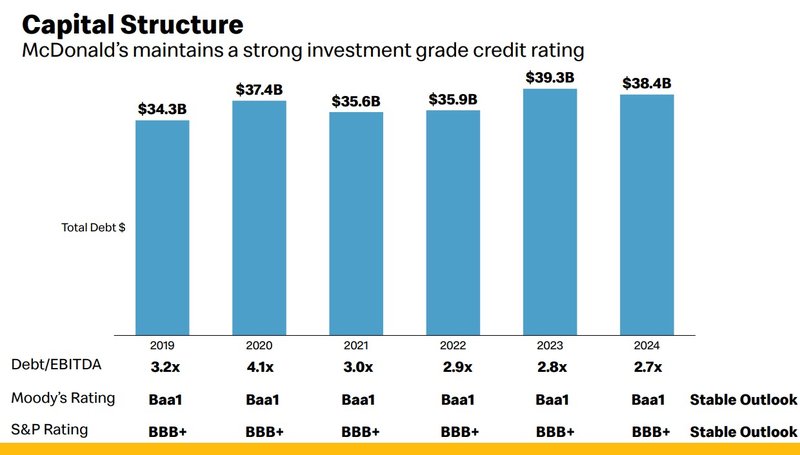

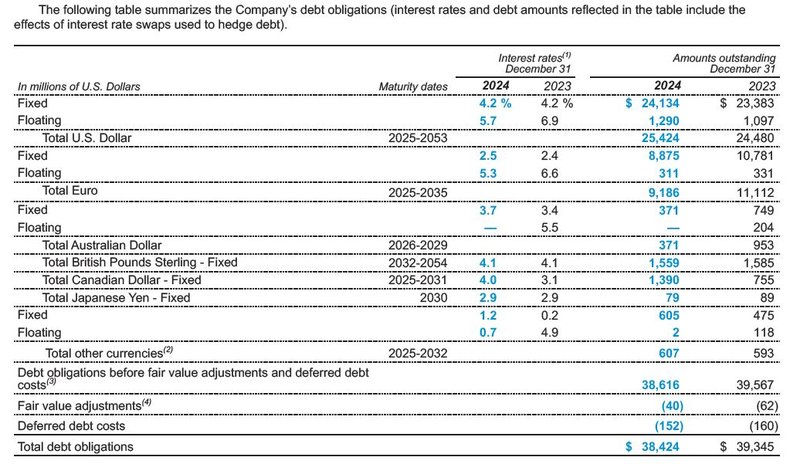

Doch kein Grund für schrillende Alarmglocken. Denn in den obigen Schulden sind auch die Leasing-Verbindlichkeiten hineingerechnet. Reduziert man die Nettoschulden um den relevanten Betrag, sieht die Situation mit einem Ratio von 2,7 entspannter aus. Übrigens: der Großteil der vorwiegend in USD und Euro denominierten Verbindlichkeiten sind fix verzinst.

Die Fremdkapitalstruktur von McDonald’s (Quelle: Investor Presentation, S. 33)

Die Verteilung zwischen fixer und variabler Finanzierung sowie das Fremdwährungs-Exposure der Kreditverbindlichkeiten von McDonald’s (Quelle: Annual Report 2024, S. 62)

Standard & Poor‘s bestätigte im April 2025 das Kreditrating des Unternehmens mit dem Investment Grade BBB+.

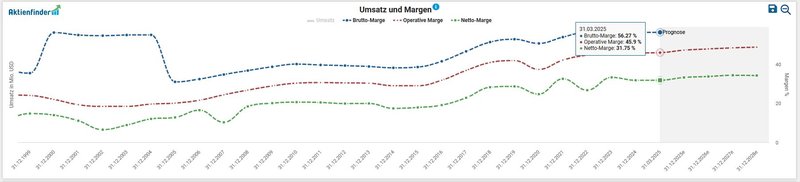

Zuletzt betrachten wir die Profitabilität von McDonald’s anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Der positive Verlauf in der Rentabilität des Geschäftsmodells zieht sich erkennbar von der Brutto-Marge bis zur Betriebsmarge durch. Generell hat McDonald’ seine starke Erfolgsbilanz bei der Steigerung seiner Margen. Durch kontinuierliche Optimierung und zunehmender Digitalisierung der Betriebsprozesse sowie der in der Unternehmensstrategie verankerten Transformation in Richtung Ausbau des hochprofitablen Franchise-Systems steigerte das Management die Nettomarge auf über 30 Prozent innerhalb der letzten zehn Geschäftsjahre.

Entwicklung der Margen von McDonald’s (Quelle: Aktienfinder)

Chancen & Risiken von McDonald’s

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Skalierbares Geschäftsmodell: durch die Standardisierung und der zunehmenden Digitalisierung der Betriebsprozesse und internen Wertschöpfungsketten sowie mit dem Aufbau von Global Business Services (GBS) als eine zentrale, unternehmensweite Struktur zur Bündelung von unterstützenden Geschäftsprozessen über verschiedene Funktionsbereiche hinweg, schöpft McDonald’s das ganze Repertoire für das Heben der Skaleneffekte im Sinne der Franchisenehmer aus

- Werthaltiges Immobilienportfolio & Treasury Stocks: McDonald’s bewertet das Immobilienvermögen nach Berücksichtigung der Abschreibung und basierend auf den historischen Anschaffungskosten mit einem Zeitwert von lediglich 25,3 Mrd. USD. Einmal abgesehen von den jährlich wachsenden Mieterlösen von aktuell über zehn Mrd. USD als eine stabile Einnahmequelle, birgt der in der Bilanz gehaltene Immobilienbesitz bei Verwendung des Verkehrswertes für die Wertermittlung enorm hohe stille Reserven. Zudem häufte das Unternehmen einen Anteil an eigenen Aktien („treasury stocks“) von mittlerweile 77,8 Mrd. USD an, die das verbuchte Eigenkapital vermindern, da sie nicht eingezogen bzw. vernichtet wurden. Treasury Stocks geben dem Unternehmen Gestaltungsspielraum in der Bilanz, bei potentiellen Übernahmen (als Teil zur Finanzierung des Kaufpreises) oder bei zukünftigen Kapitalmaßnahmen

- Markenstärke: die starke Kernmarke von McDonald’s in Verbindung mit dem einzigartigen Wiedererkennungswert sorgt für eine hohe Kundenloyalität. Sowohl strategische Partnerschaften wie beispielsweise mit Disney für die Beigaben bei den Happy Meals als auch die hohe Engagement-Rate mit 175 Mio. aktiven Kunden in 60 verschiedenen Ländern, die zumindest einmal pro Quartal dem Restaurant einen Besuch abstatten, tragen zur Bedeutung dieses immateriellen Vermögenswertes bei

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich der Fast Food-Konzern entlang eines etablierten Angebots an Kernprodukten und globaler Absatzmärkte, die existenzgefährdete Abhängigkeiten oder geographische Konzentrationsrisiken außerhalb des US-Heimatmarktes eingrenzen. Täglich besuchen ca. 70 Mio. Kunden die weltweit 43.500 Restaurants, die sich in über 100 Ländern befinden

- Wachstumsstrategie: durch die Transformation des Betriebsmodells mit dem Fokus auf das hochprofitable Franchise-Modell anstatt selbstgeführter Restaurants bietet für McDonald’s genügend Spielraum für organisches Wachstum außerhalb der etablierten Märkte in Nordamerika und Europa. Das Potential von Kostensynergien durch die verstärkte Digitalisierung, Monetarisierung des Treueprogramms und dem weiteren Ausbau des Drive-Thru-Services sind als Prioritäten im Rahmen der aktuellen Unternehmensstrategie „Accelerating the Arches“ eindeutig definiert. Insofern können die Einstellung des Experiments mit CosMc’s in den USA oder das Ende des Fleischersatzprodukts McPlant in Österreich als konsequente Umsetzung der Strategie im Sinne der Kapitaleffizienz eingestuft werden

- Kapitalallokation: das Bestandsgeschäft zeichnet eine hohe Stabilität bei der Generierung von Free Cash-Flows aus, die das Investieren in neue Wachstumschancen sowie eine aktionärsfreundliche Kapitalallokation in Form von seit Jahrzehnten wachsenden Dividendenzahlungen und üppigen Aktienrückkaufprogrammen ermöglichen

Risiken:

- Konsumentenverhalten: der Trend zu gesünderer Ernährung, nachhaltigem Konsum und pflanzenbasierten Alternativen stellt McDonald’s vor Anpassungsdruck beim Menü und bei der Markenpositionierung. Wenn Preiserhöhungen, die durch Preisanstiege für Energie, Mieten, Löhne und Rohstoffe ausgelöst werden, an die Kunden weitergegeben werden sollen, könnten diese auf preisgünstigere Alternativen der Konkurrenz ausweichen. Die global steigende Nachfrage von Medikamenten mit dem Wirkstoff Semaglutid (z. B. von Novo Nordisk oder Eli Lilly) kann negative Folgen für die Fast Food-Branche zeitigen. Denn diese via „Abnehmspritze“ verabreichten Medikamente ahmen das Hormon GLP-1 nach, welches im Darm produziert wird und Sättigung signalisiert, wodurch der Appetit reduziert wird. Der bewusste Verzicht auf kalorienreiche Snacks, Softdrinks oder Fast Food könnten zu einem breiten Wandel im Essverhalten der Konsumenten führen, gleichwohl McDonald’s bisher keinen unmittelbaren Nachfragerückgang durch GLP-1-Medikamente verzeichnet

- Wettbewerb: die Konkurrenz im Fast Food-Markt ist gekennzeichnet von einem hohen Wettbewerbsgrad – von klassischen Ketten (z. B. Burger King, KFC) bis hin zu digitalen Lieferdiensten und lokal spezialisierten Anbietern. Sowohl im Kernmarkt USA als auch auf internationaler Ebene setzt sich das Feld an Mitbewerber aus verschiedenen Anbietern zusammen, aus deren Produktangebot die Konsumenten wählen können. McDonald’s besitzt die Möglichkeiten, neue Produktrezepturen in den einzelnen Märkten zu pilotieren und bei zufriedenstellenden Ergebnissen breiter auszurollen

- Lebensmittelsicherheit & Reputationsrisiken: Vorfälle wie Hygienemängel oder verunreinigte Produkte (z. B. die Infektionsfälle mit Kolibakterien in den USA im letzen Jahr) können das Vertrauen der Kunden und die weltweit bekannte Marke massiv schädigen. Neue gesetzliche Vorgaben zu Kalorienkennzeichnung, Fett- oder Zuckeranteilen können Anpassungen im Produktportfolio und höhere Kosten verursachen. Politische Debatten um die Einführung einer Zuckersteuer oder andere Restriktionen wie Werbeverbote für Kinder im Kontext von Fast Food sind latente Risiken für das Markenimage von McDonald’s (und der Konkurrenz)

- Franchise-System: rund 95 Prozent der McDonald's-Restaurants werden von Franchisenehmern betrieben. Die Kosten für Marketing, Produktwerbung aber auch den zentralen Dienstleistungen (Digitalisierung, Prozessautomatisierung, etc.) führten zu schwerwiegenden Finanzproblemen bei den Franchisenehmern beim Konkurrenten Subway, der auch einige strategische Fehler in der Gestaltung des Franchise-Konzepts zu verantworten hat. Im Falle von McDonald’s wurde bekannt, dass sich in der Vergangenheit einige Franchisenehmer über den signifikanten Anstieg der Löhne und der Kosten für Zutaten und Verpackung besorgt zeigten, da sie den Gewinn der Betreiber schmälerten. Andere sind verärgert über die zunehmenden unangekündigten Kontrollbesuche von Auditoren in den Vereinigten Staaten. McDonald’s hat zuletzt zum 1. Januar 2024 wichtige Änderungen an seiner Royalty-Fee für Franchisenehmer in den USA und Kanada vorgenommen. Dabei wurde die Lizenzgebühr zum ersten Mal seit fast 30 Jahren von 4 auf 5 Prozent des Umsatzes erhöht (für neue Standorte, Übernahmen oder Standortverlegungen)

- Geographischer Footprint: die geographische Streuung der Absatzmärkte mit zunehmenden Fokus auf die Expansion in den internationalen Märkten sorgen für ein höheres Risiko-Exposure und macht ein aktives Management dieser Risiken notwendig (z.B. Währungsrisiken, geopolitische Risiken wie der Verkauf des Russland-Geschäfts)

- Zyklik: der konjunkturabhängige Charakter von McDonald’s ist im Vergleich zu anderen Werten, die dem Sektor des zyklischen Nichtbasiskonsums zugeordnet werden, geringer ausgeprägt. Daher ist die Anfälligkeit des Geschäftsmodells für einen Nachfragerückgang in Zeiten einer wirtschaftlichen Rezession weniger markant. Das ist auch anhand der relativ konstanten Ausgaben der Endverbraucher im Segment Quick-Service-Restaurant erkennbar. Dennoch limitiert das kundenseitige Kaufkraftrisiko, ausgelöst durch eine höhere Inflation, die Fähigkeit des Unternehmens, permanent an der Preisschraube zu drehen und die hohen Kostensteigerungen (für Löhne, Betriebskosten, Verpackung, etc.) weiterzugeben. Die Einführung des McValue-Sparangebots (vulgo „Fünf-Dollar-Menü“) in den USA war eine logische Konsequenz schwindender Kaufkraft des preissensibleren Kundensegments

Meines Erachtens bietet der 10-K Report eine erste Anlaufstelle für die Eigenanalyse und Ableitung allfälliger Risiken daraus, welche in Verbindung mit einem Investment in McDonald’s stehen.

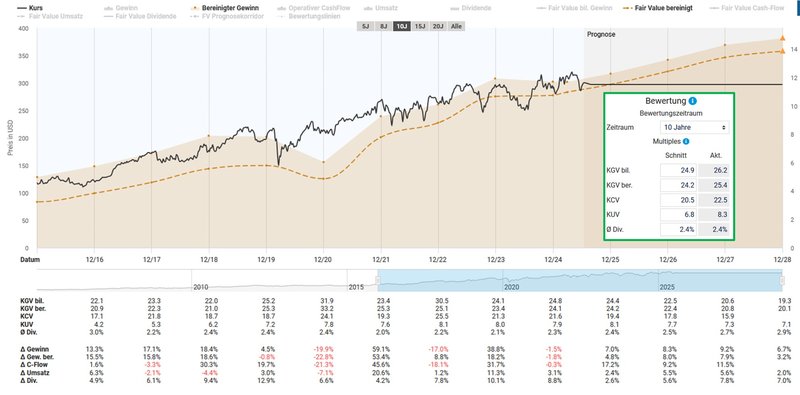

Die aktuelle Bewertung der McDonald’s Aktie

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 25,4 ist auf den ersten Blick eine marginale Überbewertung von McDonald’s im Vergleich mit dem historischen Durchschnittswert von 24,2 für die letzten zehn Jahre festzuhalten.

Fairer Wert von McDonald’s (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, bevorzuge ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CapEx)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von McDonald’s sehen wir, dass das aktuelle Bewertungsergebnis von 19,1 in etwa dem Durchschnitt der letzten fünf Jahre entspricht, wenngleich man den Fast Food-Konzern im Juli 2024 zu einem Multiple von unter 17 erwerben konnte.

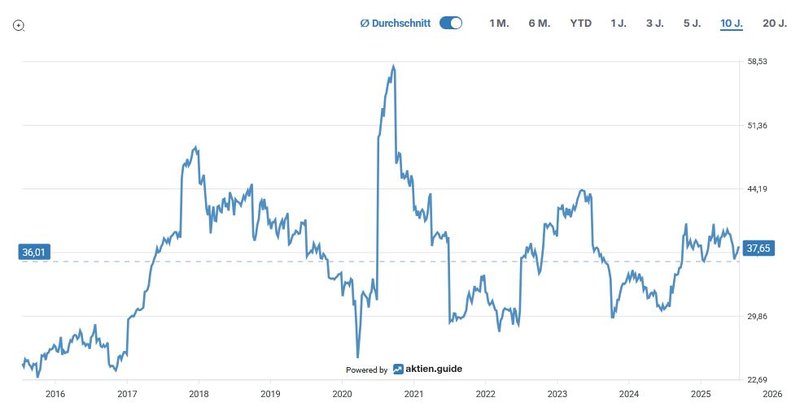

Enterprise Value zu EBITDA von McDonald’s (Quelle: Seeking Alpha*)

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash-Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide* erkennen wir gut, dass sich die Aktie von McDonald’s mit einem Wert von 37,7 einen Tick oberhalb des Durchschnittwertes für das EV/FCF-Ratio der letzten zehn Jahre befindet.

Enterprise Value zu Free Cash-Flow von McDonald’s (Quelle: aktien.guide*)

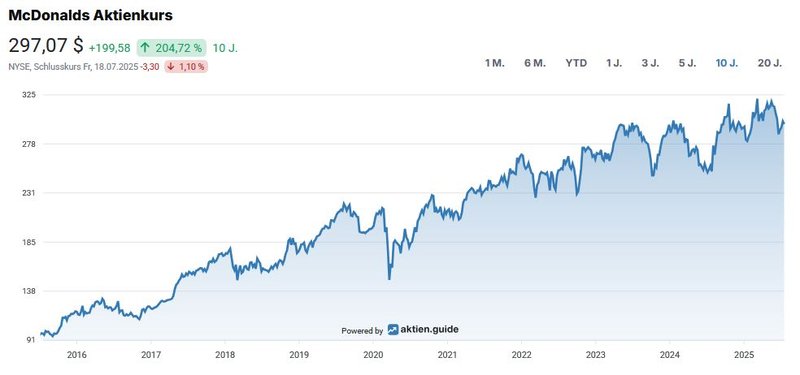

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 204,7 Prozent im Zehnjahresüberblick bzw. 11,8 Prozent Kursgewinn (ohne Dividenden) pro Jahr:

Aktienchart von McDonald’s (Quelle: aktien.guide*)

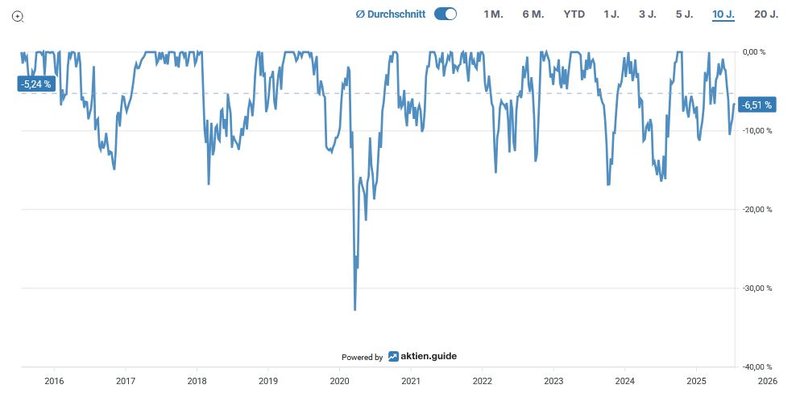

Der maximale Rückgang in den letzten zehn Jahren betrug ca. 33 Prozent im Zuge des Ausbruchs der Coronapandemie im März 2020:

Unterwasser-Chart von McDonald’s (Quelle: aktien.guide*)

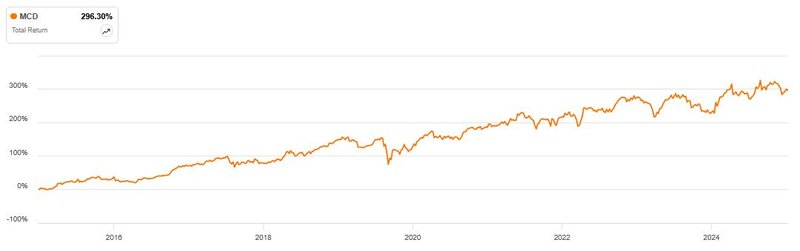

Im Zehnjahres-Zeitraum brachte ein Investment in McDonald’s gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von rund 296 Prozent für den Anleger:

Total Return von McDonald’s (Quelle: Seeking Alpha*)

Die Dividendenqualität von McDonald’s

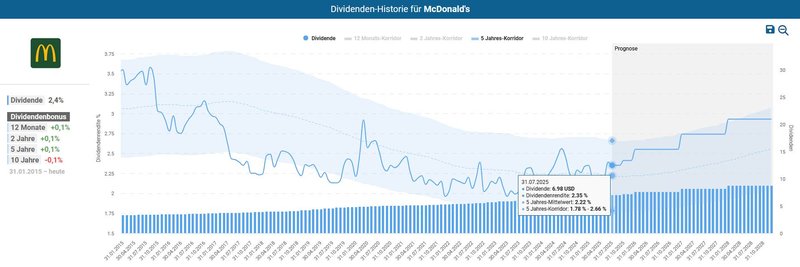

Bei der Betrachtung der Dividendenhistorie fällt auf, dass McDonald’s einen beeindruckenden Track Record von 49 Jahren wachsender Dividenden ausweist. Im sehr wahrscheinlichen Falle einer Dividendenerhöhung im Jahr 2025 könnte die Fast Food-Kette in den erlauchten Kreis der Dividendenkönige aufsteigen.

Auf Basis des Dividenden-Alarms im Aktienfinder erkennen wir, dass die aktuelle Dividendenrendite oberhalb des Fünfjahres-Mittelwert liegt. In den letzten zehn Jahren gab es selten günstigere Zeitpunkte, an welchem durch den Kauf der Aktie eine merklich höhere Dividendenrendite zu erzielen gewesen wäre.

Dividendenhistorie von McDonald’s (Quelle: Aktienfinder)

Bei meinem Kaufkurs von 284 USD errechnet sich eine Dividendenrendite von 2,5 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 7,5 Prozent p.a. bzw. ebenfalls 7,5 Prozent p.a. im Zehnjahres-Zeitraum. Das Unternehmen erhöhte zuletzt im September des letzten Jahres um sechs Prozent die Dividende. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2024: +6,0 %

- 2023: +9,9 %

- 2022: +10,2 %

- 2021: +7,0 %

- 2020: +3,2 %

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 1,77 USD pro Aktie und wird in den Monaten zu Quartalsende ausbezahlt (März, Juni, September, Dezember).

Ziehen wir den Durchschnittswert des Free Cash-Flow der letzten drei Jahre als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir bei einem moderaten Ergebnis von 66 Prozent für das Payout Ratio von McDonald’s. In den kommenden Jahren sehe ich daher ausreichend Spielraum für Dividendenerhöhungen im mittleren einstelligen Prozentbereich.

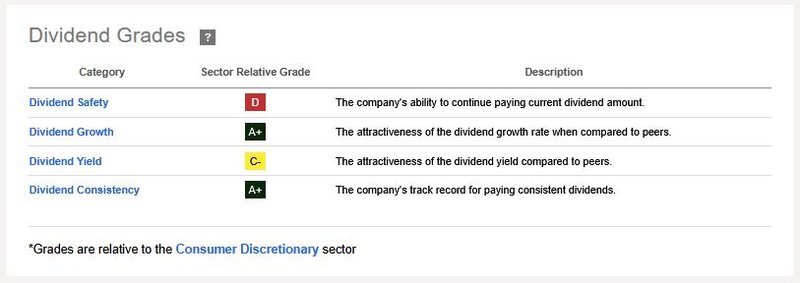

Zuletzt ein Blick auf die von Seeking Alpha* bereitgestellte Dividend Scorecard. In dieser werden innerhalb des unternehmensrelevanten Sektors die vier unterschiedlichen Kriterien (Dividenden-Sicherheit, -wachstum, -rendite und -kontinuität) verglichen und nach dem US-Schulnotensystem bewertet. Das Ergebnis von McDonald’s wirkt auf mich perplex, wenn die Sicherheit der Dividende angesichts der weiter oben ermittelten Ausschüttungsquote von zwei Drittel des Free Cash-Flow als eine „Red Flag“ bewertet wird:

Dividend Scorecard von McDonald’s (Quelle: Seeking Alpha*)

Fazit: Überlegungen für meine Entscheidung in McDonald’s zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in McDonald’s zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Unternehmensstrategie: durch die Transformation des Betriebsmodells mit dem Fokus auf das hochprofitable Franchise-Modell anstatt von selbstgeführten Restaurants bietet sich für McDonald’s aureichend Spielraum für organisches Wachstum außerhalb der etablierten Märkte in Nordamerika und Europa. Das Potential von Kostensynergien durch die verstärkte Digitalisierung der Vertriebskanäle, Monetarisierung des Treueprogramms und dem weiteren Ausbau des Drive-Thru-Services sind als Prioritäten im Rahmen der aktuellen Unternehmensstrategie „Accelerating the Arches“ eindeutig definiert

- Geschäftsmodell: ein skalierbares Geschäftsmodell mit dem Fokus auf das margenstarke Franchise-System in Verbindung mit einem geringeren Kapitalbedarf für die internationale Expansion zeichnen den Branchenprimus aus. Durch die Standardisierung und der zunehmenden Digitalisierung der Betriebsprozesse und internen Wertschöpfungsketten sowie mit dem Aufbau der Global Business Services (GBS) als eine zentrale, unternehmensweite Struktur zur Bündelung von unterstützenden Geschäftsprozessen über verschiedene Funktionsbereiche hinweg, erzielt McDonald’s hohe Skaleneffekte und weist langfristig noch genügend Wachstumspotential aus (Lieferservice, Drive-Thru-Schalter, Loyalitätsprogramme, etc.)

- Profitabilität: durch kontinuierliche Optimierung der Betriebsprozesse sowie der in der Unternehmensstrategie verankerten Transformation in Richtung Ausbau des Franchise-Systems steigerte das Management die Nettomarge auf über 30 Prozent innerhalb der letzten zehn Geschäftsjahre

- Marktposition: dank einer weltweit etablierten Kernmarke („Golden Arches“), strategisch günstiger Standorte an hochfrequentierten Orten und starken Partnerschaften (z.B. mit Disney) etablierte McDonald’s über Jahrzehnte seine Stellung als unangefochtener Marktführer in der Systemgastronomie

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich der Fast Food-Konzern entlang eines etablierten Angebots an Kernprodukten und globaler Absatzmärkte, die allfällige existenzgefährdete Abhängigkeiten oder geographische Konzentrationsrisiken außerhalb des US-Heimatmarktes eingrenzen. Täglich besuchen ca. 70 Mio. Kunden die weltweit 43.500 Restaurants, die sich auf über 100 Länder verteilen

- Bilanz: die Bilanz kann bei Betrachtung der Nettoverschuldung in Verbindung mit dem buchhalterisch unterbewerteten, aber enorm Cash-generierenden Immobilienvermögen als solide bezeichnet werden. Der geringe Anteil des Goodwills an den Vermögenswerten birgt kaum Gefahr von außerordentlichen Firmenwertabschreibungen. Dank langfristig steigender Cash-Flows sowie einem hohen Bestand an eigenen Aktien hält sich das Unternehmen alle strategischen Optionen offen. Momentan bewertet die Ratingagentur Standard & Poor‘s die Bonität von McDonald’s mit dem Investment Grade BBB+ bei stabilem Ausblick

- Kapitalallokation: McDonald’s legt hohen Wert auf den Shareholder Return. Was die Teilhabe der Eigentümer am langfristigen Unternehmenserfolg betrifft, können stellvertretend zwei bemerkenswerte Anschauungsbeispiele herangezogen werden: in den letzten zehn Jahren kaufte das Unternehmen eigene Aktien um ein Viertel zurück und verdoppelte im selben Zeitraum die Dividende

- Bewertung: McDonald’s stellt als Goldstandard in der Systemgastronomie ein Basisinvestment dank eines beeindruckenden Track-Record und robustem Geschäftsmodell in einer zyklischen Branche dar. Ob ich nun das (bereinigte) KGV oder das Enterprise-Value-EBITDA-Multiple heranziehe: zum Zeitpunkt meines Kaufs weist der Fast Food-Konzern im Vergleich zu den zurückliegenden Jahren eine moderate Bewertung. Im letzten Jahrzehnt gab es die McDonald's-Aktie kaum zum Schnäppchenpreis mit signifikantem Bewertungsabschlag ("Margin of Safety") zu erwerben, was zweifelslos für die Stabilität des Geschäftsmodells und dem vom Markt zugesprochenen Wert des Immobilienvermögens spricht

Auf Grundlage der zusammengetragenen Fakten habe ich in einer ersten Tranche in zwei McDonald’s Aktien zum Kurs von 284,- USD investiert.

Wenn du über die nächsten Investments informiert werden möchtest, dann melde dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu McDonald's? Ich freue mich auf eure Kommentare.

Willst du künftig keinen Beitrag mehr verpassen? Dann sichere dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung. Sämtliche von mir geäußerten Meinungen und Ansichten repräsentieren niemals die Meinungen oder Ansichten der Unternehmen, mit denen ich beruflich oder in sonstiger Verbindung stehe.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Sehr ausführlich. Danke. Also ich habe das vor Jahren so gemacht: Esse mindestens 1-2 x im Monat beim McDonalds. Laden voll. Esse seit knapp 30 Jahren McDonalds Burger. Laden meist voll. Fahre durch den McDrive: muss ständig warten. Heute essen auch meine Kids McDonalds Burger. Seit Jahren investiert. Läuft. Nie mehr auf die Zahlen geschaut. Fire and Forget.

Hallo,

vielen Dank für die anerkennenden Worte und den Kommentar.

Auf den Punkt gebracht! Meine Erfahrungen decken sich zu 100 Prozent, gleichwohl das wohl unter anekdotische Evidenz zu verbuchen ist.

Liebe Grüße,

Clemens