VanEck Global Real Estate ETF – breit gestreut in REITs in Österreich investieren?

Autor: The Dividend Post (Clemens)

14 Januar 2023

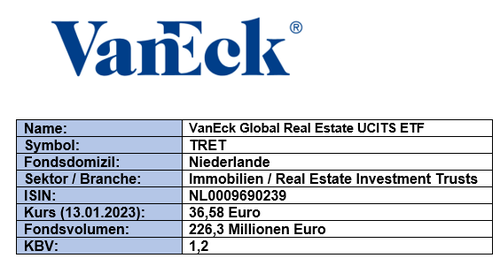

Grunddaten

Investment Summary zum VanEck Global Real Estate ETF

- Diversifikation: Weltweite Streuung (Länder, Branchenmix) als Ergänzung zum realen „Betongold“ in der Heimat

- Kosten: relativ günstige Bepreisung im Vergleich zu anderen Standard-ETFs im Immobilienbereich

- Produktstruktur: physische Indexabbildung als persönlich bevorzugte Variante gegenüber synthetischen, SWAP-basierten ETFs

- Steuer: Real Estate Investment Trusts in der Portfolio-Allokation entsprechend abdeckbar trotz steuerlicher Behandlung als Nicht-Meldefonds in Österreich

Vorstellung des VanEck Global Real Estate ETF

„Nichts in der Welt ist sicher, außer dem Tod und den Steuern“. Der gute Benjamin Franklin musste wohl schon eine Vorahnung über die in Österreich geltende Besteuerung von Real Estate Investment Trusts (REITs) haben. Dazu folgt nach einer allgemeinen Produktvorstellung noch ein kurzer Exkurs.

Beim zugrundeliegende Basisindex für diesen ETF handelt es sich um den Global Property Research Global 100. Laut Eigendefinition deckt dieser zwischen 70 und 80 Prozent der investierbaren Marktkapitalisierung globaler Immobilienwerte ab. Der Index enthält 40 Unternehmen aus Nordamerika, 30 aus EMEA (Europa, Naher Osten und Afrika) und 30 aus dem asiatisch-pazifischen Raum.

Folgende Kriterien finden in der Indexzusammensetzung Berücksichtigung:

- Der Index ist auf der Grundlage der Marktkapitalisierung nach Streubesitz gewichtet

- Der Index bildet die Wertentwicklung der 100 führenden Immobilienunternehmen der Welt ab, welche diese Kriterien erfüllen:

- Mindestens 75 Prozent betrieblicher Umsatz stammt aus dem Immobiliengeschäft (Betrieb oder Entwicklung)

- Mindestens 25 Prozent betrieblicher Umsatz stammt aus dem Mietgeschäft

- Marktkapitalisierung im Streubesitz >50 Mio. US-Dollar

- Mindestens 15 Prozent Streubesitz (free float)

- Der Index wird halbjährlich im März und September überprüft

Mehr Informationen im letztgültigen Factsheet.

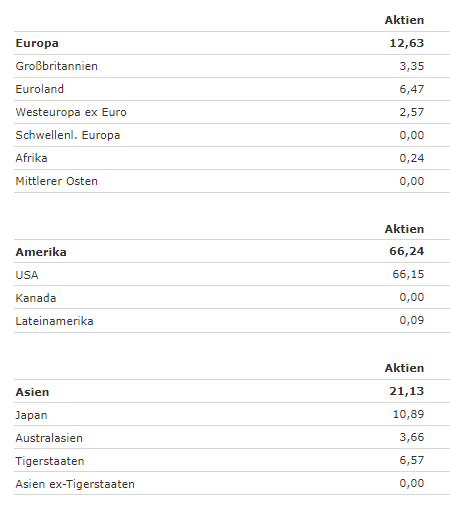

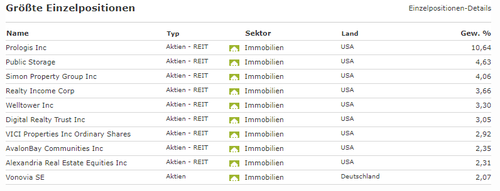

Wie steht es um die Diversifikation des ETFs unter den Gesichtspunkten Länder-Verteilung und Gewichtung der einzelnen Unternehmen. Aktuell setzt sich der VanEck Global Real Estate wie folgt zusammen:

Quelle: Morningstar

Vergleich des VanEck Global Real Estate ETF mit dem iShares Developed Markets Property Yield

Diese Peer Group dient zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten und darüber hinaus:

| VanEck Global Real Estate | iShares Developed Markets Property Yield | |

|---|---|---|

| ISIN | NL0009690239 | IE00B1FZS350 |

| WKN | A1T6SY | A0LEW8 |

| Fondsvolumen | 226 Mio. Euro | 1.256 Mio. Euro |

| Kosten (TER) | 0,25 % | 0,59 % |

| Anzahl Unternehmen | 98 | 337 |

| Gewichtung Top-10 | 38,9 % | 26,7 % |

| Ertragsverwendung | Ausschüttend | Ausschüttend |

| Ausschüttungsrendite | 4,51 % | 3,56 % |

| Ausschüttungsintervall | Vierteljährlich | Vierteljährlich |

| Fondswährung | Euro | US-Dollar |

| Indexabbildung | Physisch | Physisch |

Hier eine von Morningstar zur Verfügung gestellte Übersicht zu überschneidenden Position der in den beiden ETFs enthaltenen Unternehmen:

Quelle: Morningstar

Abschließend der Performance-Vergleich seit Anfang 2019:

Quelle: extraETF

Chancen & Risiken des VanEck Global Real Estate ETF

Wo Chancen entdeckt werden, lauern nicht unweit davon die Risiken. Folgende Kritikpunkte möchte ich zu diesem spezifischen ETF nicht unerwähnt lassen. Sie wären meines Erachtens vor einer Investmententscheidung persönlich zu reflektieren bzw. mit der Kenntnis des eigenen Risikoappetits abzuwägen:

- Hohe US-Dominanz von knapp zwei Drittel des Exposure setzt gewissermaßen ein Grundvertrauen in eine langfristig positiv verlaufende Entwicklung des US-Immobilienmarktes voraus. Ist dem nicht so, könnte ansonsten die USA als Klumpenrisiko durch die Wahl auf ein anderes ETF-Produkt vermieden werden

- Höhere Konzentration von Einzelwerten aufgrund der Limitierung von ca. 100 Unternehmen (beispielsweise Prologis mit über 10 Prozent gewichtet)

- Keine Währungsabsicherung (zugunsten der niedrigen Kostenbasis)

- Generisches Risiko ausbleibender bzw. nicht erfolgter Ausschüttungsmeldungen seitens des ETF-Anbieters. Für den Selbst-Check verweise ich auf den Exkurs (ausschließlich für in Österreich ansässige Personen von Relevanz)

Kauf

Auf Grundlage der zusammengetragenen Fakten im obenstehenden Investment Summary habe ich am 13.01.2023 in 30 Anteile zum Kurs von 36,80 Euro investiert.

Schon bald werden die elf unterschiedlichen Sektoren im Dividendenwachstums-Portfolio vertreten sein. „Weiter, immer weiter!“ sagte einst ein fußballspielender Philosoph vor dem Herrn. Na dann, moch ma einfach weiter so.

Wenn Du als Erste(r) von meinen nächsten Investments informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

Exkurs – Die Besteuerung von im Ausland domizilierten REITs in Österreich (keine Steuerberatung!)

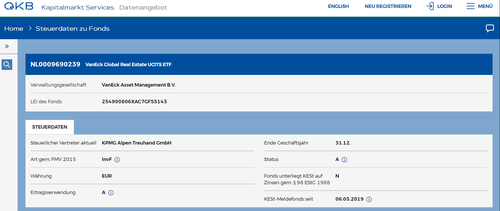

Prinzipiell werden REITs (Real Estate Investment Trusts) analog zu BDCs (Business Development Companies) als alternative Investmentfonds eingestuft. Dies bedeutet für uns Privatanleger, die in Österreich leben und mit ihrem Welteinkommen steuerpflichtig sind, daher eine Besteuerung als Nicht-Meldefonds. Der Vergleich auf der Website my.oekb.at der Österreichischen Kontrollbank (OeKB) für das Objekt der Begierde macht sicher. Sollte der ETF respektive Fonds nicht in der Datenbank aufscheinen, dann handelt es sich mit ziemlich hoher Wahrscheinlichkeit um einen Nicht-Meldefonds. Glücklicherweise finde ich zum besagten VanEck-ETF einen Eintrag:

Evaluierung zum VanEck ETF (Quelle: myoekb)

Zur Abfolge in puncto Besteuerung von Nicht-Meldefonds im Falle von REITs (z.B. Realty Income, Iron Mountain…) folgende Schmankerln:

- Zum Jahreswechsel erfolgt eine pauschale Besteuerung des REIT. So werden pauschal 27,5 % Kapitalertragssteuer (KESt) auf 90 Prozent des jährlichen Kursgewinns fällig, mindestens aber 27,5 Prozent KESt auf 10 Prozent des REIT-Werts am Jahresende. Diese pauschale Besteuerung kennen ETF-Investoren von den ausschüttungsgleichen Erträgen der Meldefonds (wie beispielsweise der von mir gekaufte VanEck ETF).

- Die Anschaffungskosten werden um die pauschale Besteuerung des Nicht-Meldefonds erhöht und verringern gegebenenfalls beim Verkauf des REITs die Bemessungsgrundlage zur Berechnung der KESt auf den Kursgewinn.

- Zusätzlichen werden die laufenden Ausschüttungen (z.B. quartals- oder monatsweise) des REITs werden mit der jeweiligen Quellensteuer des Landes und mit der Kapitalertragsteuer in Österreich abgerechnet. Daher kommt es neben der Quellensteuer ebenso noch zur Abrechnung der vollen Kapitalertragsteuer von 27,5 Prozent bei den meisten steuereinfachen Broker. Bei einem REIT aus den USA wären das eine reduzierte Quellensteuer von 15,0 Prozent plus einer Kapitalertragsteuer von 27,5 Prozent, was somit einer Gesamtsteuerbelastung für den Anleger von 42,5 Prozent entspräche. Mit anderen Worten ein fiktives Beispiel: Der einstmals unwissende und zur Gänze naive Autor dieses Investment Cases rieb sich beim erstmaligen Anblick der Abrechnung nicht nur einmal die Augen („Gibt’s das? Wos is do los? Ich muss mal beim Broker fragen, was da falsch abgerechnet wurde“… denkste!).

Abschließen möchte ich diesen Exkurs mit einem sehr gut aufbereiteten Video von Andreas Greiner, der die ganze, nicht wirklich beneidenswerte Situation für österreichische Privatinvestoren auf den Punkt bringt. Insbesondere für uns beide gilt, dass es sich bei den hier im Beitrag als auch im Video geschilderten Erfahrungen nicht ansatzweise um eine steuerliche Beratung handelt:

PS: Für Feedback bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine Email.

Wie ist eure Meinung zum VanEck Global Real Estate ETF? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ich besitze Anteile von: VanEck Global Real Estate, iShares Developed Markets Property Yield. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Hallo,

ich habe nun die selbe Problematik wie mein Vorposter "David" bei Flatex.

Es werden 27,5% KESt. + 15% Quellensteuer abgezogen. Ich habe dem Support geschrieben, auf eine Antwort kann ich aber sicher lange warten.

Ich hatte erst kürzlich in den VanEck investiert und alle meine REITs verkauft, da Flatex erst seit November 2023 auch die Quellensteuer abzieht.

Hast du eine Lösung/Idee?

LG Tobias

Hallo Tobias,

bei mir seit Anfang 2024 dasselbe Thema. Ich werde im kommenden Newsletter eingehen und im Mai auf eine alternative Lösung wechseln. Schade eigentlich, aber ich muss diese steuerliche Einschätzung zur Kenntnis nehmen.

LG

Clemens

Das ist echt schade! Scheinbar ist der niederländische Mantel das Problem und nicht die REITs darin.

Meinst du, es gibt eine Möglichkeit sich die 15% über die Einkommenssteuererklärung zurückzuholen? Habe da Mal etwas gelesen.

Es gibt z.B. einen vergleichbaren ETF mit US-Mantel (SPDR Dow Jones Global Real Estate). Hier bezahlt man aber 0,40% TER statt 0,25% und das ist dann schlussendlich das Gleiche.

Bin gespannt auf deinen Blogeintrag.

Hallo Tobias,

ich werde mich definitiv für ein steuereinfaches Alternativprodukt entscheiden, ohne mich weiters mit steuerlichen Bedingungen beschäftigen zu müssen. Ich nehme den von Dir geposteten ETF mit auf die Liste.

LG

Clemens

Ich habe mittlerweile die Antwort vom Support bekommen- leider unbefriedigend. Sie verteidigen darin die Vorgangsweise

Hallo Clemens!

Habe die Abrechnung von Flatex bezüglich der letzten Ausschüttung erhalten. Mit Erstaunen musste ich dabei feststellen, dass die Ausschüttung wie bei einem Nicht- Meldefonds behandelt wurde… gibt es hier jemanden der die gleiche Erfahrung gemacht hat?

Überlege deshalb den ETF wieder zu verkaufen, was jedoch ärgerlich wäre.

Hallo David,

ich habe gerade die Abrechnung bei Flatex.at kontrolliert. Da passt alles bezüglich steuerlicher Einordnung der Ausschüttung. Schon beim Kundenservice angefragt?

LG

Clemens

Anfrage bereits vor über einem Monat gestellt und bisher keine Antwort erhalten… (ausgenommen der Antwort, dass meine Frage eingegangen ist) - ärgerlich..

Gebe bescheid, sobald ich die Antwort erhalten habe.

Lg

Hallo David,

das ist ein Ärgernis... vielen Dank für das Dranbleiben! Eventuell hilft ein Anruf bei der Service-Hotline weiter?

Liebe Grüße

Clemens

Hallo Clemens!

Danke für deine inspirierenden Beiträge. Habe mir aufgrund der Kursschwäche im Immobiliensektor nun ebenfalls ein paar Anteile ins Depot gelegt. Antizyklisch sicher nicht verkehrt.

Würde uns in Österreich das Steuerproblem bei REITS nicht treffen, hätte ich eine Investition in Realty Income bevorzugt… aber leider..

Ein Nachkauf für dich mittlerweile auch wieder interessant?

Lg David

Hallo David,

darf ich Fragen, warum du nicht Realty Income kaufst? Du verlierst ja in dem Sinn nix bei der pauschalen Besteuerung am Jahresende oder?

Und die zuviel gezahlte Quellensteuer kannst du dir ja zurück holen. Der Kurs jedenfalls scheint gerade extrem attraktiv zu sein bei der Bewertung.

lg

Hallo David,

ich übe mich im antizyklischen Investieren und momentan gibt es für mich auf der Ebene von Einzelwerten wieder attraktive Bewertungen. Diesen ETF werde ich aktuell nicht aufstocken, weil die aktuelle Gewichtung ausreichend im Echtgeld-Portfolio ist. In den nächsten Monaten würde ich jedoch entsprechend nachziehen analog dem im Regelwerk beschriebenen Vorgehen.

Liebe Grüße,

Clemens

Schöner Post, Clemens, v. a. auch die steuerlichen Aspekte dazu!

Ich habe mich vor ein paar Monaten letztlich nicht für den Van Eck ETF entschieden sondern für den CSIF (IE) FTSE EPRA NAREIT Developed Green Blue UCITS ETF A USD, ISIN IE00BMDX0K95. Auch TER 0,25%, Meldefonds, Quartalszahler, rund 320 Positionen, etwas "grün", aber Fondswährung USD und nicht zu verwechseln mit der thesaurierenden ETF Tranche.

LG

Thomas

Hallo Thomas,

vielen Dank für Deinen Besuch und Kommentar. Sehr interessante Auswahl. Ich hatte diesen ETF kurz auf dem Schirm (insbesondere wegen der breiteren Streuung), habe mich dann für die Euro-ausschüttende Variante von VanEck entschieden. Denke mit beiden Varianten werden wir nicht unzufrieden sein :-)

LG

Clemens

Danke!

Hallo Clemens

Für einen guten etf bin ich immer zu haben,

gekauft

Lg

Robert

Hallo Robert,

vielen Dank für Deinen Besuch. Deine Due Diligence sagt Dir das, dann sollte ich gleich nachkaufen. Gehe ja beinahe als ein ETF-Novize durch :-)

LG

Clemens

Hab den Fonds im Portfolio, 4 Ausschüttungen im Jahr mit QSt.15% und Rest auf 27,5% KeSt. Zusätzlich thesauriert der Fonds jährlich im Juli mit letztens 10,2€ /Stk Bruttothesaurierung. Also Obacht!!

Hallo Hannes,

vielen Dank für Deinen Kommentar - super, dass Du Deine Erfahrungen hier teilst. 10,20 Euro pro Anteil ist nicht ohne!

LG

Clemens

Super Zusammenstellung und Zusammenfassung zur Besteuerung der REITS für uns Österreicher! Danke dafür!

Vielen Dank :-)

Danke! Sehr gut erklärt.

Der "Van Eck Reit " hat eine ISIN aus den Niederlanden? Kann man sagen, wie hier die Besteuerung ist?

Gleich wie bei den US Reits? Oder muss ich mit einer höheren oder vielleicht sogar niedrigeren Quellensteuer rechnen?

Wäre vor einem Investment interessant zu wissen. Lg Didi

Hallo Didi,

vielen Dank für Dein Feedback!

Die Besteuerung unterliegt meiner Erfahrung nach einer Quellensteuer von 15 Prozent, die dem österreichischen Maximum von 15 Prozent entspricht, also voll berücksichtigt wird. Dazu kommt das Delta von 12,5 Prozent, womit man bei den bekannten 27,5 Prozent landet. Wie immer keine Steuerberatung, sondern meine persönliche Erfahrung.

LG

Clemens