#5 Portfolio-Update Oktober 2025: Ein weiterer Neuzugang

Autor: The Dividend Post (Clemens)

20 Oktober 2025

Ein fixer Bestandteil des darin niedergeschriebenen Investmentprozesses ist die Durchführung der monatlichen Bestandsanalyse, in der ich systematisch die für meine Strategie passenden Nachkauf-Kandidaten ermittle. Ob die monatliche Tranche von eintausend Euro in die Liquiditätsreserve fließt oder sich ein interessanter Wert findet , erläutere ich im weiteren Verlauf dieses Beitrags. Weiters teile ich meine Einschätzung, wie ich bei jenen Unternehmen vorgehe, die rein „fundamental“ für einen Nachkauf in Frage kommen und welche Gründe für bzw. gegen eine Aufstockung aktuell sprechen.

Standortbestimmung – Märkte von oben

Auch beim vierten Portfolio-Update blicken wir am Beginn der Bestandsanalyse auf die Indexebene anhand des S&P 500, um ein erstes Stimmungsbild für die aktuelle Bewertung gemessen am Kurs-Gewinn-Verhältnis (KGV) zu gewinnen. Die validen Gründe, warum das KGV auf Indexebene mit Vorsicht zu interpretieren ist, sind mir bewusst. Verzerrungen durch Ausreißer, überproportionale Beeinflussung durch die Schwergewichte („Big Tech“ und „KI-Boom“ lassen grüßen!), Veränderungen in der Indexzusammensetzungen im historischen Vergleich, etc. Sei’s drum. Aktuell liegt das KGV mit 25,5 um mehr als fünf Punkte über dem Zehnjahresdurchschnitt. Der S&P 500 scheint damit im ausgewählten Zeitraum insgesamt stark überbewertet zu sein.

Die Bewertungslage im S&P 500 (Quelle: aktienfinder.de)

Der STOXX Europe 600, der die Marktlage in Europa abbildet, umfasst die 600 größten börsennotierten Unternehmen Europas und beschränkt sich im Gegensatz zum EURO STOXX 50 nicht bloß auf die Eurozone. Wichtige Länder wie Dänemark, Großbritannien, Norwegen oder die Schweiz sind in diesem Index berücksichtigt. Im Durchschnitt der letzten zehn Jahre war der STOXX Europe 600 mit einem KGV von 15,7 bewertet, welches aktuell bei 16,4 liegt und was insgesamt innerhalb der Bandbreite einer moderaten Bewertung entspricht.

Die Bewertungslage im STOXX Europe 600 (Quelle: aktienfinder.de)

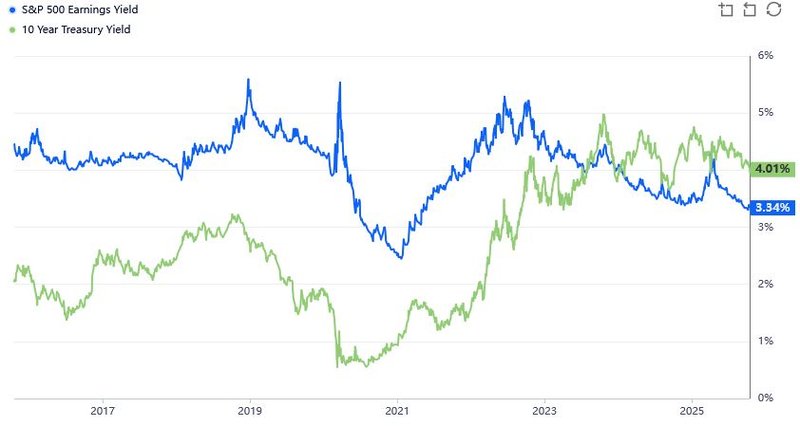

Als komplementären und gleichzeitig abschließenden Schritt meiner ersten Orientierungsphase auf der Makroebene ergänze ich die Bewertungslagen der beiden Indices um die folgende Darstellung, in welcher die Earnings Yield des S&P 500 mit der Rendite von zehnjährigen US-Staatsanleihen (Treasuries) verglichen wird.

S&P 500 Earnings Yield vs. US10Y Yield (Quelle: gurufocus.com)

Die Earnings Yield des S&P 500, berechnet als umgekehrtes KGV, gibt an, wie viel Gewinn ein Investor für jeden investierten Dollar erhält. Im Vergleich zur Rendite von US-Staatsanleihen hilft sie zu beurteilen, ob Aktien im Vergleich zu Anleihen attraktiv bewertet sind. Noch gelten US-Staatsanleihen als risikoarm, während Unternehmensaktien mit höherem Risiko verbunden sind. Eine höhere Earnings Yield im Vergleich zur Anleihenrendite kann darauf hindeuten, dass Investoren für das zusätzliche Risiko von Aktien besser kompensiert werden – was aktuell beim Blick auf die obige Grafik ganz klar nicht der Fall ist. Insgesamt bietet dieser Vergleich Einblicke in die relative Attraktivität von Aktien gegenüber festverzinslichen Wertpapieren. Persönlich ist dieser Vergleich für meine Anlageentscheidung kaum von Bedeutung, erweitert als Datenpunkt jedoch meine subjektive Einschätzung der gegenwärtigen Börsenlage.

Deep-Dive: Echtgeld-Portfolio

Von größter Wichtigkeit für die Beantwortung der Frage, ob ich meine Bestandspositionen aufstocke oder mein hart erarbeitetes Geld vorerst der Liquiditätsreserve zuführe, sind zum einen der individuelle Investmentprozess und zum anderen das zugrundeliegende Regelwerk.

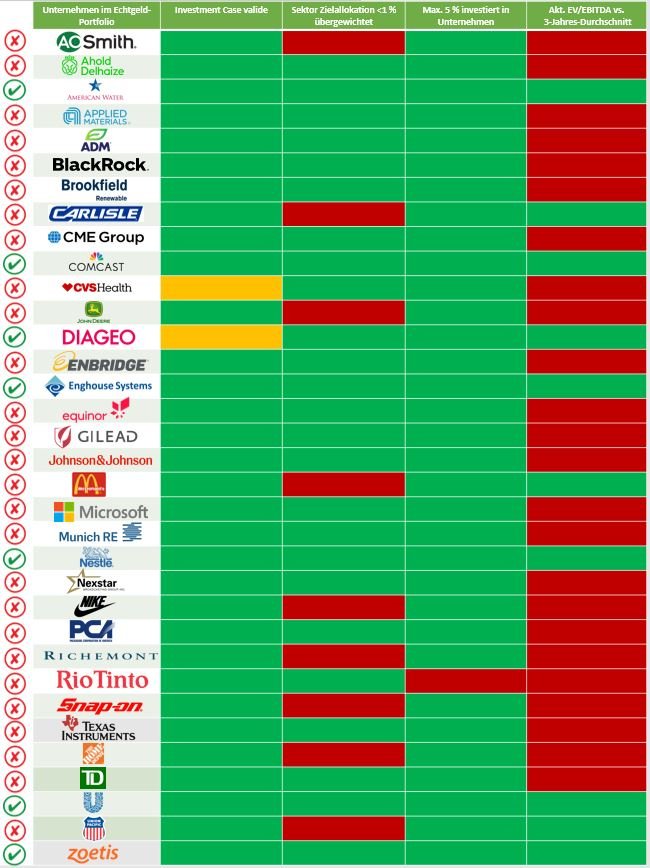

Das folgende Schema verwende ich seit einigen Monaten für die Ermittlung potentieller Nachkäufe. Kurz festgehalten die vier Prozessschritte:

1) Qualitäts-Check => der Investment Case ist weiterhin valide? ✅

2) Der Sektor ist im Verhältnis zur Zielallokation nicht übergewichtet? ✅

3) In den Einzelwert sind nicht mehr als 5 % des eingesetzten Kapitals investiert? ✅

4) Die aktuelle Bewertung liegt unter bzw. nahe dem Dreijahresdurchschnitt (EV / EBITDA bzw. KBV bei Banken)? ✅

Erster Schritt

Die Qualitätsfrage der einzelnen Unternehmen habe ich im Rahmen der Investment Cases ausführlich erläutert. Dieser „Quality-Check“ stellt somit den ersten Schritt der Bestandsanalyse dar. Denn nur wenn ich weiterhin von der Qualität eines Unternehmens überzeugt bin, kommt der Einzelwert für einen Nachkauf in die engere Auswahl. Anderenfalls bin ich nicht davor gefeit, mich von dem einen oder anderen Unternehmen zu trennen, wenn meine Investmentthesen nicht erfüllt sind.

Hier geht’s zu allen Investment Cases

Zweiter Schritt

Bekanntermaßen verfolge ich einen Top-Down-Ansatz, wobei ich zur Gänze auf eine tiefergehende Analyse von makroökonomischen Faktoren wie die Untersuchung großer wirtschaftlicher Trends und Indikatoren, Zinssätze, Inflation, geopolitische Ereignisse und wirtschaftliches Wachstum, etc., verzichte.

Die Unternehmensauswahl orientiert sich anhand eines breit diversifizierten Portfolios bestehend aus zehn Sektoren, die sich wiederum in unterschiedliche Branchen untergliedern. Je Sektor bestimme ich eine vordefinierte Zielallokation. Diese Zielgröße betrachte ich als Bandbreite, d.h. eine Abweichung im Ausmaß von plus/minus 1 Prozent von ihr ist kein Sakrileg. Dadurch versuche ich einer zu starken Konzentration einzelner Sektoren vorzubeugen, soweit dies mir in der Praxis gelingt.

| Sektor nach Global Industry Classification Standard (GICS) | Zielkorridor für Invest (in %) | Status 15.10.2025 (in %) | Aktuell investiert (in €) |

|---|---|---|---|

| Basiskonsum | 15.0% | 15.9% | 8 275.31 |

| Industrie | 12.5% | 14.0% | 7 311.95 |

| Finanzen | 12.5% | 11.1% | 5 802.22 |

| Gesundheitswesen | 12.5% | 12.6% | 6 559.15 |

| Informationstechnologie (IT) | 12.5% | 12.3% | 6 387.41 |

| Grund- und Rohstoffe | 10.0% | 8.7% | 4 545.41 |

| Nicht-Basiskonsum | 8.0% | 9.0% | 4 689.71 |

| Kommunikation | 5.0% | 5.0% | 2 611.42 |

| Versorger | 6.0% | 5.3% | 2 748.10 |

| Energie | 6.0% | 6.0% | 3 145.38 |

Fällt ein Unternehmen in einen Sektor, der anhand der Zielallokation noch nicht übergewichtet ist, kann der zweite Prozessschritt als „bestanden“ gewertet und mit der Bestandsanalyse fortgesetzt werden.

Momentan bin ich in den Sektoren zyklischer Nicht-Basiskonsum und Industrie überinvestiert, das heißt alle darin enthaltenen Unternehmen ziehe ich für einen Nachkauf nicht weiter in Betracht.

Dritter Schritt

Zum Dritten habe ich mir als eine Regel auferlegt, nie mehr als fünf Prozent in einen Einzelwert zu investieren. Momentan trifft dies nur auf ein Unternehmen zu, nämlich den australischen Bergbaukonzern Rio Tinto. Hier die fünf Einzelwerte mit der höchsten Gewichtung nach investiertem Kapital.

| Unternehmen |

Status 15.10.2025 |

Aktuell investiert |

|---|---|---|

| Rio Tinto | 5.5 % | 2 840.15 |

| Nestlé | 4.6 % | 2 404.55 |

| Johnson & Johnson | 4.0 % | 2 057.20 |

| BlackRock | 3.6 % | 1 857.44 |

| Enghouse Systems | 3.5 % | 1 843.76 |

Vierter Schritt

Ist dieses Kriterium ebenso erfüllt, schaue ich mir im vierten und letzten Schritt die Bewertung an. Hierbei ziehe ich den Enterprise Value (EV) als Ausgangswert heran. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash-Flow (vor Steuern, Zinsen und Investitionen) ausgedrückt durch das EBITDA. Das ermittelte Ergebnis vergleiche ich mit dem Dreijahresdurchschnitt, um zu erkennen, ob sich momentan ein passender Zeitpunkt für eine Aufstockung der Position anbietet oder eine Phase der Überbewertung vorliegt. Alternativ kann der EV auch durch den Free Cash-Flow geteilt werden. Bei Banken verwende ich das Kurs-Buchwert-Multiple.

(Quelle: eigene Darstellung)

Basierend auf den Daten von Mitte Oktober ergibt sich der folgende Status: Von den insgesamt 34 Unternehmen kommen sieben für einen Nachkauf in Frage, da sie bei allen vier Kriterien im grünen Bereich liegen und somit den Check erfolgreich absolvierten.

Die Auswahlliste

Hier folgt meine Einschätzung zu jedem der sieben Unternehmen in gebotener Kürze:

- American Water Works (AWK): Der US-Wasserversorger überzeugt mich mit seinem defensiven Geschäftsmodell, welches sich insbesondere durch eine hohe Stabilität in konjunkturschwachen Wirtschaftsperioden auszeichnet. Für eine Aufstockung im Versorgersektor bleibt AWK in der Pole Position im Vergleich zu Brookfield Renewable, die seit Jahresanfang sogar über 40 Prozent im Plus liegt und baw unaufhaltsam meinem Nachkauflimit enteilt

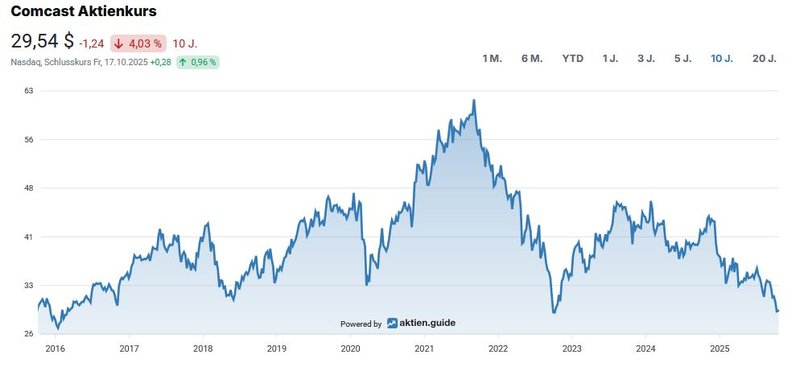

- Comcast (CMCSA): Aktuell liegt der Kommunikationssektor innerhalb des Zielkorridors. Comcast unterschritt die 30-USD-Marke, was wohl dem negativen Sentiment der Branche gegenüber geschuldet ist. Mehr zu Comcast folgt im Verlauf des Beitrags

- Diageo (DGE.L): Diageo hat mehr als 50 Prozent vom Allzeithoch eingebüßt. Nach dem Wechsel an der Führungsspitze wurde auch bekanntgegeben, die Dividende vorerst konstant zu halten. Vorerst übe ich mich in der Rolle des geduldigen Beobachters und warte ab, wie sich das operative Geschäft entwickelt

- Enghouse Systems (ENGH.TO): Beim Small-Cap aus Kanada hatte ich bereits im April meinen Einsatz verdoppelt. Gleichwohl sich auf fundamentaler Ebene keine gravierenden Punkte veränderten, leidet der Serial Acquirer unter dem Schreckensgespenst namens KI, welches auch deutlich größeren Software-Anbietern wie Salesforce oder Adobe zusetzt. Derzeit drängt sich ein weiterer Nachkauf nicht auf

- Nestlé (NESN.SW): Zuletzt verzeichnete der Aktienkurs des Schweizer Konzerns einen ordentlichen Schub nach oben. Da ich erst vor kurzem bei Nestlé aufstockte, halte ich trotz der nach wie vor attraktiven Bewertung die Füße still

- Unilever (UNA.AS): Im Jahr 2024 entwickelte sich die Aktie von Unilever sehr zufriedenstellend. 2025 liegt der Kurs rund drei Prozent tiefer als zu Jahresbeginn. Nachdem ich bei Nestlé im September aufstockte, Unilever ein grundsolides Investment

- Zoetis (ZTS): Der Kurs des marktführenden Herstellers von Tiermedikamenten bewegt sich seit einigen Wochen um die 150-USD-Marke. Unverändert bleibt Zoetis meine erste Wahl für den nächsten Nachkauf im Gesundheitssektor

Der Nachkauf

Die erste Transaktion im Oktober stand eigentlich nicht auf dem Plan, da ich für diesen Sektor auf die Kommastelle genau in der Zielallokation liege. Im vergangenen Portfolio-Update schrieb ich: „Trotz des attraktiven Kursniveaus werde ich weiterhin nicht nachkaufen“. Da lag der Kurs der Comcast-Aktie auch noch mehr als zehn Prozent höher als momentan.

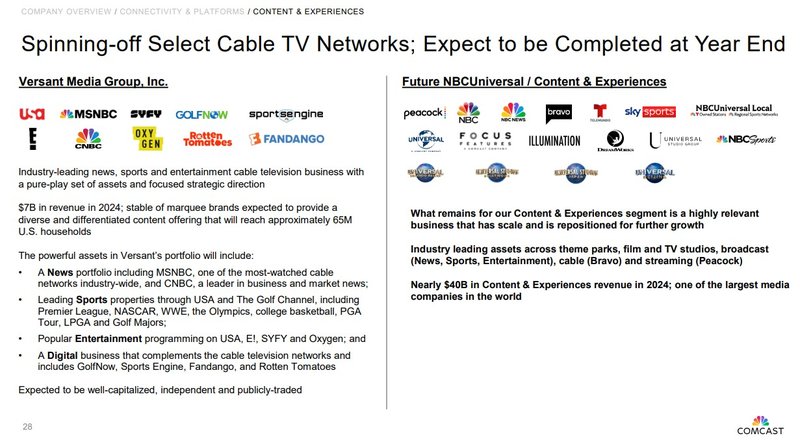

Im letzten November kündigte das Comcast-Management den Plan an, dass das Portfolio der Kabelfernsehsender von NBCUniversal ausgliedert und als eigenständiges Unternehmen („SpinCo“) an die Börse gebracht wird. Dieses neue Unternehmen wird Nachrichten-, Sport- und Unterhaltungsinhalte abdecken (u.a. USA Network, CNBC, MSNBC, Oxygen, E!, SYFY, Golf Channel) und potenziell 70 Millionen Haushalte in den USA erreichen. Die Transaktion wird voraussichtlich gegen Ende dieses Jahres abgeschlossen sein. Auf Basis des letzten Geschäftsjahres erwirtschaftete der auszugliedernde Bereich einen Umsatz von rund sieben Mrd. USD. Die SpinCo, die zukünftig unter dem Unternehmensnamen Versant firmiert, führt die von der Muttergesellschaft bekannte Zwei-Klassen-Aktienstruktur fort.

Der geplante Spin-off namens „Versant Media Group“ (Quelle: Investor Presentation, S. 28)

Für Bestandsaktionäre von Comcast und die Wall Street ist vor allem von Interesse, wie hoch die Verschuldung des neuen Unternehmens sein wird. Als Referenz aus der Vergangenheit dient die Abspaltung von der stark verschuldeten Warner Bros. Discovery durch Konkurrenten AT&T. Damals gab der Mutterkonzern langfristige Schulden in Höhe von etwa 43 Mrd. USD an Warner Bros. Discovery weiter. Diese Verbindlichkeiten wurden als Teil der Spin-off- und Fusionstransaktion im Mai 2021 übertragen, bei der WarnerMedia mit Discovery zusammengeführt wurde.

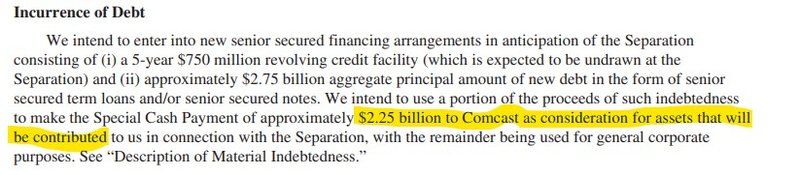

Aus dem umfassenden Registrierungsformular Form-10 geht hervor, dass Versant insgesamt 2,25 Mrd. USD an Comcast für die zu übernehmenden Vermögenswerte überweisen wird. Das bedeutet, dass der Mutterkonzern diesen Betrag zur Tilgung seiner derzeit rund 91,8 Mrd. USD Nettoschulden verwenden kann .

Die künftige Verschuldung von Versant (Quelle: Form-10, S. 48)

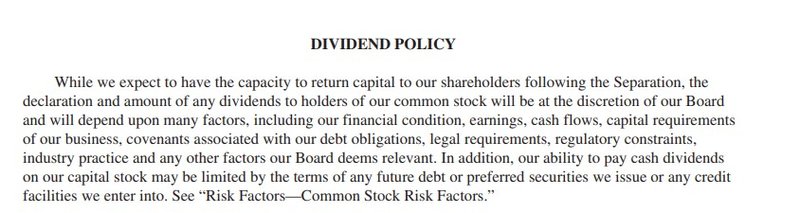

Während bei der künftigen Verschuldungssituation sehr viel Klarheit besteht, hält sich das Management bei der Zahlung einer künftigen Dividende noch äußerst bedeckt. Zwar findet man im Form-10 eine sogenannte „Dividend Policy“, in der geschrieben steht, dass das Management diskretionär über die Auszahlung einer Gewinnausschüttung entscheiden wird. Kurzum: ich rechne nicht mit einer Versant-Dividende innerhalb der kommenden zwölf Monate.

Die „Dividend Policy“ von Versant (Quelle: Form-10, S. 58)

Nicht unerwähnt lassen möchte ich den erfolgreichen Abschluss zur Veräußerung der Beteiligung an dem Streaming-Dienst Hulu. Der Hedgefonds Third Point übte bereits in der Vergangenheit gehörigen Druck auf das Disney-Management rund um CEO Bob Iger aus, man möge Comcast die 33-Prozent-Beteiligung rasch abkaufen. Der vertraglich garantierte Minimumwert des Hulu-Anteils von Comcast bezifferte sich auf ca. 9,1 Mrd. USD.

Im Jahr 2023 erklärte sich Disney offiziell bereit, mindestens 8,6 Mrd. USD für den Anteil von Comcast an Hulu zu zahlen, aber die Unternehmen konnten sich nicht auf eine endgültige Bewertung des Anteils einigen, was zu einem langwierigen Bewertungsprozess führte. Beide Seiten haben im vergangenen Jahr ein Schiedsverfahren eingeleitet, um den endgültigen Preis festzulegen. Nun steht der Betrag fest: Gemäß dem am 9. Juni 2025 abgeschlossenen vertraglichen Bewertungsverfahren muss Disney laut einer bei der US-Börsenaufsichtsbehörde SEC eingereichten Meldung zusätzlich 438,7 Mio. USD an NBCU zahlen, um die Anteile von NBCU an Hulu zu erwerben. Der Erwerb der Anteile von NBCU an Hulu wird laut der Meldung am oder vor dem 24. Juli 2025 abgeschlossen sein, wobei der endgültige Preis deutlich näher an der Bewertung von Disney als an der von Comcast liegt. Der Minderheitsaktionär argumentierte, dass der Wert von Hulu höher sei und Disney zusätzlich fünf Mrd. USD zahlen sollte. Schlussendlich wurde es nicht ganz eine halbe Milliarde obendrauf.

Aktienchart von Comcast (Quelle: aktien.guide*)

Auf einem historisch tiefen Preisniveau hat der Telekommunikationskonzern, der sich mit der Abspaltung des Kabelfernsehens zukünftig schlanker aufstellen möchte, ein aus meiner Perspektive äußerst attraktives Bewertungsniveau erreicht. Eingedenk dieser pessimistischen Marktbewertung und der soliden Positionierung innerhalb der Branche, bietet die Comcast-Aktie bei mittel- bis langfristigem Investmenthorizont durchaus Aufholpotential. Zu einem Preis von 29,50 USD sicherte ich mir ein weiteres Mal 15 Aktien für das Depot.

Hier geht’s zum Comcast Beitrag

Die Neuerwerbung

Im Finanzsektor decke ich bereits mit meinem Echtgeld-Depot die Subbranchen Banken (Toronto-Dominion), Versicherungen (Münchener Rück), Börse/Kapitalmärkte (CME Group) und Vermögensverwaltung (BlackRock) ab. Den Spezialbereich Private-Equity & -Debt bewerte ich komplementär zu BlackRock als investitionswürdig. Bei meinem Favoriten bin ich im Herzen Europas fündig geworden: bei der Partners Group.

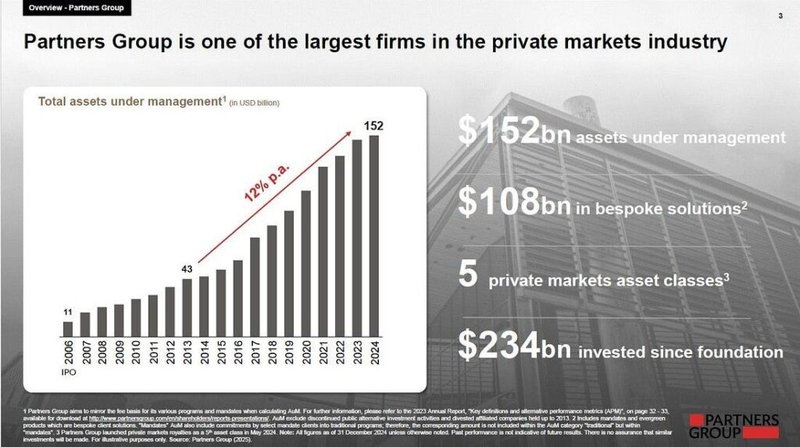

Gegründet im Jahr 1996, hat sich der Schweizer Finanzkonzern auf die Verwaltung von Investitionen in verschiedenen Sektoren spezialisiert. Dabei konzentrieren sich die Investments auf vier Kernbereiche: Private Equity, Immobilien (Real Estate), Infrastruktur und Private Credit. Der Konzern verwaltet Vermögenswerte im Wert von 152 Mrd. USD und bietet seine Dienstleistungen vor allem institutionellen Investoren wie Pensionsfonds, Versicherungsunternehmen und Stiftungen an.

Überblick Partners Group Holding (Quelle: Investor Presentation 2024, S. 3)

Die Partners Group verfolgt einen integrierten Ansatz bei der Verwaltung von Privatmarktanlagen, indem sie direkt in Unternehmen, Immobilienprojekte und Infrastruktur investiert und aktiv an der Weiterentwicklung dieser Vermögenswerte mitwirkt. Dies umfasst strategische Beratung, operative Unterstützung sowie die Bereitstellung von Wachstumskapital.

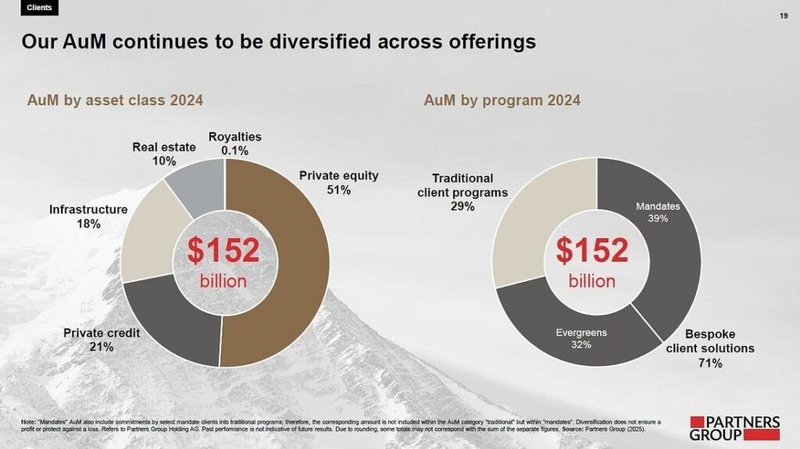

Verteilung Assets under Management der Partners Group Holding (Quelle: Investor Presentation 2024, S. 19)

Das Finanzunternehmen aus der Schweiz zählt zu den weltweit führenden Vermögensverwaltern im Bereich Private Markets und bietet Investoren Zugang zu Anlageklassen wie Private Equity, Private Debt, Infrastruktur und Immobilien. Die Partners Group profitiert vom langfristig wachsenden Trend, dass institutionelle und zunehmend auch private Investoren ihre Allokationen in alternative Anlagen erhöhen, um Rendite und Diversifikation zu steigern. Mich überzeugen am Schweizer Unternehmen die starke Erfolgsbilanz, die breite globale Präsenz und ein weitreichendes Netzwerk, das attraktive Investmentmöglichkeiten eröffnet. Das Unternehmen generiert stabile, wiederkehrende Einnahmen durch Management- und Performancegebühren und verfügt über eine solide Bilanz sowie eine aktionärsfreundliche Dividendenpolitik.

Die Partners Group zahlt seit 16 Jahren ihren Aktionären ununterbrochen eine jährlich steigende Dividende. Hervorzuheben ist, dass die Schweizer auch in der Phase der Finanzkrise 2008 nach der Lehman-Pleite die Dividende zumindest konstant hielten. Die durchschnittliche Dividendenwachstumsrate der letzten fünf Jahre der Partners Group liegt bei 11,5 Prozent und der letzten zehn Jahre bei 18,1 Prozent.

Basierend auf dem bilanzierten Gewinn, der sich für Unternehmen aus der Finanzbranche als sinnvolle Messgröße erweist, beträgt die Ausschüttungsquote 97,5 Prozent. Obwohl der Wert zunächst hoch erscheint, solltest du wissen, dass die Partners Group in den letzten Geschäftsjahren stets eine Payout-Ratio von über 90 Prozent aufwies. Dies hängt mit der offiziellen Dividendenpolitik des Konzerns zusammen, welche eine fast vollständige Ausschüttung des bilanzierten Gewinns vorgibt.

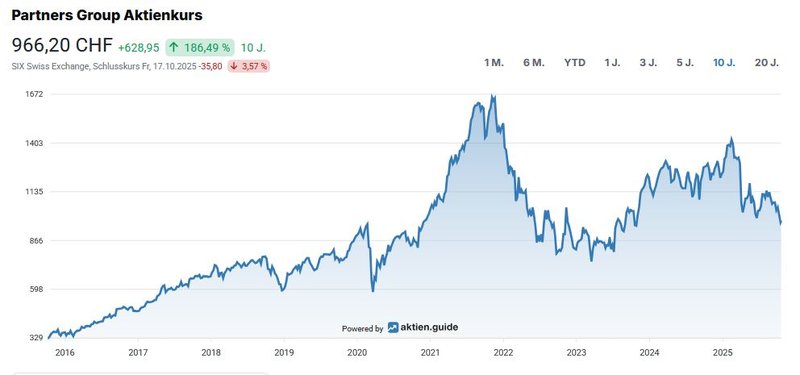

Der Kurs der Partners Group Holding Aktie hat in den letzten Wochen deutlich nachgegeben. Seit Jahresbeginn 2025 hat die Aktie über 20 Prozent verloren. Unter anderem belastet das Probleminvestment im deutschen Spielzeughersteller Schleich, das sich in einer Schuldenkrise befindet und harte Restrukturierungsverhandlungen mit den Banken durchläuft. Partners Group übernahm Schleich im Jahr 2019 für eine kolportierte Summe von 400 Mio. Euro von der französischen Investmentgesellschaft Ardian. Ursprünglich wollte man das Unternehmen möglichst rasch und mit möglichst hohem Gewinn weiterveräußern. Sechs Jahre später befürchten Investoren nun Verluste oder gar den Totalausfall dieses Engagements. Die Kontrollmacht könnte anteilig an Gläubiger übergehen, ehe ein neuer Eigentümer aus der Branche gesucht und gefunden wird.

Als führende Private-Equity-Gesellschaft ist die Partners Group zudem stark von der allgemeinen Marktlage im Privatmarktumfeld abhängig. Die jüngsten Probleme mancher Finanzinstitute in den USA wirken ebenfalls nach, da diese das Marktumfeld für Private Equity beeinflussen, Wertentwicklungen drücken und das Investitionsklima trüben. Diese anhaltende Kursschwäche der Partners Group Aktie möchte ich mir zunutze machen. Just einen Tag vor dem 52-Wochentief investierte ich erstmals in eine Aktie der Finanzholding um den Preis von 993 CHF. Am Freitagabend stand der Finanzwert bei einem Schlusskurs von 966 CHF. Sei’s drum – auch ich werde als kein begnadeter Market-Timer in die Geschichte eingehen.

Aktienchart von Partners Group Holding (Quelle: aktien.guide*)

Die Liquiditätsreserve im Echtgeld-Portfolio beläuft sich aktuell auf insgesamt rund 4.700 Euro.

Status Echtgeld-Portfolio

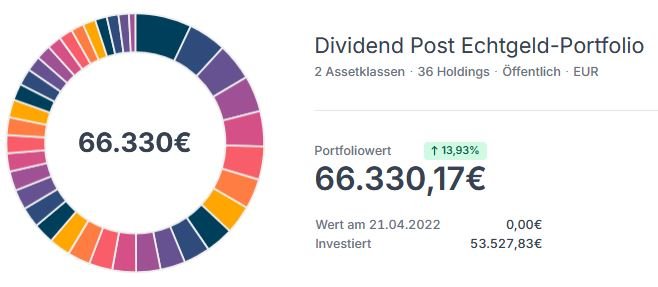

Seit einiger Zeit findest du das Echtgeld-Portfolio auf meinem Blog in „real-time“. Dank der Lösung von Parqet* kann ich mit überschaubarem Zeiteinsatz dieses Portfolio tracken. Gerade das Thema Allokation wird so übersichtlich dargestellt – insbesondere beim fortlaufenden Aufbau des Depots in den nächsten Monaten. Zudem gefällt mir das Dividenden-Dashboard mit der Darstellung von persönlicher Dividendenrendite und Dividendenwachstum.

Hier findest du den Status zum 18.10.2025 als Screenshot eingepflegt:

In welche Werte hast du im Oktober investiert? Ich freue mich auf deinen Kommentar.

Willst du künftig keinen Beitrag mehr verpassen? Dann sichere dir jetzt meinen kostenlosen Newsletter!

Disclaimer, Haftungsausschluss & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr noch Haftung für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung. Sämtliche von mir geäußerten Meinungen und Ansichten repräsentieren niemals die Meinungen oder Ansichten der Unternehmen, mit denen ich beruflich oder in sonstiger Verbindung stehe.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn du dich für ein Produkt/Angebot entscheiden solltest, zahlst du denselben Preis wie sonst auch.

Neben CMCSA wurde HRL, UFPI und AMCR im Oktober aufgestockt.