Richemont – Schweizer Luxuskonzern mit ausreichend Wachstumspotential?

Autor: The Dividend Post (Clemens)

29 Januar 2024

Warum mir ein Investment in Richemont attraktiv erscheint und welche Argumente für den Kauf in der Entscheidungsfindung schlussendlich ausschlaggebend waren, liest Du im Investment Case. Wie ich es mit der Quellensteuer bei Investments in der Schweiz handhabe, erfährst Du in einem eigenen Blog-Beitrag.

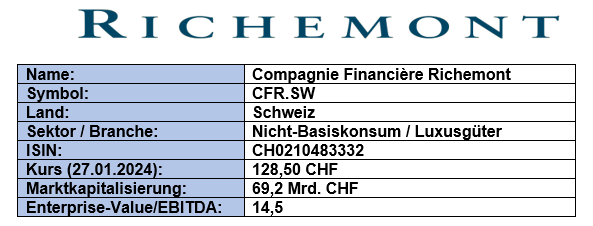

Grunddaten

Investment Summary zu Richemont

- Marktposition: Richemont stellt einen der weltweit größten Player im Bereich der Luxusgüter dar. Das Angebot an starken Kernmarken und die Positionierung dieser im margenstarken Segment Luxus sorgen für eine hohe Kundenloyalität, die in einem Umfeld hoher Inflation einen Spielraum in der Preispolitik zulässt

- Diversifiziertes Portfolio: im Zentrum des Geschäftsmodells diversifiziert sich der Hersteller von Luxusgüter entlang unterschiedlicher Geschäftssparten, Produktkategorien sowie Marken und globaler Absatzmärkte. Richemont ist in allen relevanten Wachstumsmärkten präsent, in denen der Erwerb von Statussymbolen den Wohlstandsgewinn symbolisieren sollen bzw. können

- Markteintrittsbarrieren: das operatives Know-how in der Herstellung der Luxusgüter, hohe Eintrittsinvestitionen für den Aufbau der Infrastruktur sowie ein unbezahlbares Renommée der diversen Marken bzw. dahinterstehenden Manufakturen zeichnen einen Burggraben aus

- Solide Bilanz: dank einer konservativen, aber fokussierten Akquisitionspolitik schafft es das Unternehmen, seit Jahren frei von Nettoschulden zu sein. Das zuletzt bestätigte Investment Grade Rating untermauert die hervorragende Bonität von Richemont

Das Unternehmen: Wer ist Richemont?

Die noch recht junge Unternehmenshistorie von Richemont, nach offiziellem Firmenwortlaut Compagnié Financiere Richemont SA, beginnt mit dem Jahr der Gründung 1988. Davor waren die zahlreichen und bekannten Firmenbeteiligungen in der Rembrandt Holding gebündelt, welche wiederum in direkter Verbindung zu der reichsten Familie Südafrikas steht.

Der südafrikanische Unternehmer Anton (auch Anthony) Rupert gründete im Jahr 1940 den Tabakhersteller Voorbrand, aus dem einige Jahre später die Rembrandt Group hervorging. Der Selfmade-Milliardär, dem eine ambivalente Haltung zur Apartheid bescheinigt wurde, diversifizierte die Geschäftsaktivitäten ab den 1970er Jahren reichhaltig. Zum auf die Tabakindustrie konzentrierten Stammgeschäft, welches selbst durch einige Übernahmen wie jene von Rothmans International ordentlich erweitert wurde, gesellten sich Investmentbeteiligungen in Finanz-, Medien-, Bergbau- aber auch Luxusunternehmen.

Nach Jahren der Diversifikation spaltete sich im September 1988 die Rembrandt in Remgro, eine Finanzholding, und Richemont auf. Letztere umfasste zu Beginn alle europäischen Aktivitäten inklusive des Tabakgeschäfts von Rothmans International. Die Führung von Richemont übernahm der noch heute als Vorsitzende aktive Sohn von Anton Rupert, nämlich Johann, der damit gewissermaßen in die Fußstapfen seines erfolgreichen Vaters trat.

Im Jahr 1993 wurde die Dunhill-Holding, unter deren Dach sich damals die Marken Alfred Dunhill, Montblanc, Chloé, Hackett London und Karl Lagerfeld befanden, mit Cartier fusioniert und in Groupe Vendôme umbenannt. Damit wurde der Luxusgüterbereich von der Tabaksparte abgespalten. 1998 erfolgte die komplette Übernahme der Groupe Vendôme durch Richemont via Aufkauf der restlichen Minderheitsanteile.

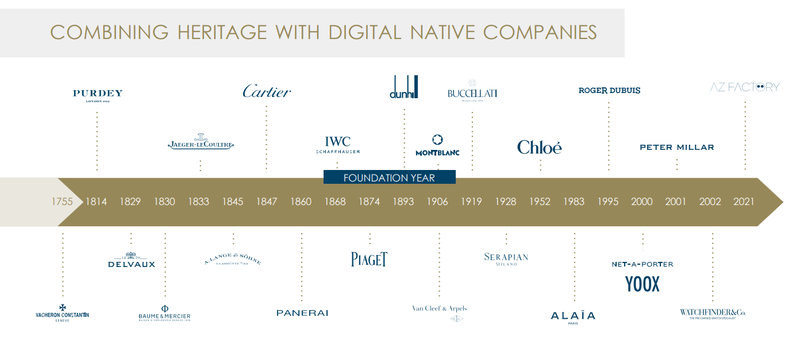

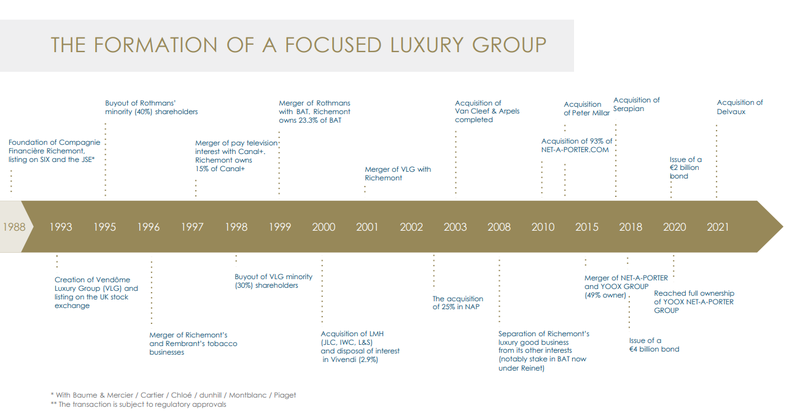

Die Vorgeschichte der diversen Marken unter Richemont (Quelle: Group Presentation, S. 22)

1999 brachte Richemont sein Tochterunternehmen Rothmans International als Sacheinlage in British American Tobacco (BAT) gegen einen Anteil von etwas mehr als 20 Prozent an BAT ein. Seit 2008 hält die von der Familie Rupert kontrollierte luxemburgische Reinet Investments S.C.A. den verbliebenen Anteil dieses Aktienpakets im Wert von jeute ca. 3,5 Milliarden Euro.

Erwähnenswert ist zudem das im Jahr 2007 mit Ralph Lauren besiegelte Joint Venture Ralph Lauren Watch and Jewelry Co. Unter diesen Namen werden hochpreisige Armbanduhren sowie Schmuck für Damen vertrieben. Nach einer Aneinanderreihung von verschiedenen Akquisitionen im Zeichen eines aktiven Portfoliomanagements beschäftigt das Luxuskonglomerat Richemont heute mehr als 40.000 Mitarbeiter global verteilt auf über 150 Standorten.

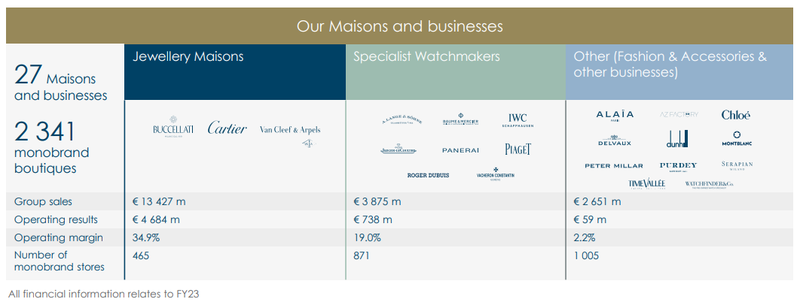

Überblick zu Richemont im Jahr 2023 (Quelle: Group Presentation, S. 4)

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Richemont eigentlich Geld?

Im Zentrum des Geschäftsmodells von Richemont steht als Holding das Management der diversen Beteiligungen, die zweifellos in ihrer operativen Tätigkeit in der vielfältigen Domäne der Luxusgüter anzusiedeln sind. Darunter fallen die Herstellung und der Vertrieb von Schmuck-, Uhren- und Kleidungsmarken. Globale Bekanntheit genießen Richemonts Juwelierhäuser, darunter Cartier und Van Cleef & Arpels. Weitere Marken im Portfolio sind Piaget, Jaeger-LeCoultre, IWC Schaffhausen, Lange & Söhne und Montblanc.

Die drei Geschäftssegmente von Richemont im Überblick (Quelle: Company Snapshot, S. 1)

Das Luxusgüterkonglomerat verfolgt sowohl auf der Ebene der Produkte und Marken sowie in den Absatzmärkten einen Ansatz, der sich durch einen hohen Grad an Diversifikation auszeichnet. Richemont fasst seine Ergebnisse in drei Geschäftssegmenten zusammen: Juwelierhäuser, spezialisierte Uhrenmacher und Sonstige. Zuvor führte die Gruppe ein viertes Segment namens Online-Distributoren, das Yoox Net-A-Porter (YNAP) und Watchfinder umfasste. Nach der Ankündigung, YNAP ehestbald zu veräußern, wurde es als nicht fortgeführte Aktivität eingestuft. Watchfinder wird nun unter Sonstige subsumiert.

Wie wir sehen können, sind die Juwelierhäuser mit 67 Prozent des Umsatzes und mehr als 85 Prozent des Betriebsergebnisses das mit Abstand größte Segment. An zweiter Stelle folgen die spezialisierten Uhrmacher, die ein Fünftel des Umsatzes und über 13 Prozent des Betriebsergebnisses erwirtschaften. An letzter Stelle steht das Segment Sonstige mit 13 Prozent des Umsatzes und lediglich einen Prozent des Betriebsergebnisses.

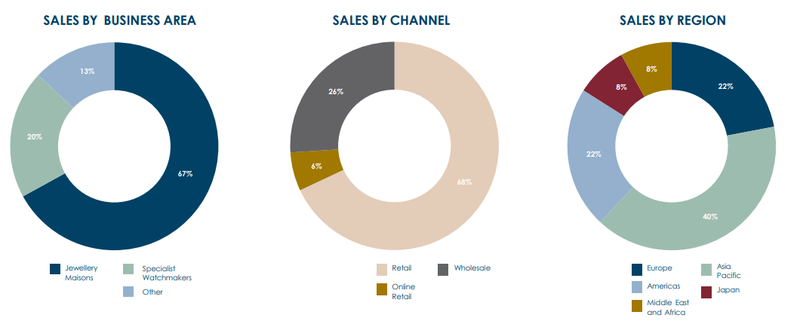

Die Diversifikation von Richemont in unterschiedlichen Dimensionen (Quelle: Company Snapshot, S. 1)

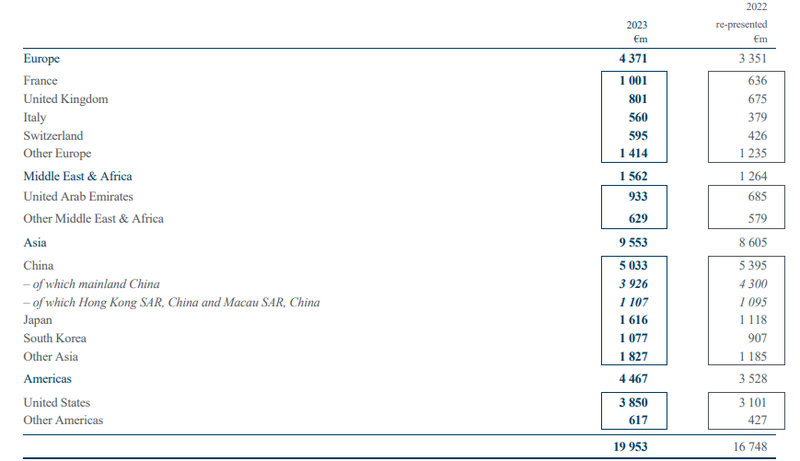

Zusammengerechnet belaufen sich die auf den asiatischen Kontinent bezogenen Umsätze auf knapp die Hälfte, jeweils 22 Prozent entfallen auf Europa und Amerika. Die restlichen Umsätze verteilen sich auf den Mittleren Osten und Afrika. Blickt man auf die einzelnen Länder, so sind China (2023: 5 Mrd. Euro) und die Vereinigten Staaten (3,85 Mrd. Euro) die größten Umsatzbeitragenden.

Die geographische Verteilung des Gesamtumsatzes von Richemont (Quelle: FY23 Annual Report, S. 88)

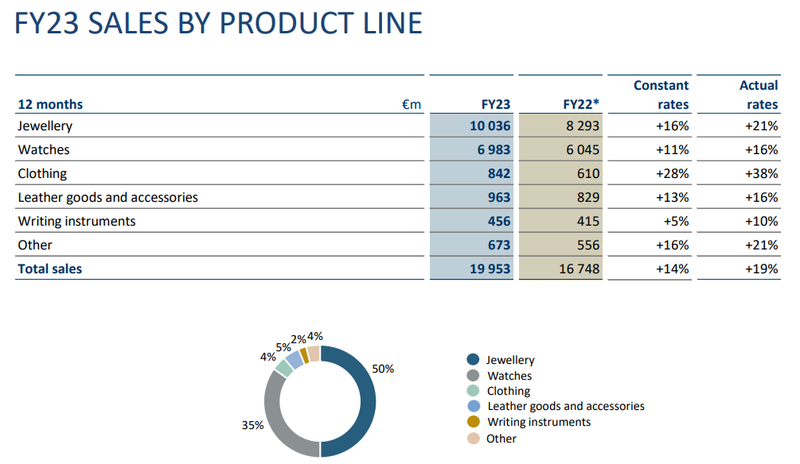

Die Umsatzverteilung nach Produktsegmenten von Richemont (Quelle: FY23 Annual Results, S. 40)

Knapp drei Viertel der Umsätze werden im Direktgeschäft, damit sind der stationäre Handel oder E-Commerce gemeint, mit den Kunden abgeschlossen. Das verbleibende Viertel stammt aus dem Vertriebskanal Großhandel. Weiters erhält die Konzerngruppe auch Lizenzeinnahmen aus der Nutzung ihres geistigen Eigentums durch Dritte. Umsatzabhängige Lizenzgebühren werden entsprechend den vom Lizenznehmer getätigten Umsätzen erfasst.

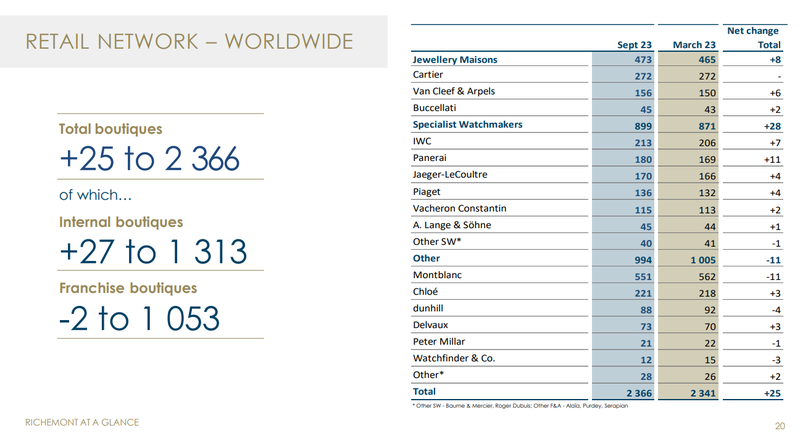

Das Netzwerk an Einzelhandelsgeschäften pro (Dach-)Marke (Quelle: Group Presentation, S. 20)

Den Kern der Unternehmensstrategie von Richemont bildet eine stringente Akquisitionspolitik, die sich auf die Hauptgeschäftsbereiche Schmuck, Uhren und Bekleidung bzw. Accessoires konzentriert. Stellvertretend einige wenige Beispiele: die Juwelier-Manufakturen Buccellati (2019) und Van Cleef & Arpels (2003), die Uhrenhersteller IWC (2000) und A. Lange & Söhne (2003) oder im Modebereich Dunhill (1998) oder Montblanc (via den Dunhill-Erwerb ebenso 1998).

Richemont verfolgt einen klaren Fokus und trennte sich in der Vergangenheit von bekannten Marken wie Hackett London, den Markenrechten an Karl Lagerfeld oder den Medien-Assets an Vivendi. Weiters gliederte der Konzern vormalige Beteiligungen wie u.a. an British American Tobacco an die börsengelistete Investmentgesellschaft Reinet Investments, die ihren Sitz in Luxemburg hat, aus. Vor Kurzem kam der Verkauf von Yoox Net-a-Porter ins Stocken, nachdem der potentielle Käufer Farfetch scheinbar nicht die Zweifel bei der Finanzierung gänzlich ausräumen konnte.

Die Meilensteine von Richemont seit der Gründung im Jahr 1988 (Quelle: Group Presentation, S. 21)

Das Unternehmen konzentriert sich darauf, neben den strategischen Investitionen auch Partnerschaften mit externen Organisationen zu nutzen, um den verschiedenen Wettbewerbskräften auf dem Markt auf einem anderen Weg als der herkömmlichen Strategie zu begegnen. Das Spektrum und der Inhalt dieser Kooperationen reichen von Lösungen für die digitale Zertifizierung, die Entwicklung einer auf das Luxussegment spezialisierten Blockchain oder den Aufbau einer Sicherheitsplattform zur Bekämpfung von Betrug und Diebstahl von Luxusgütern.

Überblick zu den strategischen Partnerschaften von Richemont (Quelle: Group Presentation, S. 13)

Die Eigentümer von Richemont

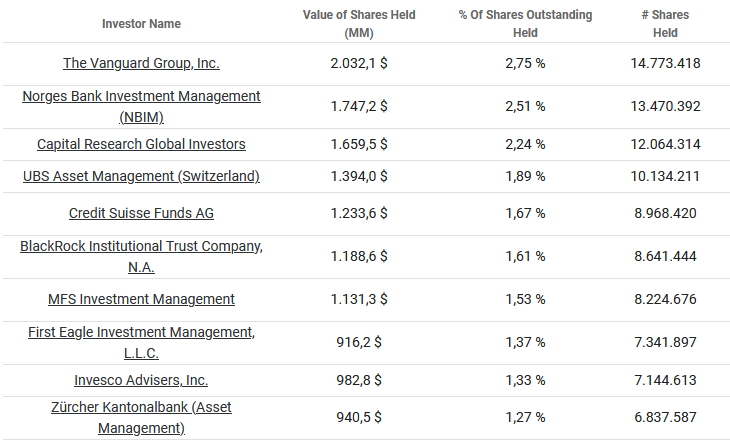

Beim ersten Blick auf die Eigentümerstruktur von Richemont und den bei Large-Caps für gewöhnlich hohen Anteil an Institutionellen Investoren gibt es keine Auffälligkeiten zu vermelden. Denn dieser speist sich aus den „üblichen Verdächtigen“ der Vermögensverwalter.

Eigentümerstruktur von Richemont (Quelle: tikr.com)

Anteil von Investoren-Gruppen von Richemont (Quelle: Seeking Alpha*)

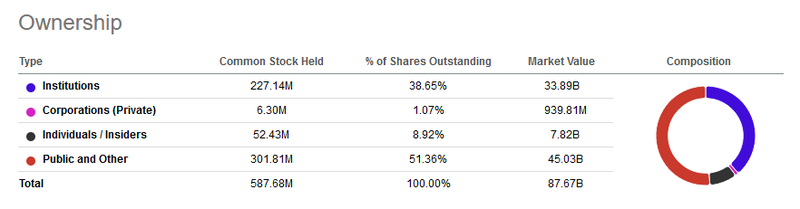

Doch wo findet sich die einflussreiche Gründerfamilie Rupert wieder? Unter der Gattung der A-Aktien wird die Suche unvollendet bleiben. Die Hausmacht der Rupert-Familie liegt im Komplettbesitz der B-Aktien, welche einen Stimmenanteil von Prozent verbriefen. Zusammengerechnet mit den A-Aktien, die u.a. in der Compagnie Financière Rupert gebündelt sind, besitzt somit die milliardenschwere Familie die unanfechtbare Mehrheit an Richemont.

Die zwei Aktien-Gattungen von Richemont (Quelle: Group Presentation 2023, S. 23)

Das Management von Richemont

Seit 2018 führt mit Jérôme Lambert als Chief Executive Officer ein Urgestein des Luxuskonglomerats die operativen Geschäfte von Richemont. Der Vorsitzende (Chairman) des Senior Executive Committee (SEC) bleibt in Gestalt von Johann Rupert selbstredend in den Händen der Eigentümerfamilie. Neben den beiden genannten setzt sich das SEC wie folgt zusammen:

Das Senior Executive Committee von Richemont (Quelle: Group Presentation 2023, S. 16)

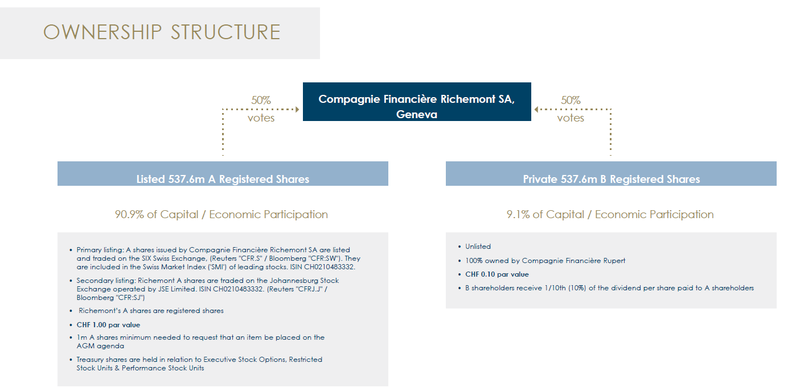

Neben der personellen Ausstattung des Vorstands spielen die Vergütungsprinzipien der verantwortlichen Top-Manager eine entscheidende Rolle, um als Außenstehender eine Ahnung davon zu bekommen, warum welche Entscheidungen auf Vorstandsebene womöglich getroffen wurden. Die persönliche Incentivierung in Form von Bonuszahlungen durch das Erreichen vordefinierter Ziele sind in der Regel im Sinne einer funktionierenden Corporate Governance öffentlich einsehbar.

Vergütungsschema und Performance-Metriken von Richemont (Quelle: FY23 Annual Report, S. 65)

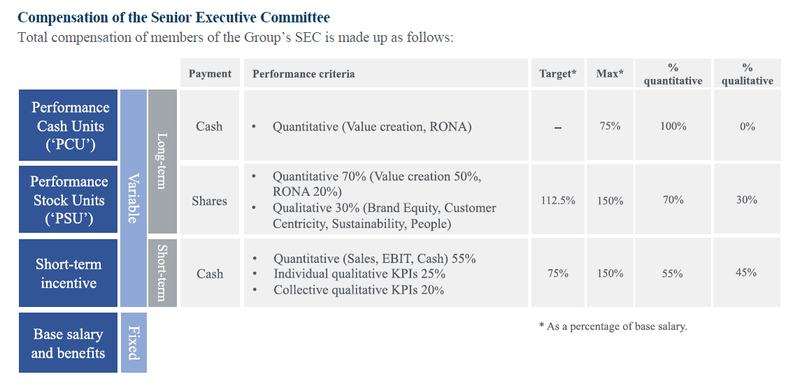

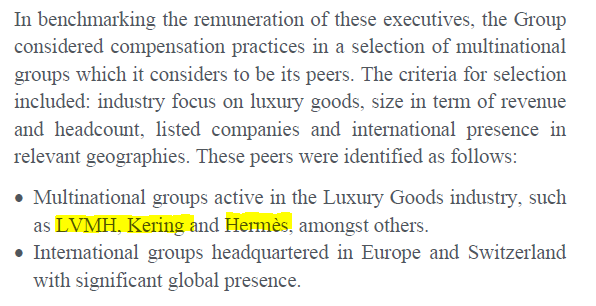

Richemont orientiert sich in der Gestaltung der Vorstandskompensation an einer brancheneinschlägigen Peer Group aus der Luxusgüterindustrie. Allerdings hält sich das Unternehmen bei der Konkretisierung dieser Vergleichsgruppe vornehm zurück:

Peer Group von Richemont (Quelle: FY23 Annual Report, S. 64)

Neben dem obligatorischen Grundgehalt (base salary) gesellen sich zwei variable Komponenten, deren Auszahlungshöhe maßgeblich vom Abschneiden im Vergleich zur gewählten Peer Group determiniert wird: der jährliche Cash-Bonus (short-term incentives) und sogenannte langfristige Incentivierungen (long-term incentives).

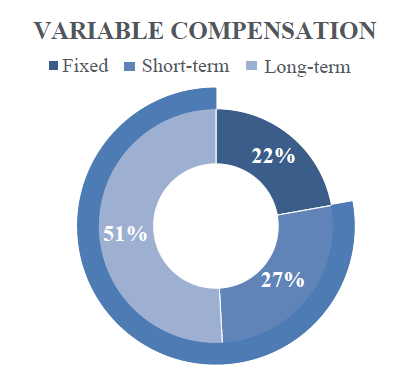

Vergütungsverteilung 2023 von Richemont (Quelle: FY23 Annual Report, S. 68)

Der Großteil der jährlichen Gesamtvergütung des Top-Managements erfolgt in Form von variablen Bar- und Aktienvergütung. Der geringere Anteil der variablen Barvergütung ist an die kurzfristige Leistung des Top-Managements gebunden, während der Wert des Aktienpakets an die langfristige Performance des Unternehmens gekoppelt ist.

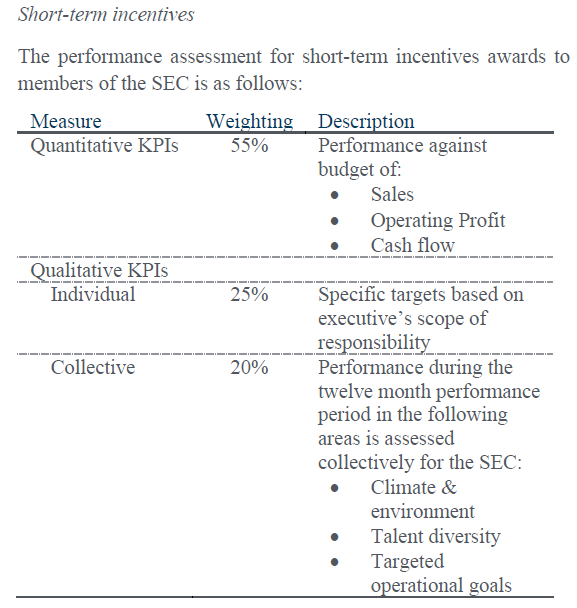

Performance-Metriken für den jährlichen Cash-Bonus von Richemont (Quelle: FY23 Annual Report, S. 64)

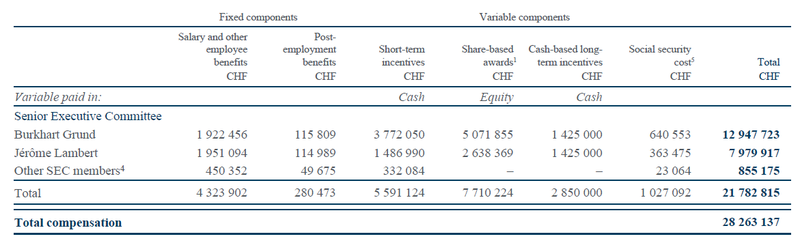

Unterfüttert mit Zahlen ergibt sich folgende Auflistung für die Entlohnung des Top Managements von Richemont für das Geschäftsjahr 2023:

Total Compensation von Richemont (Quelle: FY23 Annual Report, S. 73)

Die Wettbewerbssituation – Fundamentaler Vergleich

Die Charakteristik des Geschäftsmodells mit den unterschiedlichen Unternehmensbereichen von Richemont gestaltet den Vergleich mit der börsennotierten Konkurrenz je nach Betrachtungswinkel als eine einfache oder schwierige Angelegenheit. Gerne weise ich auf die diversen individuellen Parameter der infrage kommenden Unternehmen wie der Internationalisierungsgrad oder das Produktportfolio hin, die als Bestandteile der qualitativen Unternehmensanalyse gesondert zu prüfen sind und den Rahmen dieses Investment Cases sprengen würden.

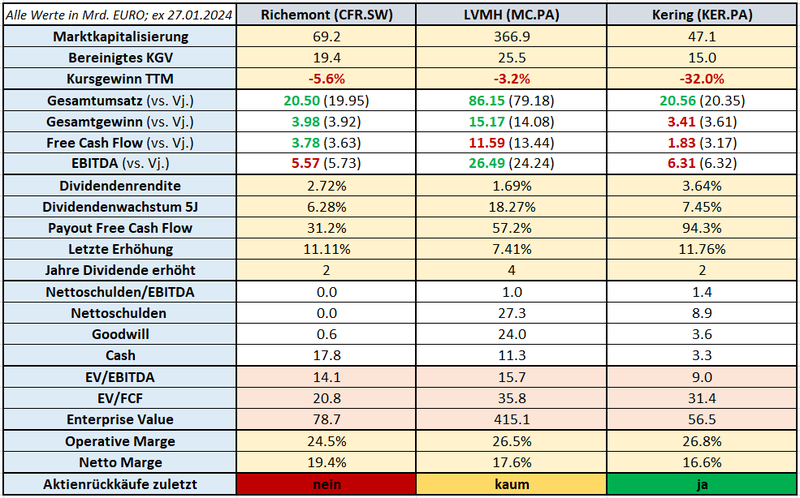

Aufgrund der globalen Präsenz und der Vermengung unterschiedlicher Geschäftsdomänen in einem Konzern habe ich mich für einen Vergleich der größten Luxuskonglomerate entschieden. Somit fiel meine Auswahl auf die beiden französischen Mitbewerber LVMH und Kering. Ob diese Liste nun um andere Branchengrößen wie Hermes oder einer deutlich nischigeren Swatch Group usw. erweitert werden soll, kann jeder Anleger für sich selbst entscheiden.

Die von mir ausgewählte Peer Group dient ausschließlich zur leichteren, allgemeinen Einordnung und begründet sich aus dem Umstand, dass für die meisten Menschen nun mal nur limitierte Geldressourcen, sprich das zu investierende Kapital, zur Verfügung stehen und diese Mittel entsprechend nutzbringend eingesetzt werden. Für alle Fälle macht euch selbst ein Bild auf Basis der evaluierten Fundamentaldaten:

Wettbewerbsvergleich von Richemont mit LVMH und Kering (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Alle Werte sind zwecks einfacherer Vergleichbarkeit in der Währung Euro abgebildet

Das Finanz-Lagebild von Richemont

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von Richemont. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

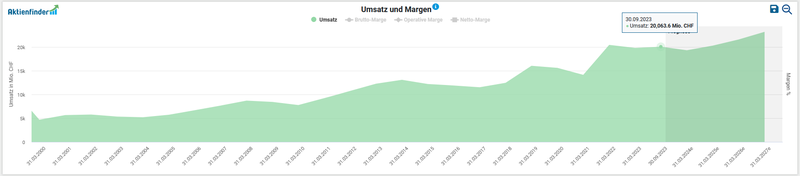

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an. Zur unternehmensinternen Verteilung der Umsätze auf Segmente bzw. Produktkategorien und Regionen ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line auf währungsbereinigter Basis um 5,1 Prozent p.a. in den letzten fünf Jahren.

Entwicklung des Umsatzes von Richemont (Quelle: Aktienfinder)

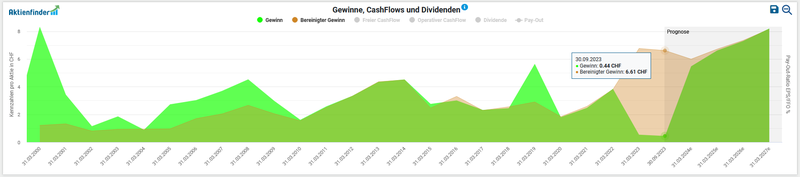

Ziehen wir das abgelaufene Geschäftsjahr 2023 heran, so stieg der bereinigte Gewinn pro Aktie um 59,6 Prozent (6,80 vs. 4,26 EUR) dank des Umsatzwachstums bei gleichzeitig geringer steigenden Kosten. Richemont erwirtschaftete im abgelaufenen Geschäftsjahr einen Nettogewinn von 0,3 Mrd. EUR (2021: 2,1 Mrd. EUR). Die Diskrepanz zwischen bereinigten Gewinn und Nettogewinn ergibt sich aus der Ausbuchung des YNAP-Geschäfts mit einem Negativeffekt von rund 3,6 Mrd. EUR.

Entwicklung des Gewinn pro Aktie von Richemont (Quelle: Aktienfinder)

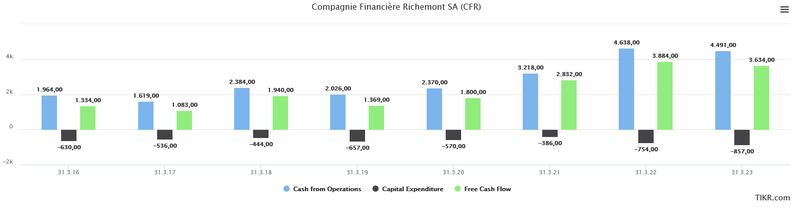

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie Kapitalinvestitionen für den Zeitraum 2016 bis 2023 folgendermaßen aus:

Entwicklung des Free Cash Flow von Richemont (Quelle: tikr.com)

Die Anzahl an ausstehenden Aktien erhöhte sich um einen Prozent in den vergangenen sechs Jahren. Ein Aktienrückkaufprogramm liegt aktuell nicht auf.

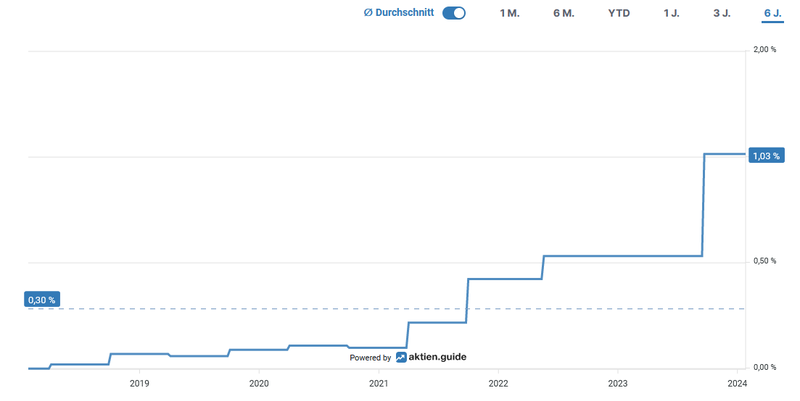

Aktienrückkäufe von Richemont (Quelle: aktien.guide*)

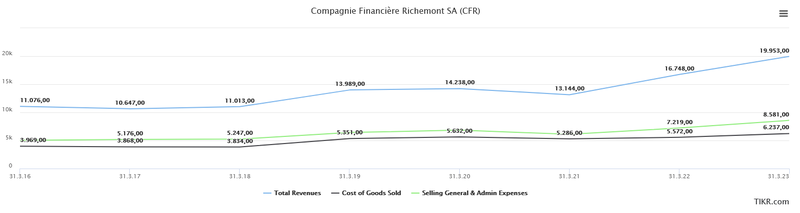

In der Kostenstruktur von Richemont sind mir keine gravierenden Punkte aufgefallen. Einhergehend mit langfristig steigenden Umsätzen wachsen im verhältnismäßig etwas geringeren Ausmaß die damit verbundenen relevanten Kostenpositionen COGs (Cost of Goods Sold) und SG&As (Selling General & Admin expenses / Operating expenses) mit.

Aufwendungen von Richemont (Quelle: tikr.com)

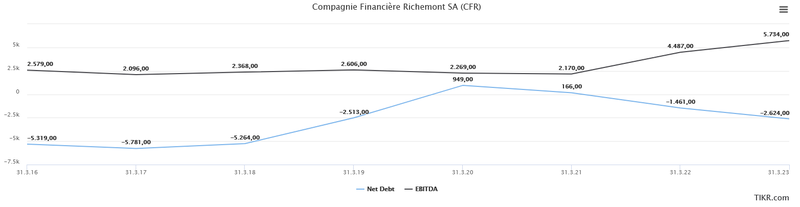

Der kritische Blick auf die Verschuldungssituation sagt uns, dass auf Basis des letzten Geschäftsjahres Richemont einen Anteil an zinstragenden Finanzverbindlichkeiten von 15,7 Mrd. EUR aufweist, dem wiederum liquide Mittel und Wertpapiere von in Summe 18,3 Mrd. EUR gegenüberstehen. Die Division der nicht vorhandenen Nettoschulden durch das zuletzt erwirtschaftete EBITDA von 5,7 Mrd. EUR können wir uns getrost sparen, denn Richemont ist nettoschuldenfrei. Damit sind der Blick auf die Fälligkeitsstruktur der langfristigen Schulden und das Zinsprofil ebenso hinfällig.

Entwicklung der Netto-Verschuldung und EBITDA von Richemont (Quelle: tikr.com)

Standard & Poor‘s bestätigte im März 2023 das Kreditrating im Rang Investment Grade A+ des Unternehmens bei stabilem Ausblick.

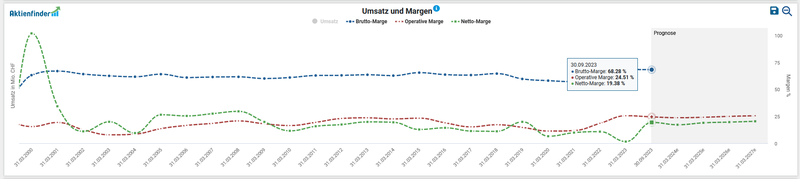

Zuletzt betrachten wir die Profitabilität von Richemont anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Trotz des erheblichen Einbruchs der Netto-Marge im Jahr 2020, als die Coronapandemie weltweit ausbrach, erhärtet sich bei langfristiger Betrachtung der Eindruck eines Unternehmens mit einem stabilen, verlässlichen Geschäftsmodell.

Entwicklung der Margen von Richemont (Quelle: Aktienfinder)

Chancen & Risiken von Richemont

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Produkt- und Markenportfolio: Richemont genießt im adressierten Endkundenmarkt eine hervorragende Reputation als Hersteller und Anbieter von hochqualitativen Luxusgütern. Das reichhaltige Portfolio starker Kernmarken steht im Einklang mit einem klar definierten Zielgruppenspektrum

- Finanzlage: das Unternehmen ist sehr auf eine nettoschuldenfreie Bilanz fokussiert. Die Fremdverbindlichkeiten werden auf einem unbedenklichen Niveau gehalten, deren Zinsprofil keine nennenswerte Bürde für die Wachstumsbestrebungen des Konzerns darstellt. Die Bonität von Richemont wird von Standard & Poor’s mit dem Investment Grade A+ bewertet

- Diversifikation: Richemont ist weltweit mit unterschiedlichen, prestigereichen Luxusmarken in verschiedenen Produktsegmenten vertreten und hat ein in eigener Hand geführtes Vertriebs- wie Produktionsnetzwerk rund um den Globus etabliert

- Eigentümer: als Kernbestandteil des Rupert-Firmenimperiums hat Richemont Zugang zu einem weitreichenden Netzwerk an Institutionellen Investoren. Zudem sorgt der eigentümergeführte Management-Ansatz für Solidität und Stabilität

- Markteintrittsbarrieren: das operatives Know-how in der Herstellung der Luxusgüter, hohe Eintrittsinvestitionen für den Aufbau der Infrastruktur sowie ein unbezahlbares Renommée der diversen Marken bzw. den dahinterstehenden Manufakturen zeichnen einen Burggraben aus. Weiters kontrolliert Richemont ab dem Bezug der Rohmaterialien bis zum Produktverkauf an den Endkunden weitestgehend die Wertschöpfungskette

- M&A Erfolgsbilanz: der Zukauf und die nachfolgende Integration der akquirierten Unternehmen in das übergeordnete Geschäftsmodell stellen für Richemont in der Unternehmenspraxis „business as usual“ dar

Risiken:

- Asien-Exposure: knapp die Hälfte des Umsatzes erzielt Richemont in Asien, den höchsten Anteil davon in China. Eine unerwartet schwächere Erholung der chinesischen Nachfrage ist als Risikofaktor nicht von der Hand zu weisen

- Governance: die Kehrseite der Stimmenparität mit lediglich knapp neun Prozent Kapitaleinlage (die nicht-börsengelisteten B-Aktien) der Rupert-Familie offenbaren in den entscheidenden Fragen des Unternehmens, wer in einer Pattsituation das letzte Wort hat

- Goodwill: die Ausbuchung des Firmenwerts aus der YNAP-Transaktion belastete den Gewinn im letzten Geschäftsjahr 2023 um satte 2,9 Mrd. EUR. Nach dieser Bereinigung beläuft sich der Goodwill auf einen Gesamtwert von lediglich 600 Mio. EUR

- Wettbewerb: der Wettbewerb ist ein inhärentes Risiko, denn in der Luxusbranche ist ein Preiskampf keine praktikable Strategie. Die wichtigsten Ansatzpunkte für eine verbesserte Marktposition liegen in effektiven Marketingstrategien und in der Bereitstellung überlegener Produkte. Eine potentielle Fremdübernahme wie es Anfang 2023 bekannt wurde, lässt auf den Konsolidierungsdruck aufgrund der Wettbewerbssituation rückschließen

- Geographischer Footprint: die geographische Streuung der Assets und Ertragsströme birgt auf der Kehrseite ein höheres Risiko-Exposure und macht ein aktives Management der daraus resultierenden Risiken notwendig (z.B. Währungsschwankungsrisiken, Lieferketten-Management, politische Risiken)

- Konjunkturzyklik: die Luxusindustrie spürt eine wirtschaftliche Rezession weniger stark als andere Branchen im zyklischen Nichtbasiskonsum wie beispielsweise die Automobilindustrie. Auf Phasen eines knappen Angebots durch starke Nachfrage und/oder unzureichenden Produktionskapazitäten folgen Perioden mit Überkapazitäten, deren Aufbau durch eine schwächere Nachfrage ausgelöst wurden

- Abhängigkeit Juweliersegment: die Abhängigkeit Richemonts vom Segment Schmuck & Juwelierhäuser ist im Vergleich zu anderen Luxuskonglomeraten deutlich stärker ausgeprägt. Wie erwähnt stützt sich der Umsatz innerhalb des Segments auf verschiedene Marken

Die aktuelle Bewertung der Richemont Aktie

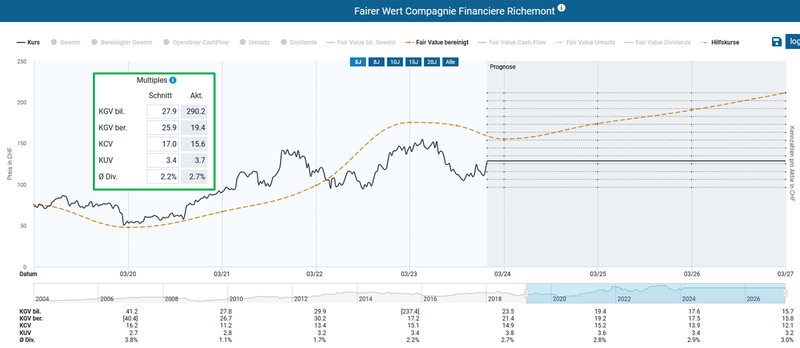

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 19,4 ist auf den ersten Blick eine formidable Unterbewertung von Richemont im Vergleich mit dem historischen Durchschnittswert von 25,9 für die letzten fünf Jahre festzuhalten.

Fairer Wert von Richemont (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, bevorzuge ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Richemont sehen wir bereits seit längerem eine Bewertung in der Bandbreite zwischen 12 und 15:

Enterprise Value zu EBITDA von Richemont (Quelle: Seeking Alpha*)

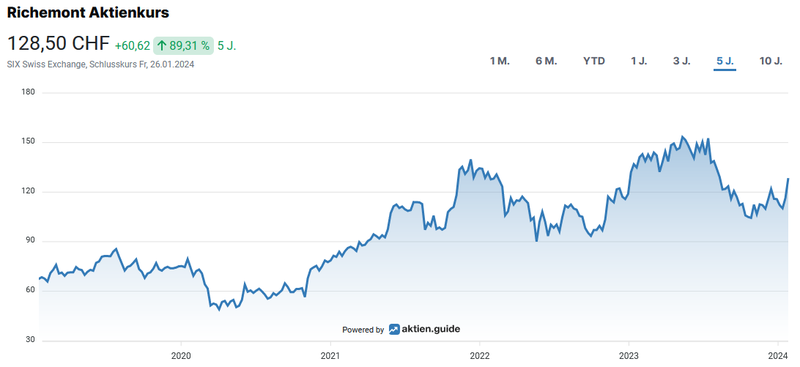

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 89,3 Prozent im Fünfjahresüberblick.

Aktueller Aktienchart von Richemont (Quelle: aktien.guide*)

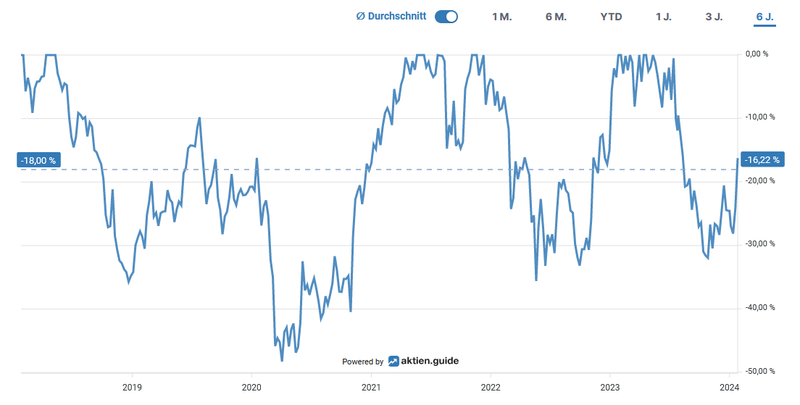

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 48 Prozent just im Zuge der Coronapandemie Anfang 2020:

Unterwasser-Chart von Richemont (Quelle: aktien.guide*)

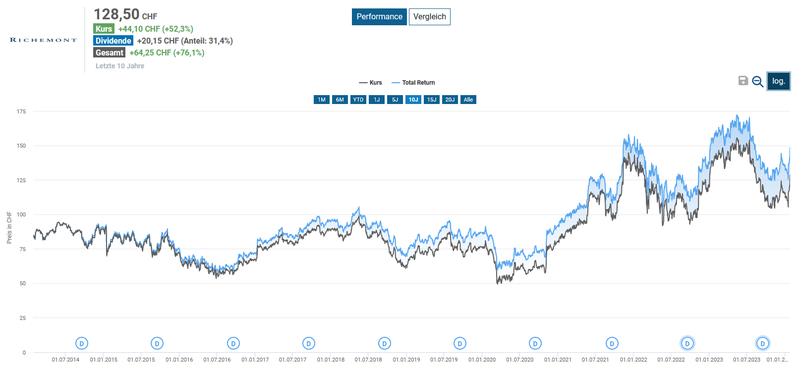

Im Zehnjahres-Zeitraum brachte ein Investment in Richemont gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von 76,1 Prozent für den Anleger:

Total Return von Richemont (Quelle: Aktienfinder)

Die Dividendenqualität von Richemont

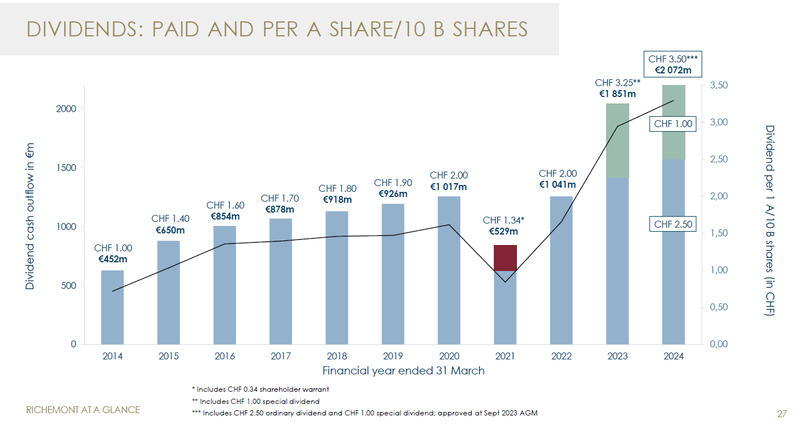

Bei der Betrachtung der Dividendenhistorie fällt einem sofort auf, dass Richemont eine Kürzung der Dividende für das Geschäftsjahr 2021 vornahm. Der Luxuskonzern passte kurz nach Ausbruch der Coronapandemie die jährliche Ausschüttung auf ein Niveau an, das in etwa zwei Drittel der Dividende des Jahres 2020 entsprach.

Bereits im darauffolgenden Jahr wurde die Dividende wieder auf das Vorkrisenniveau erhöht. In den letzten beiden Jahren ging das Unternehmen dazu über, neben der regulären Dividende, welche nun drei Jahre in Folge angehoben wurde, an seine Aktionäre eine Sonderdividende von 1,- CHF pro Aktie auszuschütten.

Bei einem aktuellen Kurs von 128,50 CHF errechnet sich eine Dividendenrendite von 1,95 Prozent exklusive Sonderdividende. Die Fünfjahres-Dividendenwachstumsrate beträgt 6,3 Prozent p.a. bzw. 10,1 Prozent p.a. im Zehnjahres-Zeitraum.

Das Unternehmen erhöhte zuletzt Mitte Mai 2023 die reguläre Dividende um 11,1 Prozent, welche im September ausbezahlt wurde.

Dividenden-Historie von Richemont (Quelle: Group Presentation 2023, S. 27)

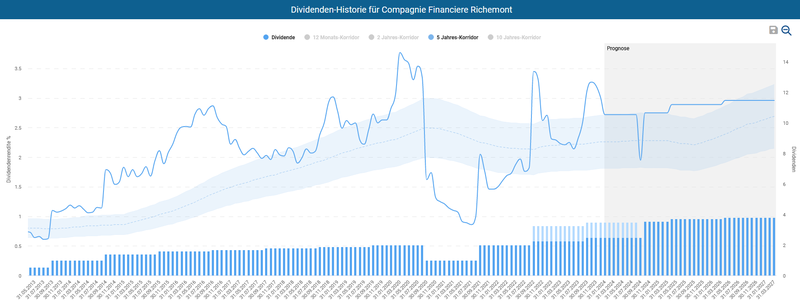

Auf Basis des Dividenden-Alarms im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite außerhalb des Fünfjahre-Korridors liegt. In den letzten Jahren gab es nur selten einen Zeitpunkt, an welchem durch den Kauf der Aktie eine in etwa gleich hohe Dividendenrendite wie die derzeitige zu erzielen war.

Dividenden-Alarm von Richemont (Quelle: Aktienfinder)

Ziehen wir den Durchschnittswert des Free Cash Flow der letzten drei Jahre als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir bei einem komfortablen Ergebnis von 31,8 Prozent für das Payout Ratio. Ich verorte – gleichwohl auch ich keine Glaskugel besitze – in den kommenden Jahren den Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie in den letzten beiden Jahren sehen, d.h. zumindest im höheren einstelligen Prozentbereich.

Fazit: Überlegungen für meine Entscheidung in Richemont zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Richemont zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Produkt- und Markenportfolio: das Sortiment an starken, weltweit bekannten Kernmarken und die Positionierung dieser im Luxus-Segment sorgen für eine hohe Kundenloyalität, die einen Spielraum in der Preispolitik in einem Umfeld hoher Inflation zulässt

- Robustes Geschäftsmodell: im Geschäftsmodell zeichnet sich Richemont als ein breit gefächerter und global agierender Luxusgüterkonzern aus. Trotz der zyklischen Natur der Branche herrscht in diesem Bereich der Luxusgüterindustrie eine Stabilität bei Gewinnen und Cash-Flows vor

- Profitabilität: die Unternehmensführung schaffte es durch ein umsichtiges Kostenmanagement gepaart mit den vorgenommenen Preiserhöhungen im Rahmen der jüngsten Inflationsentwicklung die Operative-Marge in den letzten fünf Jahren mehr als zu verdoppeln

- Strategischer Fokus: das Management von Richemont verfolgt eine stringente Unternehmensstrategie, die seit Jahrzehnten auf anorganisches Wachstum durch Unternehmensakquisitionen ausgerichtet ist. Im eigentümergeführten Schweizer Konzern dominiert seit Generationen die milliardenschwere Familie Rupert

- Globale Marktposition: Richemont operiert als weltweiter Top-Player in einer von zahlreichen Marken, aber dafür von wenigen breit aufgestellten Luxuskonglomeraten gekennzeichneten Branche, die ihrerseits ein dynamisches, aber auch volatiles Wachstumsmuster aufweist

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich Richemont entlang unterschiedlicher Produktsparten, vieler Abnehmer und globaler Absatzmärkte, die Konzentrationsrisiken im Schmuck- und Juwelierbereich werden mit den unternehmensintern höchsten Margen prämiert

- Souveräne Bilanz: dank einer konservativen, aber fokussierten Akquisitionspolitik und langfristig steigender Umsätze wie Cash Flows schafft es das Unternehmen die Nettoschulden in fast allen Jahren seit der Gründung nettoschuldenfrei zu führen. Das von S&P bestätigte Investment Grade A+ untermauert die hervorragende Bonität von Richemont

- Portfolio-Erweiterung: der Bereich Luxusgüter fügt sich als komplementärer Bestandteil bestens in das Echtgeld-Portfolio. Zudem trägt der global aufgestellte Konzern mit der Heimatwährung Schweizer Franken zur weiteren Diversifikation im Depot bei

- Preisfaire Bewertung: zum Zeitpunkt des Einstiegs überzeugt Richemont durch ein historisch fair bepreistes Kursniveau, welches je nach gewähltem Multiple in den letzten zehn Jahren nur selten im heutigen Bewertungsausmaß vorzufinden war

Auf Grundlage der zusammengetragenen Fakten habe ich am 15.01.2024 in zehn Richemont Aktien zum Kurs von 109,50 CHF investiert.

Für den Nachkauf im Januar halte ich mir eine Reserve für eine Aufstockung von Diageo frei. Die Halbjahreszahlen sind für den 30.01. angekündigt. Meine Einschätzung der letzten Ereignisse hatte ich bereits abgegeben.

Wenn Du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde Dich ganz einfach für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für euren Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Wie ist eure Meinung zu Richemont? Ich freue mich auf eure Kommentare.

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Zunächst mein Glückwunsch und vor allem vielen Dank für die ausführliche und detaillierte Analyse!! Einen Gedanken habe ich zum Vergleich von LVMH und Richemont: im Bereich von Schmuck und Uhren, aber genauso bei Schreibutensilien, ist der Verbraucher mit einem anderen Zeithorizont und damit mit einer ganz anderen Umschlagshäufigkeit unterwegs. Verglichen mit der Modebranche, denkt der Konsument nicht im Zeitraum einer Saison, sondern in Jahren. Daher ist die Anfälligkeit für Schwankung bei Richemont geringer, aber auch die Gefahr der Marktsättigung größer. Siehst du diesen Effekt in der Analyse oder bei den Kennzahlen abgebildet? Mich würde deine Meinung dazu sehr interessieren.

Hallo Dirk,

vielen Dank für Deinen Kommentar und Lob!

Zu Deiner spezifischen und ausgesprochen fundierten Frage kann ich Dir insofern antworten, dass die Schwankung für einen Nichtbasiskonsumwert - relativ gesehen - geringer ist.

Das hängt meines Erachtens auch mit dem Faktor zusammen, dass Richemont die Produktion UND den Vertrieb in den eigenen Händen hält. Dies ermöglicht dem Unternehmen mehr Kontrolle in der Kapazitätsplanung wie -steuerung. Ich kann hier leider keine Grafik einfügen, aber ein guter Vergleich ist aus der Entwicklung der Inventories, die in der Bilanz ausgewiesen werden, herauszulesen. Insbesondere auch in Relation mit LVMH erkennt man hier eine andere Produktpolitik bei Richemont.

Das Risiko der Marktsättigung ist nicht von der Hand zu weisen. Das reichhaltige Produkt- bzw. Markenportfolio von Richemont im Bereich Schmuck und Uhren dürften anhand der fundamentalen Daten jedoch weniger anfällig sein. Robuster und stärker in der Marge sind ganz eindeutig die Juwelierhäuser, doch die Uhren haben sich in den letzten beiden Jahren auch wieder ordentlich erholt.

Liebe Grüße,

Clemens