Rio Tinto – kurzfristig seitwärts, langfristig aufwärts: eine Kaufchance?

Autor: The Dividend Post (Clemens)

15 August 2024

Im Rahmen meines Nachkaufs nehme ich die aktuelle Geschäftsentwicklung von Rio Tinto unter die Lupe. Zudem konzentriere ich mich auf die kritische Prüfung meiner ursprünglichen Investmentthesen aus dem Sommer 2023 sowie den Check für die damals analysierten Chancen und Risiken. Den Abschluss bilden ein Überblick zur momentanen Bewertung und ein aktualisierter Wettbewerbsvergleich (inklusive Kennzahlenübersicht) mit dem australischen Mitbewerber BHP Group.

Um Wiederholungen zu den inhaltlichen Aspekten „Unternehmensvorstellung“, „Geschäftsmodell“, „Unternehmensstrategie“, „Finanz-Lagebild“, „Management“ und „Dividendenqualität/Kapitalallokation“ zu vermeiden, erlaube ich mir auf den ursprünglichen Investment Case aus dem letzten Jahr zu verweisen:

Rio Tinto – ist der Bergbau-Multi mit Schmuddel-Image unverzichtbar für die Energiewende?

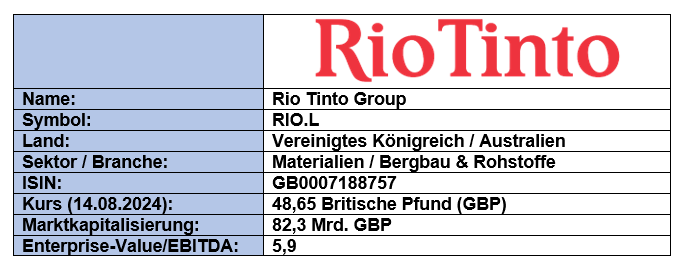

Grunddaten

Aktuelle Geschäftsentwicklung und Ausblick

Im Rahmen der Präsentation des Geschäftshergangs für das abgelaufene erste Halbjahr 2024 gab das Management einen Einblick in das Zahlenwerk und Ausblick für die kommenden Monate:

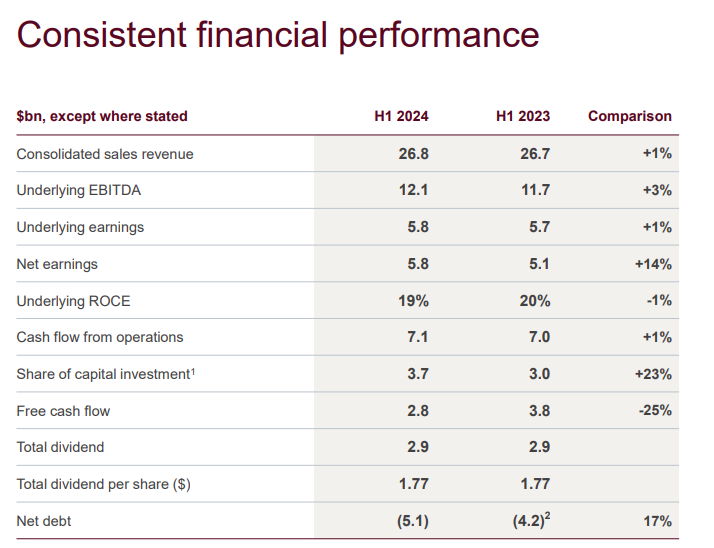

- Operative Geschäftsentwicklung: im Vergleich zum ersten Halbjahr 2023 wuchs der Umsatz um ein Prozent auf 26,8 Mrd. USD. Die EBITDA-Marge blieb unverändert bei 42 Prozent. Positiv hervorzuheben ist das erzielte EBITDA von 12,1 Mrd. USD, was einem Anstieg von drei Prozent entspricht. Während der Cash-Flow aus dem operativen Betrieb um ein Prozent auf 7,1 Mrd. USD gesteigert werden konnte, verringerten die höheren Kapitalinvestitionen (CapEx) den Free Cash-Flow um 25 Prozent auf 2,8 Mrd. USD. Die Nettoverschuldung stieg auf 5,1 Mrd. USD (Vorjahresperiode: 4,2 Mrd. USD) aufgrund des höheren Investitionsaufwands

Geschäftsergebnis im 1. Halbjahr 2024 von Rio Tinto (Quelle: 2024 Half Year Results, S. 8)

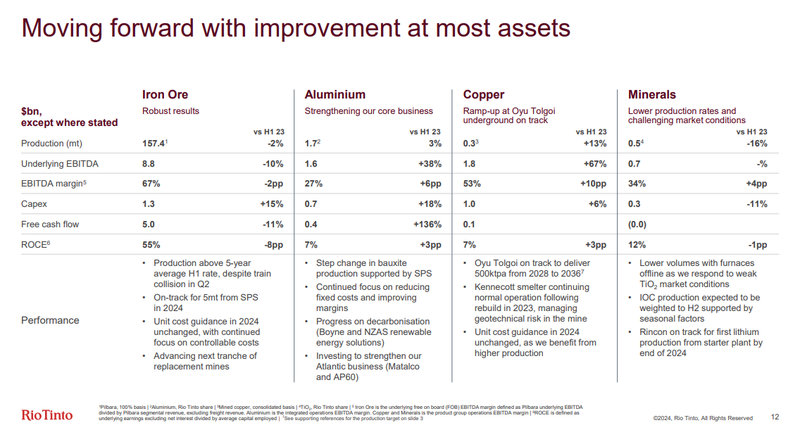

- Update zur Produktionsentwicklung: der Produktionsrückgang von zwei Prozent in Rio Tintos dominanten Segment Eisenerz wurde u.a. mit einer Störung des operativen Betriebs in der größten Eisenerzmine Pilbara in Australien begründet. Mitte Mai kam es zu einem Zugunglück, bei dem es sich glücklicherweise um einen automatisierten Zug handelte, so dass es keine Verletzten oder Opfer gab. Die äußerst positive Entwicklung im Segment Kupfer gipfelte in einen Produktionsanstieg von 13 Prozent im ersten Halbjahr 2024. Da die Kosten nicht analog mit dem geförderten Volumen anstiegen, konnte das EBITDA für diesen Bereich um 67 Prozent auf 1,8 Mrd. USD gesteigert werden. Das dritte wichtige Segment Aluminium wuchs um drei Prozent bei Betrachtung der Produktionskapazität

Entwicklung der Geschäftssegmente von Rio Tinto (Quelle: 2024 Half Year Results, S. 12)

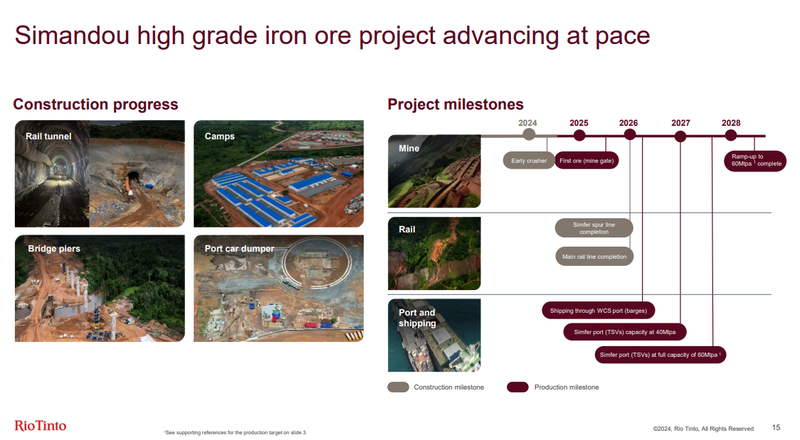

- Entwicklungsprojekte: im Earnings-Call sprach das Management über die Ausgangsposition von Rio Tinto, um verschiedene Großprojekte zu realisieren, die das künftige Wachstum vorantreiben werden. Dazu gehören in erster Linie das Eisenerzprojekt Simandou in Guinea, die Untertage-Kupfermine Oyu Tolgoi in der Mongolei und die Lithium-Anlage Rincon in Argentinien. Die Erweiterung der Mine in Oyu Tolgoi zielt darauf ab, die Kupferproduktion zu steigern und gleichzeitig die Produktionskosten zu senken. Ab dem vierten Quartal ist mit einem erkennbaren Beitrag zur Cash-Flow-Generierung zu rechnen. Simandou ist das größte Wachstumsprojekt von Rio Tinto. Dabei handelt es sich um die weltweit größte und hochwertigste noch nicht erschlossene Eisenerzmine, die 2002 entdeckt wurde. Die Simandou-Mine wurde in vier Explorationsblöcke unterteilt, wobei Rio Tinto in einem Konsortium mit dem Staat Guinea sowie der chinesischen Chalco Iron Ore Holdings an zwei Blöcken beteiligt ist. Der Anteil des Unternehmens am Investitionsbudget beträgt 6,2 Mrd. USD (von insgesamt 11,6 Mrd. USD). Die Investition umfasst die gemeinsam genutzte Infrastruktur und knapp die Hälfte der Kapazität einer Eisenerzmine. Der Reiz von Simandou für Rio Tinto liegt in der hohen Qualität des Erzes, die in Australien nicht zu finden ist. Es wird erwartet, dass die Erze mit einem höheren Eisengehalt letztendlich einen wesentlich höheren Preis erzielen werden als die Standardqualitäten, wenn die Dekarbonisierung der Stahlerzeugung tatsächlich ernstgenommen wird. Denn Hochöfen benötigen mehr Kokskohle, um minderwertiges Eisenerz zu verarbeiten. Außerdem werden durch die Verwendung von höherwertigem Eisenerz die Emissionen reduziert – ein zunehmend wichtiger Faktor, wenn man die strengeren Umweltvorschriften berücksichtigt

Simandou-Projekt von Rio Tinto in Guinea (Quelle: 2024 Half Year Results, S. 15)

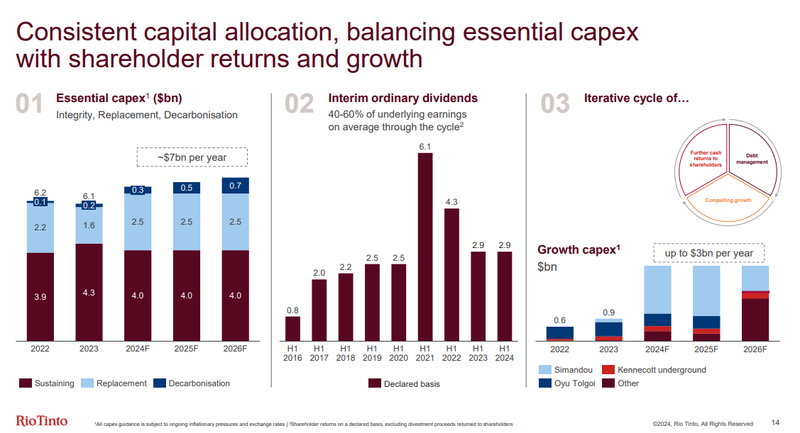

- Kapitalallokation: die höheren Kapitalinvestitionen und die damit einhergehende gestiegene Nettoverschuldung hatte ich bereits erwähnt. Verbleiben die drei anderen Elemente im Rahmen der Kapitalallokationsstrategie eines Unternehmens. Während Aktienrückkäufe keine tragende Rolle bei Rio Tinto einnehmen, wurde die Zwischendividende iHv. 1,77 USD pro Aktie stabil gehalten. Die Schlussdividende im Februar für das letzte Geschäftsjahr wurde um 13,5 Prozent erhöht (von 3,70 auf 4,20 USD pro Aktie). Zum dritten und letzten Punkt kursierten Gerüchte um eine Liste von potentiellen Übernahmezielen, auf der u.a. das kanadische Unternehmen Teck Resources als „heißer Kandidat“ gehandelt wird. Rio Tintos CEO Jakob Stausholm äußerte sich in einem Interview mit der Financial Times deutlich konservativer. Ob er sich einen „big deal“ wie die geplatzte Übernahme von Anglo-American durch die BHP Group vorstellen könne, antwortete der Däne wie folgt: „There’s a big risk when you do major M&A, not just in the acquisition itself, but it can derail the whole company […] such an acquisition could be all-consuming for a company like Rio Tinto”.

Kapitalallokation von Rio Tinto (Quelle: 2024 Half Year Results, S. 14)

Review: die Investmentthesen für meine Entscheidung in Rio Tinto zu investieren

In diesem Kapital hinterfrage ich die einzelnen Investmentthesen aus dem im Sommer 2023 erschienen Beitrag und ergänze diese mit einem kurzen Kommentar aus heutiger Perspektive:

- Zukunftsaussichten: Rio Tinto engagiert sich in einem Markt, der in Zukunft noch stärker von der steigenden Nachfrage nach kritischen Rohstoffen für die Energie- und Mobilitätswende profitieren wird. Rio Tinto besitzt einen Teil der sogenannten Zukunftsrohstoffe Lithium und Kupfer im Portfolio. Dieser globale, auch zusehends staatlich stimulierte Nachfrageboom könnte zu einem schrittweisen Rückgang der enormen Eisenerz-Abhängigkeit von Rio Tinto führen

✅ Check: uneingeschränkt intakt. Der Anlauf der ersten Produktionsstätte für die Lithium-Gewinnung ab Ende 2024 am Standort Rincon, Argentinien, dessen Potential auf 3.000 Tonnen pro Jahr eingeschätzt wird, bildet einen wichtigen Meilenstein auf der Roadmap von Rio Tinto

- Marktmacht: Rio Tinto ist Teil eines Oligopols im Eisenerzmarkt und spielt eine signifikante Rolle in der weltweiten Wertschöpfungskette des Rohstoffhandels

✅ Check: uneingeschränkt intakt

- Burggraben: das global aufgestellte, weit verzweigte Netzwerk an Bergwerken, Raffinerien und Minen liefert zuverlässige Erträge aus dem Bestandsgeschäft. Die kapitalintensive Grundinvestition, Bewirtschaftung und Aufrechterhaltung der etablierten Infrastruktur wirkt für diesen Wirtschaftszweig wettbewerbshemmend

✅ Check: uneingeschränkt intakt, wobei mir an dieser Stelle eine Präzision wichtig ist. Sowohl bis zum Bau als auch beim späteren Betrieb der Infrastruktur-Assets fordert ein komplexes Feld an Stakeholdern wie (semi-)staatliche Institutionen und Mitbewerber als Joint-Venture-Partner ihren Anteil von der Rendite ein. Somit ist der Burggraben ein Stück weit von wechselseitigen Abhängigkeiten geprägt

- Profitabilität: durch eine kontinuierliche Optimierung der Produktionsprozesse, der technologischen Weiterentwicklung dank der voranschreitenden Automatisierung und einem disziplinierten Kostenmanagement hält das Management die Margen auf hohem Niveau

✅ Check: uneingeschränkt intakt. Die Netto-Marge lag im ersten Halbjahr 2024 um über 100 Basispunkte höher als in der Vorjahresperiode

- Souveräne Bilanz: dank einer konservativeren Akquisitionspolitik als in der Zeit vor der Finanzkrise kontrolliert das Unternehmen die Nettoschulden seit Jahren auf einem sehr niedrigen Level. Zudem hält sich der angehäufte Goodwill in Grenzen. Das Investment Grade Rating bestätigt die hervorragende Bonität von Rio Tinto

✅ Check: uneingeschränkt intakt. Hypothetisch sind die aktuellen Nettoschulden innerhalb eines Quartals durch das erwirtschaftete EBITDA beglichen

- Diversifikation: im Zentrum des Geschäftsmodells diversifiziert sich Rio Tinto entlang unterschiedlicher Rohstoffsparten, vieler Kunden und globaler Absatzmärkte

✅ Check: uneingeschränkt intakt, wobei das Segment Kupfer durch die erzielten Produktionssteigerungen im letzten Halbjahr positiv hervorsticht

- Cash Flow Akkumulation: das operative Geschäft liefert zuverlässige Cash-Flows, die das Investieren in neue Wachstumschancen wie Minenprojekte sowie prinzipiell eine aktionärsfreundliche Kapitalallokation in Form von Dividendenzahlungen und Sonderausschüttungen ermöglichen

✅ Check: Uneingeschränkt intakt, gleichwohl der Cash-Flow in neue Kapitalinvestitionen fließt und aktuell keine Sonderdividenden ausgeschüttet werden

- Geographischer Fokus: die geopolitischen Spannungen zwischen der westlichen Hemisphäre und den Schwellenländern, allen voran zwischen den Vereinigten Staaten und China, überschatten aus gegenwärtiger Perspektive die Chancen des wirtschaftlichen Aufholprozesses Asiens. Durch die Fokussierung Rio Tintos auf den Asien-Pazifik-Raum profitiert der Bergbaukonzern langfristig vom Aufstieg Indiens und anderer stark wachsender Staaten

✅ Check: uneingeschränkt intakt, denn kurzfristig sehe ich keine bedeutenden Verbesserungen der geopolitischen Lage. Mit dem Gaza-Konflikt und der in ihren Folgen schwer einschätzbaren Auseinandersetzung zwischen Israel und dem Iran muss vom Gegenteil gesprochen werden. Die bevorstehenden US-Wahlen unter neuen Bedingungen aufseiten der Demokratischen Partei tragen ihren Beitrag zum Spannungsbogen bei

Review: Chancen & Risiken

Wie im ersten Beitrag über Rio Tinto dargestellt, möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die aufgezeigten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Rohstoffbedarf: im Zuge der beiden Megatrends Energie- und (Elektro-)Mobilitätswende, mit den Zielen „Klimaneutralität“ bzw. „emissionsfreie Zukunft“ durch Ausbau der Erneuerbaren Energien, besitzt Rio Tinto einen Teil der sogenannten Zukunftsrohstoffe Lithium und Kupfer im Lieferspektrum. Dieser globale, staatlich stimulierte Nachfrageboom könnte zu einem schrittweisen Rückgang der enormen Eisenerz-Abhängigkeit von Rio Tinto führen, ohne die Profitabilität des Geschäftsmodells nachhaltig zu beeinträchtigen

- Marktposition: zusammen mit der brasilianischen Vale und australischen BHP Group nimmt Rio Tinto eine Oligopol-Stellung im Eisenerzmarkt ein und spielt eine signifikante Rolle in der weltweiten Wertschöpfungskette des Rohstoffhandels. Die kapitalintensive Grundinvestition, Bewirtschaftung und Aufrechterhaltung der etablierten Infrastruktur wirkt für diesen Wirtschaftszweig wettbewerbshemmend

- Prozyklische Kapitalallokation: Die Dividendenpolitik des Managements zielt auf einer mittleren Ausschüttungsquote zwischen 40 bis 60 Prozent vom Gewinn ab. Wird verdient, wandert viel vom Überschuss zu den Aktionären in Form von Sonderdividenden

- Bilanz: auch dank der äußerst niedrigen Verschuldung besitzt Rio Tinto den Investment-Grade A in der Bewertung der Bonität. Zudem existiert nur eine geringe Abhängigkeit zu Fremdkapitalgebern. Der überschaubare Bilanzanteil an Goodwill (immaterieller Firmenwert) zeigt keine Gefahr von Firmenwertabschreibungen (Impairments) auf

- Weltweite Produktion: das Netzwerk an Lagerstätten, Bergwerken, Raffinerien und Minen von Rio Tinto erstreckt sich über den Globus. Diese Infrastruktur-Assets in Verbindung mit einer engmaschig organisierten Transportlogistik stellen einen wesentlichen Wettbewerbsfaktor dar

- Innovationen: der Kostenoptimierung kommt die positive Entwicklung bei der Automatisierungstechnologie zugute. Rio Tinto hat diesbezüglich mit Caterpillar eine längerfristige Partnerschaft abgeschlossen. Es wird erwartet, dass der weltweit erste Einsatz von etwa 35 neuen emissionsfreien autonomen Caterpillar 793-Transportfahrzeugen in Gudai-Darri erfolgen wird, einer Eisenerzmine in Westaustralien.

- Vertikal integrierte Wertschöpfungskette: die Fertigung von Aluminium erfolgt in der hauseigenen Produktion. Somit wird es nicht bei der Gewinnung in Aluminiumhütten ausgehend von Mineral Bauxit belassen, sondern auch die Veredelung im eigenen Kompetenzbereich institutionalisiert

Risiken:

- Rohstoffzyklus: Rio Tintos Bindung an die in Zyklen verlaufende Weltkonjunktur in Verbindung mit den recht deutlichen Schwankungen bei Rohstoffpreisen drückt sich auch in der Volatilität der Margen, des operativen Gewinns und des Umsatzes aus

- Eisenerz-Dominanz: die hohe Abhängigkeit von der Stahlherstellung, deren Produkte insbesondere im Infrastruktur-Auf- und -Ausbau ihre Verwendung findet, ist offensichtlich. Nicht umsonst wird Rio Tinto als Proxy zum Eisenerzmarkt bezeichnet. Die Schwankungsbreite für eine Tonne Eisenerz betrug in den letzten drei Jahren zwischen 60 und 230 USD

- China-Abnehmer: die chinesische Immobilienwirtschaft lechzt(e) seit Jahren nach Baumaterialien wie Stahl und Eisen, weiterverarbeitet aus dem von Rio Tinto gewonnen Eisenerzen. Hustet der Hauptabsatzmarkt China, spürt das Rio Tinto unmittelbar – selbstredend profitiert der Bergbaukonzern von einer prosperierenden Wirtschaft im Reich der Mitte

- Energiepreise: vornehmlich die Weiterverarbeitung von Bauxit zu Aluminium in den Schmelzöfen ist ein sehr energieintensiver Prozess. In der sogenannten Schmelzflusselektrolyse werden für die Herstellung einer Tonne Aluminium bis zu 16.000 kWh Energie aufgewendet

- Operationelle Betriebsrisiken: der Minenbetrieb ist gesät mit unerwarteten Unwägbarkeiten. Angefangen von der Sicherheit für das Personal, den langen Entwicklungszeitraum bis zur finalen Realisierung eines Projekts und die unerfüllten Erwartungen in puncto Produktionsmenge

- Politischer Einfluss: der Rückzug der serbischen Regierung für das Lithium-Projekt („Jadar“) und der damit einhergehende Widerruf bereits erfolgter Genehmigungen verdeutlicht stellvertretend die Abhängigkeit von den politischen Entscheidungsträgern in den Gebieten der operativen Geschäftsabwicklung. Neue Handelsrestriktion für den Export von kritischen Rohstoffen aus den Schwellenländern wie China, Indien oder Vietnam betreffen auch die Geschäfte von Rio Tinto

- Reputation & ökologische Risiken: die Sprengungen in der Juukan-Schlucht, eine 46.000 Jahre alte indigene Kultstätte der Aborigines, um neue Eisenerzvorkommen zu erschließen, war nur einer von mehreren gravierenden Fehltritten in der jüngeren Vergangenheit Rio Tintos. Der Wasser- und Energieverbrauch bleibt beim Abbau von Rohstoffen ein kritischer Punkt. Nicht von ungefähr bildete Rio Tinto einige Milliarden USD an Rückstellungen für die Renaturierung von stillgelegten Minen und Abbaustätten

Mein Kommentar: kurz zusammengefasst sind alle Chancen und Risiken nach wie vor valide. Insbesondere der politische Einfluss staatlicher Institutionen ist anhand der Projekte in Serbien bzw. Guinea nochmals hervorzuheben. Einerseits Verzögerungen für den Beginn des operativen Minenbetriebs (Entzug von Genehmigungen, Proteste der Zivilgesellschaft), andererseits zusätzliche Anforderungen für den Infrastruktur-Ausbau in Afrika nagen an der Rendite des investierten Kapitals. Die Chancen-Seite verbleibt ohne notwendige Anpassungen, die sich aus signifikanten Veränderungen in den letzten zwölf Monaten ergeben hätten.

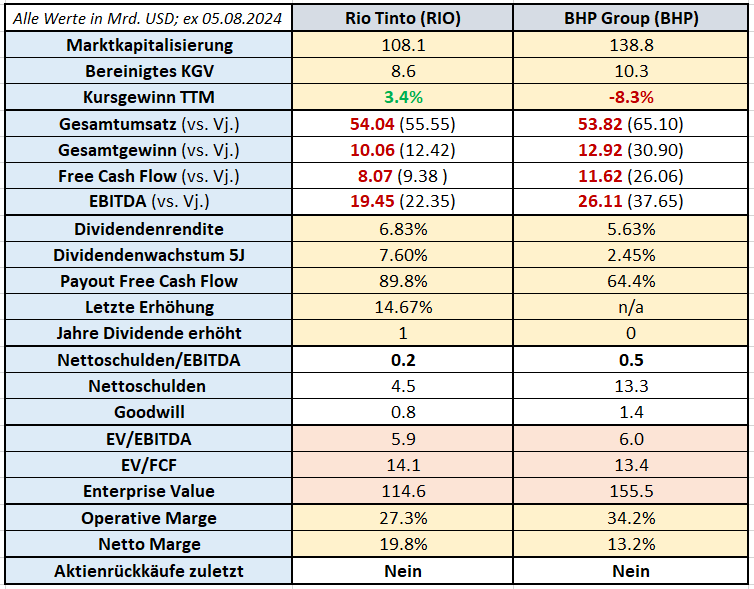

Review: Wettbewerbssituation – Kennzahlenvergleich von Rio Tinto und BHP Group

Die Charakteristik des Geschäftsmodells von Rio Tinto macht den Vergleich mit der börsennotierten Konkurrenz mit gewissen Abstrichen möglich, wobei weitere differenzierende Faktoren wie beispielsweise der Grad der Internationalisierung, die Gewichtung der einzelnen Geschäftssegmente oder allfällige Besonderheiten im Rohstoffangebot gesondert in einer Detailanalyse bewertet werden müssen.

Ich habe mich abermals für die BHP Group als adäquaten Maßstab für den Wettbewerbsvergleich entschieden:

Wettbewerbsvergleich von Rio Tinto mit der BHP Group (Quelle: eigene Darstellung)

Anmerkungen zu den in der Tabelle enthaltenen Werten:

- Grüne bzw. rote Färbung der Zahlen bedeuten ein Wachstum bzw. Rückgang im Vergleich zum Vorjahr

- Alle Werte sind in US-Dollar angeführt

Aktuelle Bewertung und Performance der Rio Tinto Aktie

Auf die Frage, ob die Aktie des Rohstoffkonzerns gerade günstig bewertet erscheint oder doch von einem Kauf lieber Abstand genommen werden sollte, möchte ich zum Abschluss dieses Beitrags kurz eingehen.

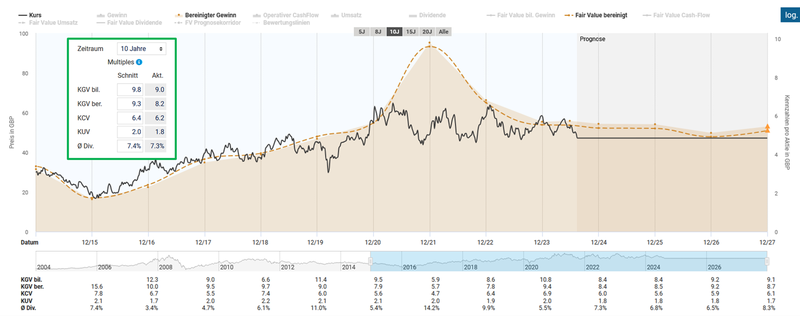

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 8,2 ist eine Unterbewertung von Rio Tinto im Vergleich mit dem historischen Durchschnittswert von 9,3 für die letzten zehn Jahre festzuhalten.

Fairer Wert von Rio Tinto (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, eher zu einer skeptischen Haltung neige, verwende ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CAPEX)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Rio Tinto sehen wir bereits seit Anfang 2023 eine seitwärts verlaufende Bewertung rund um den Wert von 6:

Enterprise Value zu EBITDA von Rio Tinto (Quelle: Seeking Alpha*)

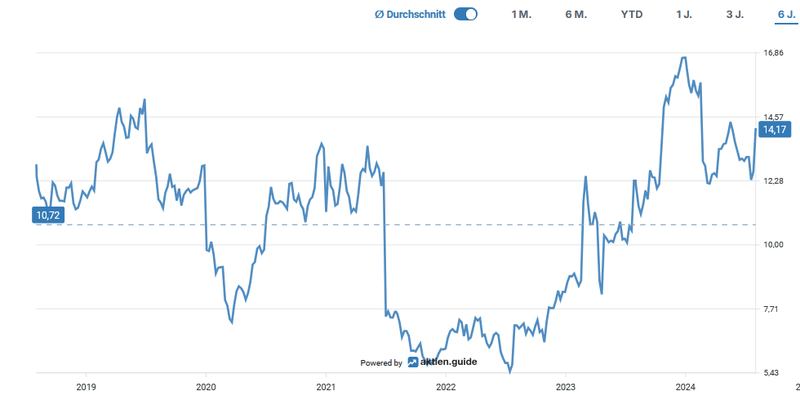

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide* erkennen wir gut, dass die Aktie von Rio Tinto mit einem Wert von 14,2 für das EV/FCF-Ratio über dem durchschnittlichen Niveau von 10,7 der letzten sechs Jahre bewertet ist.

Enterprise Value zu Free Cash Flow von Rio Tinto (Quelle: aktien.guide*)

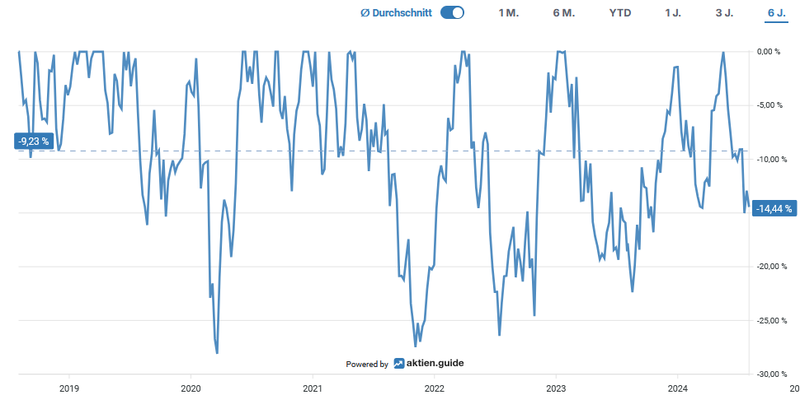

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 28 Prozent just im Zuge des Ausbruchs der Coronapandemie im Jahr 2020 und nochmals zu Ende 2021:

Unterwasser-Chart von Rio Tinto (Quelle: aktien.guide*)

Im Zehnjahres-Zeitraum brachte ein Investment in Rio Tinto gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von 141,5 Prozent für den Anleger:

Total Return von Rio Tinto (Quelle: Aktienfinder)

Fazit: der Nachkauf für das Echtgeld-Portfolio im August

Nach getaner Überprüfung meiner Investmentthesen sowie einer Reflexion der Chancen und Risiken bleibe ich felsenfest davon überzeugt, dass der australische Rohstoffkonzern für diese Branche die passgenaue Besetzung im Echtgeld-Portfolio einnimmt. Der Ausblick auf ein stärkeres Wachstum der Margen in den Segmenten abseits der Eisenerze stimmt mich für die fortschreitende Diversifizierung der Produktionsstruktur grundsätzlich positiv.

Daher habe ich mich dazu entschlossen, den Bestand von Rio Tinto um 30 Aktien zum Kurs von 48,50 GBP pro Aktie aufzustocken und damit das gesamte für den August verfügbare Kapital in den Bergbaukonzern zu investieren.

Wenn du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde dich jetzt für den Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für deinen Besuch auf Dividend Post!

PS: Für Feedback, Ideen, Ergänzungen und sonstige Anregungen lasse es mich einfach in den Kommentaren wissen oder schreibe mir eine E-Mail.

Nun interessiert mich deine Meinung zu Rio Tinto. Ich freue mich auf Kommentare.

Willst du künftig keinen Beitrag mehr verpassen? Dann melde dich jetzt bei meinem kostenlosen Newsletter an!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Sehr schöne Ausführung.

Vielen Dank, Oliver!

Liebe Grüße

Clemens