Enghouse Systems – kanadischer Small-Cap und Serial Acquirer mit Dividendenqualität?

Autor: The Dividend Post (Clemens)

25 Juli 2024

Passenderweise sehe ich in Enghouse Systems eine interessante Opportunität aus dem IT-Sektor, die sowohl eine beeindruckende Dividendenqualität vorweisen kann als auch mit ihrem Geschäftsmodell zu überzeugen weiß. Warum mir ein Investment in diesen kanadischen Nischenwert attraktiv erscheint und welche Argumente für den Kauf in der Entscheidungsfindung schlussendlich ausschlaggebend waren, liest du im Investment Case.

Grunddaten Enghouse Systems

Investment Summary Enghouse Systems

- Top-Management: das branchenerfahrene Management baute sich über die Jahre einen bemerkenswerten Track Record in der Übernahme von Unternehmen aus dem Micro-Cap-Bereich auf. Zudem hat es „skin in the game“. Der langjährige Vorstandsvorsitzende Stephen Sadler hält knapp zwölf Prozent am Unternehmen

- M&A Erfolgsbilanz: im Zukauf und der nachfolgenden Integration neuer Unternehmen bzw. derer komplementären Software-Produkte in das eigene Portfolio agiert das Management mit hinreichend Erfahrung und Übersicht. Bei den Turnarounds geschah dies ohne negative Nachwirkungen für den wirtschaftlichen Erfolg des Serial Acquirer

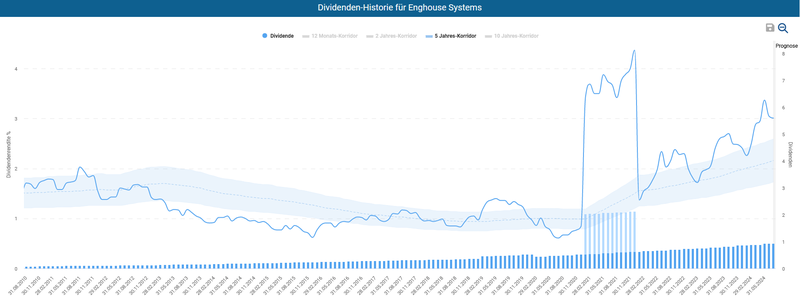

- Souveräne Bilanz: dank eines langfristigen Geschäftserfolgs und einer fokussierten Akquisitionsstrategie ist das Unternehmen nettoschuldenfrei und hat einen ausreichenden Cash-Bestand für die zukünftige Expansion

- Kapitalallokation: Enghouse Systems legt den Fokus auf eine attraktive Kapitalallokation im Sinne des langfristigen Dividendenwachstums. Zudem schüttete das Management dann Sonderdividenden aus, wenn sich gerade keine lohnenswerten Investitionen in neue Übernahmen am Markt angeboten hatten

Das Unternehmen: Wer ist Enghouse Systems?

Enghouse Systems wurde im Jahr 1984 gegründet. Wie sich aus dem Gründungsdatum ableiten lässt, feiert das kanadische Unternehmen heuer sein 40-jähriges Bestandsjubiläum. Über die Zeit vor dem Börsengang im Jahr 1999 lässt sich wenig Relevantes über die ursprünglichen Gründer in Erfahrung bringen. Das Technologieunternehmen aus Kanada wächst einerseits organisch, andererseits durch eine jahrzehntelang gepflegte Praxis von Übernahmen. Im Fachjargon spricht man von einem sogenannten Serial Acquirer. Vorzugsweise expandieren diese "Serienkäufer" wie Enghouse Systems in Nischenmärkten und kaufen meist sehr kleine Unternehmen auf.

Geografisch ist das unter dem Ticker-Symbol „ENGH“ an der Toronto Stock Exchange (TSE) gehandelte Unternehmen vor allem in den USA, im Vereinigten Königreich, in Europa und im Asien-Pazifik Raum stark vertreten. Mit der Übernahme der Position des Chief Executive Officer durch Stephen J. Sadler rückt jene Person in den Mittelpunkt, die seit 2000 die Geschicke von Enghouse Systems maßgeblich prägen sollte. Auf den vielfältigen Werdegang von Sadler komme ich im Kapitel „Management“ noch zu sprechen.

Überblick Enghouse Systems (Quelle: Corporate Presentation Q2 2024, S. 3)

Die letzten Jahrzehnte standen klar im Zeichen der Internationalisierung der operativen Aktivitäten außerhalb des eher unbedeutenden kanadischen Heimatmarktes. Damit einher ging eine stärkere Diversifizierung der Geschäftssegmente. Diese Entwicklung wäre ohne die zahlreichen Übernahmen vorwiegend von Unternehmen, deren Marktkapitalisierung unter 50 Millionen CAD liegen, kaum zu realisieren gewesen. Auf verschiedenen Standorten in über 25 Ländern sowie dem Hauptsitz in Markham (Ontario) sind aktuell rund 1.900 Personen beschäftigt.

Geschäftsmodell und Markt: Womit und mit welcher Strategie verdient Enghouse Systems eigentlich Geld?

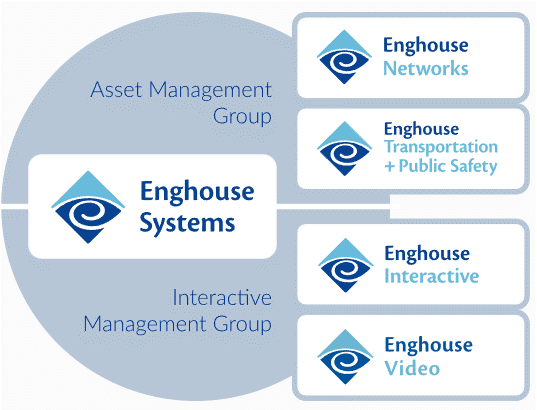

Im Zentrum des Geschäftsmodells von Enghouse Systems stehen im Groben die beiden Segmente „Interactive Management Group“ (IMG) und „Asset Management Group“ (AMG). Die unterschiedlichen Dienstleistungen lassen sich wiederum in vier Subsegmente unterteilen, die fast ausschließlich dezentral in eigenen Tochtergesellschaften geführt werden.

Das vielfältige Produktportfolio im IMG-Segment umfasst das Angebot von diversen Softwarelösungen für Unternehmen, die beispielsweise ihre Geschäftsprozesse automatisieren und somit zur Optimierung der operativen Effizienz beitragen. Diese Lösungen decken ein breites Anwendungsgebiet ab, einschließlich der Domänen Customer Relationship Management (CRM), Kundenkommunikation (z.B. Helpdesk) und Workforce Optimization. Bei letzterem werden die Mitarbeiter durch die automatische Abwicklung von Administrationsaufgaben unterstützt sowie Bedarfsprognosen und Zeitpläne in Abhängigkeit mit der Ressourcenverfügbarkeit erstellt. Angebotene Services für Contact Center und auf dem Gebiet Unified Communications, welches die Integration von Kommunikationsmedien in einer einheitlichen Anwendungsumgebung beschreibt, bestehen aus Lösungen für Videokonferenzen und Echtzeit-Kommunikation. Unterstützt werden diverse Implementierungsoptionen, ob vor Ort-Installation („On-Premises“), in einer Cloud (Public / Private) gehostet oder als Hybridmodell implementiert.

Die Geschäftssegmente von Enghouse Systems (Quelle: Firmen-Website)

Im zweiten großen Geschäftssegment AMG ist Enghouse Systems als ein etablierter Geschäftspartner bekannt, der seine Software-Lösungen und Beratungsdienstleistungen unter dem Titel „Enghouse Networks“ sowie „Transportation & Public Safety“ für Telekommunikationsanbieter, Versorger, Verteidigungs- und Medienunternehmen sowie für Blaulichtorganisationen aus dem öffentlichen Sektor anbietet. Durch die Ausrichtung seines Angebots auf bestimmte vertikale Märkte ist Enghouse Systems bestrebt, spezialisierte Lösungen anzubieten, die den besonderen Herausforderungen, Bedürfnissen und Anforderungen der einzelnen Branchen gerecht werden. Dies kann auch als ein Instrument für eine stärkere Kundenbindung verstanden werden. Denn diese Spezialisierung ist ein entscheidendes Merkmal sogenannter vertikaler Software-Anbieter.

So bietet Enghouse Systems beispielsweise Software für das Gesundheitswesen zur effizienten Verwaltung von Patienteninformationen und -kommunikation an. Weiters entwickelt Enghouse im Bereich „Transportation & Public Safety“ Softwarelösungen für Unternehmen für die Routenplanung, das E-Ticketing oder das Management von Notrufzentralen (First Responder) an.

Nach eigenen Angaben nutzen Tausende von Unternehmen jeder Größe, Branche und Komplexität, ihre Services. Mehr als eine Million Callcenter-Mitarbeiter nutzen Systeme von Enghouse täglich in über einer Milliarde Kundeninteraktionen. Damit zählt sich das Unternehmen zu einem der weltweit größten Anbieter von Kundenkontaktlösungen.

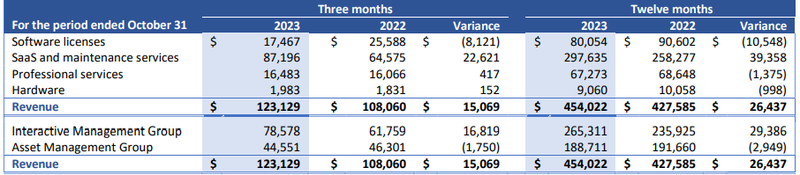

Neben den beiden Geschäftssegmenten AMG und IMG weist Enghouse Systems die Umsätze der erbrachten Dienstleistungen in vier Hauptkategorien aus. Die mit Abstand wichtigste und jährlich am stärksten wachsende Kategorie ist „Software-as-a-Service“ (SaaS):

Umsatzverteilung von Enghouse Systems (Quelle: Annual Report 2023, S. 7)

SaaS ist auch das Stichwort für den Umbau des Geschäftsmodells von Enghouse Systems. In der Vergangenheit setzte das IT-Unternehmen auf den Verkauf von Einmallizenzen, die der Kunde erwarb und lokal in seiner Umgebung installierte. Im Rahmen dieses Verkaufsprozesses fielen noch allfällige Erlöse für die technische Begleitung des Implementierungsprojektes, Trainingsdienstleistungen für die Anwender und sonstige Beratungsleistungen an. Mit dem Abschluss der Softwareeinführung übernimmt der Kunde den Betrieb der IT-Infrastruktur und die dazugehörigen IT-Aufgaben. Manchmal wird den Kunden im Zuge von Lizenzen mit befristeter Laufzeit die Software für einen bestimmten Zeitraum gegen einmaliger Zahlung einer Nutzungsgebühr zur Verfügung gestellt. Nicht selten wird ein Wartungsvertrag in Verbindung mit dem Lizenzkauf abgeschlossen.

Beide Fälle verbinden dieselben Nachteile, nämlich so gut wie keine langfristig wiederkehrenden Umsätze von den Bestandskunden einerseits sowie ein höheres Risiko bei der Liquiditätsplanung andererseits. Daher liegt der Fokus des kanadischen IT-Unternehmens seit Beginn des Jahres 2021 auf die Umgestaltung der Ertragsbasis in Richtung der Steigerung wiederkehrenden Umsätzen. Damit einhergehend stellt Enghouse Systems die Produktstruktur auf ein Abonnenten-Modell um, wo der Kunde regelmäßig für den Zugang zur in einer Cloud-Umgebung gehosteten Software bezahlen muss. Dieses auch als Subskriptions-Modell bekannte Verfahren ist bei Tech-Unternehmen wie Adobe oder Microsoft seit einigen Jahren Usus ist und hat sich für das Preismodell als Industriestandard etabliert.

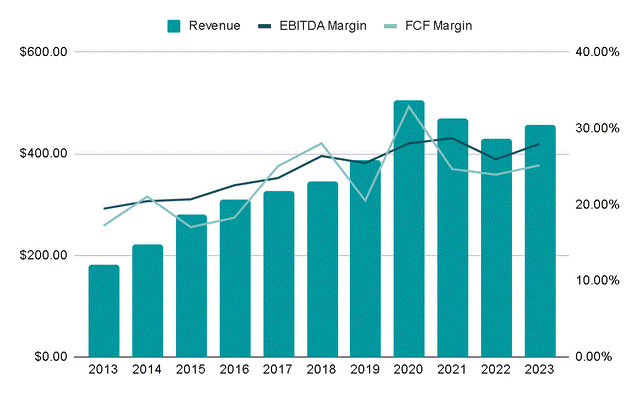

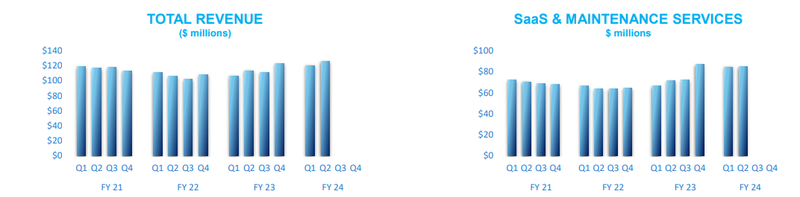

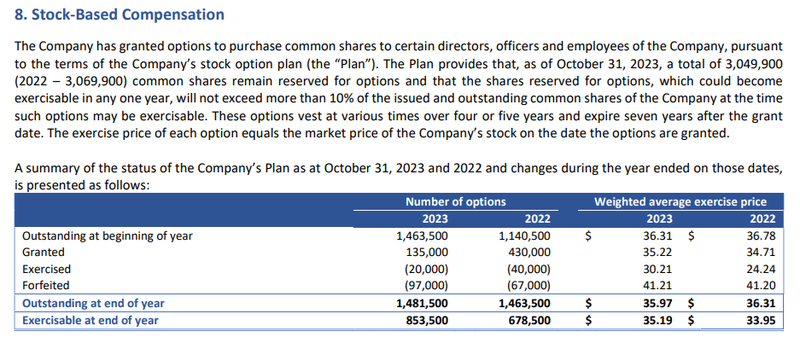

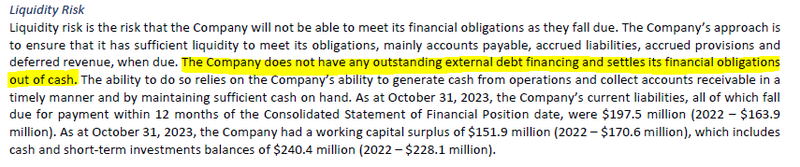

Entwicklung Umsatz und Margen von Enghouse Systems (Quelle: Seeking Alpha*)

Bei Enghouse Systems ist das traditionelle Lizenzgeschäft seit vielen Jahren rückläufig, jedoch steigt das Wachstum der SaaS-gestützten Umsätze in der ersten Jahreshälfte 2024 wieder an. Die Umstellung auf das SaaS-Modell übte für kurze Zeit einen Druck auf die Umsätze und Margen aus, aber da die Umstellung sich ihrem Ende nähert, sollten diese Negativeffekte merkbar nachlassen.

In dieser Hinsicht zeigte das Unternehmen jedes Jahr eine kontinuierliche Verbesserung. Im ersten Halbjahr des Geschäftsjahres 2024 machten die Dienstleistungen 82 Prozent des Umsatzes aus, verglichen mit 70 Prozent im Jahr 2018. Dieser Trend kann als Hinweis auf eine äußerst positive Entwicklung hinsichtlich der Transformation des Geschäftsmodells bewertet werden. Enghouse Systems konzentriert sich zunehmend auf nachhaltigere und wiederkehrende Einnahmequellen und wendet sich gleichzeitig von einmaligen Einnahmen und Hardwareverkäufen ab.

Überblick Enghouse Systems (Quelle: Corporate Presentation Q2 2024, S. 12)

Was den Internationalisierungsgrad des Unternehmens angeht, erkennt man aus der Aufstellung der Umsatzregionen. Mehr als ein Drittel des Erlöses stammt aus den Vereinigten Staaten. Rechnet man die einzelnen Anteile für Skandinavien, Großbritannien und Rest-Europa zusammen, wird die Bedeutung des europäischen Marktes mit einem Umsatzanteil von 51 Prozent offensichtlich. Die restlichen Ergebnisbeiträge aus Kanada (6 Prozent) und Asien-Pazifik (7 Prozent) sind überschaubar.

Geographische Umsatzverteilung von Enghouse Systems (Quelle: Annual Report 2023, S. 54)

Eine zentrale Komponente der Unternehmensstrategie bildet die Übernahme von kleineren Firmen. Durch die laufenden Akquisitionen strebt Enghouse Systems anorganisches Wachstum an. Hierbei definiert das kanadische IT-Unternehmen einen klaren Kriterienkatalog, die das Suchprofil hinsichtlich Region, Firmengröße oder Branchenzugehörigkeit für künftige Zukäufe absteckt:

Kriterien für Akquisitionen seitens Enghouse Systems (Quelle: Firmen-Website)

Nach einer ruhigeren Phase im Zeitraum 2020 und 2021 mit wenigen Übernahmen, weil damals die hohen Bewertungen der IT-Firmen kaum attraktive Ziele boten, nahmen die Akquise-Aktivitäten ab 2022 wieder Fahrt auf. Im Laufe des Jahres 2023 schloss das Unternehmen die Übernahmetransaktionen von Qumu, Navita und Lifesize ab, die mit jeweils unterschiedlichem Produktangebot das Portfolio der Kanadier komplementär ergänzen. Ein Jahr zuvor wurde durch die Tochtergesellschaft Enghouse AG die österreichische NTW Software GmbH, dass sich auf die Integration von Cisco-Produkten im Telekommunikationsbereich spezialisiert, in das Portfolio aufgenommen.

Im heurigen Jahr brachte Enghouse Systems bereits die Transaktionen von SeaChange (Kaufpreis ca. 23 Mio. USD) und Mediasite (15,5 Mio. USD) unter Dach und Fach. Letztere wurde als Geschäftssparte von Sonic Foundry ausgegliedert. Mediasite operiert als SaaS-Provider für Video-Streaming-Lösungen, die in der Privatwirtschaft, im öffentlichen Bereich sowie insbesondere im Bildungs- und Gesundheitssektor ihre Verwendung finden. Mit der Übernahme der Mediasite-Assets erhofft sich das Management von Enghouse Systems die Präsenz am japanischen Markt auszubauen.

Die letzen Akquisitionen von Enghouse Systems (Quelle: Corporate Presentation Q2 2024, S. 14)

Die Eigentümer von Enghouse Systems

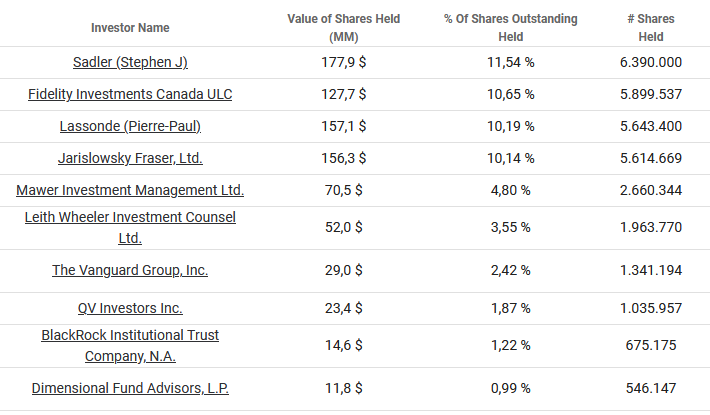

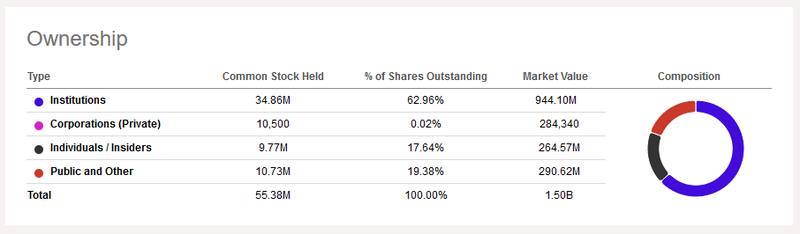

Beim prüfenden Blick auf die Eigentümerstruktur von Enghouse Systems geht hervor, dass die klassischen Institutionellen Investoren wie Vanguard oder BlackRock einen relativ geringen Anteil am Unternehmen halten. Das ist nicht untypisch für niedrig kapitalisierte Werte aus dem Small-Cap Segment. Neben dem rund zwölf-prozentigen Anteil von CEO Stephen Sadler fällt der drittgrößte Investor Pierre-Paul Lassonde ins Gewicht. Der Philanthrop machte sich Anfang der 1980er Jahre einen Namen (sowie ein beträchtliches Vermögen) im Goldminengeschäft, wo er u.a. an der Gründung von Franco-Nevada maßgeblich beteiligt war.

Hinter dem Unternehmen Jarislowsky Fraser Limited steht eine Tochtergesellschaft im Besitz der kanadischen Großbank Bank of Nova Scotia. Heute verwaltet die Investmentgesellschaft die Portfolios von Pensionsfonds, Stiftungen und vermögenden Privatpersonen ("High-Net-Worth-Individuals") in Kanada und international mit einem verwalteten Vermögen von mehr als 50 Milliarden CAD.

Eigentümerstruktur von Enghouse Systems (Quelle: tikr.com)

Anteil von Investoren-Gruppen von Enghouse Systems (Quelle: Seeking Alpha*)

Das Management von Enghouse Systems

Wie eingangs im Zuge der Unternehmenshistorie erwähnt, bildet der Chief Executive Officer und Vorsitzende des Board of Directors, Stephen J. Sadler, den Dreh- und Angelpunkt von Enghouse Systems. Seit dem Jahr 2000 fungiert Sadler in dieser zentralen Rolle in Personalunion.

In der Öffentlichkeit tritt der 69-Jährige kaum auf, obwohl er innerhalb der kanadischen Tech-Branche aufgrund seiner Meriten durchaus als ein Kapazunder bezeichnet werden darf. Seine Karriere begann er bei Phillips Electronics und dem Einzelhändler Loblaws Companies. Im Jahr 1987 übernahm er zunächst die Position des Finanzvorstands und später die Geschäftsführung von Geac Computer Corporation, die zuvor in die Insolvenz schlitterte. In zehn Jahren leitete er den Turnaround für den Software-Anbieter für ERP-Systeme ein. Dabei fuhr Sadler eine Expansionsstrategie in neue Märkte und erweiterte das Produktportfolio enorm.

Bis 1999 stand er noch in beratender Funktion dem Unternehmen nahe, ehe im darauffolgenden Jahr sein Engagement bei Enghouse Systems begann. Neben seiner heutigen CEO-Funktion fungiert Sadler als Mitglied des BoD des bekannten kanadischen Software-Unternehmens OpenText. Zudem agierte der Absolvent unterschiedlicher Studien, der auch einen CPA-Abschluss vorzuweisen hat, bis 2012 als Vorsitzender des kanadischen Ablegers von Helix Investments, ein Venture-Capital-Fonds mit dem Fokus auf den IT-Sektor.

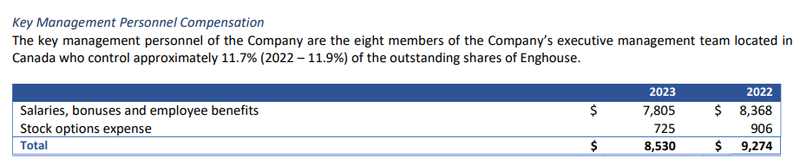

An dieser Stelle widme ich mich normalerweise der Vorstandsvergütung und den zugrundeliegenden Zielsetzungen des Managements, die für die Auszahlung der variablen Gehaltsbestandteile relevant sind. Diese Incentivierungen, deren Gewichtung oder eine simple Übersicht über die Vergütung pro Vorstandsmitglied fehlt im Jahresbericht von Enghouse Systems zur Gänze. Ein separater Vergütungsbericht existiert nicht. Auf der Firmen-Website findet man bloß eine generische Beschreibung des für diese Belange zuständigen Compensation Committee.

Immerhin befinden sich im Jahresbericht die aggregierten Zahlen zur Gesamtvergütung des Vorstands ohne Angaben zu einzelnen Personen:

Vorstandsvergütung bei Enghouse Systems (Quelle: Annual Report 2023, S. 58)

Im weiteren Verlauf des Dokuments stoßt man auf die technische Beschreibung der aktienbasierten Vergütung (Stock-based Compensation) und deren Gesamtvolumen. Allerdings sucht man nach Details zu den konkreten Performance-Zielen und die Gewichtung der Ziele vergeblich.

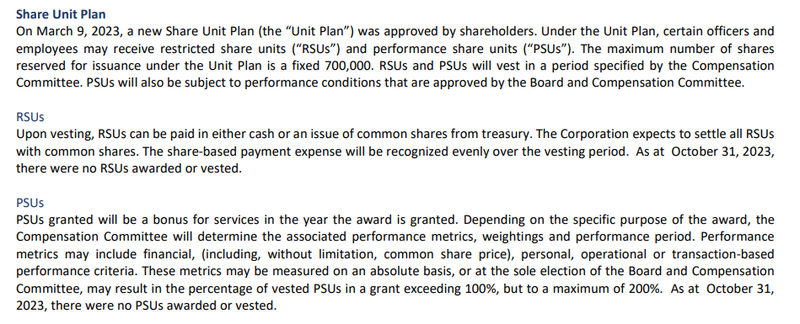

Erklärung der aktienbasierten Vergütung bei Enghouse Systems (Quelle: Annual Report 2023, S. 47)

Details zur aktienbasierten Vergütung (Quelle: Annual Report 2023, S. 46)

Die Wettbewerbssituation – kein fundamentaler Vergleich

Die Charakteristik der Geschäftsmodelle von Serial Acquirer ist an sich eine äußerst unternehmensindividuelle Angelegenheit. In Verknüpfung mit meinen ausgewählten Parametern macht der Peer-Group-Vergleich zwischen Enghouse Systems mit der börsennotierten Konkurrenz meines Erachtens wenig Sinn. Im Falle des kanadischen Small Caps scheitere ich schon an der Definition einer geeigneten Vergleichsgruppe, die mit den darin enthaltenen Unternehmen zumindest eine ähnliche Abdeckung der heterogenen Industriegruppen und Märkten aufweist, in denen Enghouse Systems operativ tätig ist.

Es gibt eine ganze Reihe an interessanten Unternehmen, die das Business-Modell Serial Acquirer anwenden. Prominente Vertreter dergleichen sind aus der IT-Branche Constellation Software und das bereits erwähnte Unternehmen OpenText, die beide ebenso in Kanada domiziliert sind.

Dabei handelt es sich bei Serial Acquirer um kein auf den IT-Sektor beschränktes Phänomen. Neben Danaher, Halma, Watsco oder Roper Technologies fallen mir das deutsche Unternehmen Brenntag oder Watts Water Technologies ein, welche ich auf diesem Blog im Rahmen der Monatsberichte in einem kurzen Portrait vorgestellt hatte.

Das Finanz-Lagebild von Enghouse Systems

Nachdem wir uns einen Überblick über die Branche im Allgemeinen verschafften sowie das Unternehmen, das Management und den Wettbewerb als entscheidungsgebende Faktoren näher betrachteten, werfen wir einen Blick in die Bilanz und den daraus abgeleiteten Finanzkennzahlen von Enghouse Systems. Der Fokus liegt hierbei auf die Aspekte Wachstum, Profitabilität und Finanzierung.

Zur Analyse des finanziellen Lagebilds sehen wir uns im ersten Schritt die Entwicklung von Umsatz, Gewinn und Free Cash Flow an. Zur unternehmensinternen Verteilung der Umsätze je Segment ging ich bereits weiter oben im Kapitel über das Geschäftsmodell ein. Im Durchschnitt wuchs die Top Line in den letzten fünf Jahren um 6,7 Prozent p.a. an.

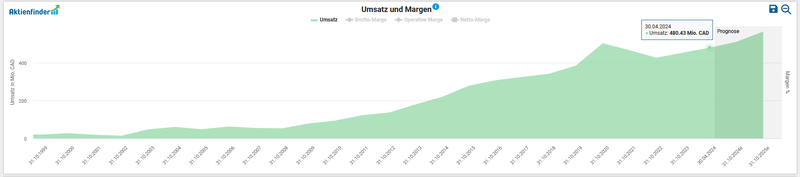

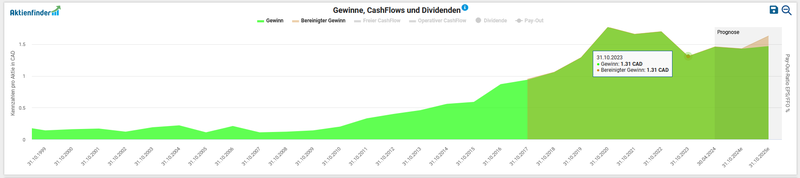

Entwicklung des Umsatzes von Enghouse Systems (Quelle: Aktienfinder)

Beim Gewinn pro Aktie sehen wir seit bis zum Jahr 2021 eine dynamische Entwicklung nach oben. In den letzten beiden Geschäftsjahren ging der Gewinn beträchtlich zurück, was vor dem Hintergrund der bereits erläuterten Transformation des Ertragsmodells nachvollziehbar ist. Ziehen wir das abgelaufene Geschäftsjahr 2023 heran, so reduzierte sich der bereinigte Gewinn pro Aktie um -23 Prozent (1,31 vs. 1,70 CAD). Enghouse Systems erwirtschaftete in diesem Jahr einen Nettogewinn von 72,3 Mio. CAD (2022: 94,5 Mio. CAD).

Entwicklung des Gewinn pro Aktie von Enghouse Systems (Quelle: Aktienfinder)

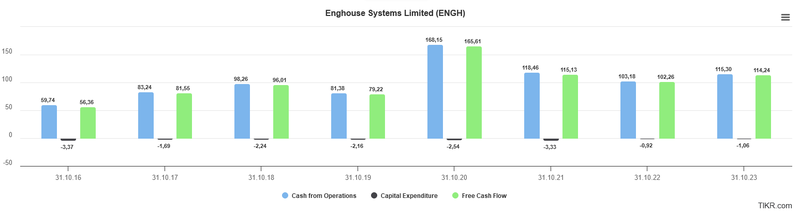

Der dem Unternehmen zur Verfügung stehende Free Cash Flow kann im Rahmen der Kapitalallokationsstrategie für die Rückzahlung von Schulden, Expansion via Unternehmenszukäufe, Ausschüttungen von (steigenden) Dividenden oder Aktienrückkäufe verwendet werden. In absoluten Zahlen – auf die ich primär gerne zurückgreife – drückt sich das Bild aus Operativen und Freien Cash Flow sowie den kaum vorhandenen Kapitalinvestitionen (CapEx) für den Zeitraum 2016 bis 2023 folgendermaßen aus:

Entwicklung des Free Cash Flow von Enghouse Systems (Quelle: tikr.com)

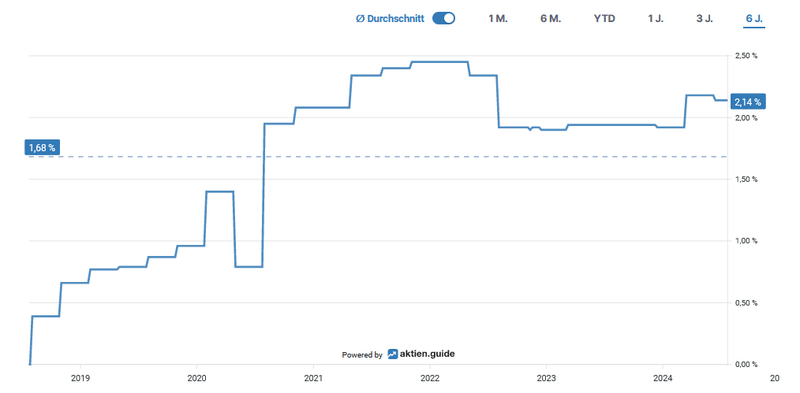

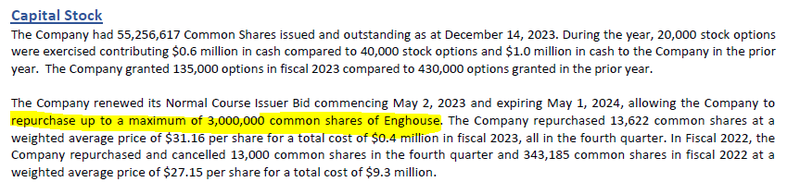

Die Anzahl an ausstehenden Aktien erhöhte sich um insgesamt 2,1 Prozent in den vergangenen sechs Jahren. Der Grund dafür liegt in der aktienbasierten Vergütung (Stock-based Compensation), die nicht vollumfänglich durch Aktienrückkäufe ausgeglichen wird.

Aktienrückkäufe von Enghouse Systems (Quelle: aktien.guide*)

Aus dem aktuellen Geschäftsbericht geht hervor, dass dem Management ein Pouvoir von drei Millionen Aktien für Rückkäufe eingeräumt wurde. Diese Möglichkeit wurde im letzten Quartalsbericht bis Anfang Mai 2025 erneuert, allerdings wird davon kaum Gebrauch gemacht.

Aktienrückkaufprogramm von Enghouse Systems (Quelle: Annual Report 2023, S. 12)

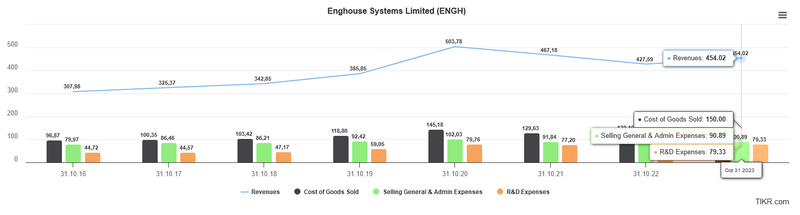

In der Kostenstruktur von Enghouse Systems sind mir keine gravierenden Punkte aufgefallen. Die Korrelation zwischen Umsatzentwicklung und den damit verbundenen relevanten Kostenpositionen COGs (Cost of Goods Sold), R&D (Forschung & Entwicklung) und SG&As (Selling General & Admin expenses) ist ersichtlich, wenngleich die einzelnen Posten unterschiedlich stark steigen bzw. sinken.

Aufwendungen von Enghouse Systems (Quelle: tikr.com)

Der Blick auf die Verschuldungssituation verrät rasch, dass ich mir die vertiefende Prüfung der Fälligkeitsstruktur der langfristigen Verbindlichkeiten und deren Zinskonditionen sparen kann. Enghouse Systems hat schlichtweg keine Fremdfinanzierung.

Die Nicht-Verschuldung von Enghouse Systems (Quelle: Annual Report 2023, S. 57)

Zuletzt betrachten wir die Profitabilität von Enghouse Systems anhand der Entwicklung von Brutto-, Operativer- und Netto-Margen. Der Rückgang der Margen ab dem Jahr 2021 hängt mit der bereits thematisierten Umstellung der Ertragsstruktur und dem Umbau des Geschäftsmodells zusammen. In den nächsten Geschäftsjahren strebt das Management die Rückkehr auf zumindest das alte Niveau an.

Entwicklung der Margen von Enghouse Systems (Quelle: Aktienfinder)

Chancen & Risiken von Enghouse Systems

Wie in den letzten Investment Cases möchte ich die Chancen und Risiken kurz und prägnant gegenüberstellen. Die einzelnen Punkte obliegen (m)einer subjektiven Wahrnehmung (sowie eigentlich alle Texte hier) und verlangen auf das Deutlichste einer eigenen Prüfung. Die dargestellten Chancen sind das Spiegelbild der wahrgenommenen Risiken (vice versa):

Chancen:

- Diversifiziertes Geschäftsmodell: Enghouse Systems erzielt in unterschiedlichen Geschäftsfeldern, die in zwei Segmenten gebündelt sind, seine Umsätze, die aus einem diversifizierten Portfolio an Ertragsströmen erschlossen werden. Das IT-Unternehmen ist international präsent, wobei der Fokus auf die Märkte Europa und Nordamerika liegt

- M&A Erfolgsbilanz: im Zukauf und der nachfolgenden Integration neuer Unternehmen bzw. derer komplementären Software-Produkte agiert das Management mit hinreichend Erfahrung und nach einem klar strukturierten Akquisitionsprozess

- Solide Bilanz: dank eines hohen Cash-Bestands existiert kaum die Gefahr eines abrupten Liquiditätsengpasses. Das Unternehmen ist nettoschuldenfrei und besitzt den finanziellen Spielraum für weitere Akquisitionen im Einklang mit den definierten Anforderungskriterien

- Innovation & Adaptivität: der Einsatz der Künstlichen Intelligenz in den kundenseitigen Services ist kein unbekanntes Terrain für Enghouse Systems. Sowohl in den Anwendungsgebieten (Video-Software, Contact Center), die prädestiniert für maschinelles Lernen erscheinen, als auch in den Software-Lösungen in den Kundensegmenten Gesundheit und Blaulichtorganisationen spielt KI eine essenzielle Rolle

- Strategische Ausrichtung: durch die Transformation der Ertragsstruktur in Richtung einer kontinuierlich wachsenden Basis wiederkehrender Umsätze dank Implementierung eines „Software-as-a-Service“-Modells steigen die Margen jüngst wieder an. Die Schritte für eine nachhaltige Profitabilität des Unternehmens korrespondieren mit der abnehmenden Abhängigkeit vom Verkauf von Einmallizenzen

Risiken:

- Fremdübernahme: Enghouse Systems stellt aufgrund der geringen Marktkapitalisierung ein potentielles Übernahmeziel für größere Player in der IT-Branche dar. Bei einem ordentlichen Premiumaufschlag auf den Kaufpreis kann sich dieses Risiko als eine gewinnbringende Chance entwickeln. Nichtsdestotrotz müsste in diesem Fall nach einer adäquaten Alternative für das Echtgeld-Portfolio Ausschau gehalten werden

- Management-Transition: das Perpetuum Mobile eines Serial Acquirer speist sich aus neuen, attraktiv bewertenden Unternehmen, die nach erfolgreicher Transaktion in das übergeordnete Geschäftsmodell integriert werden. Von dieser „Execution“-Fähigkeit des Managements hängt schlussendlich das einzulösende Synergiepotential und die daraus resultierende Rendite ab. Die handelnden Top-Manager von Enghouse Systems werden aufgrund ihres fortgeschrittenen Alters die Transition zu einer nachrückenden Generation bewerkstelligen müssen

- Wettbewerb: obwohl sich das IT-Unternehmen in unterschiedlichen Industriegruppen („Verticals“) gut positionierte, herrscht in diesen Nischen ein harter Konkurrenzkampf. Der Verdrängungswettbewerb in der Software-Branche ist geprägt von kurzen Produktentwicklungszyklen und technologischer Innovation, die an sich ressourcenschwächere Unternehmen in die Lage versetzen als Startups etablierte Marktteilnehmer herauszufordern

- Goodwill: durch die laufenden Firmenübernahmen verdreifachte sich der Goodwill-Anteil von Enghouse Systems in den letzten zehn Jahren. Die negativen Effekte resultierend aus Firmenwertabschreibungen (Impairments) sind für die Bonität des Unternehmens aufgrund der schuldenfreien Bilanz als gering zu bewerten

- Cyber-Risiken: die dynamische Entwicklung bei teilweise noch unbekannten Angriffsvektoren und eine erhöhte Intensität bei zielgerichteten Cyber-Attacken seitens krimineller, professionell agierender Gruppierungen stellen für das vielfältige Software-Portfolio von Enghouse Systems ein schwer einschätzbares Risiko dar

Meines Erachtens bietet der Geschäftsbericht die erste Anlaufstelle für eine Eigenanalyse und Ableitung allfälliger Risiken daraus, die in Verbindung mit einem Investment in Enghouse Systems stehen können.

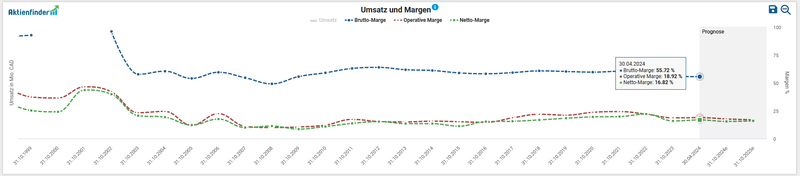

Die aktuelle Bewertung der Enghouse Systems Aktie

Basierend auf einem gegenwärtigen, von Sondereffekten bereinigten Kurs-Gewinn-Verhältnis (KGV) von 21 ist auf den ersten Blick eine Unterbewertung von Enghouse Systems im Vergleich mit dem historischen Durchschnittswert von 28,4 für die letzten zehn Jahre festzuhalten.

Fairer Wert von Enghouse Systems (Quelle: Aktienfinder)

Da ich bei „pro Aktie“ Kennzahlen, welche erheblich von Aktienrückkäufen verzerrt werden können, bevorzuge ich bei der Bewertung von Unternehmen gleicher Branchen gerne den sogenannten Enterprise Value (EV). Der EV kennzeichnet bei einer Übernahme den Betrag (also den Marktwert), der für den Kauf des betriebsnotwendigen Vermögens benötigt wird bzw. das nicht-betriebsnotwendige Vermögen herausgerechnet wird. Diese Kennzahl setze ich ins Verhältnis zum operativen Cash Flow (vor Steuern, Zinsen und Investitionen (CapEx)), ausgedrückt durch das EBITDA. Die Heuristik und vorherrschende Meinung besagt, dass ein Wert von unter 10 eine „gesunde Bewertung“ signalisiert – wie immer bei generischen Daumenregeln muss der unternehmensindividuelle Kontext in der Analyse vom sorgfältigen Investor selbst mitgedacht werden. Im Anwendungsfall von Enghouse Systems müssen wir für ein Bewertungsergebnis von 12,5 in das Jahr 2022 zurückblicken. In der Vergangenheit wurde das kanadische Unternehmen durchschnittlich mit einem Multiple von über 20 bewertet.

Enterprise Value zu EBITDA von Enghouse Systems (Quelle: Seeking Alpha*)

Eine weitere Möglichkeit besteht darin, den EV ins Verhältnis zum kaum manipulierbaren Free Cash Flow (FCF) zu setzen. Ein hohes EV/FCF Multiple deutet auf eine hohe Bewertung hin, während ein niedriges Resultat eine preisgünstige Bewertung signalisiert. Da wir uns den Gesamtkontext in diesem Investment Case genauer ansehen und diese Kennzahl nicht isoliert als das alleinbestimmende Kriterium definieren, bereichert es unseren Analyseansatz. Aus der Darstellung im aktien.guide* erkennen wir gut, dass die Aktie von Enghouse Systems mit einem Wert von 11,4 für das EV/FCF-Ratio sich nahe dem Tiefpunkt der letzten sechs Jahre befindet.

Enterprise Value zu Free Cash Flow von Enghouse Systems (Quelle: aktien.guide*)

Der Blick auf den aktuellen Chart zeigt uns eine Kursperformance von 85,9 Prozent im Zehnjahresüberblick:

Aktueller Kurschart von Enghouse Systems (Quelle: aktien.guide*)

Der maximale Rückgang in den letzten sechs Jahren betrug ca. 67 Prozent im Juni 2022:

Unterwasser-Chart von Enghouse Systems (Quelle: aktien.guide*)

In einem Zehnjahres-Zeitraum brachte ein Investment in Enghouse Systems gemessen am Total Return, also inklusive erhaltener Dividenden, eine Gesamt-Performance von 119,8 Prozent für den Anleger:

Total Return von Enghouse Systems (Quelle: Aktienfinder)

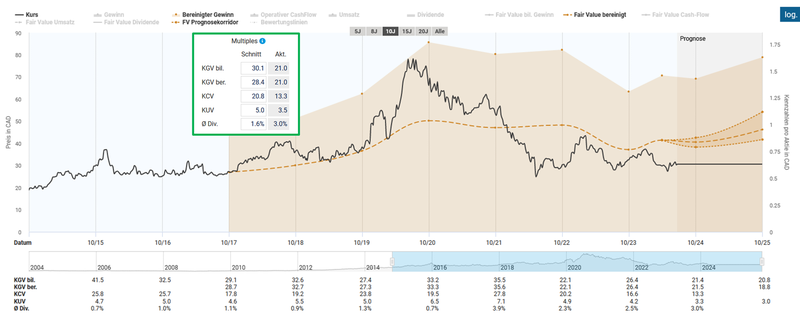

Die Dividendenqualität von Enghouse Systems

Bei der Betrachtung der makellosen Dividendenhistorie fällt auf, dass Enghouse Systems seit der ersten Ausschüttung eine jährlich wachsende Dividende zahlt. Die Adjustierung nach dem im Jahr 2019 durchgeführten Aktiensplit blieb in der unten dargestellten Grafik unberücksichtigt. Die Strähne an Dividendenerhöhungen hält nun seit 18 Jahren an. Weiters geht aus der Darstellung hervor, dass Enghouse Systems im Jahr 2021 eine satte Sonderdividende von 1,50 CAD pro Aktie zahlte. Der Hintergrund dieser Auszahlung war, dass das Unternehmen aufgrund einer Phase ohne relevante Übernahme einen Teil des über die Jahre akkumulierten Cash-Bestands an die Aktionäre ausschüttete.

Auf Basis des Dividenden-Alarms im Aktienfinder sehen wir, dass die aktuelle Dividendenrendite deutlich über dem Fünfjahre-Korridor liegt. In den letzten zehn Jahren gab es keinen Zeitpunkt, an welchem durch den Kauf der Aktie eine signifikant höhere Dividendenrendite zu erzielen gewesen wäre (abgesehen von dem Jahr als die Sonderdividende ausgeschüttet wurde).

Dividendenhistorie von Enghouse Systems (Quelle: Aktienfinder)

Bei einem aktuellen Kurs von 30,60 CAD errechnet sich einem Dividendenrendite von 3,4 Prozent. Die Fünfjahres-Dividendenwachstumsrate beträgt 19,3 Prozent p.a. bzw. 18,7 Prozent p.a. im Zehnjahres-Zeitraum. Der Serial Acquirer erhöhte zuletzt im März diesen Jahres die Quartalsdividende um 18,2 Prozent.. Zum Abrunden noch die letzten fünf Dividendenerhöhungen im Überblick:

- 2023: +18,9 %

- 2022: +15,6 %

- 2021: +18,5 %

- 2020: +22,7 %

- 2019: +22,2 %

Die quartalsweise ausgeschüttete Dividende beträgt aktuell 0,26 CAD pro Aktie und wird in den Monaten zur Quartalsmitte ausbezahlt (Februar, Mai, August, November).

Ziehen wir den Durchschnittswert des Free Cash Flow der letzten drei Jahre als Grundlage für die Ermittlung der Ausschüttungsquote heran, landen wir bei einem Ergebnis von 28,7 Prozent. Auf das letzte Geschäftsjahr gerechnet beträgt das Payout Ratio 39,2 Prozent. In den kommenden Jahren würde ich daher ausreichend Spielraum für Dividendenerhöhungen im ähnlichen Ausmaß wie in den letzten Jahren sehen.

Fazit: Überlegungen für meine Entscheidung in Enghouse Systems zu investieren

Zusammenfassend möchte ich die ausschlaggebenden Gründe und Überlegungen für meine Entscheidung in Enghouse Systems zu investieren hervorstreichen, wobei die Reihenfolge der einzelnen Punkte keinen Rückschluss auf eine spezielle Gewichtung der Argumente darstellt.

- Management: das branchenerfahrene Management baute sich über die Jahre einen Track Record in der Akquise von kleineren Unternehmen auf. Zudem hat es „skin in the game“. Der langjährige CEO und Mitgründer Stephen Sadler ist mit knapp zwölf Prozent der Aktien am Unternehmen maßgeblich beteiligt

- Geschäftsmodell-Transformation: der Fokus des Unternehmens liegt aktuell auf die Umgestaltung der Ertragsbasis in Richtung Steigerung der wiederkehrenden Umsätze. Damit einhergehend stellt Enghouse Systems die Produktstruktur auf ein „Software-as-a-Service“-Modell um, welches bei Tech-Unternehmen heute Usus ist

- M&A Erfolgsbilanz: im Zukauf und der nachfolgenden Integration neuer Unternehmen bzw. derer komplementären Software-Produkte agiert das Management mit hinreichend Erfahrung und Übersicht, ohne negative Nachwirkungen für den wirtschaftlichen Erfolg

- Souveräne Bilanz: dank eines langfristigen Geschäftserfolgs ist das Unternehmen nettoschuldenfrei und hat einen ausreichenden Cash-Bestand für zukünftige Akquisitionen im Zuge der Expansionsstrategie

- Kapitalallokation: Enghouse Systems legt den Fokus auf eine attraktive Kapitalallokation im Sinne des langfristigen Dividendenwachstums. Zudem schüttete das Management Sonderdividenden aus, als sich gerade am Markt keine lohnenswerten Investitionen in neue Übernahmen anboten

- Preisfaire Bewertung: ob nun das (bereinigte) KGV oder das von mir bevorzugte Enterprise-Value-Multiple herangezogen wird: auf dem aktuellen Preisniveau überzeugt Enghouse Systems durch eine faire Bewertung im Vergleich zu den zurückliegenden zehn Jahre

Am 7. Juni investierte ich in 50 Aktien von Enghouse Systems zum Kurs von 29,- CAD pro Aktie.

Nachkauf von Deere

Meine nach wie vor aufrechte Ankündigung, die Deere-Position auf einen Bestand von fünf Stück sukzessive auszubauen, solange der Einzelwert zu einem Preis von unter 400 USD zu erwerben ist, sehe ich nun als abgeschlossen. Am 28.05. kaufte ich zwei Aktien des Landmaschinenherstellers für 368,5 USD je Stück.

Aktueller Kurschart von Deere (Quelle: aktien.guide*)

Wenn du als Erste(r) über die nächsten Investments informiert werden möchtest, dann melde dich für den kostenlosen Newsletter an.

In diesem Sinne: Auf eine prosperierende Investmentkultur und vielen Dank für deinen Besuch auf Dividend Post!

PS: Für Feedback zu diesem Format bin ich sehr dankbar. Für Ideen, Ergänzungen und sonstige Anregungen lasst es mich einfach in den Kommentaren wissen oder schreibt mir eine E-Mail.

Nun interessiert mich deine Meinung zu Enghouse Systems. Ich freue mich auf Kommentare.

Willst du künftig keinen Beitrag mehr verpassen? Dann melde dich jetzt bei meinem kostenlosen Newsletter an!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Hallo Clemens, vielen Dank für die Analyse von Enghouse. Vor 2 Jahren ist mir das Software-Unternehmen bereits als Dividenden-Wachstumswert aufgefallen. 2022 hatte ich noch kein Depot bei Captrader und ein Handel an deutschen Börsen bedeutete einen hohen Spread. Das war einer der Gründe warum es nicht zum Kauf kam.

jetzt hast du mein Interesse wieder geweckt und ich werde mir das Unternehmen genauer ansehen. Da du Youtube Videos für Captrader aufnimmst, hast du vermutlich den Broker für den Kauf von Enghouse an der Börse in Toronto genutzt. Muß ich vor dem Kauf an der Kanadischen Börse vorher USD in CAD tauschen oder passiert das automatisch beim Aktienkauf? Danke für dein Hilfe

Hallo Friedhelm,

es tut mir leid, ich habe erst jetzt Deinen Kommentar bemerkt.

Genau. Ich kaufe mit wenigen Ausnahmen stets an der Heimatbörse. Der einzige Austausch findet von Euro in Kanadische Dollar statt. US-Dollar spielen in diesem Zusammenhang keine Rolle.

Liebe Grüße,

Clemens