Dividendenwachstumsstrategie: Zeithorizont & Ziele (und mein Umgang mit Prognosen)

Autor: The Dividend Post (Clemens)

30 Oktober 2022

Der Faktor Zeit

„Zeitraum schlägt Zeitpunkt”. Im Kern drückt dieses in der Finanz-Influencer-Blase geflügelte Statement die Bedeutung des Anlagehorizonts bzw. die Dauer des Investiert-Seins treffend aus. Als Dividend Growth Investor ist die Geduld eine Tugend für den langfristigen Vermögensaufbau und gleichzeitig eine unserer größten Herausforderungen. Über die Jahre den Fokus aufrechtzuerhalten, bis sich die Kraft des Zinseszinseffekts im Depot manifestiert, schreibt sich hier leichter als es in der Realität ist. Die Verlockungen von „schnellen Gewinnen“ gepaart mit der eindimensionalen Fixierung auf den Börsenpreis eines Unternehmens anstatt auf das Unternehmen per se, sind wesentliche Treiber für die Ablenkung vom ursprünglichen Investmentfokus und gleichfalls die Vorstufe zu einer Transformation zum kursgetriebenen Preishändler.

Ich weise explizit darauf hin, dass eine gewisse Zeitdauer, in der die Assets gehalten werden, vonnöten ist, um den Erfolg der persönlich gewählten Investmentstrategie zu beurteilen. Das gilt keineswegs nur für das Investieren in Dividendenwachstumswerte.

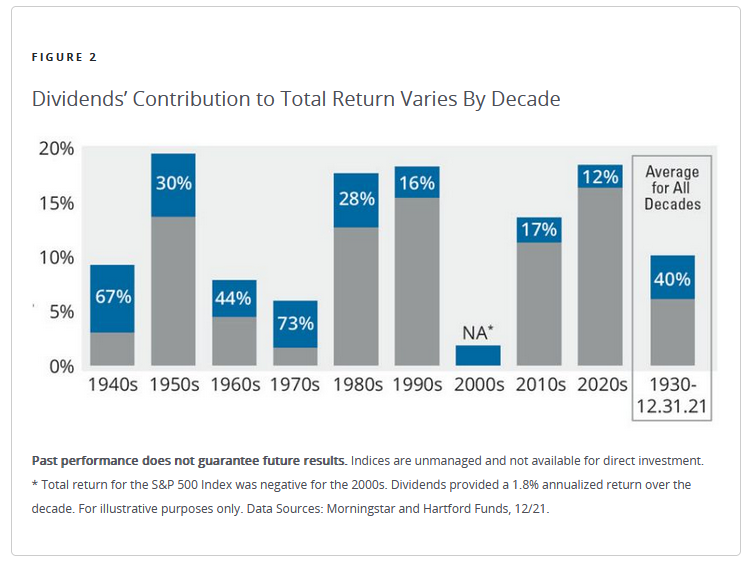

Die Bedeutung von vereinnahmten Dividenden erlebt im gegenwärtigen Marktumfeld eines etablierten Bärenmarktes nicht die erste Renaissance in der Wahrnehmung der finanzaffinen Öffentlichkeit. Nehmen wir die historischen Daten zu Hilfe, erkennen wir in der untenstehenden Grafik, wie hoch der Performance-Beitrag von Dividenden in der jeweiligen Dekade je nach Kursentwicklung schlussendlich ausfiel. Bemerkenswert sind die Anteile in den „bleiernen“ Jahrzehnten der 1960er und 1970er Jahre, ehe die Börsen im Verlauf der 1980er durch die Trickle-Down-Ökonomie im Zuge der Reaganomics wieder gen Norden liefen. Insbesondere die Zeitperiode ab dem Millennium bis Ende 2009 war – je nach Definitionsgrundlage – gesät mit Bärenmärkten (Dotcom-Blase, 9/11, Kollaps von Lehman Brothers und Great Recession). Für geduldige (und standhafte) Investoren blieb die Dividende die einzige Performance-Komponente, dennoch stand unterm Strich ein Minus auf Basis des Total Returns im S&P 500.

Gesamtrendite des S&P 500 von 1940 bis 2021 (Quelle: Hartford Funds)

Das Reinvestieren – womöglich als fixer Bestandteil der Rebalancing-Strategie – der ausgeschütteten Dividenden entfaltet sich analog zum Zinseszinseffekt über Länge des Zeitraums als konstant verstärkendes Element für die Portfolio-Performance. Mit zunehmender Anlagedauer und Kapitalisierung der wiederveranlagten Dividenden im Rahmen einer langfristig ausgerichteten Investmentstrategie ergibt sich ein exponentieller Anstieg des Gesamtinvestments. Aus den früheren Tagen des Finanzfluss-YouTube-Imperiums veranschaulicht das folgende Video den Effekt vortrefflich:

Abschließend zum Faktor Zeit möchte ich noch kurz auf einen Aspekt eingehen, welchem ich mich noch stärker in einem eigenen Beitrag zu Wissen und Ressourcen widmen werde. Lernen als steter Begleiter im Leben spielt selbstredend bei der persönlichen Weiterentwicklung als Investor eine bedeutsame Rolle. Der Aufbau von Wissen ist kein „Einmalinvestment“, sondern benötigt Zeit für das Sammeln von Erfahrungen in unterschiedlichen Marktphasen und Entscheidungssituationen. Wenn ich auf meine ersten Investments abseits von überteuerten Misch- und Dachfonds zurückblicke, komme ich aus heutiger Sicht zum Conclusio, dass ich wohl mehr Glück als Verstand hatte…

Der Faktor Ziele

Das Investieren in Dividendenwachstumswerte ist eng verknüpft mit meinen persönlichen Zielsetzungen. Rein formell dauert es noch Jahrzehnte bis zu meiner Rente, somit bin ich auf das Kapital in meiner jetzigen Lebensphase nicht akut angewiesen. Unabhängig davon verfolge ich bzw. wir einen generationsübergreifenden Vermögensaufbau, sozusagen die Bildung unseres eigenen Familiendeckungsstockes. In verschiedenen Lebenssituationen mag Zweifel aufkommen, ob vielleicht ein anderes Anlagekonzept angebrachter erscheint, wenn man nicht willens oder in der Lage ist, solch relativ lange Phasen des Investiert-Seins („Time in the market“) mit anfangs kleineren, doch konstant wachsenden Ausschüttungen zu durchschreiten. Keine noch so ausgefranste, bis ins kleinste Detail definierte Strategie funktioniert an der Börse in jeder Marktphase!

In solchen Phasen empfinde ich das Rückkoppeln mit den Zielen der mit Disziplin verfolgten Investmentstrategie als erkenntnisbringendes Erfordernis. In meinem Beitrag über das Warum beim Investieren als Teil eines eigens konzipierten Lebensentwurfs erachte ich Ziele als einen Orientierungsgeber für den Weg. Sie lenken mich in die – hoffentlich – richtigen Bahnen, ohne dabei millimetergenau den Pfad vorzuzeichnen. Im Podcast-Interview mit Luis Pazos betrachte ich den vorhin erwähnten Familiendeckungsstock als Quelle für die eigene Entscheidungsautonomie. Sich die Unabhängigkeit in kritischen Momenten zu bewahren und die zu treffende Entscheidung frei von jeglichen denkmöglichen Abhängigkeitsverhältnissen (moralisch, materiell, etc.) zu fällen, sind mir von zentraler Wichtigkeit.

Heutzutage befassen sich viele Bücher in unterschiedlicher Qualität mit diesem breiten Themenkreis des Ziele-Setzens. Manche Autoren betonen stärker den Aspekt der Methode bzw. Zieletechnik, andere das Zeit- und Task-Management oder ähnliches. Meiner bescheidenen Meinung nach ist das alles kein großer Hokuspokus, der mit akademischer Etikette großartig beworben werden muss. Ziele können quantitativen oder qualitativen Charakter haben – ich neige vor allem zu letzterem. Ich habe mir tatsächlich ein paar Gedanken auf einem Blatt Papier festgehalten und Zieldimensionen daraus definiert, woraus sich wiederum einzelne Fokusgebiete ableiten lassen. Prinzipiell sollte der Prozess des „Gedanken sich darüber zu machen“ ausreichen, um in einem nach eigenen Belieben gewählten Rhythmus darüber zu reflektieren.

Der Faktor Unsicherheit und wie ich damit umgehe

Die entscheidende Frage, die ich mir bei meinem strategischen Investmentansatz stelle, lautet: habe ich wirklich die Geduld und Zeit dafür? Auf den ersten Blick wirkt diese Fragestellung banal. Doch lange Zeiträume in die Zukunft projektiert, bergen ein ordentliches Maß an Unsicherheit. Das fühlt sich nicht für jeden Menschen gut an.

Einmal ganz abgesehen vom persönlichen Kontext, auf den ich im Folgebeitrag näher eingehen werde, ist es von zentraler Bedeutung, für sich persönlich überhaupt eine Betrachtungsweise zu gewinnen, die einem psychologisch die nötige Durchhaltefähigkeit verschafft, die getätigten Investitionen über Jahrzehnte hindurch zu halten.

Getroffene Annahmen zum Kaufzeitpunkt und fein kalkulierte Zukunftserwartungen verlieren zusehends an Halbwertszeit in einer global vernetzten Wirtschaft mit komplexen, geopolitischen Verflechtungen und kaum berechenbaren Einflussfaktoren. Je weiter wir uns trauen in die Zukunft zu blicken, desto stärker wirken die Beschränkungen in einem ohnehin prognose-feindlichen Gebiet wie dem Long-term Investing.

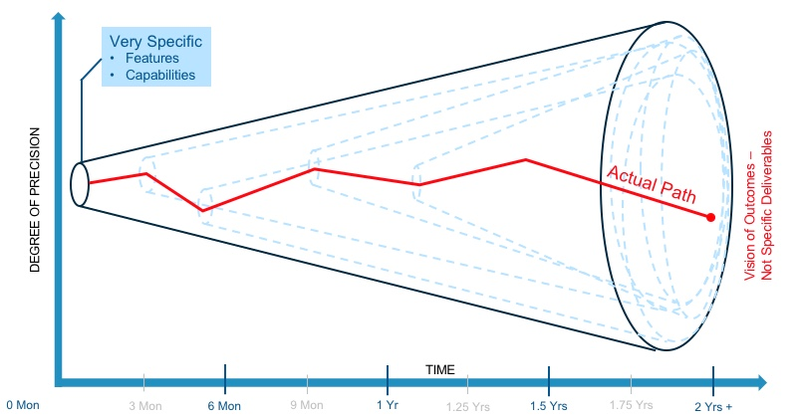

In diesem Zusammenhang greife ich gerne auf das Konzept des „Cone of Uncertainty“, welches sich mit Unsicherheiten im Rahmen des Projekt- bzw. Produktentwicklungsprozesses beschäftigt, zurück. Es beschreibt recht eindrücklich, wie schwierig sich eine auf Annahmen und Schätzungen gestützte Planung gestaltet. Denn in der tatsächlichen Umsetzung nimmt die Unsicherheit sukzessive ab, im Verlauf der Zeit vollzieht der Weg bis zum Ziel oftmals ganz andere Wendungen, wie ursprünglich eingeschätzt. Randdetail: das Modell wurde in den Vereinigten Staaten durch die Anwendung in Verbindung von Hurrikan-Vorhersagen medial bekannt.

Modell des „Cone of Uncertainty” (Quelle: akf Partners)

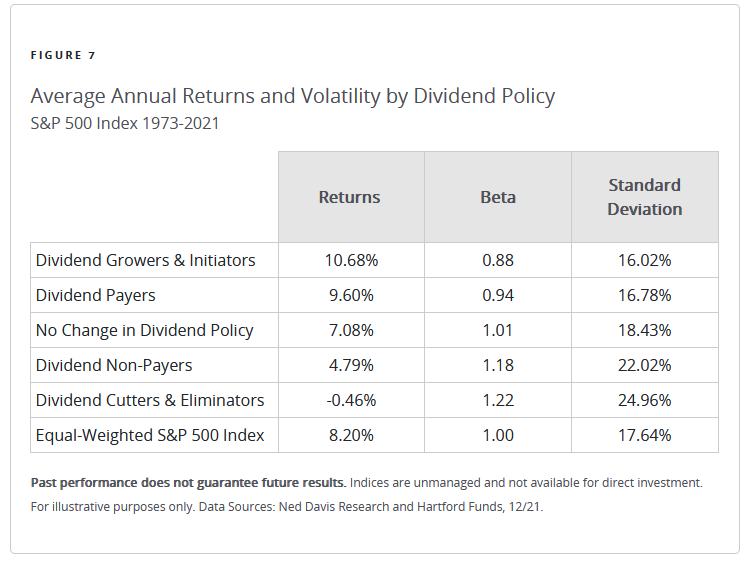

Der prognosefreie Ansatz in Kombination mit empirischen Daten kann ein passabler Weg für den Umgang mit Unsicherheit sein. Die Volatilität als Risikomaß für die Schwankung entlang von gewählten Zeitreihen fällt bei Unternehmen, die konstant ihre Dividende anheben, gemessen an der Standardabweichung im Vergleich zu anderen Peer-Groups am geringsten aus. Ein Umstand, den bereits Pim van Vliet und Jan de Koning in ihrem Buch „High Returns from Low Risk“ en détail auf den Grund gingen. Die Wichtigkeit eines Regelwerks habe ich an anderer Stelle bereits thematisiert.

Volatilität nach unterschiedlichen Investmentstrategien (Quelle: Hartford Funds)

Nun steht für die Dividendenwachstumsstrategie das Investieren in Unternehmen mit einem langzurückreichenden Track Record an gesteigerten Dividendenzahlungen an prominenter Stelle. Das lässt sich nicht von der Hand weisen. Nichtsdestotrotz sind solche Dividendenwachstumssträhnen (Dividend Growth Streak) nicht als Selbstläufer zu werten bzw. ausschließlich als das allesentscheidende Auswahlkriterium heranzuziehen, ohne beispielsweise die qualitative Unternehmens- und quantitative Fundamentalanalyse in den Investmentprozess zu inkludieren. Immerhin sind knapp die Hälfte aller im S&P 500 gelisteten Unternehmen ebenso Bestandteil im selbstentwickelten DGI-Screener.

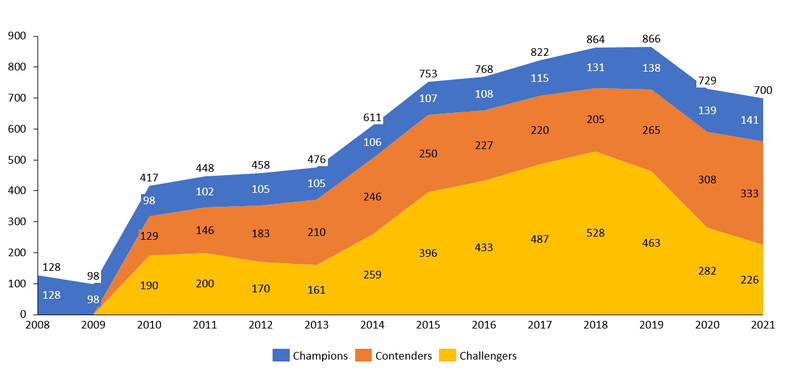

Der Survivorship Bias kann sich als großer Fallstrick für Dividend Growth Investoren erweisen. Der (kritische) Blick gilt der Zukunft, nicht der Vergangenheit, gleichwohl sie uns interessante Ansatzpunkte für unsere Entscheidungen liefert und uns als langfristig-orientierte Investoren maßgeblich beeinflusst. In einem möglichst prognosefreien Ansatz und dem Legen des Schwerpunkts auf Ist-Daten – gepaart mit einer ordentlichen Portion Demut – kann ein ausdiversifiziertes Portfolio der Grundstein dafür sein, dass die Volatilität über den Großteil der Anlagedauer in der Bandbreite der persönlich gesetzten Toleranzgrenzen gehalten wird. In meinem Beitrag auf Tim Schäfers Blog zeichnete ich die historische Entwicklung von 2008 bis 2021 der in der CCC-Liste von David Fish enthaltenen Unternehmen aus den USA und teilweise Kanada nach.

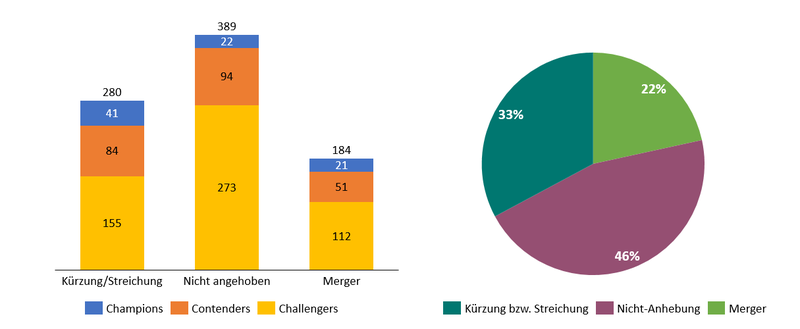

Entwicklung 2008-2021 – Anzahl von Unternehmen in den drei CCC-Kategorien (Quelle: eigene Darstellung)

Gleich zu Beginn der Aufzeichnung kann man gut den negativen Effekt der Finanzkrise erkennen, da sich die Anzahl an Dividend Champions um ein Viertel reduzierte. Ab dem Jahr 2010 liegen uns Daten für Contenders und Challengers vor. Frappant springt der Negativtrend bei den Challengern ab 2020 ins Auge, was mit dem Ausbruch der Coronakrise korreliert. Es stellt sich die Frage: sind die Exits in den letzten zwölf Jahren ausschließlich auf wirtschaftliche Schwierigkeiten der betroffenen Unternehmen zurückzuführen?

Gründe für den Exit aus der CCC-Liste (Quelle: eigene Darstellung)

Die Antwort: ein entschiedenes „Jein“. Über ein Fünftel für das Ausscheiden aus der CCC-Liste geht auf Fusionen und Übernahmen zurück. Immerhin fast die Hälfte der Unternehmen hielten die Dividende konstant, was angesichts wirtschaftlicher Unsicherheit dem Management als strategische Konsequenz positiv anzurechnen ist. Das Dividendenwachstum fußt auf einer ökonomischen Stärke, es muss sich ein Unternehmen die Dividende auf Basis eines funktionierenden operativen Geschäftsmodells auf Dauer leisten können. Einerseits liefern uns die empirischen Daten keine Prognosesicherheit mit 100-Prozent-Garantie für weiterhin konstant anhaltendes Dividendenwachstum. Andererseits sprechen Daten, die bis in die 19070er Jahre zurückreichen, ein eindeutiges Plädoyer pro Dividend Growth. Daraus bilde ich mir die Meinung, dass diese Investmentstrategie mit dem berühmt-berüchtigten Crystal Ball Investing nichts am Hut hat. Darüber möge am Ende jeder Investor selbst entscheiden. Ich freue mich auf Deinen Kommentar dazu!