Portfolio-Check 2024: Meine sieben Learnings

Autor: The Dividend Post (Clemens)

26 September 2024

Im Nachgang der Podcast-Folge möchte ich einige Gedanken, die ich während des Gesprächs mit Daniel im Ansatz erläuterte, auf dem Blog mit mehr Tiefgang konkretisieren. Zudem gab es interessante Anmerkungen und Fragen, die mich nach der Folge erreichten, deren Beantwortung mir in einem eigenen Beitrag würdig erschien und ich somit gleich in diesem Text mitreinpackte.

Persönliche Lehren als Konsequenz des Regelwerks

Als Investor mit einem langfristigen Anlagehorizont zählen für mich Verlässlichkeit, Stabilität und Kontinuität als Leitplanken für die Auswahl investitionswürdiger Unternehmen. Dieser Weg stellt in meiner aktuellen Lebensphase die entspanntere Form des Investieren dar – unabhängig davon, ob die Märkte steigen, seitwärts laufen oder im Sinken begriffen sind. Das Investmentkonzept steht, die strategischen Ansätze innerhalb des Gesamtportfolios sind klar voneinander abgegrenzt. Unverändert liegt der Schwerpunkt auf ein ausdiversifiziertes Portfolio mit dem Fokus auf Unternehmensqualität. Das jährliche Dividendenwachstum fußt auf einer ökonomischen Stärke, da sich die investierten Unternehmen ihre Dividende auf Basis eines funktionierenden operativen Geschäfts auf Dauer leisten können.

Meines Erachtens besteht die Sinnhaftigkeit eines festgeschriebenen Regelwerks, das einer Art Richtschnur für die Zielfokussierung dient, wenn dieses in der praktischen Welt auch tatsächlich Anwendung findet und nicht als abstrakte Theorie in der Schublade in Vergessenheit gerät. Der Grad der Robustheit jener Regeln bestimmt sich aus den selbstgemachten Erfahrungen. So stand – übrigens nicht das Erste und letzte Mal – mein Portfolio unter dem Motto Re-Priorisierung auf den Prüfstand.

Ab Mitte des letzten Jahres bis Anfang 2024 vollzog ich einige Änderungen, die basierend auf meinen eher bescheidenen Erfahrungen mit Dividendenkürzungen notwendig waren. Im Wesentlichen verfolgte ich damit das Ziel, mein teilweise subjektives Qualitätsempfinden anhand fester Kriterien stärker zu hinterfragen. Konsequenterweise mündete diese tiefere Analyse nicht nur zur theoretischen Ableitung von Maßnahmen, sondern diese Überlegungen auch in der Praxis umzusetzen.

Die folgenden sieben Punkte sind keine bahnbrechenden Neuerkenntnisse. Vielmehr handelt es sich um wiederkehrende Lehrsätze aus einer kritischen Reflexion meines Investmentprozesses. Sie unterstütz(t)en mich im Zuge der operativen Rekalibrierung des Portfolios dabei, den Blick auf die wichtigsten Aspekte zu halten:

1. Wert des Unternehmens erkennen und benennen

In der Bewertung der Unternehmensqualität sind die folgenden Merkmale von Priorität:

- Geschäftsmodell: Basisverständnis und Kenntnis über Funktion und Nutzen, Branche und Umfeld, Wettbewerb, Wachstumstreiber sowie den Chancen & Risiken

- Management: Track Record des Top-Managements, Incentivierung und Bonusziele, Strategie, Governance

- Bilanz-Lagebild: Langfristige Entwicklungstrends von Umsatz, Gewinn und Cashflows, Verschuldung, Goodwill, Rentabilität/Profitabilität

- Kapitalallokation: Analyse der Kapitalinvestitionen (organisches und anorganisches Wachstum), Schuldenmanagement, Aktienrückkäufe, Dividendenqualität

- Unternehmensgeschichte: Ereignisse in der Vergangenheit (Übernahmen, Klagen, etc.), Besonderheiten in der Beteiligungsstruktur, erfolgreiche Turnarounds

Die Struktur gleicht dem Standardaufbau eines Investment Cases auf meinem Blog. Mittlerweile gibt es eine Fülle an verfügbaren Tools im Internet, die den Prozess – entsprechende Datenqualität vorausgesetzt –zumindest für den Kennzahlen-getriebenen Teil der Analyse systematisch durchlaufen lassen. Der qualitative Part umfasst gewiss Zeit, sich dem Geschäftsbericht zu widmen und allfällige Informationsressourcen in die Recherche zu integrieren. Abkürzungen kenne ich bis jetzt keine.

2. Wenn Zyklik, dann mit Qualität

Ohne Frage sind konjunktursensitive Sektoren und Branchen ein Bestandteil meines diversifizierten Portfolios. Besonders zyklische Segmente („Cyclicals“) wie die Nichtbasiskonsumgüter, Finanzen, Rohstoffe oder Immobilienwerte fallen im Kurs stärker als allgemein als defensiv bezeichnete Sektoren wie Gesundheit, Basiskonsum oder Versorger, wenn die Börsen gen Süden drehen. Weil ich die Merkmale aus Punkt 1 bei manchen Unternehmen nicht als ausreichend erfüllt sah, habe ich mich zum Teil komplett von ihnen getrennt. Entweder wurde die Dividende gekürzt (Intel, PetMed Express, Mayr-Melnhof) bzw. eine Kürzung drohte (Leggett & Platt, die später tatsächlich die Dividende zusammenstrichen) oder mir erschien kein greifbarer Mehrwert für die Portfolio-Diversifikation (Whirlpool). Bei den genannten Unternehmen sticht der Nichtbasiskonsum hervor, da ich mich in diesem Sektor fortan auf eine Handvoll Einzelwerte als Kernwerte (Home Depot, Nike, McDonald’s) und komplementäre Nischen (Richemont, Tractor Supply, Williams-Sonoma, Starbucks) konzentrieren werde.

3. Turnarounds mit Bedacht wählen

Ein gutes Management spielt ebenfalls eine entscheidende Rolle bei meinen subjektiven Selektionskriterien. Führungskräfte, die bewiesen haben, dass sie in der Lage sind, das Unternehmen erfolgreich durch verschiedene Marktphasen zu steuern, können durchaus ein Merkmal von Qualitätsinvestments sein. Bevor ich ein blaues Wunder erlebe, möchte ich ein Mindestmaß an Optimismus sehen, dass die Unternehmensführung mit Zuversicht den Turnaround hinbekommt. Jene Firmen, die sich in einer schwierigen Phase befinden, erfordern mehr Aufmerksamkeit meinerseits. Ich kann daher nur eine geringe Anzahl an Tickets ausstellen, denn die Plätze für diesen Typus sind im Portfolio rar gesät. Aus diesem Grund verabschiedete ich mich vor knapp zwei Jahren von Intel. Im Jahr 2024 erfuhr dasselbe Schicksal der deutsche Chemieriese BASF. Bereits in diesem Jahr war die Dividende nicht vollständig vom Free Cash-Flow gedeckt. In der nahen Zukunft sieht es auf operativer Ebene kaum besser aus. Auch wenn in den Analysten-Prognosen weiterhin mit einer Dividende auf aktuellem Niveau gerechnet wird, so möchte ich dazu anregen, dies zu bezweifeln. Der neue CEO von BASF hat sich hinsichtlich einer möglichen Umstrukturierung recht offensiv geäußert. Jüngst entledigte sich 3M im Zuge einer Abspaltung vom Titel des Dividendenaristokraten. Im Gegensatz zu BASF stehe ich einer Wiederaufnahme der US-Industrieikone in mein Portfolio offen gegenüber. Peter Lynch prägte in seinem Klassiker „One Up on Wall Street“ den Begriff der Turnarounds. Meiner Meinung nach sollte bei solchen Unternehmen die operative Qualität nicht in Diskussion stehen. Auf der Fremdkapitalseite möchte ich keine kurzfristigen Fälligkeitstürme aufgebaut sehen, die sich negativ auf die Liquidität des Unternehmens auswirken. Es macht Sinn, sich frühzeitig über solche Punkte Gedanken zu machen und das Portfolio auf Turnaround-Kandidaten zu prüfen.

4. Diversifikation als Teil des Risikomanagements kostet Rendite

Man kann die vereinnahmten Dividenden als vieles betrachten, aber wohl kaum als eine Form von Risikoprämie. Als die beiden Klassiker des Risikomanagements gelten das Money-Management, also das Steuern via Positionsgrößen, sowie die Portfolio-Diversifikation. Beides ist mir wichtig und entsprechend in meinem Regelwerk klar definiert. Das gesamte Portfolio besteht aktuell aus über ein hundert Unternehmen, unterteilt in einem Bestand aus Kernwerten (zwischen 20 und 25) und unterschiedlich gewichteten Satelliten. Aus meiner Sicht spricht nichts dagegen, sich ein diversifiziertes Portfolio zu konstruieren, um Konzentrationsrisiken zu meiden oder einzelne Sektoren nicht im Vorhinein auszuschließen. Im Umkehrschluss ist mir bewusst, dass ich auf die Vorteile der Konzentration auf der Chancen-Seite verzichte.

Ich glaube an eine breite Streuung, die das anfängliche Engagement (und allfällige Verluste daraus) durch die entsprechende Positionsgröße pro Unternehmen begrenzt, aber langfristig die Gewinner laufen lässt. Dadurch konzentriert sich das Portfolio von selbst. Meine Investments bleiben im Portfolio so lange bis das Unternehmen meine Ausstiegskriterien „erfüllt“ (beispielsweise Dividendenkürzung bzw. -streichung oder eine bevorstehende Übernahme). Das kann wenige Wochen nach der Investition oder gerne 50 Jahre später geschehen. Ich nehme keine Umschichtungen vor und verkaufe nicht zum Zweck des Rebalancing, bloß weil die Aktie des Unternehmens und der ihr zugestandene Marktwert gestiegen sind. Ich halte die Leistungsträger in meiner Mannschaft und verkaufe sie nicht zu einem teureren Preis. Wenn Außenstehende meinen, dass Investoren, die diversifizieren, keine Ahnung von der Materie haben, kostet mich das nicht einmal ein müdes Lächeln. Meistens sind es dieselben Leute, die waghalsig von „Diworsification“ fabulieren, ohne sich jemals mit der Essenz dieses Begriffs auseinandergesetzt zu haben. Doch mehr dazu in einem eigenen Beitrag zu einem späteren Zeitpunkt…

5. Preispräferenzen

Der Ankereffekt kann sich als eine der fiesesten kognitiven Verzerrungen erweisen. Während ich bei gut laufenden Unternehmen zögerlich zu einem höheren Kaufpreis aufstocke, ließ ich in der Vergangenheit bei den Rohrkrepierern (oftmals vergeblich) das Prinzip Hoffnung walten, dass doch irgendwann der Wert auf das ursprüngliche Einkaufsniveau zurückkehren möge. Der einst vor Jahren bezahlte Preis oder eine historisch gewachsene „Yield on Cost“ spielen keine Rolle für eine Neubewertung im Hier und Jetzt. Vielmehr konzentriere ich mich auf die vorhandenen Alternativen, um mein Kapital wirksamer zu allokieren. Im Zweifelsfall lieber einmal mehr Nein sagen trotz eines vermeintlichen Schnäppchenpreises. In den letzten zehn Jahren als Privatinvestor habe ich mein Verfahren in kleinen Schritten angepasst. Früher verlangte ich beim Einstieg doch etwas zu streng eine bestimmte Dividendenrendite. Ich musste lernen, dass ich diese Anforderung für Qualitätsunternehmen zugunsten einer höheren Ertragserwartung und höherem Dividendenwachstum revidierte. Weiters habe ich auch gelernt, meine Kriterien für Bewertungskennzahlen zu lockern, welche früher bei bzw. unter einem bestimmten Schwellenwert liegen mussten. Überzeugt mich das potentielle Investment durch ein wachstumsstarken Geschäftsmodell, hohen Markteintrittsbarrieren, solider Bilanz und attraktiver Kapitalallokation, betrachte ich die Bewertung und Preispräferenz als untergeordnete Faktoren im Investmentprozess.

6. Change ist immer

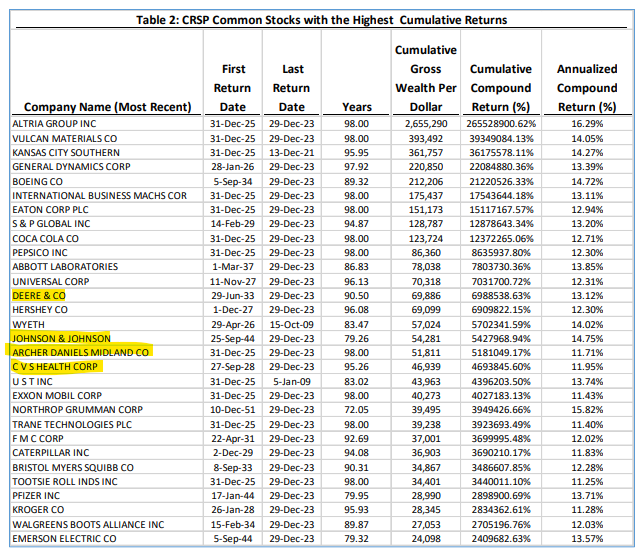

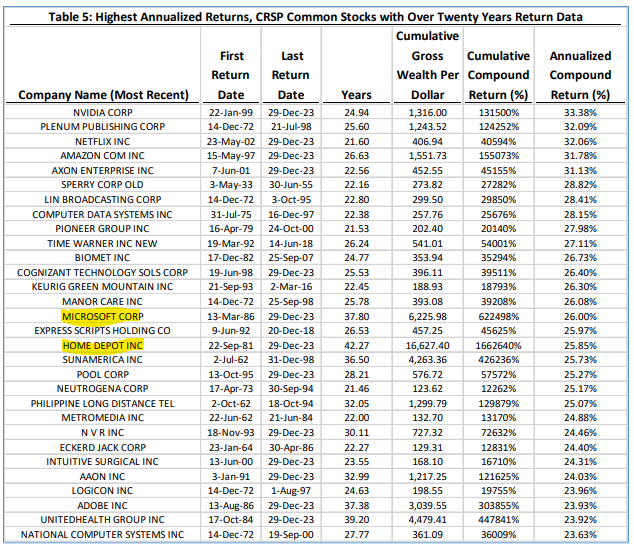

Meine Skepsis gegenüber aufmerksamkeitsheischenden Aussagen à la „Aktien für die Ewigkeit“, wie sie gerne als Titel auf YouTube oder in Finanzmagazinen verwendet werden, ist bekannt. Ein Blick auf die Erkenntnisse, die von Prof. Hendrik Bessembinder in einer Studie mit bemerkenswerten Ergebnissen veröffentlicht wurden, zeigt auf, dass von über 29.000 analysierten Aktien mehr als die Hälfte davon im Zeitraum von 1925 bis 2023 eine negative Gesamtrendite aufwiesen. Je nachdem auf welches Resultat der unterschiedlichen Auswertungszeiträume geschaut wird, reicht das Spektrum von Highflyer wie Nvidia oder Microsoft über Klassiker wie Altria oder Johnson & Johnson bis hin zu Werten wie Walgreens Boots Alliance, die man aufgrund der zuletzt dürftigen Performance nicht in einem der Rankings vermutet hätte. Die gelb-markierten Werte in den folgenden beiden Grafiken befinden sich im Echtgeld-Portfolio.

Quelle: Bessembinder (2024), Which U.S. Stocks generated the highest long-term returns?

Was sagen uns nun diese Statistiken? Adaptivität ist eine zentrale Fähigkeit für Investoren. Sich auf unvorhersehbare Ereignisse neueinzustellen und den Investmentprozess kontinuierlich anzupassen, sind eine Grundvoraussetzung, um in dem Marathon des langfristigen Investierens im Rennen zu bleiben. Die vorhandenen Unternehmen im Portfolio sollten zu den persönlichen Anlagezielen hinsichtlich der erwarteten Chancen und der dafür in Kauf genommenen Risiken passen. Das Denken in Lebensphasen ist insofern beim Investieren von immenser Bedeutung, da sie die Zusammensetzung der Renditeerwartung zu einem bestimmten Unternehmen beeinflusst. Ein stereotypisches, aber praxiserprobtes Beispiel: während Anleger in einem fortgeschritteneren Alter der Income-Tangente mehr Gewicht in ihrem Selektionsprozess verleihen, sind Privatinvestoren jüngeren Semesters weniger auf die Höhe der Ausschüttungsrendite fixiert. Ein pauschale Etikettierung von „Aktien für die Ewigkeit“ ist schlichtweg irreführend, substanzlos und in den meisten Fällen eine schlagzeilenträchtige Floskel, um Click-Zahlen zu maximieren.

7. Fehleinschätzungen akzeptieren und Repriorisierung umsetzen

Dieser Punkt symbolisiert beileibe nicht die angenehmste Einsicht. Die Sachverhalte können bis ins letzte Detail durchdekliniert sein, doch zur Komplettierung der Ursachenforschung gehört auch die finale Umsetzung der daraus abgeleiteten Kenntnisse. Mein „Konvolut“ aus Unternehmen, die dem Nichtbasiskonsum zuzuordnen sind, stammte aus einer Phase mit einem recht üppigen Risikoappetit. Das war nach der V-förmigen Erholung Mitte 2020. Insofern betrachte ich das Ausputzen als einen erforderlichen Entwicklungsschritt in meinem beschaulichen Dasein als Privatanleger. Der korrektive Schritt war unumkehrbar und steigerte zudem mein persönliches Wohlbefinden, wenn ich mir heute auf mein gesamtes Portfolio blicke. Auf die Gefahr hin mich zu wiederholen: beim Investieren hilft das theoretische Wissen ohne die praktische Umsetzung recht wenig.

Mein Auswahlverfahren besteht aus einer Reihe von objektiven und subjektiven Kriterien. Jeder Anleger ist anders – und jeder Anleger nimmt Informationen aufgrund seiner Erfahrungen und Kenntnisse anders wahr. Es kann helfen sich daran zu erinnern, dass keine Investmentstrategie immer funktioniert oder immer besser abschneidet als alle anderen. Die wohl beste Strategie ist diejenige, an die man sich in schwierigen Börsenphasen halten kann und sich damit wohlfühlt. Im Laufe der Zeit den Ansatz zu verbessern, aber das bedeutet nicht unbedingt, dass man die Strategie alle paar Jahre über den Haufen werfen und ersetzen muss. Ich spreche von kleinen, schrittweisen Änderungen.

Dividendenwachstum: eine Konsequenz unternehmerischen Erfolgs ohne Zukunftsgarantie

Der Faktor Qualität lässt sich zwar in einzelne Merkmale kategorisieren bzw. einordnen, aber keineswegs in einem gesamtheitlichen Ansatz mit einer einzigen Kennzahl ausdrücken. Zumindest ist mir keine Wunderformel bekannt. Unternehmen besitzen wie wir Menschen unterschiedliche Qualitäten oder Stärken, die bestenfalls die (un)bekannten Schwächen überwiegen.

Wenn sich Unternehmen durch die Fähigkeit auszeichnen, konstant wachsende Erträge zu generieren, ist das ein guter Start. Diese Firmen verfügen bestenfalls über nachhaltige Wettbewerbsvorteile, die ihnen helfen, sich langfristig auf dem Markt zu behaupten. Für jedes meiner Investment gilt ausnahmslos, dass unterm Strich die Gesamtrendite (Total Return) passt. Und diese setzt sich insbesondere im Sinne des Dividend Growth Investing aus Kurswachstum und erhaltenen, kontinuierlich wachsenden Ausschüttungen zusammen.

Die Dividende als einen Qualitätsfaktor zu determinieren, ist zu kurz gegriffen. Gleichwohl stellt sie in meiner Investmentstrategie einen brauchbaren Ansatzpunkt dar, der die eigene Analyse um einen weiteren Indikator in der Bewertungsfrage des Unternehmens anreichert.

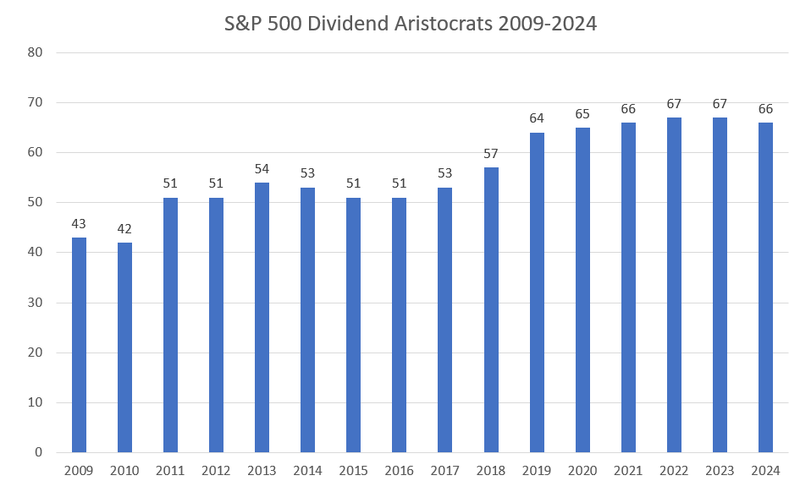

Vielmehr spiegelt sich in ihr meine persönliche Präferenz für den bevorzugten Anteil an der Aktionärsrendite wider. Klarerweise wird das als ein subjektiver und stärker gewichteter Attraktivitätsfaktor wahrgenommen als in anderen Investmentstrategien. Beim folgenden Prolog durch die historische Entwicklung der S&P 500 Dividendenaristokraten wurde offensichtlich, dass diese Unternehmen unabhängig von der Kapitalallokationsstrategie keine sogenannten „Aktien für die Ewigkeit“ sind. Heimo Scheuch, CEO von Wienerberger, hat es sehr trefflich formuliert: „Die Dividende stellt die aktuelle Zuversicht des Managements für die weitere Entwicklung des Unternehmens dar.“

Man muss kein Profi sein

Über Vieles im Leben kann lange und ausgiebig erzählt werden. Für die maximale Verwirrung bedienen sich die „Fachexperten“ einem speziellen Vokabular, denn innerhalb der Blase versteht man sich schon im Fachjargon. Dabei ist der Inhalt größtenteils verständlich und keineswegs eine „Raketenwissenschaft“ sondern die Anwendung mathematischer Grundlagen.

Ich bin kein Profi. Für eine professionelle Ausübung einer Tätigkeit braucht es (neben der zweifellos vorhandenen Hingabe) ein deutliches Mehr an Zeit, um auf konstant hohem Niveau die Fähigkeiten zu trainieren. Das Schöne am Investieren ist, dass man gar kein Profi sein muss. Einige Dinge und Basisgrundlagen können problemlos erlernt, übernommen und in die individuelle Investmentstrategie integriert werden. Noch besser: man kann von den Fehlern anderer lernen ohne sie selbst machen zu müssen!

Es gibt eine Reihe an Punkten, die ich strategie-agnostisch als eine „Geisteshaltung“ (oder soll ich doch Mindset sagen?) definiere. Dazu zählen:

- Prinzipiell einen prognosefreien Ansatz wählen

- Keine abgeschlossene Meinung haben

- Messianische Entweder-Oder-Fragen als binäre Argumentation womöglich aus dem Weg gehen

- Nicht das Buch von hinten lesen, d.h. aus der Retrospektive vergangene Entscheidungen zu verklären bzw. verteufeln

So viel sei gesagt: der Erfolg gemessen an der Performance gestaltet sich beim Investieren als kein linearer Effekt. Somit unterliegt das Konzept der Dividendenaristokraten per se auch keinem Konstruktionsfehler. Denn der Rebalancing-Mechanismus kann gerne als ein wesentliches Instrument des Risikomanagements betrachtet werden. Zudem teile ich die Ansicht, dass dieser Aspekt als ein verbindendes Element im Rahmen der Investmentstrategie grundsätzlich zu betrachten – völlig losgelöst von der persönlichen Präferenz für eine spezielle Strategie. Natürlich ist das Portfoliomanagement mit einem Grundaufwand verbunden, der als Selbstentscheider kaum weg zu delegieren ist. Ein Vorteil von ETFs ist das automatisch erfolgende Rebalancing, wobei je nach Produkt die einzelnen Kriterien, wonach Veränderungen vorgenommen werden, individuell im Fact-Sheet zu prüfen sind.

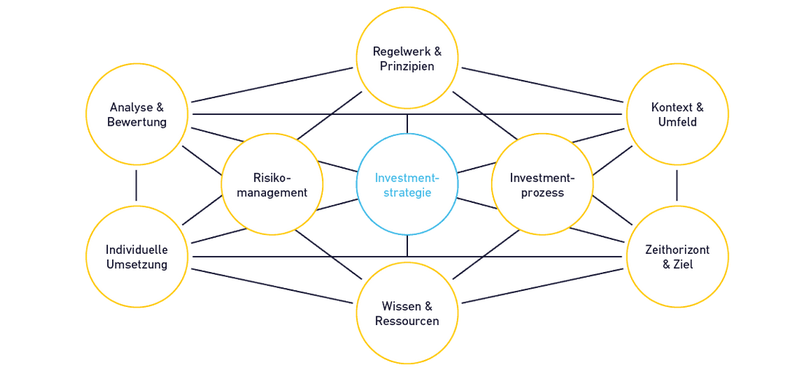

Investmentstrategie (Quelle: eigene Darstellung)

Schlussendlich stellt das in regelmäßigen Abständen zu vollziehende Hinterfragen des eigenen Investment Cases eine kritische Funktion im Investmentprozess dar. Die singuläre Betrachtung von Kennzahlen wie die aktuelle Höhe der Dividendenrendite, die Marketing-erprobte Etikettierung á la Dividendenaristokrat aber auch die historische Dividendenwachstumsrate sind meines Erachtens keineswegs abschließende (Kauf-)Argumente. Die Gründe zu kennen, woher eigentlich das Dividendenwachstum stammt, ist des Pudels Kern. Auf ein Unternehmen heruntergebrochen steht meistens ein über unterschiedliche Konjunkturzyklen hinweg funktionierendes und etabliertes Geschäftsmodell, das im Einklang mit einer nachhaltigen Kapitalallokation ist.

In der Zwischenzeit werde ich mich weiter an meinen Plan halten. Meine Überzeugung bleibt ungebrochen, dass „Time in the Market“ nach wie vor „Timing the Market“ schlägt. Die Wunderwuzzis sind davon ausgenommen, denn selbstverständlich gibt es diese Ausnahmeerscheinungen da draußen. Ich werde weiterhin regelmäßig in Unternehmen investieren, die vereinnahmten Dividenden reinvestieren und den eingeschlagenen Kurs beibehalten. Eine langfristige Perspektive ist Teil der Grundprinzipien erfolgreicher Investoren. Das kann man sich von einigen Profis abschauen, ohne jemals selbst einer sein zu müssen.

Prolog: S&P 500 Dividend Aristocrats

Als index-basiertes Ebenbild für das Investieren in „spannende Dividenden-Aktien“, um mich dem Vokabular der Finanzmedien zu bedienen, fungiert der legendäre wie populäre Index aus den sogenannten S&P 500 Dividend Aristocrats. Diese Unternehmen haben mehrere Auf- und Abschwünge in der Wirtschaft hinter sich und haben bewiesen, dass sie ihre Aktionäre mit steigenden Zahlungen durch Dividendenwachstum belohnen können.

Dass die Performance der Vergangenheit keine Garantie für die zukünftige Entwicklung darstellt, ist zwar jedem Risikohinweis eines Finanzprodukts beigefügt. Dennoch führen kognitive Verzerrungen zu einem zu schnellen Vergessen dieser Binsenweisheit. Verantwortlich dafür kann einerseits der Fallstrick namens Confirmation Bias gemacht werden, der durch den vermeintlich robusten, jedoch vergangenheitsbezogenen Track Record von Dividendenaristokraten zu einer überzogenen Einschätzung der Zukunft verleiten kann. Andererseits sei nochmals an den nicht minder gefährlichen Zwilling namens Survivorship Bias erinnert, der den Blick ausschließlich auf die überlebenden Aristokraten aus der Heldengalerie wirft.

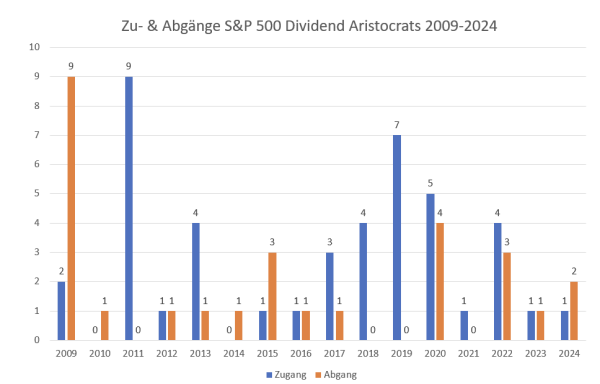

Insgesamt zählen wir seit 2010, dem ersten vollen Jahr nach der Finanzkrise 2008/09, 19 Abgänge aus dem Index- Es stellt sich die Frage, ob diese Exits ausschließlich auf wirtschaftliche Schwierigkeiten der betroffenen Unternehmen zurückzuführen sind oder es andere Kriterien, die für einen Ausschluss aus dem Index verantwortlich waren, gab?

Entwicklung der S&P500 Dividendenaristokraten seit 2009 (Quelle: eigene Darstellung)

Nach der Finanzkrise kürzten acht Unternehmen ihre Dividende, ein Unternehmen pausierte für sechs Jahre mit den Dividendensteigerungen. Dabei handelt es sich um das aktuell wertvollste Pharmaunternehmen der Welt, Eli Lilly. Des Weiteren existieren acht Werte heute nicht mehr: sie wurden aufgekauft, fusionierten mit anderen Firmen oder spalteten sich in mehrere Einzelwerte auf. Für die verbleibenden zwei Exits liegt die Ursache im methodischen Setup des Index. Sowohl Bemis, wenige Jahre später vom heutigen Dividendenaristokraten Amcor übernommen, als auch Leggett & Platt mussten den S&P 500 verlassen und erfüllten damit ein Basiskriterium nicht mehr. Ironischerweise strich Leggett & Platt mit einer Historie von über 50 Jahren Dividendenwachstum just im April 2024 beinahe die gesamte Dividende.

Zu- und Abgänge im S&P 500 Dividend Aristocrats Index seit 2009 (Quelle: eigene Darstellung)

Nach dem Abtreten von 3M verbleiben somit noch sechs Veteranen im Index, die seit Auflage ununterbrochen ihre Strähne aufrechterhalten. Neben den bekannten Größen wie Johnson & Johnson, Coca-Cola und Procter & Gamble, eher weniger bekannte Werte wie die Baumarktkette Lowe’s, dem Industrie-Konglomerat Dover und das ebenso dem Industriesegment zugerechnete Unternehmen Emerson Electric. Aus mir unbekannten Gründen musste das Gründungsmitglied Genuine Parts Company, ein spezialisierter Händler für Ersatzteile in der Industrie, im Jahr 2001 den Index verlassen, ehe das Unternehmen aus dem Bundesstaat Georgia 2011 mit der Wiederaufnahme ein Comeback feierte. An der intakten Dividendenwachstumshistorie von 68 Jahren und der S&P 500 Zugehörigkeit (ununterbrochen seit 1973) kann es nicht gelegen haben.

Prüfst du dein Portfolio regelmäßig? Welche Erfahrungen hast du gemacht? Ich freue mich auf deinen Kommentar.

Willst du künftig keinen Beitrag mehr verpassen? Dann sichere dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.

Affiliate Links – mit * gekennzeichnet

Dir entstehen durch einen Klick weder Nachteile noch irgendwelche Kosten. Wenn Du Dich für ein Produkt/Angebot entscheiden solltest, zahlst Du denselben Preis wie sonst auch.

Hallo Clemens,

"Ich denke, dass der Umgang mit Fehleinschätzungen und der Verlustaversion eng miteinander verknüpft sind". Da stimme ich Dir zu.

"In der österreichischen Küche spricht man von der "Resterlverwertung" :-) Mir bekannt. :=) Meine Frau kommt aus Österreich.

"Im Übrigen bin ich nicht dazu gezwungen, die gesamte Position zu veräußern." Stimmt. Ich mache allerdings - manchmal zu spät - dann Tabula rasa. Zentral bleibt, zu reflektieren, warum kam es zu dieser Fehleinschätzung? Wo lag der Denkfehler? Daraus muss man dann die richtigen Schlüsse ziehen (und auch anwenden).

"Wenn alles klappt, werde ich das Thema in einem anderen Format und nicht alleine abdecken." Ich bin gespannt. Dann bring mal die PS auf die Straße.

Salü

Rolf

Hallo Clemens,

ich habe Dein Interview bei Investor Stories gehört. Das hat mir gut gefallen. Gerade Dein Bericht über die steuerliche Behandlung in Österreich war spannend. Nachdem ich Deinen Blog intensiv gelesen habe stellt sich mir eine Frage zum Thema "Fehleinschätzungen akzeptieren und Repriorisierung umsetzen." Der Mensch mag keine Verluste. Eine Fehleinschätzung kann aber darin liegen, auf das falsche Pferd gesetzt zu haben. Sich mit Verlusten von einem Invest zu trennen fällt vielen (mir auch) schwer. Wie sieht das bei Dir aus? Beißt Du in den sauren Apfel und verkaufst die Aktie oder versuchst Du den Verlust auszusitzen? Immer in der Hoffnung, dass wird noch.

Salü

Rolf

Hallo Rolf,

vielen Dank für Deinen Kommentar und Rückmeldung!

Ich denke, dass der Umgang mit Fehleinschätzungen und der Verlustaversion eng miteinander verknüpft sind (und wahrscheinlich noch vielen weiteren psychologischen Fallstricken) und ein Produkt aus der eigenen Sozialisation sowie fremder und selbtgemachten Erfahrungen ist.

Der saure Apfel ist mir nicht fremd, man sollte das Bestmögliche daraus machen. In der österreichischen Küche spricht man von der "Resterlverwertung" :-) Alternativ lässt man die Lebensmittel im Kühlschrank verderben oder schmeißt sie später weg.

Ich musste erfahren, dass ich manchmal ein schlechter Verkäufer bin und bei manchen Verkäufen hatte ich einen glücklichen Zeitpunkt erwischt. Mit dieser Erkenntnis kann ich gut leben. Im Übrigen bin ich nicht dazu gezwungen, die gesamte Position zu veräußern. Wie im Falle von Mayr-Melnhof trennte ich mich zur Hälfte von den Aktien. In den meisten Fällen bleibt aber kein Restbestand im Depot.

Wenn alles klappt, werde ich das Thema in einem anderen Format und nicht alleine abdecken.

Liebe Grüße

Clemens

Also hast du Mayr-Melnhof aus dem Depot geschmissen? Der Kursverlauf ist ja wirklich trist, man kann nur hoffen, dass sie zur alten Ertragskraft zurückkehren. Die Kürzung der Dividende war wirklich schlecht kommuniziert, vor allem da sie ja durchden FCF gedeckt gewesen wäre - so etwas würde in Amerika nie passieren…

Hallo David,

vielen Dank für Deinen Kommentar!

Ich halte noch eine Restposition von MMK, weil ich eine gewisse Sympathie dem Geschäftsmodell entgegenbringe und auch von der Werthaltigkeit des Unternehmens überzeugt bin. Ich bin gespannt, mit welchen Nachrichten das Familienunternehmen im Frühjahr 2025 aufwarten wird.

Liebe Grüße

Clemens