Echtgeld-Portfolio – Jahresabschluss 2023

Autor: The Dividend Post (Clemens)

10 Januar 2024

Mit dem dritten Teil, den ich wie üblich in den Newsletter packe, schließe ich den Rückblick auf ein ereignisreiches Jahr. Hierbei reflektiere ich aus dem Blickwinkel des Privatinvestors über mein Investorenjahr 2023. Möchtest Du mehr über das Setup meines privaten Portfolios erfahren, wer die Kursgewinner bzw. -verlierer im Jahr 2023 waren oder wie es sich mit der Sektorenaufteilung verhält? Dann kannst Du Dich für den Newsletter anmelden, wo ich diese Einblicke teile.

Das Echtgeld-Portfolio im Jahr 2023

Zu Beginn blicken wir mit der Gesamtportfolioebene auf den höchsten Fluglevel, ehe ich mich im nächsten Kapitel auf das Niveau der Einzelwerte begeben werde. Am 1.1.2023 stand ein Ausgangswert von ca. 10.500 Euro. Zum 31.12.2023 betrug der Gesamtwert des Echtgeld-Portfolios ca. 31.250 Euro. Insgesamt flossen neue Einlagen in Höhe von in etwa 18.500 Euro im Jahr 2023 dem Depot zu.

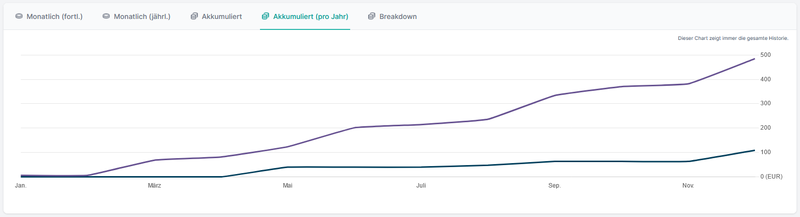

Aus der feschen Ansicht in parqet geht die positive Entwicklung der Dividenden-Treppe (oder Dividenden-Stiege, wie wir in Österreich sagen würden) wunderbar hervor. In Summe überwiesen mir die Unternehmen knapp 500 Euro netto an Dividenden auf mein Konto.

Die Dividenden-Entwicklung 2022 & 2023 im Vergleich (Quelle: parqet)

Die nicht realisierten Gewinne belaufen sich dank der Kursentwicklung auf etwas mehr als 2.300 Euro. Hier nochmals alle Komponenten kurz zusammengefasst:

- Ausgangswert (01.01.2023): 10.468,81

- Investiertes Kapital: 18.473,72

- Vereinnahmte Dividenden: 484,82

- Unrealisierte Kursgewinne: 2.311,59

- Endwert (31.12.2023): 31.253,04

Die persönliche Dividendenrendite beträgt aktuell 1,7 Prozent. Das haut wohl kaum jemanden vom Hocker, hängt aber schlichtweg an der Berechnungsmethodik in parqet. Es werden die bis heute vereinnahmten Dividenden durch das gesamte investierte Kapital dividiert. Dadurch sind die Halbjahres- und Einmalzahler wie Diageo, Ahold Delhaize bzw. Nestlé kaum in dieser zurückschauenden Berechnung reflektiert. Bereinige ich diesen Effekt mit den Dividendenzahlungen der vergangenen zwölf Monate, komme ich auf eine persönliche Ausschüttungsrendite von 2,8 Prozent (netto). Das durchschnittliche Dividendenwachstum betrug 6,5 Prozent im Jahr 2023. Korrekterweise fanden die drei Unternehmen, die im Jahr 2023 ihre Dividende unverändert beließen, ebenso Berücksichtigung in dieser Berechnung. Alle Dividendenerhöhungen pro Unternehmen sind hier aufgelistet.

Laut parqet steht für das abgelaufene Jahr eine Gesamt-Performance von 10,2 Prozent zu Buche (Näheres zur Berechnung findest Du hier). Hierbei betrachte ich immer den Total Return, d.h. unrealisierte Kursgewinne und vereinnahmte Netto-Dividenden zusammengerechnet. Nun sagt dieses Performance-Resultat von knapp über zehn Prozent unter Berücksichtigung der Gesamtinvestments, die richtigerweise im vollen Umfang den gegenüberstehenden Kursgewinnen abgezogen werden, noch recht wenig aus. Dies hängt damit zusammen, dass allein das investierte Kapitel im zurückliegenden Jahr den Ausgangswert von Anfang Januar 2023 übertrifft.

Insbesondere der kurze Betrachtungszeitpunkt für die jüngeren Investments, die ich im Jahr 2023 tätigte, liefert für diesen Rückblick noch keinen allzu bedeutsamen Erkenntnisgewinn für die Performance des Portfolios. Diese Werte sollen sich auf langfristige Perspektive von einigen Jahren entfalten können. Der Blick auf die bisherige Entwicklung jener Werte, die sich länger als zwölf Monate im Portfolio befinden, bestärken mich in meiner Ansicht. Deswegen setzen wir gleich über zum nächsten Fluglevel und kommen zu den Einzelwerten.

Deep-Dive der Echtgeld-Werte

Mit Jahresende befinden sich insgesamt 22 Assets im Depot, wobei es sich dabei bis auf den Immobilien-ETF von VanEck ausschließlich um Einzelwerte handelt. Zu den neun Unternehmen zu Anfang des Jahres kamen weitere zwölf sowie besagter ETF dazu. Hierzu die folgenden Erstkäufe 2023 in chronologischer Reihenfolge:

| Kaufdatum | Unternehmen (Ticker) | Gesamtinvest in € | Stückzahl |

|---|---|---|---|

| 13.01.2023 | VanEck Global Real Estate (TRET) | 1 104.00 | 30 |

| 09.02.2023 | Brookfield Renewable Corp. (BEPC) | 1 103.11 | 40 |

| 08.03.2023 | Packaging Corp. of America (PKG) | 1 042.70 | 8 |

| 06.04.2023 | Union Pacific (UNP) | 895.17 | 5 |

| 03.05.2023 | Archer-Daniels-Midland (ADM) | 1 019.78 | 15 |

| 02.06.2023 | CVS Health (CVS) | 978.27 | 15 |

| 07.07.2023 | Texas Instruments (TXN) | 951.02 | 6 |

| 08.08.2023 | Rio Tinto (RIO.L) | 1 145.23 | 20 |

| 17.08.2023 | Diageo (DGE.L) | 962.85 | 25 |

| 13.09.2023 | BCE Inc. (BCE) | 934.00 | 25 |

| 27.10.2023 | Johnson & Johnson (JNJ) | 1 104.87 | 8 |

| 09.11.2023 | Nestlé (NESN.SW) | 1 035.38 | 10 |

| 19.12.2023 | Ahold Delhaize (AD.AS) | 1 048.00 | 40 |

Zur Komplettierung folgt noch die Liste der insgesamt neun Nachkäufe 2023, geordnet nach dem Kaufdatum:

| Kaufdatum | Unternehmen (Ticker) | Gesamtinvest in € | Stückzahl |

|---|---|---|---|

| 06.04.2023 | Home Depot (HD) | 262.73 | 1 |

| 06.04.2023 | Microsoft (MSFT) | 519.63 | 2 |

| 03.05.2023 | VanEck Global Real Estate (TRET) | 516.00 | 15 |

| 26.05.2023 | Enbridge (ENB) | 434.53 | 13 |

| 07.07.2023 | Unilever (UNA.AS) | 467.40 | 10 |

| 03.10.2023 | BlackRock (BLK) | 1 191.65 | 2 |

| 13.10.2023 | Brookfield Renewable Corp. (BEPC) | 551.61 | 25 |

| 09.11.2023 | Texas Instruments (TXN) | 543.37 | 4 |

| 04.12.2023 | CVS Health (CVS) | 634.38 | 10 |

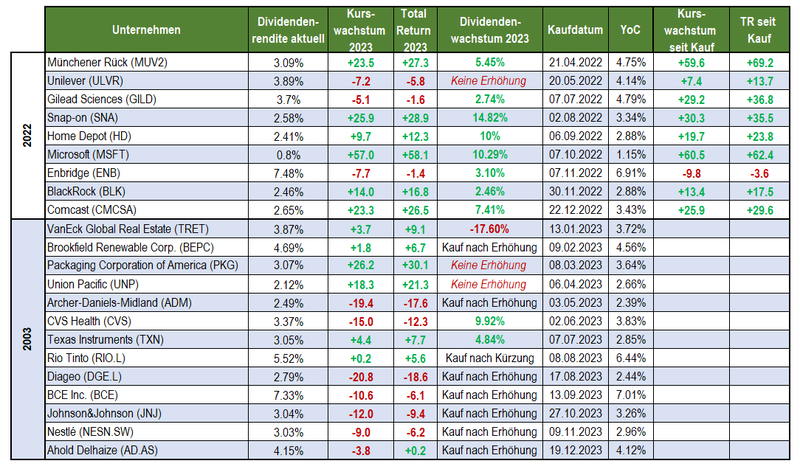

Interessant wird es, wenn wir uns die Performance der einzelnen Unternehmen im Jahr 2023 zu Gemüte führen. Selbstverständlich findest Du in der vierten Spalte den Total Return:

Performance aller Werte aus dem Echtgeld- Portfolio (Quelle: eigene Darstellung)

Auf zwei Aspekte möchte ich kurz eingehen:

- Jene Werte, die sich zumindest ein Jahr oder länger im Portfolio befinden, weisen bis auf eine Ausnahme eine positive Renditeentwicklung auf. Die überwiegende Mehrheit erzielte erfreulicherweise sogar eine zweistellige Rendite. Für diese Werte ergänzte ich in den letzten beiden Spalten das Kurswachstum bzw. den Total Return seit ihrer Aufnahme in das Echtgeld-Portfolio. Zukünftig werde ich diese zusätzlichen Informationen auf die schrittweise nachrückenden Werte, die länger als zwölf Monate im Depot sind, erweitern.

- Bei den drei Unternehmen, die 2023 ihre Dividende unverändert beließen und in gleicher Höhe weiter ausschütteten, bleibe ich allgemein positiv gestimmt. Im Falle von Packaging Corporation of America war es in der Vergangenheit die Regel als die Ausnahme, dass die Dividende meist im Verlauf des zweiten Jahres angehoben wurde. Dieses Verfahren gleicht dem Procedere wie beispielsweise jenem von Oracle. Dafür fallen die Dividendenerhöhungen im zweiten Jahr meist recht üppig im zweistelligen Bereich aus. Bei Union Pacific und Unilever gab es im letzten Jahr jeweils einen Wechsel an der Führungsspitze. Die operative Entwicklung der beiden Blue Chips stimmt mich zuversichtlich, wiewohl ich dem neuen Management ihre Fähigkeiten bei der Neuausrichtung bzw. Transformation ihrer Organisationen – mit der erforderlichen Zeit, die es dafür eben braucht – unter Beweis stellen lassen möchte. Was die geringere Ausschüttungshöhe meines Immobilien-ETFs im Vergleich zur Vorjahresperiode betrifft, bleibe ich entspannt, zumal der erzielte Total Return im Jahr 2023 akzeptabel ist.

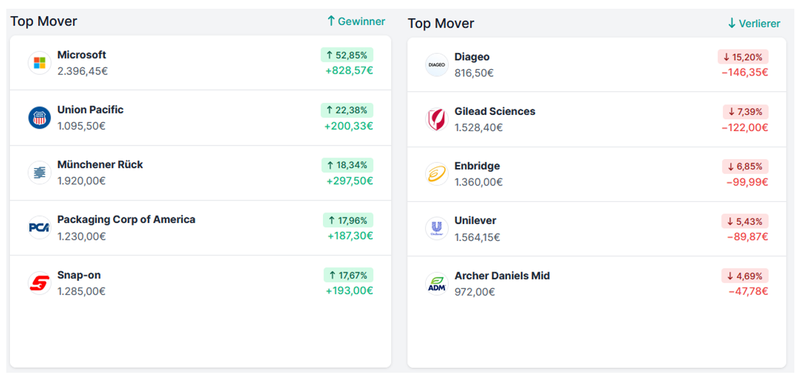

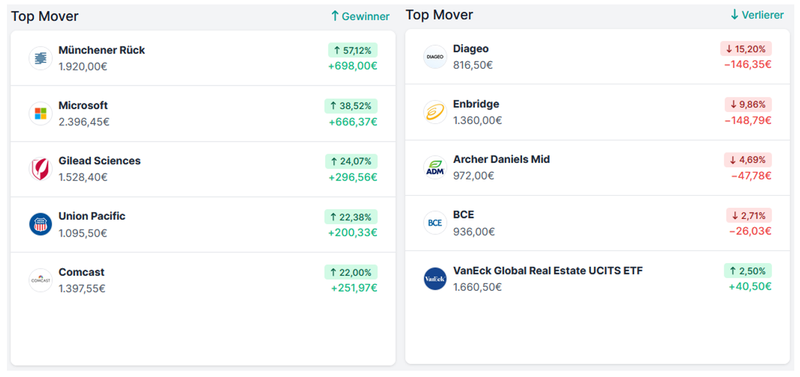

Wie es sich für einen anständigen Jahresabschluss gehört, findest du nachfolgend die „bewundernswerten“ Top-Performer und „bedauernswerten“ Nachzügler des Jahres 2023 sowie seit Beginn des Echtgeld-Portfolios, berechnet in Euro als Währungsbasis:

Performer & Nachzügler im Jahr 2023 (Quelle: parqet)

Performer & Nachzügler seit dem Erstkauf (Quelle: parqet)

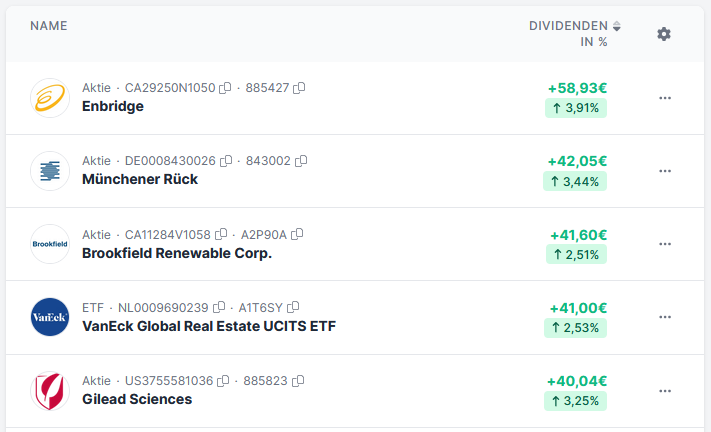

Zum Abrunden des Kapitels die fünf Assets mit den höchsten Bar-Beiträgen aus den regelmäßigen Ausschüttungen:

Top-Dividendenzahler im Echtgeld-Portfolio (Quelle: parqet)

Diversifikation & Allokation

Zur Bedeutung von Diversifikation in meiner Investmentstrategie brauche ich keine ausführlichen Erläuterungen von mir geben. Es wurde dazu an unterschiedlichen Stellen alles gesagt. Die Portfolio-Diversifikation scheint mir der probate Weg um dem unsystematischen Risiken in adäquater Form Herr zu werden und stellt somit neben der Positionsgröße den integralen Bestandteil meines Risikomanagements dar. Den Fokus möchte ich lieber auf die Anwendung in der Praxis legen. Deswegen schauen wir uns den Status der Diversifikation entlang unterschiedlicher Ausprägungen wie Sektoren, Länder oder Unternehmensgrößen genauer an.

Die grundsätzliche Frage, ob als Bemessungsgrundlage der aktuelle Marktwert oder der Wert des ursprünglich investierten Kapitals herangezogen werden soll, umgehe ich nonchalant dadurch, indem ich einfach beide Darstellungsvarianten Dir zeige.

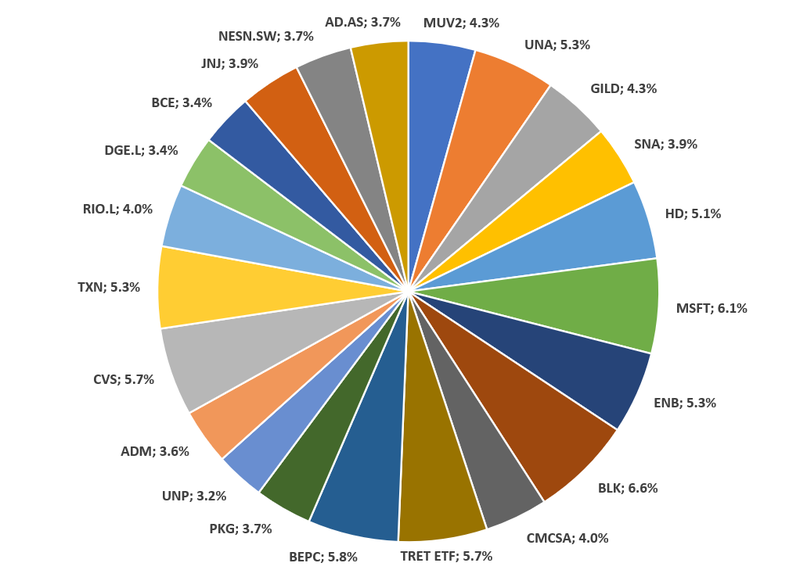

Beginnen wir mit einer Betrachtung der Komposition des Portfolios auf Basis der Einzelwerte, so stellt sich die Situation wie untenstehend dar. Die Regel, dass kein Unternehmen mehr als fünf Prozent des investierten Kapitals ausmacht, werde ich im nächsten Jahr strenger handhaben:

Positionsgrößen aller Werte aus dem Echtgeld- Portfolio gemessen am investierten Kapital (Quelle: eigene Darstellung)

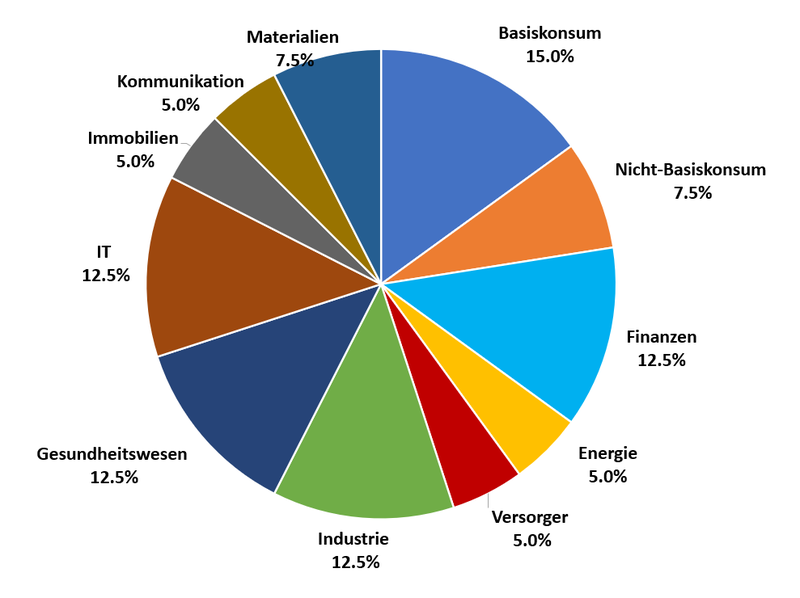

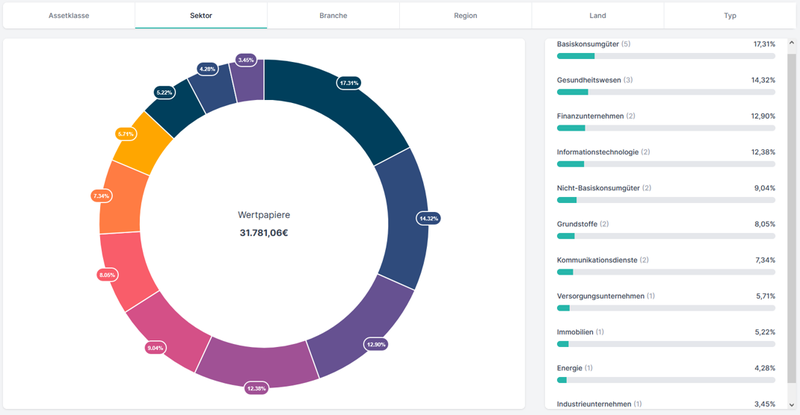

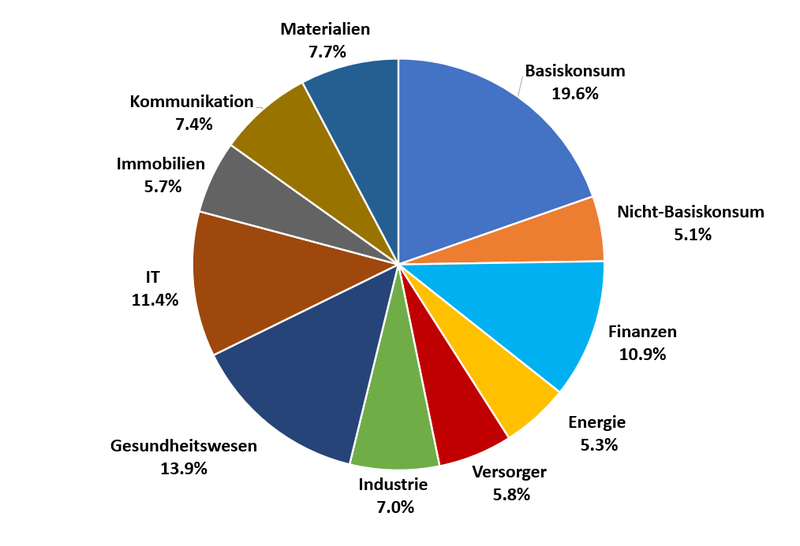

Basierend auf den „Global Industry Classification Standard“ investiere ich in den elf Sektoren entlang der Wertschöpfungsketten in den einzelnen Branchen. Daher macht es durchaus Sinn, den Ist-Status im Vergleich zum Soll zu beleuchten. Die aktuelle Übergewichtung des Basiskonsums zulasten der Sektoren Industrie und Nicht-Basiskonsum ist aufgrund der recht preisgünstigen Bewertungen eine bewusste Entscheidung. Wie im jüngsten Investment Case über Ahold Delhaize erwähnt, befinde ich mich noch mitten in der Aufbauphase des Echtgeld-Portfolios, in welcher mir ein starres Festhalten an der Zielallokation, welche ich unten als einen Startpunkt angeführt habe, sinnbefreit erscheint:

Zielallokation nach Sektoren (Quelle: eigene Darstellung)

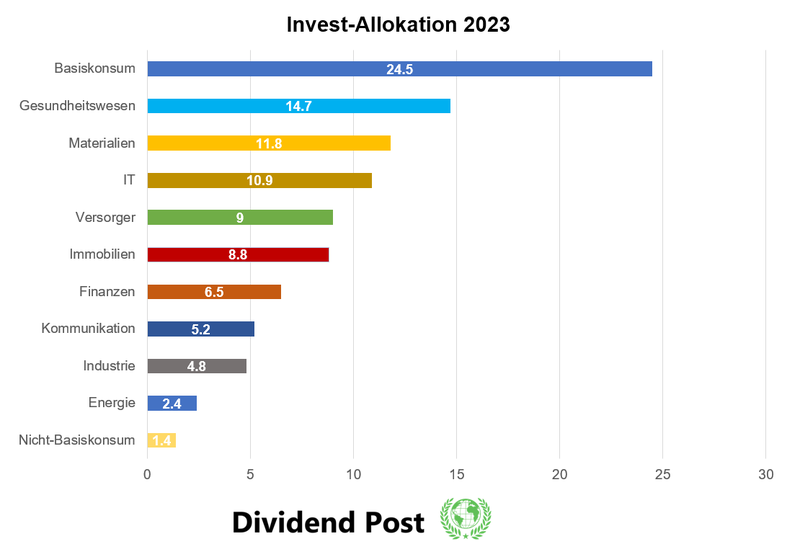

Bevor ich die Ist-Situation mit der aktualisierten Sektorenaufteilung darstelle, möchte ich Dir mit der nächsten Abbildung eine Vorstellung geben, was im Verlauf des Jahres 2023 so passierte. Gut lässt sich dies dadurch erklären, zu welchem Anteil ich in die einzelnen Sektoren investierte, sprich wohin mein frisches Kapital im letzten Jahr floss:

Invest- bzw. Kapitalallokation im Jahr 2023 nach Sektoren (Quelle: eigene Darstellung)

Schlussendlich ergibt sich zum 31.12.2023 das untenstehende Lagebild zur Sektorverteilung:

Sektor-Allokation gemessen am Marktwert (Quelle: parqet)

Sektor-Allokation gemessen am investierten Kapital (Quelle: eigene Darstellung)

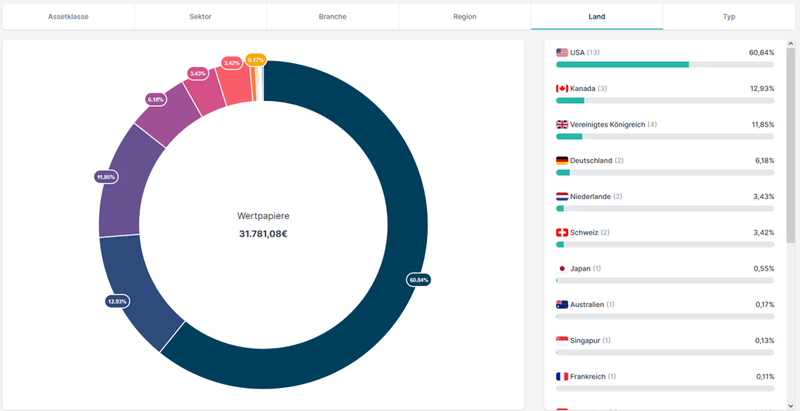

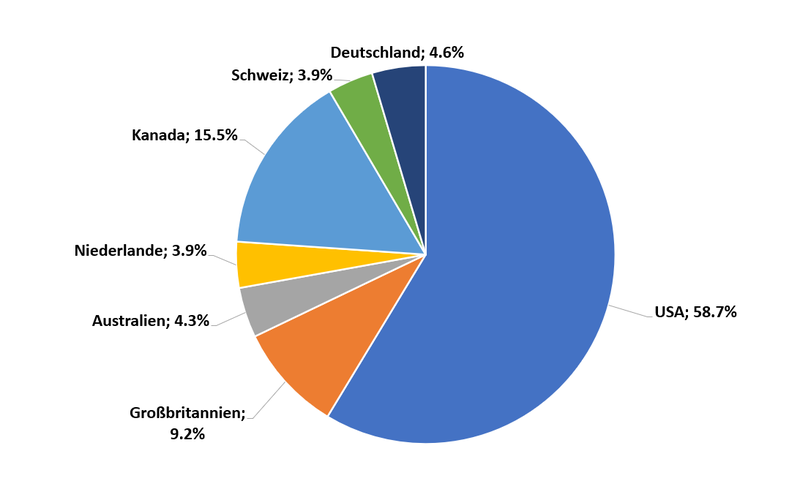

Die Diskussion über die Übergewichtung der Vereinigten Staaten im MSCI World ETF ist hinreichend bekannt. Die geographische Streuung über unterschiedliche Länder und Währungsräume erachte ich als einen essentiellen Bestandteil des Risikomanagements. Ich lege mir aber keine fixen Grenzen fest, wieviel ich in welches Land investieren möchte. Meine Gedanken dazu sind recht simpel: nur weil eine Organisation in Land A den unternehmensrechtlichen Hauptsitz hat, bedeutet dies keineswegs automatisch, dass dieser Konzern seine Umsätze aus der operativen Geschäftstätigkeit nur in seinem Heimatland erzielt. Doch kommen wir zur Länder-Allokation:

Länder-Allokation gemessen am Marktwert (Quelle: parqet)

Länder-Allokation gemessen am investierten Kapital (Quelle: eigene Darstellung)

Obwohl ich gerne die Unternehmensgröße nach dem gängigen Schema Small-, Mid- und Large-Caps als eine relevante Betrachtungsgröße für den Diversifikationsgrad eines Depots erwähne, muss ich für das Echtgeld-Portfolio festhalten, dass dieses ausschließlich in Large Caps investiert ist. Am ehesten entspricht Snap-On dem Wesen eines Mid-Caps, dennoch beläuft sich die aktuelle Marktkapitalisierung des Spezial-Werkzeugherstellers auf knapp 15 Milliarden US-Dollar. Daher kann ich mir diese visualisierte Auswertung in Form einer Grafik ersparen…

Investmentstrategie & Regelwerk

Die Rahmenbedingungen für das Jahr 2024 bleiben kaum weniger herausfordernd als das Jahr zuvor. Die ohnehin angespannte geopolitische Situation mit Kriegen in der Ukraine und im Nahen Osten wird durch ein Super-Wahljahr „bereichert“. In großen und für das Funktionieren der Weltwirtschaft maßgeblichen Demokratien finden über das Jahr verteilt wichtige Wahlen statt. Neben den Wahlen des EU-Parlaments und jener in Indien, dürfte dem Ausgang der Präsidentenwahl in den Vereinigten Staaten wohl die meiste Aufmerksamkeit geschenkt werden.

Doch haben diese bevorstehenden Ereignisse einen messbaren Einfluss auf die Investmentstrategie des Echtgeld-Portfolios und dem zugrundeliegenden Rahmenwerk? Andersrum gefragt: welchen Einfluss habe ich auf diese externen Geschehnisse? Und zuletzt: entspricht die tatsächliche Wirkungskraft und Bedeutung solcher politischen Events nicht doch dem Wunschdenken der Schlagzeilen produzierenden Medienindustrie? Sei’s drum. Meines Erachtens besteht nach wie vor die Sinnhaftigkeit und Robustheit der festgehaltenen Regeln, die einer Richtschnur für die Zielfokussierung gleichen. Eine gute Investmentstrategie verschreibt sich einem prognosefreien Ansatz.

Zu Beginn des letzten Jahres führte ich die Tranche für den Nachkauf als eine Neuerung ein. In diesem Jahr werde ich die erste Kauf-Tranche bei neuen Unternehmen im Bedarfsfall halbieren. Der Hintergrund meiner Überlegung diese Möglichkeit zu implementieren, ist, einerseits bei qualitativ überzeugenden Unternehmen erstmals einen Fuß in die Tür zu stellen. Andererseits möchte ich die pro Monat verfügbare Investitionssumme bedarfsweise dritteln können. Ob das Cash dann in drei Unternehmen oder zum Teil in eine Liquiditätsreserve fließt, obliegt der Souveränität des Investors.

In Zukunft wird die Gewichtung und Akzentuierung der einzelnen Positionen eine größere Rolle einnehmen. Mit mittlerweile 22 Werten bin ich dem Zielkorridor zwischen 30 und 40 Werten deutlich nähergekommen als noch vor einem Jahr. Bis auf BlackRock wanderte jede „volle Tranche“ in ein neues Unternehmen. Dabei betrachte ich die Prüfung der Ist-Werte und den zugrundeliegenden Thesen als ein Kernelement (m)eines Investmentprozesses. Zudem bedeutet dies, dass ich zukünftig gezielt manche Monatstranchen in bestehende Positionen investieren oder teilweise als eine noch aufzubauende Cash-Reserve führen möchte.

Nichtsdestoweniger kann ich mir auf lange Sicht ein Überschreiten dieser „40er-Schwelle“ vorstellen – nämlich bei bestimmten Unternehmen, die ich per se als investitionswürdig erachte und welche sich dadurch auszeichnen, dass sie einen Teil der wirtschaftlichen Wertschöpfung abbilden, den ich so noch nicht im Portfolio geeignet abdecke. Diese Möglichkeit möchte ich mir dahingehend offenhalten.

Diese beiden Präzisierungen der Regeln hinsichtlich der Depotgröße (Anzahl der Assets) und Investitions-Tranche habe ich entsprechend im Regelwerk aktualisiert.

Fazit: Kommt das Jahr des Krokodils?

An der pragmatischen Herangehensweise an die Sache sehe ich kaum akuten Änderungsbedarf. Die Gesamtentwicklung verläuft in die erstrebenswerte Richtung und meine Erwartungen sehe ich alles in allem so weit als erfüllt an. Dabei behalte ich den recht kurzen Betrachtungszentrum von nicht einmal zwei Jahren, seit ich das erste Investment einging, im Hinterkopf. Denn die Investmentstrategie ist bewusst für einen langfristigen Zeitraum von mindestens zehn Jahren, bevorzugt „vererbbar“, gewählt.

Sollten die Börsenkurse der für dieses Portfolio infrage kommenden Unternehmen an den Märkten und in den Sektoren unisono nach oben gehen, werde ich nolens volens mich stärker in die Rolle des am Nil verweilenden Krokodils üben, das in konzentrierter Entspanntheit auf seine Beute lauert. In solch einem Szenario steigender Märkte oder einer nächsten Sektor-Rotation sollte sich mir – mit der erforderlichen Geduld – auch zukünftig die eine oder andere Chance bieten. Eventuell nicht so frappant wie in den letzten beiden Jahren, aber darauf kann ich keinen Einfluss nehmen.

Es besteht überhaupt kein Druck durch zwanghaftes Investieren schneller an einer Zielmarke anzukommen. Generell setz(t)e ich mir keinen bestimmten Zeitpunkt, wann der Bestand des Echtgeld-Portfolios „voll“ im Sinne der Gesamtzahl von Unternehmen ist. Gegenwärtig befindet sich schon eine gesunde, ausgewogene Grundmenge an unternehmerischen Beteiligungen im Depot. Mit Sicherheit werden sich über die nächsten Jahre noch ein paar weitere Unternehmen dazu gesellen. Auch 2024 wird das Krokodil keineswegs verhungern.

Hast Du Fragen zum Echtgeld-Portfolio?

Wie verlief Dein Jahr 2023?

Ich freue mich auf Deinen Kommentar!

Willst Du künftig keinen Beitrag mehr verpassen? Dann sichere Dir jetzt meinen kostenlosen Newsletter!

Disclaimer & Transparenzhinweis:

Ein potentieller Interessenskonflikt ist aufgrund eigener Investments in den besprochenen Aktien und ETFs nicht auszuschließen. Der Kauf und Verkauf von Aktien, Aktienfonds und anderen Finanzinstrumenten kann zu Verlusten, bis hin zum Totalverlust, führen und sollte stets im Einklang mit dem eigenen Risikoappetit erfolgen. Meine auf dividendpost.net veröffentlichten Beiträge stellen keine Anlageberatung dar, sondern dienen schlichtweg der Unterhaltung und Information. Das Handeln mit Wertpapieren erfolgt auf eigene Gefahr. Ich tätige Börsengeschäfte ausschließlich als Privatanleger. Meine Einschätzungen erfolgen nach bestem Wissen und Gewissen, dafür übernehme ich keine Gewähr für Vollständigkeit, Richtigkeit und Aktualität der präsentierten und bereitgestellten Inhalte. Eigene Recherche und Due Diligence sind Schlüsselfaktoren für einen selbstbestimmten Vermögensaufbau. Unbezahlte Werbung durch Markennennung.